国际金融风险管理(第二版)

- 格式:pptx

- 大小:189.15 KB

- 文档页数:6

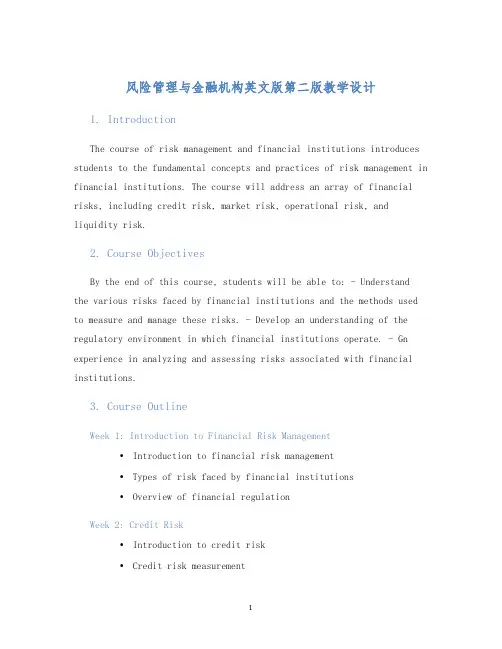

风险管理与金融机构英文版第二版教学设计1. IntroductionThe course of risk management and financial institutions introduces students to the fundamental concepts and practices of risk management in financial institutions. The course will address an array of financial risks, including credit risk, market risk, operational risk, andliquidity risk.2. Course ObjectivesBy the end of this course, students will be able to: - Understandthe various risks faced by financial institutions and the methods used to measure and manage these risks. - Develop an understanding of the regulatory environment in which financial institutions operate. - Gn experience in analyzing and assessing risks associated with financial institutions.3. Course OutlineWeek 1: Introduction to Financial Risk Management•Introduction to financial risk management•Types of risk faced by financial institutions•Overview of financial regulationWeek 2: Credit Risk•Introduction to credit risk•Credit risk measurement•Credit risk managementWeek 3: Market Risk•Introduction to market risk•Market risk measurement•Market risk managementWeek 4: Operational Risk•Introduction to operational risk•Operational risk measurement•Operational risk managementWeek 5: Liquidity Risk and Interest Rate Risk•Introduction to liquidity risk•Liquidity risk measurement•Liquidity risk management•Introduction to interest rate risk•Interest rate risk measurement•Interest rate risk managementWeek 6: Regulation and Risk Management•Overview of financial regulation•Role of regulatory agencies•Tools of regulationWeek 7: Stress Testing and Scenario Analysis•Introduction to stress testing and scenario analysis •Methods of stress testing and scenario analysis•Application of stress testing and scenario analysisWeek 8: Case Studies•Review and analyze case studies on risk management in financial institutions4. Teaching MethodologyLecturesThe mn lectures will introduce fundamental concepts and tools inrisk management, and regulatory environment.Case Studies and ExercisesCase studies and exercises will give students the opportunity to apply risk management concepts to real-world financial institutions and to analyze various risk situations.DiscussionsDiscussions will provide an opportunity for students to share their analysis of the case studies and exercises, and to further explore course concepts.5. Evaluation•Midterm Examination (25%)•Final Examination (35%)•Case studies and exercises (30%)•Class participation (10%)6. ConclusionThis course will prepare students for careers in banking, insurance, risk management, and other related industries by developing acomprehensive understanding of risk management fundamentals and practices in financial institutions. By the end of this course, students will be able to apply concepts and methods of risk management, assess risks associated with financial institutions, and comprehend regulatory practices in the financial industry.。

国际金融第二版习题答案国际金融第二版习题答案国际金融是一个重要的经济领域,涉及到国际货币体系、国际投资、外汇市场等多个方面。

对于学习者来说,习题是巩固知识、提高理解能力的重要方式。

本文将为读者提供《国际金融第二版》的习题答案。

第一章:国际金融概述1. 国际金融的定义是什么?国际金融是指跨越国家边界的金融活动,包括国际货币体系、国际投资、外汇市场等。

2. 为什么国际金融重要?国际金融对于国家经济发展和全球经济稳定至关重要。

它促进了跨国贸易和投资,促进了资源的有效配置和经济增长。

3. 国际金融市场的分类有哪些?国际金融市场可以分为外汇市场、国际资本市场和国际货币市场。

第二章:国际金融体系1. 什么是国际货币体系?国际货币体系是指一系列国际货币安排和机构,用于处理国际支付和调整国际收支。

2. 国际货币体系的发展历程有哪些?国际货币体系经历了金本位制、布雷顿森林体系和现代浮动汇率制等阶段。

3. 什么是国际清算?国际清算是指国际支付的结算过程,包括国际收支的核算和调整。

第三章:国际金融市场1. 外汇市场的功能是什么?外汇市场提供货币兑换、风险管理和国际支付等功能。

2. 什么是外汇市场的汇率?外汇市场的汇率是一种货币兑换另一种货币的比率。

3. 国际资本市场的分类有哪些?国际资本市场可以分为股票市场、债券市场和衍生品市场。

第四章:国际金融风险管理1. 什么是汇率风险?汇率风险是指由于汇率波动而导致的资产和负债的价值变动。

2. 如何管理汇率风险?汇率风险可以通过使用外汇期权、外汇远期合约和货币互换等工具进行管理。

3. 什么是信用风险?信用风险是指债务人无法按时偿还债务的风险。

第五章:国际金融机构1. 世界银行的主要任务是什么?世界银行的主要任务是为发展中国家提供贷款和技术援助,促进经济发展和减少贫困。

2. 国际货币基金组织的主要职责是什么?国际货币基金组织的主要职责是促进全球经济稳定,提供贷款和政策建议。

3. 什么是国际清算银行?国际清算银行是一个国际金融机构,负责处理国际支付和促进国际金融合作。

金融风险管理张金清第二版1、简述金融风险的含义,特点和主要类型。

答:定义:金融风险是指金融变量的变动所引起的资产组合未来收益(偏离其期望值得可能性和幅度)的不确定性。

特点:a、金融风险的不确定性。

b、金融风险的客观性。

c、金融风险的主观性。

d、金融风险的叠加性和累积性。

e、金融风险中的消极性与积极性并存。

主要类型:a、按照能否分散,可将金融风险分为系统风险和非系统风险。

b、按照会计标准,可将金融风险分为会计风险和经济风险。

c、按照驱动因素,可将金融风险分为市场风险、信用风险、操作风险、流动风险等类型。

2、试比较市场风险、信用风险、操作风险、流动风险的异同之处。

答:金融市场风险是指由于金融市场变量的变化或波动而引起的资产组合未来收益的不确定性。

市场风险的分类:汇率风险、利率风险、证券价格风险、购买力风险。

信用风险是指由于借款人或交易对手不能或不履行合约而给另一方带来损失的可能性,以及由于借款人的信用评级变动或履约能力变化导致其债务市场价值的变动而引发损失的可能性。

信用风险的分类:按照信用风险的性质,分为违约风险、信用等级降低风险和信用价差增大风险。

按照信用风险涉及的业务种类可以分为,表内风险和表外风险。

按照信用风险所产生的部位可分为,本金风险和重置风险。

按照信用风险是否可以分散可以分为,系统性信用风险和非系统性信用风险。

市场风险和信用风险之间存在着显著差别:a、风险的驱动因素存在差异。

b、历史信息和数据的可得性不同。

c、损失分布的对称程度不同。

d、风险持续的时间跨度存在差异。

操作风险是指由于内部流程、人员、技术和外部事件的不完善或故障造成损失的风险。

操作风险的分类:按照操作风险的因素不同可以分为,操作失败风险和操作战略风险。

按照会计学分类可以分为,估值风险、对账风险、合规风险、时效风险。

按照操作风险损失事件分类。

按照人为因素造成损失分类。

按照发生频率和严重程度分类。

流动性风险是指由于流动性不足而导致资产价值在未来产生损失的可能性。

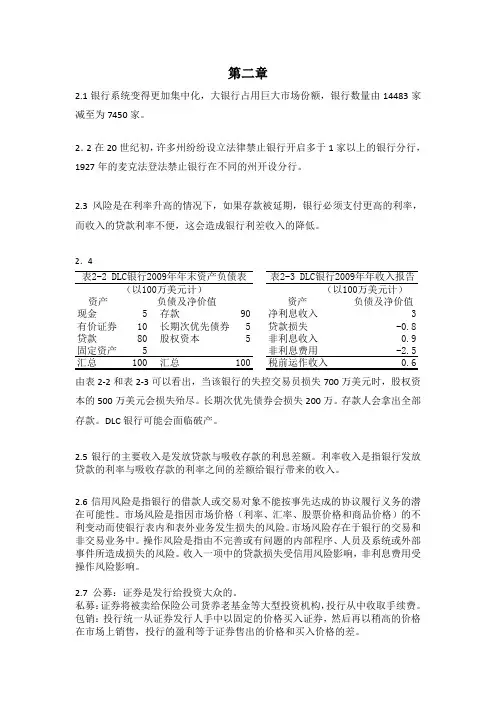

第二章2.1银行系统变得更加集中化,大银行占用巨大市场份额,银行数量由14483家减至为7450家。

2.2在20世纪初,许多州纷纷设立法律禁止银行开启多于1家以上的银行分行,1927年的麦克法登法禁止银行在不同的州开设分行。

2.3 风险是在利率升高的情况下,如果存款被延期,银行必须支付更高的利率,而收入的贷款利率不便,这会造成银行利差收入的降低。

2.4资产资产现金5存款90净利息收入3有价证券10长期次优先债券5贷款损失-0.8贷款80股权资本5非利息收入0.9固定资产5非利息费用-2.5汇总100汇总100税前运作收入0.6表2-2 DLC银行2009年年末资产负债表负债及净价值负债及净价值(%)(以100万美元计)(以100万美元计)表2-3 DLC银行2009年年收入报告 由表2-2和表2-3可以看出,当该银行的失控交易员损失700万美元时,股权资本的500万美元会损失殆尽。

长期次优先债券会损失200万。

存款人会拿出全部存款。

DLC 银行可能会面临破产。

2.5银行的主要收入是发放贷款与吸收存款的利息差额。

利率收入是指银行发放贷款的利率与吸收存款的利率之间的差额给银行带来的收入。

2.6信用风险是指银行的借款人或交易对象不能按事先达成的协议履行义务的潜在可能性。

市场风险是指因市场价格(利率、汇率、股票价格和商品价格)的不利变动而使银行表内和表外业务发生损失的风险。

市场风险存在于银行的交易和非交易业务中。

操作风险是指由不完善或有问题的内部程序、人员及系统或外部事件所造成损失的风险。

收入一项中的贷款损失受信用风险影响,非利息费用受操作风险影响。

2.7 公募:证券是发行给投资大众的。

私募:证券将被卖给保险公司货养老基金等大型投资机构,投行从中收取手续费。

包销:投行统一从证券发行人手中以固定的价格买入证券,然后再以稍高的价格在市场上销售,投行的盈利等于证券售出的价格和买入价格的差。

非包销:投行按照自身的能力将证券在投资人种销售,投行所得的收入与证券销量有关。

国际金融第二版习题答案第一章:国际金融市场概述1. 什么是国际金融市场?国际金融市场是指跨越国界的金融交易市场,包括外汇市场、国际债券市场、国际股票市场等。

这些市场允许各国投资者进行跨国投资和融资。

2. 国际金融市场的主要功能是什么?国际金融市场的主要功能包括资本的跨国流动、风险管理、信息提供以及价格发现。

第二章:外汇与汇率1. 外汇市场的主要参与者有哪些?外汇市场的参与者包括中央银行、商业银行、投资银行、对冲基金、跨国公司以及个人投资者。

2. 什么是汇率?汇率是指一国货币兑换成另一国货币的比率。

汇率的变动反映了两国货币的相对价值。

第三章:国际收支1. 国际收支平衡表包括哪些内容?国际收支平衡表包括经常账户、资本和金融账户以及官方储备资产账户。

经常账户记录了一国与其他国家之间的商品、服务和收入的流动;资本和金融账户记录了资本流动和金融资产的交易;官方储备资产账户记录了中央银行持有的外汇储备变动。

2. 什么是贸易平衡?贸易平衡是指一国出口总额与进口总额之间的差额。

如果出口总额大于进口总额,则贸易平衡为正,称为贸易顺差;反之,则为贸易逆差。

第四章:国际资本流动1. 国际资本流动的类型有哪些?国际资本流动包括直接投资、证券投资、其他投资和储备资产的流动。

2. 国际资本流动对经济有何影响?国际资本流动可以促进资源的有效配置,提高生产效率,但也可能导致金融市场的波动和经济的不稳定。

第五章:国际金融危机1. 国际金融危机的常见原因有哪些?国际金融危机的原因可能包括宏观经济政策失误、金融市场的过度投机、外部冲击以及国际收支失衡等。

2. 如何预防和应对国际金融危机?预防和应对国际金融危机的措施包括加强金融监管、提高金融市场透明度、建立有效的风险管理机制以及加强国际合作等。

结束语国际金融是一个复杂而多变的领域,理解其基本概念和原理对于从事国际贸易和投资至关重要。

通过本习题答案的学习,希望能够帮助学生更好地掌握国际金融的知识,并应用到实际的金融活动中。

第六章交易组合价值减少10500美元。

一个交易组合的Vega是指交易组合价格变化与基础资产价格波动率变化的比率,所以当波动率变化2%时,交易组合价格增长200×2=400美元。

两种情形下的增长量均为*30*4=60美元Delta= 意味着在股票价格增加一个小的数量时,期权价格的上涨大约是股价增长的70%,同时当股价下跌一个小的数量时,期权价格的下跌大约是股价下跌的70%。

1000 份期权短头寸的Delta 等于-700,可以通过买入700 份股票的形式使交易组合达到Delta 中性。

的含义是在其他条件不变的情况下,交易组合的价值变化与时间变化的比率。

Theta为-100的含义是指在股价与波动率没有变化的情况下,期权价格每天下降100美元。

假如交易员认为股价及隐含波动率在将来不会改变,交易员可以卖出期权,并且Theta值越高越好。

答:期权的Gamma是期权的Delta同基础资产价格变化的比率,可视为期权价格和对基础资产价格的二阶偏导数。

当一个期权承约人的Gamma绝对值较大,Gamma本身为负,并且Delta等于0,在市场变化率较大的情况下,期权承约人会有较大损失。

为了对冲期权风险,我们有必要构造相反方向的合成期权交易,例如,为了对冲看跌期权长头寸,我们应该构造合成看跌期权的短头寸,构造人为期权交易的过程就是对冲期权风险的反过程。

看涨及看跌期权的长头寸都具备正的Gamma,由图可以看出,当Gamma为正时,对冲人在股票价格变化较大时会有收益,而在股票价格变化较小时会有损失,因此对冲人在(b)情形收益更好,当交易组合包含期权的短头寸时,对冲人在(a)情形收益会更好。

Delta的数值说明当欧元汇率增长时,银行交易价格会增加*30000=300美元,Gamma的数值说明,当欧元价格增长时,银行交易组合的Delta会下降*80000=800美元,为了做到Delta中性,我们应该卖出30000欧元,当汇率增长到时,我们期望交易组合的Delta下降为()*80000=24000,组合价值变为27600。