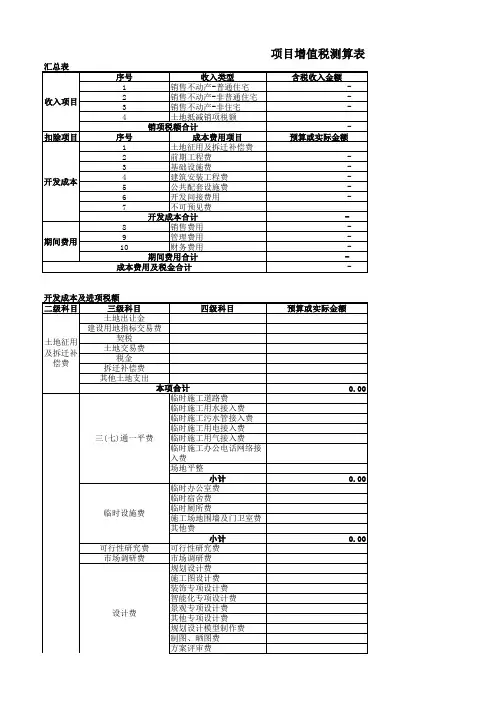

房地产营改增税负测算表(数据填入后自动计算)

- 格式:xls

- 大小:136.00 KB

- 文档页数:2

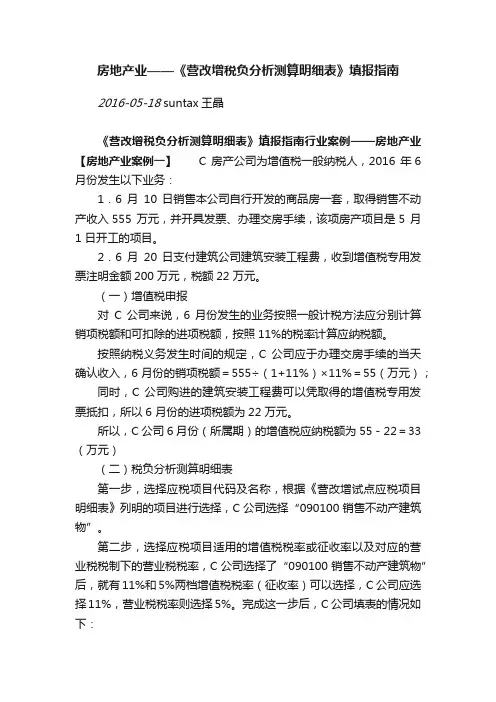

房地产业——《营改增税负分析测算明细表》填报指南2016-05-18 suntax王晶《营改增税负分析测算明细表》填报指南行业案例——房地产业【房地产业案例一】 C 房产公司为增值税一般纳税人,2016 年6 月份发生以下业务:1.6 月10 日销售本公司自行开发的商品房一套,取得销售不动产收入555 万元,并开具发票、办理交房手续,该项房产项目是5 月1 日开工的项目。

2.6 月20 日支付建筑公司建筑安装工程费,收到增值税专用发票注明金额200 万元,税额22 万元。

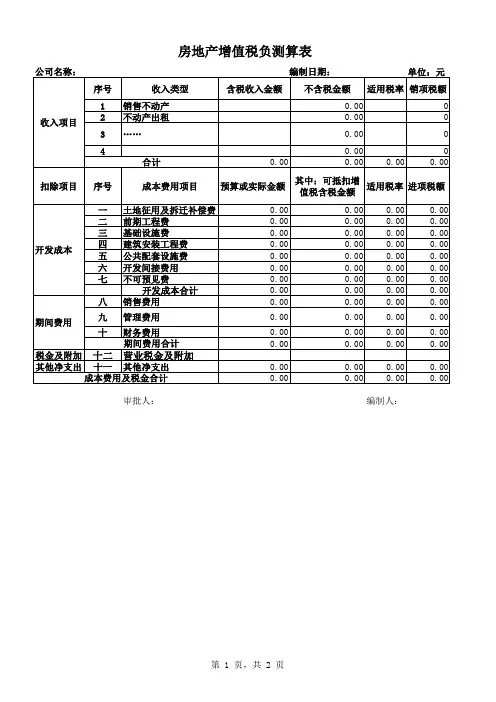

(一)增值税申报对C 公司来说,6 月份发生的业务按照一般计税方法应分别计算销项税额和可扣除的进项税额,按照11%的税率计算应纳税额。

按照纳税义务发生时间的规定,C 公司应于办理交房手续的当天确认收入,6 月份的销项税额=555÷(1+11%)×11%=55(万元);同时,C 公司购进的建筑安装工程费可以凭取得的增值税专用发票抵扣,所以6 月份的进项税额为22 万元。

所以,C 公司6 月份(所属期)的增值税应纳税额为55-22=33(万元)(二)税负分析测算明细表第一步,选择应税项目代码及名称,根据《营改增试点应税项目明细表》列明的项目进行选择,C 公司选择“090100 销售不动产建筑物”。

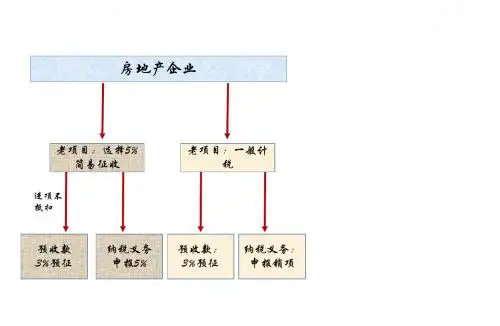

第二步,选择应税项目适用的增值税税率或征收率以及对应的营业税税制下的营业税税率,C 公司选择了“090100 销售不动产建筑物”后,就有11%和5%两档增值税税率(征收率)可以选择,C 公司应选择11%,营业税税率则选择5%。

完成这一步后,C 公司填表的情况如下:第三步,增值税应纳税额的测算。

分别填写不含税销售额,服务、不动产和无形资产扣除项目本期实际扣除金额,其他项目根据表内公式和申报表有关内容自行计算。

C 公司本期应税项目不含税销售额为500 万元,实际扣除金额为0,仅发生不动产销售业务,则第7 栏增值税应纳税额(测算)=55÷55×33=33(万元)。

《营改增税负分析测算明细表》填报指引一、填报对象从事建筑、房地产、金融或生活效劳等经营业务(以下简称“四大行业”)所有的一样纳税人在办理增值税纳税申报时,需要同时填报《营改增税负分析测算明细表》。

具体包括:营改增主行业为四大行业的一样纳税人,和营改增主行业为“3+7”行业兼营四大行业业务的一样纳税人。

其中:2016年5月1日以后新办理税务记录的试点一样纳税人,和2016年5月1日以后第一次发生四大行业业务的纳税人,不需要填报;(2)采纳汇总申报增值税方式的总分机构中,分支机构不需要填报。

二、填写要求《营改增税负分析测算明细表》反映的是试点一样纳税人发生销售效劳、不动产和无形资产(以下简称“应税效劳”)行为取得的销售额,别离按增值税政策和营业税政策计算各自应纳税额,从而反映营改增效应。

(一)销售额范围1.按范围分类:包括销售效劳、不动产和无形资产(即“3+7”和“四大行业”)的销售额,不包括销售货物、提供加工修理修配劳务的销售额;2.按计税方式分类:包括一样计税方式计税和简易计税方式计税的销售额;不包括免抵退税和免税的销售额;3.按项目分类:包括一样项目和即征即退项目的销售额。

(二)表间逻辑1.《营改增税负分析测算明细表》“合计”行:本行各栏为对应栏次的合计数。

2.《营改增税负分析测算明细表》“合计”行第3列“价税合计”=《增值税纳税申报表附列资料(一)》(本期销售情形明细)第11列“价税合计”第2+4+5+9b+12+13a +13b行。

3.《营改增税负分析测算明细表》“合计”行第4列“效劳、不动产和无形资产扣除项目本期实际扣除金额”=《增值税纳税申报表附列资料(一)》(本期销售情形明细)第12列“效劳、不动产和无形资产扣除项目本期实际扣除金额”第2+4+5+9b+12+13a+13b行。

4.其他行次依照纳税人实际发生业务分项目填写。

三、填报要点(一)填写“项目及栏次”“应税项目代码及名称”依照纳税人销售收入对应的项目别离填列,具体项目按《营改增试点应税项目明细表》填写,并依照实际情形选择对应的增值税税率(征收率)和营业税税率。

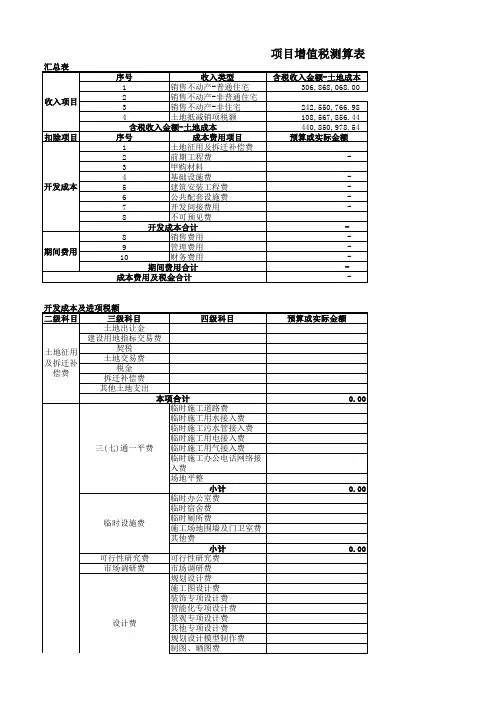

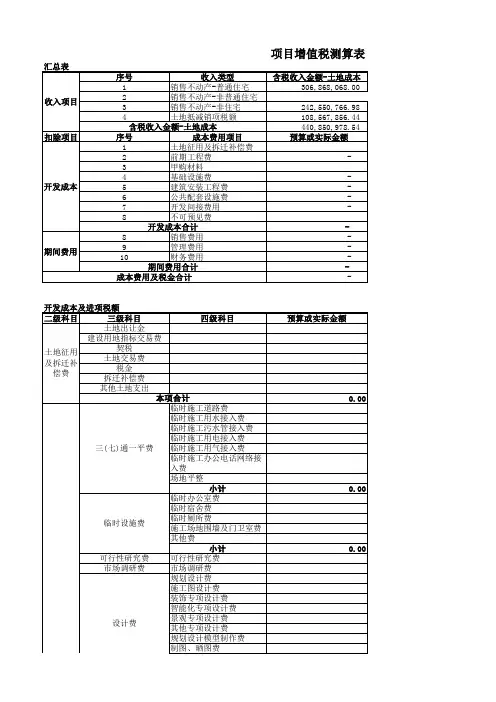

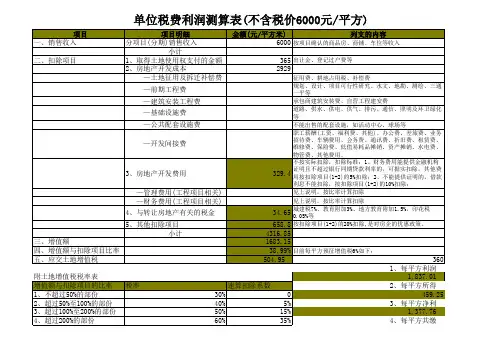

纳税人身份:1、鉴于地产营改增税率、过渡期政策均在酝酿中,有诸多不确定性。

假定增值税销项税:售房均取2、测算对象来自《财务指标测算方案汇总_v2.1_20140528》之方案一:全部销售。

假定改征增方案一销售额(含税):5459625.00%营业税税率:5%2730增值税税率(销项):17%793319%增值税税负额:70224292增值税税负率:13%8%1、增值税作为价外税具有很强转嫁性,产品、服务多增资则多纳税,但最终都转移给了消费者2、营改增本质:对第三产业来说是减少了重复征税,但在当前GDP增速放缓且地产调控无力,对地产行业来说,是增加6、五种不可避免税负增加:产品服务增值幅度大税负增加;进项税抵扣不足税负增加;上下游抵扣链断裂税负增加;得7、企业应对之道:1、企业分立加大进项税抵扣;调整定价体系转嫁税负;分解收入降低税基。

地产行业营改增—一般纳税人销项税额:企业所得税税率:一、基本假设五、前后税负变化分析营业税税额:流转税税负增加额:3、针对如城市综合体类似商业地产,增值税税负率13%较营业税率提高8%,总体税负增加6%,对到可抵扣税源,如城市综合体可抵扣进项的成本(含税)/年销售额(含税)为19%,主因是城市综合体自身增值额3.8亿/7932],如主要开发成本是由建安成本构成,但进项税率仅为11%。

即使如此,又是建安企业难以承受,原因建安多是劳时有专家在游说政府。

4、将来执行政策1:地产行业按11%税率征税,建安行业按8%征税,则增值税税负率8%,总体税将来执行政策2:地产行业按13%税率征税,建安行业按8%征税,则增值税税负率10%,总体税负增加4%,较之前营业 注:变更标记红底色单元格数据即可得到上述结果。

5、建议:1)努力2015年上半年完成二期销售部分的营建、销售,自持物业待政府释放明确信号再论。

一方面国家控制地产增大限将至。

另一方面最近政府、专家频频放言,经济增长可放缓,但历来税收不放缓。

营改增税负分析测算明细表填报说明营改增税负分析测算明细表填报说明本表中“税款所属时间”“纳税人名称”的填写同《增值税纳税申报表》主表。

一、各列填写说明“应税项目代码及名称”:根据《营改增试点应税项目明细表》所列项目代码及名称填写,同时有多个项目的,应分项目填写。

“增值税税率或征收率”:根据各项目适用的增值税税率或征收率填写。

“营业税税率”:根据各项目在原营业税税制下适用的原营业税税率填写。

第1列“不含税销售额”:反映纳税人当期对应项目不含税的销售额,包括开具增值税专用发票、开具其他发票、未开具发票、纳税检查调整的销售额,纳税人所填项目享受差额征税政策的,本列应填写差额扣除之前的销售额。

第2列“销项(应纳)税额”:反映纳税人根据当期对应项目不含税的销售额计算出的销项税额或应纳税额。

本列各行次=第1列对应各行次×增值税税率或征收率。

第3列“价税合计”:反映纳税人当期对应项目的价税合计数。

本列各行次=第1列对应各行次+第2列对应各行次。

第4列“服务、不动产和无形资产扣除项目本期实际扣除金额”:纳税人销售服务、不动产和无形资产享受差额征税政策的,应填写对应项目当期实际差额扣除的金额。

不享受差额征税政策的填“0”。

第5列“含税销售额”:纳税人销售服务、不动产和无形资产享受差额征税政策的,应填写对应项目差额扣除后的含税销售额。

本列各行次=第3列对应各行次-第4列对应各行次。

第6列“销项(应纳)税额”:反映纳税人按现行增值税规定,分项目的增值税销项(应纳)税额,按以下要求填写:1.销售服务、不动产和无形资产按照一般计税方法计税的本列各行次=第5列对应各行次÷(100%+对应行次增值税税率)×对应行次增值税税率。

2.销售服务、不动产和无形资产按照简易计税方法计税的本列各行次=第5列对应各行次÷(100%+对应行次增值税征收率)×对应行次增值税征收率。

第7列“增值税应纳税额”:反映纳税人按现行增值税规定,测算出的对应项目的增值税应纳税额。