2019年增值税预缴税款表

- 格式:doc

- 大小:43.50 KB

- 文档页数:2

2024年税务师之涉税服务实务高分通关题型题库附解析答案单选题(共40题)1、下列环节既征收增值税又征收消费税的是()。

A.粮食白酒的生产销售和批发环节B.金银首饰的生产销售和零售环节C.金银首饰的进口环节D.卷烟的生产销售和批发环节【答案】 D2、下列各项中,应在“应交税费”科目中核算的是()。

A.生产企业出口货物应退的增值税税款B.企业占用耕地从事非农业建设缴纳的耕地占用税C.企业签订货物销售合同缴纳的印花税D.企业购进小汽车自用缴纳的车辆购置税【答案】 A3、2021 年 7 月某企业当期免抵退税额 100000 元,期末留抵税额 80000 元。

其中正确的会计处理为()。

A.借:应收出口退税款——增值税 80000 贷:应交税费——应交增值税(出口退税) 80000B.借:应收出口退税款——增值税 80000 应交税费——应交增值税(出口抵减内销产品应纳税额)20000 贷:应交税费——应交增值税(出口退税) 100000C.借:应交税费——未交增值税 20000 贷:应交税费——应交增值税(转出多交增值税) 20000D.借:营业外收入——政府补助 20000 贷:应交税费——应交增值税(出口退税) 20000【答案】 B4、增值税一般纳税人取得的增值税普通发票,可以抵扣增值税进项税额的是()。

A.农产品销售发票B.门票C.纸质打车票D.印有本单位名称的增值税普通发票【答案】 A5、下列选项中,不应计入增值税应税销售额中计税的是()。

A.消费税税金B.给予客户的销售折扣C.销售酒类产品(除啤酒、黄酒外)时向购买方收取的包装物押金D.销售货物的同时代办保险而向购买方收取的保险费【答案】 D6、某企业2019年4月排放汞及其化合物800千克,汞及其化合物的污染当量值(单位:千克)为0.0001,适用税额为10元每污染物当量。

该企业当月应缴纳环境保护税()万元。

A.8000B.800C.4000D.2000【答案】 A7、涉税服务业务工作底稿属于税务师事务所的业务档案,除法律、法规另有规定外,应当至少保存()。

个人所得税预扣率表一

(居民个人工资、薪金所得预扣预缴适用)

级数累计预扣预缴应纳税所得额预扣率(%)速算扣除数1不超过36000元的部分30

2超过36000元至144000元的部分102520

3超过144000元至300000元的部分2016920

4超过300000元至420000元的部分2531920

5超过420000元至660000元的部分3052920

6超过660000元至960000元的部分3585920

7超过960000元的部分45181920

个人所得税预扣率表二

(居民个人劳务报酬所得预扣预缴适用)

级数预扣预缴应纳税所得额预扣率(%)速算扣除数1不超过20000元的200

2超过20000元至50000元的部分302000

3超过50000元的部分407000

个人所得税税率表三

(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)

级数应纳税所得额税率(%)速算扣除数1不超过3000元的30

2超过3000元至12000元的部分10210

3超过12000元至25000元的部分201410

4超过25000元至35000元的部分252660

5超过35000元至55000元的部分304410

6超过55000元至80000元的部分357160

7超过80000元的部分4515160。

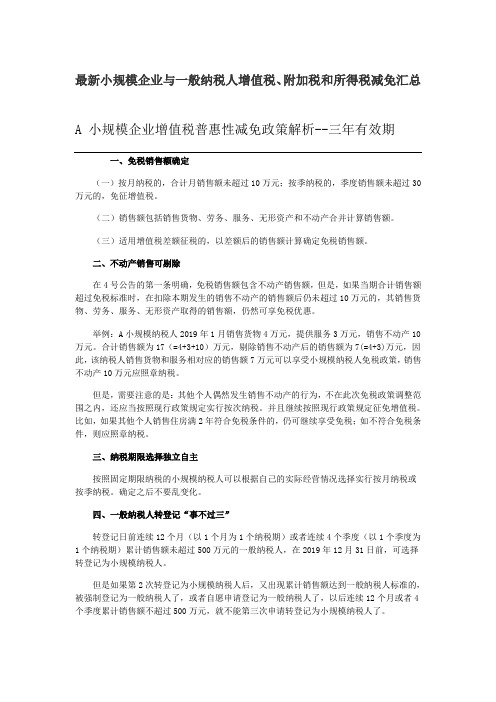

最新小规模企业与一般纳税人增值税、附加税和所得税减免汇总A 小规模企业增值税普惠性减免政策解析--三年有效期一、免税销售额确定(一)按月纳税的,合计月销售额未超过10万元;按季纳税的,季度销售额未超过30万元的,免征增值税。

(二)销售额包括销售货物、劳务、服务、无形资产和不动产合并计算销售额。

(三)适用增值税差额征税的,以差额后的销售额计算确定免税销售额。

二、不动产销售可剔除在4号公告的第一条明确,免税销售额包含不动产销售额,但是,如果当期合计销售额超过免税标准时,在扣除本期发生的销售不动产的销售额后仍未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额,仍然可享免税优惠。

举例:A小规模纳税人2019年1月销售货物4万元,提供服务3万元,销售不动产10万元。

合计销售额为17(=4+3+10)万元,剔除销售不动产后的销售额为7(=4+3)万元,因此,该纳税人销售货物和服务相对应的销售额7万元可以享受小规模纳税人免税政策,销售不动产10万元应照章纳税。

但是,需要注意的是:其他个人偶然发生销售不动产的行为,不在此次免税政策调整范围之内,还应当按照现行政策规定实行按次纳税。

并且继续按照现行政策规定征免增值税。

比如,如果其他个人销售住房满2年符合免税条件的,仍可继续享受免税;如不符合免税条件,则应照章纳税。

三、纳税期限选择独立自主按照固定期限纳税的小规模纳税人可以根据自己的实际经营情况选择实行按月纳税或按季纳税。

确定之后不要乱变化。

四、一般纳税人转登记“事不过三”转登记日前连续12个月(以1个月为1个纳税期)或者连续4个季度(以1个季度为1个纳税期)累计销售额未超过500万元的一般纳税人,在2019年12月31日前,可选择转登记为小规模纳税人。

但是如果第2次转登记为小规模纳税人后,又出现累计销售额达到一般纳税人标准的,被强制登记为一般纳税人了,或者自愿申请登记为一般纳税人了,以后连续12个月或者4个季度累计销售额不超过500万元,就不能第三次申请转登记为小规模纳税人了。

房地产开发企业采取预收款⽅式预缴增值税的账务处理⼀、根据《国家税务总局关于发布<房地产开发企业销售⾃⾏开发的房地产项⽬增值税征收管理暂⾏办法>的公告》(国家税务总局公告2016年第18号)规定:“第⼗条⼀般纳税⼈采取预收款⽅式销售⾃⾏开发的房地产项⽬,应在收到预收款时按照3%的预征率预缴增值税。

应预缴税款按照以下公式计算:应预缴税款=预收款÷(1+适⽤税率或征收率)×3%适⽤⼀般计税⽅法计税的,按照11%的适⽤税率计算(2019年4⽉1⽇后改为9%);适⽤简易计税⽅法计税的,按照5%的征收率计算。

⼀般纳税⼈应在取得预收款的次⽉纳税申报期向主管税务机关预缴税款。

”⼆、账务处理(⼀)收到预售款时例1:A房地产开发公司开发房地产项⽬。

该项⽬按⼀般计税⽅法计算,适⽤税率11%,收到客户B交付的预售款66.6万元1、收到预售款时:借:银⾏存款66.6贷:预收帐款 66.62、公司增值税申报期内预缴增值税申报时,填写《增值税预缴税款表》,预缴预售款的预征增值税,预征率为3%,预征的计税依据为全部价款和价外费⽤/(1 +11%)。

借:应交税费——应交增值税——已交税⾦(预售款)1.8万元贷:银⾏存款 1.8万元(⼆)、正式交房销售时增值税的核算根据现有规定,房地产开发公司的房产销售纳税义务发⽣时间⼀般为正式确认交房、移交产权的时间。

因此,正式交房销售时,其增值税的销售额和销项税额的核算与其它增值税⼀般纳税⼈的核算⽅法基本相同,区别在于⼀般存在预收账款的结转。

例2:续上例,A房地产开发公司2016年11⽉23⽇,向客户B正式交房,实现销售,并开具该房产的正式销售的增值税普通发票,显⽰销售额200万元,税额22万元。

客户B之前已经缴纳预售款66.6万元,办理正式交房时⼀次性补交差价155.4万元。

则增值税销项税额核算为:借:银⾏存款155.4借:预收帐款66.6贷:营业收⼊ 200贷:应交税费-应交增值税-销项税额(11%税率) 22(三)、当期⼀般计税⽅法下应纳增值税的核算房地产开发企业⼀般纳税⼈⼀般计税⽅法的增值税计算是:当期应缴增值税=正式交房实现销售的销项税额—取得的可以并选择抵扣的进项税额—预售款预缴的增值税税额。

2019年增值税预缴税款表

1 / 1

增值税预缴税款表

税款所属时间:

年

月

日至

纳税人鉴又名 : □□□□□□□□□□□□□□□□□□□□

年 月 日

可否适用一般计税方法

是□

否□

纳税人名称:(公章)

广州市朔康医疗科技有限企业 项目编号 项目地点 销售额

预征项目和栏次

1

建筑服务 1 销售不动产 2 出租不动产

3 4

5

合计

6

若是你已委托代理人填报,请填写下

列资料:

授 为代理所有税务事宜,现授权 (地点) 为本次纳税人的代理 权 声 填报人,任何与本表相关的来往文件,都 明

可寄望此人。

项目名称

扣除金额

2

填 表 人

申 明

金额单位: 元(列至角分)

预征率

预收税额

3

4

以上内容是真实的、可靠的、完满的。

纳税人签字:

授权人签字:。

《增值税及附加税费申报表(小规模纳税人适用)》及其附列资料填报详解目录一、表单基本情况二、表单填报顺序三、《增值税及附加税费申报表(小规模纳税人适用)》填报详解四、《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)(服务、不动产和无形资产扣除项目明细)》填报详解五、《增值税及附加税费申报表(小规模纳税人适用)附列资料(二)(附加税费情况表)》填报详解六、填报案例一、表单基本情况(一)表单适用本申报表及其附列资料填报详解(以下简称本表及填报详解)适用于增值税小规模纳税人(以下简称纳税人)。

根据国家税务总局《关于增值税、消费税与附加税费申报表整合有关事项的公告》(税总公告〔2021〕20号)决定:自2021年8月1日起,增值税、消费税分别与城市维护建设税、教育费附加、地方教育附加申报表整合,启用《增值税及附加税费申报表(一般纳税人适用)》、《增值税及附加税费申报表(小规模纳税人适用)》、《增值税及附加税费预缴表》及其附列资料和《消费税及附加税费申报表》。

新启用的《增值税及附加税费申报表(小规模纳税人适用)》包括“一个主表、两个附表、一个免税表”:主表《增值税及附加税费申报表(小规模纳税人适用)》,附表1《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)》(服务、不动产和无形资产扣除项目明细),附表2《增值税及附加税费申报表(小规模纳税人适用)附列资料(二)》(附加税费情况表),免税表《增值税减免税申报明细表》(同一般纳税人)。

(二)概念界定1、本表及填报详解所称“货物”,是指增值税的应税货物。

2、本表及填报详解所称“劳务”,是指增值税的应税加工、修理、修配劳务。

3、本表及填报详解所称“服务、不动产和无形资产”,是指销售服务、不动产和无形资产(以下简称应税行为)。

4、本表及填报详解所称“扣除项目”,是指纳税人发生应税行为,在确定销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

2019年超详细报税截止时间表每个月征期报税期时间一览2019年超详细报税截止时间表每个月征期报税期时间一览根据《中华人民共和国税收征收管理法实施细则》第一百零九条:税收征管法及本细则所规定期限的最后一日是法定休假日的,以休假日期满的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。

先看一下全年的放假时间:一、元旦:2018年12月30日至2019年1月1日放假调休,共3天。

二、春节:2月4日至10日放假调休,共7天。

2月2日(星期六)、2月3日(星期日)上班。

三、清明节:4月5日放假,与周末连休。

四、劳动节:5月1日放假。

五、端午节:6月7日放假,与周末连休。

六、中秋节:9月13日放假,与周末连休。

七、国庆节:10月1日至7日放假调休,共7天。

9月29日(星期日)、10月12日(星期六)上班。

1月1日—10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;1月3日—8日国家电影事业发展专项资金代收;1月1日—15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、水资源税、环境保护税、工会经费代收、彩票公益金代收、彩票业务费代收;申报后三日内按季度申报缴纳的土地增值税预缴税款。

2月1日-19日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税征期内4至10日为节假日,顺延至19日2月3日-15日国家电影事业发展专项资金代收2月1日-15日彩票公益金代收、彩票业务费代收2月1日-22日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税征期内4至10日为节假日,顺延至22日。

现行最新!最全!税种及税率!企业所得税、个人所得税、增值税、消费税、营业税、城市维护建设税、教育费附加、土地增值税、关税、印花税、房产税、车辆购置税、契税、车船税、船舶吨税、城镇土地使用税、耕地占用税、环境保护税法、资源税、烟叶税、文化事业建设费、出口货物退(免)税、企业所得税是指国家对企业的生产经营所得和其他所得征收的一种税。

它是国家参与企业利润分配,处理国家与企业分配关系的一个重要税种。

2007 年底之前,我国的企业所得税按内资、外资企业分别立法,外资企业适用1991 年第七届全国人民代表大会第四次会议通过的《中华人民共和国外商投资企业和外国企业所得税法》,内资企业适用1993 年国务院发布的《中华人民共和国企业所得税暂行条例》。

为进一步完善我国社会主义市场经济体制,为各类企业的发展提供统一、公平、规范的税收政策环境,第十届全国人民代表大会第五次会议于2007 年3 月16 日审议通过了《中华人民共和国企业所得税法》(以下简称税法),国务院于2007 年12 月28 日通过了《中华人民共和国企业所得税法实施条例》(以下简称实施条例),税法和实施条例自2008 年1 月1日起施行。

企业所得税是对我国内资企业和经营单位的生产经营所得和其他所得征收的一种税,法人制企业所得税(总分机构汇总纳税),纳税年度按公历年计算、税率(基本税率25% )、税收优惠政策、税前扣除、境外所得税抵免、企业重组特殊政策、特别纳税调整、在年度翌年的5 月31 日或之前完成纳税申报。

企业所得税率表个人所得税个人所得税是对个人(即自然人)取得的应税所得征收的一种税。

1950 年政务院公布的《税政实施要则》中,就曾列举有对个人所得课税的税种,当时定名为“薪给报酬所得税”。

但由于我国生产力和人均收入水平低,实行低工资制,虽然立了税种,却一直没有开征。

直至1980 年以后,为了适应我国对内搞活、对外开放的政策,我国才相继制定了《中华人民共和国个人所得税法》、《中华人民共和国城乡个体工商业户所得税暂行条例》以及《中华人民共和国个人收入调节税暂行条例》。