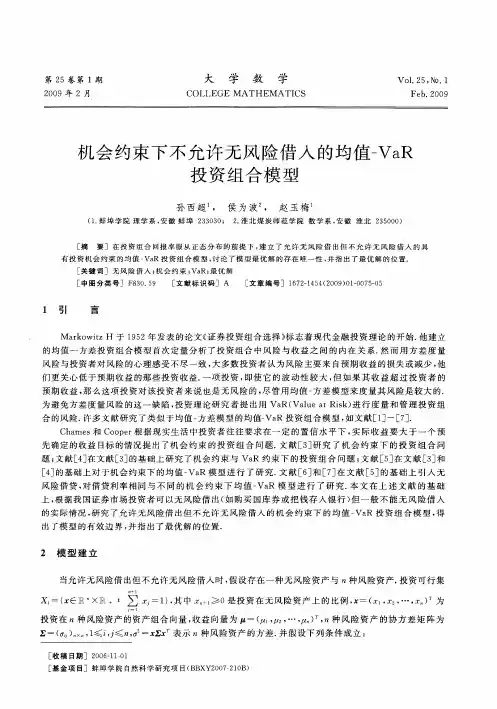

VaR约束下不允许卖空且含无风险资产的MV投资组合优化

- 格式:pdf

- 大小:107.23 KB

- 文档页数:2

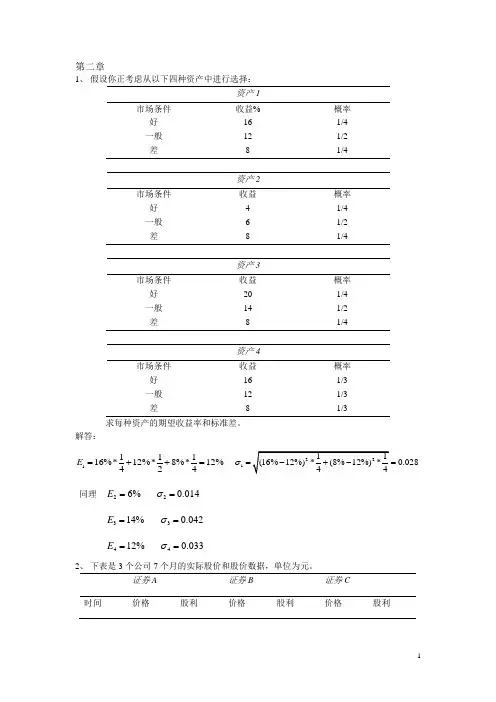

第二章1、 假设你正考虑从以下四种资产中进行选择:资产1市场条件 收益% 概率 好 16 1/4 一般 12 1/2 差8 1/4资产2市场条件 收益 概率 好 4 1/4 一般 6 1/2 差8 1/4资产3市场条件 收益 概率 好 20 1/4 一般 14 1/2 差8 1/4资产4市场条件 收益 概率 好 16 1/3 一般 12 1/3 差81/3求每种资产的期望收益率和标准差。

解答:111116%*12%*8%*12%424E =++= 10.028σ=同理 26%E = 20.014σ= 314%E = 30.042σ= 412%E = 40.033σ= 2、 下表是3个公司7个月的实际股价和股价数据,单位为元。

证券A证券B证券C时间价格股利价格股利价格股利1 578 333 10682 7598368210883 3598 0.725436881.35 1240.40 4 4558 23828212285 2568386413586 590.725 639781.35 614180.42 7 260839261658A. 计算每个公司每月的收益率。

B. 计算每个公司的平均收益率。

C. 计算每个公司收益率的标准差。

D. 计算所有可能的两两证券之间的相关系数。

E.计算下列组合的平均收益率和标准差:1/2A+1/2B 1/2A+1/2C 1/2B+1/2C 1/3A+1/3B+1/3CB 、1.2%2.94%7.93%A B C R R R === C 、4.295%4.176%7.446%A B C σσσ=== D 、()()()0.140.2750.77AB AC BC ρρρ===- E 、3、已知:期望收益标准差证券1 10% 5% 证券24%2%在P P R σ-_空间中,标出两种证券所有组合的点。

假设ρ=1 ,-1,0。

对于每一个相关系数,哪个组合能够获得最小的P σ?假设不允许卖空,P σ最小值是多少?解答:设证券1比重为w122222(1,2)1112111,212(1)2(1)w w w w σσσρσσ=+-+-1ρ= m i n 2%σ= 10w = 21w =1ρ=- m i n 0σ= 12/7w = 25/7w =0ρ= m i n 1.86%σ= 14/29w = 225/29w =4、分析师提供了以下的信息。

投资组合优化问题投资组合优化问题是金融领域中一个重要的研究方向,旨在寻找一个最佳的投资组合,以达到预定的目标。

在不同的市场条件下,投资者往往面临着如何分配资金的问题,如何配置资产以最大化收益或最小化风险。

本文将介绍投资组合优化的概念、方法和应用,并分析其中的挑战和局限性。

1. 概念介绍投资组合优化是指在有限的投资标的中,如何选择和分配资产以达到一定的目标。

目标可能是最大化预期收益、最小化风险、达到一定的预期收益水平下最小化风险等。

这个问题可以通过数学模型和优化算法来求解。

2. 方法和技术投资组合优化问题可以使用多种方法来求解。

其中,最常用的方法包括:均值-方差模型、马科维茨模型、风险平价模型等。

2.1 均值-方差模型均值-方差模型是投资组合优化的经典模型,它通过考虑资产的预期收益率和方差来平衡风险和收益。

这个模型的基本思想是,将资产的预期收益率与方差构建成一个二维坐标系,投资组合的选择可以看作是在这个坐标系中找到一个最佳的点,即预期收益最高、方差最小的点。

2.2 马科维茨模型马科维茨模型是均值-方差模型的扩展,它在考虑资产的预期收益率和方差的基础上,引入了协方差来描述不同资产之间的相关性。

这使得投资者可以通过配置多种资产来进一步降低投资组合的风险。

2.3 风险平价模型风险平价模型是一种基于风险平价原则的投资组合优化方法,它认为投资者应该将不同资产的风险贡献平均化,以实现风险的均衡。

这种方法在构建投资组合时将更加注重对风险的控制。

3. 应用场景投资组合优化方法在金融领域有广泛的应用,可以应用于资产配置、基金组合管理、风险管理等方面。

3.1 资产配置资产配置是指根据个人或机构的特定目标和风险偏好,将投资资金分配到不同种类的资产上。

投资组合优化方法可以帮助投资者在不同资产之间做出合理的分配,以平衡收益和风险。

3.2 基金组合管理在基金管理中,投资组合优化方法可以帮助基金经理选择适宜的投资策略和资产配置方案,以获取更好的风险收益平衡。

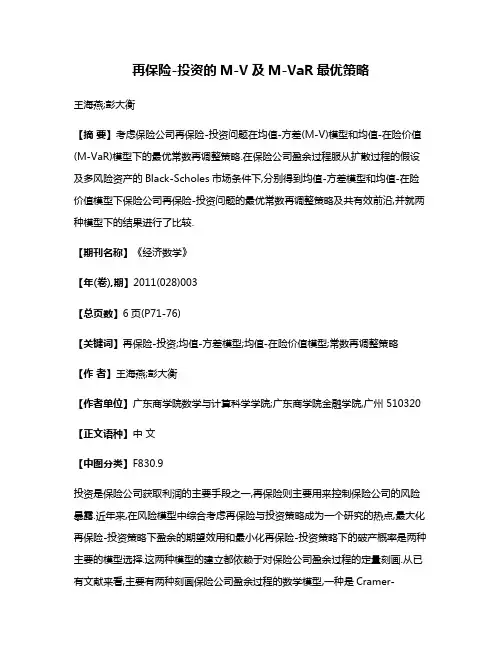

再保险-投资的M-V及M-VaR最优策略王海燕;彭大衡【摘要】考虑保险公司再保险-投资问题在均值-方差(M-V)模型和均值-在险价值(M-VaR)模型下的最优常数再调整策略.在保险公司盈余过程服从扩散过程的假设及多风险资产的Black-Scholes市场条件下,分别得到均值-方差模型和均值-在险价值模型下保险公司再保险-投资问题的最优常数再调整策略及共有效前沿,并就两种模型下的结果进行了比较.【期刊名称】《经济数学》【年(卷),期】2011(028)003【总页数】6页(P71-76)【关键词】再保险-投资;均值-方差模型;均值-在险价值模型;常数再调整策略【作者】王海燕;彭大衡【作者单位】广东商学院数学与计算科学学院;广东商学院金融学院,广州 510320【正文语种】中文【中图分类】F830.9投资是保险公司获取利润的主要手段之一,再保险则主要用来控制保险公司的风险暴露.近年来,在风险模型中综合考虑再保险与投资策略成为一个研究的热点,最大化再保险-投资策略下盈余的期望效用和最小化再保险-投资策略下的破产概率是两种主要的模型选择.这两种模型的建立都依赖于对保险公司盈余过程的定量刻画.从已有文献来看,主要有两种刻画保险公司盈余过程的数学模型,一种是Cramer-Lundberg模型,也称为经典的风险过程;另一种是扩散模型,是对Cram er-L undberg风险过程的一种近似,在描述大型保险公司的盈余过程时,由于单个索赔额相对于盈余总量很小,用扩散模型近似Cramer-Lundberg风险过程被认为是可行的.B row ne[1]利用带飘移的布朗运动刻画保险公司的盈余过程,研究了使终端盈余在指数效用函数下的期望值最大化和使公司破产概率最小化的最优投资组合策略;利用与文献[1]相同的公司盈余过程的假设,Promislow和Young[2]研究了使公司破产概率最小的比例再保险-投资策略;Taksar和Markussen[3]也在盈余过程的扩散模型下得到了破产概率最小化的最优再保险-投资策略;Cao和Wan[4]在风险资产不允许卖空的条件下通过求解HJB方程得到指数效用函数和幂效用函数情形下的最大化期望效用的再保险-投资策略;Luo、Taksar和Tsoi[5]对Black-Scho les市场中风险资产具有不同投资约束时的情形进行了研究,等等.文献[1-5]只是在单一风险资产的Black-Scho les市场环境中开展研究.Bai和Guo[6]则在多风险资产的Black-Scho les市场环境中对具有卖空约束条件下的最优再保险-投资策略进行了研究,得到了指数效用函数期望值最大化和破产概率最小化的最优策略结果;Zhang、Zhang和Yu[7]在多风险资产市场环境中考虑具有交易成本时使终端盈余效用的期望最大化问题,得到了最优再保险-投资策略及最优值函数的显式解,同时,文[7]在建模中,增加了保险公司对盈余的条件VaR值的风险控制.其他盈余过程下,包括Schmidli[8]用Cramer-Lundberg模型、Yang和Zhang[9]用带跳的扩散模型、Irgens和Paulsen[10]在Cramer-L undberg模型中加入扩散扰动等,都有相应的研究结果.希望破产概率尽量小或终端盈余期望效用尽量大,都是保险公司进行再保险与投资的偏好结构的反映.破产概率最小化模型把公司安全性放在突出位置,这符合保险公司经营的客观需求,但模型对再保险-投资最优策略下收益并不直接反映,不利于在风险管理的同时对收益的考量;终端盈余期望效用最大化模型由于效用本身的抽象属性使模型更具理论价值而缺乏实际的可操作性.另外,现有文献对再保险-投资最优策略研究结果表明:最优策略都是关于时间变量连续变动的.这样的结果虽然具有理论上的一般性,但却给实际交易造成了困难,连续变动的交易及调整是不现实的.解决这一困难的办法是利用所谓的“常数再调整策略”进行近似处理.将再保险-投资策略设定为与时间无关的常量,试图建立关于再保险-投资的某一“共同基金”,通过每个决策初始时刻对共同基金作出一个倍数的调整来实现整个时间段上策略选择的近似最优.这种想法最初由Emmer等在文[11]中提出,之后,对风险度量指标为EaR(Earning-at-Risk,在险收益),或在具有投资机会约束等情形,文[12-15]在多风险资产的Black-Scholes市场环境中都得到了相应的最优常数再调整投资策略,但再保险风险转移机制在其中未予以考虑.本文考虑保险公司再保险-投资问题在均值-方差模型和均值-VaR模型下的最优常数再调整策略.在保险公司盈余过程服从扩散过程的假设及多风险资产的Black-Scho les市场条件下,分别得到均值-方差模型和均值-VaR模型下保险公司再保险-投资问题的最优常数再调整策略及其有效前沿,并就两种模型下的结果予以比较. 设保险公司遭遇的索赔额由带飘移的布朗运动刻画(参考文献[2]):其中,a,b为正的常数.保费增长速度为c=(1+ θ)a,θ(>0)为安全附加系数.基于(1),保险公司的盈余过程R1(t)满足:考虑保险公司在进行投资组合的同时,通过再保险进行风险管理.记q(t)表示时刻t 的再保险分出比例,η(>θ)表示再保险的安全附加系数.基于(2),保险公司通过再保险安排后的盈余过程R2(t)满足:假设X(0)=x>0表示保险公司的初始盈余.称α=(q(t),π(t))为再保险-投资策略.再保险-投资策略α被称为是可行的,如果全体可行的再保险-投资策略构成的集合记为αS.考虑再保险-投资的常数再调整投资策略,假设q(t)=q,πi(t)=πi,保险公司动态决策的特征只表现在每个计划期初对最优投资策略的一个常数倍的调整.从式(4)可以解得:其中Nβ是标准正态随机变量的β下侧分位数水平.把E[X(t)]-Cβ称作再保险-投资策略下盈余的在险价值(VaR),则有常数再调整投资策略下,再保险-投资最优策略的均值-方差模型如下:对某一给定的时刻T(>0),其中,是事先给定的某盈余水平.常数再调整投资策略下,再保险-投资最优策略的均值-在险价值(M-VaR)模型如下:对某一给定的时刻T(>0),首先,对任给ε>0,在椭球面||ασ||=ε上,目标函数为f(ε)=(2r)-1 e2rT-1ε2.其次,在ε可能的范围内,寻求使f(ε)达到最小值的最小的ε.由于约束条件左边满足时,式(9)取等号.因此,为了让模型(7a)中约束条件取到等号的ε*值最小以实现目标函数值取到最小,当且仅当(变换后的)再保险-投资策略取α=αε*.于是,上述分析结果可概括为:结论1 均值-方差(M-V)模型(7)在常数再调整投资策略下的最优再保险-投资策略由式(12)和(13)给出,再保险-投资策略的有效前沿由式(14)给出.注1 因为假设保险公司盈余的期望水平不小于x e rT,所以从式(14)得知Var[X(T)]的取值范围应该满足:保险公司的风险承受能力如果达不到这一下限要求,则最好的策略是把初始资金全部投资于无风险资产.把模型(8)变换为如下等价的模型(8a):回复到初始的变量表示,最优再保险-投资策略为:在最优策略下,目标函数值(即盈余的期望值)为对应的盈余V aR值为C.因此,最优常数再调整策略下,再保险-投资策略的有效前沿(V aR,上述分析结果可概括为:结论2 均值-在险价值(M-V aR)模型(8)在常数再调整投资策略下的最优再保险-投资策略由式(16)和(17)给出,再保险-投资策略的有效前沿由式(18)给出.注2 保险公司把初始资金全部投资于无风险资产即可得到确定的盈余x e rT,因此,从式(18)得知VaR应该满足:保险公司的风险承受能力若达不到这一下限要求,则最好的策略是把初始资金全部投资于无风险资产.分别是以标准差和在险价值作为风险度量时的风险价格.两模型的不同之处在于有效前沿的斜率不一定相同,即风险价格不一定相同,这是因为决策者的偏好、尤其是对待风险的态度不一样造成的.3)从注1和注2看出,无论在M-V模型还是在M-VaR模型下,保险公司风险承受能力都存在下限约束,表现为v1,v2>0.但同时应该看到,决策期限T越大,风险承受能力的下限约束越强,而T越小时,风险承受能力的下限约束越弱,特别地,若T→0,则v1,v2→0.因此,不同风险承受能力的保险公司可以选择不同的决策期限进而作出相应的再保险-投资组合的最优常数再调整策略,风险承受能力强的保险公司在决策期限的选择方面具有相对优势.4)索赔过程的随机驱动因素与风险资产的随机驱动因素相互独立,导致风险资产组合不能对冲索赔风险,但通过再保险可以进行风险转移,因此,把再保险作为策略的一部分,保险公司对来自索赔过程的风险可以根据自身的风险承受能力自由选择自留比例直至全部分出.有效前沿式(14)和式(18)与这种直观认识正好吻合.若没有再保险机制的安排,则有效前沿不一定表现为射线,例如,可以参看Xie、Li和Wang[16]的式(33).假设保险公司初始盈余X(0)=x=1亿元.T= 1,无风险利率水平r=0.05,索赔过程参数a=2,b =2,原保险安全附加系数θ=0.1,再保险安全附加系数η=0.15,置信水平β=0.05,从而Nβ=-1.65.设市场有一种无风险资产,三种风险资产,从而n=3,且假设三种风险资产的预期收益率为(μ1,μ2,μ3)’= (0.15,0.20,0.25)’,波动性矩阵为1)若保险公司希望期末盈余的期望值在不低于K=1.5亿元时最小化再保险-投资策略的方差,则根据式(12)和(13)计算得到:q=0.607,π= (0.503,0.587,0.291),投资于无风险资产的金额数为:1×(1-q)-(0.503+0.587+0.291)= -0.988(亿元).即保险公司通过分出60.7%的原保险业务,做空无风险资产获得0.988亿元,做多三种风险资产,金额分别为0.503亿元、0.587亿元和0.291亿元,可以实现期末盈余的期望值不低于K =1.5亿元时的盈余的方差最小,最小方差值为0.011 8平方亿元.2)若保险公司希望期末盈余的VaR值不超过0.6亿元时最大化盈余的期望值,则根据式(16)和(17)计算得到:q=0.795,π=(0.524,0.622, 0.303),投资于无风险资产的金额数为:1×(1-q) -(0.524+0.622+0.303)=-1.244(亿元).最大化盈余的期望值为1.8286亿元.为了便于保险公司对风险管理与收益考量的实际决策,采用与已有文献不同的风险/收益型再保险-投资模型,分别得到了均值-方差(M-V)模型和均值-在险价值(M-VaR)模型下的最优常数再调整策略及其有效前沿,并通过对两种模型下的结果比较发现:最优策略都表现为“共同基金”(¯μ-r1n+1)′(¯σ¯σ′)-1/‖¯σ-1(¯μ-r1n+1)‖的某个倍数,在每个决策期的初始时刻,决策者只要决定投资于该共同基金的一个最优倍数.由于考虑了再保险风险转移机制,本文所得“共同基金”与文献[12-15]所得共同基金虽然形式类似,但本质上是不一样的.M-V和M-VaR两模型下的再保险-投资策略有效前沿分别表现为从点(vi,x e rT)(i=1,2)出发向右上方延伸的射线,射线的斜率正是各自的风险价格.因为把再保险作为策略的一部分,保险公司对来自索赔过程的风险可以根据自身的风险承受能力自由选择自留比例直至全部分出.【相关文献】[1] S BROWNE.Optimal investment policies fo r a firm with arandom risk p rocess:Exponential utility and minimizing the p robability of ruin[J].M athematics of Operations Research, 1995,20(4):937-958.[2] D S PROM ISLOW,V R YOUNG.M inimizing the p robability of ruin when claims follow Brow nian motion with drift[J]. North American Actuarial Journal,2005,9(3):109-128. [3] M TAKSAR,C MARKUSSEN.Optimal dynamic reinsurance policies for large insurance po rtfolios[J].Finance and Stochastics,2003,7:97-121.[4] Y CAO,N WAN.Optimal p roportional reinsurance and investment based on Hamilton-Jacobi-Bellman equation[J].Insurance:Mathematics and Economics,2009,45:157-162. [5] S LUO,M TAKSAR,A TSOI.On reinsurance and investment fo r large insurance portfolios[J].Insurance:Mathematics and Economics,2008,42:434-444.[6] L BA I,J GUO.Optimal propo rtional reinsurance and investment withmultiple risky assetsand no-shorting constraint[J]. Insurance:Mathematics and Economics,2008,42:968-975.[7] X ZHANG,K ZHANG,X YU.Op timal p roportional reinsurance and investmentw ith transaction costs,I:M aximizing the terminal wealth[J].Insurance:Mathematics and Economics, 2009,44:473-478.[8] H SCHM IDL I.On minimizing the ruin p robability by investment andreinsurance[J].The Annals of App lied Probability, 2002,12(3):890-907.[9] H YANG,L ZHANG.Op timal investment for insurer with jump-diffusion risk process[J].Insurance:M athem atics and Economics,2005,37:615-634.[10]C IRGENS,J PAULSEN.Optimal control of risk exposure, reinsurance and investments for insurance portfolios[J].Insurance:Mathematics and Economics,2004,35:21-51.[11]S EMMER,C KLUPPELBERG,R KORN.Op timal portfolios with bounded capital atrisk[J].Math Finance,2001,11 (4):365-384.[12]李仲飞,汪寿阳.EaR风险度量与动态投资决策[J].数量经济技术经济研究,2003,20(1):45-51.[13]彭大衡.长期投资组合的连续时间模型[J].湖南大学学报:自然科学版,2004,31(1):103-107.[14]彭大衡,姚元端.带机会约束的动态投资决策模型研究[J].中国管理科学,2005,13(1):9-13.[15]王海燕,彭大衡.动态投资组合决策中机会收益与在险收益的权衡[J].经济数学,2008,25(1):28-35.[16]S X IE,Z L I,S WANG.Continuous-time po rtfolio selection w ith liability:M ean-va riance model and stochastic LQ approach[J].Insurance:Methematics and Economics,2008,42:943-953.。

VAR规则1. 什么是VAR规则?VAR(Value at Risk)是一种风险度量方法,用于衡量金融资产或投资组合的潜在损失。

VAR规则是指根据VAR计算结果来制定决策和管理风险的一套规则。

2. VAR规则的原理VAR规则基于概率统计理论,通过对历史数据进行分析和建模,估计不同置信水平下的最大可能损失。

常用的置信水平为95%或99%。

VAR值表示在给定时间段内,投资组合可能面临的最大亏损额。

3. VAR计算方法常见的VAR计算方法有三种:历史模拟法、参数化法和蒙特卡洛模拟法。

(1) 历史模拟法历史模拟法基于过去一段时间内的实际数据,并根据这些数据计算出投资组合的收益率分布。

然后按照置信水平确定对应的收益率阈值,将超过阈值的收益率视为损失,并按照损失比例计算出VAR值。

(2) 参数化法参数化法假设投资组合收益率服从某种特定分布(如正态分布),并通过估计分布的参数来计算VAR值。

常用的参数化方法包括正态分布法、t分布法和GARCH模型等。

(3) 蒙特卡洛模拟法蒙特卡洛模拟法通过生成大量的随机数,并根据设定的收益率分布和相关性来模拟投资组合的未来收益情况。

然后按照置信水平确定对应的VAR值。

4. VAR规则的应用VAR规则在金融风险管理中起着重要作用,可以帮助机构评估和控制风险水平,制定适当的风险管理策略。

(1) 风险度量VAR值可以作为衡量投资组合风险水平的指标,帮助投资者了解其面临的潜在损失。

根据VAR值,投资者可以判断自己能够承受多大程度的损失,并相应地调整投资策略。

(2) 风险控制VAR规则可以帮助机构设定风险限额和止损点,以控制投资组合的风险暴露。

当VAR超过设定限额时,机构需要及时采取措施进行风险控制,避免进一步损失。

(3) 决策支持VAR规则可以为投资决策提供参考依据。

投资者可以根据不同的VAR值比较不同投资组合的风险水平,并在此基础上做出决策。

5. VAR规则的局限性VAR规则有一定的局限性,需要注意以下几点:(1) 假设限制VAR规则基于一些假设,如收益率服从某种特定分布、收益率之间存在线性相关性等。

二〇一五年七月VAR模型及其在投资组合中的应用内容提要20世纪90年代以来,随着金融衍生产品市场的迅猛发展,加剧了金融市场的波动,2008年的金融危机使得大量的金融机构和投资者破产,风险管理再一次成为金融活动的核心内容。

基于VaR的风险管理理论也在巴塞尔协议II的推广下开始广泛地被金融机构所运用,成为目前市场上主流的风险管理工具。

本文将VaR及其延伸概念边际VaR和成分VaR的风险管理理论运用到证券市场的投资组合风险调整过程中,选取能够覆盖多数行业的40只个股构成一个投资组合,运用蒙特卡洛法分别计算投资组合在95%的置信水平和持有期为1天的条件下组合的VaR,以此来分析投资组合的风险分布及单只个股的风险贡献度;同时将VaR 运用均值-VaR的组合优化理论确定投资组合的最小VaR投资组合,对比调整前后的损益走势图来说明VaR在投资组合风险调整优化过程中的有效性。

【关键词】投资组合风险管理 VaR 均值-VaR 组合优化理论一、序言(一)研究背景及意义20 世纪 90 年代以来,随着世界金融市场在业务范围和产品规模上的急剧扩张,使得世界各国经济体之间的一体化和联动性不断增强,近些年的金融危机在国家之间的传导也更为迅速,往往带来整个行业的衰退和大量金融机构的破产。

08 年的全球金融危机最初只是美国房地产市场上的次债危机,但由于涉及大量金融衍生产品如 CDO、MBO 和全球范围内的大量机构投资者,使得次债危机最终演变为全球范围内的金融危机,雷曼兄弟等众多金融机构破产倒闭,全球经济也迅速进入衰退周期。

因此可以总结出:世界经济一体化和联动性的增强在横向上扩大了金融风险影响的范围。

对此,以巴塞尔委员会为首的全球金融监管机构开始重新制定金融风险管理标准,风险管理再次成为金融活动的核心内容。

尤其对于证券公司、基金公司来说,他们持有的不再是单一的一种资产,而是众多资产组成的一揽子投资组合,如何运用一种有效的风险管理标准全面地衡量组合的风险,成为他们首要考虑的问题,VaR 正是在这种背景下产生并快速发展起来的。

金融风险管理中的VaR模型及应用随着金融市场的不断发展,金融风险管理变得越来越重要。

金融风险管理是指通过对风险的识别、量化和控制,以及对风险的管理和监测,使企业能够在风险控制的范围内保持稳健的发展。

VaR(Value at Risk)是一种量化风险的方法,随着其在金融中的广泛应用,VaR已经成为了金融风险管理的主要工具之一。

VaR是指在一定时间内,特定置信水平下,资产或投资组合可能面临的最大损失。

VaR模型是通过数学方法对投资组合的风险进行分析和量化,来计算投资组合在未来一段时间内的最大可能亏损。

VaR模型最初是由瑞士银行家约翰·布鲁纳尔在1994年提出的,该模型被广泛应用于银行、保险、证券等金融机构的风险管理中。

在VaR模型中,置信水平是非常重要的一个参数。

置信水平是指VaR计算时所选择的风险分布中,有多少的概率是不会超过VaR值的。

通常,置信水平选择95%或99%。

如果置信水平为95%,则意味着在未来一段时间内,该投资组合亏损超过VaR值的概率小于5%。

VaR模型的核心是风险分布。

常用的风险分布有正态分布、t分布和蒙特卡罗模拟法,其中,正态分布和t分布是最常用的风险分布。

在计算VaR时,需要对投资组合的风险分布进行估计,然后根据选择的置信水平来计算VaR值。

如果VaR值很大,则表明投资组合的风险很高,需要采取相应的风险控制措施。

VaR模型的应用范围非常广泛,它主要用于投资组合的风险管理。

在投资组合的构建中,VaR模型可以用来优化投资组合,使得风险最小化。

同时,在投资组合的风险管理中,VaR模型也可以用来进行风险监测和风险控制。

此外,VaR模型还可以用来进行波动率计算。

波动率是衡量金融市场风险的重要指标,其代表了价格或投资组合价值的波动程度。

在金融市场中,波动率越大,表明风险越高。

VaR模型可以通过对历史数据的分析,估计出资产或投资组合的波动率,以便更好地进行风险管理和预测。

虽然VaR模型已经被广泛应用于金融风险管理中,但是VaR模型也存在一些局限性。

VAR在风险管理中的应用探析VAR是价值-at-风险,是一种广泛使用的风险量化指标。

它有助于帮助企业和机构确定其业务和金融活动的风险水平,从而帮助他们做出更好的风险管理决策。

本文将对VAR在风险管理中的应用进行探析。

1. VAR的定义和计算方法VAR是指在一定置信度下,在未来一定周期内,某一风险资产或组合价值可能的最大损失。

VAR被广泛用于研究金融衍生品交易、资产组合风险管理和市场风险管理等领域。

在计算VAR时,我们首先需要定义两个参数:置信度和预计损失期间。

置信度表示在一定置信水平下计算的损失,预计损失期间表示时间段内计算的损失。

我们在计算VAR时通常采用历史模拟、蒙特卡罗方法和解析方法。

2.VAR在风险管理中的应用VAR在风险管理中有多种应用,本文将着重探讨VAR在资产组合风险管理和市场风险管理中的应用。

2.1 资产组合风险管理资产组合风险管理是一种针对投资组合整体风险的管理方法。

在资产组合风险管理中,VAR通常被用于确定投资组合的风险水平。

对于资产组合风险管理而言,我们需要首先建立一个风险度量模型,以帮助我们确定资产组合中每项资产的风险水平。

在建立风险度量模型后,我们可以用VAR来度量该组合的风险水平。

同时,我们还可以用VAR来评估不同资产比重下所构建的资产组合的风险水平。

2.2 市场风险管理市场风险是指投资组合收益和价值因市场环境、事件和异动而波动的风险。

在市场风险管理中,VAR通常被用于量化股票、利率和外汇等金融衍生品交易中的风险水平。

对于股票和利率产品而言,VAR被用于量化可能的损失,从而帮助机构和企业在交易前确定风险水平。

对于外汇交易而言,VAR可以帮助企业和机构避免汇率波动所带来的损失。

3.VAR存在的问题和局限性VAR虽然是一种广泛使用的风险量化指标,但是它也存在一些问题和局限性。

首先,VAR只考虑了可能的最大损失,而没有考虑概率分布的尾部。

其次,VAR不敏感于市场波动的频率和幅度。

基于CVaR的投资组合优化模型及实证王宝森;梁奉【摘要】以条件风险价值CVaR为风险度量,建立以CVaR为目标函数,VaR为约束条件的二次规划模型,该模型给出了在决策者可以接受的VaR风险水平下,使得CVaR为最小值的投资组合最优选择;实例表明投资组合的最优选择降低了投资组合发生灾难性风险的可能性.【期刊名称】《重庆工商大学学报(自然科学版)》【年(卷),期】2010(027)003【总页数】6页(P213-217,222)【关键词】条件风险价值CVaR;风险价值VaR;投资组合优化【作者】王宝森;梁奉【作者单位】北京物资学院,经济学院,北京,101149;北京物资学院,研究生部,北京,101149【正文语种】中文【中图分类】F224现代组合投资决策都是依靠数量化、模型化的方法来确定最优投资组合。

根据投资组合优化理论,针对投资者的期望收益率和风险等约束条件,通过对数学模型的求解,给出在风险约束下或者以风险最小化为目标的投资组合有效前沿和资金在各类资产上的投资比例,使投资者可以了解所有的投资机会和各种风险收益状况,然后再根据各自的偏好,在权衡每一个组合后,从中选择满足自己要求的最优投资组合。

关于最优投资组合策略问题,具有奠基性的成果是美国经济学家H.Markowitz提出的经典理论—均值-方差投资组合理论。

50多年来,该理论取得了重大进展,如一些学者将风险价值VaR方法引入到投资组合的研究中。

Alexander等分析了基于VaR约束的允许卖空情况下的投资组合有效前沿的结构特征。

迟国泰等研究了允许卖空情况下基于VaR约束的均值-方差投资组合的有效前沿和最优投资比例。

在现有投资组合理论模型中,是以方差来度量风险的。

然而,方差并不是一个精确计量风险的度量方法,它既包含人们不愿面对的亏损,又包括人们努力追求的超额回报,并且它也不能确切地指出投资组合损失的可能性到底有多大。

因此推出了基于VaR的风险计量模型,以VaR值作为度量风险的大小。

金融风险控制中VaR模型的使用方法金融市场的波动性和不确定性可能会给投资者和金融机构带来巨大的风险。

为了有效地控制风险,金融机构采用各种方法和工具来衡量和管理市场风险。

其中,价值-at-风险(Value-at-Risk,VaR)模型是一种广泛应用的方法,被视为一种风险控制的标准工具。

VaR模型的基本原理是通过统计方法和数学模型来评估金融资产组合的风险程度。

它是一种度量金融市场风险的方法,可以帮助投资者和金融机构了解其投资组合的潜在损失。

VaR模型的主要优势在于能够提供一个简单而直观的风险度量指标,以及在不同市场条件下的灵活性。

为了使用VaR模型进行风险控制,首先需要确定一个风险度量的时间段。

常用的时间段包括每日、每周或每月。

这个时间段决定了计算VaR所使用的历史数据的长度。

一般来说,VaR模型的结果是一个表示潜在损失的金额,例如,“95% VaR为100万美元”,表示在95%的时间内,该投资组合的潜在损失不会超过100万美元。

对于一个已经建立的投资组合,计算VaR主要分为两个步骤:数据收集和模型构建。

在数据收集阶段,需要搜集相关的金融资产价格数据,包括股票、债券、外汇等。

一般来说,历史收益率是计算VaR所需的最常用数据。

根据所选择的计算时间段,需要收集足够的历史数据来进行VaR计算。

模型构建阶段是VaR模型的核心。

VaR模型有多种类型,其中一种常用的方法是历史模拟法。

历史模拟法根据历史数据的分布情况来估计未来的风险。

另一种常用的方法是正态(或对数正态)分布法,它假设资产收益率服从正态(或对数正态)分布。

其他著名的VaR模型还包括蒙特卡洛模拟法和压力测试法等。

选用何种模型取决于投资者或金融机构的需求和偏好。

除了模型的选择外,还需要确定VaR的置信水平,即表示风险容忍度的水平。

常用的置信水平包括90%、95%和99%。

举例来说,95%置信水平的VaR表示在95%的时间内,潜在的损失不会超过VaR的数值。

金融风险管理中的VaR模型引言金融风险管理是金融市场不可或缺的一部分。

VaR(Value at Risk)是一种广泛应用于金融风险管理的量化风险评估方法。

VaR 模型通过对金融资产组合进行概率分析,预测在特定时间内受到市场风险变化的影响,预测出在某置信水平下的最大损失额度,进而帮助投资者和金融机构进行风险控制和管理。

第一部分 VaR模型的定义和发展VaR模型是金融风险管理领域中的一种常用方法。

它可以对特定头寸或资产组合的潜在风险进行快速量化控制和管理。

VaR模型的本质是一个风险度量标准,表示在给定时间段内特定置信水平下资产或组合可能遭受的最大损失额度。

VaR模型的优点在于将风险概率化,让人们可以更加客观的认识风险,并通过量化风险水平来进行风险管理。

VaR模型的发展经历了多年的演进,Gaussia方法是早期较为常用的VaR方法。

但Gaussia方法的缺陷在于假设市场收益率符合正态分布,忽略了市场变动的非线性和非正态性。

这样因高风险时序性和尾部风险的影响,错误的估计了风险。

随着金融市场的发展,VaR模型愈发完善。

近年来,VaR模型已经广泛应用于资产投资、期货期权、金融证券等领域,并且成为了中央银行、金融机构、公司等的重要风险管理工具。

第二部分 VaR模型的原理VaR模型基于统计学理论,通过统计分析价值变动概率来预期在特定时间段内资产或组合价值变动的最大可能损失额。

VaR模型的核心是风险概率分布的计算。

在计算风险概率分布时,有两个重要参数:置信水平(confidence level)和时间段(time horizon)。

置信水平表示资产或组合在时间段内发生某种损失的可能性,例如95%置信度表示在特定时间段内,资产或组合的损失不会超过VaR值的五分之一。

时间段是指预测风险的时间窗口,通常为一天、一周、一个月或一季度。

VaR模型的主要方法包括历史模拟法、蒙特卡洛法和分位数回归法。

其中历史模拟法是最常用的方法之一,它将历史数据用于模拟未来风险,从而预测资产或组合未来的风险水平。

浅谈现代资产组合理论摘要:本文简单探讨了马科维茨的资产组合理论,介绍了资产组合理论的背景,给出了马科维茨均值-方差模型,阐述了该模型对资产投资选择的贡献。

在此基础上提出了马科维茨投资理论在实际操作中的局限性。

关键词:资产组合风险收益1.理论背景资产投资组合是投资者同时投资于多种证券,如股票、债券、银行存款等,投资组合不是券种的简单随意组合,它体现了投资者的意愿和投资者所受到的约束,即受到投资者对投资收益的权衡、投资比例的分配、投资风险的偏好等的限制。

现代资产组合理论最初是由美国经济学家哈里·马科维茨(Markowits)于1952年创立的,资产投资组合是投资者对各种风险资产的选择而形成的投资组合。

由于资产投资收入受到多种因素的影响而具有不确性,人们在投资过程中往往通过分散投资的方法来规避投资中的系统性风险和非系统性风险,实现投资效用的最大化。

资产投资组合管理的主要内容就是研究风险和收益的关系。

一般情况下风险与收益呈现正相关的关系。

即收益越高,风险越大;反之,收益越小,风险越小。

理性的投资者在风险一定的条件下,选择收益大的投资组合;在收益一定的条件下,选择风险小的资产投资组合。

马科维茨认为最佳投资组合应当是具有风险厌恶特征的投资者的无差异曲线和资产的有效边界线的交点。

威廉·夏普(Sharpe)则在其基础上提出的单指数模型,并提出以对角线模式来简化方差-协方差矩阵中的非对角线元素。

他据此建立了资本资产定价模型(CAPM),指出无风险资产收益率与有效率风险资产组合收益率之间的连线代表了各种风险偏好的投资者组合。

根据上述理论,投资者在追求收益和厌恶风险的驱动下,会根据组合风险收益的变化调整资产组合的构成,进而会影响到市场均衡价格的形成。

2.理论主要内容马科维茨认为投资者都是风险规避者,他们不愿意陈但没有相应期望收益加以补偿的外加风险。

投资者可以用多元化的证券组合,将期望收益的离差减至最小,因此马科维茨根据一套复杂的数学方法来解决如何通过多元化的组合资产中的风险问题。

二〇一五年七月VAR模型及其在投资组合中的应用内容提要20世纪90年代以来,随着金融衍生产品市场的迅猛发展,加剧了金融市场的波动,2008年的金融危机使得大量的金融机构和投资者破产,风险管理再一次成为金融活动的核心内容。

基于VaR的风险管理理论也在巴塞尔协议II的推广下开始广泛地被金融机构所运用,成为目前市场上主流的风险管理工具。

本文将VaR及其延伸概念边际VaR和成分VaR的风险管理理论运用到证券市场的投资组合风险调整过程中,选取能够覆盖多数行业的40只个股构成一个投资组合,运用蒙特卡洛法分别计算投资组合在95%的置信水平和持有期为1天的条件下组合的VaR,以此来分析投资组合的风险分布及单只个股的风险贡献度;同时将VaR运用均值-VaR的组合优化理论确定投资组合的最小VaR投资组合,对比调整前后的损益走势图来说明VaR在投资组合风险调整优化过程中的有效性。

【关键词】投资组合风险管理 VaR 均值-VaR 组合优化理论一、序言(一)研究背景及意义20 世纪 90 年代以来,随着世界金融市场在业务范围和产品规模上的急剧扩张,使得世界各国经济体之间的一体化和联动性不断增强,近些年的金融危机在国家之间的传导也更为迅速,往往带来整个行业的衰退和大量金融机构的破产。

08 年的全球金融危机最初只是美国房地产市场上的次债危机,但由于涉及大量金融衍生产品如CDO、MBO 和全球范围内的大量机构投资者,使得次债危机最终演变为全球范围内的金融危机,雷曼兄弟等众多金融机构破产倒闭,全球经济也迅速进入衰退周期。

因此可以总结出:世界经济一体化和联动性的增强在横向上扩大了金融风险影响的范围。

对此,以巴塞尔委员会为首的全球金融监管机构开始重新制定金融风险管理标准,风险管理再次成为金融活动的核心内容。

尤其对于证券公司、基金公司来说,他们持有的不再是单一的一种资产,而是众多资产组成的一揽子投资组合,如何运用一种有效的风险管理标准全面地衡量组合的风险,成为他们首要考虑的问题,VaR 正是在这种背景下产生并快速发展起来的。