税法税法第一章税法概论第二节税法基本理论1

- 格式:ppt

- 大小:114.50 KB

- 文档页数:12

《税法》第一章学习纲要第一章税收基本理论第一节税收概述一、税收的概念(什么是税收)定义:税收是国家为了满足其行使职能的需要,凭借政治权力,依据法律对一部分社会产品和国民收入进行分配,强制地、无偿地取得财政收入的一种形式。

(税法调整的是国家与纳税人之间的关系,并非调整的是税务机关和纳税人之间的关系)1、税收的主体税收的课税主体是国家。

税收的纳税主体是社会成员。

2、税收是(国家)凭借政治权力来(强制)实现的3、税收是政府收入形式、征税活动和税收制度的统一税收是政府收入的一种形式。

政府征税同时又是一种分配活动。

政府征税要通过税收法律制度来实施,税收制度是税收收入、税收活动的法律依据和法律保证。

二、税收的起源和发展1、税收的产生税收产生的过程:剩余产品的出现――私有制的产生――阶级的出现――阶级对抗――国家的产生――捐税马克思:“为了维持这种公共权力,就需要公民缴纳费用――捐税,捐税是以前的氏族社会完全没有的,但人们现在却十分熟悉它了。

”税收产生的条件:剩余产品的出现是税收产生的经济条件或首要条件。

国家的产生是税收产生的政治条件或必要条件。

2、税收的发展随着社会生产力的发展和国家政治经济条件的变化,税收经历了一个从简单到复杂,从低级到高级的发展过程。

3、我国税收的产生和发展三、税收的形式特征(税收的基本属性、一般本质)1、强制性指国家征收捐税是依靠国家的权威,凭借政治权力,通过颁布法律、法令的形式实施,任何单位和个人都不得违抗,否则就要受到法律制裁。

2、无偿性指作为社会正式代表的国家不需要对单个、具体的纳税人付出任何代价而占有和支配一部分剩余产品。

3、固定性指国家在征税前,以法律形式预先规定征收标准,并按规定的标准征税。

四、税收存在的必要性课税依据学说――公共产品论五、税收的职能和作用职能:事物本身内在的固有的功能。

是客观的,且相对稳定。

作用:是事物内在属性的外在表现。

是外在的、具体的,且具变动性。

财政功能:为国家筹集财政收入经济调节功能:是国家干预和调节经济活动的重要手段。

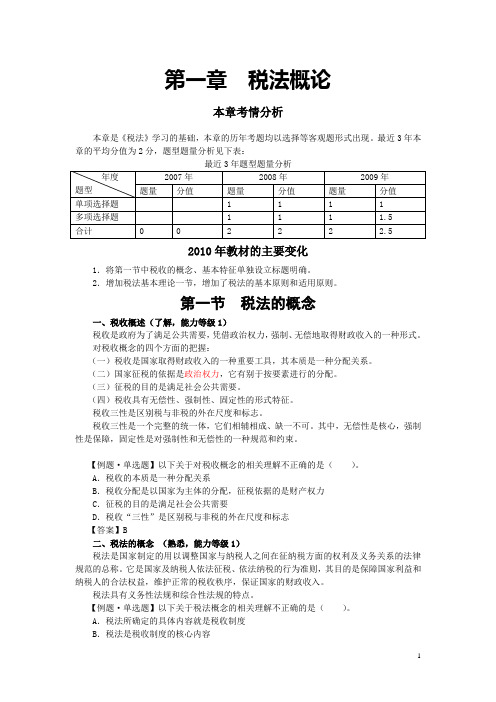

第一章税法概论本章考情分析本章是《税法》学习的基础,本章的历年考题均以选择等客观题形式出现。

最近3年本章的平均分值为2分,题型题量分析见下表:最近3年题型题量分析年度题型2007年2008年2009年题量分值题量分值题量分值单项选择题 1 1 1 1多项选择题 1 1 1 1.5合计0 0 2 2 2 2.52010年教材的主要变化1.将第一节中税收的概念、基本特征单独设立标题明确。

2.增加税法基本理论一节,增加了税法的基本原则和适用原则。

第一节税法的概念一、税收概述(了解,能力等级1)税收是政府为了满足公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

对税收概念的四个方面的把握:(一)税收是国家取得财政收入的一种重要工具,其本质是一种分配关系。

(二)国家征税的依据是政治权力,它有别于按要素进行的分配。

(三)征税的目的是满足社会公共需要。

(四)税收具有无偿性、强制性、固定性的形式特征。

税收三性是区别税与非税的外在尺度和标志。

税收三性是一个完整的统一体,它们相辅相成、缺一不可。

其中,无偿性是核心,强制性是保障,固定性是对强制性和无偿性的一种规范和约束。

【例题·单选题】以下关于对税收概念的相关理解不正确的是()。

A.税收的本质是一种分配关系B.税收分配是以国家为主体的分配,征税依据的是财产权力C.征税的目的是满足社会公共需要D.税收“三性”是区别税与非税的外在尺度和标志【答案】B二、税法的概念(熟悉,能力等级1)税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称。

它是国家及纳税人依法征税、依法纳税的行为准则,其目的是保障国家利益和纳税人的合法权益,维护正常的税收秩序,保证国家的财政收入。

税法具有义务性法规和综合性法规的特点。

【例题·单选题】以下关于税法概念的相关理解不正确的是()。

A.税法所确定的具体内容就是税收制度B.税法是税收制度的核心内容C.税收的无偿性和强制性的特点决定税法属于权力性法规D.税法属于综合性法规【答案】C三、税法的作用(了解,能力等级1)(一)税法是国家组织财政收入的法律保障(二)税法是国家宏观调控经济的法律手段(三)税法对维护经济秩序有重要作用(四)税法能有效地保护纳税人的合法权益(五)税法是维护国家权益,促进国际经济交往的可靠保证四、税法的地位与其他法律的关系(了解,能力等级1)税法属于国家法律体系中一个重要的部门法。

《税法》课程教案经济管理系张丽一、课程定位本课程是高职高专院校财会类相关专业学生职业能力形成的主干课程,是培养学生职业能力的重要环节。

通过该课程的教学,能够使学生较全面地了解和系统地掌握税法的基本理论、基本方法和基本技能,具备成为高素质的劳动者和高级专门人才所必需的税法的基本知识与技能,为学习专业知识和职业技能,提高全面综合素质,增强适应职业变化的能力和继续学习的能力打下一定的专业理论知识和技能基础,使学生在毕业后,经过一定的工作实践, 能够胜任相应岗位的工作。

二、课程总目标通过本课程的教学,使学生了解企业纳税实务的学科体系,了解纳税实务会计账务处理的基本方法,明确不同税种不同处理方法的相关理论。

熟悉税务会计账务处理的内容、形式、程序和方法。

掌握流转税、所得税、资源税、财产行为税会计处理方法,努力使课堂教学更接近于实际业务,加强模拟实训,使学生分析和解决问题的能力有所提高。

培养德、智、体、美、劳全面发展的大专层次,即牢固掌握必需的文化科学基础知识,又掌握财务会计方面的专业知识及从事财会电算化工作的相应纳税实务知识,有较强的实践技能的“应用型”、“复合型”基层会计人才。

三、重点、难点章节及内容根据会计电算化行业发展需要和从事物流工作岗位的实际工作任务所需要的知识、能力与素质要求,结合高职教育的宗旨和本课程的特点,重新设计了教学内容,具体见下表四、实践环节和内容的总体设计本课程的实践环节和内容总体设计思想是突出职业素质,强化分析问题能力和解决问题能力,构建应用性和实践性为基本特点的教学体系。

该课程的实践环节主要有:(一)指导学生在课堂上模拟各种企业的应交税款的计算。

安排学生到有关单位参观熟悉报税流程。

(二)通过案例分析,使学生运用所学知识,针对实际问题进行分析和解决。

根据本课程特点,教学内容总体设计(具体见下表)。

本课程安排在大学二年级上期开设,周4学时,一学期完成。

五、教学进程计划表六、教学资料收集和配置设计本课程的教学资料收集主要来源于高职高专规划教材、精品课程网站、相关外贸网络、多所大学的案例集、习题集、校内外实训室及相关的实训基地。