第一章税法概论[1]

- 格式:ppt

- 大小:520.50 KB

- 文档页数:6

第一章税法概论【本章简介】重要内容包括:税收三性;税收法律关系;税法的构成要素;税法的分类;税法的地位及与其他法律的关系;税收立法机关与税法制定;我国现行税法体系;税务机构的设置和税收征管范围划分。

第一节概述一、税收概述(一)概念政府为了满足公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

(二)特征(1)无偿性(2)强制性(3)固定性税收三性是一个完整的统一体,它们相辅相成、缺一不可。

其中,无偿性是核心,强制性是保障,固定性是对强制性和无偿性的一种规范和约束。

学生互动:税收特征具有无偿性,但为什么我们还说税收是“取之于民用之于民”呢?请大家思考一下。

【解释】社会主义税收“取之于民用之于民”是针对人民群众整体利益而言具有整体返还性,但针对具体纳税人而言没有直接返还性,是无偿的。

二、税法概述(一)概念国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称。

它是国家及纳税人依法征税、依法纳税的行为准则,其目的是保障国家利益和纳税人的合法权益,维护正常的税收秩序,保证国家的财政收入。

税法具有义务性法规和综合性法规的特点。

(二)分类我国税法分类主要有四种分类方法:1.按照税法的基本内容和效力的不同,可分为税收基本法和税收普通法。

2.按照税法的职能作用的不同,可分为税收实体法和税收程序法。

3.按照税法征收对象的不同,可分为对流转额课税的税法,对所得额课税的税法,对财产、行为课税的税法、特定目的课税的税法和对自然资源课税的税法。

税种分类税种名称作用流转税类增值税主要在生产、流通和服务领域发挥调节作用消费税营业税关税资源税类资源税调节因开发和利用自然资源差异而形成的级差收入土地增值税城镇土地使用税所得税类企业所得税调节生产经营者的利润和个人纯收入个人所得税特定目的税类固定资产投资方向调节税(暂缓征收)为达到特定目的,调节特定对象和特定行为筵席税城市维护建设税车辆购置税耕地占用税烟叶税财产和行为税类房产税对某些财产和行为发挥调节作用车船税印花税契税4.按照主权国家行使税收管辖权的不同,可分为国内税法、国际税法、外国税法等。

第一章税法概论一、学习要点:第一节税法的概念一、税法的定义1、税法的定义及特征税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利与义务关系的法律尺度的总称。

税收主要具有强制性、无偿性和固定性的特征。

2、税收与税法的关系税收与税法密不成分,税法是税收的法律表示形式,税收那么是税法所确定的具体内容。

二、税收法律关系〔二〕税收法律关系的发生、变动与消灭税收法律关系的发生、变动和终止必需按照能够引起税收法律关系发生、变动或终止的客不雅情况,也就是税收法律事实。

〔三〕税收法律关系的庇护税收法律关系的庇护,本色上是庇护国家正常的经济秩序,保障国家财务收入,维护纳税人的合法权益。

税收法律关系的庇护对权利主体双方是对等的。

对权利享有者的庇护,就是对义务承担者的制约。

五、税法的作用税法在包管国家财务收入、国家宏不雅调控经济、维护经济秩序、有效庇护纳税人的合法权益、维护国家权益等方面,都阐扬着重大作用。

第二节税法的地位及与其他法律的关系一、税法的地位税法是我国国家法律体系中的一个重要部分法,它是调整国家与各个经济单元及公民个人分配关系的底子法律尺度。

二、税法与其他法律的关系第三节我国税收的立法原那么我国税收立法应遵循以下原那么:1、从实际出发的原那么2、公平原那么3、民主决策原那么4、原那么性与灵活性相结合的原那么5、法律的不变性、持续性与废、改、立相结合的原那么第四节我国税法的制定和实施一、税法的制定〔一〕税收立法机关1、全国人民代表大会及其常务委员会制定税收法律2、全国人大或人大常委会授权立法3、国务院制定的税收行政法规4、处所人民代表大会及其常委会制定的税收处所性法规5、国务院税务主管部分制定的税收部分规章6、处所当局制定的税收处所规章〔二〕税收立法程序我国税收立法程序主要包罗三个阶段:提议阶段、审议阶段、通过和发布阶段。

二、税法的实施它包罗税收执法和税收守法两个方面。

在实际工作中,我们一般按以下原那么处置:1、层次高的法律优于层次低的法律。

![第1章税法概论[1]](https://uimg.taocdn.com/1471d664a58da0116d174919.webp)

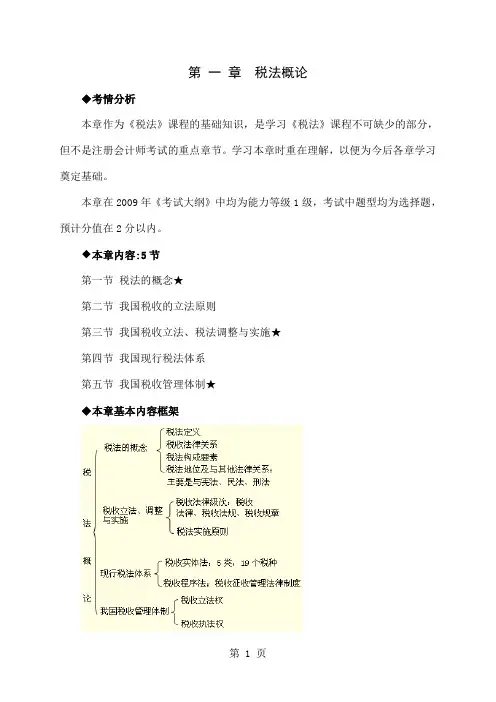

第一章税法概论◆考情分析本章作为《税法》课程的基础知识,是学习《税法》课程不可缺少的部分,但不是注册会计师考试的重点章节。

学习本章时重在理解,以便为今后各章学习奠定基础。

本章在2009年《考试大纲》中均为能力等级1级,考试中题型均为选择题,预计分值在2分以内。

◆本章内容:5节第一节税法的概念★第二节我国税收的立法原则第三节我国税收立法、税法调整与实施★第四节我国现行税法体系第五节我国税收管理体制★◆本章基本内容框架第一节税法的概念一、税法与税收关系概念含义特征税收税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

1.无偿性2.强制性3.固定性税法税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称1.义务性法规2.综合性法规税法与税收关系:税收与法密不可分,有税必有法,无法不成税。

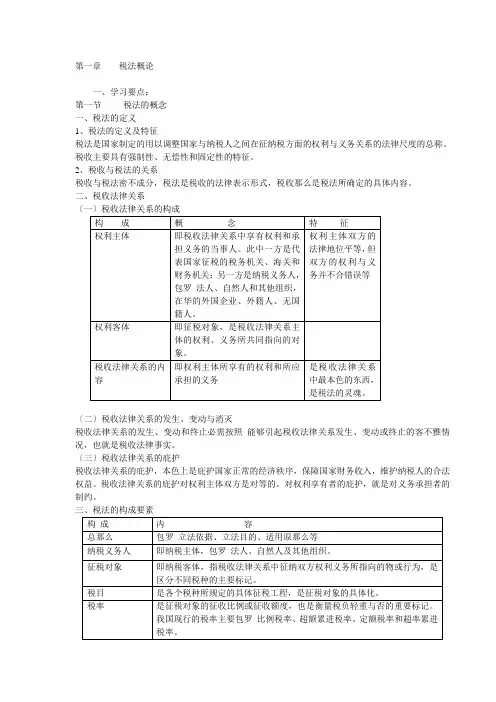

二、税收法律关系(一)税收法律关系的构成三方面内容1.权利主体(1)双主体:对征税方:税务、海关、财政对纳税方:采用属地兼属人原则(2)权利主体双方法律地位是平等的,但权利和义务不对等2.权利客体征税对象3.税收法律关系的征、纳双方各自享有的权利和承担的义务内容【例题·单选题】税收法律关系中的权利主体是指()。

A.征税方B.纳税方C.征纳双方D.国家税务总局【答案】C(二)税收法律关系的产生、变更与消灭税收法律关系的产生、变更与消灭必须有能够引起税收法律关系产生、变更或消灭的客观情况,也就是由税收法律事实来决定。

(三)税收法律关系的保护税收法律关系的保护对权利主体双方是对等的。

三、税法构成要素税法的构成要素一般包括总则、纳税义务人、征税对象、税目、税率、纳税环节、纳税期限、纳税地点、减税免税、罚则、附则等项目。

重点有:(一)纳税人:1.含义:是税法规定的直接负有纳税义务的单位和个人2.范围:自然人和法人;我国的法人主要有四种:机关法人、事业法人、企业法人和社团法人。

第一章税法概论第一节税法的概念一、税法的定义税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的标准的总称。

它是国家及纳税人依法征税、依法纳税的行为准那么。

其目的是保障国家利益和纳税人的合法权益,维护正常的税收秩序,保证国家的财政收进。

税法与税收密不可分,税法是税收的表现形式,税收那么是税法所确定的具体内容。

因此,了解税收的实质与特征是特不必要的。

税收是国家为了行使其职能而取得财政收进的一种方式。

它的特征要紧表现在三个方面:一是强制性。

要紧指国家以社会治理者的身份,用、等形式对征收捐税加以,并依照强制征税。

二是无偿性。

要紧指国家征税后,税款即成为财政收进,不再回还纳税人,也不支付任何酬劳。

三是固定性。

要紧指在征税之前,以法的形式预先了课税对象、课税额度和课税方法等。

因此,税法确实是根基国家凭借其权力,利用税收工具的强制性、无偿性、固定性的特征参与社会产品和国民收进分配的标准的总称。

二、税法关系国家征税与纳税人纳税形式上表现为利益分配的关系,但通过明确其双方的权利与义务后,这种关系实质上已上升为一种特定的关系。

了解税收关系,关于正确理解国家税法的实质,严格依法纳税、依法征税都具有重要的意义。

〔一〕税收关系的构成税收关系在总体上与其他关系一样,根基上由权利主体、客体和关系内容三方面构成的,但在三方面的内涵上,税收关系那么具有特别性。

1.权利主体。

即税收关系中享有权利和担当义务的当事人。

在我国税收关系中,权利主体一方是代表国家行使征税职责的国家税务机关,包括国家各级税务机关、海关和财政机关,另一方是履行纳税义务的人,包括法人、自然人和其他组织,在华的外国企业、组织、外籍人、无国籍人,以及在华尽管没有机构、场所但有来源于中国境内所得的外国企业或组织。

这种对税收关系中权利主体另一方确实定。

在我国采取的是属地兼属人的原那么。

在税收关系中权利主体双方地位平等,只是因为主体双方是行政治理者与被治理者的关系,因此双方的权利与义务不对等,因此,与一般民事关系中主体双方权利与义务平等是不一样的,这是税收关系的一个重要特征。