私募 债务

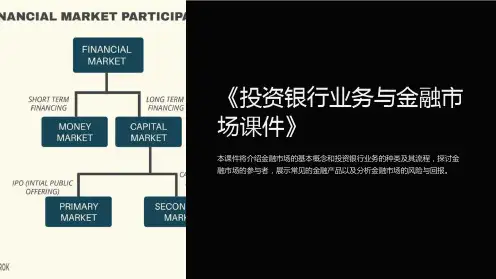

证券市场的核心机制——证券化、投资价值交易 ,核心概念——投资价值(未来收益贴现值)。 资产交易定价模型和企业价值评级新标准:现金 流贴现模型(资本资产定价模型),类比估值模型 (PE, PB, EBITDA…)。 投资银行业务特征:基于企业未来预期收益贴现 价值的时点交易—融资,并购,重组,提升企业 市值。

互联网,信 息技术云计 算…

发展机会

城市化、工业化,信 息化;收入增长,消 费理念、能力和行为 变化。

金融系统

价值理念普及,金 融工具日益丰富, 金融市场类型多样

企业

国际政治经济 环境日益复杂 和不确定

产业链格局变化与 资源能力充裕

宏观经济/产 业政策变化

制造、产供销,人才, 管理、研发等资源 和能力日益充裕。

企业成长阶段

(供应链融资)

?

自我融资

抵押品变化:资产,产品,收益权…抵押比例变化:超额抵押,等额抵押, 不足额抵押(保证金+资产抵押+股权质押);交易结构变化:多利益相关者 7

金融系统演变2: 证券市场与银行并行

商业银行 租赁 信托

企业

证券市场

VC/ PE

投资 基金

政府/开 发金融

产业链企 业融资

489 0.786 31.8 3.31 3.46 1011 1.145 28.83 2.84 6.75

525 0.843 30.0 3.31 3.43 1134 1.273 32.2 3.53 7.83

577 0.928 30.2 3.71 3.47 1203 1.338 35.87 4.14 8.11

(2)商业地产分段融资:PE + REITs

嘉德将投资物业按发展阶段分为培育期和成熟期, 培育期物业的风险比开发物业高,但资本升值潜在 回报空间也相对较大,适合私募投资人(PE/PF)的 要求;成熟期物业的收益率在7-10%之间,具有稳 定的分红能力,适合保守的REITs投资人。