证券投资组合理论

- 格式:doc

- 大小:1.75 MB

- 文档页数:39

证券行业的投资组合理论在证券投资领域,投资组合理论被广泛应用于资产配置和风险管理。

本文将介绍证券行业的投资组合理论,并探讨其在实践中的应用。

一、投资组合理论的基本概念投资组合理论旨在通过优化资产配置来实现风险与收益间的平衡。

其核心思想是通过不同资产间的组合,能够降低整体投资组合的风险,同时提高预期收益。

以下是一些基本概念:1. 投资组合:指由不同资产构成的投资组合,例如股票、债券、基金等。

投资组合可以是单一资产的组合,也可以是多个不同资产类别的组合。

2. 风险:指投资者可能面临的损失或波动性。

在投资组合理论中,风险通常通过资产的波动性来衡量。

3. 收益:指投资带来的回报。

投资组合理论的目标是通过优化资产配置来最大化预期收益。

4. 盈亏分布:投资组合的盈利和亏损可能会遵循一定的概率分布。

理解和分析盈亏分布有助于评估投资组合的风险特征。

二、马科维茨的均值-方差模型马科维茨的均值-方差模型是投资组合理论的重要基石。

该模型将投资组合的风险和收益联系起来,并通过优化资产配置来实现最优组合。

1. 风险和收益关系:根据均值-方差模型,投资组合的风险可以通过计算资产之间的协方差来衡量。

协方差越高,风险越大。

而收益可以通过计算资产的期望收益率来估算。

2. 最优投资组合:均值-方差模型认为,存在一组权重分配,可以同时最小化投资组合的风险和最大化预期收益。

这个最优权重分配可以通过数学方法进行计算。

三、投资组合的多样化投资组合的多样化是降低风险的重要策略。

通过将不同资产类别或不同行业的资产组合在一起,可以减少特定风险的影响。

1. 资产类别多样化:将股票、债券、商品等不同类型的资产组合在一起,可以降低整体投资组合的风险。

因为不同类型的资产受到不同的市场因素影响,它们可能会呈现出良好的相关性。

2. 行业多样化:将不同行业的股票组合在一起,可以减少特定行业风险对投资组合的影响。

例如,在证券行业投资组合中,可以包含银行、保险、证券公司等不同类型的股票。

证券投资组合理论[内容提要]本章着重介绍了证券投资的组合及定价理论。

共分五节。

第一节提出了应如何构建最优风险资产组合,探讨了理性投资者在既定的假设条件下求可行集和有效集以及最优投资组合构建的具体方法;第二节分析了无风险借贷对有效集的影响。

第三节介绍了资本资产定价模型的假设前提和推导过程,运用实例分析了该理论的应用及局限性;第四节深入阐述了套利定价理论的基本内涵,并将两种理论进行了比较分析,介绍了两者实证检验的结果。

第五节对资本资产定价模型进一步扩展,对跨时的资本资产定价模型和消费资本资产定价模型进行了概述性的介绍。

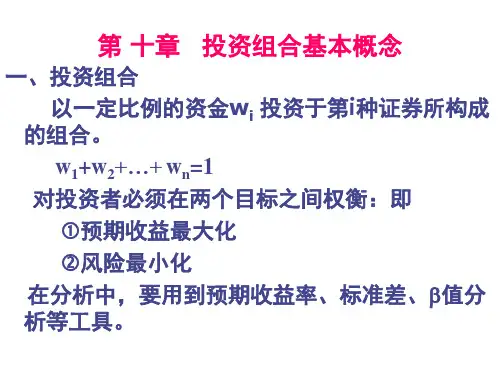

第一节最优风险资产组合投资者必须根据自己的风险-收益偏好和各种证券和证券组合的风险、收益特性来选择最优的投资组合。

然而,现实生活中证券种类繁多,这些证券更可组成无数种证券组合,如果投资者必须对所有这些组合进行评估的话,那将是难以想象的。

幸运的是,根据马科维茨的有效集定理,投资者无须对所有组合进行一一评估。

本节将按马科维茨的方法,由浅入深地介绍确定最优投资组合的方法。

一、可行集为了说明有效集定理,我们有必要引入可行集(Feasible Set)的概念。

可行集指的是由N种证券所形成的所有组合的集合,它包括了现实生活中所有可能的组合。

也就是说,所有可能的组合将位于可行集的边界上或内部。

(一)有效集的定义对于一个理性投资者而言,他们都是厌恶风险而偏好收益的。

对于同样的风险水平,他们将会选择能提供最大预期收益率的组合;对于同样的预期收益率,他们将会选择风险最小的组合。

能同时满足这两个条件的投资组合的集合就是有效集(Efficient Set,又称有效边界Efficient Frontier)。

处于有效边界上的组合称为有效组合。

(二)有效集的位置可见,有效集是可行集的一个子集,它包含于可行集中。

那么如何确定有效集的位置呢?我们先考虑第一个条件。

在图10.1中,没有哪一个组合的风险小于组合N,这是因为如果过N点画一条垂直线,则可行集都在这条线的右边。

N点所代表的组合称为最小方差组合(Minimum Variance Portfolio)。

同样,没有哪个组合的风险大于H。

由此可以看出,对于各种风险水平而言,能提供最大预期收益率的组合集是可行集中介于N和H之间的上方边界上的组合集。

我们再考虑第二个条件,在图10.1中,各种组合的预期收益率都介于组合A 和组合B之间。

由此可见,对于各种预期收益率水平而言,能提供最小风险水平的组合集是可行集中介于A、B之间的左边边界上的组合集,我们把这个集合称为最小方差边界(Minimum Variance Frontier)。

由于有效集必须同时满足上述两个条件,因此N、B两点之间上方边界上的可行集就是有效集。

所有其他可行组合都是无效的组合,投资者可以忽略它们。

这样,投资者的评估范围就大大缩小了。

(三)有效集的形状从图10.1可以看出,有效集曲线具有如下特点:①有效集是一条向右上方倾斜的曲线,它反映了“高收益、高风险”的原则;②有效集是一条向上凸的曲线,这一特性可从图10.2推导得来;③有效集曲线上不可能有凹陷的地方,这一特性也可以图10.2推导出来。

(四)有效集的数学推导优化投资组合就是在要求组合有一定的预期收益率的前提条件下,使组合的方差越小越好,即求解以下的二次规划最小方差曲线内部(即右边)的每一个点都表示这n种资产的一个组合。

其中任何点所代表的两个组合再组合起来得到的新的点(代表一个新的组合)一定落在原来两个点的连线的左侧,这是因为新的组合能进一步起到分散风险的作用。

这也就是曲线向左凸的原因。

三、最优投资组合的选择确定了有效集的形状之后,投资者就可根据自己的无差异曲线群选择能使自己投资效用最大化的最优投资组合了。

这个组合位于无差异曲线与有效集的相切点O,所图10.2所示。

从图10.2可以看出,虽然投资者更偏好I3上的组合,然而可行集中找不到这样的组合,因而是不可实现的。

至于I1上的组合,虽然可以找得到,但由于I 1的位置位于I2的东南方,即I1所代表的效用低于I2,因此I1上的组合都不是最优组合。

而I2代表了可以实现的最高投资效用,因此O点所代表的组合就是最优投资组合。

有效集向上凸的特性和无差异曲线向下凸的特性决定了有效集和无差异曲线的相切点只有一个,也就是说最优投资组合是唯一的。

对于投资者而言,有效集是客观存在的,它是由证券市场决定的。

而无差异曲线则是主观的,它是由自己的风险——收益偏好决定的。

从上一章的分析可知,厌恶风险程度越高的投资者,其无差异曲线的斜率越陡,因此其最优投资组合越接近N点。

厌恶风险程度越低的投资者,其无差异曲线的斜率越小,因此其最优投资组合越接近B点。

第二节无风险借贷对有效集的影响在前一节中,我们假定所有证券及证券组合都是有风险的,而没有考虑到无风险资产的情况。

我们也没有考虑到投资者按无风险利率借入资金投资于风险资产的情况。

而在现实生活中,这两种情况都是存在的。

为此,我们要分析在允许投资者进行无风险借贷的情况下,有效集将有何变化。

一、无风险贷款对有效集的影响(一)无风险贷款或无风险资产的定义无风险贷款相当于投资于无风险资产,其收益率是确定的。

在单一投资期的情况下,这意味着如果投资者在期初购买了一种无风险资产,那他将准确地知道这笔资产在期末的准确价值。

由于无风险资产的期末价值没有任何不确定性,因此,其标准差应为零。

同样,无风险资产收益率与风险资产收益率之间的协方差也等于零。

在现实生活中,什么样的资产称为无风险资产呢?首先,无风险资产应没有任何违约可能。

由于所有的公司证券从原则上讲都存在着违约的可能性,因此公司证券均不是无风险资产。

其次,无风险资产应没有市场风险。

虽然政府债券基本上没有违约风险,但对于特定的投资者而言,并不是任何政府债券都是无风险资产。

例如,对于一个投资期限为1年的投资者来说,期限还有10年的国债就存在着风险。

因为他不能确切地知道这种证券在一年后将值多少钱。

事实上,任何一种到期日超过投资期限的证券都不是无风险资产。

同样,任何一种到期日早于投资期限的证券也不是无风险资产,因为在这种证券到期时,投资者面临着再投资的问题,而投资者现在并不知道将来再投资时能获得多少再投资收益率。

综合以上两点可以看出,严格地说,只有到期日与投资期相等的国债才是无风险资产。

但在现实中,为方便起见,人们常将1年期的国库券或者货币市场基金当作无风险资产。

(二)允许无风险贷款下的投资组合1.投资于一种无风险资产和一种风险资产的情形为了考察无风险贷款对有效集的影响,我们首先要分析由一种无风险资产和一种风险资产组成的投资组合的预期收益率和风险。

(三)无风险贷款对有效集的影响引入无风险贷款后,有效集将发生重大变化。

在图10.5中,弧线CD代表马科维茨有效集,A点表示无风险资产。

我们可以在马科维茨有效集中找到一点T,使AT直线与弧线CD相切于T点。

T点所代表的组合称为切点处投资组合。

T点代表马科维茨有效集中众多的有效组合中的一个,但它却是一个很特殊的组合。

因为没有任何一种风险资产或风险资产组合与无风险资产构成的投资组合可以位于AT线段的左上方。

换句话说,AT线段的斜率最大,因此T点代表的组合被称为最优风险组合(Optimal Risky Portfolio)。

从图10.5可以明显看出,引入AT线段后,CT弧线将不再是有效集。

因为对于T点左边的有效集而言,在预期收益率相等的情况下,AT线段上风险均小于马科维茨有效集上组合的风险,而在风险相同的情况下,AT线段上的预期收益率均大于马科维茨有效集上组合的预期收益率。

按照有效集的定义,T点左边的有效集将不再是有效集。

由于AT 线段上的组合是可行的,因此引入无风险贷款后,新的有效集由AT线段和TD弧线构成。

我们举个例子来说明如何确定最优风险组合和有效边界。

假设市场上有A、B 两种证券,其预期收益率分别为8%和13%,标准差分别为12%和20%。

A、B两种证券的相关系数为0.3。

市场无风险利率为5%。

某投资者决定用这两只证券组成最优风险组合。

该最优组合的预期收益率和标准差分别为:(四)无风险贷款对投资组合选择的影响对于不同的投资者而言,无风险贷款的引入对他们的投资组合选择有不同的影响。

对于厌恶风险程度较轻,从而其选择的投资组合位于DT弧线上的投资者而言,其投资组合的选择将不受影响。

因为只有DT弧线上的组合才能获得最大的满足程度。

如图10.6(a)所示。

对于该投资者而言,他仍将把所有资金投资于风险资产,而不会把部分资金投资于无风险资产。

如果该投资者的风险厌恶系数A=4,则其y*=(11%-5%)/(4×14.2%2)=0.7439。

也就是说,该投资者应将74.39%的资金投入最优风险组合,25.61%投入无风险资产。

这样他的整个投资组合的预期收益率为9.46%(=0.2561×5%+0.7439×11%),标准差为10.56%(=0.7439×14.2%)。

显然,这种资产配置的效果是不错的。

二、无风险借款对有效集的影响(一)允许无风险借款下的投资组合在推导马科维茨有效集的过程中,我们假定投资者可以购买风险资产的金额仅限于他期初的财富。

然而,在现实生活中,投资者可以借入资金并用于购买风险资产。

由于借款必须支付利息,而利率是已知的。

在该借款本息偿还上不存在不确定性。

因此我们把这种借款称为无风险借款。

为了分析方便起见,我们假定投资者可按相同的利率进行无风险借贷。

1.无风险借款并投资于一种风险资产的情形为了考察无风险借款对有效集的影响,我们首先分析投资者进行无风险借款并投资于一种风险资产的情形。

为此,我们只要对上一节的推导过程进行适当的扩展即可。

2.无风险借款并投资于风险资产组合的情形同样,由无风险借款和风险资产组合构成的投资组合,其预期收益率和风险的关系与由无风险借款和一种风险资产构成的投资组合相似。

我们仍假设风险资产组合B是由风险证券和C和D组成的,则由风险资产组合B和无风险借款A构成的投资组合的预期收益率和标准差一定落在AB线段向右边的延长线上,如图10.8所示。

(二)无风险借款对有效集的影响引入无风险借款后,有效集也将发生重大变化。

在图10.9中,弧线CD 仍代表马科维茨有效集,T点仍表示CD弧线与过A点直线的相切点。

在允许无风险借款的情形下,投资者可以通过无风险借款并投资于最优风险资产组合T使有效集由TD弧线变成AT线段向右边的延长线。

这样,在允许无风险借贷的情况下,马科维茨有效集由CTD弧线变成过A、T 点的直线在A点右边的部分。

(三)无风险借款对投资组合选择的影响对于不同的投资者而言允许无风险借款对他们的投资组合选择的影响也不同。

对于厌恶风险程度较轻,从而其选择的投资组合位于DT弧线上的投资者而与AT直线相交,因此不再符言,由于代表其原来最大满足程度的无差异曲线I1合效用最大化的条件。