个股期权基础知识及策略

- 格式:ppt

- 大小:2.72 MB

- 文档页数:103

期权基础必学知识点以下是期权基础必学的几个知识点:1. 期权的定义和种类:期权是一种金融衍生产品,它赋予持有人在未来某个时间点以特定价格购买(认购期权)或卖出(认沽期权)标的资产的权利。

常见的期权有欧式期权和美式期权。

2. 期权的基本元素:期权有四个基本元素,即标的资产、行权价、到期日和权利金。

标的资产可以是股票、指数、商品等。

行权价是期权的实际交易价格,到期日是期权的失效日期,权利金是买入或卖出期权所支付的价格。

3. 期权的买入和卖出:期权可以进行买入和卖出两种交易方式。

买入期权的投资者有权但无义务行使期权,只需支付权利金。

卖出期权的投资者则有义务交付标的资产或支付现金,同时收取权利金。

4. 期权的价值和价格:期权的价值由内在价值和时间价值组成。

内在价值指的是期权行权价与标的资产当前价格之间的差值,时间价值则是由期权剩余到期时间、标的资产价格波动和市场波动率等因素决定的。

5. 期权的风险和收益:买入期权的风险是权利金的损失,但潜在收益没有上限。

卖出期权的风险是潜在的无限损失,但收益有限。

投资者应根据自身风险承受能力来选择适合的期权交易策略。

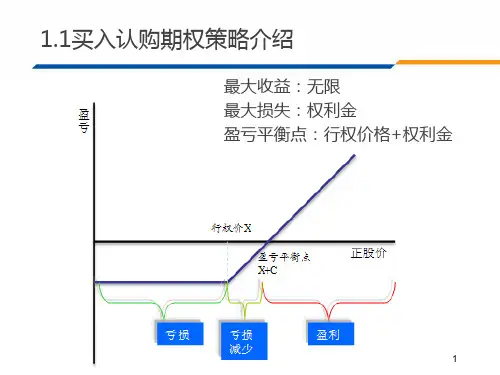

6. 期权交易策略:常见的期权交易策略包括买入认购期权、买入认沽期权、卖出认购期权、卖出认沽期权、期权组合策略等。

不同的策略适用于不同的市场情况和投资目标。

7. 期权交易的影响因素:期权价格受到标的资产价格、行权价、剩余到期时间、市场波动率、利率水平等多个因素的影响。

投资者需要了解这些因素及其相互之间的关联,以更好地进行期权交易。

以上是期权基础的几个必学知识点,投资者在进行期权交易前应该熟悉这些概念和原理。

为了更好地理解和运用期权,建议进一步学习相关的期权交易技巧和风险管理策略。

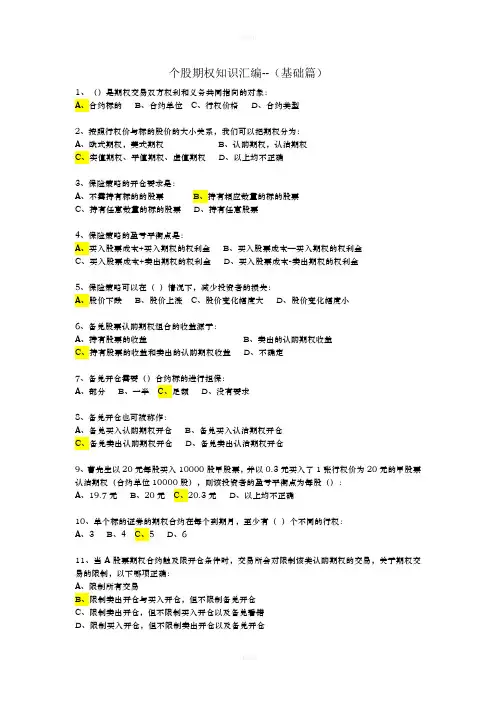

个股期权知识汇编--(基础篇)1、()是期权交易双方权利和义务共同指向的对象:A、合约标的B、合约单位C、行权价格D、合约类型2、按照行权价与标的股价的大小关系,我们可以把期权分为:A、欧式期权,美式期权B、认购期权,认沽期权C、实值期权、平值期权、虚值期权D、以上均不正确3、保险策略的开仓要求是:A、不需持有标的的股票B、持有相应数量的标的股票C、持有任意数量的标的股票D、持有任意股票4、保险策略的盈亏平衡点是:A、买入股票成本+买入期权的权利金B、买入股票成本—买入期权的权利金C、买入股票成本+卖出期权的权利金D、买入股票成本-卖出期权的权利金5、保险策略可以在()情况下,减少投资者的损失:A、股价下跌B、股价上涨C、股价变化幅度大D、股价变化幅度小6、备兑股票认购期权组合的收益源于:A、持有股票的收益B、卖出的认购期权收益C、持有股票的收益和卖出的认购期权收益D、不确定7、备兑开仓需要()合约标的进行担保:A、部分B、一半C、足额D、没有要求8、备兑开仓也可被称作:A、备兑买入认购期权开仓B、备兑买入认沽期权开仓C、备兑卖出认购期权开仓D、备兑卖出认沽期权开仓9、曹先生以20元每股买入10000股甲股票,并以0.3元买入了1张行权价为20元的甲股票认沽期权(合约单位10000股),则该投资者的盈亏平衡点为每股():A、19.7元B、20元C、20.3元D、以上均不正确10、单个标的证券的期权合约在每个到期月,至少有()个不同的行权:A、3B、4C、5D、611、当A股票期权合约触及限开仓条件时,交易所会对限制该类认购期权的交易,关于期权交易的限制,以下哪项正确:A、限制所有交易B、限制卖出开仓与买入开仓,但不限制备兑开仓C、限制卖出开仓,但不限制买入开仓以及备兑看错D、限制买入开仓,但不限制卖出开仓以及备兑开仓12、当标的股票发生分红时,对于备兑开仓有何影响:A、没有影响B、行权价不变C、合约单位不变D、有可能标的证券不足而遭强行平仓13、当标的证券价格为10元,以下哪份期权合约为虚值期权合约:A、行权价格为9元的认购期权B、行权价格为11的认沽期权C、行权价格为10元的认购期权D、行权价格为9元的认沽期权14、当期权处于()状态时,其时间价值最大:A、实价期权B、平值期权C、虚值期权D、深度虚值期权15、对交易参与人和投资者的持仓数量进行限制,规定投资者可以持有的,按单边计算的某一标的的所有合约持仓(含备兑开仓)的最大数量的制度是():A、限仓制度B、限购制度C、限开仓制度D、强行平仓制度16、对一级投资者的保险策略开仓要求是:A、必须持有足额的认购期权合约B、必须持有足额的认沽期权合约C、必须持有足额的标的股票D、必须提供足额的保证金17、对于保险策略的持有人,其盈亏平衡点的计算方式为:A、标的证券买入价格-买入开仓的认沽期权权利金B、买入平仓的认沽期权行权价格-买入开仓的认沽期权权利金C、标的证券买入价格+买入开仓的认沽期权权利金D、买入开仓的认沽期权行权价格+买入开仓的认沽期权权利金18、对于保险策略的持有人而言,其10000股标的证券的买入均价为5元,1张当月到期、行权价为5.5元的认沽期权买入开仓均价为0.75元,若该期权到期时标的证券的价格为5.8元,则该投资人获得的总收益回报为:A、500元B、1500元C、2500元D、-500元19、对于保险策略的持有人而言,其5000股标的证券的买入均价为10元,10张下月到期、行权价为9元的认沽期权买入均价为1.55元,则该保险策略的盈亏平衡点为每股:A、11.55元B、8.45C、12.55D、9.4520、对于备兑开仓,需要合约标的的多少百分比充当保证金:A、0.2B、0.5C、0.8D、121、对于备兑开仓的持有人而言,其5000股标的证券的买入均价为10元,1张当月到期、行权价格为11元的认购期权卖出开仓均价为1.25元,则该备兑开仓的盈亏平衡点为每股:A、11元B、12.25元C、9.75元D、8.75元22、对于还有一个月到期的认购期权,标的现价5.5元,假设其他因素不变,下列行权价的合约最有可能被行权的是:A、4.5元B、5.5元C、6.5元D、7.5元23、对于行权价格为20元的某股票认沽期权,当该股票市场价格为25元时,该期权为:A、实值期权B、虚值期权C、平值期权D、不确定24、对于甲股票3个月内到期的认购期权,行权价格为40元,权利金为5元,现股价为42元,此时该认购期权的内在价值为:A、1元B、2元C、3元D、5元25、对于认购期权和认沽期权,以下描述错误的是:A、认购期权买方根据合约有权买入标的证券B、认购期权卖方根据合约有权买入标的证券C、认沽期权买方根据合约有权卖出标的证券D、认沽期权卖方根据合约有义务买入标的证券26、个股期权合约由于标的证券发生权益分配、公积金转增股本、配股、股份合并、拆分等情况时,会进行期权合约调整,调整的主要原则为:A、保持合约名义价值不变B、保持合约单位数量不变C、保持合约行权价格不变D、保持除权除息调整后的合约前结算价不变27、个股期权开盘连续竞价的时间段为:A、9:30-11:30;13:00-15:00B、9:30-11:30;13:00-15:30C、9:25-11:30;13:00-15:00D、9:25-11:30;13:00-15:3028、个股期权实行限仓制度,下列哪一选项不属于同一交易方向:A、买入认购和卖出认沽B、买入认沽和卖出认购C、备兑开仓与买入认沽D、卖出认购与卖出认沽29、关于保护性买入认沽策略的损益,下列描述正确的是:A、当到期日股价大于行权价时,认沽期权到期日收益为行权价减去股价B、当到期日股价小于行权价时,认沽期权到期日收益为0C、当到期日股价大于行权价时,认沽期权的到期收益为0D、当到期日股价小于行权价时,认沽期权的到期日收益为股价减去行权价30、关于保险策略,以上叙述不正确的是:A、保险策略是持有股票并买入认沽期权的策略,目的是使用认沽期权为标的股票提供短期价格下跌的保险B、保险策略构建成本=股票买入成本+认沽期权的权利金C、保险策略到期损益=股票损益+期权损益=股票到期日价格-股票买入价格-期权权利金+期权内在价值D、保险策略的盈亏平衡点=买入股票成本-买入期权的期权费31、关于备兑开仓指令,以下叙述正确的是:A、投资拥有标的证券(含当日买入)的基础上,提交的以标的证券百分之百担保卖出相应认购期权的指令B、投资者持有备兑持仓头寸时,申请买入相应期权将备兑头寸平仓指令C、指在交易时段投资者申请将持有的标的证券(含当日买入)锁定并作为备兑开仓担保物指令D、在交易时段投资者申请将已锁定且未用于备兑开仓的证券解锁的指令33、关于股票认购权期,以下说法错误的是:A、认购期权的买方买入了一个买股票的权利B、认购期权的买方只有买股票的权利C、认购期权的卖方只有卖股票的义务,没有权利D、合约到期时,认购期权的买方必须行权34、关于合约调整对备兑开仓的影响以及投资者具体操作,下列说法错误的是:A、若投资者证券账户内所持已流通股份加上所送或者所配的待市股份足额时,将维持备兑开仓状态。

个股期权基础知识介绍个股期权是指以某只个股为标的物的期权合约,即购买或卖出某只个股的权利。

个股期权通常包括认购期权(Call Option)和认沽期权(Put Option)两种类型。

个股期权是一种金融衍生产品,它提供了一种可以在未来特定的时间点以特定价格买入或卖出个股的权利,并且可以根据投资者的需要进行交易或组合。

下面是个股期权的一些基础知识介绍。

一、个股期权的基本要素个股期权合约的基本要素包括:标的物、交割方式、合约单位、合约价格、到期日和交易方式。

1. 标的物:个股期权合约的标的物是指合约约定的可以交割的个股股票。

个股期权的标的物通常是某个特定的个股,例如中国平安、腾讯等。

2. 交割方式:个股期权的交割方式可以是实物交割或现金交割。

实物交割是指在到期日当天,行权方可以按照约定的价格购买或卖出股票。

现金交割则是按照标的股票的现金结算价格进行结算。

3. 合约单位:合约单位指的是个股期权合约所涉及的股票数量。

每个个股期权合约通常对应一定数量的股票,具体数量由交易所规定。

4. 合约价格:合约价格是指购买或出售个股期权合约的价格。

在个股期权交易中,购买期权合约需要支付一定的权利金,而卖出期权合约则会收取权利金。

5. 到期日:到期日即个股期权合约的最后一天。

到期日前,投资者可以选择行使期权合约的权利,到期日后,合约将自动失效。

6. 交易方式:个股期权可以在期权交易所进行交易,通过期权经纪商或在线交易平台进行交易。

二、个股期权的作用和盈利方式个股期权的作用主要体现在以下几个方面。

1. 风险管理:个股期权可以用于对冲个股持仓的风险。

例如,如果投资者持有某只个股,担心其价格下跌,可以购买认沽期权来对冲风险,一旦个股价格下跌,认沽期权的价值将上涨,从而弥补个股损失。

2. 杠杆效应:个股期权具有较高的杠杆效应,投资者通过购买个股期权可以用较小的成本控制更多的股票数量,从而放大投资收益。

3. 投机交易:个股期权还可以用于投机交易,即根据对市场的判断进行期权交易,通过买入或卖出个股期权来获取差价盈利。

期权基础知识介绍和交易策略第一章什么是期权期权是指买卖双方达成的合约,使得期权购买方拥有一种能在未来约定时间以约定价格买进或卖出一定数量特定标的物的权利。

因此,期权交易是一种权利交易。

对于期权买方,权利金的付出赋予其只有日后以约定价格操作的权利,而没有任何义务;而对于期权出售者,他只有履行合约的义务,而没有任何权利,其后续的操作必须依赖相应交易对手的操作决定。

所谓股指期权,即是以股票指数为标的物的期权。

例如,以沪深300指数为标的物,则称之为沪深300股指期权,以上证50指数为标的物,则称之为上证50股指期权。

在有效期内,交易双方以履约价格与市场实际指数值进行盈亏结算。

买方支付给卖方一定权利金以获取此期权是否履约的选择权,卖方承担转移买方风险履行期权的义务,并收取权利金作为市场风险的补偿。

自1973年芝加哥期权交易所(CBOE)推出个股的看涨期权之后,交易所交易股票期权得到了快速发展,全球各证券、期权交易所陆续推出了个股期权以及股票指数期权(简称为股指期权),股票期权随着全球金融衍生产品的发展而逐步发展。

21世纪后,股指期权的成交量、增长速度逐步超过个股期权、股指期货、个股期货等其他金融衍生产品,成为交易所交易金融衍生产品中的主流产品。

一般而言,股指期权具有以下特征:一.股指期权的风险收益机制具有不对称性。

对于看涨股指期权的多头,收益无限,损失被锁定;而对于看涨股指期权的空头,收益被锁定,损失无限;对于看跌股指期权的多头,收益有限(最多为行权价格-权利金),损失被锁定;对于看跌期权的空头,收益被锁定,损失有限(最多为行权价格-权利金)。

二.股指期权赋予持有人的权利和义务不同。

股指期权的多头只有权利而不承担义务,股指期权的空头只有义务而不享有权利,故只有股指期权卖方须缴纳保证金。

三.交割方面,采取的是现金清算的方式。

股指期权主要包括四大基本要素,即:标的资产、权利金、行权价格和到期日。

具体而言,标的资产是合约规定的在某一确定时间进行交易的资产;权利金是期权买方为了获得权利支付给卖方的资金,是期权的价格;行权价格是期权合约规定的,买方有权在合约所约定的时间买入或者卖出标的资产的特定价格;到期日是合约规定的最后有效日期。

个股期权业务基本知识介绍什么是个股期权个股期权是一种金融衍生品,它赋予持有者在未来某个时间点以约定的价格买入或卖出指定的个股的权利。

个股期权的交易是在期权交易所进行的,与股票交易所并不直接相关。

个股期权交易可以用于投机、避险和增强收益的目的。

个股期权的功能个股期权具有以下几个主要功能:1. 投机个股期权可以被用于投机目的,投资者可以通过购买认购期权或认沽期权来获得市场上涨或下跌的收益。

如果个股价格上涨,持有认购期权的投资者可以以事先约定的价格买入该股票,然后以市场价格卖出,从而获得差价收益。

相反,如果个股价格下跌,持有认沽期权的投资者可以以事先约定的价格卖出该股票,然后以市场价格买入,同样可以获得差价收益。

2. 避险个股期权也可以被用于避险目的,投资者可以通过购买认沽期权来对冲持有的股票风险。

如果个股价格下跌,持有认沽期权的投资者可以以事先约定的价格卖出该股票,从而对冲持有的股票风险。

3. 增强收益个股期权交易还可以用于增强收益的目的。

投资者可以通过出售(即赚取期权费)或购买(即支付期权费)期权合约来增加投资组合的收益。

如果投资者预计个股价格将保持稳定,他们可以出售认购和认沽期权以赚取期权费。

如果个股价格波动较大,投资者可以购买认购和认沽期权来获得更高的收益。

个股期权的交易方式个股期权交易主要通过期权交易所进行,投资者可以通过在线交易平台或交易所指定的会员机构开设期权交易账户,并以约定的保证金进行交易。

个股期权交易的时间和费用与股票交易类似,但需要特别注意期权到期日和行权日。

1. 期权到期日期权到期日是指期权合约的最后交易日,该日之后个股期权合约将不再有效。

投资者需提前关注期权到期日,以避免因未能行使权利而造成损失。

2. 行权日行权日是指期权合约中规定的买入或卖出个股的日期。

对于认购期权,行权日是指买入个股的日期,对于认沽期权,则是指卖出个股的日期。

投资者需在行权日前决定是否行使权利。

个股期权的风险和风险管理虽然个股期权市场提供了多种交易选择和策略,但投资者应注意到个股期权交易也存在风险。

2023-11-05CATALOGUE目录•个股期权业务概述•个股期权业务类型与产品•个股期权交易机制与流程•个股期权的风险与控制措施•个股期权的投资策略与案例分析•个股期权业务的未来发展趋势与展望01个股期权业务概述定义与特点风险管理工具:个股期权可以为投资者提供多样化的风险管理工具,如通过买入看涨或看跌期权对冲股票价格波动的风险。

定价方式灵活:个股期权的定价方式较灵活,可基于市场价格、波动率、剩余到期时间等因素进行定价。

买卖双方权利义务不对称:期权的买方支付权利金后获得行权权利,但不承担行权义务;卖方收到权利金后需承担行权义务。

定义:个股期权是指以单一股票作为标的资产的期权合约,赋予买方在一定期限内以固定价格购买或出售股票的权利。

特点个股期权业务最早起源于美国,早期处于探索和试点阶段,参与交易的投资者数量较少。

发展历程早期探索阶段随着市场成熟度和监管政策的完善,个股期权业务进入快速发展阶段,交易规模和投资者数量大幅增加。

快速发展阶段目前,个股期权业务在全球范围内已经进入成熟阶段,成为投资者广泛使用的风险管理工具。

成熟阶段个人投资者个人投资者可以通过证券公司或期货公司等金融机构参与个股期权交易。

机构投资者机构投资者包括基金公司、保险公司、银行等,这些机构通常拥有专业的投资团队和丰富的投资经验,可以进行更为复杂的期权交易。

参与主体02个股期权业务类型与产品场内个股期权场内个股期权是指在交易所内进行交易的个股期权合约。

定义特点产品类型操作方式具有标准化程度高、流动性好、价格透明度高、交易成本低等优点。

主要包括认购期权和认沽期权两种类型。

投资者可以通过证券公司或期货公司等会员单位进行交易,以赚取权利金差价或行权收益。

场外个股期权场外个股期权是指在交易所之外进行交易的个股期权合约。

定义具有个性化程度高、灵活性大、价格谈判空间大等优点。

特点可以根据客户需求定制各种类型的期权合约,如认购、认沽、美式、欧式等。