第五章 资源税

- 格式:doc

- 大小:50.50 KB

- 文档页数:5

资源税百科名片资源税是以各种应税自然资源为课税对象、为了调节资源级差收入并体现国有资源有偿使用而征收的一种税。

资源税在理论上可区分为对绝对矿租课征的一般资源税和对级差矿租课征的级差资源税,体现在税收政策上就叫做“普遍征收,级差调节”,即:所有开采者开采的所有应税资源都应缴纳资源税;同时,开采中、优等资源的纳税人还要相应多缴纳一部分资源税。

资源税概念资源税是对在我国境内开采应税矿产品和生产盐的单位和个人,就其应税数量征收的一种税。

在中华人民共和国境内开采《中华人民共和国资源税暂行条例》规定的矿产品或者生产盐的单位和个人,为资源税的纳税义务人,应缴纳资源税。

资源税是对自然资源征税的税种的总称。

级差资源税是国家对开发和利用自然资源的单位和个人,由于资源条件的差别所取得的级差收入课征的一种税。

一般资源税就是国家对国有资源,如我国宪法规定的城市土地。

矿藏、水流、森林、山岭、草原、荒地、滩涂等,根据国家的需要,对使用某种自然资源的单位和个人,为取得应税资源的使用权而征收的一种税。

[编辑本段]资源税和特点与作用资源税的特点(一)征税范围较窄自然资源是生产资料或生活资料的天然来源,它包括的范围很广,如矿产资源、土地资源、水资源、动植物资源等。

目前我国的资源税征税范围较窄,仅选择了部分级差收入差异较大,资源税资源较为普遍,易于征收管理的矿产品和盐列为征税范围。

随着我国经济的快速发展,对自然资源的合理利用和有效保护将越来越重要,因此,资源税的征税范围应逐步扩大。

中国资源税目前的征税范围包括矿产品和盐两大类。

(二)实行差别税额从量征收我国现行资源税实行从量定额征收,一方面税收收入不受产品价格、成本和利润变化的影响,能够稳定财政收入;另一方面有利于促进资源开采企业降低成本,提高经济效率。

同时,资源税按照"资源条件好、收入多的多征;资源条件差、收入少的少征"的原则,根据矿产资源等级分别确定不同的税额,以有效地调节资源级差收入。

资源税知识点总结一、资源税的定义和特点资源税是对在我国境内开采应税矿产品和生产盐的单位和个人,就其应税资源销售数量或自用数量为课税对象而征收的一种税。

资源税具有以下几个特点:1、对特定资源征税:只针对特定的矿产品和盐类资源进行征税,具有较强的针对性。

2、从量计征为主:多数情况下根据资源的销售数量或自用数量来计算应纳税额。

3、调节级差收入:旨在通过税收手段调节因资源条件差异而产生的级差收入,促进资源的合理开发和利用。

二、征税范围资源税的征税范围包括能源矿产、金属矿产、非金属矿产、水气矿产和盐。

能源矿产如原油、天然气、煤炭等;金属矿产涵盖黑色金属、有色金属等各类金属矿石;非金属矿产包含矿物类、岩石类、宝玉石类等;水气矿产有二氧化碳气、硫化氢气、氦气等;盐则包括钠盐、钾盐、镁盐等。

需要注意的是,不是所有的资源都在征税范围内,一些未列入目录的资源目前不征收资源税。

三、纳税人在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源的单位和个人,为资源税的纳税人。

单位是指企业、行政单位、事业单位、军事单位、社会团体及其他单位。

个人是指个体工商户和其他个人。

如果应税资源的开采或者生产地在我国境内,无论纳税人是境内还是境外的单位和个人,都需要缴纳资源税。

四、税率资源税的税率分为比例税率和定额税率两种形式。

对于原油、天然气、煤炭等资源,采用比例税率;而对于其他一些资源,如非金属矿中的部分品种,采用定额税率。

税率的确定通常考虑资源的稀缺程度、开采条件、对环境的影响等因素。

五、计税依据资源税的计税依据主要是销售数量和自用数量。

销售数量是指纳税人开采或者生产应税产品销售的数量。

自用数量是指纳税人开采或者生产应税产品自用的数量。

在确定计税依据时,需要注意准确计量销售和自用的资源数量,避免出现漏计或错计的情况。

六、应纳税额的计算应纳税额的计算公式为:应纳税额=计税依据 ×适用税率例如,如果销售了 1000 吨原油,适用税率为 6%,则应纳税额=1000 ×销售单价 × 6% 。

资源税的会计处理一、资源税的定义和作用资源税是指对自然资源的开发和利用所征收的一种税费。

其主要目的是通过对资源的征税,调节资源开发利用的行为,促进资源的合理利用和保护。

资源税的征收可以有效地引导企业在资源开发中采取节约型、环保型、高效型的方式,促进经济可持续发展。

二、资源税的计税依据和税率2.1 计税依据资源税的计税依据是资源开采和利用的数量或者值额。

对于不同资源,计税依据会有所不同。

例如,对于矿产资源,计税依据可以是矿产的产量或者销售额;对于水资源,计税依据可以是水量或者用水费用等。

2.2 税率资源税的税率是根据不同资源的特点和经济发展的需要确定的。

税率的确定需要综合考虑资源的稀缺程度、市场需求、资源开发成本等因素。

税率的高低直接关系到资源的开发利用效益和经济可持续发展。

三、资源税的会计处理原则3.1 权责发生制原则资源税的会计处理应遵循权责发生制原则,即在资源开发和利用过程中,一旦发生了权益的转移或者有义务产生,就应该确认相应的收入和费用。

3.2 成本计量原则资源税的会计处理应遵循成本计量原则,即资源开采和利用的成本应该按照实际发生的金额进行计量,并及时计入相关账户。

3.3 连续性原则资源税的会计处理应遵循连续性原则,即资源开发和利用过程应当作为一个连续的经营活动进行处理,各个环节之间应当形成连贯的会计信息。

3.4 匹配原则资源税的会计处理应遵循匹配原则,即资源的开发和利用应当与相关的收入和费用相匹配,确保会计报表的准确性和真实性。

四、资源税的会计处理流程资源税的会计处理流程包括计税依据的确定、税费确认、会计凭证的录入和账务处理等多个环节。

4.1 计税依据的确定在资源开发和利用过程中,需要确定计税依据。

根据资源的特点和计税政策,确定相应的计税依据,并编制相应的计税依据报表。

4.2 税费确认根据计税依据和税率,计算出应交纳的资源税费用,并确认相应的税费。

4.3 会计凭证的录入根据税费确认结果,编制相应的会计凭证,将资源税费用记账。

资源税名词解释

资源税是指根据资源的开采、利用或消耗情况,由国家对使用资源进行征收的一种税收形式。

资源税的征收主体可以是中央政府、地方政府或特定行业管理部门,征收的税收收入则用于保护环境、促进可持续发展等。

资源税的征收对象包括自然资源,如矿产资源、水资源、森林资源等。

这些资源的开采或利用对环境造成一定的压力和负面影响,资源税的征收可以通过经济手段引导企业或个人更加注重节约和环保,减少资源的浪费和环境的破坏。

资源税的征收方式通常有两种,一种是按资源的数量征收,即税率根据开采的资源量确定;另一种是按资源的价值征收,即税率根据资源的市场价格确定。

这两种方式各有优劣,根据不同的资源特点和管理需求选择合适的方式。

资源税的征收目的主要有以下几个方面:

1. 调节资源的供需关系:通过提高资源的成本,减少资源的过度开采和消耗,实现资源供需的平衡。

2. 保护环境和生态系统:资源开采和利用常常伴随着环境破坏和生态系统的破坏,资源税的征收可以引导企业和个人更加注重环境保护和生态建设。

3. 促进可持续发展:资源税的征收可以通过经济激励机制,鼓励企业和个人采用更加环保和可持续的生产方式,推动经济的可持续发展。

4. 增加财政收入:资源税是一种重要的财政收入来源,可以为政府提供资金用于公共服务、社会保障等方面。

需要注意的是,资源税的征收应该根据资源的特点和实际情况进行合理设计,避免对经济发展和社会稳定造成负面影响。

同时,透明度和规范性也是资源税征收的重要原则,确保资源税的征收过程公开、公正和透明。

国家税收之资源税概述引言资源税是国家税收的一种重要形式,它是指国家对矿产资源、能源资源以及土地资源的开发和利用所征收的一种税收。

资源税是国家财政收入的重要组成部分,对于调节资源供求关系、促进可持续发展具有重要意义。

本文将就国家税收之资源税进行概述,讨论资源税的定义、征收标准、征收程序等方面的内容。

资源税的定义资源税是指国家对矿产资源、能源资源以及土地资源的开发和利用所征收的一种税收。

资源税的征收主体为国家税务机关,征收对象为从事资源开发和利用的企业、个人等。

通过资源税的征收,国家可以有效地管理和调控资源的开发和利用,促进资源的合理配置和可持续发展。

资源税的征收标准资源税的征收标准是根据资源的种类和数量来确定的。

不同的资源有不同的征收标准,通常以资源的产量、销售额或利润等为计税依据。

资源税的征收标准在制定时需要综合考虑资源的稀缺性、开采成本以及市场需求等因素,以确保资源税的公平与合理性。

资源税的征收程序资源税的征收程序包括纳税申报、审批、缴纳等环节。

在资源开发利用者取得资源收入后,需要按照法定程序向当地税务机关申报,并提供相关的证明材料。

税务机关将对纳税申报进行审核,并根据纳税申报的内容计算应纳资源税的额度。

纳税人需要按照税务机关的要求将应缴纳的资源税及时缴纳到指定的银行账户,以完成资源税的征收程序。

资源税的用途资源税的主要用途是用于支持国家的经济建设和社会发展。

资源税征收所得主要用于以下几个方面:1.支持资源型产业和地方经济的发展,促进各地区资源的综合利用和加工转化。

2.资源税的一部分可以用于加大环境保护力度,推动资源的可持续利用和开发,减少资源的浪费和污染。

3.资源税的一部分还可以用于改善民生,提高社会保障水平,加强教育、医疗、文化等公共服务的投入。

资源税的现状与发展目前,我国资源税的征收存在一些问题和亟待解决的挑战。

首先,资源税的征收标准和税率不够科学和合理,无法充分反映资源的稀缺性和开采成本。

税务会计-资源税的核算第5章资源税的核算5.1资源税概述5.2资源税的计算5.3资源税的会计处理5.4资源税的纳税申报第一节资源税概述一、资源税的概念及特点二、纳税人和课税范围三、税目、税额四、资源税减免规定五、纳税义务发生时间六、纳税期限七、纳税地点一、资源税的概念及特点(一)资源税的概念资源税是以各种应税自然资源为课税对象、为了调节资源级差收入并体现国有资源有偿使用而征收的一种税。

可以分为一般资源税和级差资源税两种。

一、资源税的概念及特点(二)资源税的特点1.只对特定资源征税。

2.具有级差收入税的特点。

3.实行从量定额征收4.资源税属于中央和地方共享税。

一、资源税的概念及特点(三)开征资源税的意义1.促进国有资源合理开采、节约使用、有效配置。

2.合理调节由于资源条件差异而形成的资源级差收入,促使企业在同一起跑线上公平竞争。

3.为国家取得一定的财政收入。

二、纳税人和课税范围(一)资源税纳税人1.资源税一般纳税人资源税的一般纳税人为在我国境内开采和生产应税资源产品的单位和个人。

2.资源税的扣缴义务人收购资源税未税矿产品的独立矿山、联合企业以及其他单位为资源税代扣代缴义务人(以下简称扣缴义务人)。

二、纳税人和课税范围资源税的征收范围应包括一切可供开发利用的国有资源。

现行资源税只将关系国计民生,且级差收入差异较大的矿产品和盐纳入征税范围1.矿产品。

包括原油、天然气、煤炭、其他非金属矿原矿、黑色金属矿原矿、有色金属矿原矿等。

2.盐。

包括:固体盐和液体盐。

三、税目、税额(一)资源税税目和税额资源税按税目,按定额税额从量计算征收。

《资源税暂行条例实施细则》规定的资源税税目有:原油、天然气、煤炭、其他非金属原矿、黑色金属原矿、有色金属原矿、盐7大类项目,每类中又包括具体的应税矿产品,每种应税矿产品规定了单位税额。

三、税目、税额(二)扣缴义务人适用的税额1.独立矿山、联合企业收购未税矿产品的单位,按照本单位应税产品税额标准,依据收购的数量代扣代缴资源税。

资源税名词解释资源税是指对自然资源开采和利用进行税收调节的一种税收形式。

资源税的主要目的是对自然资源的开采和利用行为进行价格调节,以保护环境、合理利用资源、实现可持续发展。

资源税的征收对象一般包括能源、矿产资源、森林资源、水资源等自然资源。

资源税的征收方式有多种,主要包括按产量计征、按销售额计征和按利润计征等。

资源税的征收标准主要由资源的类型、储量、质量和价格等因素来确定。

资源税的征收主体可以是中央政府、地方政府或者是资源所在地的政府。

征收的资源税可以用于提供公共服务、补贴环境保护和区域发展等目的。

同时,资源税也可以起到经济调节和市场约束的作用,通过提高资源成本,促使企业进行技术改进和节约能源。

资源税的设立和调整需要考虑资源的稀缺性、环境影响以及社会经济效益等方面的因素。

在资源税的征收过程中,还需考虑税收的公平性和合理性,避免过度压缩企业利润,同时确保资源开采的社会效益。

资源税的引入在一定程度上可以促进资源的有效配置和可持续利用。

通过资源税的征收,可以推动企业进行清洁生产、能源转型和环境治理,从而减少资源浪费和环境污染。

此外,资源税的引入还可以鼓励企业进行科技创新,提高资源利用效率,增强经济发展的可持续性。

然而,资源税的征收也面临一些挑战和争议。

一方面,资源税的制定和调整需要考虑政治、经济和环境三个方面的利益协调,这在实践中存在一定的困难。

另一方面,资源税的征收存在税负转嫁、地方保护主义和执法成本高等问题,需要通过完善税收制度和管理机制加以解决。

总之,资源税是一种对自然资源开采和利用行为进行税收调节的一种税收形式。

通过资源税的征收,可以实现资源的合理利用和环境保护的目标,促进经济的可持续发展。

然而,资源税的征收需要综合考虑多种因素,并在实践中不断完善和调整。

中职税收基础第六版教案第一章税收基础知识。

一、税收的概念和作用。

1. 税收的概念。

税收是国家依法向纳税人征收的财政收入,是国家的重要财政收入来源之一。

税收是国家的财政支柱,是国家财政收入的主要来源,也是国家宏观调控的重要手段。

2. 税收的作用。

税收的作用主要有以下几个方面:(1)调节收入分配。

通过税收制度,可以调节不同阶层、不同收入水平的人群之间的收入分配,实现社会公平和社会正义。

(2)调节经济发展。

税收政策可以通过调整税率、减免税等方式,对经济进行调控,促进经济的稳定和发展。

(3)调节资源配置。

税收政策可以通过税收的差别征收,引导资源向社会需要的领域倾斜,促进资源的有效配置。

二、税收的分类。

1. 按征税对象分类。

(1)个人所得税。

是针对个人从各种来源取得的所得征收的一种税收。

(2)企业所得税。

是对企业取得的所得征收的一种税收。

(3)消费税。

是对商品和劳务消费征收的一种税收。

(4)资源税。

是对自然资源开采、利用所得的税收。

(5)财产税。

是对个人和企业的财产征收的一种税收。

2. 按征税方式分类。

(1)直接税。

是指由纳税人直接缴纳给国家的税收,如个人所得税、企业所得税等。

(2)间接税。

是指由纳税人间接缴纳给国家的税收,如消费税、增值税等。

三、税收政策的制定。

1. 税收政策的制定目标。

税收政策的制定目标主要包括以下几个方面:(1)促进经济增长。

通过税收政策的调整,促进经济的增长和发展。

(2)调节收入分配。

通过税收政策的调整,促进收入的公平分配。

(3)促进产业结构调整。

通过税收政策的引导,促进产业结构的调整和优化。

(4)促进企业创新。

通过税收政策的支持,促进企业的创新和发展。

2. 税收政策的制定原则。

税收政策的制定应当遵循以下原则:(1)公平原则。

税收应当公平合理,不偏袒任何一方。

(2)简洁原则。

税收制度应当简洁明了,便于纳税人理解和遵守。

(3)稳定原则。

税收制度应当稳定可靠,不宜频繁调整。

(4)激励原则。

资源税怎么算资源税是国家对某些特定资源采取的一种经济手段,旨在引导资源合理利用、保护环境与可持续发展。

资源税的计算方法通常由相关法律法规规定,根据不同资源的特性、开采方式和地理位置等因素,具体的计税方式存在一定的差异。

一、资源税计算方法资源税计算的基本方法是按照资源的产量或销售额进行计算。

一般而言,资源税的税率按单位产量或销售额的比例来确定,单位税额根据不同资源的特征进行设定。

以矿产资源为例,资源税计算方法如下:1. 确定纳税人:矿山开发企业或个人为资源税的纳税人;2. 确定税率:根据相关法律法规规定,按单位产量或销售额确定矿产资源的资源税税率;3. 计算产量或销售额:矿山开发企业或个人需要向税务部门提供真实可靠的产量或销售额数据;4. 计算应纳资源税:将产量或销售额与资源税税率相乘,得出应纳资源税的金额;5. 缴纳资源税:按照规定的时间和方式,向税务部门缴纳资源税。

资源税计算方法的具体细节可能因地区、资源类型和发展阶段等因素而略有不同,需要根据具体情况采取相应措施。

二、资源税优惠政策为了引导资源合理开发与利用,国家还制定了一些资源税优惠政策。

这些政策主要包括减免税、税收抵免和税收补贴等方面的措施。

1. 减免税:对符合国家产业政策或资源综合利用要求的企业,可以根据实际情况减免部分或全部资源税。

2. 税收抵免:对于矿业企业投资新建、改建、扩建矿山的,可以按照一定比例抵免资源税。

3. 税收补贴:对在特定节能、环保技术或设备上进行投资的企业,可以给予一定的税收补贴。

三、资源税的意义和作用1. 资源配置优化:通过征收资源税,可以引导企业合理配置资源,提高资源利用效率,降低资源的浪费和损耗。

2. 环境保护和可持续发展:资源税的征收可以促使企业采取节能减排、环保技术和设备等措施,减少资源开采对环境的影响,实现可持续发展。

3. 财政收入增加:资源税的征收可以增加国家财政收入,用于国家基础设施建设、社会事业和其他方面的投资与支出。

初级会计职称考试辅导《经济法基础》第五章讲义6资源税法律制度资源税是对在我国境内从事应税矿产品开采或生产盐的单位和个人征收的一种税。

一、资源税的纳税人资源税的纳税人是指在中华人民共和国境内开采应税矿产品或者生产盐的单位和个人。

【提示1】中外合作开采石油、天然气的企业不是资源税的纳税义务人。

【提示2】收购未税矿产品的单位为资源税的扣缴义务人。

【例题·多选题】根据资源税法律制度的规定,下列单位和个人的生产经营行为应缴纳资源税的有()。

A.冶炼企业进口铁矿石B.个体经营者开采煤矿C.军事单位开采石油D.中外合作开采天然气[答疑编号3216050501]『正确答案』BC二、征税范围:7类(1)原油,指开采的天然原油,不包括人造石油;【提示】开采原油过程中用于加热、修井的原油,免税。

(2)天然气,是指专门开采或者与原油同时开采的天然气,暂不包括“煤矿生产的天然气”;(3)煤炭,是指“原煤”,不包括洗煤、选煤及其他煤炭制品;(4)其他非金属矿原矿;(5)黑色金属矿原矿;(6)有色金属矿原矿;(7)盐(一是固体盐,包括海盐原盐、湖盐原盐和井矿盐;二是液体盐)。

【考题·单选题】(2007年)根据资源税法律制度的规定,下列各项中不属于资源税征税范围的是()。

A.天然气B.地下水C.原油D.液体盐[答疑编号3216050502]『正确答案』B【例题·多选题】根据资源税法律制度的规定,下列各项中属于资源税征税范围的有()。

A.与原油同时开采的天然气B.煤矿生产的天然气C.开采的天然原油D.生产的海盐原盐[答疑编号3216050503]『正确答案』ACD『答案解析』本题考核资源税的征税范围。

资源税税目所称的“天然气”,是指专门开采或与原油同时开采的天然气,暂不包括煤矿生产的天然气。

三、资源税的课税数量(一)资源税课税数量确定的一般规定1.纳税人开采或者生产应税产品销售的,以销售数量为课税数量。

资源税类知识点总结一、资源税的定义和特点资源税是指对自然资源的开采、利用或者破坏所征收的一种税收形式。

资源税的征收对象通常包括矿产资源、能源资源、水资源等。

资源税的征收方式有多种形式,例如按照资源的产量、销售额或者利润等方式征收。

资源税的特点包括:1. 直接与资源开采、利用相关。

资源税是针对自然资源的开发和利用所征收的税收,它与资源的产量、销售额或者利润直接相关。

2. 保护环境和可持续发展。

资源税的征收可以在一定程度上对资源的开发和利用进行调控,从而保护环境和促进可持续发展。

3. 合理利用国家资源。

资源税的征收可以促使资源开采企业进行合理利用国家资源,提高资源利用效率。

4. 收入来源多元化。

资源税可以成为国家财政的重要收入来源之一,丰富了国家的税收渠道。

二、资源税的征收对象资源税的征收对象主要包括矿产资源、能源资源和水资源等。

1. 矿产资源矿产资源包括各种金属矿产、非金属矿产和稀有矿产等,如煤炭、铁矿石、铝土矿、石油、天然气、稀土等。

对矿产资源的开采、利用和破坏进行资源税征收,是保护矿产资源、调控矿产资源开发和利用、促进资源合理利用的重要手段。

2. 能源资源能源资源是指可以提供能量的资源,包括化石能源(煤炭、石油、天然气)、核能源和可再生能源(风能、太阳能、水能等)。

对能源资源进行资源税征收,有助于促进能源资源的节约利用和可持续发展。

3. 水资源水资源是人类生存和发展的重要资源,对于水资源的合理利用和保护具有重要意义。

对水资源进行资源税征收,可以促使对水资源的合理开发和利用,同时也可以用于保护水资源环境,维护生态平衡。

除了上述三类主要资源之外,还有一些国家对其他资源如森林资源、渔业资源等进行资源税征收。

三、资源税的征收方式资源税的征收方式多种多样,常见的征收方式包括按产量征收、按销售额征收、按利润征收和混合征收等。

1. 按产量征收按产量征收是指根据资源的开采或者产出数量来确定资源税的征收额。

这种方式适合于对矿产资源等进行征收,可以促使企业进行资源的合理开发和利用,避免大规模恶意开采。

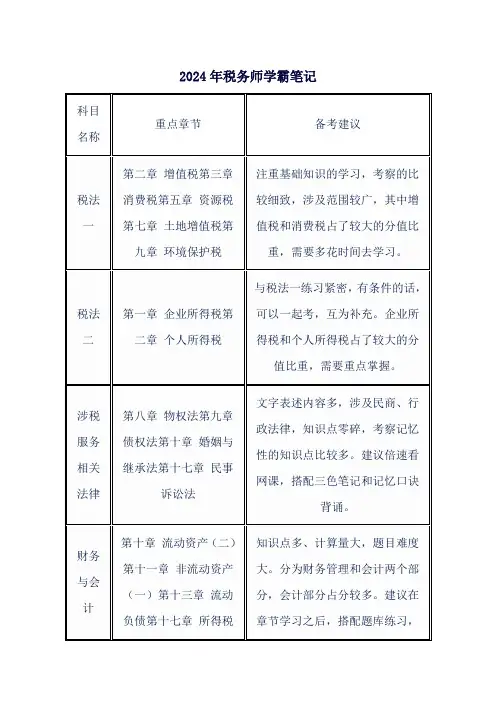

第五章资源税

考情介绍

次重点章,分值一般在15分左右,各类题型均可能涉及,可以和增值税结合命题。

知识点:征收范围

一、税目

1.原油:开采的天然原油。

不包括人造石油、成品油。

2.天然气:专门开采或与原油同时开采的天然气。

3.煤炭:包括原煤和未税原煤加工的洗选煤。

不包括已税原煤加工的洗选煤及煤炭制品。

4.其他非金属矿原矿。

5.黑色金属矿原矿。

6.有色金属矿原矿。

7.盐:包括固体盐和液体盐(卤水)。

不包括:食用盐

8.水资源:包括地表水和地下水。

江、河、湖泊(含水库)、雪山融水等水资源。

【提示1】境内天然初级资源

【提示2】开采和生产单一环节计税

【提示3】进口不征,出口不退

【提示4】纳税人开采或生产应税产品,自用于连续生产应税产品的,不缴纳资源税;自用于其他方面的,视同销售缴纳资源税。

二、不缴纳水资源税的情形

1.农村集体经济组织及其成员从本集体经济组织的水塘、水库中取用水的;

2.家庭生活和零星散养、圈养畜禽饮用等少量取用水的;

3.水利工程管理单位为配置或者调度水资源取用水的;

4.为保障矿井等地下工程施工安全和生产安全必须进行临时应急取用(排)水的;

5.为消除对公共安全或者公共利益的危害临时应急取水的;

6.为农业抗旱和维护生态与环境必须临时应急取水的。

知识点:税率

一、基本规定

从价为主,从量为辅

粘土、砂石、水资源实行从量定额计征。

二、水资源税从高制定税额标准情形

1.对取用地下水从高制定税额标准。

对同一类型取用水,地下水税额标准要高于地表水,水资源紧缺地区地下水税额标准要大幅高于地表水。

2.超采地区的地下水税额标准要高于非超采地区,严重超采地区的地下水税额标准要大幅高于非超采地区。

3.城镇公共供水管网覆盖范围内取用地下水的,税额标准要高于公共供水管网未覆盖地区,原则上要高于当地同类用途的城市供水价格。

4.对特种行业取用水,从高制定税额标准。

特种行业包括洗车、洗浴、高尔夫球场、滑雪场等。

5.对超计划或者超定额取用水,从高制定税额标准。

三、水资源税从低制定税额标准情形

1.对超过规定限额的农业生产取用水,以及主要供农村人口生活用水的集中式饮水工程取用水,从低制定税额标准。

【提示】限额内的农业生产取用水免税。

2.对企业回收利用的疏干排水和地温空调回用水,从低制定税额标准。

知识点:资源税计税依据和应纳税额计算

一、课税数量的确定

二、销售额的确定

1.销售额不含增值税销项税额和符合条件的运杂费用。

2.开采应税产品由其关联单位对外销售的,按其关联单位的销售额征税。

3.原矿与精矿销售额的换算或折算

(1)同一种应税产品,征税对象为精矿的,纳税人销售原矿时,应将原矿销售额换算为精矿销售额纳税。

(2)征税对象为原矿的,纳税人销售自采原矿加工的精矿,应将精矿销售额折算为原矿销售额纳税。

【提示】原矿精矿销售额或量应分别核算,否则从高计税。

4.视同销售计税

(1)按纳税人最近时期同类产品的平均销售价格确定。

(2)按其他纳税人最近时期同类产品的平均销售价格确定。

(3)组成计税价格=成本×(1+成本利润率)÷(1-资源税税率)

(4)按后续加工非应税产品销售价格,减去后续加工环节的成本利润后确定。

(5)按其他合理方法确定。

5.销售额的扣减(以煤炭为例)

(1)将自采原煤与外购原煤进行混合后销售

计税依据=当期混合原煤销售额-当期用于混售的外购原煤的购进金额

(2)以自采原煤与外购原煤混合加工洗选煤销售

计税依据=当期洗选煤销售额×折算率-当期用于混洗混售的外购原煤的购进金额

三、应税煤炭销售额

1.开采原煤直接对外销售:

原煤应纳税额=原煤销售额×适用税率

原煤销售额不含从坑口到车站码头等的运输费用。