投资决策例题讲解

- 格式:ppt

- 大小:224.00 KB

- 文档页数:6

投资决策案例分析投资决策是指投资者在资金有限的情况下对于不同投资机会进行选择的过程。

为了在投资决策中取得成功,投资者需要进行充分的市场研究和风险评估,并根据不同的投资目标和风险承受能力做出适当的决策。

以下将通过一个投资决策案例来进一步分析。

假设投资者面对两个投资项目:项目A和项目B。

项目A是一家新兴科技公司的股票投资,该公司目前处于初创阶段,拥有创新的技术和潜力巨大,但市场前景尚不明朗。

项目B是一家传统制造业公司的债券投资,该公司运营多年,市场地位稳固,收益稳定可预测。

首先,投资者需要进行市场研究。

投资者可以分析新兴科技行业的发展趋势和前景,包括市场规模、竞争状况、技术创新等因素。

同时,投资者也需要了解传统制造业行业的市场状况和竞争格局。

通过市场研究,投资者可以更好地了解两个项目的潜力和风险。

其次,投资者需要进行风险评估。

对于项目A,投资者需要评估该科技公司的业务模式、管理团队和财务状况。

投资者可以参考公司的财务报表、市场份额和竞争对手的情况,评估该公司的盈利能力和成长潜力。

对于项目B,投资者需要评估该制造业公司的债务状况、利润稳定性和还款能力。

投资者可以参考公司的财务报表、信用评级和行业情况,评估该公司的还款风险和债券收益。

第三,投资者需要根据自身的投资目标和风险承受能力做出决策。

如果投资者的目标是长期增值并且风险承受能力较高,那么项目A可能是一个更合适的选择。

尽管该项目存在较大的市场风险,但一旦该科技公司取得成功,投资者可能会获得更大的回报。

如果投资者的目标是稳定收益并且风险承受能力较低,那么项目B可能是一个更合适的选择。

尽管该项目的回报较低,但风险较小且可预测。

最后,投资者需要进行投资组合管理。

投资组合管理是指通过合理配置不同资产类别的投资来降低投资风险。

投资者可以将资金分配到不同的资产类别中,如股票、债券、房地产等,以实现长期增值和风险分散。

在这个案例中,投资者可以将一部分资金投资到项目A的股票中,以追求高回报;同时,将另一部分资金投资到项目B的债券中,以保证收益的稳定。

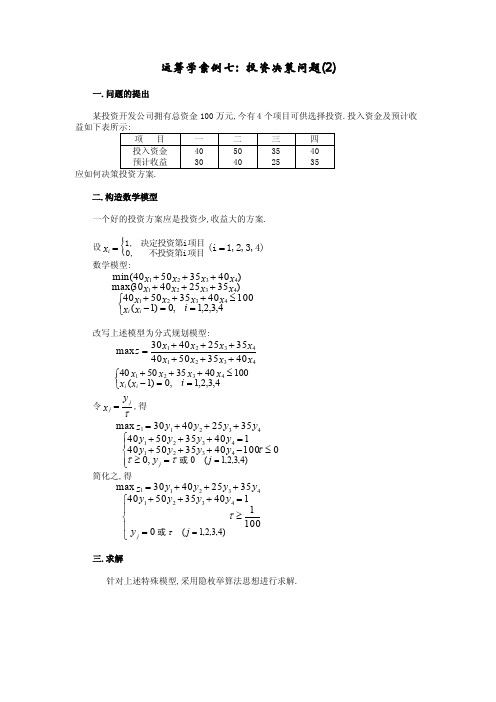

运筹学案例七: 投资决策问题(2)一.问题的提出某投资开发公司拥有总资金100万元,今有4个项目可供选择投资.投入资金及预计收 益如下表所示:项 目 一 二 三 四 投入资金 预计收益 40 30 50 40 35 25 40 35应如何决策投资方案.二.构造数学模型一个好的投资方案应是投资少,收益大的方案.设{1,2,3,4)(i 不投资第i项目0,决定投资第i项目1,==x i数学模型:⎩⎨⎧==-≤+++++++++4,3,2,1,0)1(10040355040)35254030max()40355040(min 432143214321i x x x x x x x x x x x x x x ii改写上述模型为分式规划模型:x x x x x x x x z 432143214035504035254030max ++++++=⎩⎨⎧==-≤+++4,3,2,1,0)1(100403550404321i x x x x x x ii 令τy x jj =,得⎪⎩⎪⎨⎧=≥≤-+++=++++++==)4,3,2,1(0,001004035504014035504035254030max 4321432143211j y y y y y y y y y y y y y z j 或τττ 简化之,得⎪⎩⎪⎨⎧=≥=++++++==)4,3,2,1(0100114035504035254030max 432143211j y y y y y y y y y z jττ或三.求解针对上述特殊模型,采用隐枚举算法思想进行求解.计算表格:),,,(4321y y y y(1)→τ (2) Z 1 (0, 0, 0,τ) (0, 0,τ, 0) (0, 0,τ,τ) (0,τ, 0, 0) (0,τ, 0,τ) (0,τ,τ, 0) (0,τ,τ,τ) (τ,0, 0, 0) (τ,0, 0,τ) (τ,0,τ, 0) (τ,0,τ,τ) (τ,τ,0, 0) (τ,τ,0,τ) (τ,τ,τ,0) (τ,τ,τ,τ)1/40 √ 1/35 √ 1/75 √ 1/50 √ 1/90 √ 1/85 √ 1/125 × 1/40 √ 1/80 √ 1/75 √ 1/115 × 1/90 √ 1/130 × 1/125 × 1/165 ×0.875 0.714 0.8 0.8 0.833 0.765 0.75 0.8125 0.733 0.777X * =( 0, 0, 0, 1 )T max Z=0.875讨论:上述模型最优解对实际投资决策问题显然无法运用.分析其原因构模时缺少考虑总投资应尽量使用条件,例如,至少应把不低于总投资百分之一定比例的资金投入相应项目.本题中应追加: x 1+x 2+x 3+x 4>1 约束条件,于是,模型为:x x x x x x x x z 432143214035504035254030max ++++++=⎪⎩⎪⎨⎧==-=+++≤+++4,3,2,1,0)1(21004035504043214321i x x x x x x x x x x i i令τy x jj =,得⎪⎪⎩⎪⎪⎨⎧=≥≥=+++=++++++==)4,3,2,1(0,0)2(10012)1(14035504035254030max 4321432143211j y y y y y y y y y y y y y z j 或ττττ 计算表格),,,(4321y y y y(1)→τ (2)Z 1( 0, 0,τ,τ) ( 0,τ, 0,τ) ( 0,τ,τ, 0) (τ, 0, 0,τ) (τ,0 ,τ, 0) (τ,τ, 0, 0) 1/75 √ 1/90 √ 1/85 √ 1/80 √ 1/75 √ 1/90 √ 0.8 0.833 0.765 0.8125 0.733 0.777X * = ( 0,1,0,1 )T即公司应投资第二和第四项目,总投资金额为90万元,最大总收益为75万元.另解: 以单位投资所获收益和最大构造模型如下4,3,2,114,3,2,10)1(1004035504087755443max 43214321=-=⎪⎩⎪⎨⎧==-≤++++++=j y x j x x x x x x x x x x z j j j j 令化为标准型:⎪⎪⎪⎩⎪⎪⎪⎨⎧==-≥++++-≥----+++=4,3,2,10)1()1(0354*******)0(075435487284175435487min 312431243124j y y y y y y y y y y y y y y f j j计算表格:),,,(3124y y y y (0) (1)满足否? f ( 0, 0, 0, 0 ) ( 1, 0, 0, 0 ) ( 1, 1, 0, 0 ) ( 1, 0, 1, 0 ) ( 1, 0, 0, 1 ) ( 0, 1, 0, 0 ) ( 0, 1, 1, 0 ) ( 0, 1, 0, 1 ) ( 0, 0, 1, 0 ) ( 0, 0, 1, 1 ) 1.4643 -65 0.5893 -25 -0.2107 -0.1607 -0.1250 0.6643 -15 -0.0857 -0.0500 0.7143 -25 0 10 × × × × × × × × × √28/41X* = ( 0,1,0,1 )T。

运筹学案例六: 投资决策问题(1)一. 问题的提出某公司有五项工程可进行投资.公司决定在前二年中,每年投资10万元;在后二年中, 每年投资8万元.五个项目的投资需要量及其相应的得利情况如下表所示(单位:万元)项目 年度1 2 3 4 51 2 3 42 23 34 1 -2 3 05 4 5 3 3 4 0 2 -2 2 2四年净收入 14 17 15 11 14表中的负数表示当年的收益返回.试问如何投资能使总收益最高.二.构造数学模型设)5,,2,1i (i 0,i ,1y i =⎩⎨⎧=不投资对项目投资对项目,则问题的数学模型为:⎪⎪⎩⎪⎪⎨⎧==≤+++≤+++-≤-+++≤+++++++=5,,2,1,1082533824423102352102342.1411151714max 53215432154321542154321 i y y y y y y y y y y y y y y y y y y y t s y y y y y z i 或二.求解先化成极小化标准型,再对负系数的变量作变量代换)5,,2,1(1 =-=i y x i i 目标函数的系数按递减次序排列,于是,0-1规划模型为: x x x x x f 451321114141517min ++++=⎪⎪⎩⎪⎪⎨⎧==≥++++-≥++++--≥+-+++≥++++-5,,2,110)4(023535)3(0423423)2(032251)1(032241.513245132451324512j x x x x x x x x x x x x x x x x x x x t s j 或这里,目标函数中已把常数-71省去.先通过试探法找出一个可行解,容易看出 )0,1,1,0,0(),,,,(45132=x x x x x是可行解,相应目标值为28.在最小化问题中,目标值大于28,显然不可能是最优值.因此,增加一个过滤性约束:28111414151745132≤++++x x x x x 即为)0(011141415172845132≥-----x x x x x计算表格:),,,,(45132x x x x x约 束 条 件满足条件 目标值(0) (1) (2) (3) (4) (0,0,0,0,0) (1,0,0,0,0) (1,1,0,0,0) (1,0,1,0,0) (1,0,0,1,0) (1,0,0,0,1) (0,1,0,0,0) (0,1,1,0,0) (0,1,0,1,0) (0,1,0,0,1) (0,0,1,0,0) (0,0,1,1,0) (0,0,1,0,1) (0,0,0,1,0) (0,0,0,1,1) (0,0,0,0,1) 28 11 -4 -3 -3 0 13 -1 -1 2 14 0 3 14 3 17 -1 3 6 -1 2 1 4 1 4 2 2 5 9 3 6 -1 2 4 -5 -1 5 0 4 3 1 0 -2 -2 -3 -5× × × × × × × × × √ × × × × × × 26最优解: X=( 0,0,1,1,0 )T, f=26原问题最优解: Y=( 1,1,0,0,1)T , Z=45公司对工程1,2,5进行投资,最高总收益为45万元.[附注]迭代过程中,一旦过滤性条件(0)值为负数,则1右边增加出现1的数均不需检查,显见,这些数对应的(0)值都为负数,且绝对值比前者大.。

例9某企业打算变卖一套尚可使用5年的旧设备,另购置一套新设备来替换它。

取得新设备的投资额为180 000元;旧设备的折余价值为95 000元,其变价净收入为80 000元;则第5年末新设备与继续使用旧设备的预计净残值相等1。

新旧设备的替换将在年内完成(即更新设备的建设期为零)。

使用新设备可使企业在第1年增加营业收入50 000元,增加经营成本25 000元;第2~5年内每年增加营业收入60 000元,增加经营成本30 000元。

设备采用直线法计提折旧。

适用的企业所得税税率为25%。

假设行业基准折现率分别为8%和12%,企业应如何进行决策?根据上述资料,计算该项目差量净现金流量和差额内部收益率,并分别据以作出更新决策如下:(1) 依题意计算以下指标:更新设备比继续使用旧设备增加的投资额= 新设备的投资-旧设备的变价净收入= 180 000-80 000 = 100 000(元)运营期第1~5每年因更新改造而增加的折旧= = 20 000(元)运营期第1年总成本费用的变动额= 该年增加的经营成本+该年增加的折旧= 25 000+20 000 = 45 000(元) 运营期第2~5年每年总成本费用的变动额= 30 000+20 000 = 50 000(元)因旧设备提前报废发生的处理固定资产净损失为旧固定资产折余价值-变价净收入= 95 000-80 000 = 15 000(元)因旧固定资产提前报废发生净损失而抵减的所得税额= 旧固定资产清理净损失×适用的企业所得税税率= 15 000×25% = 3 750(元)运营期第1年息税前利润的变动额= 50 000-45 000 = 5 000(元)运营期第2~5年每年息税前利润的变动额= 60 000-50 000 = 10 000(元)建设期差量净现金流量为:= -(该年发生的新固定资产投资-旧固定资产变价净收入)=-(180 000-80 000) = -100 000(元) 运营期差量所得税后净现金流量为:=该年因更新改造而增加的息税前利润×(1+所得税税率)+该年因更新改造而增加的折旧+因旧固定资产提前报废发生净损失而抵减的所得税额=5 000×(1-25%)+20 000+3 750=27 500(元) =该年因更新改造而增加的息税前利润×(1-所得税税率)+该年因更新改造而增加的折旧+该年回收新固定资产净残值超过假定继续使用的旧固定资产净残值之差额= 10 000×(1-25%)+20 000 = 27 500(元)(2) 根据ΔNCF计算ΔIRR:(P/A, ΔIRR, 5) = = 3.6364∵(P/A, 10%, 5) = 3.7908 > 3.6364(P/A, 12%, 5) = 3.6048 < 3.6364∴10% < ΔIRR < 12%,应用内插法:ΔIRR = 10%+≈11.66%(3) 比较决策当行业基准折现率为8%时:∵ΔIRR = 11.66% > = 8%∴应当更新设备当行业基准折现率为12%时:∵ΔIRR = 11.66% < = 12%∴不应当更新设备注意:在计算运营期第一年所得税后净现金流量的公式中,该年“因更新改造而增加的息税前利润”不应当包括“因旧固定资产提前报废发生的净损失”。

案例三投资决策

一、投资决策的基本原则

1、安全性:企业在做投资决策时,要尽量选择安全性较高的投资项目,以免带来不必要的损失。

2、可行性:在做投资决策时,要确保投资是可行的,可行性的辨析,需要从投资项目的投资额,发放方式,投资回报率,投资期限等多方面来

考虑。

3、回报率:在做投资决策时,企业要追求最大化投资回报,因此,

企业应该根据自身情况,对投资的风险和收益进行综合考量,选择投资回

报率较高的项目。

4、风险控制:企业在投资决策时,要特别注意风险的判断和控制,

特别是在股票、期货、外汇等方面的投资,应当根据市场的变化,及时进

行风险控制,以减少投资损失。

二、企业投资决策的因素

1、市场环境:在做投资决策时,企业首先要充分了解市场环境,不

仅要了解当前市场的行情,还要进行对未来市场的发展趋势进行合理的预测,以更好的把握投资机会。

2、投资项目:企业在投。

决策分析真题及答案解析决策分析是一种重要的管理工具,用于帮助管理者制定决策和解决问题。

在实际应用中,决策分析需要结合具体情境,采用合适的方法和工具来分析和评估各种因素。

对于想要提高决策能力和理解决策分析的人来说,解析真实的决策分析题目是非常有帮助的。

下面我们将从两个案例出发,分别进行决策分析的真题及答案解析,帮助读者更好地理解决策分析。

案例一:公司投资项目决策某公司计划投资一个新的生产项目,以拓展业务并提高利润。

该项目的投资额为1000万元,预计回报期为5年,年利润为280万元。

但同时也存在一定的风险,预计每年风险损失为50万元。

针对该投资项目,应如何进行决策分析?解析:1. 计算投资回收期(Payback Period):回报期是指投资项目从开始运作到回收初始投资的时间。

在这个案例中,投资额为1000万元,年利润为280万元,回收期为5年。

因此,回收期为投资额除以年利润,即1000万元/280万元=3.57年。

2. 计算净现值(Net Present Value):净现值是指将未来的现金流折现到现在的价值,用以评估投资项目的价值。

在这个案例中,年现金流是280万元,折现率为10%,投资期限为5年,因此净现值为(280万元-50万元)÷(1+10%)^5=177.49万元。

3. 计算内部收益率(Internal Rate of Return):内部收益率是指使得净现值为0的折现率,等于投资项目的报酬率。

通过计算,我们可以得到年现金流280万元和折现率10%下的内部收益率为27.9%。

根据上述分析,可以得出以下结论:* 投资回收期为3.57年,低于5年的设定,意味着该项目有潜力实现投资回收。

* 净现值为177.49万元,大于0,表示该项目的现实价值为正。

* 内部收益率为27.9%,高于公司的折现率10%,表明该项目的回报率高于公司的期望收益率。

综合以上分析结果,可以推断该公司应该投资该项目,以实现业务发展和提高利润的目标。

投资决策投资决策::案例分析设某房地产开发企业现有一开发项目,建筑面积设某房地产开发企业现有一开发项目,建筑面积44万m 2,建设期建设期33年,土地价款一次投入年,土地价款一次投入,,建设成本投资进度为建设成本投资进度为44:3:3,每年均衡投入。

方案方案A A :建设住宅,地价为建设住宅,地价为100100元元/m 2(建筑面积,下同),建设成本为同),建设成本为900900元元/m 2,第,第22年预售年预售20%20%,售价,售价16001600元元/m 2,第,第33年预售剩余部份,售价年预售剩余部份,售价17001700元元/m 2,销售收入均衡实现。

方案方案B B :建设商业楼,地价为建设商业楼,地价为150150元元/m 2,建设成本,建设成本1650165022元/m ,第,第22年预售年预售20%20%,售价,售价26002600元元/m ,第,第33年预售剩余物业,售价业,售价28002800元元/m 2,销售收入均衡实现。

目前营业税金及附加及附加5.7%5.7%,资金成本,资金成本15%15%(年)。

根据上述设定条件,(年)。

根据上述设定条件,可得出下列财务现金流量表。

(表可得出下列财务现金流量表。

(表11。

为便于分析,没有设定土地增值税及所得税)方序现金流入(一)合计321合计321B A案年份项目号地价1.现金流出(二)3建设成本2.小计税金及附加3.现值系数I=15%(四)净现值流量(三)累计财务净(六)财务净现值(五)FNPV FNPVR现值B A方案年序1104089602080672054401280现金流入(一)合计321合计321份项目号600600400400地价1.现金流出(二)62928510725107238304310087296税金及附加3.66001980198026403600108010801440建设成本2.7829.282490.722498.5626406004383.041390.081152.961440400小计629.28510.72510.72383.04310.0872.960.70510.81090.932510.70510.81090.93251现值系数I=15%(四)3210.726469.28-18.56-2640-6002336.964049.92127.04-1440-400净现金流量(三)1484.65-3076.85-3061.80-6001215.82-1639.78-1742.80-400累计财务净现值(六)1484.654561.50-15.05-2461.80-6002855.60103.02-1342.80-400财务净现值(五)1215.82+1484.6524.49%+1215.8235.97%FNPV FNPVR说明;1、该财务现金流量表中,由于建设成本投资及销售收入于年度中建本收度内均衡实现,故现值系数近似取(1+i)-[(n-1)+n]÷2。