综合前置子系统介绍

- 格式:pptx

- 大小:5.63 MB

- 文档页数:81

商业银行综合前置系统构建1系统简介商业银行综合前置系统是采用企业服务总线研发设计的面向SOA架构的综合前置产品。

为银行实现全渠道标准化的业务功能服务接口提供了一个先进的、有效率、创新的解决方法。

系统以构建商业银行业务系统SOA标准服务总线为目标,是集分布式通讯技术、业务流程控制、业务规则表管理、应用组件管理、通用数据库接口技术等于一体的新一代总线型中间件产品。

这是一种业务驱动的开发模式,快速支持银行IT资源的整合和业务流程重构,快速支持商业银行业务创新及IT创新。

2系统技术架构(1)系统以软件分层思想,全面实现SOA服务治理架构。

如图1所示。

(2)系统功能层次结构,如图2所示。

如图2、图3所示,银行接口前置系统基于MetaBus基础技术平台实现。

是集分布式通讯总线、工作流引擎、业务规则引擎、应用组件管理、通用数据库接口封装、通讯协议适配、通用报文转换等技术模块于一体的新一代总线型中间件产品。

(3)系统应用功能架构。

参见图4,该系统功能层次结构将银行IT系统从整体上划分成4个层次,对此可做阐释分述如下。

①接口适配层提供接入协议转换功能,满足各种渠道系统及第三方系统的交易通讯及报文转换要求,支持接口适配器的插件式扩展。

②流程管理层是实现业务过程管理的控制中枢,可使原本独立的系统或功能组件能够有机协同完成各种业务的处理过程,支持多流程引擎集群运行模式。

③应用组件库是完成整个业务流程的必要组成部分,提供业务处理过程中必需的、但后台业务系统并未给出的技术/业务功能。

④业务规则库是可灵活定义和执行业务规则的快速工具,可为用户提供零编码实现业务逻辑的方法。

⑤服务代理适配器层可以实现对各种传统中间件服务功能的调用,并可对原有系统的业务功能进行处理。

3结束语系统支持分布式服务集群部署模式,但即使在单个服务实例的前提下,系统已然具备了高并发及高性能的特点。

能以低成本实现复杂应用,并可满足银行千万级的日交易量要求。

系统适用的应用场景有卡前置系统、中间业务、银企直连、行内系统互联等。

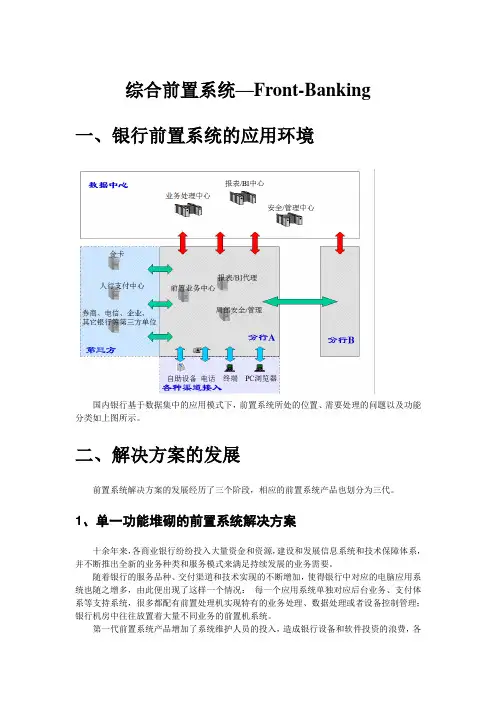

综合前置系统—Front-Banking一、银行前置系统的应用环境国内银行基于数据集中的应用模式下,前置系统所处的位置、需要处理的问题以及功能分类如上图所示。

二、解决方案的发展前置系统解决方案的发展经历了三个阶段,相应的前置系统产品也划分为三代。

1、单一功能堆砌的前置系统解决方案十余年来,各商业银行纷纷投入大量资金和资源,建设和发展信息系统和技术保障体系,并不断推出全新的业务种类和服务模式来满足持续发展的业务需要。

随着银行的服务品种、交付渠道和技术实现的不断增加,使得银行中对应的电脑应用系统也随之增多,由此便出现了这样一个情况:每一个应用系统单独对应后台业务、支付体系等支持系统,很多都配有前置处理机实现特有的业务处理、数据处理或者设备控制管理;银行机房中往往放置着大量不同业务的前置机系统。

第一代前置系统产品增加了系统维护人员的投入,造成银行设备和软件投资的浪费,各地、各个阶段重复开发现象严重,更加危险的是:可能因应用系统的杂乱出现管理上的问题。

2、交换中心集成的前置系统解决方案随着交付渠道的发展,一个严重的问题摆在银行科技部门的面前,如何支持客户对多渠道服务的要求。

随之而来的是一个改良方案,前置系统的第二代产品:交换中心解决方案。

交换中心解决方案从功能上实现了多渠道服务,但是造成的问题更为严重:系统的可管理性更差,不但要管理原来的前置系统,还要管理交换中心。

系统的可维护性、性能都遭受到了新的挑战。

在银行推出新业务时,交换中心解决方案的开发比原来的方式还要复杂。

3、大前置解决方案大前置解决方案,也就是前置系统的第三代产品是对交换中心解决方案的发展。

它将现有的众多的服务交付渠道和业务前置应用在逻辑上合并成一个整体的系统,对各种不同种类的金融服务、交付渠道、前置业务系统和外围业务系统的共性加以提取和综合,辅以完善的管理功能,形成一套结构开放、适应各种后台核心业务系统、支持各类渠道、产品和业务的“热拔插”、方便升级、具有完备安全控制、容错、稳定、高效的前置解决方案。

多渠道综合前置系统是一个连接服务渠道和银行服务(或其他附加服务)的中间转接平台,从网络连接和数据交换的角度来看,起着网络路由器(或者交换机)类似的功能。

多渠道综合前置系统把所有对外的接口都形成标准化,特别是针对银行业务主机、第三方服务机构,通过统一的标准化接口可以减少不同接口之间数据转换的成本,提高数据的处理效率。

对于无法统一的数据接El也需要提供参数化的数据格式转换模块来完成数据接口的自动化处理。

3.2.2系统总体逻辑模型

在总体系统结构设计中,严格遵循通讯接入、应用处理、数据存储三层设计模式,保证在各个层面的线性扩展能力,便于安全分层控制,从而提高整个系统的可扩展性和安全性。

图3-2:MlFs系统的总体层次逻辑结构

数据处理层由数据库服务器、数据存储文件共享空间服务器和存储系统组成。

基础设施层构成了交换系统的IT基础架构,包括网络、主机和操作系统,操作系统采用开放式Umx系统。

数据处理层由DB2企业级数据库(也可以根据银行的要求选择Oracle或者其他关系数据库)为应用层提供数据处理服务。

为获得最有效的负载均衡能力、更好的系统可用性和可扩展性、成熟高效的进程间通信机制,并提供更有效的运行管理和监控手段,在应用层和基础设施层引入了中间件层。

对于典型的OLTP处理,如联机交易处理子系统采用Bea公司的Tuxedo。

目前,银行的大集中工程中,普遍存在重核心建设、轻前置建设的情况,因而现有的IT体系结构和相关系统在一定程度上存在着和大集中的不适应性。

如何在新的系统架构下,在实现总行的统一集中管理的同时,梳理总行各业务系统间历史造成的信息孤独、刚性互联等现状?以及在简化分行各个业务系统和IT 架构的同时,保留分行的特色业务等的灵活性?是银行在实现数据大集中需要充分考虑和逐步实施的课题,也是新一代业务驱动的银行综合大前置系统的建设所要达到的根本目的。

金融前置的发展历程金融前置技术的发展经历了从简单到复杂,从单一转发功能到业务流程创新功能的历程,金融前置技术经历了以下技术路线:◆90年代中后期,第一代前置以孤立的ATMP、POSP等离散前置,实现对不同渠道的管理,前置之间无法互联互通,主要提供ATM、POS等渠道的简单数据报文穿透转发通道。

◆2000年后,第二代前置基于应用服务器技术,实现后台服务的统一管理和服务路由功能,实现初步融合的前置。

◆2004年后,第三代前置基于SOA平台,实现多渠道整合、跨系统的业务流程的定制和开发,实现金融业务创新和金融产品组合。

综合大前置解决方案架构基于银行大集中工程的需求分析和前置系统的现状分析,充分利用全球领先的SOA平台,并强调新一代综合大前置系统先进性、灵活性、可扩展性,麒麟远创提出如下图的基于综合大前置系统的银行IT架构模型。

图中,新一代业务驱动的银行综合大前置系统基于全球领先的SOI平台-BusinessWare,具有以下显著特点。

技术领先性:充分地体现SOI技术与行业知识的有效结合,强调平台的业务创新能力,领先于传统的小前置系统。

提供全面的平台化的信息整合、服务整合和流程整合的能力。

高效性和稳定性:作为联机实时业务与信息管理等系统的信息交互与服务中心,提供优异的性能和稳定性,以保证全行业务正常高效开展。

多渠道整合能力:整合网上银行、ATM、POS、CallCenter、前端柜面等离柜和临柜渠道,取代原有的POS、ATM等小前置系统,将终端设备直接连接到综合大前置上来,实现统一高效管理。

新一代商业银行综合前置系统与平台的建设引言商业银行信息化的趋势主要包括以下几点:①以客户为中心:实现以客户为中心的新一代核心业务系统的建立和相关改造。

②以BI(Business Intelligence)应用为主:主要包括客户关系管理,风险定价与管理,资产负债管理,全面成本管理和盈利性分析等方面的管理决策支持系统。

③银行业务渠道和相关信息安全建设:为了减少银行的营业成本和相关投入,加快电话银行,网络银行,自助银行,指纹银行设备等新一代渠道的建设,是目前银行业发展渠道建设、延伸业务覆盖的重要方向。

但信息安全问题是目前网络银行等新的服务渠道拓展的最大阻碍,如何使先进的科技渠道有良好的安全性,将是银行未来信息化投入的一大热点。

④小核心、大前置:未来银行系统的走势肯定是小核心、大前置,核心系统满足记账等基本功能即可;所有的渠道前置系统统一整合到综合前置系统中,所有交易都在综合前置系统注册,由综合前置判断具体业务处理流程。

1 现有前置系统的问题目前,商业银行的数据大集中的过程中,普遍存在重核心建设、轻前置建设的情况,因而现有的IT 体系结构和相关系统在一定程度上存在着和大集中的不适应性,突出表现在以下五个方面:交付销售能力差:银行目前的前端渠道众多,分别存在各自的小前置系统,各小前置系统与业务系统之间采用的是直接连接的方式。

众多功能单一的前置系统不仅浪费资源、管理复杂,而且一旦业务系统发生变化,对前端渠道将产生很大的开发和升级工作量,不利于产品的快速推广,缺乏灵活性和可扩展性。

信息化和产品创新能力低:前置系统功能单一,偏重于交易转发能力,缺乏系统集成功能和流程管理功能,从而未能真正起到商业银行IT 基础架构和神经枢纽的作用;缺少对分行和总行相关应用系统的集成功能,从而限制了分行和总行金融产品的创新能力。

中间业务和特色业务分散部署:存在种类繁多的分行中间业务、特色业务系统和平台,难以在总行层面统一规划和部署,分行层面缺乏足够的灵活性和多样性,从而制约了分行相应业务的发展和交叉销售的能力。