第十八章财产税和行为税

- 格式:ppt

- 大小:515.00 KB

- 文档页数:56

财产和行为税法规汇编一、税法规的概念和作用1.1 税法规的定义税法规是指国家在财产和行为方面制定的法律和法规的总称,它包含了财产税法和行为税法。

1.2 税法规的作用税法规对于调节国家经济和社会发展具有重要的作用,它可以通过对财产和行为征税来实现国家的财政收入,调节资源配置,促进经济平稳发展和社会公平正义。

二、财产税法规2.1 财产税的基本原理财产税是指国家对个人、企业和组织的财产实施的一种税种,它基于财产的所有权或占有权进行征收,主要包括房产税、车船税、土地使用税等。

2.2 财产税的征收范围和税率财产税的征收范围涵盖了国家规定的各种财产,包括不动产、动产和金融资产等;税率则根据税种和财产的价值进行不同程度的调整。

2.3 财产税法的法律依据和执行机构财产税法的法律依据主要包括《中华人民共和国税法》和《中华人民共和国财产税法》等,实施和监督财产税征收的机构是税务部门和地方政府。

2.4 财产税法的影响和问题财产税法对于促进财产公平和优化资源配置有着积极的影响,但也存在征收标准不明确、执行难度大等问题,需要进一步完善和改进。

三、行为税法规3.1 行为税的基本原理行为税是指国家对人们从事某种特定行为或享受特定服务时征收的一种税种,主要包括消费税、营业税、关税等,它与财产的所有权无关,主要依据行为的性质进行征收。

3.2 行为税的征收范围和税率行为税的征收范围非常广泛,涵盖了各个领域的行为和服务,例如商品消费、生产经营等;税率则根据行为的性质、规模和市场需求等因素进行调节。

3.3 行为税法的法律依据和执行机构行为税法的法律依据包括《中华人民共和国税法》和《中华人民共和国行为税法》等,实施和监督行为税征收的机构由税务部门和相关行政部门共同负责。

3.4 行为税法的影响和问题行为税法对于调节市场经济、保护环境和消费者权益等方面具有重要作用,但也存在征收难度大、税负偏重等问题,需要进一步改进和探索。

四、财产和行为税法规的整合与发展4.1 财产和行为税法的整合趋势近年来,财产税和行为税的界限越来越模糊,国家正在积极探索将其整合为综合性税种,以促进税法规的协调发展和提高税收效益。

税收的分类Company Document number:WTUT-WT88Y-W8BBGB-BWYTT-19998税收的分类税收的分类是指按照一定的标准对于不同税种进行归类。

我国对税收的分类,依据不同的标准,通常有以下几种主要分类方法: 1.流转税类、所得税类、财产税类、资源税类和行为税类。

这是按征税对象的不同进行的最常见的一种税收分类方法。

(1)流转税类,是以商品生产、商品流通和劳动服务的流转额为征税对象的一类税收。

流转额包括两种:一是商品流转额;即商品交易的金额或数量;二是非商品流转额,即各种劳务收入或服务性业务收人的金额。

流转税类税收以商品流转额或非商品流转额为计税依据,在生产经营及销售环节征收,收入不受成本费用变化的影响,而对价格变化较为敏感。

我国现行的增值税、消费税、营业税、关税等都属于流转税类。

(2)所得税类,也称收益税类,是以纳税人的各种收益额为征税对象的一类税收。

所得税类税收属于终端税种,它体现了量能负担的原则,即所得多的多征,所得少的少征,无所得的不征。

所得税类税收的特点是:征税对象不是一般收入,而是总收入减除准予扣除项目后的余额,即应纳税所得额,征税数额受成本、费用、利润高低的影响较大。

对纳税人的应纳税所得额征税,便于调节国家与纳税人之间的利益分配关系,使国家、企业、个人三者的利益分配关系很好地结合起来。

现阶段,我国所得税主要包括企业所得税、个人所得税等。

(3)财产税类,是以纳税人拥有的财产数量或财产价值为征税对象的一类税收。

其特点是:税收负担与财产价值、数量关系密切,体现调节财富、合理分配等原则。

我国现行的房产税、城市房地产税、车船税、车船使用牌照税、船舶吨税、城镇土地使用税等属于财产税类。

(4)资源税类,是以自然资源和某些社会资源为征税对象的税收。

其特点是:税负高低与资源级差收益水平关系密切,征税范围的选择比较灵活。

我国现行资源税属于此类。

(5)行为税类,也称特定行为目的税类,它是国家为了实现某种特定目的,以纳税人的某些特定行为为征税对象的一类税收。

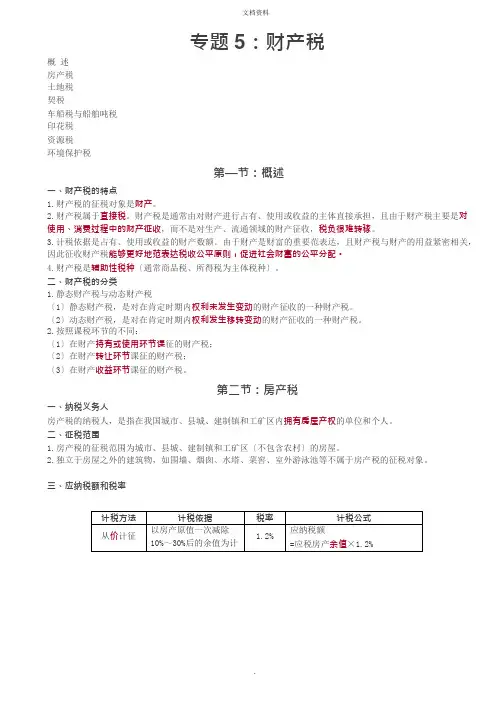

专题5:财产税概述房产税土地税契税车船税与船舶吨税印花税资源税环境保护税第—节:概述一、财产税的特点1.财产税的征税对象是财产。

2.财产税属于直接税。

财产税是通常由对财产进行占有、使用或收益的主体直接承担,且由于财产税主要是对使用、消费过程中的财产征收,而不是对生产、流通领域的财产征收,税负很难转稼。

3.计税依据是占有、使用或收益的财产数额。

由于财产是财富的重要范表达,且财产税与财产的用益紧密相关,因此征收财产税能够更好地范表达税收公平原则,促进社会财富的公平分配。

4.财产税是辅助性税种〔通常商品税、所得税为主体税种〕。

二、财产税的分类1.静态财产税与动态财产税〔1〕静态财产税,是对在肯定时期内权利未发生变动的财产征收的一种财产税。

〔2〕动态财产税,是对在肯定时期内权利发生移转变动的财产征收的一种财产税。

2.按照课税环节的不同:〔1〕在财产持有或使用环节课征的财产税;〔2〕在财产转让环节课征的财产税;〔3〕在财产收益环节课征的财产税。

第二节:房产税一、纳税义务人房产税的纳税人,是指在我国城市、县城、建制镇和工矿区内拥有房屋产权的单位和个人。

二、征税范围1.房产税的征税范围为城市、县城、建制镇和工矿区〔不包含农村〕的房屋。

2.独立于房屋之外的建筑物,如围墙、烟囱、水塔、菜窖、室外游泳池等不属于房产税的征税对象。

三、应纳税额和税率一、土地税概述1.土地税是以土地为征税对象,由对土地进行占有、使用、收益的主体缴纳的一类税。

2.我国现行的土地税制度包含3 个税种:城镇土地使用税、耕地占用税和土地增值税。

二、城镇土地使用税1.城镇土地使用税由拥有土地使用权的单位或者个人缴纳。

2.凡在城市、县城、建制镇和工矿区范围内〔不包含农村〕的土地,不管是属于国家全部的土地,还是集体全部的土地,都属于城镇土地使用税的征税范围。

3.年应纳税额=实际占用应税土地面积〔平方米〕×适用税额4.税率城镇土地使用税实行有幅度的地区差异定额税率三、耕地占用税1.耕地占用税的征税范围包含纳税人为建设建筑物、构筑物或从事其他非农业建设而占用的国家全部和集体全部的耕地。