山西电力集团及漳泽电力调研报告

- 格式:doc

- 大小:36.00 KB

- 文档页数:3

2023年山西省电力行业市场调研报告注:本篇报告纯属虚构,仅供参考。

一、市场概述山西省是我国能源大省,其电力行业市场庞大。

按照统计数据,目前山西省共有电力企业58家,其中发电企业16家,电网企业6家,供电企业36家。

电力行业在山西省的发展速度快,市场竞争激烈。

为了进一步了解电力市场,为电力企业提供决策依据,本次调研西省电力行业市场情况,从市场需求、供给情况、竞争格局等方面进行了分析。

二、市场需求(一)总体趋势随着社会的发展,山西省电力市场需求也在不断增加,主要体现在工业生产、民用生活、新能源消费等方面。

根据近期的统计数据,山西省电力需求呈现不断增长的态势,其中工业生产用电量较大,增长速度也较为稳定。

(二)工业用电工业企业是电力消费的主体,其中煤炭、化工、冶金等行业用电量占比最高。

煤炭行业因为山西省是主产煤区,因此用电量占比较高。

化工行业生产原料需要用到大量电力,随着经济的发展,该行业用电量也在不断增加。

(三)民用生活用电随着人民生活水平的不断提高,家庭用电量也在不断增加。

尤其是在冬季,供暖和供电的双重需求,使得家庭用电量占比较高。

此外,商业、服务业等行业对电力的需求也在逐年加大。

(四)新能源消费新能源是未来绿色能源的重要来源,山西省也在逐步发展新能源。

太阳能、风能、水力能等新能源的利用对电力市场有着重要的影响。

尤其是在近几年,随着政策的鼓励和市场的认可,新能源消费的水平不断提高。

三、市场供给和竞争格局(一)发电企业当前,山西省有16家发电企业,其中以山西省电力公司、中电投山西能源、国电山西能源等大型企业为主。

发电企业在供电方面拥有较大的优势,是电力市场竞争中不可或缺的一环。

(二)电网企业电网企业在电力市场中处于中间环节,主要负责电力输送和分配。

山西省电力公司覆盖了全省的电网建设和维护,是该领域的领军企业之一。

与电网企业合作,对于发电企业和供电企业都有较大的裨益。

(三)供电企业供电企业是电力市场竞争中的另一个重要方面。

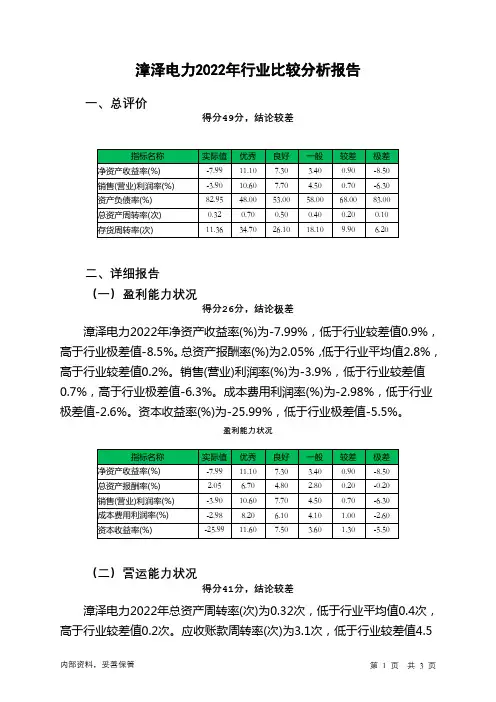

漳泽电力2022年行业比较分析报告一、总评价得分49分,结论较差二、详细报告(一)盈利能力状况得分26分,结论极差漳泽电力2022年净资产收益率(%)为-7.99%,低于行业较差值0.9%,高于行业极差值-8.5%。

总资产报酬率(%)为2.05%,低于行业平均值2.8%,高于行业较差值0.2%。

销售(营业)利润率(%)为-3.9%,低于行业较差值0.7%,高于行业极差值-6.3%。

成本费用利润率(%)为-2.98%,低于行业极差值-2.6%。

资本收益率(%)为-25.99%,低于行业极差值-5.5%。

盈利能力状况(二)营运能力状况得分41分,结论较差漳泽电力2022年总资产周转率(次)为0.32次,低于行业平均值0.4次,高于行业较差值0.2次。

应收账款周转率(次)为3.1次,低于行业较差值4.5次,高于行业极差值2.4次。

流动资产周转率(次)为1.05次,低于行业平均值2.1次,高于行业较差值0.5次。

资产现金回收率(%)为1.82%,低于行业较差值2.1%,高于行业极差值-0.4%。

存货周转率(次)为11.36次,低于行业平均值18.1次,高于行业较差值9.9次。

营运能力状况(三)偿债能力状况得分41分,结论较差漳泽电力2022年资产负债率(%)为82.95%,劣于行业较差值68.0%,优于行业极差值83.0%。

已获利息倍数为0.67,低于行业平均值1.7,高于行业较差值0.1。

速动比率(%)为67.9%,高于行业良好值55.4%,低于行业最优值75.5%。

现金流动负债比率(%)为4.07%,低于行业较差值8.5%,高于行业极差值-1.2%。

带息负债比率(%)为72.84%,劣于行业平均值68.3%,优于行业较差值74.9%。

偿债能力状况(四)发展能力状况得分87分,结论良好漳泽电力2022年销售(营业)增长率(%)为32.37%,高于行业优秀值27.8%。

资本保值增值率(%)为115.81%,高于行业优秀值108.3%。

2023年山西省电网行业市场调研报告山西省电网行业市场调研报告一、市场背景山西省是我国重要的能源基地,煤炭和电力是山西省的两大支柱产业。

因此,山西省电力市场发展迅速,电网行业也在相应的发展壮大。

根据山西省能源局的数据统计,截至2021年底,山西省电力总装机容量已达到9746万千瓦,电网总线路长度超过13万公里,其中高压输电线路超过4万公里。

同时,山西省电力市场也在不断优化升级,推动着电网行业的智能化、数字化、可靠性等多方面的发展。

二、市场概况1. 企业数量及规模:山西省目前有多家电力企业,主要有山西电力、山西新兴能源、太阳能、平遥电力等。

其中,山西电力是山西省电力市场的主要龙头企业,其总资产规模超过1000亿元。

2. 市场竞争状况:山西省电力市场竞争激烈,各电力企业在市场份额、市场地位、技术水平等方面展开激烈竞争。

目前,山西电力在市场占有率上处于领先地位。

3. 行业发展趋势:未来几年,山西省电网行业将进一步推动智能化、数字化、可靠性等方面的发展。

同时,随着新能源的快速发展和需求的增长,山西省电力市场将进一步扩大,市场竞争也将更加激烈。

三、市场需求分析1. 政策驱动:政府文件要求电网实现高效、可靠、安全、低碳的发展,未来电网行业将面临更高的标准和要求,需求将不断增加。

2. 产业升级:随着国内相关产业的升级和需求的增加,电网行业的供需关系也发生变化,未来需求将有所提升。

3. 技术进步:电网行业智能化、数字化、可靠性等方面的发展,将需要更多的技术支持,未来市场需求将不断增加。

四、市场难点分析1. 供应端超负荷:在市场快速发展的同时,供应端可能出现超负荷的情况,进一步引发运营风险,市场难点需进一步确认和处理。

2. 技术壁垒:电网行业不仅需要技术支持,同时需要满足行业要求,市场难点还需要解决行业技术壁垒等问题。

3. 外部环境:宏观经济形势、政策调整、市场需求等外部环境变化将对电网行业产生重要影响,需要关注各类信息并做出适当的应对措施。

漳泽电力2022年现金流量报告一、现金流入结构分析2022年现金流入为4,671,293.28万元,与2021年的3,598,743.94万元相比有较大增长,增长29.80%。

企业通过销售商品、提供劳务所收到的现金为2,183,280.32万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的46.74%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加114,941.25万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的37.29%。

这部分新增借款有74.19%用于偿还旧债。

二、现金流出结构分析2022年现金流出为4,305,478.9万元,与2021年的3,513,646.39万元相比有较大增长,增长22.54%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的40.5%。

三、现金流动的稳定性分析2022年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2022年,工资性支出有所增加,企业现金流出的刚性增加。

2022年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;收到其他与筹资活动有关的现金;收到的税费返还。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付的其他与筹资活动有关的现金;无形资产和其他长期资产支付的现金。

四、现金流动的协调性评价2022年漳泽电力投资活动需要资金198,761.72万元;经营活动创造资金114,941.25万元。

投资活动所需要的资金不能被经营活动所创造的现金满足,还需要企业筹集资金。

2022年漳泽电力筹资活动产生的现金流量净额为449,634.86万元。

满足了投资活动的资金缺口。

五、现金流量的变化2022年现金及现金等价物净增加额为365,814.38万元,与2021年的85,097.55万元相比成倍增长,增长3.3倍。

山西电力集团公司及漳泽电力调研报告

我国下一世纪初的能源消费结构中,以煤(主要用于火电)为主的状况,在相当长的时期内难以改变。

为减轻对环境的压力,变送煤为送电,提高能源综合利用率,将重点建设坑口电厂,建设煤炭基地的电站群,发挥规模经济效益,矿口电厂建设的重点将是华北的山西、内蒙古西部、西北的陕西、宁夏以及东北的东三蒙,按规划将在2010年前要建成投产30~40GW的矿口电厂。

同时,由于山西、内蒙古西部靠近经济增长较快的京津唐地区,山西和蒙西同属于华北电网。

由此,我们这次重点走访了我们确定的三个战略重点地区的两个----山西和蒙西。

山西省煤炭资源丰富,除尘问题容易解决,尤为重要的是山西地理位置适中,可向经济发展较快的长江三角洲地区和环渤海地区送电。

在我国下一世纪初实施中西部开发的过程中,山西省电力仍然具有得天独厚的战略优势。

98年底山西省全省百万千瓦以上的发电厂有6座,总装机容量1092万千瓦,年发电量552亿千瓦时,分别较90年增长86%和75%,外送电量114亿千瓦时,其中80%主要是输送到京津唐。

基建投资教97年增长50%,自96年开始连续大幅度增长。

电网方面形成了220千伏和500千伏为主的电网结构,并通过500千伏大同至北京房山双回路与京津唐电网联网。

不过,从山西省电力公司的有关指标来看,总装机容量699万千瓦,年发电量347万千瓦。

实现年销售收入87。

5亿元,利润仅1。

73亿元。

(未计入贷款利息),固定资产仅增长10%。

,远低于全省基建投资的增长幅度,这说明山西省近几年全省电力工业增长较快,但是山西省电力公司投资增长较少,主要是山西省电力公司外的其他企业在开发投资。

年仅1。

73亿的利润,如果扣除年约6。

48亿的贷款利息,实际上,该公司应该是亏损的。

(贷款利息不能够得到补偿,是由于国家电价政策所致,所以,该公司采用了计入递延资产的办法)。

今年1-4月该公司的经营状况财务状况有所好转,资产负债率由65%下降为55%,降低了9。

85个百分点,投资收益率完成2。

63%。

虽然有所改善,但也表明目前该公司仍然存在偿债能力弱,获利能力低下,电热收费回收难,投资收益差等问题。

该公司2000年计划完成1。

73亿元的利润目标,仍有一定的困难。

造成该公司目前的这种状况,有多种原因,我们认为,主要有两方面的原因,一是,我国目前这种条块分割的电力市场,很难使这这些具有资源优势和成本优势的企业正直体现其优势,在同一省内,没有大的比较优势可言。

销售电价低,省内的电价承受能力也低,是造成国家计委不能够批准还本付息电价的直接原因。

由此也就引起了高额的长期借款利息拖欠的问题。

二是,管理问题。

山东省电力在缺煤缺电的情况下,能够成为全国一流的电力公司,山西省至少还有资源优势,这不能不说明,山西省电力公司存在诸多计划经济体制的弊端。

目前,山西省电力公司正在进行大的改革。

暂不考虑国家电力公司改革的可能方向,对其的影响。

山西省电力公司是在国电系统内部公司化、商业化改革的情况下进行的变。