HR人力成本精算之道:社保薪酬与个税平衡策略(精华!).doc

- 格式:doc

- 大小:4.52 MB

- 文档页数:42

【人力资源】个税避税技巧

【人力资源】个税避税技巧

在个人所得税的征收中,很多人都希望能够尽量避税,减少自

己的税负。

以下是一些个税避税技巧,供大家参考:

1. 合理利用扣除项目

个人所得税法中规定了一些可以扣除的项目,如住房贷款利息、子女教育费用、赡养老人支出等。

了解并合理利用这些扣除项目,

可以有效减少应缴纳的个人所得税。

2. 合理规避高额奖金的税收风险

高额奖金一般都会带来较高的个人所得税,可以通过将奖金分

摊到不同的时间段内,或者以其他形式获得奖金,来降低税收风险。

3. 合理规划收入结构

通过合理规划收入结构,可以有效利用不同类型的收入税负不

同的特点。

将一部分收入转化为股权激励、分红或利息等形式,以

减少个人所得税。

4. 合理规避高额薪酬的税收风险

高额薪酬往往会导致较高的个人所得税,可以通过合理规避税收风险来减少应缴税额。

通过分散薪酬发放时间、选择免税或低税率的薪酬形式等。

5. 合理规避年终奖的税收风险

年终奖一般会带来较高的个人所得税,可以通过合理规避税收风险来降低税负。

将年终奖等待下一年发放,或者将一部分奖金转化为其他形式。

请注意,以上只是一些建议和技巧,并不能完全规避个人所得税的合法征收。

在避税过程中,请务必遵守相关法律法规,避免违法行为的发生。

如有需要,建议咨询专业人士。

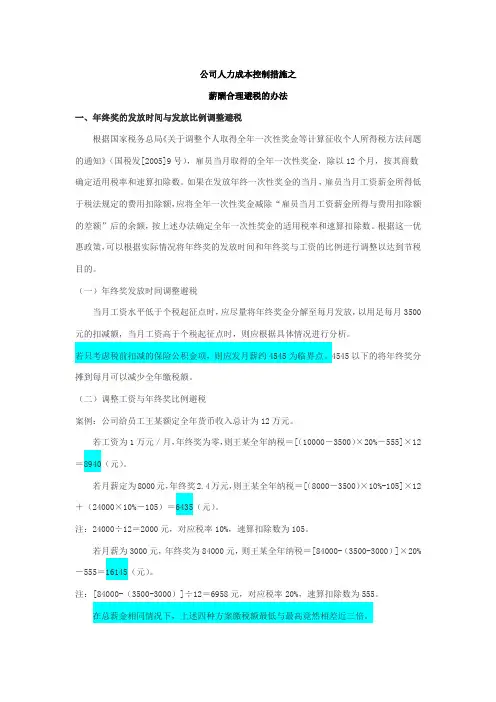

公司人力成本控制措施之薪酬合理避税的办法一、年终奖的发放时间与发放比例调整避税根据国家税务总局《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号),雇员当月取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

根据这一优惠政策,可以根据实际情况将年终奖的发放时间和年终奖与工资的比例进行调整以达到节税目的。

(一)年终奖发放时间调整避税当月工资水平低于个税起征点时,应尽量将年终奖金分解至每月发放,以用足每月3500元的扣减额,当月工资高于个税起征点时,则应根据具体情况进行分析。

若只考虑税前扣减的保险公积金项,则应发月薪约4545为临界点。

4545以下的将年终奖分摊到每月可以减少全年缴税额。

(二)调整工资与年终奖比例避税案例:公司给员工王某额定全年货币收入总计为12万元。

若工资为1万元/月,年终奖为零,则王某全年纳税=[(10000-3500)×20%-555]×12=8940(元)。

若月薪定为8000元,年终奖2.4万元,则王某全年纳税=[(8000-3500)×10%-105]×12+(24000×10%-105)=6435(元)。

注:24000÷12=2000元,对应税率10%,速算扣除数为105。

若月薪为3000元,年终奖为84000元,则王某全年纳税=[84000-(3500-3000)]×20%-555=16145(元)。

注:[84000-(3500-3000)]÷12=6958元,对应税率20%,速算扣除数为555。

在总薪金相同情况下,上述四种方案缴税额最低与最高竟然相差近三倍。

【人力资源】个税避税技巧近年来,我国个人所得税逐渐成为一个备受关注的热门话题,而在人力资源管理中,个税也是一个重要的方面。

对于很多人来说,个税往往是一种负担,了解个税避税技巧成为了更为重要的事情。

在我国,个人所得税是以工资、薪金所得为主要征税对象,所以在人力资源管理中,了解一些个税避税技巧,可以帮助企业和员工减轻个税负担,提高员工的收入。

1. 合理调整薪酬结构合理调整薪酬结构是个税避税的重要方式之一。

根据我国个税相关政策的规定,不同类型的收入被分类计算个人所得税的税率。

对于企业和员工来说,可以通过合理调整薪酬结构,将一部分收入转化为非工资性收入或福利待遇,来降低个人所得税的计算基数,减少个税负担。

2. 合理利用个税免税额合理利用个税免税额也是个税避税的一种方法。

我国个税法规定了一定的免税额,对于每个人来说,这都是一种减免个人所得税的机会。

在薪酬管理中,企业可以合理规划员工薪酬,尽量使每个员工都能使用到个税免税额,以降低个人所得税的缴纳金额。

3. 合理利用专项附加扣除,在2023年个税改革中,我国引入了专项附加扣除政策。

这一政策为每个纳税人提供了一种合理减税的机会。

企业和员工可以根据自身情况,选择适合的专项附加扣除项目,以减少应缴纳的个人所得税金额。

4. 合理选择社保缴纳基数社保是每个人在就业过程中必须缴纳的一项费用,也是个税计算的重要因素之一。

合理选择社保缴纳基数,可以有效减轻个税负担。

在薪酬管理中,企业可以和员工协商,根据自身情况选择合适的社保缴纳基数,以达到降低个人所得税的目的。

5. 避免跨省工作导致的个税调整,对于跨省工作的员工来说,避免个税调整是一种重要的个税避税方式。

由于不同省份的个税起征点、税率等政策差异,跨省工作可能导致个税负担的增加。

在人力资源管理中,企业可以根据员工的工作情况进行合理的安排,避免跨省工作导致个税调整的情况发生。

,个税避税技巧在人力资源管理中是一项重要的内容。

通过了解个税相关的政策和规定,企业和员工可以共同合作,合理调整薪酬结构,利用个税免税额和专项附加扣除等政策,降低个人所得税的负担。

HRD精英汇冯雷:薪酬税务规划全集合理避税不仅降低企业成本,提高员工工作积极性,在不违反国家税收政策的前提下,充分运用纳税优惠政策合理避税,为职工减轻纳税负担,不失为一种较为现实的做法。

本文在《个人所得税法实施条例》、《企业所得税法》以及《财政部、国家税务总局有关所得税优惠政策的通知》等政策法规文件的基础上,总结出一些合理、合法避税的方法,与大家分享。

一、个税公式和税率表工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数例:交个人所得税额=(工资9400元-个人交五险一金金额1000元-个人所得税扣除额3500(元)*税率20%-速算扣除数555元=425元。

附:个人所得税税率表(工资、薪金所得适用)注:本表所称全月应纳税所得额是指依照本法的规定,以每月收入额减除费用3500元后(外籍人员按4800元)的余额或者减除附加减除费用后的余额。

二、薪酬避税规划汇总方法一:均衡各月工资避税策略(1)绩效工资均衡避税策略案例:某公司实行低工资高提成激励方式,底薪1200,销售提成为1%,每年5-8月为销售旺季,销售员小张在5-8月期间每月销售提成为1万元,4个月共计4万元。

则小张在销售旺季每月纳税额=[10000+1200-3500]×20%-555=985元,4个月共纳税约3940元。

如果将小张的4万元提成分摊到5月和次年4月,则小王每月纳税额=[(1200+40000÷12-3500)×3%]=30.99(元),全年纳税约371.88元。

两者比较,同样是4万元,节税额=3940-371.88=3568.12元,相当于淡季近3个月的工资,节税效果相当可观。

这种方式对于淡旺季明显的公司尤为适用。

(2)年终奖避税策略这部分内容在中国HRD精英汇(微信号:HRD-JYH)中的文章《实战技法:年终奖竟然可以这样避税》中详细讲到过,此处不再赘述。

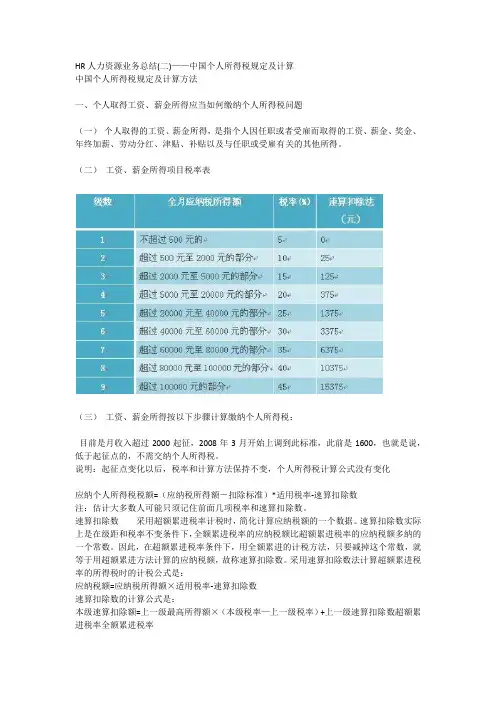

HR人力资源业务总结(二)——中国个人所得税规定及计算中国个人所得税规定及计算方法一、个人取得工资、薪金所得应当如何缴纳个人所得税问题(一)个人取得的工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

(二)工资、薪金所得项目税率表(三)工资、薪金所得按以下步骤计算缴纳个人所得税:目前是月收入超过2000起征,2008年3月开始上调到此标准,此前是1600,也就是说,低于起征点的,不需交纳个人所得税。

说明:起征点变化以后,税率和计算方法保持不变,个人所得税计算公式没有变化应纳个人所得税税额=(应纳税所得额-扣除标准)*适用税率-速算扣除数注:估计大多数人可能只须记住前面几项税率和速算扣除数。

速算扣除数采用超额累进税率计税时,简化计算应纳税额的一个数据。

速算扣除数实际上是在级距和税率不变条件下,全额累进税率的应纳税额比超额累进税率的应纳税额多纳的一个常数。

因此,在超额累进税率条件下,用全额累进的计税方法,只要减掉这个常数,就等于用超额累进方法计算的应纳税额,故称速算扣除数。

采用速算扣除数法计算超额累进税率的所得税时的计税公式是:应纳税额=应纳税所得额×适用税率-速算扣除数速算扣除数的计算公式是:本级速算扣除额=上一级最高所得额×(本级税率—上一级税率)+上一级速算扣除数超额累进税率全额累进税率用上述公式求得的速算扣除数,可用直接计算法验证其准确性,以个人所得税工资、薪金所得适用的9级超额累进税率第2级验证如下:①用上述公式计算:500×(10%-5%)+0=25②用直接计算法计算全额累进税率的应纳税额=2000×10%=200超额累进税率的应纳税额=(500×5%)+(1500×10%)=175速算扣除数=200-175=25速算扣除数是指用快捷方法计算税款时,可以扣除的数额。