美国商业地产模式分析 (房地产最终ppt)

- 格式:ppt

- 大小:3.25 MB

- 文档页数:19

美国房地产发展模式1. 引言- 美国房地产市场的发展模式在全球范围内备受瞩目。

它被认为是一个成熟、高度规范化且富有活力的市场。

- 本文将介绍美国房地产市场的发展模式,包括市场特点、主要参与者、交易流程等。

同时,还将探讨美国房地产市场的成功因素,并对其他国家的房地产市场发展提供借鉴意义。

2. 美国房地产市场特点- 美国房地产市场具有较高的透明度和法治化程度。

政府部门严格监管,相关法律法规健全,交易程序规范,使房地产交易具有高度可预测性和稳定性。

- 市场供需平衡,充分竞争,价格相对稳定。

供给侧政策和市场经济机制使市场能够迅速响应需求和变化。

- 政府对房地产市场具有积极引导和规范的作用。

例如,美国政府通过税收激励和低息贷款等措施鼓励居民购房。

3. 美国房地产市场参与者1. 房地产开发商- 负责开发和建造房地产项目,包括住宅楼盘、商用地产等。

- 开发商通常是大型企业或房地产开发公司,他们对市场需求做出预测,进行规划和设计,投资建设。

2. 房地产经纪人- 负责买卖房地产、协助交易双方进行谈判、提供市场信息、办理相关手续等。

- 房地产经纪人通常在房地产公司工作,代表买卖双方进行交易。

3. 家庭买家和投资者- 家庭买家是寻找自己居住房产的个人或家庭。

- 投资者倾向于购买房地产作为投资和养老保障等目的。

4. 银行和金融机构- 提供房屋贷款和抵押贷款服务,以帮助买家购买房产。

- 银行和金融机构对借款人进行信用评估和贷款审批,以确保贷款安全。

4. 美国房地产交易流程1. 房地产市场调研和选址- 开发商通过市场研究和分析确定市场需求并选择合适的地块进行开发。

2. 规划和开发- 开发商根据市场需求进行规划和设计,申请相关审批,进行施工和开发。

3. 销售和营销- 房地产开发商通过房地产经纪人或自有销售团队向买家推广销售。

4. 买卖合同签订- 买卖双方经过谈判达成共识,签订买卖合同。

5. 贷款审批和购房贷款- 买家申请贷款,银行和金融机构进行信用评估和审批。

欧美商业地产新模式——“生活方式中心”(一)“生活方式中心”的商户构成通过商户构成的数据,你不但可以知道一家商业中心的主要消费群体是哪一类人群,并可以知道它的功能和定位。

ICSC对美国106家现有的“生活方式中心”中的5238家商户进行了统计分析。

统计数据表明,女装店在所有类别的店铺中数量是最多的,占总量的12.5%;紧随其后的是占12.2%的餐馆,而运动鞋、童鞋、男鞋、汽车用具和工艺品店的数量最少。

在统计调查的106家“生活方式中心”的5238家商铺中,只有33家百货商场,占总量的0.6%。

折扣店则更少,只有21家,占0.4%。

最初构想的“生活方式中心”是一个开放式的购物中心,而不包含Mall式的主力店(anchor store),但到上世纪90年代后期,一些开发商在“生活方式中心”里也引入了百货商场、折扣店或电影院等形式的主力店,形成了一种Mall与“生活方式中心”的混合形式。

不过,这种趋势并未持续下去,因为这类店铺并不适合“生活方式中心”。

相反,越来越多的零售商开始设法让自己的规模和布局适合“生活方式中心”的格局。

(二)Mall与“生活方式中心”的比较大多数“生活方式中心”都不包括主力店(anchor stores),因此比较Mall与“生活方式中心”的商户构成则是以非主力店(non-anchor stores)为参考,同时比较非主力店的商户构成也更能反映出两者的差异之处。

GAFO商户(CAFO是北美行业分类体系中对家具家装用品店、家电电子产品店、服装、服饰店、运动休闲音像用品店、综合性商店的总称)在“生活方式中心”所占的比例为64.7%。

而据ICSC的数据,GAFO商户在Mall非主力店中所占的比例是最大的,约占74.8%,这个差距反映出“生活方式中心”更强调的是餐饮和娱乐部分。

在餐饮方面,Mall采用“大食代”式的快餐广场形式,因为购物者如果能够吃些小吃休息一下,他们就可以在里面停留更长的时间购物;而“生活方式中心”是以餐馆为主,它的目的不是为了让消费者坐下来休息一会儿喘口气,而是为了给消费者提供一个社交的场所,鼓励消费者参与社交生活。

美国Pulte Homes房地产公司成功管理与销售模式1950年,18岁的比尔·帕尔迪在底特律出售了他开发的第一栋房产——那五间带走廊的平房是帕尔迪房地产公司至今仍津津乐道的经典,一直到现在那栋房子仍很结实。

帕尔迪公司建设的房屋以质量好而著称。

1956年,帕尔迪公司正式成立了。

它最初的开发主要集中在(当时)底特律郊区比较大型的住宅项目和一些商业地产上。

在上个世纪50年代末,比尔决定专注住宅房地产项目的开发,并成立了第一家分公司。

60年代是帕尔迪公司迅速成长的年代,在施工设计和技术方面,帕尔迪公司拥有了几项“第一”,比如带有未完成的“bonus space”的住宅设计(后来在1971年申请了专利),这些“第一”奠定了帕尔迪公司房地产设计行业的领导地位。

为了进一步开发自己的特色,帕尔迪公司开始建设带有它显著特色的“样板房”。

帕尔迪公司的成功促使了公司迅速走出密歇根州,进入了华盛顿、芝加哥和亚特兰大等城市。

今天,这些地区仍然是帕尔迪公司业务的重要组成部分。

1969年,帕尔迪股份有限公司的股票上市,首次发行了20万股公众股。

70年代是新计划执行的年份,尽管当时美国的通货膨胀很严重,但是公司通过集中精力开发最具价值的中低档成本的初级房地产项目也获得了相当的发展,公司继续在包括波多黎各在内的10个主要市场上扩张。

公司股票也开始在美国证券交易所(AMEX )上市交易,公司的代码为PHM。

顾客们认为帕尔迪公司所建设的房屋是“质量最好”的。

帕尔迪公司在美国率先对建筑材料和建筑物提供了担保。

为了进一步满足顾客的需求,ICM抵押公司(现在帕尔迪抵押公司的前身)成立,目的是管理房屋的整个销售流程。

在1979年,帕尔迪公司的雇员达到了1548人,十年间增长了1238%。

80年代是帕尔迪公司绘就增长蓝图的年代。

在1985年,鲍勃·伯吉斯成为公司的主席和COO。

在他的领导下,帕尔迪公司实施了一系列具有行业先导性的创新。

美国房地产销售模式及其运作主持人:各位嘉宾,各位代表,女士们,先生们,下午好,我是中国房地产业协会副秘书长,今天下午的会议由我来主持,下午的会议分两段进行,一段由四位嘉宾进行专题演讲,第二段就是茶歇以后,由三国房地产业协会的会长,还有四位演讲嘉宾对当前国内外房地产的热点和焦点问题与与会代表进行深入的交流和互动。

下面我们就请美国房地产业协会,国际委员会前主席Gail Lyons女士讲演。

Gail Lyons:公司中间人,还有交互伙伴,然后再加上一项美国的房地产怎样调控的,最主要的就是买卖双方的交易以及我们的服务,然后我会最后简单谈一下,我们美国在历史上的,我们来看一下美国的,美国我们的人口大约是两亿九千万人口,但是美国的房屋持有率在68.6%,平均来说,一个家庭到美国大约要花到30到40%的收入在他们的房子上,包括税、维修,还有保险,所有的房子所需要的东西,现有房屋的价格不包括新盖的大约在十七万九百美元。

17万9百美元对于一个家庭,那么再乘上606万个家庭,这样就会达到一万零三百六十五亿五千四百万这么一个销售额。

那么利率在6.2%左右,那么30年的定期贷款。

下面我们来看看市场本身它的结构是怎么样的,大约现在有五万个房地产公司在美国,他们的大小活动都差别很大,80%的都是主要从事家用房地产,还有8%到10%的主要是从事商务房地产,剩下的主要是在建筑、开发、农场和物业管理还有评估。

刚才给大家看到的现在正处于初级市场,也就是说买房的人,从开发商那儿购买,那么在美国是这样的。

67%的公司大约他们的雇员,92%的经纪人是独立的承包商,一般来讲,代理人和购买人之间签定合同,他们遵循着严格的规则。

下面我们来看一下他们是怎么工作的。

典型的一个经纪人是跟一个独立的公司,隶属于一个独立的公司,这个独立的公司不是特需的一个公司,大部分都是一间办公室,他们的年龄大约都在52岁左右,是已姻的女性,每年的总收入大约在四万七千七百美元左右,他们的工作小时每周在43个小时左右,每年大约会做11.9笔生意,一般在买的时候,也就是说有的是代表卖方,有的是代表买方。

美国房地产开发模式及流程目录一、美国房地产开发模式——以专业细分和金融运作见长 (2)二、美国房地产企业的经营模式特点 (3)三、美国土地法规、制度及房地产税收情况 (4)(一)土地利用的控制法规 (4)(二)土地制度 (5)(三)房地产税收 (5)(四)中美商品房价格构成比例比较 (5)四、美国房地产开发程序 (5)(一)土地获取的方式 (6)(二)土地规划——土地规划改变较国内要严格 (6)(三)土地的获取程序 (6)(四)开发建设 (8)(五)租赁与销售 (11)五、房地产开发过程中的战略控制点和可能面临的风险 (12)一、美国房地产开发模式——以专业细分和金融运作见长美国模式其核心是金融运作,美国拥有最成熟和完善的房地产金融体系,房地产投资信托基金和投资商成为主导者,而开发商、建筑商、销售商以及其他房地产服务商则成了围绕资本、基金的配套环节。

美国地产模式的背景及特点是:1、土地自由供应。

美国62%土地私有的格局,让政府不可能对土地供给进行严控。

2、专业分工明确。

美国房地产发展模式强调,房地产开发的所有环节由不同的专业公司来共同完成。

有专门的土地开发商、建设商、中介经纪商、保险商、抵押服务等机构。

土地开发商负责土地开发,地块划分商(Subdivider), 负责地块的规划设计,中介经纪负责市场销售策划,保险机构负担灾害风险、抵押信用风险、产权保险风险,抵押服务则负责抵押贷款的后续管理。

不同公司根据自己的专业特长专注于某个细化产品市场。

比如:有专做写字楼的,也有独做大型超市的,既有做郊区成排别墅群的,也有独营退休社区的。

3、以金融运作为核心。

美国房地产模式中存在有金融产业链、开发产业链、中介产业链和流通产业链,各产业链均衡发展并相互协调。

各个链条中,金融产业链最为发达。

美国没有一家房地产开发企业进入世界500强,但却有许多以房地产投资收益为利润来源的投资商、投资基金等金融机构进入世界500强。

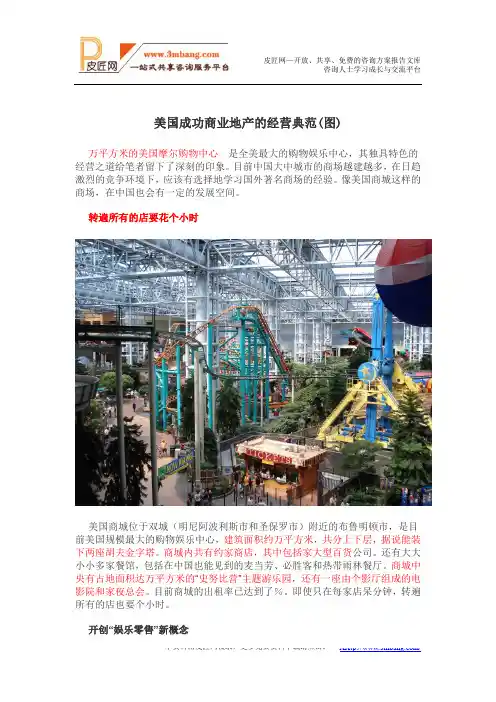

美国成功商业地产的经营典范(图) 万平方米的美国摩尔购物中心是全美最大的购物娱乐中心,其独具特色的经营之道给笔者留下了深刻的印象。

目前中国大中城市的商场越建越多,在日趋激烈的竞争环境下,应该有选择地学习国外著名商场的经验。

像美国商城这样的商场,在中国也会有一定的发展空间。

转遍所有的店要花个小时美国商城位于双城(明尼阿波利斯市和圣保罗市)附近的布鲁明顿市,是目前美国规模最大的购物娱乐中心,建筑面积约万平方米,共分上下层,据说能装下两座胡夫金字塔。

商城内共有约家商店,其中包括家大型百货公司。

还有大大小小多家餐馆,包括在中国也能见到的麦当劳、必胜客和热带雨林餐厅。

商城中央有占地面积达万平方米的“史努比营”主题游乐园,还有一座由个影厅组成的电影院和家夜总会。

目前商城的出租率已达到了%。

即使只在每家店呆分钟,转遍所有的店也要个小时。

开创“娱乐零售”新概念美国商城代表了一种新的模式:娱乐零售。

整个商城每年要举行各种各样的促销和娱乐多项,有时邀请歌星来演唱,有时又由当地土著印第安人表演,有时还有艺术展览和慈善募捐。

许多来这里逛店的人,其实都是为了带孩子来玩。

当然,如果有中意的商品,也不妨顺便买上一两件。

在商城的“水下探险世界”,全球最大规模的龟类大展吸引着众多的游客。

产自世界各地的数百种多只龟展示着各自迷人的风采。

大展不仅介绍了关于龟的知识,而且在展览期间要争取募集万美元,用于拯救海龟。

在开业不久的谷物片展示店里,孩子们正聚精会神地观看制作谷物片的录像。

美国孩子喝牛奶喜欢放燕麦片之类的谷物片。

专门生产这种谷物片的公司就在商城里开了这家展示店,“把工厂搬到了商场”,给孩子们展示全部生产过程,介绍谷物片的营养价值。

孩子们还可以自己制作,带回家去。

这家店就像是一个小型工业展览馆,孩子们在玩耍中学到了不少知识,商家也推销了产品。

“史努比营”里有一家“神秘餐馆”,顾客可以一边进餐,一边观看演出。

不同的是,这里没有舞台,大家在入座的同时也就进入了剧情,一场“谋杀案”就在进餐的过程中展开。