上证50ETF.ppt

- 格式:ppt

- 大小:1.04 MB

- 文档页数:40

50etf隐波指数

50etf隐波指数,即50ETF波动率指数,是用来衡量中国50ETF(上证50ETF)期权市场整体隐含波动率水平的指数。

隐含波动率是指市场对未来资产价格波动的预期,反映了市场对资产价格波动性的认知。

50etf隐波指数可以帮助投资者了解

市场对未来波动性的预期,有助于风险管理和投资决策。

50etf隐波指数的计算方法主要包括两种,一种是根据50ETF的期权市场数据

计算,另一种是通过隐含波动率的加权平均计算。

随着50ETF波动率指数的不断

更新,投资者可以及时了解市场风险和波动性的变化,从而做出相应的投资决策。

投资者可以通过50etf隐波指数来进行波动率交易,利用波动率指数的波动性

进行投资,例如波动率的买卖,期权交易等。

此外,通过对50etf隐波指数的波动

情况进行监测,可以帮助投资者及时调整投资组合,降低风险,获得更好的投资回报。

总的来说,50etf隐波指数是一个重要的指标,可以帮助投资者了解市场风险

和波动性,指导投资决策,提高投资效率。

投资者在进行50ETF波动率指数的交

易时,应当充分了解指数的计算方法和波动情况,制定合理的投资策略,控制好风险,谨慎投资,实现资产增值。

什么是上证50ETF什么是上证50ETF,上证 ETF 的全称是,上证 50 交易型开放式指数证券投资基金,是开放式基金的一种特殊类型,是中国内地首只 ETF 产品。

它完全复制上证 50 指数。

有了上证 50ETF ,投资者可以就像买卖一只股票一样轻松买卖上证 50 指数。

上证50ETF是开放式基金,因为其份额是不固定的。

对于投资者而言,上证50ETF提供了像买卖股票一样买卖上证50股票指数的交易方式。

而且,上证50ETF 的交易制度的设计还为符合一定交易条件的投资者参与套利交易提供了机会。

同时值得注意的是,上证50ETF还在现有制度框架下实现了对上证50指数的 T+0交易。

一、上证50指数构建了上证50ETF的价值基础上证50ETF本质上是一种完全被动型的指数基金,其投资收益最终来源其上证50指数成长。

从我们的研究来看,上证50指数成份股具备了蓝筹股特征。

从行业代表性、规模和流动性来看,也代表了国际主流的市场价值取向。

从投资价值的角度来看,上证50指数所具有的优势是十分明显的。

而对于投资者而言,上证50ETF提供了非常方便的买卖上证50指数的交易方式。

上证50样本公司的数量虽然不足全部上市公司1365家公司(2004.9.30,所有A股公司)的3.67%,但它们却占有整个上市净资产的31.43%,总资产的47.59%;更创造了整个上市公司45.64%的净利润和45.80%的扣除非经常性损益后净利润。

从平均利润率、主营业务收入、平均市盈率、净资产收益率等指标来看,上证50指数成份股毫无疑问是沪市最优质的上市公司。

上证50中入选公司大都是具有代表性的行业龙头企业,涵盖了包括石化、银行、航运、钢铁、电力、电信、汽车、制药、家电等行业的龙头企业,如中国石化、招商银行、浦发银行、长江电力、上海机场、中海发展、宝钢股份、武钢股份、华能国际、中国联通、上海汽车、华北制药、四川长虹等大型企业。

样本股的选择充分考虑了行业代表性、市场规模、交易活跃度和经营业绩等。

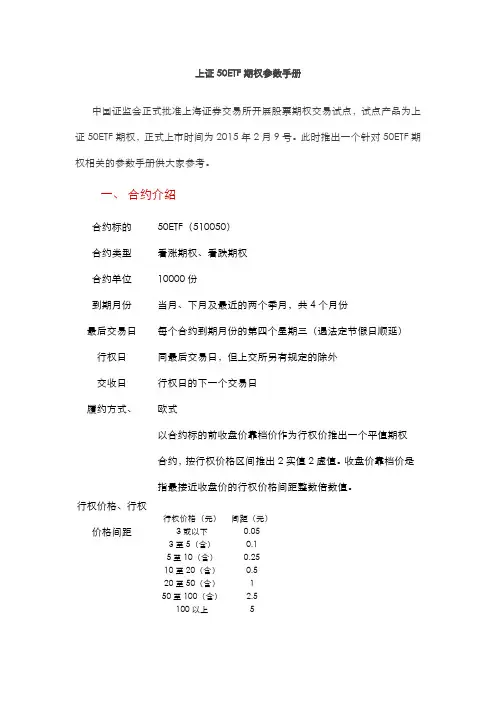

上证50ETF期权参数手册中国证监会正式批准上海证券交易所开展股票期权交易试点,试点产品为上证50ETF期权,正式上市时间为2015年2月9号。

此时推出一个针对50ETF期权相关的参数手册供大家参考。

一、合约介绍合约标的50ETF(510050)合约类型看涨期权、看跌期权合约单位10000份到期月份当月、下月及最近的两个季月,共4个月份最后交易日每个合约到期月份的第四个星期三(遇法定节假日顺延)行权日同最后交易日,但上交所另有规定的除外交收日行权日的下一个交易日履约方式、欧式行权价格、行权价格间距以合约标的前收盘价靠档价作为行权价推出一个平值期权合约,按行权价格区间推出2实值2虚值。

收盘价靠档价是指最接近收盘价的行权价格间距整数倍数值。

行权价格(元)间距(元)3或以下0.053至5(含)0.15至10(含)0.2510至20(含)0.520至50(含)150至100(含) 2.5100以上5例如,50ETF在2014年12月第四个星期三(12月24日)收盘价2.256元,靠档价是2.30,行权价间距是0.05元,那么新挂合约的五个执行价格分别是:2.20/2.25/2.30/2.35/2.40合约编码合约编码为8位数字,从90000001起按序对新挂牌合约进行编排,唯一,不复用合约交易代码合约交易代码17位:证券代码+C/P+到期年份+到期月份+M/A/B+行权价格例:上证50ETF2015年1月份到期的行权价为2.3元、合约单位为10000的认购期权,交易代码为:510050C1501M00230合约简称合约标的简称+购/沽+到期月份+“月”+行权价格+标志位(A,B)上例合约简称:50ETF购1月230合约交割方式实物交割标识位(M/A/B)的标记涉及到合约加挂与调整的问题,本文在最后一部分附录中有详细解释与例子。

二、标的现状1.标的物:上证50ETF(510050.OF)上证50ETF期权的标的是华夏上证50ETF(510050.OF),基金成立于2004年12月30日,基金经理方军,截至到2014年12月30日,基金规模258.6亿元,过去一年(2014.1.11-2015.1.11)交易情况如下:证券代码年收益率(%)年化波动率(%)日均成交额(亿元)日均换手率(%)510050.OF7222.689.5 4.532.与跟踪指数的偏差上证50ETF采取完全复制法,即完全按照标的指数的成份股组成及其权重构建基金股票投资组合,因此,上证50ETF跟踪标的上证50指数十分紧密,本文用跟踪偏离度与跟踪误差来衡量其与标的指数的偏离。

上证50ETF期权交易策略——飞鹰式套利策略华南师范大学经济与管理学院2012级金融张裕烽一、上证50ETF简介ETF基金综合了封闭式与开放式基金的双重优点, 投资者既可向参与证券商通过一揽子股票申购或赎回基金份额,同时又可像封闭式基金一样,在证券市场上按市场价格买卖ETF份额。

ETF 基金被认为是风险分散、较为稳健的品种。

本文期权交易策略研究的标的物为上证50ETF(上证50交易型开放式指数证券投资基金)。

华夏上证50ETF跟踪的标的指数为上证50指数,上证50指数由上海证券市场规模大、流动性好、最具代表性的50只股票组成,自2004年1月2日起正式发布,以综合反映上海证券市场最具影响力的一批龙头企业的整体状况,其目标是建立一个成交活跃、规模较大、主要作为衍生金融工具基础的投资指数,具有市场代表性好,成分股流动性高,指数稳定性强,道德风险低的特点。

上证50指数成分股全部被包含于沪深300、上证180、MSCI中国A股指数以及沪港通成分股。

上证50ETF主要采取完全复制法,即完全按照标的指数——上证50指数的成份股组成及其权重构建基金股票投资组合,并根据标的指数成份股及其权重的变动而进行相应调整。

但在因特殊情况(如流动性不足)导致无法获得足够数量的股票时,基金管理人将搭配使用其他合理方法进行适当的替代。

上证50ETF的投资目标是紧密跟踪上证50指数,最小化跟踪偏离度和跟踪误差。

基金采取被动式投资策略,具体使用的跟踪指数的投资方法主要是完全复制法,追求实现与上证50指数类似的风险与收益特征。

2015年2月9日,证监会批准上交所开展股票期权交易所试点,试点范围为上证50ETF期权。

这意味着中国金融市场迎来历史上首只场内期权产品。

从本质上看,股票期权是风险管理工具。

股票期权的主要作用体现在提供了一个在市场不稳定的情况下的风险置换工具。

上证50ETF期权的推出将成为机构对冲的主要工具,这种工具为机构投资者提供了多样化的交易方式,用于管理风险和降低交易成本。

了解上证50指数与50ETF1.上证50指数 上证50指数是根据科学客观的方法,挑选上海证券市场规模大、流动性好的最具代表性的50只股票组成样本股,以综合反映上海证券市场最具市场影响力的一批优质大盘企业的整体状况。

上证50指数,指数简称为上证50,指数代码000016,基日为2003年12月31日。

2.上证50成分股 中国平安(9.18%)、民生银行(7.57%)、招商银行(7.03%)、中信证券(6.85%)、海通证券(5%)、兴业银行(4.84%)、浦发银行(4.51%)、中国建筑、交通银行、中国太保、光大银行、农业银行、伊利股份、贵州茅台等等50只蓝筹股,其中前十大成分股占指数权重50%以上。

关注主要成分股的走势变化,在一定程度上可以做为上证50指数涨跌变化的重要依据。

3.上证50计算公式 上证180和上证50指数以“点”为单位,精确到小数点后3位。

上证180和上证50指数采用派许加权综合价格指数公式进行计算,计算公式如下:报告期指数=报告期成份股的调整市值×1000/基期,其中,调整市值= Σ(股价×调整股本数),基期亦称为除数。

指数计算中的调整股本数系根据分级靠档的方法对样本股股本进行调整而获得。

要计算调整股本数,需要确定自由流通量和分级靠档两个因素。

当样本股名单、股本结构发生变化或样本股的调整市值出现非交易因素的变动时,采用"除数修正法"修正原除数,以保证指数的连续性。

4.ETF 被誉为革命性的投资产品,全称为exchangetraded funds,中文成为交易型开放式指数证券投资基金,简单来说,ETF是一种将跟踪指数证券化,并在证券交易所买卖,为投资者提供参与指数表现的开放式基金产品。

5.上证50ETF 借助上证50ETF,投资者可以像买卖股票意义投资上证50指数,购买1份50ETF相当于购买了一篮子上证50成分股,基金代码为510050。