上证指数历史走势波浪理论分析

- 格式:pdf

- 大小:164.37 KB

- 文档页数:2

《精准数浪》波浪理论分析逆势抓月线一浪调整之底

《精准数浪》和《波浪理论策略》波浪理论内部结构分析上证指数自3587开始月线(A3)调整以来至今日2018.10.19日目前2480区域,月线内部结构周线三浪调整是一个浪中浪结构模式,详细见下图波浪理论图解,已经具备结束条件,且是一个相对固定结构模式。

自2827开始的周线一浪调整内部结构日线三浪也是一个剪*式调整二次分解模式,相对来说也是一个极端结构之一,今天开盘低开,现价2460逆势抓底,目标30 0的反弹,即月线(B3)反弹。

当然在没有出现月线级别、周线级别确立结束信号之时,存在继续演变的可能性。

设止损于自2827开始的周线一浪调整出现确立结束信号后低点以下1个点。

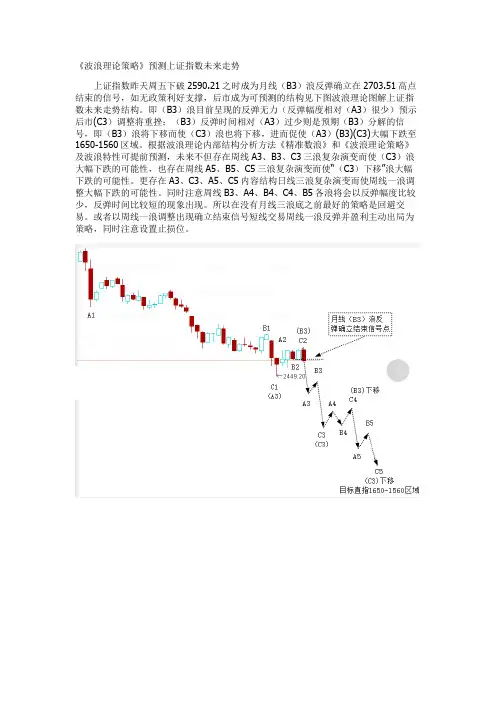

《波浪理论策略》预测上证指数未来走势

上证指数昨天周五下破2590.21之时成为月线(B3)浪反弹确立在2703.51高点

结束的信号,如无政策利好支撑,后市成为可预测的结构见下图波浪理论图解上证指

数未来走势结构。

即(B3)浪目前呈现的反弹无力(反弹幅度相对(A3)很少)预示

后市(C3)调整将重挫;(B3)反弹时间相对(A3)过少则是预期(B3)分解的信号,即(B3)浪将下移而使(C3)浪也将下移,进而促使(A3)(B3)(C3)大幅下跌至

1650-1560区域。

根据波浪理论内部结构分析方法《精准数浪》和《波浪理论策略》

及波浪特性可提前预测,未来不但存在周线A3、B3、C3三浪复杂演变而使(C3)浪

大幅下跌的可能性,也存在周线A5、B5、C5三浪复杂演变而使“(C3)下移”浪大幅

下跌的可能性。

更存在A3、C3、A5、C5内容结构日线三浪复杂演变而使周线一浪调

整大幅下跌的可能性。

同时注意周线B3、A4、B4、C4、B5各浪将会以反弹幅度比较少,反弹时间比较短的现象出现。

所以在没有月线三浪底之前最好的策略是回避交易。

或者以周线一浪调整出现确立结束信号短线交易周线一浪反弹并盈利主动出局为策略,同时注意设置止损位。

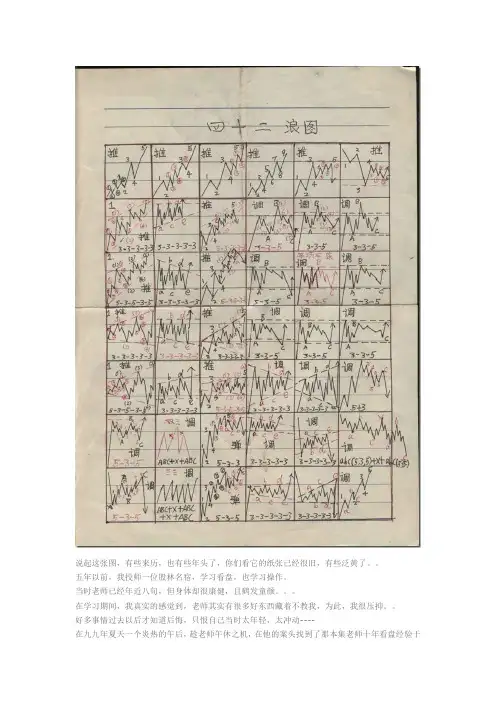

说起这张图,有些来历,也有些年头了,你们看它的纸张已经很旧,有些泛黄了。

五年以前,我投师一位股林名宿,学习看盘,也学习操作。

当时老师已经年近八旬,但身体却很康健,且鹤发童颜。

在学习期间,我真实的感觉到,老师其实有很多好东西藏着不教我,为此,我很压抑。

好多事情过去以后才知道后悔,只恨自己当时太年轻,太冲动----在九九年夏天一个炎热的午后,趁老师午休之机,在他的案头找到了那本集老师十年看盘经验于一册的秘籍,并用了十个中午,趁着老师的午休,把这部秘籍全部抄了下来。

之后就是轰轰烈烈的五一九行情。

七月一日大盘见顶于1700点以上,次日,老师在没有任何征兆的情况下突然去世了。

他走的很安静,也很安详。

直到最后,他都不知道我曾经背着他抄录他的秘籍。

老师托付他的儿子给我几句话,还有一部书,这书就是前面提到的那部秘籍。

老师的临终遗言是这样的:“从外表看,我的身体很好,其实97年底就已经查出了肺癌,我谁都没有告诉,我有一个信念,中国股市1500点绝对不是顶,我要看着上证指数突破1500点,就因为这个信念,我活到了现在。

你是我的关门弟子,我知道你一直奇怪为什么我有很多东西没有传授给你,现在我告诉你,我要等到牛市结束的时候再给你,因为牛市会掩盖住所有绝招的光芒,也会使一些骗人的招数看起来象真的。

希望你在熊市的时候看这本书,也许启发更大。

我留着这些东西是没有什么用处的,让大家都知道不是很好嘛。

”这段话让我愧疚了五年,也自责了五年。

今天,我把其中的一张图奉献出来,以纪念恩师,也希望大家细品此图。

(口诀在后面。

)每张小的浪型图上都有一个字:“推”表示推动浪;“调”表示调整浪;“弹”表示反弹浪;希望大家留意!口诀一:一三五浪可加长,每段细分五小浪;另有等长九段波,顶底不连通道长;三三相隔十五段,五三交错亦寻常;波起浪伏有形状,常见上斜与扩张;喇叭斜三现一浪,二浪之后走势强;五浪若是此模样,分批减磅远危墙;a浪止住回头看,a3a5不一样;三波之字双回撤,五波右肩做b浪;回撤二次分三五,三波弱来五波强;b浪右肩a-b-c,轻仓快手捕长阳;口诀二:调整浪型有三种,之字平坦三角型;之字三段abc,5-3-5浪要记清;特殊情况双之字,七波两个之字型;平坦都是三三五,略与之字有不同;九种变形不复杂,区别尽在bc中;口诀三:无论直三与斜三,浪型间隔皆3-3;不管扩张与收缩,万变不离是五波;三角整理四形态,怎么进去,怎么出来;口诀四:双三特例七段波,两波调整来组合;待到整固突破后,上下波澜皆壮阔;口诀之详细说明--一三五浪可加长,每段细分五小浪;指的是推动浪的第一子浪,第三子浪和第五子浪都可能有延伸形态,但有几个注意事项:第一,若一子浪加长,即一子浪延伸,则三子浪和五子浪等长;第二,若三子浪加长,即三子浪延伸,则一子浪和五子浪等长;第三,若五子浪加长,即五子浪延伸,则一子浪和三子浪等长;另有等长九段波,顶底不连通道长;这段口诀的意思是说:除了前面讲到的三种推动浪形态以外(即图一至三),还有一种特殊的浪型(即图四),这种浪型的特点如下:第一:该浪分为九个子浪;第二:一子浪,三子浪,五子浪,七子浪,九子浪全部等长;第三:四子浪底不破一子浪头,同样的,六底不破三头,八底不破五头,即所谓“顶底不连”。

波浪理论——浪型详解以及“衰竭5浪”的实战操作案例懂波浪理论的朋友都知道波浪有个标准的“5升3降”的模型如下图所示:我们先来解释下每一个浪型背后的含义。

1浪:1浪一般是前期下跌完成以后开始突破起势的第一波,前期经历了长久的横盘吸筹或者空头衰竭集聚了大量套牢盘压力。

主力开始试探性拉升测试买方的意愿。

表现为一根大阳突破下方横盘,并且伴随着放量。

特点:斜率弱、幅度弱,可能刚突破重要阻力就开始下拉2浪:由于价格长期处于低位,大部分投资者对这只股票没有信心,所以经过了1浪的拉升后,大量套牢盘叛变转化为获利盘,导致价格再次下跌,形成快速强烈的2浪,但是只要2浪价格不破1浪的低点,说明虽然有获利盘回吐但是主力吸筹的意愿还是很强烈保证了价格的稳定。

特点:调整强势、经常回调至1浪的黄金分割61.8%甚至更深的位置,但是不能跌破1浪起点,否则就变为反转。

3浪:经过2浪调整不过低点,更加确认了主力买进的意愿,随后主力继续拉升,散户游资也陆续跟进导致价格加速上涨,所以3浪一般也叫加速浪。

特点:加速浪、幅度长。

一般3浪的幅度在1浪的1.618-2倍区间。

4浪:由于3浪为加速浪,市场情绪还在很高涨,下方积蓄了大量还想在低位跟风买进的多头,所以4浪回调的力度一般都不强,甚至不会回到1浪的高点位置。

特点:回调幅度和力度弱,不会回到1浪高点,一般回调至3浪的38.2%-50%区间。

5浪:前期经过了3浪的过度消耗,市场已经进入了滞涨期,多头的动能已经无法再支撑行情继续加速上涨。

特点:弱势、幅度经常和1浪等幅或者伴随斜率减缓又叫做衰竭的走势如下图:这种行情出现大概率形成快速的下跌回调。

那我们继续看看调整浪ABC的属性:A浪:下跌的第一浪,一般是行情经过了5浪的上涨后开始无法继续支撑价格上涨开始出现崩盘下跌,A浪的幅度一般会超过2和4浪的幅度,这也是判断A浪的重要标准,也就是多空分界点。

B浪:B浪的作用就是诱多,A浪在下跌过程中由于前期上涨积压的大量套牢盘存在阻力,所以必须通过一波上涨诱多使套牢盘解套转化为获利盘。

上证指数近30年收益率变化曲线

上证指数近30年的收益率变化曲线如下:

注:该曲线为简化表示,仅为示意图,并不准确反映实际数据。

1990年:上证指数初始点位为1000点,年末收盘点位为1200点,年收益率为20%。

1991年:年初点位为1200点,年末点位为1100点,年收益

率为-8.3%。

1992年:年初点位为1100点,年末点位为1300点,年收益

率为18.2%。

1993年:年初点位为1300点,年末点位为1500点,年收益

率为15.4%。

...

以此类推,绘制出上证指数近30年收益率的变化曲线,可以

看到曲线会有上涨和下跌的趋势,但具体的走势取决于市场的各种因素,例如宏观经济状况、政策调控等。

投资者可以通过观察这条曲线来了解上证指数的近期表现,以便做出相应的投资决策。

请注意,上述数据仅为示意,实际收益率可能有所不同。

Positive research of Index of Shanghai Stock by

using the wave theory

作者: 姜炳麟;刘冬

作者机构: 哈尔滨工程大学经济管理学院,黑龙江哈尔滨150001

出版物刊名: 商业经济

页码: 61-63页

主题词: 波浪理论;推动浪;调整浪

摘要:利用波浪理论判断指数的总体趋势具有很强的前瞻性。

运用艾略特波浪理论研究上证指数并利用历史数据,研判上证指数每一个大的循环起点和终点及其总体的趋势,旨在将其应用于证券市场并指导投资。

自然的波动韵律是艾略特波浪理论的本质,对其加以利用可获得投资效益。

上证指数年k线走势规律随着中国经济的不断发展和市场化改革的持续推进,上证指数作为中国A股市场的代表指数也在不断变化和发展。

上证指数年k线走势规律是投资者必须掌握的一项重要知识。

本文将从历史数据分析角度,详细介绍上证指数年k线走势规律,希望能对广大投资者有所帮助。

首先,上证指数年k线走势呈现出较为显著的波动性和周期性。

从历史数据来看,上证指数的年k线走势可以划分为一定的周期,一般为3~5年。

在一个完整的周期内,上证指数常常按照波浪形式上涨和下跌,呈现波峰和波谷的交替。

具体而言,每个周期一般包含两个阶段:牛市和熊市。

牛市阶段以大幅上涨为特征,股票市场繁荣,投资人气高涨,投资者的收益率往往非常可观。

而熊市阶段则以大幅下跌为特征,股票市场低迷,投资热情受挫,投资者的收益率通常较低。

其次,上证指数年k线走势规律受到宏观经济形势、政策环境、国际局势等多种因素的影响。

宏观经济形势决定了股票市场的基础面,在经济形势好转之际,股市常常出现牛市,股票价格上涨;而在经济下滑时,股市常表现为熊市,股票价格下跌。

政策环境包括人民币汇率、财政政策、货币政策等。

政策调整对股票市场的影响十分重要,如果政策面有所调整,股票市场可能会发生变化。

国际局势也是影响股市的重要因素。

最后,投资者应当根据上证指数年k线走势规律,理性投资,制定对应的股票投资策略。

在牛市时,投资人应及时抓住机会,扩大股票投资规模,增加收益,获得更多的利润。

而在熊市时,则应保持清醒头脑,控制风险,积极寻找潜力股,以锁定收益。

总的来说,上证指数年k线走势规律是投资者不可忽视的重要因素。

只有深入了解并运用这一规律,才能更好地把握市场,从中获得可观的收益。

前言忠告:在你没有足够好的技术之前请不要参与炒股!每个人都知道,在股市中要实现赢利,只能是“高抛低吸”,那么什么是“高”和“低”呢?往往是你认为很高了,刚抛掉,它还在涨个不停,当你认为可以抄底时,又往往抄在半山腰。

我们永远看不清未来趋势,行情总是在震荡,持股吧,就担心会跌下来,持币呢,又害怕踏空,如此循环往复,追涨杀跌,资金缩水的悲剧不断上演,所以学好股市的技术,明白何为高低,知道如何进退,就变得犹为重要了,在你没有足够好的技术之前请不要参与炒股。

股市的技术,就象游泳的技巧,先下浅水学划手、蹬腿、呼吸、协调,在游泳中学游泳。

然而这种学习的过程很漫长,而且并非每个人都有出色的天赋,都能成为出色的游泳高手。

那么,有没有一种方法让你能够在股海中自由翱翔,游刃有余?有的人笑了:“坐船啊!”是的,股海之舟分析平台,为您提供了一系列的工具,绝对不需要注册或是留下手机号码,绝对可以永久免费使用。

您可以在这个平台所提供的众多不同风格的系统中,长期揣摩、不断验证,相信总可以找出一款适合您的投资风格的系统,最终做到大赚小赔,进退自如!本系统在非凡软件站的下载地址:/soft/44351.html四十二浪图说起这张图,有些来历,也有些年头了,你们看它的纸张已经很旧,有些泛黄了。

五年以前,我投师一位股林名宿,学习看盘,也学习操作。

当时老师已经年近八旬,但身体却很康健,且鹤发童颜。

在学习期间,我真实的感觉到,老师其实有很多好东西藏着不教我,为此,我很压抑。

好多事情过去以后才知道后悔,只恨自己当时太年轻,太冲动---在九九年夏天一个炎热的午后,趁老师午休之机,在他的案头找到了那本集老师十年看盘经验于一册的秘籍,并用了十个中午,趁着老师的午休,把这部秘籍全部抄了下来。

之后就是轰轰烈烈的五一九行情。

七月一日大盘见顶于1700点以上,次日,老师在没有任何征兆的情况下突然去世了。

他走的很安静,也很安详。

直到最后,他都不知道我曾经背着他抄录他的秘籍。

图解上证指数历史走势及运行趋势(转载)图解上证指数历史走势及运行趋势上证指数自1989年12月19日开市至今走过23年,我以波浪分析的角度将这些年的走势分为四大区间。

上证指数全景一,99.98点---325.89点上证指数 1989---1994上证指数开市当日最低见95.79点,这也是上证指数的历史最低点。

由于交易规则的限制和品种的稀少,在此后的两年多时间里,K线图上每日的波幅很小,1992年5月21日开始全面放开股价,致使价格暴涨。

这段区间走势实际从1992年---1994年,是由股价完全放开而引发的,走势不完全符合波浪理论。

由于品种稀少指数易被操控,1993年下半年的777点保卫战就是典型例子,但市场走势自有规律,终究在扩容压力下跌破777点,连绵下跌至325点。

二,325.89点---998.23点上证指数 1994---2005上证指数在这一区间内,走势基本符合波浪理论,只是第4大浪低点略低于第1大浪的高点,A浪与B浪走势比较复杂,暂按所画处理。

这一完整浪型起于1994年8月1日的三大救市政策,一个半月上证200%多完成第1大浪,暴涨带来的结果也就是暴跌,同时用一年半的时间完成大2浪的调整,这期间还开始T+1交收制度。

大3浪源于地方政府主导的上涨行情,最终结果是中央政府掌握了股市的统治权,同时股价开始实行10%涨跌幅限制。

大3浪止于中央多项调控政策,尤其是宣布股票发行额度扩大到300亿元,至此开始了两年的大4浪调整,期间最重要的是1998年亚洲金融风暴和酝酿了六年的《证券法》在1998年12月29日的全国人大会议上通过。

源于政策调控的市场走势又是在政策利好下于1999年5月19日启动,直至2001年的2245.43点,许多股票在庄家的大肆拉抬下暴涨,期间最著名的是经济学家吴敬琏的“赌场论”。

最后在“国有股减持”下走完自325点以来的5大浪上升行情,迎来“清算”的ABC大浪走势,这期间是对市场中违规的庄家,违法的上市公司,及整个市场的清算。

鲁兆,中国技术分析泰斗,在业界享有很高的声誉,被证券界公认为中国股市预测第一人。

耐心等待C3底部出现鲁兆本文以角度线及波浪理论对上证指数进行分析,预测市场的短中期走势。

上证指数江恩箱角度线的时空分析:1、2007/10的历史大顶之6124点疯狂下跌,至2008/10的1664点止于上升1X1线,彰显太极线的强大支撑力。

2、1664点的反弹顶部之3478点止于上升1X2线,运行了一个江恩角度的夹角时空。

3、3478点开始了漫长的下跌,时间上,跌了《后天八卦方圆图》上子午线的离卦数之61个月(约为老子神奇数5年周期),在2012年的11月收出一根最后的月K阴线,12月4日,在1949点启动反弹。

反弹至2444点又再度下跌,2013年6月产生1849点的极端低点。

此时也恰好在下降1X1与上升2X1的交点上获得强大支撑,从而启动又一次中级反弹,至2270点,升幅421点或是此前跌幅的70%。

看图可见,3478点是触及上升1X2线见顶的,1849点是触及2X1线见底的。

恰好运行了一次以1X1为太极中心的90度时空。

下跌趋势止于“九”(90度)。

此种现象并非孤例,而是在个股中亦随处可见,故笔者认为这是股市的规律之一,常以此规律对市场运行作出远期预测。

4、目前(指2014年3月中旬),上证指数又在下跌途中,再次接近2X1线(约1930点)笔者认为,下周或会在此附近获得一次小级别的反弹。

特别提醒读者的是,小级别的反弹结束之后,这条上升2X1线不容有失,一旦确认失守,则又会惹来一轮深跌。

根据角度线的应用经验,下跌目标会是下跌方的4X1线。

5、图中显示,始自3478点的调整是以下降1X1为斜率指引的。

几年来,沿着这条下降1X1线上下波动,目前是在此线上方运行。

如前述,2X1线一旦失守,则第一目标就是下降1X1线。

6、图中的竖线是1/8和3/8的时间坐标线。

图表显示,市场多在这些时间坐标线所指向的时空附近发生趋势逆转。

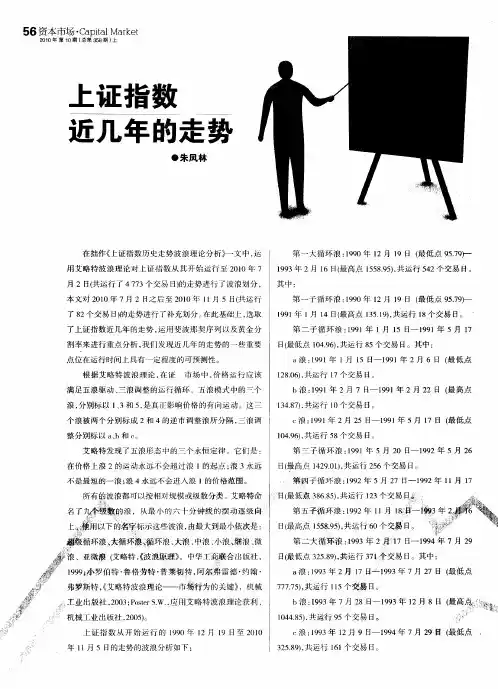

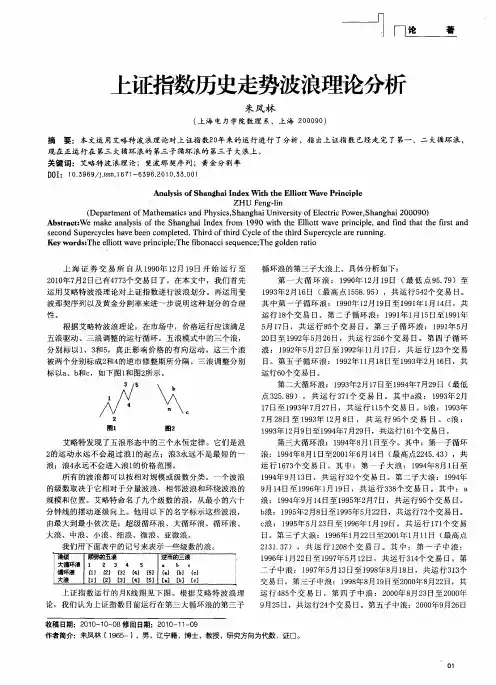

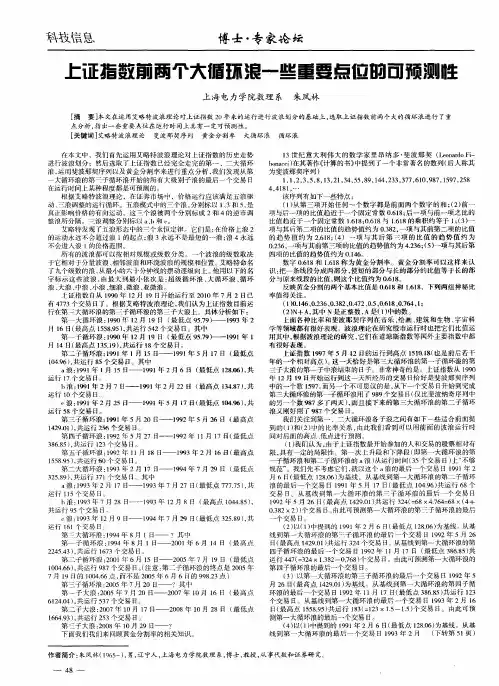

上证指数历史走势波浪理论分析朱凤林【摘要】本文运用艾略特波浪理论对上证指数20年来的运行进行了分析,指出上证指数已经走完了第一、二大循环浪,现在正运行在第三大循环浪的第三子循环浪的第三子大浪上.【期刊名称】《中国西部科技》【年(卷),期】2010(009)033【总页数】2页(P1-2)【关键词】艾略特波浪理论;斐波那契序列;黄金分割率【作者】朱凤林【作者单位】上海电力学院数理系,上海200090【正文语种】中文【中图分类】基础科学一」lh 论上证指数历史走势波浪理论分析未凤林(土海电力学院数理系,上海200090)摘要:本文运用父咯特流浪理论对上证指数20年来的运行进行了分析,指出上证指数已经走完了第一、二大循环浪,现在正运行在第三大循环浪的第二子循环浪的第二子大浪上。

关键词:父略特波浪理论 i 斐泼那奖序列;黄金分割卒。

OI:I0.3969/j.issn.1671-6396.2010.33.001 Analysis of Shanghai Index W1由 theElliott Wave Principle ZHU Feng-Jin (Department of Mathematics and Physics,Shanghai University of Electric Power,Shanghai 200090) Abstract:We make analysisof theShanghaiIndex from1990 withtheElliott wave principle,andfindthat the firstand second Supercycles have been completed.Third of third Cycle of the third Supercycle are running.Key words:The elliott wave principle;The fibonacci sequence;The golden ratio上海证券交易所自从 1990年 12月 19 门开始运行至 2010年7月 2 日己有4773个交易日了。

上证指数历史规律总结上证指数历史规律总结前言作为一名资深的创作者,我一直对上证指数的历史规律感兴趣。

通过对过去几十年的数据进行分析和总结,我发现了一些有趣的规律和趋势。

在本文中,我将对这些规律进行归纳总结,并分享给读者。

正文1. 季节性影响•春季行情:每年春季都有一波较大的行情,这与资金活跃和资金需求增加有关。

•夏季调整:在春季行情过后,往往会迎来一段相对较长的调整期,这是由于市场回调和投资者集体观望造成的。

•秋季反弹:在夏季调整之后,往往会有一波反弹行情,投资者信心逐渐恢复,市场情绪也会有所改善。

•冬季震荡:在秋季反弹之后,市场常常进入一个震荡的状态,这是市场寻找方向和筑底的过程。

2. 周期性波动•短期波动:上证指数的短期波动受到各种因素的影响,如政策变动、经济数据、利率等。

这种波动往往是短暂的,投资者需保持耐心和谨慎。

•中期波动:上证指数的中期波动一般以几个月至一年为周期,可以根据市场热点和行业轮动进行分析和预测。

•长期趋势:尽管上证指数存在周期性波动,但从长期来看,指数一般呈现出上涨的趋势。

这与中国经济的长期增长和资本市场的发展密切相关。

3. 技术指标应用•移动平均线:通过计算一段时间内的平均价格,可以把过去一段时间内的价格趋势反映出来,帮助判断指数的走势。

•相对强弱指标(RSI):通过计算一段时间内的上涨幅度和下跌幅度之比,可以判断市场的超买超卖情况,辅助投资决策。

•成交量指标:成交量是市场活跃程度的指标,高成交量多伴随着市场行情的变化。

通过观察成交量的变化,可以判断市场的态势。

结尾上证指数的历史规律总结表明,市场的行情和波动是受多种因素影响的。

投资者在进行投资决策时,需要结合季节性影响、周期性波动以及技术指标的应用进行综合考虑。

同时,投资要有长远的眼光,遵循定投和分散投资的原则,以平滑风险、实现长期稳定的投资收益。

综上所述,上证指数的历史规律总结表明市场的变化是有规律可寻的。

在投资过程中,投资者应该注重以下几点:1.监测季节性影响:了解春季行情、夏季调整、秋季反弹和冬季震荡等季节性的市场变化规律,合理把握投资时机。

万方数据

中国西部科技2010年”月(下旬)第09卷第33期总第230期

至2001年1月11日,共运行72个交易只。

第四子人浪:2001年1月12日至2001年2月22日,共运行20个交易口。

第五子大浪:2001年2月23日至2001年6月14日,共运行75个交易日。

第二子循环浪:2001年6月15同至2005年7月19日(最低点1004.66),共运行987个交易日。

(注意:第二子循环浪的终点是2005年7月19日的1004.66点,而小是2005年6月6日的998.23点)其中:a浪:2001年6月15日至2003年11月13R,共运行581个交易同。

b浪:2003年11月14LJ垒2004年4月7同,共运行95个交易日。

cO:2004年4月8日至2005年7月19日,共运行311个交易日。

第三子循环浪:2005年7月20同至今。

其中:第一子大浪:2005年7月20口至2007年10月16日(最高点6124.04),共运行537个交易日。

第_子大浪:2007年10月17日虿2008年lO月28日(最低点1664.93),共运行253个交易U。

第一|子大浪:2008年10月29口至今。

其中:第‘子中浪:2008年10月29日至2009年8E4日(最高点3478.01),共运行189个交易同。

第二子中浪:2009年8月5日至2010年7月2U(最低点2319.74),共运{y221个交易日。

第三f中浪:2010年7月5臼全今。

下面我们从波浪运行时间角度结合黄金分割率来说明这种波浪划分的合理性。

为此我们先来l川顾黄金分割率的相关知识。

13世纪意大利伟大的数学家里昂纳多・斐波那契(LeonardoFibonacci)在其著作《计算的书》中提到了一个非常著名的序列(后人称其为斐波那契序列)1,1,2,3,5,8。

13,2l,34,55,89,144,233,377,610,987,1597,2584,4181…

该序列有如下一些特点:(1)从第专项开始任何一个数字都是前面两个数字的和。

(2)前一项与后一项的比值趋近于一个固定常数0.618。

(3)后一项与前一项之比的比值趋近于一个固定常数1.618。

数字O.618和1.618称为黄金分割率。

黄金分割率可以这样来认识:把1条线段分成两部分,使短的部分与长的部分的比值等十长的部分与原来线段的比值,则这个比值约为0.618。

除能反映黄金分割的两个基本比值0.618和1.618以外,还有0.236、0.382、l-236、1.382、2.618、4.236等。

0.236是0.618的三次幂:0.382是斐波那契序列中的项与其后第二项的比值的极限值,也是0.618的二次幂;1.236是0.618的两倍:2.618是1.618的二次幂,也是l与1.618的和;4.236是1.618和2.618的积,也是0.236的倒数。

上面各种比率和斐波那契序列在音乐、绘画、建筑、生物、宇宙科学等领域都有很好表现。

比如数学j二的黄金螺线、达・芬奇的许多绘画作品、雅典巴台农神庙中都运

02用了黄金分割率。

波浪理论在研究股市运行时也把它们运用其中。

一方面,可以把它们运用丁股价分析,另一方面,也可以运用于股指运行时间分析。

本文把它们运用于后者。

上证指数1997年5月12日的运行到高点15lO.18(也是前后若干年的一个相对高点)。

这一天恰好是第一大循环浪的第一子循环浪的第.三子大浪的第1子中浪结束的日子。

我们非常惊讶地发现,上证指数从1990年12月19日开始运行到这一天所经历的交易同恰好是斐波那契序列中的一个数1597。

而更不可思议的足,从下一个交易日开始到完成第‘大循环浪的第一了循环浪用了989个交易同(仪比斐波那契序列中的另一个数987多了两天),而且接下来的第三大循环浪的第二子循环浪又刚好用了987个交易日。

下面是另‘个使人惊奇的事情。

上证指数的第一、二大循环浪及第三大循环浪的第一子循环浪(这最后一个交易日达到开市以来的最高点2245.43)共用了2586个交易日(仅比斐波那契序列巾的数2584多了两天)。

而上证指数的第三大循环浪的第一、二子循环浪及第三循环浪的第一子人浪(这最后一个交易U达到开始以来的最高点6124.04)共用J,3197个交易日。

3197与2586的1.236倍的差只有0.704。

这恰恰符合波浪理论的交替原则。

这也从另一个侧面说明我们的数浪应该是正确的。

上而的事实及具体数浪情况参看图3。

要说明的是,第一大循环浪的第一、二子循环浪伍图中没有标识,原因是它们时间间隔太小,在图上难以标清。

再有,波浪的划分(特别是1664.93点是否一定是第t大循环浪的第三子循环浪的第二子大浪的终点)还有待后面的走辫柬进一步确认。

图3

参考文献:

[1j(美)波泽(Poster,S.w)著.符彩霞泽.应用艾略特波浪理论获利[M].北京:机械丁业出版社,2005,4.

[2](美)艾略特著.千建军译.波浪原理[岫.北京:中华工商联合出

版社,1999,7.

万方数据。