永泰能源2018年财务分析详细报告-智泽华

- 格式:rtf

- 大小:1.05 MB

- 文档页数:36

东⽅电⽓2018年财务分析结论报告-智泽华东⽅电⽓2018年财务分析综合报告内部资料,妥善保管第 1 页共 3 页东⽅电⽓2018年财务分析综合报告⼀、实现利润分析2018年实现利润为127,546.97万元,与2017年的53,342.33万元相⽐成倍增长,增长1.39倍。

实现利润主要来⾃于内部经营业务,企业盈利基础⽐较可靠。

⼆、成本费⽤分析2018年营业成本为2,356,828.65万元,与2017年的2,530,329.19万元相⽐有所下降,下降6.86%。

2018年销售费⽤为135,797.21万元,与2017年的85,393.53万元相⽐有较⼤增长,增长59.03%。

2018年尽管销售费⽤⼤幅度增长,但营业收⼊却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费⽤为250,140.21万元,与2017年的360,986.41万元相⽐有较⼤幅度下降,下降30.71%。

2018年管理费⽤占营业收⼊的⽐例为8.41%,与2017年的11.71%相⽐有所降低,降低3.3个百分点。

经营业务的盈利⽔平提⾼,企业管理费⽤⽀出控制较好,⽀出效率提⾼。

本期财务费⽤为-38,054.29万元。

三、资产结构分析与2017年相⽐,2018年存货占营业收⼊的⽐例明显下降。

应收账款占营业收⼊的⽐例下降。

从流动资产与收⼊变化情况来看,流动资产增长的同时收⼊却在下降,资产的盈利能⼒明显下降,与2017年相⽐,资产结构趋于恶化。

四、偿债能⼒分析从⽀付能⼒来看,东⽅电⽓2018年是有现⾦⽀付能⼒的。

企业财务费⽤⼩于0或缺乏利息⽀出数据,⽆法进⾏负债经营风险判断。

五、盈利能⼒分析东⽅电⽓2018年的营业利润率为4.17%,总资产报酬率为1.05%,净资产收益率为4.33%,成本费⽤利润率为4.66%。

企业实际投⼊到企业⾃⾝经营业务的资产为8,627,569.24万元,经营资产的收益率为1.44%,⽽对外投。

中国石化2018年财务指标报告一、实现利润分析实现利润增减变化表2018年实现利润为10,050,200万元,与2017年的8,657,300万元相比有较大增长,增长16.09%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)二、盈利能力分析盈利能力指标表(%)中国石化2018年的营业利润率为3.51%,总资产报酬率为6.24%,净资产收益率为9.38%,成本费用利润率为3.62%。

企业实际投入到企业自身经营业务的资产为126,823,300万元,经营资产的收益率为8.00%,而对外投资的收益率为7.84%。

2018年营业利润为10,147,400万元,与2017年的8,696,500万元相比有较大增长,增长16.68%。

以下项目的变动使营业利润增加:营业收入增加53,098,600万元,公允价值变动收益增加266,900万元,财务费用减少256,100万元,管理费用减少553,800万元,资产减值损失减少1,018,600万元,共计增加55,194,000万元;以下项目的变动使营业利润减少:营业成本增加51,061,400万元,营业税金及附加增加1,120,600万元,销售费用增加334,100万元,共计减少52,516,100万元。

增加项与减少项相抵,使营业利润增长2,677,900万元。

三、偿债能力分析偿债能力指标表2018年流动比率为0.89,与2017年的0.91相比略有下降。

2018年流动比率比2017年下降的主要原因是:2018年流动资产为50,412,000万元,与2017年的52,904,900万元相比有所下降,下降4.71%。

2018年流动负债为56,509,800万元,与2017年的57,944,600万元相比有所下降,下降2.48%。

流动资产下降速度快于流动负债的下降速度,致使流动比率下降。

当期流动比率过低,如果经营形势没有大的变化,偿还流动负债比较困难。

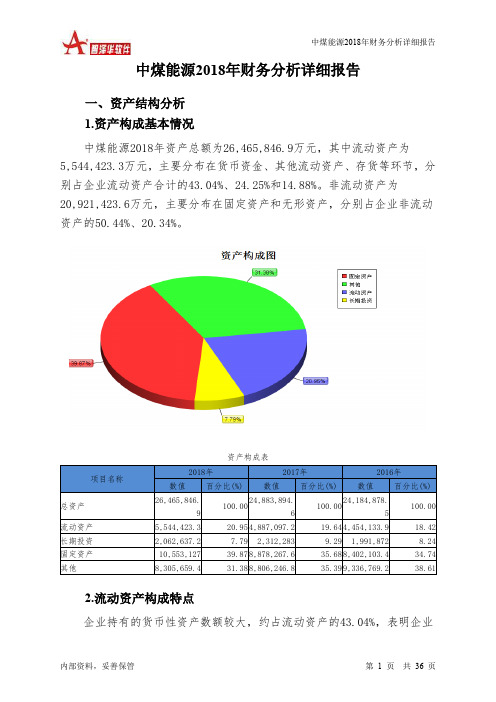

中煤能源2018年财务分析详细报告一、资产结构分析1.资产构成基本情况中煤能源2018年资产总额为26,465,846.9万元,其中流动资产为5,544,423.3万元,主要分布在货币资金、其他流动资产、存货等环节,分别占企业流动资产合计的43.04%、24.25%和14.88%。

非流动资产为20,921,423.6万元,主要分布在固定资产和无形资产,分别占企业非流动资产的50.44%、20.34%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的43.04%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为26,465,846.9万元,与2017年的24,883,894.6万元相比有所增长,增长6.36%。

4.资产的增减变化原因以下项目的变动使资产总额增加:固定资产增加1,674,859.4万元,其他流动资产增加973,438万元,货币资金增加513,309.9万元,无形资产增加323,176.6万元,存货增加80,550.2万元,预付款项增加25,926.8万元,其他非流动资产增加21,872.7万元,其他应收款增加18,509.9万元,应收利息增加6,527.2万元,递延所得税资产增加2,496.2万元,应收股利增加799.3万元,共计增加3,641,466.2万元;以下项目的变动使资产总额减少:长期待摊费用减少141.4万元,工程物资减少5,719.5万元,应收账款减少163,557.7万元,长期投资减少249,645.8万元,应收票据减少899,664.4万元,在建工程减少1,298,657.1万元,共计减少2,617,385.9万元。

增加项与减少项相抵,使资产总额增长1,024,080.3万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

中国神华2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国神华2018年财务分析综合报告一、实现利润分析2018年实现利润为7,006,900万元,与2017年的7,033,300万元相比变化不大,变化幅度为0.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为15,550,200万元,与2017年的14,384,200万元相比有所增长,增长8.11%。

2018年销售费用为72,500万元,与2017年的61,200万元相比有较大增长,增长18.46%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,987,900万元,与2017年的1,939,400万元相比有所增长,增长2.5%。

2018年管理费用占营业收入的比例为7.53%,与2017年的7.8%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为408,600万元,与2017年的345,700万元相比有较大增长,增长18.19%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国神华2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国神华2018年的营业利润率为27.70%,总资产报酬率为12.85%,净资产收益率为13.87%,成本费用利润率为36.83%。

企业实际投入到企业自身经营业务的资产为50,455,500万元,经营资产的收益率为14.50%,而对外投资的收益率为5.94%。

从企业内外部资产的盈利情况来看,对外投资的。

中国长城2018年财务分析结论报告-智泽华中国长城2018年财务分析综合报告中国长城2018年财务分析综合报告一、实现利润分析2018年实现利润为132,060.76万元,与2017年的78,158.56万元相比有较大增长,增长68.97%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为781,468.54万元,与2017年的744,679.61万元相比有所增长,增长4.94%。

2018年销售费用为37,718.49万元,与2017年的39,456.78万元相比有所下降,下降4.41%。

2018年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2018年管理费用为60,631万元,与2017年的110,620.33万元相比有较大幅度下降,下降45.19%。

2018年管理费用占营业收入的比例为6.06%,与2017年的11.64%相比有较大幅度的降低,降低5.58个百分点。

而营业利润却有较大幅度增长,管理费用控制良好,并带来了经济效益的显著提高。

2018年财务费用为4,266.41万元,与2017年的4,682.73万元相比有较大幅度下降,下降8.89%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2017年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,中国长城2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

众泰汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 众泰汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为66,396万元,与2017年的137,268.09万元相比有较大幅度下降,下降51.63%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。

二、成本费用分析2018年营业成本为1,276,522.8万元,与2017年的1,689,969.01万元相比有较大幅度下降,下降24.46%。

2018年销售费用为110,228.25万元,与2017年的74,812.46万元相比有较大增长,增长47.34%。

2018年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为70,841.58万元,与2017年的88,160.08万元相比有较大幅度下降,下降19.64%。

2018年管理费用占营业收入的比例为4.8%,与2017年的4.24%相比有所提高,提高0.56个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2018年财务费用为20,422.13万元,与2017年的10,862.91万元相比有较大增长,增长88%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年应收账款出现过快增长。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,众泰汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

永泰能源2018年财务分析综合报告永泰能源2018年财务分析综合报告一、实现利润分析2018年实现利润为62,054.37万元,与2017年的112,999.35万元相比有较大幅度下降,下降45.08%。

实现利润主要来自于对外投资所取得的收益。

营业收入增长不大,营业利润却大幅度下降,企业成本费用支出增长过快,应注意加强企业内部管理特别是成本费用管理。

二、成本费用分析2018年营业成本为1,640,357.9万元,与2017年的1,611,384.19万元相比有所增长,增长1.8%。

2018年销售费用为11,228.69万元,与2017年的3,578.55万元相比成倍增长,增长2.14倍。

2018年销售费用有较大幅增长,但营业收入却没有发生多大变化,说明企业的销售策略失当,销售活动并没有取得预期成效。

2018年管理费用为82,292.52万元,与2017年的93,722.08万元相比有较大幅度下降,下降12.2%。

2018年管理费用占营业收入的比例为3.69%,与2017年的4.19%相比有所降低,降低0.5个百分点。

但并没有带来经济效益的明显提高,管理费用控制基本合理,要注意其他成本费用支出项目的控制。

2018年财务费用为446,253.03万元,与2017年的361,388.19万元相比有较大增长,增长23.48%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,永泰能源2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,内部资料,妥善保管第1 页共3 页。

华电国际2018年财务分析详细报告一、资产结构分析1.资产构成基本情况华电国际2018年资产总额为22,502,583.6万元,其中流动资产为2,565,944.6万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的37.17%、26.03%和13.41%。

非流动资产为19,936,639万元,主要分布在固定资产和在建工程,分别占企业非流动资产的71.72%、11.84%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产22,502,583.6100.0021,627,858.8100.0021,011,195.3100.00流动资产2,565,944.6 11.40 2,505,157 11.58 2,106,068.6 10.02 长期投资1,108,369.4 4.93 1,121,684 5.19 989,234.6 4.71固定资产14,297,576.363.5413,888,679.864.2213,939,481.566.34其他4,530,693.3 20.13 4,112,338 19.01 3,976,410.6 18.932.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.58%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的30.44%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产2,565,944.6 100.00 2,505,157 100.00 2,106,068.6 100.00 存货344,130.2 13.41 287,123.3 11.46 273,736 13.00 应收账款953,790.9 37.17 916,282 36.58 607,776.5 28.86 其他应收款113,171.3 4.41 75,787.4 3.03 100,382.4 4.77 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据113,247.4 4.41 134,867.7 5.38 117,711.9 5.59 货币资金667,812.5 26.03 748,216.2 29.87 646,373.9 30.69 其他373,792.3 14.57 342,880.4 13.69 360,087.9 17.103.资产的增减变化2018年总资产为22,502,583.6万元,与2017年的21,627,858.8万元相比有所增长,增长4.04%。

机器⼈2018年财务分析详细报告-智泽华机器⼈2018年财务分析详细报告⼀、资产结构分析1.资产构成基本情况机器⼈2018年资产总额为951,683.53万元,其中流动资产为694,740.45万元,主要分布在存货、货币资⾦、应收账款等环节,分别占企业流动资产合计的40.8%、29.31%和16.16%。

⾮流动资产为256,943.08万元,主要分布在固定资产和长期投资,分别占企业⾮流动资产的48.73%、26.33%。

资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产951,683.53 100.00 842,363.84 100.00 708,039.01 100.00 流动资产694,740.45 73.00 598,071.52 71.00 523,093.05 73.88 长期投资67,660.53 7.11 53,845.56 6.39 36,976.56 5.22 固定资产125,208.2 13.16 105,937.78 12.58 51,660.19 7.30 其他64,074.34 6.73 84,508.98 10.03 96,309.2 13.602.流动资产构成特点企业营业环节占⽤的资⾦数额较⼤,约占企业流动资产的40.8%,说明市场销售情况的变化会对企业资产的质量和价值带来较⼤影响,要密切关注企业产品的销售前景和增值能⼒。

企业持有的货币性资产数额较⼤,约占流动资产的31.87%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产694,740.45 100.00 598,071.52 100.00 523,093.05 100.00 存货283,429.27 40.80 222,384.28 37.18 169,843.52 32.47 应收账款112,287.09 16.16 103,017.66 17.22 80,970.39 15.48 其他应收款30,070.57 4.33 5,383.32 0.90 3,964.99 0.76交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据17,828.83 2.57 20,012.68 3.35 11,743.62 2.25 货币资⾦203,598.61 29.31 129,001.59 21.57 139,135.5 26.60 其他47,526.08 6.84 118,272 19.78 117,435.03 22.453.资产的增减变化2018年总资产为951,683.53万元,与2017年的842,363.84万元相⽐有较⼤增长,增长12.98%。

第1篇一、前言永泰能源(以下简称“公司”)是一家以煤炭、电力为主业的大型能源企业,总部位于中国山西省。

公司主要从事煤炭开采、洗选、煤炭销售、电力生产与销售等业务。

本报告旨在通过对公司近三年的财务报表进行分析,评估其财务状况、经营成果和现金流量,为公司未来的投资决策提供参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析根据公司近三年的资产负债表,我们可以看到以下趋势:- 流动资产占比下降:从2019年的60%下降到2021年的50%,表明公司短期偿债能力有所增强。

- 非流动资产占比上升:从2019年的40%上升到2021年的50%,主要由于长期投资和固定资产的增加。

- 无形资产占比稳定:保持在10%左右,表明公司对知识产权和无形资产的重视程度。

2. 负债结构分析- 流动负债占比下降:从2019年的60%下降到2021年的50%,表明公司短期偿债压力有所减轻。

- 非流动负债占比上升:从2019年的40%上升到2021年的50%,主要由于长期借款的增加。

- 资产负债率稳定:保持在60%左右,表明公司财务风险可控。

(二)利润表分析1. 营业收入分析- 营业收入逐年增长:从2019年的100亿元增长到2021年的150亿元,表明公司业务规模不断扩大。

- 毛利率稳定:保持在20%左右,表明公司产品具有较强的竞争力。

2. 营业成本分析- 营业成本逐年增长:从2019年的80亿元增长到2021年的120亿元,主要由于原材料价格上涨和人力成本增加。

- 费用控制良好:管理费用、销售费用和财务费用占营业收入的比例逐年下降,表明公司费用控制能力较强。

3. 净利润分析- 净利润逐年增长:从2019年的10亿元增长到2021年的20亿元,表明公司盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量- 经营活动现金流量净额稳定:保持在10亿元左右,表明公司经营活动产生的现金流入能够满足日常经营需求。

2. 投资活动现金流量- 投资活动现金流量净额波动较大:主要由于公司进行了一些大型投资项目,如新建煤矿、电厂等。

永泰能源2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

永泰能源2018年资产总额为10,652,909.77万元,其中流动资产为992,376.2万元,主要分布在货币资金、应收账款、其他应收款等环节,分别占企业流动资产合计的28.47%、24.49%和20.54%。

非流动资产为

9,660,533.57万元,主要分布在无形资产和固定资产,分别占企业非流动资产的52.87%、27.84%。

资产构成表

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的45.03%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的32.18%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表

3.资产的增减变化

2018年总资产为10,652,909.77万元,与2017年的10,717,283万元相比变化不大,变化幅度为0.6%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:无形资产增加807,426.65万元,固定资产增加67,685.34万元,工程物资增加45,473.06万元,其他应收款增加43,012.2万元,在建工程增加25,975.41万元,预付款项增加23,975.31万元,长期投资增加15,871.71万元,存货增加4,246.57万元,共计增加1,033,666.25万元;以下项目的变动使资产总额减少:递延所得税资产减少275.74万元,应收股利减少300万元,商誉减少445.86万元,应收利息减少750.13万元,长期待摊费用减少3,759.17万元,其他非流动资产减少

14,238.31万元,其他流动资产减少54,034.19万元,应收票据减少

130,411.5万元,应收账款减少155,763.67万元,货币资金减少444,560.55万元,共计减少804,539.12万元。

增加项与减少项相抵,使资产总额下降229,127.13万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

6.资产结构的变动情况

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

永泰能源2018年负债总额为7,807,913.56万元,资本金为

1,242,579.53万元,所有者权益为2,844,996.21万元,资产负债率为73.29%。

在负债总额中,流动负债为4,619,618.96万元,占负债和权益总

额的43.36%;短期借款为1,019,025.58万元,非流动负债为3,188,294.6万元,金融性负债占资金来源总额的39.49%。

负债及权益构成表

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的24.65%,表明企业的偿债压力较大。

企业经营活动派生的负债约占流动负债的7.22%。