远期外汇交易及案例分析

- 格式:ppt

- 大小:236.00 KB

- 文档页数:31

第三节外汇交易方式与案例分析外汇交易是指在外汇市场上进行的买卖外汇的活动。

外汇交易主要是由于对外贸易和投资需要用不同的货币实行结算和支付而产生的。

外汇交易所体现的外币运动,实质上反映了国际间有形贸易、无形贸易和资本投资中的商品运动和资本运动。

在各国实行浮动汇率时期,外汇交易还具有满足贸易者和投资者避免汇率波动风险的作用。

同时由于对未来的某一时期汇率变动趋势及幅度的预测不同,许多外汇交易又具有投机的性质。

一、即期外汇交易即期外汇交易(spot transaction)亦称现汇交易,是买卖双方约定于成交后的两个营业日内办理交割的外汇交易方式。

在国际外汇市场上,即期外汇交易的交割日定于成交后的两个营业日内,是因为全球外汇市场需要24小时才能运行一周,这样,各市场因时差问题给交割带来的障碍就可得以消除。

目前全球两大电子即时汇率报价系统(路透社、美联社)所报出的汇率都是即期汇率。

(一)即期外汇交易的交割日所谓交割日(spot date)就是买卖双方将资金交付给对方的日期。

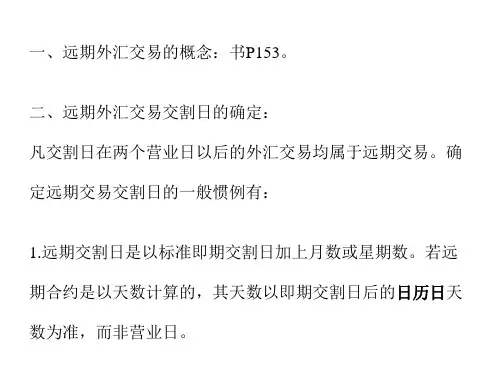

交割日必须是收款地和付款地共同的营业日,因为只有这样才可以将货币交付给对方。

即期交割日的规则如下:1.即期外汇交易的标准交割日为成交后的第二个营业日(加拿大规定为成交后的第一个营业日)。

根据需要,交易双方也可将交割日约定为成交当日(cash)或成交次日(tom),二者均为超短期的即期交易。

2.交割日必须是收款地和付款地共同的营业日,至少应该是付款地市场的营业日。

3.若第一、二日不是营业日,则即期交割日必须顺延。

(二)即期外汇交易的汇价即期汇率是外汇市场最基本的汇率,其他交易的汇率都是以即期汇率为基础计算出来的。

全球各外汇市场一般采用美元标价法,在路透社、美联社等主要系统报出的即期行情中,除了英镑等少数货币对美元汇率是完整报出基准货币、报价货币名称之外,其他汇率均只报出报价货币名称。

(三)即期汇率的套算由于国际外汇市场的报价大都采用美元标价法,因此就产生了其他国家货币之间的汇率需要通过美元进行套算的问题。

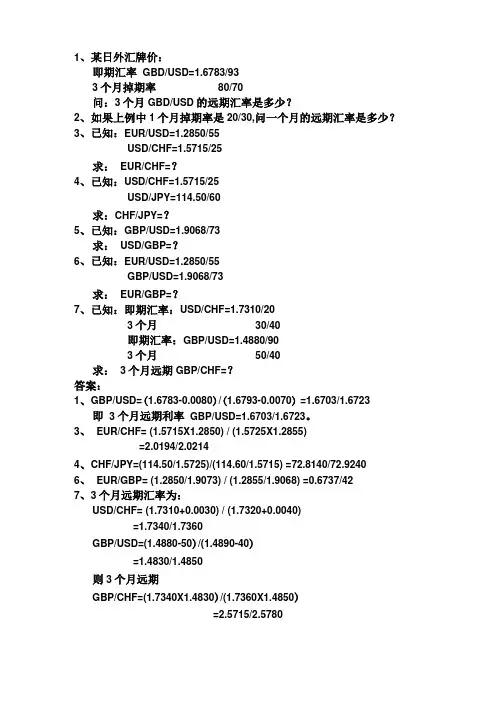

1、某日外汇牌价:即期汇率GBD/USD=1.6783/933个月掉期率80/70问:3个月GBD/USD的远期汇率是多少?2、如果上例中1个月掉期率是20/30,问一个月的远期汇率是多少?3、已知:EUR/USD=1.2850/55USD/CHF=1.5715/25求:EUR/CHF=4、已知:USD/CHF=1.5715/25USD/JPY=114.50/60求:CHF/JPY=5、已知:GBP/USD=1.9068/73求:USD/GBP=?6、已知:EUR/USD=1.2850/55GBP/USD=1.9068/73求:EUR/GBP=?7、已知:即期汇率:USD/CHF=1.7310/203个月30/40即期汇率:GBP/USD=1.4880/903个月50/40求:3个月远期GBP/CHF=?答案:1、GBP/USD=(1.6783-0.0080)/(1.6793-0.0070) =1.6703/1.6723即 3 个月远期利率GBP/USD=1.6703/1.6723。

3、EUR/CHF= (1.5715X1.2850) / (1.5725X1.2855)=2.0194/2.02144、CHF/JPY=(114.50/1.5725)/(114.60/1.5715) =72.8140/72.92406、EUR/GBP= (1.2850/1.9073) / (1.2855/1.9068) =0.6737/427、3个月远期汇率为:USD/CHF= (1.7310+0.0030) / (1.7320+0.0040)=1.7340/1.7360GBP/USD=(1.4880-50)/(1.4890-40)=1.4830/1.4850则3个月远期GBP/CHF=(1.7340X1.4830)/(1.7360X1.4850)=2.5715/2.57808、即期汇率USD/CHF=1.6510/202 个月142/1473 个月172/176请报价银行报出2-3个月的任选交割日的远期汇率。

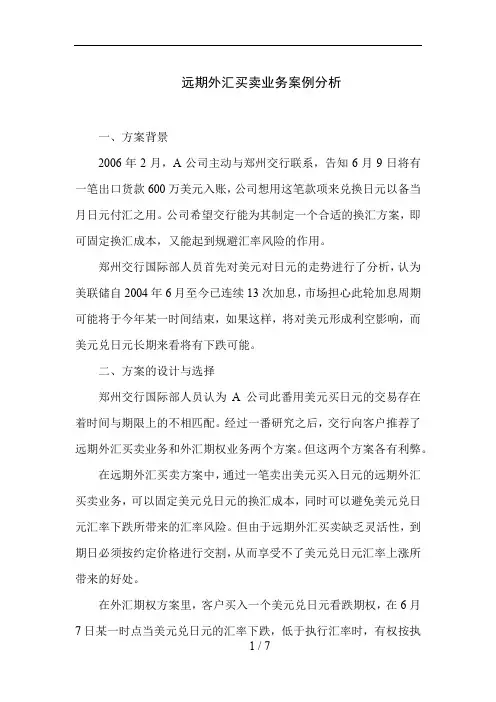

远期外汇买卖业务案例分析一、方案背景2006年2月,A公司主动与郑州交行联系,告知6月9日将有一笔出口货款600万美元入账,公司想用这笔款项来兑换日元以备当月日元付汇之用。

公司希望交行能为其制定一个合适的换汇方案,即可固定换汇成本,又能起到规避汇率风险的作用。

郑州交行国际部人员首先对美元对日元的走势进行了分析,认为美联储自2004年6月至今已连续13次加息,市场担心此轮加息周期可能将于今年某一时间结束,如果这样,将对美元形成利空影响,而美元兑日元长期来看将有下跌可能。

二、方案的设计与选择郑州交行国际部人员认为A公司此番用美元买日元的交易存在着时间与期限上的不相匹配。

经过一番研究之后,交行向客户推荐了远期外汇买卖业务和外汇期权业务两个方案。

但这两个方案各有利弊。

在远期外汇买卖方案中,通过一笔卖出美元买入日元的远期外汇买卖业务,可以固定美元兑日元的换汇成本,同时可以避免美元兑日元汇率下跌所带来的汇率风险。

但由于远期外汇买卖缺乏灵活性,到期日必须按约定价格进行交割,从而享受不了美元兑日元汇率上涨所带来的好处。

在外汇期权方案里,客户买入一个美元兑日元看跌期权,在6月7日某一时点当美元兑日元的汇率下跌,低于执行汇率时,有权按执行汇率卖出美元买入日元;当美元兑日元的汇率上涨,高于期权的执行汇率时,则不行使期权,而是按实际汇率卖出美元买入日元。

这个方案可以避免美元兑日元汇率下跌所带来的损失,又可以使客户享受到美元兑日元汇率上涨所带来的好处。

但是客户作为期权的买方,需向银行支付一定数额的期权费。

A公司的财务经理张经理在详细了解了这两个方案后,对外汇期权方案比较感兴趣,但认为期权费作为一种财务费用在财务记账上有一定难度,同时对公司来讲是也一种财务负担,公司不愿意在避险方案上承担多余的成本支出。

在这种情况下,郑州交行国际部人员请教了总行有关资金理财人员。

总行相关人员在了解了客户的实际需求后,帮助郑州分行设计了一款区间远期外汇买卖产品。

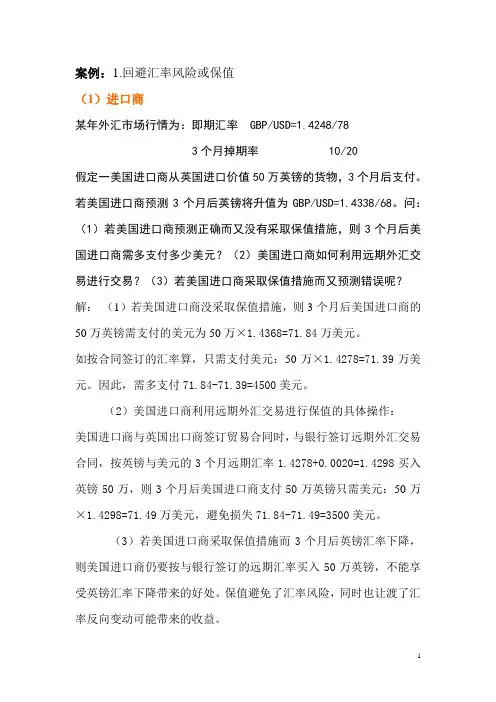

案例:1.回避汇率风险或保值(1)进口商某年外汇市场行情为:即期汇率 GBP/USD=1.4248/783个月掉期率 10/20假定一美国进口商从英国进口价值50万英镑的货物,3个月后支付。

若美国进口商预测3个月后英镑将升值为GBP/USD=1.4338/68。

问:(1)若美国进口商预测正确而又没有采取保值措施,则3个月后美国进口商需多支付多少美元?(2)美国进口商如何利用远期外汇交易进行交易?(3)若美国进口商采取保值措施而又预测错误呢?解:(1)若美国进口商没采取保值措施,则3个月后美国进口商的50万英镑需支付的美元为50万×1.4368=71.84万美元。

如按合同签订的汇率算,只需支付美元:50万×1.4278=71.39万美元。

因此,需多支付71.84-71.39=4500美元。

(2)美国进口商利用远期外汇交易进行保值的具体操作:美国进口商与英国出口商签订贸易合同时,与银行签订远期外汇交易合同,按英镑与美元的3个月远期汇率1.4278+0.0020=1.4298买入英镑50万,则3个月后美国进口商支付50万英镑只需美元:50万×1.4298=71.49万美元,避免损失71.84-71.49=3500美元。

(3)若美国进口商采取保值措施而3个月后英镑汇率下降,则美国进口商仍要按与银行签订的远期汇率买入50万英镑,不能享受英镑汇率下降带来的好处。

保值避免了汇率风险,同时也让渡了汇率反向变动可能带来的收益。

(2)出口商某年外汇市场行情:即期汇率 USD/JPY=122.90/123.20,2个月掉期率 30/20假定日本出口商向美国进口商出口价值100万美元的仪器设备,2个月后收款。

若日本出口商预测2个月后美元将贬值为USD/JPY=118.90/119.20。

问:(1)若日本出口商预测正确而又没有采取保值措施,则3个月后日本出口商少收多少日元?(2)日本出口商如何利用远期外汇交易进行交易?(3)若日本出口商采取保值措施而又预测错误呢?解:(1)若日本出口商没采取保值措施,则2个月后日本出口商收到100万美元可兑换的日元为:100万×118.90=11890万日元。

实验三:外汇风险防范一、实验内容分析以下案例,写出分析思路与结论。

案例1〔1〕利用人民币远期结售汇业务躲避汇率风险某年9月20日,广东一企业出口一批货物,预计3个月后即12月20日,收入2 000万美元。

假设银行9月20日开报的3个月远期美元对人民币双边价为8.3649~8.4068,该企业同银行签订了人民币远期结售集合同。

试分析该企业防止外汇汇率风险的结果。

而如果12月20日市场汇率变为8.2649~8.3068,假设不做远期结售汇,该企业的损益情况又会是怎样?〔2〕利用期权交易躲避汇率风险一美国制造商购置日本某企业商品,货款为24亿日元,双方约定3个月后以日元支付。

如果签订进出口合同时的期权价格为200000$,协议价格为$1=JP¥240;同时,3个月的远期汇率为$1=JP¥240。

那么该美国企业有两种选择:一是用外汇期权交易躲避汇率风险;二是用远期外汇交易躲避汇率风险。

假设3个月后市场汇率将出现以下三种情况,试分析该美国企业分别采用这两种交易方式在三种情况下的损益情况,并比拟这两种交易方式的特点。

日元升值,3个月后现汇汇率为$1=JP¥220;日元稳定不变,3个月后现汇汇率仍为$1=JP¥240;日元贬值,3个月后现汇汇率为$1=JP¥260。

案例22021年下半年,人民币升值的压力逐渐增大,不少企业已做了相应的准备。

但即便如此,汇率依然成为出口企业为之困扰的难题之一。

最近,一服装公司的经理比拟头痛:公司准备向美国出口一批服装。

双方将在2021年1月1日签订合同,约定以美元支付总额为500万美元的货款,结算日期为2021年7月1日。

目前,汇率为1美元兑人民币元。

由于美元一直贬值,公司结汇后的人民币收入可能会明显减少,如何回避美元贬值所导致的外汇风险呢?如果选用避险工具后,美元却升值了,又如何处理呢?银行介绍,目前的汇率风险回避工具包括远期、掉期、期权、掉期期权以及它们的组合。

具体的使用,要看企业使用外汇的实际状况。