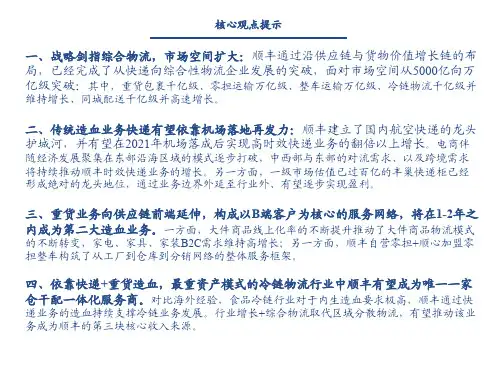

2018年零担物流行业市场调研分析报告

- 格式:pdf

- 大小:1.61 MB

- 文档页数:21

2018年快递行业分析报告一、平均单价走低,竞争逐渐向“增值服务”看齐 (2)(一)快递业务量增长的同时,平均单价逐渐走低 (2)(二)增值服务逐渐成为企业布局的关键点 (4)二、市场集中度高,行业龙头占据竞争优势 (4)(一)规模效应助力龙头企业扩大成本优势 (4)(二)主要快递企业服务向多元化发展 (5)(三)经营模式逐渐由单一的直营或加盟向二者混合模式发展 (5)三、未来增长区域或逐渐向中西部转移 (6)(一)异地快递仍然是快递业务主要增长板块 (6)(二)中西部快递业务增长潜力有待挖掘 (7)四、相关企业 (7)(一)德邦股份:零担龙头,规模优势助力多元化发展 (7)(二)申通快递:业务增速恢复,关注公司未来布局成效 (8)虽然近年网购增速下降,快递市场增速也有所下滑,但根据国家邮政局公布的2018 年一季度统计数据来看,增速依然在30%左右。

行业整体发展潜力仍可挖掘。

而中小快递企业逐渐退出市场,利好行业龙头多维度拓展新业务,竞争逐渐从价格角度转向以服务为核心。

行业要点:一是平均单价走低,竞争逐渐向“增值服务”看齐;二是市场集中度高,行业龙头占据竞争优势;三是未来快递业务市场增长区域或逐渐向中西部转移。

一、平均单价走低,竞争逐渐向“增值服务”看齐(一)快递业务量增长的同时,平均单价逐渐走低随着零售模式逐渐从线下向线上转移,如图表1 所示,网购的迅速发展助推快递业务量持续快速增加。

根据国家统计局数据,自2017 年11 月以来,实物商品网上零售额累计同比增速持续提升,2018 年2 月已达35.6%。

在网购交易规模增速提升的拉动下,快递业务量增速也回升至30%以上。

国家邮政局2018 年一季度数据显示,快递支撑网络零售额接近1.5 万亿元,快递业务收入占国内生产总值比重为0.62%,对国内生产总值增长直接贡献率为1%。

快递行业市场调研与发展趋势分析报告正文目录1. 从高速成长走向成熟 (4)1.1. 未来三年行业将逐渐步入成熟期 (4)1.2. 行业格局日趋稳定,市场集中度企稳回升 (5)2. 网购依然是行业增长主要驱动力 (6)2.1. B端看成本,C端看服务 (6)2.2. 电商正在改变美国快递行业 (7)3. 横向并购提升份额,纵向并购产生协同 (8)3.1. 联邦快递通过并购实现海外扩张 (8)3.2. 民营快递借力资本完成并购,提升行业集中度 (9)4. 成本控制是提升盈利能力的核心要素 (10)4.1. 人工和燃油费用是降低运营成本的关键 (10)4.2. 业务量增长预期决定资本开支计划 (12)5. 建议关注快递物流相关标的 (12)5.1. 顺丰控股:直营网络保证服务质量和效率 (12)5.2. 韵达股份:大数据分析降低运输成本 (13)图表目录图1:全国规模以上企业快递业务量 (4)图2:全国规模以上企业快递业务收入 (4)图3:全国规模以上企业快递业务收入占GDP比重 (4)图4:美国主要快递公司收入占GDP比重 (4)图5:CR4和CR8均企稳回升 (5)图6:上市快递公司市场占有率(单位:%) (5)图7:全国规模以上企业快递平均价格(单位:人民币) (6)图8:FedEx国内包裹平均价格(单位:美元) (6)图9:中国网络购物市场交易规模 (6)图10:美国包裹市场规模及增速(按客户来源,单位:十亿美金) (7)图11:美国包裹市场规模及增速(按产品类型,单位:十亿美金) (7)图12:亚马逊物流配送收入规模及增速 (8)图13:美国快递行业主要公司收入规模及增速 (8)图14:2009-2014年欧洲国际快递市场格局(单位:%) (9)图15:2006-2017年联邦快递运营成本占营业收入比重(单位:%) (11)图16:2003-2017年联邦快递年平均燃油附加费率(单位:%) (11)图17:1999-2015年联邦快递资本开支各项占比(单位:%) (12)图18:主要快递公司单件毛利比较(单位:元/件) (13)表1:2004-2016年联邦快递收购项目一览 (8)表2:2007-2017年中国快递行业并购案例一览 (10)表3:研发投入情况比较(2016年) (13)1. 从高速成长走向成熟1.1. 未来三年行业将逐渐步入成熟期随着改革开放后中国经济的腾飞和2003年之后网购的兴起,中国快递行业持续高速增长。

正文目录2017,快递企业盈利可观,差异逐渐形成 (4)快速扩张后的收获期,总部盈利能力可观 (4)2017年行业业务量增速30%,龙头企业依然享受行业红利 (4)供给并未快速增长,快递龙头投资节奏平稳 (5)末端网点已是微利,总部盈利维持较高水平但增速差异显现 (5)总部-加盟商间盈利差异显现,从事干线的上市企业盈利维持较高水平 (5)主要快递企业间差异渐显 (7)展望2018,行业增速放缓收益下降,但护城河逐渐形成 (9)行业增速放缓,但电商增速支撑与集中度提升,龙头增长良好..9 基于增量额出现下滑,预计2018年业务量增速20.2%-22.4% (9)小企业加速退场,龙头受益,2018年前八大整体业务量增速维持26.6%-29.0% (10)变重不可避免,ROE下滑但竞争壁垒建立 (11)高权益乘数可解释部分海外龙头高ROE,但不适用于国内快递企业 (11)R O E下滑的过程同样是壁垒建立的过程 (13)新零售下的供应链或是远期目标,标准品向个性化产品转变是核心竞争力 (14)快递企业具备向零售上游生产端拓展的动力和能力 (14)电商服务范畴已向“新零售”拓展,对综合物流服务需求增加.15 投资建议:静待年报期业绩,基于管理预期差推荐申通快递..16 行业增速放缓或影响行业整体估值,关注2018年4月前后年报行情 (16)申通快递存在管理预期差 (16)风险提示 (27)图表目录图表1:实物商品网上零售额增速稳中有升 (5)图表2:双十一当日天猫交易额增速回升 (6)图表3:2017年快递业务量增速维持较高水平 (6)图表4:快递行业C R8反弹 (7)图表5:1H17A股上市加盟制快递企业募投项目投资情况(韵达因无融资,因此使用固定资产变化情况) (7)图表6:加盟制快递收入与支付流程(韵达为例) (8)图表7:异地快递单价与同城快递单价逐渐接近 (10)图表8:国内快递企业ROE与申万三级行业ROE对比 (11)图表9:各大快递企业市占率变化 (11)图表10:1H17各大快递企业经营财务数据对比 (12)图表11:快递业务量增量在2016年之前逐年增长 (13)图表12:2017年起,快递当月业务量增量出现下降 (13)图表13:2018E行业业务量增速测算 (14)图表14:主要零售商品电商销售占比(单位:%) (14)图表15:2017E前八大快递企业业务量测算 (15)图表16:前八大快递企业业务量增速敏感性测算 (16)图表17:海外主要快递企业ROE/ROA/权益乘数 (17)图表18:国内主要快递企业ROE/ROA/权益乘数 (17)图表19:DHL-收入结构(2016年年报) (18)图表20:DHL-EBIT贡献结构(2016年年报) (18)图表21:UPS-收入结构(2016年年报) (19)图表22:UPS-营业利润结构(2016年年报) (19)图表23:国内快递企业非流动资产及单位业务量对应非流动资产 (20)图表24:快递企业服务逐渐多样化 (21)图表25:2017零担快运行业15强 (23)图表26:2016年快运收入增速前五企业 (23)图表27:快递企业提供的服务由标准消费品向工业服务渗透.25 图表28:可比公司估值表(2017/11/19) (27)2017,快递企业盈利可观,差异逐渐形成快速扩张后的收获期,总部盈利能力可观2017年,快递行业业务量增速下滑,但增速依然较为可观,需求增长使行业竞争并未严重加剧,同时盈利能力维持较高水平:1)行业业务量增速虽有下滑,但依然维持近30%的较高水平;2)供给并未快速增长,快递公司固定资产投资节奏较为平稳;3)加盟网点盈利出现困难,总部盈利能力维持较高水平;4)龙头增速各不相同,行业差异化渐显;2017年行业业务量增速30%,龙头企业依然享受行业红利电商依然是快递最重要上游,2017年电商销售增速超预期反弹,电商增长仍未见顶。

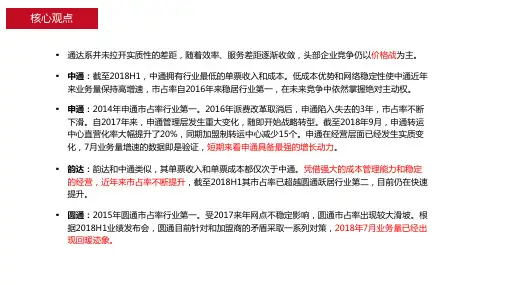

2018年快递物流行业深度研究报告核心观点▪通达系并未拉开实质性的差距,随着效率、服务差距逐渐收敛,头部企业竞争仍以价格战为主。

▪中通:截至2018H1,中通拥有行业最低的单票收入和成本。

低成本优势和网络稳定性使中通近年来业务量保持高增速,市占率自2016年来稳居行业第一,在未来竞争中依然掌握绝对主动权。

▪申通:2014年申通市占率行业第一。

2016年派费改革取消后,申通陷入失去的3年,市占率不断下滑。

自2017年来,申通管理层发生重大变化,随即开始战略转型。

截至2018年9月,申通转运中心直营化率大幅提升了20%,同期加盟制转运中心减少15个。

申通在经营层面已经发生实质变化,7月业务量增速的数据即是验证,短期来看申通具备最强的增长动力。

▪韵达:韵达和中通类似,其单票收入和单票成本都仅次于中通。

凭借强大的成本管理能力和稳定的经营,近年来市占率不断提升,截至2018H1其市占率已超越圆通跃居行业第二,目前仍在快速提升。

▪圆通:2015年圆通市占率行业第一。

受2017来年网点不稳定影响,圆通市占率出现较大滑坡。

根据2018H1业绩发布会,圆通目前针对和加盟商的矛盾采取一系列对策,2018年7月业务量已经出现回暖迹象。

目录估值:中通估值合理,申通估值较低通达系是否已经拉开质的差距? 利益平衡基础上,得成本者得天下通达系成本下降路径随着通达系市占率逐渐分化,是否通达系已经拉开质的差距?图表1:主要快递企业市占率变化网络布局网络布局完善,无明显差距▪通达系全国网络均布局完善,网络覆盖无明显差距。

▪从快递网络覆盖情况来看,各大快递公司均录得95%以上的县区覆盖率,网络布局完善。

▪从网点数量来看,通达系均拥有1.9万以上网点,网点数量充足。

除圆通网点数量较多外,其他四家快递公司网点数量差距不明显。

图表2:2017快递公司县区覆盖率图表3:2017快递公司网点数量个效率差距收敛,中通曾存在优势综综合物流服务合物流服务商▪延误申诉率、丢失损毁申诉率,既反映快递企业的服务质量,也能够有效反应快递企业的运营效率和运营质量。

2018年零担物流行业分析报告2018年3月目录一、零担运输:连接快递与整车的万亿市场 (4)二、集中度低产品同质化,行业区域属性较强 (8)1、零担企业分三种类型,整体市场较为分散 (8)2、零担运输覆盖范围广,产品同质化较强 (10)三、多元化整合逐渐形成“一超多强”的分层市场 (11)1、整合从被动到主动,模式呈现出多元化 (12)2、网络型企业整合:加盟扩网与联盟合营 (13)3、专线型企业整合:物流平台+物流枢纽园 (16)四、零担边界模糊化,电商将带动行业持续规模扩张 (18)1、快递零担相互渗透,两业边界逐渐模糊 (18)2、大件电商市场逐渐激活,带动零担规模持续扩张 (20)五、德邦:零担上市第一股,多元陆运协同发展 (22)1、公路快运为主业,货量增长强于大市 (23)2、直营+事业合伙人,经营迅速网络化 (25)3、侧重高端小票零担,货运规模效应逐渐显现 (28)4、整车业务短期以价易量,规模快速成长 (31)5、定位高性价比重货快递,规模效应逐渐显现 (32)连接快递与整车的万亿市场,区域属性较强致低集中度。

零担运输介于快递和整车运输之间,主要承接单票货重在30-3000公斤段货物的点对点运输。

根据运联传媒估算,2016年,零担运输的市场规模达1.1万亿,三倍于快递市场。

但零担市场整体高度分散,2016年行业CR30只有4.69%(运联传媒数据测算),远低于快递市场,加上零担企业的产品同质化较强,市场具有完全竞争的属性。

零担运输的单价与单位成本低于快递高于整车,整体毛利率偏低。

行业难言绝对龙头,整合渐近格局未稳。

零担市场大而散的局面也曾发生在美国,通过强强联合式的并购,美国零担市场CR8已经达到66%(根据SJ consulting数据测算)。

中国零担企业分为全国网络型、区域网络型和专线型。

伴随着整合推进三类企业也在结合自身特点加速扩张,其中全国网络型企业加盟整合,区域网络型企业联盟整合,专线型企业平台式整合。

中国物流市场供需状况调查报告(20XX 年XX 月)中国仓储协会《物流技术与应用》编辑部执笔人:WJX为了解我国近几年的物流市场运作现状,中国仓储协会在《物流技术与应用》编辑部等单位协助下,曾经先后X次组织过全国范围内的物流供求状况调查,调查范围覆盖全国的生产、商贸及物流企业。

通过市场调查而形成的系列“中国物流市场供需状况调研报告”已经在国内外引起了极大的反响,调查结果经常被国内外权威物流研究机构及物流专家引用,成为分析中国物流市场的权威依据,这一调查项目也成为国内外物流界普遍关注的物流调查活动。

尤其是20XX年由中国仓储协会主持、《物流技术与应用》杂志承办的第四次中国物流市场供需调查活动的分析报告公布后,更引起业界巨大反响。

为了做好20XX年第X次中国物流市场供求状况调查活动,在中国物流仓储协会的主持下,我们还邀请了中国机械工程学会、中国物流技术协会、中国百货商业协会、中国五金交电化工商业协会、中国家用电器商业协会、中国连锁经营协会、中国调味品协会、中国蔬菜流通协会、中国酒类商业协会等九家权威协会作为协办单位,联手共同组织了本次调查活动。

在众多的权威协会的支持下,20XX年我们从上述各行业协会的主要会员及《物流技术与应用》主要订户中定向遴选了物流企业、生产制造企业、商贸企业共3800多家企业,发放调查问卷3800多份。

回收有效问卷353份(其中物流企业150份,生产制造企业98份,商贸企业105份)。

根据此次调查问卷的处理结果,由中国仓储协会秘书处与《物流技术与应用》杂志社共同完成了此次调查的分析报告,报告描述了中国大中型企业物流的运作水平,分析了主要的物流作业指标,揭示中国物流业的发展空间,重点分析了物流市场的供需状况,找出物流市场中供需失调的主要方面,并对物流设施设备进行了专门的研究分析。

第一章物流需求市场分析一、样本构成分析及企业基本信息1、企业性质为保证调查结果具有代表性及连续性,在保持前几次调查问卷基本框架的基础上,考虑到生产制造业、商贸流通业对物流需求快速发展的特点,第五次调查活动对调查问卷的有关调查内容作了补充与修改,并对物流市场需求方按生产制造企业和商贸企业的行业性质合理分配了问卷发放样本,回收问卷的企业性质构成比例如表1所示:从企业规模上看,在回收问卷的企业中,生产制造企业的规模大于商贸流通企业,生产制造企业的经营额平均在22亿元左右,其中最大的企业经营额在160多亿,商贸流通业的企业经营额平均为8亿元左右,其中最大的企业经营额在45亿以上,企业规模分配不均衡。

2018年零担物流行业市场调研分析报告

1.零担快运市场规模超万亿 (4)

1.1.快递、零担、整车三分公路货运市场 (4)

1.2.受益消费升级,未来零担快运市场保持较快增长 (6)

1.3.市场尚未成熟,行业集中度低 (7)

1.4.快运企业经营模式分析 (9)

1.5.零担快运的毛利率较低 (13)

2.快递与快运的跨界融合 (14)

2.1.融合渗透是大势所趋 (14)

2.2.网络化运营是成功关键 (15)

2.3.形成标准化产品,利于复制 (16)

2.4.小票零担是未来重要增长点 (16)

3.从中美对比,看零担快运未来发展 (17)

3.1.零担货运进入整合黄金期 (17)

3.2.UPS与FedEx:国际一流综合物流服务商 (19)

4.投资建议 (21)

5.风险提示 (21)

图1:2010-2016年我国各运输方式货运量(亿吨) (4)

图2:我国公路货运市场结构 (4)

图3:2006-2016年社会物流费用 (5)

图4:2016年社会物流费用结构 (5)

图5:2016年公路货运细分市场规模 (5)

图6:零担业务分类 (6)

图7:公路货运规模与GDP关系 (7)

图8:预计到2020年零担快运市场规模近2万亿 (7)

图9:我国公路货运发展阶段分析 (8)

图10:中美零担行业集中度对比 (9)

图11:2016年中国快递、快运企业集中度对比 (9)

图12:德邦发展历程 (10)

图13:德邦营业网点数量 (11)

图14:德邦分拨中心数量 (11)

图15:安能发展历程 (11)

图16:安能营业网点数量 (12)

图17:区域网络——壹米滴答模式 (13)

图18:德邦零担快运毛利率 (14)

图19:零担快运企业及平均毛利率水平 (14)

图20:大型全国网络型快运企业运营模式 (16)

图21:网络型零担快运企业的网点规模变化 (16)

图22:家电、家具的电商渗透率较低 (17)

图23:中美零担发展历程对比 (18)

图24:UPS收入结构 (19)

图25:UPS的零担业务收入及增速 (19)

图26:UPS各业务的营业利润率 (19)

图27:UPS的零担单位收入与每批次重量 (19)

图28:FedEx收入结构(百万美元) (20)

图29:FedEx的零担业务收入及增速 (20)

图30:FedEx主要业务营业利润率对比 (20)

表1:公路货运分类标准 (4)

表2:中国零担企业前10名企业状况 (8)

表3:美国零担企业前10名企业状况 (8)

表4:德邦零担的主要快运产品 (10)

表5:近年来快递与快运企业的融合渗透 (14)

表6:快递企业的零担产品 (15)

表7:美国零担巨头并购史 (18)。