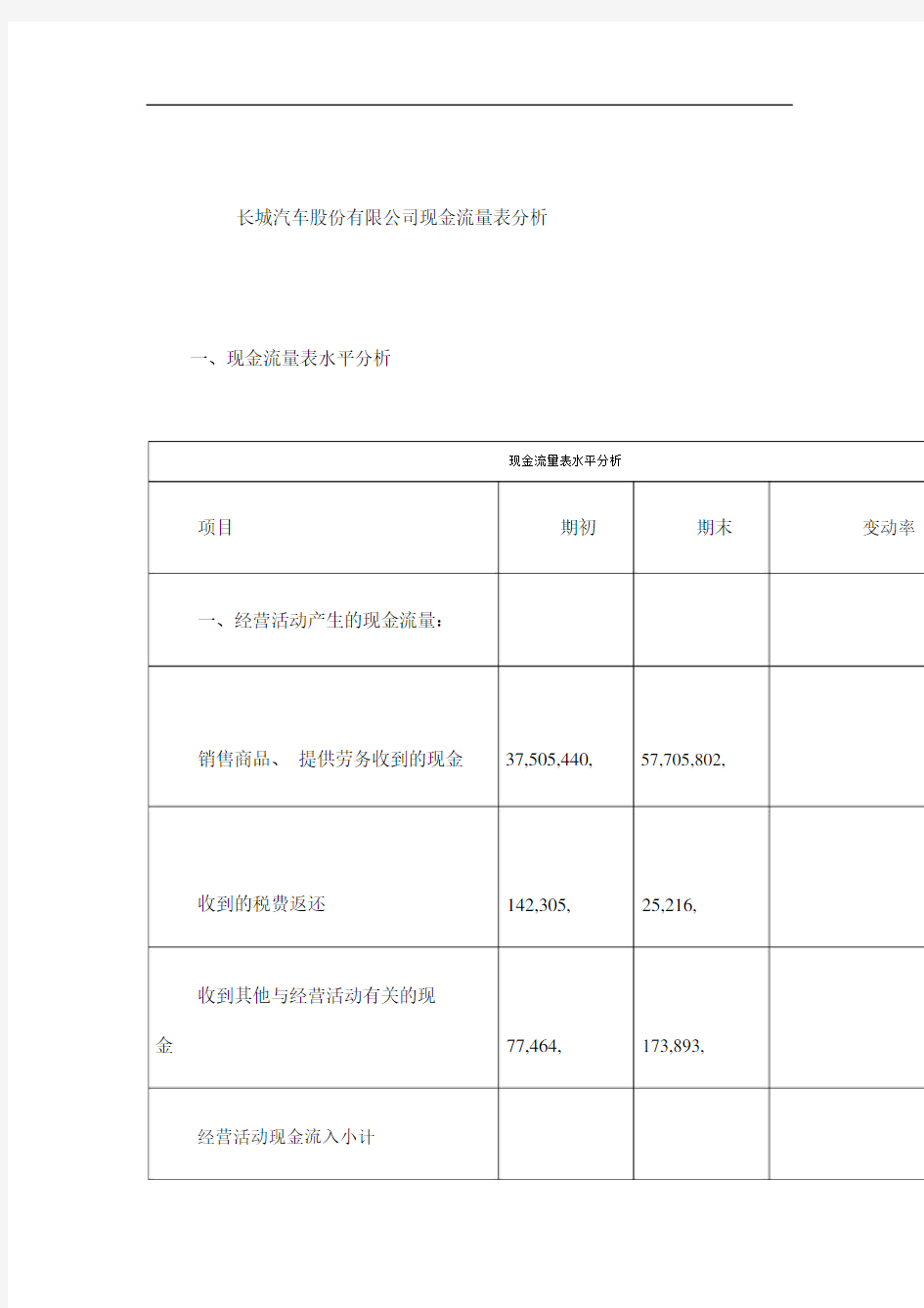

长城汽车股份有限公司现金流量表分析

一、现金流量表水平分析

现金流量表水平分析

项目期初期末变动率

一、经营活动产生的现金流量:

销售商品、提供劳务收到的现金37,505,440,57,705,802,

收到的税费返还142,305,25,216,

收到其他与经营活动有关的现

金77,464,173,893,

经营活动现金流入小计

37,725,210,57,904,912,购买商品、接受劳务支付的现金28,641,403,42,063,643,

支付给职工以及为职工支付的

现金1,707,145,2,729,756,支付的各项税费2,601,756,4,351,551,

支付其他与经营活动有关的现

金769,937,1,447,126,经营活动现金流出小计33,720,242,50,592,078,经营活动产生的现金流量净额4,004,967,7,312,834,

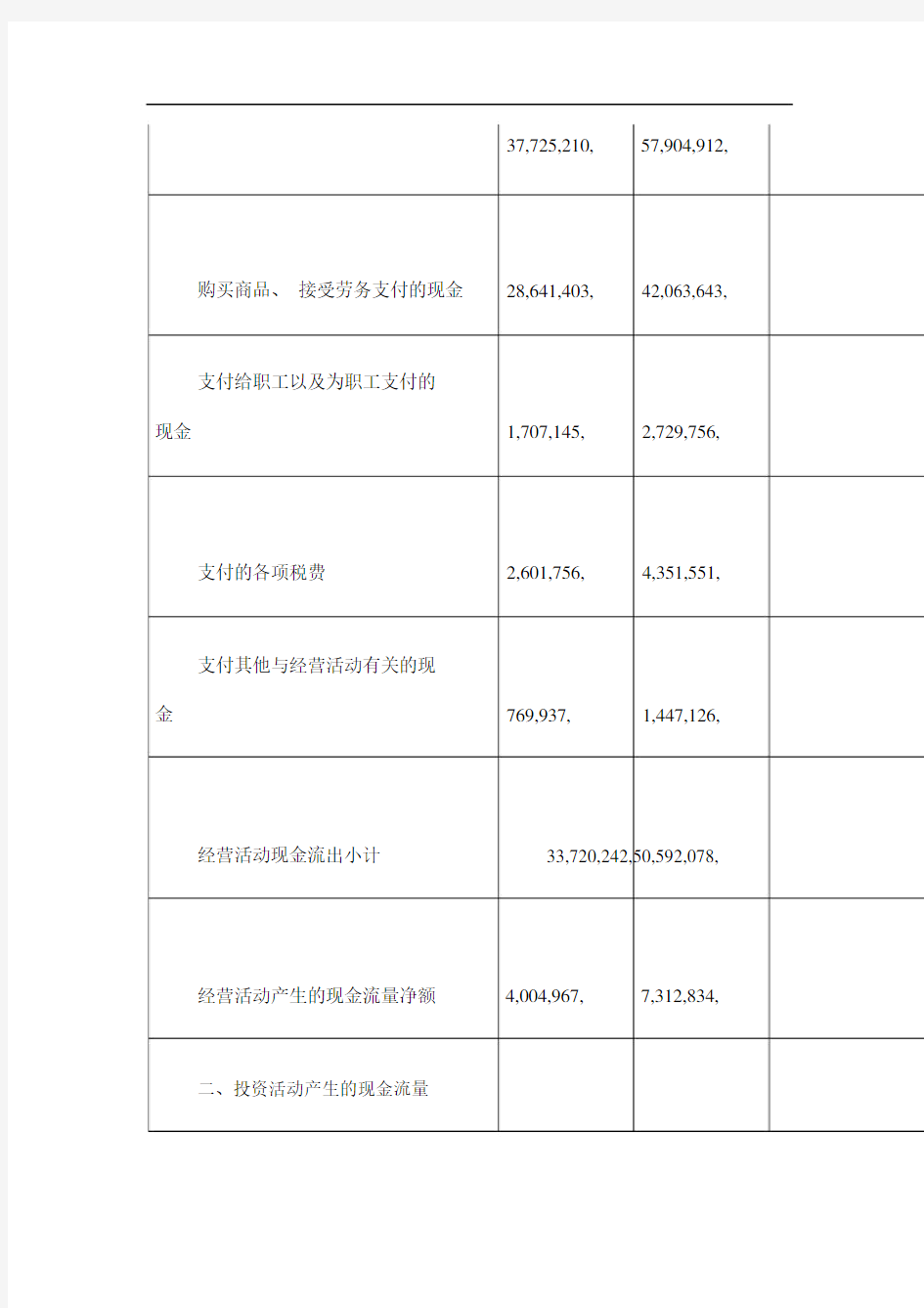

二、投资活动产生的现金流量

收回投资收到的现金313,036,9,810,000,取得投资收益收到的现金72,500,1,261,363,

同一控制下吸收合并所收到的

现金128,239,

处置固定资产、无形资产和其他

长期资产收回的现金净额15,046,67,856,

处置子公司及其他营业单位收

到的现金净额1,396,98,450,

收到其他与投资活动有关的现

金304,565,201,300,投资活动现金流入小计4,176,869,11,567,208,购建固定资产、无形资产和其他

长期资产支付的现金4,370,327,6,203,744,

投资可供出售金融资产支付的

现金3,131,631,9,810,000,

取得子公司及其他营业单位支

付的现金净额22,000,

股权性投资支付的现金171,251,741,563,

投资活动现金流出小计7,695,210,16,755,307,投资活动产生的现金流量净额-3,518,340,-5,188,099,

三、筹资活动产生的现金流量

借款所收到的现金281,711,182,198,

收到与其他筹资活动有关的现

金263,909,

筹资活动现金流入小计545,620,182,198,

偿还债务所支付的现金280,663,

分配股利、利润或偿付利息支付

的现金917,166,1,728,653,

支付其他与筹资活动有关的现

金94,517,筹资活动现金流出小计1,197,829,1,823,171,筹资活动产生的现金流量净额-652,208,-1,640,972,

四、汇率变动对现金及现金等价

物的影响-8,341,-10,822,

五、现金及现金等价物净增加额-173,923,472,940,

加:年初现金及现金等价物

余额3,775,429,3,601,505,

六、年末现金及现金等价物余额3,601,505,4,074,446,

二、现金流量表垂直分析

现金流量表垂直分析

期期

初末

比比项目期初期末重重

一、经营活动产生的现金流量:

销售商品、提供劳务收到的现金37,505,440,57,705,802,%%收到的税费返还142,305,25,216,%%

收到其他与经营活动有关的现

金77,464,173,893,%%经营活动现金流入小计37,725,210,57,904,912,%%购买商品、接受劳务支付的现金28,641,403,42,063,643,%%

支付给职工以及为职工支付的

现金1,707,145,2,729,756,%%支付的各项税费2,601,756,4,351,551,%%

支付其他与经营活动有关的现

金769,937,1,447,126,%%经营活动现金流出小计33,720,242,50,592,078,%%经营活动产生的现金流量净额4,004,967,7,312,834,

二、投资活动产生的现金流量

收回投资收到的现金313,036,9,810,000,%%取得投资收益收到的现金72,500,1,261,363,%%

同一控制下吸收合并所收到的

现金128,239,%%

处置固定资产、无形资产和其他

长期资产收回的现金净额15,046,67,856,%%

处置子公司及其他营业单位收

到的现金净额1,396,98,450,%%

收到其他与投资活动有关的现

金304,565,201,300,%%投资活动现金流入小计4,176,869,11,567,208,%%

购建固定资产、无形资产和其他

长期资产支付的现金4,370,327,6,203,744,%%

投资可供出售金融资产支付的

现金3,131,631,9,810,000,%%

取得子公司及其他营业单位支

付的现金净额22,000,%%股权性投资支付的现金171,251,741,563,%%投资活动现金流出小计%%

7,695,210,16,755,307,

投资活动产生的现金流量净额-3,518,340,-5,188,099,

三、筹资活动产生的现金流量

借款所收到的现金281,711,182,198,%%

收到与其他筹资活动有关的现

金263,909,%%筹资活动现金流入小计545,620,182,198,%%偿还债务所支付的现金280,663,%%

分配股利、利润或偿付利息支付

的现金917,166,1,728,653,%%

支付其他与筹资活动有关的现

金94,517,%%筹资活动现金流出小计1,197,829,1,823,171,%%筹资活动产生的现金流量净额-652,208,-1,640,972,

四、汇率变动对现金及现金等价

物的影响-8,341,-10,822,

五、现金及现金等价物净增加额-173,923,472,940,

加:年初现金及现金等价物

余额3,775,429,3,601,505,

六、年末现金及现金等价物余额3,601,505,4,074,446,

一、长城汽车现金流量表一般分析

以河北长城汽车现金流量表的资料为基础,对公司2013 年现金流量进行一般分析:

(一)本年度经营活动产生的现金净流量为元,投资活动产生的

净现金流量为元,筹资活动产生的净现金流量为元.

该公司本年经营活动净现金流量产生主要原因是销售商品、提供

劳务,收到现金元,占经营活动流入资金的%。购买商品、接受劳务支付现金元,占经营活动现金流出资金的%。

(二)在三类业务活动引起的现金流量中,经营活动现金流量的

稳定性和再生性较好,占较大比例。如果经营活动的现金流入量大于

现金流出量,即经营活动的净现金流量大于 0,反映出企业经营活动的现金流量自我适应能力较强,通过经营活动收取的现金,不仅能够满足经营本身的需要,而且剩余部分还可以用于在投资或者偿债。

长城汽车的总量分析如下:

7E+10

6E+10

5E+10

4E+10

经营活动产生的现金流量3E+10营业收入

2E+10

1E+10

20122013

由图示说明,长城汽车经营活动获得的现金流量处于增长趋势,

这对企业未来的长远发展有很好的优势。

(三)长城公司的投资活动现金流量主要是由于购建固定资产和

投资课共出售金融资产引起的,分别占投资活动现金流出金额的%和 %。

大规模的购建固定资产等长期资产可以增加企业未来的生产能力。而

投资性金融资产的大量投资,也间接反映了企业的资金周转灵活,课

支配的流动资金丰富,营运能力较强。

购建固定资产、无形资产和其他

长期资产支付的现金4,370,327,6,203,744,%%

投资可供出售金融资产支付的

现金3,131,631,9,810,000,%%

取得子公司及其他营业单位支

付的现金净额22,000,%%股权性投资支付的现金171,251,741,563,%%投资活动现金流出小计7,695,210,16,755,307,%%第二,长城汽车现金流量表的水平分析:

从上长城汽车现金流量水平分析表可以看出,长城汽车股份有限公司的2013 年净现金流量比2012 年增加472,940, 元。经营活动、投资活动、和筹资活动产生的净现金流量较上年的变动额分别是

3,307,867,元 -5,188,099,元、-1,640,972,元。

经营活动净现金流量比上年增长了 3,307,867, 经营活动现金流入量和流出量分别比上年增长了

元,增长率

为13,422,240,

%。

元和

16,871,835,元,分别比上年增长了%和 %。两者增长率经营活动净现金

流入量大于净现金流出量,致使经营活动现金净流量增长了%。

经营活动现金流入量的增加主要是因为销售商品、提供劳务收到的现金增加了20,200,362,元,增长率为%。根据利润表信息。2013 年营业收入增长率为 30%,低于销售商品、提供劳务收到的现金的增长率,

说明企业的销售收现情况有所改善。公司当年收到的税费返还比上年减

117,088, 元,增长率为 %,即减少很多。经营活动现金流出量的增加因

为购买商品、接受劳务支付的现金增加了13,422,240,元,增长率为%。

支付给职工以及为职工支付的现金增加了1,022,610,元,增长率为%。

投资活动产生的净现金流量

-

20122013

(1,000,000,000.00)

(2,000,000,000.00)

投资活动产生的净现(3,000,000,000.00)

金流量

(4,000,000,000.00)

(5,000,000,000.00)

(6,000,000,000.00)

投资活动现金流出量比上年减少了-1,669,758,元,变化率为%,变化规模较大,其中股权性投资支付变化较大,增长了%。说明公司增加了了相当的的股权性投资,而且投资活动现金流入量主要来自于取

得的投资收益收到的现金。增长额为1,188,862,元,增长率为%。说明企业的对外投资取得了很好的收益,额外资金得到了充分的利用。

筹资活动净现金流量本年比上年减少了988,763,元。现金流出量

比上年有所有所增加,增加额为625,341,,增加了%。但也没有增加

流入量,相反流入量2013 年比 2012 年减少了363,422,。说明企业

可能偿还的债务多于上年。集体筹资金额比例如下图:筹资活动产生的净现金流量

-

类别 1类别 2

(200,000,000.00)

(400,000,000.00)

(600,000,000.00)

(800,000,000.00)筹资活动产生的净现金

(1,000,000,000.00)流量

(1,200,000,000.00)

(1,400,000,000.00)

(1,600,000,000.00)

(1,800,000,000.00)

第三,长城汽车股份有限公司现金流量表的垂直分析:

(一)现金流入分析:

项目现金流量金额所占比重

现金流入总量69,654,320,100%

经营活动现金流%

入量57,904,912,

投资活动现金流%

入量11,567,208,

筹资活动现金流%

入量182,198,

长城汽车2013 年现金流入总量约69,654,320,元,其中经营活

动现金流入量、投资活动现金流入量和筹资活动现金流入量所占比重分

别为 %、 %和 %。可见企业的现金流入量主要是由经营活动和投资活

动产生的。经营活动的现金流入量中销售商品、提供劳务收到的现金

占到最大比重,而投资中投资收益取得的现金流量所占比重也比

较多。筹资活动没有现金流入。

总体来说,企业的现金流入量中,经营活动的现金流入量应当占

大部分的比例,特别是其销售商品,、提供劳务收到的现金应明显高于其他业务活动流入的现金。投资也有较好的方向,进行了适当的投资,取得了可观的收益。但筹资政策相对比较保守,不愿意举债经营。

(二)现金流出分析:

项目现金流量金额所占比重

现金流出总量100%

69,170,557,

经营活动现金流%

出量50,592,078,

投资活动现金流%

出量

16,755,307,

筹资活动现金流2. 636%

出量

1,823,171,

现金流出结构分为总流出结构和内部流出结构。现金总流出结构

是反映企业经营活动的现金流出量、投资活动的现金流出量和筹资活

动的现金流出量分别在全部现金流出量中所占的比重。内部现金流出

结构反映的是经营活动、投资活动和筹资活动等各项业务活动现金流

出中具体项目的构成情况。

元。其中长城汽车公司 2013 年的现金流出总量约为 69,170,557, 经营活

动现金流出量、投资活动现金流出量和筹资活动现金流出量所占比重

分别为 %、 %和 %。

可见,在现金流出总量中经营活动现金流出量所占的比重最大,

投资活动现金流出量所占比重次之。在经营活动现金流出量中购买商品、

接受劳务支付的现金占,比重较大,支付给职工以及为职工支付

的现金和支付的其他与经营活动有关的现金项目占全部现金流出结构分

别为 %和 %,是现金流出的主要项目。投资活动的现金流出量主要用

于购建长期资产和投资可供出售金融资产,分别占%和 %。筹资活动的

现金流出量主要用于分配股利、利润或偿付利息支付的现金。

从报表中可以看出,长城汽车在接受劳务支付的现金比重很大,

而投资活动和筹资活动流出的现金较少,很可能是受企业这一时期的

政策影响。

第四,现金流量表主要项目分析:

(一)经营活动现金流量项目分析

( 1)销售商品、提供劳务收到的现金。

项目期初期末变动率

一、经营活动产生的

现金流量:

%销售商品、提供劳务

关于现金流量表的分析 现金流量表是反映一定时期内(如月度、季度或年度)企业经营活动、投资活动和筹资活动对其现金及现金等价物所产生影响的财务报表。这份报告显示资产负债表及损益表如何影响现金和等同现金,以及根据公司的经营,投资和融资角度作出分析。作为一个分析的工具,现金流量表的主要作用是决定公司短期生存能力,特别是缴付账单的能力。它为大家提供了一家公司经营是否健康的证据。如果一家公司经营活动产生的现金流无法支付股利与保持股本的生产能力,那么这就给出了一个警告,这家公司从长期来看无法维持正常情况下的支出。 分析现金流量表是以收付实现制为编制基础,反映企业在一定时期内现金收入和现金支出情况的报表。对现金流量表的分析,既要掌握该表的结构及特点,分析其内部构成,又要结合损益表和资产负债表进行综合分析,以求全面、客观地评价企业的财务状况和经营业绩。因此,现金流量表的分析可从以下几方面着手: 一、现金流量及其结构分析 企业的现金流量由经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量三部分构成。分析现金流量及其结构,可以了解企业现金的来龙去脉和现金收支构成,评价企业经营状况、创现能力、筹资能力和资金实力。 (一)经营活动产生的现金流量分析 l、将销售商品、提供劳务收到的现金与购进商品、接受劳务付

出的现金进行比较。在企业经营正常、购销平衡的情况下,二者比较是有意义的。比率大,说明企业的销售利润大,销售回款良好,创现能力强。 2、将销售商品、提供劳务收到的现金与经营活动流入的现金总额比较,可大致说明企业产品销售现款占经营活动流入的现金的比重有多大。比重大,说明企业主营业务突出,营销状况良好。 3、将本期经营活动现金净流量与上期比较,增长率越高,说明企业成长性越好。 (二)投资活动产生的现金流量分析 当企业扩大规模或开发新的利润增长点时,需要大量的现金投入,投资活动产生的现金流入量补偿不了流出量,投资活动现金净流量为负数,但如果企业投资有效,将会在未来产生现金净流入用于偿还债务,创造收益,企业不会有偿债困难。因此,分析投资活动现金流量,应结合企业的投资项目进行,不能简单地以现金净流入还是净流出来论优劣。 (三)筹资活动产生的现金流量分析 一般来说,筹资活动产生的现金净流量越大,企业面临的偿债压力也越大,但如果现金净流入量主要来自于企业吸收的权益性资本,则不仅不会面临偿债压力,资金实力反而增强。因此,在分析时,可将吸收权益性资本收到的现金与筹资活动现金总流入比较,所占比重大,说明企业资金实力增强,财务风险降低。 (四)现金流量构成分析

现金流量表的五大财务分析指标 (一)偿债能力分析 在分析企业偿债能力时,首先要看企业当期取得的现金收入在满足生产经营所需现金支出后,是否有足够的现金用于偿还到期债务。在拥有资产负债表和利润表的基础上,可以用以下两个比率来分析: 1.短期偿债能力=经营活动现金流量净额/流动负债。 经营活动现金流量净额与流动负债之比,这个指标是债权人非常关心的指标,它反映企业偿还短期债务的能力,是衡量企业短期偿债能力的动态指标。其值越大,表明企业的短期偿债能力越好,反之,则表示企业短期偿债能力差。 2.长期偿债能力=经营活动现金流量净额/总负债。 经营活动现金流量净额与企业总债务之比,反映企业用经营活动中所获现金偿还全部债务的能力,比率越高,说明偿还全部债务的能力越强。 以上两个比率值越大,表明企业偿还债务的能力越强。但是并非这两个比率值越大越好,这是因为现金的收益性较差,若现金流量表中“现金增加额”项目数额过大,则可能是企业现在的生产能力不能充分吸收现有资产,使资产过多地停留在盈利能力较低的现金上,从而降低了企业的获利能力。 这需要说明一点,就是在这里分析偿债能力时,没有考虑投资活动和筹资活动产生的现金流量。因为企业是以经营活动为主,投资活动与筹资活动作为不经常发生的辅助理财活动,其产生的现金流量占总现金流量的比例较低,而且如果企业经营活动所取得的现金在满足了维持经营活动正常运转所必须发生的支出后,其节余不能偿还债务,还必须向外筹措资金来偿债的话,这说明企业已经陷入了财务困境,很难筹措到新的资金。即使企业向外筹措到新的资金,但债务本金的偿还最终还取决于经营活动的现金流量。 (二)支付能力分析 1.支付股利的能力=经营活动现金流量净额/流通在外的普通股股数。

第二节资产负债表水平分析 ●资产负债表水平分析表的编制 ●资产负债表变动情况的分析评价 ●资产变动的合理性与效率性分析评价 ●资产负债表变动原因的分析评价 幻灯片2 一、资产负债表水平分析表的编制 ●资产负债表水平分析的依据是资产负债表,通过采用水平分析法,将资产负债表的实际 数与选定的标准进行比较,编制出资产负债表水平分析表,在此基础上进行分析评价。 幻灯片3 ●资产负债表水平分析除了要计算某项目的变动额和变动率外,还应计算出该项目变动对 总资产或负债和所有者权益总额的影响程度。计算公式为: 幻灯片4 二、资产负债表变动情况的分析评价 ●企业通过举债,或吸收投资人投资来满足对企业资产的资金融通,从而产生了债权人、 投资人对企业资产的两种不同要求权,即权益。 ●资产、权益分别列示在资产负债表左右两方,反映出企业的基本财务状况,对资产负债 表变动情况的分析评价也应当从这两大方面进行。 幻灯片5 ●(一)从投资或资产角度进行分析评价 ●投资或资产角度的分析评价主要从以下几方面进行: ●分析总资产规模的变动状况以及各类、各项资产的变动状况,揭示出资产变动的主要方 面,从总体上了解企业经过一定时期经营后资产的变动情况。 发现变动幅度较大或对总资产变动影响较大的重点类别和重点项目。

●要注意分析资产变动的合理性与效率性。 ●注意考察资产规模变动与所有者权益总额变动的适应程度,进而评价企业财务结构的稳 定性和安全性。 ●注意分析会计政策变动的影响。 幻灯片7 ●(二)从筹资或权益角度进行分析评价 ●筹资或权益角度的分析评价主要从以下几方面进行: 分析权益总额的变动状况以及各类、各项筹资的变动状况,揭示出权益总额变动的主要方面,从总体上了解企业经过一定时期经营后权益总额的变动情况。 幻灯片8 ●发现变动幅度较大或对权益总额变动影响较大的重点类别和重点项目,为进一步分析指 出方向。 ●注意分析评价表外业务的影响。 幻灯片9 三、资产变动的合理性与效率性分析评价 ●对总资产变动情况进行分析,不仅要考察其增减变动额和变动幅度,还要对其变动的合 理性与效率性进行分析。特别是企业经营者进行分析时,更要注意到这一点。 ●对资产变动合理性与效率性的分析评价,可借助企业产值、营业收入、利润和经营活动 现金净流量等指标。 幻灯片10 ●通过资产变动与产值变动、营业收入变动、利润变动及经营活动现金净流量变动的比较, 对资产变动的合理性与效率性作出评价。 幻灯片11 四、资产负债表变动原因的分析评价 ●前面所做的分析,仅限于某项目本身变动,以及该项目变动对资产负债表中资产、权益 总额影响的分析,是同类项目相互关系的一种分析。 ●这种分析着重说明发生了哪些变化,还不能解释资产负债表变动的深层次原因。 幻灯片12 第六章现金流量表分析 第一节现金流量表分析目的与内容 第二节现金流量表分析 第三节现金流量与利润综合分析 幻灯片13 第一节现金流量表分析目的与内容 一、现金与现金流量表 现金流量表是以收付实现制为基础编制的,反映企业一定会计期间内现金及现金等价物流入和流出信息的一张动态报表。 幻灯片14

一.某公司现金流量水平分析表 单位:万元

现金流量表水平分析 由上表可以看出,该公司2009年净现金流量比2008年增加了275万元,2009年的.经营活动,投资活动和筹资活动产生的净现金流量表较2008年的变动额分别是184万元,68万元,23万元 经营活动净现金流量比上年增加184万元,增长率为123.49%,.经营活动的现金流入量和流出量分别比去年增加了17.98%和1.49%.增加额分别为203万元和19万元。经营活动现金流入额的增长远大于流出额的增长,导致现金净流量有所增长。经营活动现金流入量的增加主要是因为销售商品、提供劳务收到现金增加了201万元,增长率为19.35%;收到的增值税销项税额和返回的增值税款增加了8万元,增长率为66.67%。经营活动现金流出量的增加是因为购买商品,接受劳务支付的现金增加了131万元,增长率为15.34%;支付的所

得税款增加了31万元,增长率为140.91%;经营活动现金流出量的减少是已因为支付的增值税减少了51万元,降低了40.16%;支付的其他与经营活动有关的现金减少了93万元,降低了46.04%。 投资活动的现金净流量比去年增加了68万元,增长率为80%,主要是由于本年投资活动现金流出比去年少。两年年的投资活动现金流出量都大于流入量,但2009年的现金流入量和流出量都小于2008年的,主要是因为权益性投资所支付的现金减少了96万元,下降了48%;购建固定资产、无形资产和其他长期资产所支付的现金减少了20万元,下降了11.43%。说明了2009年固定资产,无形资产等资金收回情况有所改善,而且又减少购买固定资产等长期资产。 筹资活动净现金流量2009年比2008年增加了23万元,在增长率为25.56%。,主要原因是偿还债务所支付的现金减少了150万元,说明该公司债务负担减少,筹资活动范围缩小;筹资活动现金流入量减少了125万元,主要是因为借款所收到的现金和吸收权益投资所收到的现金较上年都呈负数,说明筹资活动不理想。 二.现金流量表结构分析 (一)现金流入结构分析: 反映了各项业务活动的现金流入在总现金流入的比重及各项业务活动中现金具体项目的构成情况,明确企业的现金来源。

现金流量表是反映上市公司现金流入与流出信息的报表。这里的现金不仅指公司在财会部门保险柜里的现钞,还包括银行存款、短期证券投资、其他货币资金。现金流量表可以告诉我们公司经营活动、投资活动和筹资活动所产生的现金收支活动,以及现金流量净增加额,从而有助于我们分析公司的变现能力和支付能力,进而把握公司的生存能力、发展能力和适应市场变化的能力。 上市公司的现金流量具体可以分为以下5个方面: 1崩醋跃营活动的现金流量:反映公司为开展正常业务而引起的现金流入量、流出量和净流量,如商品收入、出口退税等增加现金流入量,购买原材料、支付税款和人员工资增加现金流出量,等等; 2崩醋酝蹲驶疃的现金流量:反映公司取得和处置证券投资、固定资产和无形资产等活动所引起的现金收支活动及结果,如变卖厂房取得现金收入,购入股票和债券等对外投资引起现金流出等; 3崩醋猿镒驶疃的现金流量:是指公司在筹集资金过程中所引起的现金收支活动及结果,如吸收股本、分配股利、发行债券、取得借款和归还借款等; 4狈浅O钅坎生的现金流量:是指非正常经济活动所引起的现金流量,如接受捐赠或捐赠他人,罚款现金收支等; 5辈簧婕跋纸鹗罩У耐蹲视氤镒驶疃:这是一类对股民非常重要的信息,虽然这些活动并不会引起本期的现金收支,但对未来的现金流量会产生甚至极为重大的影响。这类活动主要反映在补充资料一栏里,如以对外投资偿还债务,以固定资产对外投资等。 对现金流量表主要从3个方面进行分析: 1毕纸鹁涣髁坑攵唐诔フ能力的变化。如果本期现金净流量增加,表明公司短期偿债能力增强,财务状况得到改善;反之,则表明公司财务状况比较困难。当然,并不是现金净流量越大越好,如果公司的现金净流量过大,表明公司未能有效利用这部分资金,其实是一种资源浪费。 2毕纸鹆魅肓康慕峁褂牍司的长期稳定。经营活动是公司的主营业务,这种活动提供的现金流量,可以不断用于投资,再生出新的现金来,来自主营业务的现金流量越多,表明公司发展的稳定性也就越强。公司的投资活动是为闲置资金寻找投资场所,筹资活动则是为经营活动筹集资金,这两种活动所发生的现金流量,都是辅助性的,服务于主营业务的。这一部分的现金流量过大,表明公司财务缺乏稳定性。 3蓖蹲驶疃与筹资活动产生的现金流量与公司的未来发展。股民在分析投资活动时,一定要注意分析是对内投资还是对外投资。对内投资的现金流出量增加,意味着固定资产、无形资产等的增加,说明公司正在扩张,这样的公司成长性较好;如果对内投资的现金流量大幅增加,意味着公司正常的经营活动没有能够充分吸纳现有的资金,资金的利用效率有待提高;对外投资的现金流入量大幅增加,意味着公司现有的资金不能满足经营需要,从外部引入了资金;如果对外投资的现金流出量大幅增加,说明公司正在通过非主营业务活动来获取利润。 随机读管理故事:《黄蜂和蜜蜂》 有一些没主的蜂蜡被发现,黄蜂想认领走,但蜜蜂不答应。细腰蜂受理了这个案子,它也难辨其中的真假。证人说,它曾看到一些昆虫,深褐色,身子比较长,样子像蜜蜂,它们扇动着翅膀,围绕在蜂蜡周围。但这些证词并不能证明什么,因为其特征也适用于黄蜂。这个案子调查了半年,没有任何结果。最后,一只聪明的蜜蜂提出了个好建议,它说:案子进行了半年,却丝毫没有任何进展,蜂蜡再不处置将会变质。我想让黄蜂和我们一起去采蜜,看看谁能用这么好的甜浆造出如此漂亮的房。黄蜂拒绝了这个合理的要求,因为凭借它掌握的本领,是不可能办到的。经过简单的推理,细腰蜂把蜂蜡判给了蜜蜂。小寓言大智慧:人们往往将一件简单的事情看得特别复杂。如果你勤于思考的话,你会发现,一件看似复杂的事情其实很容易解决。

现金流量表水平分析: 从表中可以知道,公司经营活动产生的现金净流量比上年增长25.98%,销售商品、提供劳务收到现金增长的幅度比购买商品、接受服务支付的现金小很多,与利润表分析结论一致,支付其他与经营活动相关的现金增长59.79%,支付给职工以及为职工支付的现金与应支付的税费都有所增加,分别增加52.86%,22.68%,与资产负债表中存货大幅增加有关,导致产品滞销,企业应注意合理使用和分配资金且有计划的按市场需求生产产品。 投资活动产生的现金净流量比上年亏损增长147.93%。处置固定资产、无形资产和其他长期资产支付的现金增长3000.00元,购建固定资产、无形资产和其他长期资产支付的现金增长55.40%。现金流出主要由于投资固定资产、进行在建工程扩大规模,与资产负债表分析结论一致。 该企业筹资活动产生的现金流量净额比上年减少109.55%。今年没有吸收投资收到的现金,而上年吸收的投资额为35371500.00元。这反映企业通过资本市场筹资能力变弱,可能企业管理层的某些发面有所变化。从财务管理角度看,利用财务杠杆进行适当的举债经营,会给企业带来很好的收益效果。筹资活动产生的现金流出来自分配股利、利润或偿付利息支付的现金,而且比上年增长2298.19%,表明企业注重商业信用和回报投资者的态度,但今年企业的筹资活动收到的现金为0,企业应注意进行必要的筹资活动。 企业今后的重点:一是提高获取现金的能力,进行必要的筹资活动,二是密切关注投资项目的合理性和收益型,重视投资方向和策略,以避免公司发生财务状况恶化。 现金流量表的垂直分析: 从表中可以看出,公司从内部结构看,2011年经营活动的现金流入主要来自销售商品、提供劳务收到的现金,占流入小计高达95.60%,经营活动现金流出主要来自购买商品、接受劳务支付的现金,占流出比例小计高达72.39%,;投资活动现金流入主要来自于处置子公司及其他营业单位收到的现金净额,它占流入小计的100.00%,投资活动现金流出主要来自购建固定资产、无形资产和其他长期资产支付的现金,它占流出小计的76.74%;筹资活动现金流入为0。现金流出都源于分配股利利润或偿付利息支付的现金,占流出小计的100%。2011年内部结构与2010年相比变化较大。 从流入、流出结构看,2011年经营活动占总流入的99.99%。而经营活动、投资活动、筹资活动的现金流出分别占总流出的78.40%、18.67%和2.92%。2010年经营活动、筹资活动的现金流入分别占总流入的46.90%、52.81%。经营活动、投资活动和筹资活动的现金流出分别占总流出的72.74%、12.99%和14.27%。这两年的现金流量结构都不尽合理,企业管理层应高度重视,采取措施改善结构,尤其2011年投资筹资的金额几乎为0.对公司发展很不利。 同德化工2011年现金流量表,流入流出比显示,经营活动现金流量流入流出比为111.35%比2010年的116.07%低,表明公司创造现金的能力在减弱。2011年投资活动现金流量流入流出比为0.03%,2010年为4.04%,说明2011年没有进行大规模投资。2011筹资活动现金流量流入流出比为0,大大低于2010年的

现金流量表的财务分析 在市场经济飞速发展的当今社会,企业现金流量在很大程度上决定着企业的生存和发展能力,现金流量表信息在企业经营和管理中的地位越来越重要,正日益受到的经营者、投资者、债权人的关注。现金流量表集中反映企业一定会计期间现金流入、流出的情况和结存的信息。通过分析了解企业的资金管理状况,企业现金流量与企业的生存、发展息息相关,企业现金周转能力的强弱直接影响企业的信誉,最终影响企业的生存能力。 一、现金流量表财务分析的目的和作用 编制现金流量表的目的是为报表使用者的有关决策提供依据,但现金流量表中的数据资料是按一定的原则和计算公式将原始记录数据进行重新组合、压缩和提炼而成的,具有高度的概括性,不能直接为决策者服务。所以报表使用者应当根据自己的需要运用专门的方法,对现金流量表提供的数据资料进行进一步地加工、整理、分析和研究,从中得出有用的信息,正确评价企业获取现金能力和偿债能力,以预测企业未来的现金流量,从而为决策提供充分、有效的依据。 编制现金流量表提供了企业的现金流量信息,帮助投资者、债权人直接有效地分析企业偿还债务能力、支付能力,现金流量表便于报表使用者分析本期净利润与经营现金流量的差异,客观评价企业的盈利能力和经营周转能力是否顺畅;编制现金流量表便于报表使用者分析与现金有关或无关的投资筹资活动,预测企业未来的发展趋势和现金流量。以现金流入与流出汇总说明企业在报告期内经营活动、投资活动及筹资活动的动态报表,其编制基础是现金和现金等价物,其结构比财务状况变动表更明确、更易理解。 二、现金流量表财务分析内容和方法 (一) 分析现金流量表的结构 现金流量表的结构分析包括流入结构、流出结构和流入流出之比的分析。通过流入结构分析可以看出企业现金流入量的主要来源。通过流出结构分析,可以看出企业当期现金流量的主要去向,有多少现金用于偿还债务,以及在三项活动中,支付现金最多是用于哪些方面。在流入流出之比的分析中,经营活动流入流出之比越大越好,表明企业每1元的流出可换回更多的现金;投资活动流入流出之比小,表明企业处于发展时期,而衰退或缺少投资机会时此比值大;筹资活动流入流出比小,表明还款大于借款。从经营、投资、筹资三者对现金净流量的贡献分析过程中,我们要结合企业所处的经营周期确定分析的重点。 (1)对处于发展期的企业,经营活动现金流量可能为负,应重点分析企业的筹资活动,分析其资本金是否足值到位,流动性如何,企业是否过度负债,有无继续筹措足够经营资金的可能。同时判断其投资活动是否适合经营需要,有无出现资金挪用或费用化现象。我们应通过现金流量的预测来分析将还款期限定于经营活动可产生净流入时期。 (2)对处于增长期的企业,经营活动现金流量应该为正,我们要重点分析其经营活动现金流入、流出结构,分析其货款回笼速度、赊销是否有力得当,还要了解成本、费用控制情况预测企业发展空间,企业是否充分利用应付款项,同时要关注这一阶段企业有无过分扩张导致债务增加。 (3)对处于成熟期的企业,投资活动和筹资活动趋于正常化或适当萎缩,重点分析其经营活动现金流入是否有保障,现金收入与销售收入增长速度是否匹配,同时注意企业是否过分支付股利,有无资金外流情况,现金流入是否主要依赖投资收益或不明确的营业外收入。 (4)对处于衰退期的企业,经营活动现金流量开始萎缩,可以重点分析其投资活动在收回投资过程中是否获利,有无冒险性的扩张活动,同时要分析企业是否及时缩减负债,减少利息负担。这一阶段的贷款期限不应超过其现金流量出现赤字。 处于成长期或成熟期的企业,经营活动现金流量应是正数,投资活动现金流量是负数,筹资活动的现金流量是正负相间的。 (二)分析企业一定时期现金流入和流出的原因 现金流量表将现金流量划分为经营活动、投资活动和筹资活动所产生的现金流量,并按照流入现金和流出现金分别反映企业在一定时期的现金流量。现金流量表能具体反映现金的流向,如企业当期从银行借入1000万元,偿还银行利息6万元,在现金流量表的筹资活动产生的现金流量中分别反映借款1000万元,支付利息

中国XX大学本科毕业论文(设计) 现金流量表及其分析研究—以 xxxx公司为例 院系名称:XXXX学院 专业: 学生姓名: 学号: 123456789 指导老师: XXXX大学教务处制

2018年3月1日

现金流量表及其分析研究 ——以江苏XX公司为例摘要:现金流量表是指反映企业在一定会计期间经营活动、投资活动和筹资活动对现金及现金等价物产生影响的会计报表。编制现金流量表的主要目的是为报表使用者提供企业在一定会计期间内现金流入和流出的有关信息,揭示企业的偿债能力和变现能力。无论是企业的经营者还是企业投资者、债权人、政府有关部门以及其他报表使用者,对现金流量表进行分析都具有十分重要的意义。通过现金流量表分析,可以了解企业本期及以前各期现金的流入、流出及结余情况,从而正确评价企业当前及未来的偿债能力和支付能力,发现企业在财务方面存在的问题,正确评价企业当期及以前各期取得的利润的质量,科学地预测企业未来的财务状况,从而为其科学决策提供有效的依据。 关键词:现金流量表;企业;财务状况;优化措施

The cash flow statement and analysis research ——changzhou tenglong company in jiangsu province as an example Abstract:The cash flow statement refers to reflect the enterprise for a certain accounting period Operating activities, investment activities, and financing activities affect cash and cash equivalents of accounting statements.The main purpose of the preparation of the cash flow statement is to report the user within the enterprise for a certain accounting period provided information about the cash inflows and outflows, reveal the enterprise's solvency and cash ability.Both enterprise operators and corporate investors, creditors, governmental departments, and other statements, analysis of cash flow statement is of great significance.Through the cash flow statement analysis, we can understand the current and previous periods enterprises cash inflow, outflow and the balance, so as to correctly appraise enterprise the current and future debt paying ability and the ability to pay, found that enterprises in the financial problems, the correct evaluation of enterprise current and previous periods with the quality of the profits, predict future financial situation scientifically, so as to provide effective basis for the scientific decision. Keywords:the cash flow statement; Enterprise ; Financial conditions ; Optimization measures

第五章现金流量表分析 在市场经济条件下,企业现金流量在很大程度上决定着企业的生存和发展的能力,从而在很大程度上决定着企业的盈利能力。这是因为如果企业的现金流量不足,现金周转不畅,现金调配不灵,就会影响企业的盈利能力,进而甚至会影响到企业的生存和发展。常见的盈利能力评价指标,基本上都是利用以权责发生制为基础的会计数据进行计算,从而给予评价,如净资产收益率、总资产报酬率和成本费用利润率等指标。但值得注意的是,它们并不能反映企业伴随有现金流入的盈利状况,也就是说,它们只能评价企业盈利能力的“数”量,却不能评价企业盈利能力的“质”量。然而对现金流量表的分析便可以弥补这一缺陷和不足。 现金流量表是以现金为基础编制的财务状况变动表。它反映企业一定期间内现金的流入和流出,表明企业获得现金和现金等价物的能力。通过对该表的分析可识别企业现金流入量和流出量的结构情况,从而可抓住企业现金流量管理的重点,识别报表真实程度。 第一节现金流量表的结构与作用 一、现金流量表的涵义 现金流量表是反映企业一定会计期间现金和现金等价物(以下简称现金)流入和流出的报表。现金流量分为经营活动现金流量、投资活动现金流量和筹资活动现金流量。它

是以收付实现制为基础,反映企业某一会计期间的现金流入和流出的发生额,所以是一张动态报表。通过它可了解企业“血液(资金)”的流通状况。 经营活动现金流量是指企业投资活动和筹资活动以外的所有的交易和事项产生的现金流量。包括经营活动的现金流入量和经营活动的现金流出量,并按其性质分项列示。投资活动现金流量是指企业长期资产(通常指一年以上)的购建及其处置产生的现金流量,包括购建固定资产、长期投资现金流量和处置长期资产现金流量,并按其性质分项列示。筹资活动现金流量是指导致企业资本及债务的规模和构成发生变化的活动所产生的现金流量。包括筹资活动的现金流入和归还筹资活动的现金流出,并按其性质分项列示。 二、现金流量表的结构 (一)现金流量表的基础 该表的编制是以现金、现金等价物和现金流量等概念为基础的。 1. 现金。现金是指企业的库存现金以及可以随时用于支付的存款。 在我国,会计上所说的现金通常是指企业的库存现金。而现金流量表中的“现金”不仅包括“现金”账户核算的库存现金,还包括企业“银行存款”账户核算的存入金融企业、随时可以用于支付的存款,也包括“其他货币资金”账户核算的外埠存款、银行汇票存款、银行本票存款和在途货币资金等其他货币资金。 应当注意的是,银行存款和其他货币资金中有些不能随时用于支付的存款,如:不能

现金流量是企业生存和发展的命脉。许多学者认为:企业的价值最终由企业的现金流量而不是由企业收益来决定。现金流量被财务专家、证券分析师誉为企业的“真金白银”。因此,在金融危机仍在蔓延的这一特殊时期,企业必须关注其现金流量信息,力争保持最佳现金流量,保证企业财务状况正常化,并以此作为企业财务管理的基本目标。 现金流量可以从以下三方面进行分析: 一、现金流量结构分析 在进行现金流量表分析时,如果不进行深入对比,很难看出其所反映的企业经济状况。下面从三个角度,探析其内在结构,得出对企业现金流量的总体印象。 1.流入结构分析。通过分析经营、投资和筹资三种活动流入的现金占比,了解企业当期现金的流入主要来源是什么,可能是生产经营活动流入,也可能是回收投资处置固定资产流入和筹资活动流入。主要靠生产经营流入属于正常现象;主要靠回收投资处置固定资产流入属于资产回收而非获利;主要靠筹资活动流入,要区分是增资还是借款,如果是借款,且占整个流入很大的比例,说明企业的正常运转主要靠借款来维持。 2.流入流出比分析。经营活动流入流出比越大越好;投资活动流入流出比,扩张期的企业比率较小,衰退期的企业比率较大;筹资活动流入流出比一般与企业办理和归还贷款的企业有关。对于一个健康正在成长的企业来说,经营活动现金应该是正数,投资活动现金流量

应该是负数,筹资活动的现金流量正负相间。 当然在进行此项分析时,不能机械地得出结论,有时要结合企业所处的发展阶段、当时的销售政策和特定的市场环境。比如,企业在特别看好产品市场时,可能加大采购及存货的储备,以增强市场能力,在产品旺季,从表上可能反映出企业当期现金流量为负值,但在经营决策正确时,此种报表数字可能在下一期转为企业的丰厚利润。 3.从收入和支出净额的角度分析企业的资金来源比例。相对于企业的债务资金而言,企业的自有资金是指通过生产经营、投资管理以及利润和股息的收入和分配所形成的现金流量。企业自有资金来源=经营活动现金净流量+吸收权益性投资收到的现金+投资收回的现金–分配股利或利润支付的现金–支付利息付出的现金。借入资金来源可用公式表示为:借入资金来源=发行债券收到的现金+各种借款收到的现金。 在实务中,我们可以用借入资金来源比率,即借入资金来源/(自有资金来源+借入资金来源)×100%以及自由投资资金来源比率即自有投资资金来源/投资活动现金流出×100%,来反映企业日常运转的现金流量中自有和债务的比率。自有资金来源比率,反映企业当年投资活动的现金流出中有多少是自有的资金来源。一般来讲,企业当年自有投资资金来源在50%以上,投资者和债权人会认为比较安全。我们在作此类分析时也不能简单的认为自有资金比率越高越好,过低的债务资金比率,可能说明企业在经营方面过于稳健,缺乏开拓创新精神,有可能使企业失去未来的竞争优势。

一、现金流量表的相关分析 (一)偿债能力的分析 在分析企业偿债能力时,首先要看企业当期取得的现金收入在满足生产经营所需现金支出后,是否有足够的现金用于偿还到期债务。在拥有资产负债表和利润表的基础上,可以用以下两个比率来分析: 1、短期偿债能力=经营活动现金流量净额/流动负债。 经营活动现金流量净额与流动负债之比,这个指标是债权人非常关心的指标,它反映企业偿还短期债务的能力,是衡量企业短期偿债能力的动态指标。其值越大,表明企业的短期偿债能力越好,反之,则表示企业短期偿债能力差。 2、长期偿债能力=经营活动现金流量净额/总负债。 经营活动现金流量净额与企业总债务之比,反映企业用经营活动中所获现金偿还全部债务的能力,比率越高,说明偿还全部债务的能力越强。 以上两个比率值越大,表明企业偿还债务的能力越强。但是并非这两个比率值越大越好,这是因为现金的收益性较差,若现金流量表中“现金增加额”项目数额过大,则可能是企业现在的生产能力不能充分吸收现有资产,使资产过多地停留在盈利能力较低的现金上,从而降低了企业的获利能力。这需要说明一点,就是在这里分析偿债能力时,没有考虑投资活动和筹资活动产生的现金流量。因为企业是以经营活动为主,投资活动与筹资活动作为不经常发生的辅助理财活动,其产生的现金流量占总现金流量的比例较低,而且如果企业经营活动所取得的现金在满足了维持经营活动正常运转所必须发生的支出后,其节余不能偿还债务,还必须向外筹措资金来偿债的话,这说明企业已经陷入了财务困境,很难筹措到新的资金。即使企业向外筹措到新的资金,但债务本金的偿还最终还取决于经营活动的现金流量。 (二)支付能力分析 1、支付股利的能力=经营活动现金流量净额/流通在外的普通股股数。

二、根据现金流量表进行财务分析 现金流量表分析是指对现金流量表上的有关数据进行比较、分析和研究,从而了解企业的财务状况、偿债能力和经营成果,以便发现企业财务方面存在的问题,预测企业未来的现金流量状况,为企业的科学决策提供依据。 现金流量表分析的方法很多,和其他财务报表分析的方法大致相同,主要有:结构百分比分析法、变动趋势分析法和财务比率分析法。其中:结构百分比分析法在于帮助报表使用者、投资者了解和掌握企业现金流入量的主要来源和现金流量的主要去向,进一步分析企业财务状况的形成过程、变动过程及其变动原因;变动趋势分析法则通过现金流量的趋势分析,使报表使用者、投资者可以了解企业财务状况的变动过程及其变动原因i并在此基础上预测企业未来的财务状况,为企业的决策提供依据;财务比率分析法主要是通过计算现金流量表中不同类但具有一定的依存关系的两个项目的比例,来揭示它们之间的内在结构关系,反映企业资产的流动状况、偿债能力和获利能力,以此考虑企业现金流量所能满足生产经营、投资与偿债需要的程序,在现金流量表分析中具有更广泛,更深远的意义。现金流量表的财务比率分析是各种分析方法中最简便而揭示能力最强的方法,与其他分析方法相比,财务比率分析的突出特点在于能将现金流量表同资产负债表、损益表有机地联系起来,对那些不能直接对比的财务报表不同性质的项目进行计算分析,以揭示企业的财务状况和经营成果。为了综合分析,评价企业各个财务会计报表项目的内在关系及其数值对财务状况与经营成果的影响程 序,就必须使用财务比率分析法。 现金流量表的财务比率分析主要从流动性、偿债能力、资本支出能力和获 利能力四个方面来进行分析。 (一)流动性比率分析 流动性比率分析是现金流量表财务比率分析的主要内容之一,主要是衡量企业资产变现能力的高低。其分析比率主要有:现金流动比率、现金速动比率和 流动负债现金比率

现金流量综合分析模型:原理与应用 简介:从简化财务状况报告式资产负债表出发,建立了现金流量综合分析方法的一般代数模型,并以此模型为基础,对企业现金流量进行了重新分类,以及应用现金流量综合分析方法评价企业现金流量是否符合财务管理的一般原则、评价企业当期盈利质量的基本步骤。 在企业经营环境日趋复杂和资本市场衍生金融工具层出不穷的背景下,现金流量信息愈来愈受到财务分析师的重视,现金流量表甚至有可能取代收益表而成为第一张会计报表。现金流量表的综合分析方法(The Total Cash Flow Analysis,TCFA)是财务分析实务中深受许多财务分析师青睐的一种分析方法,这种分析方法将为财务分析师展示一个健康的、财务管理良好的企业应该有一种什么样的现金流量。 一、现金流量综合分析模型 这里我们通过一个简化的资产负债表(包括嵌入该表的收益表与留存收益表或利润分配表),揭示现金流量综合分析方法所依赖的分析模型。这里为使叙述简练起见,我们将有关报表项目的代数符号的定义直接用括号列示在这些变量后。 资产负债表 现金及现金等价物(C)长期负债(D) 除C外的营运资本(WC) 固定资产原值(FA)递延税款(DT) 累计折旧(ADEPR) 无形资产(LA)所有者权益(E)

其它长期资产(OLA) 根据会计恒等式,应有 C+WC+FA-ADEPR+LA+OLA =D+DT+E 从上式中求解出现金及现金等价物C,即 C=D+DT+E-WC-FA+ADEPR-LA-OLA 再根据上式求C的一阶差分(即C的变化量)△C,即 △C=△D+△DT+△E-△WC-△FA+△ADEPR-△LA-△OLA(1) 这里我们再对式(1)所列的各项目的变化量进一步分解: 1.导致长期负债变化的因素主要有:1)取得新的借款(ND)。2)归还已有借款(RPD)。即△D=ND-RPD。 2.导致递延税款变化的因素仍然是当期会计收益与应税收益之间的暂时性差异。当会计收益大于应税收益时,所得税费用会大于应交纳的所得税,其差额会记入递延税款的贷方,因而增加递延税款和当期所得税费用,但所得税费用的这种增加并不导致现金流出企业,因此,在调整净收益时,应将其加回。反之,当会计收益小于应税收益时,所得税费用会小于应交所得税,其差额记入递延税款的借方,减少递延税款。这时由于会计上的所得税费用小于因交纳所得税而流出企业的现金,其差额应在调整净收益时从中扣除。

XXXXXX学院 毕业设计 (论文)开题报告 设计(论文)题目: 探讨现金流量表的财务分析——以广 西桂林周氏顺发食品有限责任公司为例 姓名: XXX 学院: 经济与管理学院 专业: 会计 学号: N3090340807 指导教师: XXX 职称: 副教授 2012 年9月14日

毕业设计(论文)开题报告书 2012 年 9月 14 日学院经济与管理学院专业会计 学生姓名XXX 学号N3090340807 探讨现金流量表的财务分析 论文(设计)题目 ——以广西桂林周氏顺发食品有限责任公司为例一、选题目的和意义 目的: 现金流量表是反映企业一定期间内现金的流入和流出情况,通过研究现金流量表提 供的信息,从而了解企业的资产流动性、偿债能力和支付投资者报酬能力。对现金流量 表的各项现金状况的构成分析,可以得到很多关于企业经营状况有价值的信息,对现金 流量表的分析有助于报表使用者了解和评价企业获取现金及现金等价物的能力,并且使 得偿债能力和收益能力的评价更加全面。但是现金流量表上所反映的信息不能直接满足 报表使用者的需要,还必须借助财务分析的方法进行加工,使人们对现金流量表的财务 分析方法有更加直观,更加深层次的理解。现金流量表分析的目的就是为了将表中数据 转换成有助于企业进行经济决策的信息。 意义: 现金流量表是以收付实现制为编制基础,反映企业在一定时期内现金流入和流出状 况的财务报表。通过对现金流量表的分析使得使用者能够更加深层次的了解现金流量的 影响因素,评价企业的支付能力、偿债能力和周转能力,更为准确的预测单位未来现金 流量,有利于规范投资风险,预测未来发展状况,充分发挥预警作用,为报表使用者作 出正确决策提供有利依据。 二、本选题在国内外的研究现状和发展趋势

现金流量表分析报告 1、现金流量表整体分析 2011年12月,东方航空现金净流动量为:16,031.74万元,,比上期增加10.862%:,其中:现金收入总计:8,717.21万元,,比上期增加12.146%:,现金支出总计:-7,314.53万元,,比上期减少9.369%:本期经营活动净现金流量是15,892.49万元,投资活动净现金流量是38.80万元,筹资活动净现金流量是100.45万元;现金净流量以经营活动净流量为主。 在现金流入构成中,经营现金流入占比:98.40%,投资现金流入占比:0.45%,融资现金流入占比:1.15%;而上期上述指标分析别为:98.82% 、0.51% 、0.67% ; 在现金流出构成中,经营现金流出占比:100.00%,投资现金流出占比:0.00%,融资现金流出占比:0.000%;而上期上述指标分析别为:100.00% 、0.00% 、0.000% ; 从单项较上期相比较而言,经营现金流入为8,577.96万元,大幅增加,增加11.67% ,现金流出-7,314.53万元,有所减少,减少9.37%,经营活动现金净流量为15,892.49万元,投资现金流入38.80万元,有所减少,减少2.81% ,现金流出0.00万元,基本上没有变化,投资活动现金净流量为38.80万元,筹资现金流入100.45万元,大幅增加,增加93.43% ,现金流出0.00万元,基本上没有变化,融资活动现金净流量为100.45万元。 由此可见,从总体上可以看企业经营业务在现金流方面能自给自足,投资方面收益状况良好,但这时仍然进行融资,如果没有新的投资机会,会造成资金浪费。现金收入增长速度大于现金支出速度,将会增加企业的现金净流量。 2、现金流入结构分析 本期实现现金流入总额为8,717.21万元,其中:企业通过销售商品、提供劳务收到的现金7,681.25万元,是企业本期主要的现金流入来源,约占本期流入总额的98.40%; 在经营活动现金收入中,销售商品、提供劳务收到的现金和收到的税费返还带来的流入占100.00%,公司经营属于正常;在投资活动现金收入中,收回投资所收到的现金和处置固定资产、无形资产和其他长期资产而收到的现金净额及取得投资收益所收到的现金带来的流入占20.00%,收到的其他与投资活动有关的现金带来的流入占80.00%,公司投资带来的现金流入主要是其它活动带来的;在筹资活动现金收入中,吸收投资所收到的现金带来

企业现金流量表结构综合分析的案例 处于不同生命周期阶段的企业,现金流量的结构往往不同。这具体表现在企业的三项基本活动——经营活动、投资活动和筹资活动产生的现金流量之间的关系不同。下表是4家企业最近某年的现金流量表,它反映这些企业处于不同成长阶段: 亚马逊DISCOUNT 安泽豪利维家具经营活动 净利润-1281 26 1552 -58 折旧323 22 804 14 其他调整534 4 -118 2 应收账款减少24 2 存货减少46 -44 16 26 预付账款减少 4 14 -2 应付账款增加22 12 4 -8 其他流动负债增减226 4 -38 10 经营活动产生的现金流量-130 28 2258 -14 投资活动 出售固定资产12 购置固定资产-135 -69 -1075 -6 有价证券变动229 其他投资交易 5 -43 投资活动产生的现金流量164 64 -1118 6 筹资活动 短期借款增加670 长期借款增加648 40 804 股本增加45 135 短期借款减少-659 长期借款减少-514 -2 股本减少-986 红利-571 其他融资交易-38 筹资活动产生的现金流量655 40 -1132 9 现金净变动量689 4 8 1 年初现金余额133 8 152 5 年末现金余额822 12 160 6

上市公司盈利质量是监管层、投资者、证券分析师、债权人和其他利益相关者共同关心的热门话题。一般认为,如果上市公司当年盈利中永久性盈利的比例越高,暂时性盈利比例越低,则盈利质量越高,反之亦然 盈利质量指标的设计 设计指标的依据是,在现有的盈利水平上,有以下特征的盈利被认为是较高质量的盈利:1、有现金流支持的盈利,盈利质量较高;2、不以牺牲未来盈利能力或水平而实现的盈利,盈利质量较高;3、不是通过可操纵性应计额而实现的盈利,而是通过提高企业核心竞争力而实现的盈利,盈利质量较高。具体选择了8个指标: 注:在这里,增长率=(指标本年度值-指标上年度值)/指标上年度值 如果上述8个指标中呈负值的指标比较多,则表明上市公司盈利质量较高。

现金流量表的财务分析 现金流量表是我国会计制度与国际接轨改革过程中,要求企业编制和提供的一张报表。它以现金(包括现金等价物,除非特别说明,以下所说现金均包括现金等价物)为编制基础,反映企业一定期间内经营活动、投资活动和筹资活动所引起的现金流入和流出,表明企业的获利能力。与以营运资金为基础编制的财务状况变动表相比,现金流量表更能反映企业的偿付能力。同时,现金流量表对于报表使用者正确分析企业的财务状况和经营成果也更加容易和直观。具体来说,现金流量表的分析可以从以下几个方面进行: 一、流入、流出原因的分析 现金流量表将现金流量划分为经营活动、投资活动和筹资活动所产生的现金流量,并按现金的流入、流出项目分别反映,有利于报表使用者对其流动原因进行分析。例如某企业当期销售商品收回现金 1 0 0 0万元,从银行借款 2 0 0万元,当期支付原材料50 0万元,支付购建的固定资产3 0 0万元,支付股利1 0 0万元,上述各项经济业务在现金流量表中分别反映为:经营活动,销售商品 1 0 0 0万元,支付原材料50 0万元;投资活动,购建固定资产3 0 0万元;筹资活动,分配股利1 0 0万元。通过该表,报表使用者可以清楚地了解某企业当期现金流入、流出的原因,即现金从哪里来,又流到哪里去。 二、偿债能力的分析 企业在正常经营活动中所获得的现金收入,首先要满足生产经营的一些基本支出,如购买原材料、支付职工工资、交纳税金等,然后才能用于偿付债务。所以在分析企业偿债能力时,首先要看企业当期取得的现金收入在满足生产经营所需现金支出后,是否有足够的现金用于偿还到期债务。在拥有资产负债表和损益表的基础上,可以用以下两个比率来分析: 短期偿债能力=经营现金流量/流动负债 长期偿债能力=经营现金流量/总负债