全球最大原油储备国委内瑞拉首次进口原油

- 格式:pptx

- 大小:71.75 KB

- 文档页数:19

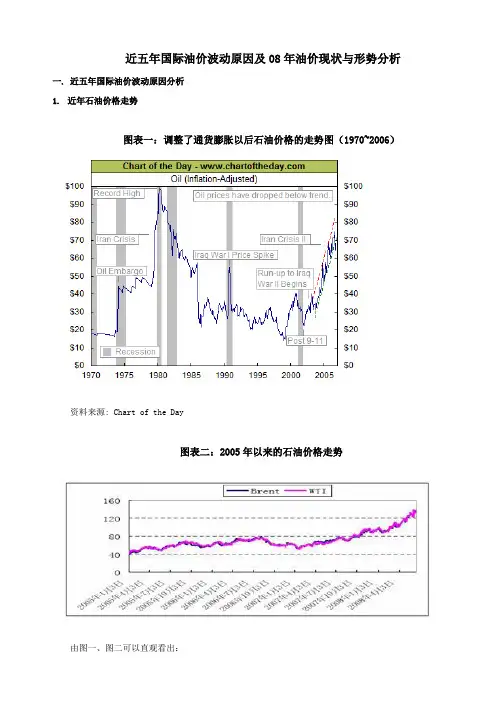

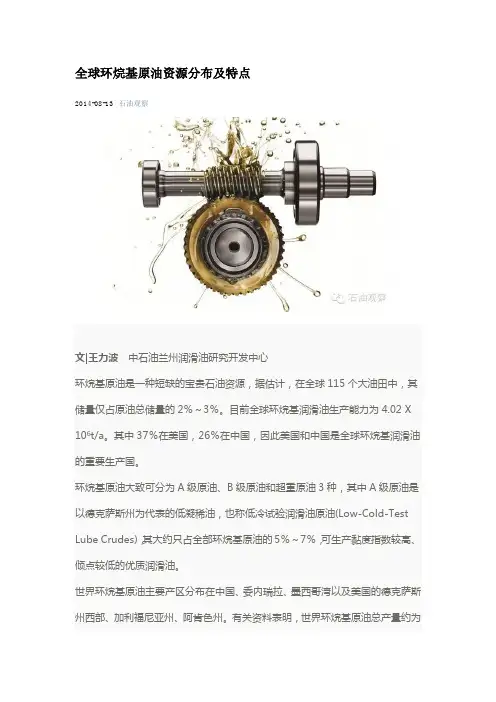

近五年国际油价波动原因及08年油价现状与形势分析一. 近五年国际油价波动原因分析1.近年石油价格走势图表一:调整了通货膨胀以后石油价格的走势图(1970~2006)资料来源: Chart of the Day图表二:2005年以来的石油价格走势由图一、图二可以直观看出:自1970年至今,国际石油价格波动频繁,且幅度较大;其中图二显示:国际油价自突破每桶40美元以来,2005年迄今一直保持上升势头,特别是在2008年2月,每桶价格突破100美元大关之后上升速度加快,现在每桶价格甚至超过140美元。

两年前,当油价突破70美元时,国际社会就惊呼为“心理极限”。

之后,油价涨势有增无减。

而今,油价高位运行已成常态。

全球经济已经进入到了高油价时代。

以下是近五年国际油价大致走势:2004年初布伦特(Brent)原油价格在30美元/桶左右徘徊。

2005年初布伦特原油价格在40美元附近的波动,NYMEX原油期价短期仍在50 美元的位置上下波动。

2006年原油价格继续走强,并创历史新高。

全年WTI和布伦特原油均价分别为65.99和65.10美元/桶,同比上涨17.3%、20.1%。

2007年1月份国际原油价格的走势可谓波澜起伏。

从月初的60多美元/桶一度下跌至50美元/桶以下,跌幅达到了20%以上。

自06年8月上冲至接近每桶80美元后,WTI现货和布伦特现货都在07 年1月19日跌至每桶50美元。

2007年8月后,国际原油价格持续走高,11月份在90美元以上的高位持续了整整一个月,并数次冲击100美元关口。

2008年第一个交易日, WTI原油期货价格盘中首次突破100美元,创出名义价格历史新高。

2008年6月6日,纽约原油期货价格暴涨至每桶139美元上方的历史新高,最大涨幅超过11美元,NYMEX-7月原油期货结算价飙升10.75美元,或8.41%,至每桶138.54美元,单日涨幅超过了1998年12月10日的单日涨幅。

全球环烷基原油资源分布及特点2014-08-13石油观察文|王力波中石油兰州润滑油研究开发中心环烷基原油是一种短缺的宝贵石油资源,据估计,在全球115个大油田中,其储量仅占原油总储量的2%~3%。

目前全球环烷基润滑油生产能力为4.02 X 106t/a。

其中37%在美国,26%在中国,因此美国和中国是全球环烷基润滑油的重要生产国。

环烷基原油大致可分为A级原油、B级原油和超重原油3种,其中A级原油是以德克萨斯州为代表的低凝稀油,也称低冷试验润滑油原油(Low-Cold-Test Lube Crudes),其大约只占全部环烷基原油的5%~7%,可生产黏度指数较高、倾点较低的优质润滑油。

世界环烷基原油主要产区分布在中国、委内瑞拉、墨西哥湾以及美国的德克萨斯州西部、加利福尼亚州、阿肯色州。

有关资料表明,世界环烷基原油总产量约为1.35×108t,占原油总产量的4.3%。

美国和委内瑞拉是2个主要的环烷基原油生产国家,全球环烷基原油产量的75%出自这2个国家。

其他国家和地区如前苏联的巴库和加拿大也有少量环烷基原油,而优质环烷基原油(A级原油)集中在美国。

中国的环烷基原油我国有丰富的环烷基原油资源,其地质储量约占全世界环烷基原油总储量的1/4。

我国环烷基原油产地主要在新疆克拉玛依油田、辽河油田和华北大港油田以及渤海湾地区。

新疆克拉玛依油田新疆克拉玛依油田有储藏丰富的环烷基原油资源,储量占世界第3位,在风城区、九区、红山嘴红浅区已探明的储量达1.76×108t,产量为3.0×106t/a,按目前的产量可稳定开采20年以上。

克拉玛依环烷基原油质量优于美国和委内瑞拉。

具有密度大、黏度高、蜡含量低、倾点低、环烷烃含量高、沥青质含量低等特点,是生产电气绝缘油、冷冻机油和橡胶填充油的良好原料和宝贵资源。

新疆克拉玛依油田九区原油性质很象羊三木原油,其凝点更低,适合生产低凝润滑油。

新疆克拉玛依油田九区原油性质见表。

1前言2006年初,国务院常务会议通过了《炼油工业中长期发展专项规划》,明确了中国炼油、化工行业发展的方向和政策:一是要在充分利用好国内原油的基础上,积极采取“走出去”、“引进来”,多来源、多渠道等方式开发利用国外原油资源,特别是高硫、高酸等劣质原油资源,力求原油稳定供应;二是要加大结构调整的力度,主要依托和优化现有企业,实现炼化一体化,实现规模经济发展,要求新建炼油项目单线规模原则上要达到800×104t级以上,尽力提高产业集中度和资源利用率;三是要优化配置原油资源,加快油品质量与国际标准接轨的步伐,调整装置结构,实现清洁燃料生产,增加优质产品供给,改善大气环境质量。

按照《炼油工业中长期发展专项规划》的要求,到2010年,我国炼油加工能力将达到4×108t/a,其中将新增原油加工能力9000×104t/a,同时淘汰低效炼油能力约2000×104t/a。

规划和设计好新增炼油能力,对合理利用资源、节能降耗、保护环境和构建和谐社会具有重要意义。

2规划布局新增炼油能力的规划和布局,应从原油的运输成本、产品的市场覆盖范围、公用工程的建设条件、环境保护的治理难度等方面综合考虑。

考虑到新增炼油能力一般以加工通过海路进口的原油为主,因此新增的炼油能力宜布置在沿海地区。

首先宜在具有码头特别是大型码头建设条件的沿海地区建厂,这有利于原材料特别是原油的进厂,有利于产品出厂,也有利于建设期间大件设备的运输。

仅原油成本降低一项,就可以为工厂获得较为可观的经济效益。

其次,由于我国沿海地区特别是东南沿海地区经济比较发达,发展潜力大,对成品油和石化产品需求量较大,沿海炼厂不仅具有就近的较大的市场空间,而且也可方便地进入东南亚等国际市场。

不可忽视的是,沿海炼油厂处于大江、大河的下游,应对像吉林石化污染松花江等突发环境事件的能力较强,加之海风的作用,加速了空气的对流,减轻了空气污染的敏感度。

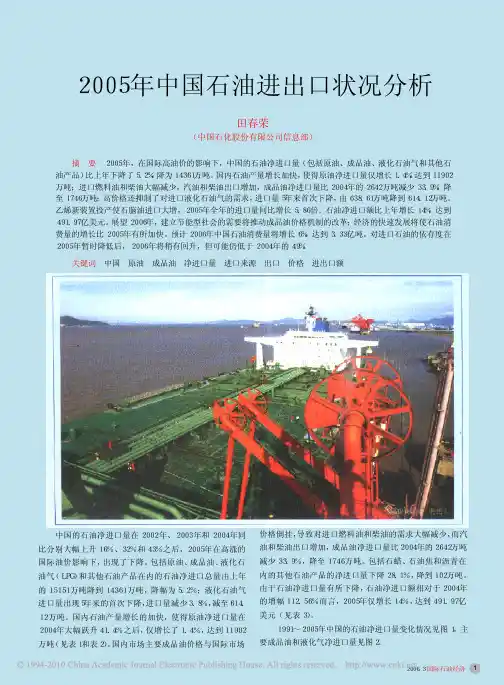

ANNUAL FEATURE 年度专稿2006.3 国际石油经济1中国的石油净进口量在2002年、2003年和2004年同比分别大幅上升16%、32%和43%之后,2005年在高涨的国际油价影响下,出现了下降。

包括原油、成品油、液化石油气(LPG)和其他石油产品在内的石油净进口总量由上年的15151万吨降到14361万吨,降幅为5.2%;液化石油气进口量出现5年来的首次下降,进口量减少3.8%,减至614.12万吨。

国内石油产量增长的加快,使得原油净进口量在2004年大幅跃升41.4%之后,仅增长了1.4%,达到11902万吨(见表1和表2)。

国内市场主要成品油价格与国际市场2005年中国石油进出口状况分析田春荣(中国石化股份有限公司信息部)摘 要 2005年,在国际高油价的影响下,中国的石油净进口量(包括原油、成品油、液化石油气和其他石油产品)比上年下降了5.2%,降为14361万吨。

国内石油产量增长加快,使得原油净进口量仅增长1.4%,达到11902万吨;进口燃料油和柴油大幅减少,汽油和柴油出口增加,成品油净进口量比2004年的2642万吨减少33.9%,降至1746万吨;高价格还抑制了对进口液化石油气的需求,进口量5年来首次下降,由638.61万吨降到614.12万吨。

乙烯新装置投产使石脑油进口大增,2005年全年的进口量同比增长5.86倍。

石油净进口额比上年增长14%,达到491.97亿美元。

展望2006年,建立节能型社会的需要将推动成品油价格机制的改革;经济的快速发展将使石油消费量的增长比2005年有所加快。

预计2006年中国石油消费量将增长6%,达到3.33亿吨。

对进口石油的依存度在2005年暂时降低后,2006年将稍有回升,但可能仍低于2004年的49%。

关键词 中国 原油 成品油 净进口量 进口来源 出口 价格 进出口额价格倒挂,导致对进口燃料油和柴油的需求大幅减少,而汽油和柴油出口增加,成品油净进口量比2004年的2642万吨减少33.9%,降至1746万吨。

巴西深海油田-巴西国家石油公司2007年年底以来,巴西在被称为“盐上层”的地层中发现了一系列大油田。

所谓的“盐上层”地区,延伸数百公里,是世界上迄今为止最大的深海石油储备区域。

2008年4月,巴西又在大西洋巴西海域发现了一个巨大油田,国际地质学家预计该油田的最大埋藏量为330亿桶,可能成为历史上发现的第三大油田。

马拉开波湖-壳牌马拉开波湖是拉丁美洲最大的湖泊, 总面积1.4344万平方公里。

马拉开波湖也是世界上产量最高、开采历史最悠久的石油湖,开采历史已有90多年,委内瑞拉的石油工业诞生在这里。

在马拉开波湖东南部500多公里,是全球有名的奥里诺科重油带,面积约为5.5万平方公里,委内瑞拉政府和石油专家估计该地区蕴藏着2350亿桶重油。

墨西哥湾-英国石油公司、ATP油气公司、必和必拓石油公司、雪佛龙公司、科巴尔特国际能源公司、国家碳化氢公司美国分公司、海斯公司、克尔-麦吉油气工业公司、马拉松石油公司、墨菲石油公司、诺布尔能源公司、壳牌石油公司、挪威国家石油公司以及沃尔特油气公司。

在美国东南角近海地区,墨西哥湾上钻井平台星罗棋布,717个海上平台每天生产130万桶原油、2亿立方米天然气,占全美国原油产量26%、天然气产量11%。

墨西哥湾也是墨西哥石油工业的集中地。

2006年,墨西哥在墨西哥湾西部尤卡坦地区坎佩切湾的坎塔雷尔巨型油田每天生产原油370万桶,占墨西哥原油总产量80%。

加拿大油砂-壳牌石油公司、埃克森美孚公司和道达尔石油公司、挪威国家石油公司、雪佛龙石油公司在常规石油资源越来越少的情况下,占全球石油资源70%的非常规石油资源的开发利用就成为世界性的话题。

世界上所探明的油砂资源有95%集中在加拿大。

其已探明的油砂和重油资源多达4000亿立方米(合2.5万亿桶原油),相当于整个中东地区的石油蕴藏量。

目前,加拿大在阿尔伯塔省共有26个油砂项目投入生产,总生产规模达到每天83万桶,占加拿大石油产量的43%。

世界上最大的油田在哪个地方油田指由单一构造控制下的同一面积范围内的一组油藏的组合,经由人工开采之后成为油田。

说到油田就要说说世界上最大的油田了。

下面由店铺为大家介绍世界上最大的油田,希望能帮到你。

最大的油田在中国石油天然气集团继上次宣布发现储量规模达10亿吨的冀东南堡大油田后,中石油高级顾问韩学功当时曾向早报记者透露,除了该油田外,这都不算什么,我们中石油还在四川发现了一个世界级的新奇迹。

它比中石化普光气田规模更大。

这一中国最大的天然气田名为龙岗气田,预计储量达7000亿立方米。

这一发现足以撼动世界能源市场,无论是原油还是天然气都会有一个重新洗牌。

内蒙古苏里格气田目前是中国最大的气田,已探明储量5336亿立方米,普光气田排名第二,已探明储量3560亿立方米。

目前全国已探明的经济可采储量加起来只有2.5万亿立方米。

而龙岗气田一地的经济可采储量就达7000亿立方米,是普光气田的2到3倍。

众所周知,石油作为世界性战略储备能源,被称为“黑色黄金”,一直以来,作为全世界最大的原油进口国,中国的需求就是支撑油价的关键因素,但是,中国战略石油储备快要满了,摩根大通分析师在6月29日的研究报告中称,此前油价的暴跌,中国借此风暴加倍买入石油,如今中国有可能已接近填满其战略石油储备。

停止为石油战略储备进口石油可能将抹掉中国约15%的进口。

从中石油公布的原油数据来看,2015年,我国的原油进口较10年前增长了1倍多,已经远远超过美国成为世界最大石油进口国。

现在的原油市场的话语权就在中国。

从世界能源局势来看,原油市场已经接近饱和,这一世界级天然气油田的发现,早在去年就已经发现,中石油之所以迟迟不公布仍旧是从能源战略全局上考虑,外界一直以来认为中国石油需求的高增长将会威胁到世界石油安全,但是从目前来看,中国石油储备已经处于饱和状态,原油全球过剩的局面仍旧没有得到缓解,加上本次“55亿桶原油”的发现,甚至可以说是丢掉了中国这块大肥肉!沙特王子穆罕穆德·本·萨尔曼早在5月初就公布了一项名为“沙特愿景2030”的大规模经济改革计划,旨在摆脱对原油出口的依赖,沙特能源部长法利赫表示,经济改革计划将提振沙特的经济增长,沙特的天然气产出将会翻倍,并将会私有化自来水公司;沙特阿美计划开发更多的非常规天然气;大部分能源计划的资金都来自私营部门;沙特能源刺激计划需要1030亿沙特里亚尔。

一、世界石油价格的历史变化情况回顾1.1 1973年以前的低油价阶段1960年OPEC成立以前,石油的生产和需求受西方国家控制,油价处于1.5~1.8美元/桶的垄断低水平。

1960年9月,OPEC在伊拉克首都巴格达成立,成立后围绕着石油的生产权和定价权不断与西方跨国公司进行斗争。

从OPEC成立到1970年,原油价格一直保持在1.8~2美元/桶的水平上,可见在整个20世纪60年代OPEC在国际石油市场上控制油价的能力微不足道。

1970—1973年,随着OPEC在一系列谈判中的胜利,原油价格的决定权主体开始发生变化,原油标价出现上升迹象,到1973年10月油价接近3美元/桶。

1.21973年10月—1978年,油价上升与第一次石油危机期这一时期,OPEC国家在实现石油资源国有化的基础上,进而联合起来,夺取了国际石油定价权,并以石油为武器打击欧美发达国家,维护民族利益。

1973年10月爆发了第四次中东战争,油价急剧上涨,从10月的接近3美元/桶涨到1974年1月的11.65美元/桶,造成西方国家第一次能源危机。

1974年2月尼克松建议召开了第一次石油消费国会议,成立了国际能源机构(IEA),能源问题成为国际政治外交中的重要议题,OPEC的国际地位迅速上升。

1974—1978年原油价格稳定维持在10~12美元/桶的水平。

1.3 1979—1986年第二次石油危机及其消化阶段1979—1981年第二次能源危机时,布伦特油价狂涨到36.83美元/桶。

借助两次石油危机,OPEC从国际石油垄断资本手中完全夺回了石油定价权。

1981—1986年为OPEC实行原油产量配额制的较高油价时期,布伦特油价从36.83美元/桶缓慢降到27.51美元/桶。

随着非OPEC产油国原油产量的增长以及节能和替代能源的发展,OPEC对油价的控制能力不断下降,原油价格也开始不断回落。

1986年,油价急剧下跌到13美元/桶左右。

1.4 1986—1997年,实现市场定价的较低油价时期此时期,由于石油勘探开发技术的进步,石油成本不断下降,产量增加,国际油价的决定主体从OPEC单方面决定,转向由OPEC、石油需求和国际石油资本共同决定的局面,国际油价基本实现市场定价。

原油期货介绍广发期货发展研究中心张卉瑶2014年10月目录原油基础知识国际原油供需格局原油定价体系主要原油期货市场原油价格影响因素石油简介原油/石油:习惯上称直接从油井中开采出来未经提炼或加工的石油为原油,亦即天然石油。

它是一种由各种烃类组成的黑褐色或暗绿色黏稠液态或半固态的可燃物质,略轻于水。

可溶于多种有机溶剂,不溶于水,但可与水形成乳状液。

石油包括原油、人造石油和各种石油产品。

石油的成因:目前学术界普遍认同石油是一种化石燃料,它是古代海洋或湖泊中的生物经过漫长的演化形成的混合物;因此石油同样也是不可再生能源的一种。

不过近年来对于石油成因的说法存有争议。

目前主流观点仍旧认为石油是“生物起源”,但亦有较多观点认同“无机起源”和“宇宙起源”。

石油起源论关系到石油是否可以再生。

资料来源:美国能源部石油—工业的血液4能源是现代社会源动力,亦为所有工商业的根本。

而目前能源主要还是以化石燃料为主。

在煤炭、石油和天然气固液气三态的能源产品之中,只有液体的石油易储存、易使用、热量高。

因此石油是当之无愧工业的血液。

谁掌握了石油,谁就控制了所有国家;谁掌握了粮食,谁就控制了人类;谁掌握了货币,谁就控制了所有政府。

——基辛格资料来源:美国能源部能源分区域消费5原油分类6美国和中国以API度作为原油分类的基准,是美国石油学会(API)制订的用以表示石油及石油产品密度的一种量度。

它表示石油产品15.6℃时的相对密度(与水比)。

国际上把API度作为决定原油价格的主要标准之一。

它的数值愈大,表示原油愈轻,价格愈高。

是的,每周二晚间的API能源库存报告就是它发布的。

国际主要原油品种地区API含硫量分类吨桶比倾点WTI北美390.34%轻油7.64-5Brent欧洲38.10.39%轻油7.42Dubai中东44.60.03%轻油7.84821Bonny北非31 1.70%酸油7.239-12.2Tapis亚太38.20.15%轻油7.50643大庆中国330.10%轻油7.32826.7Cinta印尼32.50.10%轻油7.105105Minas马来西亚340.09%轻油7.373100注:1美式桶=42美制加仑≈159升7原油产业链8石油开采炼油行业成品油销售由于原油供给、运输和精炼等过程的天然限制,原油产业链一般都高度集中。

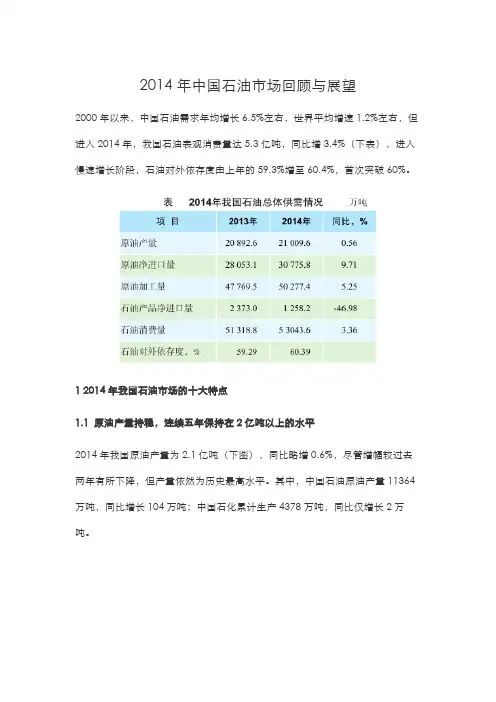

2014年中国石油市场回顾与展望2000年以来,中国石油需求年均增长6.5%左右,世界平均增速1.2%左右,但进入2014年,我国石油表观消费量达5.3亿吨,同比增3.4%(下表),进入慢速增长阶段,石油对外依存度由上年的59.3%增至60.4%,首次突破60%。

1 2014年我国石油市场的十大特点1.1 原油产量持稳,连续五年保持在2亿吨以上的水平2014年我国原油产量为2.1亿吨(下图),同比略增0.6%,尽管增幅较过去两年有所下降,但产量依然为历史最高水平。

其中,中国石油原油产量11364万吨,同比增长104万吨;中国石化累计生产4378万吨,同比仅增长2万吨。

1.2 2014年原油加工量再创新高,首次突破5亿吨近年来,随着我国炼油能力的提高,原油加工量一直呈逐年增加的态势,2014年我国原油加工量为5.0277亿吨(下图),同比增长5.3%。

1.3 原油进口量再创历史新高,首次突破3亿吨据海关统计,2014年我国原油进口量为3.1亿吨(下图),同比增长9.5%,远高于2013年4.1%的增幅,为2011年以来最快增速。

2014年原油进口量增加的主要原因在于中国石油彭州炼厂以及中化泉州炼厂已经开始投产,中国化工集团自2014年5月开始使用其每年1000万吨的原油进口配额。

此外,10月份以后原油价格大幅下跌,除了作为原料进入炼厂外,增量也主要流入原油储备库。

1.4 原油自美洲进口成为新增长点,哥伦比亚跻身我国进口来源前十强从进口地区来看,中东依然是我国进口原油的最大来源地,非洲位居第二。

2014年,除亚太外,我国从其他地区进口原油的数量均有不同程度增长,其中从美洲和中东进口原油数量增长较快,尤其是从美洲进口原油同比大幅增长18.6%,进口份额由2013年的10.0%增至10.8%,从中东进口原油数量同比增加9.6%,所占份额也由2013年的51.9%增至52.1%。

而从前苏联的进口量虽然较2013年增加6.6%,但所占份额却由上年的13.0%降至12.7%。

一2003-2010上半年世界石油价格的波动情况1 2003年油价波动情况2003年世界石油工业在诸多因素的影响下颠簸度过。

委内瑞拉石油工人罢工、美-伊战争、SARS全球蔓延、美国经济增长加快、美元贬值、中国经济高速增长、俄罗斯石油产量增加、OPEC未启动价格控制机制等,都是2003年世界石油工业中的重大事件,这些事件,或因石油引发、或影响整个国际石油工业。

2003年油价总体偏高,世界石油勘探开发活跃,产量和消费量增加较快。

2003年国际原油现货价格波动较大,年初和年末上扬明显,全年总体走高。

1~3月,在委内瑞拉石油工人罢工的延续、天气寒冷、OECD成员国原油储备偏低,美国对伊拉克战争的不确定性等因素的影响下,原油价格居高不下,除阿拉伯轻油和迪拜原油外,WTI、布伦特和米那斯原油月平均价格均在30美元/桶以上的高位运行。

OPEC两次调高生产配额也没有解决问题。

4~5月,随着委内瑞拉石油工人罢工结束、天气转暖、美-伊战争初见分晓,油价下跌。

美对伊开战后,市场预期联军速战速决,对中东出口影响不大;伊拉克重返国际原油市场;同时,委内瑞拉产量回升。

这些是导致油价开始大幅度下跌的主要因素。

6~8月,伊拉克恢复原油出口的困难重重,欧佩克得以顺利抽紧资源,OECD主要成员国库存持续偏低导致油价迅速反弹.下半年全球经济复苏加快,美国和中国的石油需求明显增加,OPEC9月的减产使油价在2003年下半年持续走高。

2003年, WTI、布伦特、阿拉伯轻油、迪拜和米那斯原油现货年平均价格分别达到31.12、28.88、26.07、26.77和29.21美元/桶,总体较高(表1)。

OPEC数据显示,其2003年一揽子油价平均为28.10美元/桶,比2002年高15.4%,也高于OPEC设定的22~28美元/桶的目标区间。

这一价格也达到了自1984年年初以来的OPEC 一揽子原油参考价格的最高水平。

2 2004年油价波动情况2004年国际油价扶摇直上、连创新高,并在10月25日升至55.67美元/桶的高位。

近几年国际油价波动及原因张泽之 10119042 理学院 10信息与计算科学(2)1.近年石油价格走势图表一:调整了通货膨胀以后石油价格的走势图(1970~2006)资料来源: Chart of the Day图表二:2005年以来的石油价格走势由图一、图二可以直观看出:自1970年至今,国际石油价格波动频繁,且幅度较大;其中图二显示:国际油价自突破每桶40美元以来,2005年迄今一直保持上升势头,特别是在2008年2月,每桶价格突破100美元大关之后上升速度加快,现在每桶价格甚至超过140美元。

两年前,当油价突破70美元时,国际社会就惊呼为“心理极限”。

之后,油价涨势有增无减。

而今,油价高位运行已成常态。

全球经济已经进入到了高油价时代。

以下是近五年国际油价大致走势:2004年初原油价格在30美元/桶左右徘徊。

2005年初布伦特原油价格在40美元附近的波动,NYMEX 原油期价短期仍在50 美元的位置上下波动。

2006年原油价格继续走强,并创历史新高。

全年WTI和布伦特原油均价分别为65.99和65.10美元/桶,同比上涨17.3%、20.1%。

2007年1月份国际原油价格的走势可谓波澜起伏。

从月初的60多美元/桶一度下跌至50美元/桶以下,跌幅达到了20%以上。

自06年8月上冲至接近每桶80美元后,WTI现货和布伦特现货都在07 年1月19日跌至每桶50美元。

2007年8月后,国际原油价格持续走高,11月份在90美元以上的高位持续了整整一个月,并数次冲击100美元关口。

2008年第一个交易日, WTI原油期货价格盘中首次突破100美元,创出名义价格历史新高。

2008年6月6日,纽约原油期货价格暴涨至每桶139美元上方的历史新高,最大涨幅超过11美元,NYMEX-7月原油期货结算价飙升10.75美元,或8.41%,至每桶138.54美元,单日涨幅超过了1998年12月10日的单日涨幅。

纽约商品交易所指标原油期价7月3日在电子交易时段冲高至每桶145.85美元,再创新高。

一、原油1、定义我们习惯上把尚未开发的埋在下地的石油称原油,是一种流动或是半流动的液体。

颜色从褐色到暗黑色。

密度一般在0.75-0.95之间。

相对密度在0.91-1.0的称重质原油,小于0.9的称轻质原油。

基本指标:粘度是指原油在流动时所引起的内部摩擦阻力,原油粘度大小取决于温度、压力、溶解气量及其化学组成。

温度增高其粘度降低,压力增高其粘度增大,溶解气量增加其粘度降低,轻质油组分增加,粘度降低。

原油粘度变化较大,一般在1~100mPa·s之间,粘度大的原油俗称稠油,稠油由于流动性差而开发难度增大。

一般来说,粘度大的原油密度也较大。

原油冷却到由液体变为固体时的温度称为凝固点。

原油的凝固点大约在-50℃~35℃之间。

凝固点的高低与石油中的组分含量有关,轻质组分含量高,凝固点低,重质组分含量高,尤其是石蜡含量高,凝固点就高。

含蜡量是指在常温常压条件下原油中所含石蜡和地蜡的百分比。

石蜡是一种白色或淡黄色固体,由高级烷烃组成,熔点为37℃~76℃。

石蜡在地下以胶体状溶于石油中,当压力和温度降低时,可从石油中析出。

地层原油中的石蜡开始结晶析出的温度叫析蜡温度,含蜡量越高,析蜡温度越高。

析蜡温度高,油井容易结蜡,对油井管理不利。

含硫量是指原油中所含硫(硫化物或单质硫分)的百分数。

原油中含硫量较小,一般小于1%,但对原油性质的影响很大,对管线有腐蚀作用,对人体健康有害。

根据硫含量不同,可以分为低硫或含硫石油。

含胶量是指原油中所含胶质的百分数。

原油的含胶量一般在5%~20%之间。

胶质是指原油中分子量较大(300~1000)的含有氧、氮、硫等元素的多环芳香烃化合物,呈半固态分散状溶解于原油中。

胶质易溶于石油醚、润滑油、汽油、氯仿等有机溶剂中。

分类:由于原油是碳氢化合物,主要成分为烷烃。

按其中的烃类的不同主要分为烷烃、环烷烃、芳香烃。

根据烃类成分的不同,可分为的石蜡基石油、环烷基石油和中间基石油三类。

石蜡基石油含烷烃较多;环烷基石油含环烷烃、芳香烃较多;中间基石油介于二者之间。

生命是永恒不断的创造,因为在它内部蕴含着过剩的精力,它不断流溢,越出时间和空间的界限,它不停地追求,以形形色色的自我表现的形式表现出来。

--泰戈尔目前全球范围主要的石油现货市场有西北欧市场、地中海市场、加勒比海市场、新加坡市场、美国市场5个。

如西北欧市场分布在(阿姆斯特丹—鹿特丹—安特卫普)地区,主要为德、法、英、荷等国服务,核心在鹿特丹。

新加坡市场的出现尽管只有10多年时间,但因地理位置优越,发展极为迅速,现已成为南亚和东南亚的石油交易中心。

美国年消费石油9亿吨左右,约占全球总量的1/4,其中6亿吨左右需要进口,于是在美国濒临墨西哥湾的休斯敦及大西洋的波特兰港和纽约港形成了一个庞大市场。

目前中国的成品油零售中准价就是参照国际市场鹿特丹、纽约、新加坡3地价格制订的。

全球范围主要的石油期货市场有纽约商品交易所、伦敦国际石油交易所以及最近两年兴起的东京工业品交易所。

2003年纽约商品交易所能源期货和期权交易量超过1亿手,占到三大能源交易所总量的60%,其上市交易的西得克萨斯中质原油(wti)是全球交易量最大的商品期货,也是全球石油市场最重要的定价基准之一。

伦敦国际石油交易所交易的北海布伦特原油也是全球最重要的定价基准之一,全球原油贸易的50%左右都参照布伦特原油定价。

日本的石油期货市场虽然历史很短,但交易量增长很快,在本地区的影响力也不断增强。

世界石油市场的格局决定了其定价机制,目前,国际市场原油贸易大多以各主要地区的基准油为定价参考,以基准油在交货或提单日前后某一段时间的现货交易或期货交易价格加上升贴水作为原油贸易的最终结算价格。

期货市场价格在国际石油定价中扮演了主要角色。

以地域划分,所有在北美生产或销往北美的原油都以wti原油作为基准来作价;从原苏联、非洲以及中东销往欧洲的原油则以布伦特原油作为基准来作价;中东产油国生产或从中东销往亚洲的原油以前多以阿联酋迪拜原油为基准油作价;远东市场参照的油品主要是马来西亚塔皮斯轻质原油(tapis)和印度尼西亚的米纳斯原油(minas)。

委内瑞拉经济衰落原因初探石油是委内瑞拉经济的命脉,是委内瑞拉国内经济的重要支撑。

伴随着全球石油价格的下跌,以石油为经济支柱的委内瑞拉受到了巨大的冲击,巨大的通货膨胀、债务链不断、极端贫困等问题使委内瑞拉经济不堪一击。

更加值得注意的是,石油下跌这一全球性现象对委内瑞拉的威胁尤其严重,然而,委内瑞拉并没有像其他石油国一样,通过提高产量来弥补国家的财政预算。

在此情况下,委内瑞拉经济衰落的原因值得深入探究。

本文基于《BP世界能源统计年鉴》2016年6月公布的数据,通过比较和分析委内瑞拉石油出口数据和其他石油国的战略方针和重点,旨在对委内瑞拉经济衰落的原因有更进一步的认识。

标签:委内瑞拉;石油经济;石油下跌;石油战略一、引言作为石油输出国组织(Organization of Petroleum Exporting Countries,OPEC)的生产国和输出国,委内瑞拉位于南美加勒比海,是拉丁美洲较为发达的国家之一,石油在该国结构中占有重要地位。

根据2016《BP世界能源统计年鉴》数据显示,委内瑞拉已经探明的石油产量为470亿吨,3009亿桶,占世界探明储量的17.7%。

委内瑞拉理应是富裕的“油库”,然而伴随着全球石油下跌,委内瑞拉国内危机四伏:委国通货膨胀严重、商品短缺、极端贫困、治安恶劣、债务链更是如雪球般越滚越大。

蕴藏着丰富能源的委内瑞拉为何会沦到如此惨况?世界原油价格下跌是全球性的宏观现象,然而为何委内瑞拉会如此不堪一击呢?纵观全球,仍然有很多依赖石油经济的国家因为其石油战略的完备减缓了石油对全国经济的威胁。

委内瑞拉究竟在石油产能上有怎样的劣势,在应对全球性的油价下跌的战略上与有效规避威胁的国家又有哪些差异和差距?虽然各界媒体对委内瑞拉经济崩溃做出过诸多猜测,如:其政治权力的独占化、经济的去市场化、社会政策的超福利化,但并未有专家和学者具体地分析过委内瑞拉石油经济的问题所在。

该文章将基于权威的数据,通过比较更具体的战略和各国应对方式,直接地探究委内瑞拉石油经济受到冲击的原因并对其石油经济有更进一步的认识。

CME原油一、产品概述(简介)石油(英语、拉丁语:petroleum,拉丁语词源希腊语:petra(岩石)+拉丁语:oleum(油)),又称原油,是一种粘稠的、深褐色液体。

地壳上层部分地区有石油储存。

它由不同的碳氢化合物混合组成,其主要成分是各种烷烃、环烷烃、芳香烃的混合物。

石油的成油机理有生物沉积变油和石化油两种学说,前者较广为接受,认为石油是古代海洋或湖泊中的生物经过漫长的演化形成,属于化石燃料,不可再生;后者认为石油是由地壳内本身的碳生成,与生物无关,可再生。

就其化学元素而言,主要是碳元素和氢元素组成的多种碳氢化合物,统称“烃类”。

原油中碳元素占83%-87%,氢元素占11%-14%,其它部分则是硫、氮、氧及金属等杂质。

虽然原油的基本元素类似,但从地下开采的天然原油,在不同产区和不同地层,反映出的原油品种则纷繁众多,其物理性质有很大的差别。

石油主要被用来作为燃油和汽油,燃料油和汽油组成目前世界上最重要的一次能源之一,也是许多化学工业产品如溶液、化肥、杀虫剂和塑料等的原料。

物理性质石油的性质因产地而异,相对密度一般在0.75-0.95之间,少数大于0.95或小于0.75,相对密度在0.9-1.0的称为重质原油,小于0.9的称为轻质原油。

粘度范围很宽,一般在1-100mPa·s之间。

原油的凝固点是指冷却到由液体变为固体时的温度,大约在-50℃-35℃之间,轻质组分含量高,凝固点低,重质组分含量高,尤其是石蜡含量高,凝固点就高。

沸点范围为常温到500摄氏度以上,可溶于多种有机溶剂,不溶于水,但可与水形成乳状液。

成分组成平均而言,原油由以下几种元素或化合物组成:碳——84%氢——14%硫——1到3%(硫化氢、硫化物、二硫化物和单质硫)氮——低于1%(带胺基的碱性化合物)氧——低于1%(存在于二氧化碳、苯酚、酮和羧酸等有机化合物中)金属——低于1%(镍、铁、钒、铜、砷)单位1吨约等于7桶,如果油质较轻(稀)则1吨约等于7.2桶或7.3桶。