[管理学]第六章 信用证的种类

- 格式:ppt

- 大小:317.00 KB

- 文档页数:44

国内信用证的种类1. 进口信用证(Import Letter of Credit)进口信用证是指国内银行根据进口商的申请,以进口商为受益人,向国外银行发出的一种付款保证,用于保障进口商按照合同要求向外国供应商支付货款。

进口信用证对于进口商来说是一种重要的支付方式,可以降低交易风险,保证货物按时到达并确保支付款项。

2. 出口信用证(Export Letter of Credit)出口信用证是指国内银行根据出口商的申请,以国外买方为受益人,向国内银行发出的一种付款保证,用于保障出口商按照合同要求交付货物后能够获得款项。

出口信用证对于出口商来说是一种重要的支付方式,可以降低交易风险,确保出口商能够按时收到货款。

3. 转让信用证(Transferable Letter of Credit)转让信用证是指受益人可以将信用证的全部或部分权益转让给第三方的信用证。

转让信用证通常用于国内贸易中,可以帮助中间商或代理商进行货物转手销售,简化交易流程,降低资金压力。

4. 分期信用证(Installment Letter of Credit)分期信用证是指信用证付款金额可分为多个期次支付的信用证。

分期信用证适用于分期交付货物或分期付款的交易,可以提供更灵活的付款方式,同时保证双方的权益。

5. 保函信用证(Standby Letter of Credit)保函信用证是指银行根据申请人的要求,向受益人发出的一种付款保证,用于保障申请人在合同履行中出现违约情况时,受益人能够获得支付款项。

保函信用证通常用于国内贸易中,在合同签订阶段提供担保,增加交易的可靠性。

6. 确认信用证(Confirmed Letter of Credit)确认信用证是指国内银行在国外银行的信用证基础上增加确认责任的信用证。

确认信用证可以增加受益人的信任度,降低交易风险,确保收款安全。

7. 不可撤销信用证(Irrevocable Letter of Credit)不可撤销信用证是指信用证在经申请人、受益人和开证行三方同意的情况下,不能被单方面撤销或修改的信用证。

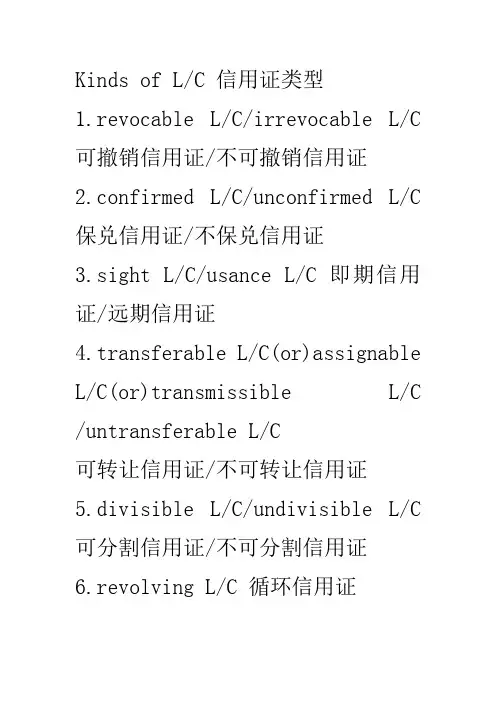

信用证的种类摘要:信用证的种类主要有七大类:A、可撤销信用证和不可撤销信用证,B、跟单信用证和光票信用证,C、保兑信用证和不保兑信用证,D、即期信用证和远期信用证,E、可转让信用证和不可转让信用证,F、循环信用证,G、对开信用证。

A、可撤销信用证和不可撤销信用证可撤销信用证是指在议付行议付之前开证行不必征得受益人或有关当事人的同意就可以随时撤销或修改的信用证,这种信用证对进口方风险较大,所以一般进口方不接受此种信用证。

不可撤销信用证是指信用证一经开出,未经受益人或有关当事人的同意,在有效期内当事人不得随意更改或撤销的信用证。

B、跟单信用证和光票信用证跟单信用证是开证行凭跟单汇票或仅凭单据付款的信用证。

单据是指代表货物或证明货物已经交付承运人的运输单据。

通常包括各类运输提单、保险单、仓单等。

国际贸易中所使用的信用证绝大部分是跟单信用证。

光票信用证是凭不附单据的汇票付款的信用证,汇票如果附有不包括运输单据的发票、货物清单等,仍然属于光票信用证。

C、保兑信用证和不保兑信用证保兑信用证是指开证行开出的信用证由另一银行保证对符合信用证条款规定的单据履行付款义务。

对信用证加保兑的银行称为保兑行,保兑行承担与开证行相同的第一付款责任。

D、即期信用证和远期信用证即期信用证是开证行或付款行收到符合信用条款的跟单汇票或装运单据后,立即履行付款义务的信用证。

即期信用证有利于出口人安全迅速地收回资金,因此是国际贸易结算中使用最普遍的一种信用证。

远期信用证指开证行或付款行收到信用证的单据时,不立即付款而是等到约定期满时才履行付款义务的信用证。

E、可转让信用证和不可转让信用证可转让信用证是指受益人有权将信用证金额的全部或部分转让给一个或几个第三方(即第二受益人)使用。

可转让信用证只能转让一次,第二受益人不能将信用证再次转让给新的受益人。

不可转让信用证是指受益人不能将信用证的权利转让给他人的信用证。

F、循环信用证循环信用证是指信用证被全部或部分利用后,能重新恢复到原金额再度被利用,周而复始,直至达到规定的利用次数或累计总金额为止的信用证。

信用证的主要种类信用证这东西啊,说实话,听起来挺高大上的,但其实它就是国际贸易里的“支付宝担保”,给你我他之间搭个信任的桥。

今天咱们就来聊聊信用证的主要种类,保证让你一听就懂,还能感受到其中的门道和魅力。

首先说说最常见的“即期信用证”。

这就像你淘宝上买东西,一手交钱一手交货,简单直接。

在国际贸易里,就是买家给银行下个指令,说:“哥们儿,我看到货了,赶紧把钱给卖家。

”银行一看,行,立马转账,事儿就办妥了。

这种信用证,快捷方便,特别适合那些急性子或者想快点收尾的买卖。

然后讲讲“远期信用证”。

这个嘛,就像是跟银行借了笔钱,约定好啥时候还。

买卖双方约定个未来日期,到了那天,银行才肯掏钱。

为啥这么麻烦呢?有时候,买家手头紧,想缓缓;有时候,卖家怕买家跑了,得有个保障。

远期信用证就像个“时间胶囊”,把信任和约定封存在里面,到时候再打开,大家都高兴。

再来聊聊“可撤销信用证”。

这个名字听起来就让人心里“咯噔”一下,感觉不太靠谱。

其实,它就是银行给了个“口头承诺”,说:“我现在答应你,但要是情况不对,我可就反悔了。

”这种信用证,灵活性高,但风险也大。

买家和卖家得特别信任对方,或者就是临时起意的小买卖,才敢用。

不然,心里总是悬着一块石头,生怕哪天银行突然变卦。

“不可撤销信用证”就稳当多了,它是银行的“金口玉言”,一旦说出,绝不反悔。

这种信用证,就像是给买卖双方吃了颗定心丸,无论市场怎么变,银行都得按约定办事。

买家可以安心收货,卖家也可以放心发货,大家都省心。

还有“保兑信用证”,这可是信用证里的“VIP版”。

除了开证银行,还有另一家银行来“站台”,说:“我也担保,这事儿肯定没问题。

”这样一来,信用度直线上升,哪怕是开证银行出了问题,保兑银行也得顶上。

这种信用证,虽然手续多点,但安全性高,特别适合那些大额交易或者对风险特别敏感的买卖。

最后说说“备用信用证”。

这个名字听起来挺神秘的,其实它就是银行给买家准备的一个“救命稻草”。

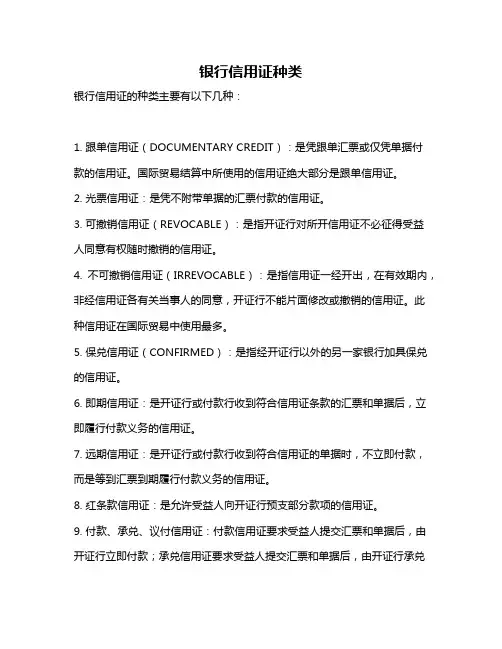

银行信用证种类银行信用证的种类主要有以下几种:1. 跟单信用证(DOCUMENTARY CREDIT):是凭跟单汇票或仅凭单据付款的信用证。

国际贸易结算中所使用的信用证绝大部分是跟单信用证。

2. 光票信用证:是凭不附带单据的汇票付款的信用证。

3. 可撤销信用证(REVOCABLE):是指开证行对所开信用证不必征得受益人同意有权随时撤销的信用证。

4. 不可撤销信用证(IRREVOCABLE):是指信用证一经开出,在有效期内,非经信用证各有关当事人的同意,开证行不能片面修改或撤销的信用证。

此种信用证在国际贸易中使用最多。

5. 保兑信用证(CONFIRMED):是指经开证行以外的另一家银行加具保兑的信用证。

6. 即期信用证:是开证行或付款行收到符合信用证条款的汇票和单据后,立即履行付款义务的信用证。

7. 远期信用证:是开证行或付款行收到符合信用证的单据时,不立即付款,而是等到汇票到期履行付款义务的信用证。

8. 红条款信用证:是允许受益人向开证行预支部分款项的信用证。

9. 付款、承兑、议付信用证:付款信用证要求受益人提交汇票和单据后,由开证行立即付款;承兑信用证要求受益人提交汇票和单据后,由开证行承兑受益人出具的汇票;议付信用证则允许受益人向指定银行提交单据并获得付款,然后由该银行将单据送交开证行。

10. 可转让信用证:允许受益人在一定条件下将信用证的全部或部分权利转让给第三方。

11. 背对背信用证:是原始信用证的受益人在原始信用证的开证行之外的另一家银行开立的第二个信用证,其条款与原始信用证的条款相关联。

12. 对开信用证:是指两个互相联系的信用证,第一个信用证的受益人是第二个信用证的开证申请人,第二个信用证的开证申请人是第一个信用证的开证申请人。

13. 循环信用证:是指在一个规定的时间内,受益人可以连续或分批使用已支付金额的信用证。

当金额使用完毕后,可以重新开立新的循环信用证。

14. 部分信用证部分托收:是指一个合同项下的货物运输费用部分用信用证方式支付,其余部分用托收方式支付。

![信用证的种类_国际贸易实务_[共3页]](https://uimg.taocdn.com/7c29dcfdcfc789eb162dc804.webp)

198国际贸易实务(7)支付货币和信用证金额,包括币别和总额,有的信用证还规定有一定比率的上下浮动幅度。

(8)装运与保险条款,如装运港或起运地、卸货港或目的地、装运期限、可否分批装运、可否转运以及如何分批装运、转运的规定。

以CIF或CIP贸易术语达成的交易项下的保险要求,所需投保的金额和险别等。

(9)单据条款。

通常要求提交商业发票、运输单据和保险单据,此外,还有包装单据、产地证、检验证书等。

(10)特殊条款。

常见的有要求通知行加保兑,限制由某银行议付等。

五、信用证的种类(一)信开信用证和电开信用证按照信用证开立方式、传递方式和记载内容的不同,可分为信开信用证和电开信用证。

信开信用证(mail credit)是指开证行采用印就的信函格式开立信用证,开证后以航空邮寄将信用证寄送通知行。

这种开证方式花费的时间较长,但费用比电开信用证低,可用于装运日期较长或金额较小的贸易货款结算。

电开信用证(cable credit)是指开证行将信用证内容加注密押后,以电报、电传和SWIFT 等电讯方式将信用证条款传达给通知行,然后由通知行将信用证内容转录于本身的格式上或在来电文稿上附加面函再通知受益人。

电开信用证有方便、快捷、准确等优点,但同时费用较高,因此适合在金额大、装运期限短或受益人急用的情况下采用。

电开信用证又可分为:①简电(brief cable)开信用证,指开证行将信用证的受益人、申请人、金额、有效期等主要内容电文预先通知受益人,详细条款再另邮航寄通知行,目的是使出口商早日备货。

简电在法律上是无效的,不能作为交单议付的依据,因此受益人在未收到有效的信用证文件时,不应仓促发货。

②全电(full cable)开信用证,指开证行将信用证的全部内容加注密押后传达给通知行,请其通知受益人。

全电开信用证是有效的信用证正本,可以凭以交单收款。

(二)不可撤销信用证和可撤销信用证按照开证行对所开出的信用证所负的责任,可以划分为不可撤销信用证和可撤销信用证。

信用证种类及作用信用证种类及作用跟单信用证是凭跟单汇票或仅凭单据付款的信用证。

下面由店铺为大家整理的信用证种类及作用,欢迎大家阅读浏览。

(一)、跟单信用证和光票信用证按照信用证项下的汇票是否附有货运单据,可分为跟单信用证和光票信用证两种。

跟单信用证(DOCUMENTARY CREDIT),是凭跟单汇票或仅凭单据付款的信用证。

主要单据,如提单是代表货物所有权或证明货物已发运的凭证。

国际贸易结算中所使用的信用证,绝大多数是跟单信用证。

光票信用证(CLEAN CREDIT),是凭不附单据的汇票付款的信用证。

有的信用证要求汇票附有非货运单据,如发票/垫款清单等,也属于光票信用证。

由于不附货运单据,出口商可在货物装船取得提单以前,就开出汇票,请求银行议付。

因此,光票信用证实际上具有预先取得货款的作用。

但是有的出口商与进口商关系比较密切,先将货运单据按信用证规定寄给进口商,方便进口商提货,然后凭光票向进口商收款。

(二)、可撤销信用证和不可撤销信用证就开证银行对信用证所负责任的程度而言,可分为可撤销信用证和不可撤销信用证二种。

可撤销信用证(REVOCABLE CREDIT,是指开证行可以不经过出口商的同意,也就是不必事先通知出口商,在出口地银行议付之前,有权随时撤销信用证或修改信用证的内容。

可撤销信用证在被撤销时,若通知行于接到通知之前,已经议付了出口商的汇票、单据,开证行仍应负责偿付。

可撤销信用证对受益人收汇无保障,一般不采用,因而在信用证业务中并不常见。

不可撤销跟单信用证IRREVOCABLE DOCUMENTARY LETTEROF CREDIT,是指信用证一经开出,在有效期内,未经出口商及有关当事人的同意,开证行不得片面撤销或修改信用证的内容,只要出口商提供的汇票、单据符合信用证规定,开证行就必须履行付款义务。

不可撤销信用证对出口商收取货款较有保障,在国际贸易中使用得比较广泛。

根据《UCP500》的规定,若信用证没有说明,即没有出现“IRREVOCABLE ”或“REVOCABLE”字样,都认为该信用证是不可撤销信用证。