钢铁工业发展统计数据:中国2018年主要钢铁上市公司股价变化情况统计

- 格式:xls

- 大小:6.00 KB

- 文档页数:1

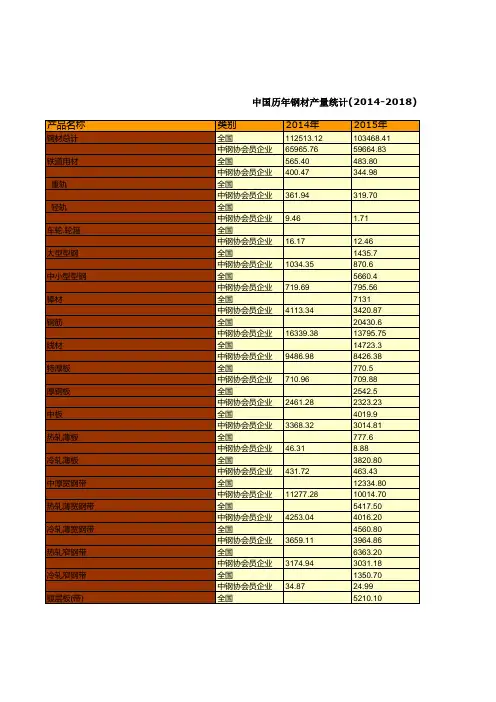

2018年中国钢铁价格走势及行业发展趋势「图」一、中国冶金行业概况及价格走势据国家统计局公布的数据2016年12月全国粗钢日均产量216.84万吨,较11月份下降1.87%;钢材日均产量208.74万吨;生铁日均产量185.39万吨。

2016年我国粗钢产量80837万吨;2016年我国生铁产量70074万吨;2016我国钢材产量113801万吨。

2017年1月-12月份,粗钢产量83173万吨,同比增长5.7%。

2017年1月-12月份,生铁产量71076万吨,同比增长1.8%。

数据来源:国家统计局,华经产业研究院整理数据来源:国家统计局,华经产业研究院整理数据来源:国家统计局,华经产业研究院整理二、中国钢铁企业经营状况分析根据国家统计局数据:2017年我国钢铁工业规模以上数达到8545家,其中1305家企业出现亏损,亏损企业平均亏损金额为2269.7万元。

数据来源:国家统计局,华经产业研究院整理数据来源:国家统计局,华经产业研究院整理2017年我国钢铁工业年度总产值为69905.40亿元,资产总额为63818.00亿元,2017年度销售收入为67429.60亿元,年度利润总额为3419.40亿元。

资料来源:国家统计局,华经产业研究院整理三、钢铁下游需求情况分析1、钢铁下游需求主要来自于建筑业,其直接拉动的需求占钢铁消费的53.3%左右,同时会拉动工程机械以及重卡、家电等间接用钢,直接和间接建筑业占钢铁的75%左右,因此钢铁消费的核心变化就是建筑业,而建筑业的主要就是基建与房地产。

数据来源:国家统计局,华经产业研究院整理建筑用钢是我国钢材消费最大的品种,其用量占钢材的总消费量常年保持在50%以上。

近年来,快速发展的建筑业为建筑用钢品种的开发和应用提供了广泛的市场。

数据显示,2011-2017年,建筑领域钢铁需求量基本维持在3.40亿吨以上。

2017年,建筑领域钢铁需求同比增长7.50%,达到3.87亿吨。

2018年钢铁行业分析报告2018年11月目录一、需求:预期多变实体平稳,需求是钢价上行的基石 (4)1、经济平稳运行,预期上下摆动 (5)2、家电增长超预期、汽车稳定,出口回暖拉动制造业增长 (6)3、长周期视角下,中国的粗钢产量仍有上升空间 (8)4、对需求的误判将是2018年钢铁股最大的机会 (9)二、出口:钢材内外价格倒挂,2018年出口小幅下降 (12)1、螺纹钢内外价差收缩,钢材出口下降 (13)2、国内钢价维持强势,2018年钢材出口小幅下降 (13)三、供给:政策压制持续,供给小幅收缩 (14)1、表外供给收缩,表内供给上升 (14)2、政策持续压制,2018年供给小幅下降 (15)四、库存:2018年钢材库存将维持低位 (18)五、钢价:重点关注需求变化,2018年钢价前高后平 (20)六、成本:铁矿不再是钢厂盈利之殇 (22)1、铁矿弱势趋势持续 (22)2、2018年焦炭价格平稳 (23)七、盈利:2018年钢企盈利将略有上升 (24)需求端,地产投资维持4%左右的增速,基建投资维持10%以上增速,制造业投资回暖,汽车家电等产量平稳,预计2018年内需略增。

市场担心需求回落,尤其是地产投资,我们认为不用过于担忧,商品房方面开发商拿地较多,政策不允许囤地以及库存低位的情况下,2018年新开工不弱。

租赁式住房、棚改、新农村建设及雄安建设皆为增量,政府投资的力量不容忽视。

中国城镇化尚未完成,地产依然存在一轮补库需求,刚需尚未充分释放,被延后的需求等待政策放松的信号,我们认为对钢铁需求可能存在集体误判,高产能利用率下,需求的略微增长也会带来钢价的较大弹性。

供给端,环保限产是2018年的主旋律。

这将带来两个影响,第一供给下降,第二限产地区下游开工将集中到二三季度,需求不会消失,因此全年来看,一四季度供需双弱,二三季度供需双强。

且由于需求不会被消灭,需求可能会略强于供给,钢价全年波动将加大,均价略有提升。

2018年我国钢铁行业发展情况及2019年发展形势分析报告

2019年2月16日

一、基本面分析: 11 月需求收缩快于供给、价格失速下行, 12 月供需格局趋弱

(一)供给:预计 11 月粗钢日均产量维持高位, 12 月秋冬季错峰生产落地或促粗钢日均环比趋降

2018年10月份生铁、粗钢日均产量创历史同期新高,环比略有回落:受益主要钢材品种毛利仍处高位,钢厂生产热情高涨, 10月生铁和粗钢日均产量分别达219万吨/天和266万吨/天,环比分别降1%和降1%,同比分别增13%和14%。

根据我们的测算, 10月炼铁和炼钢产能利用率分别为90%和94%,仅次于2018年9月。

2013-2018年粗钢月度日均产量(单位:万吨/天)

2018年10月炼铁、炼钢产能利用率略回落

从环比数据来观测, 2018年10月高炉开工率、铁矿石疏港量环比9月提升: 10月月周均高炉开工率达68%、环比9月持平, 10月铁矿石日均疏港量达295万吨/天,环比增3%;这与前述的生铁和。

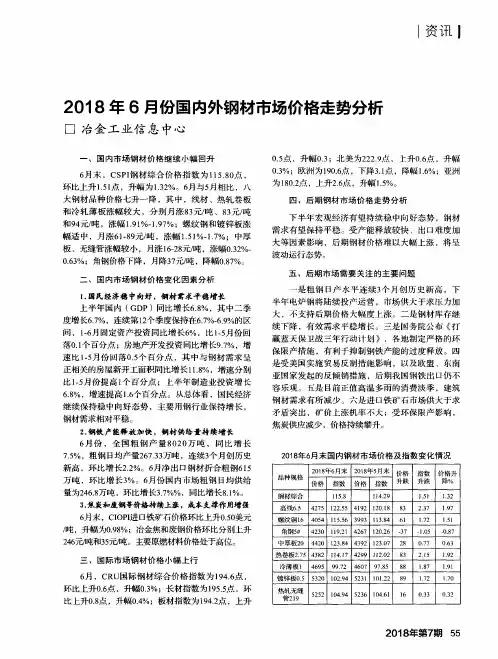

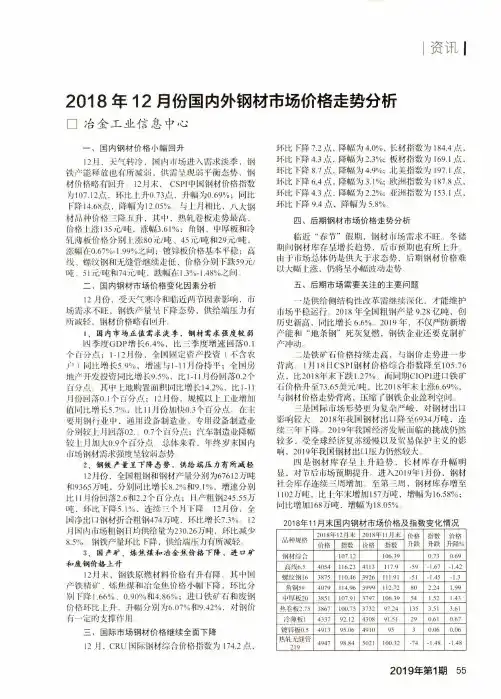

I资讯I2048年12月份国内外钢材市场价格走势分析□冶金工业信息中心一、国内钢材价格小幅回升12月.天气转冷,国内市场进入需求淡季.钢铁产能释放也有所减弱.供需呈现弱平衡态势.钢材价格略有回升12月末,CSPI中国钢材价格指数为107.12点,环比上升0.73点,升幅为0.69%;同比下降14.68点,降幅为12.05%,,与上月相比,八大钢材品种价格三降五升,其中.热轧卷板走势最高,价格上涨135元/吨,涨幅3.61%;角钢、中厚板和冷轧薄板价格分别上涨80元/吨、45元/吨和29元/吨.涨幅在0.67%-1.99%之间;镀锌板价格基本平稳;高线、螺纹钢和无笔管继续走低.价格分别下跌59元/吨、51元/吨和74元/吨.跌幅在1.3%-1.48%之间二、国内钢材市场价格变化因素分析12月份,受天气寒冷和临近两节因素影响.市场需求不旺,钢铁产量呈下降态势.供给端压力有所减轻.钢材价格略有回升.f,国内市场正值需求淡季,钢材需求强度较弱四季度GDP增长6.4%,比三季度增速回落0.1个百分点;1-12月份,全国固定资产投资(不含农户)同比增长5.9%,增速与1-11月份持平;全国房地产开发投资同比增长9.5%,比1-11月份回落0.2个百分点:其中土地购置面积同比增长14.2%,比1-11月份回落0.1个百分点;12月份,规模以上工业增加 值同比增长5.7%,比11月份加快0.3个百分点:在主要用钢行业中.通用设备制造业、专用设备制造业分别较上月回落02.、0.7个百分点;汽车制造业降幅较上月加大0.9个百分点。

总体来看,年终岁末国内朮场钢材需求强度呈较弱态势2.钢铁产量呈下降态势,供给端压力有所减轻12月份,全国粗钢利钢材产量分别为67612万吨和9365万吨,分别同比增长8.2%和9.1%,增速分别比11月份回落2.6和2.2个百分点;日产粗钢245.55万吨.环比下降5.1%.连续三个月下降12月份.全国净出口钢材折合粗钢474万吨.环比增长7.3%。

2018年中国钢铁行业年度总结报告目录索引年报概览:32家上市钢企总净利达1015亿元、同比增加35%,盈利能力大幅提升 (6)一、基本面:2018年粗钢产量创新高,供需紧平衡、原料相对弱势助盈利提高 (8)(一)供需:高周转率下房地产韧性对冲去杠杆下基建下滑,粗钢产量创历史新高,供需维持紧平衡 (8)(二)钢材和原料均价:主要钢材品种同比上涨5%~12%,进口矿下跌5%、焦炭上涨18%、废钢上涨38% (11)(三)盈利:主要钢种吨钢毛利同比增长,热轧板卷同比增加15%,螺纹钢同比增加1% (13)二、业绩分析:32家上市钢企净利同比增35%,获现能力创2011年来新高,资产负债率降至57%,近1/3钢企分红率在50%以上 (14)(一)盈利:31家钢企实现盈利,仅西宁特钢净利为负,方大特钢、三钢闽光和新钢股份吨钢净利超600元/吨,重庆钢铁吨钢净利增幅达260% (14)(二)成本与费用:柳钢股份吨钢折旧及期间费用最低,三钢闽光吨钢成本处于最低水平 (18)(三)经营质量:上市钢企获现能力创2011年来新高,营运能力持续增强,资产负债率降至58% (25)(四)分红情况:近1/3钢企分红率在50%以上,方大特钢、三钢闽光等股息率靠前 (28)(五)产量:2018年92%上市钢企粗钢产量同比增长,重庆钢铁同比增幅达55%,河钢股份、首钢股份粗钢产量同比下降 (30)三、2019年展望和投资建议:关注供需平衡预期差及结构性行情 (32)(一)2019年展望:需求以稳为主,环保限产约束放松或致供给释放,铁矿石等原料价格中枢上行,钢企盈利承压 (32)(二)投资建议:建议关注供需平衡韧性预期差及结构性行情 (33)四、风险提示 (34)图表索引图1:2018年申万钢铁板块32家上市公司归母净利润(单位:亿元) (14)图2:2018年归母净利润同比增幅前十的上市公司 (15)图3:2018年方大特钢、太钢不锈、三钢闽光、南钢股份和沙钢股份吨钢毛利最高(单位:元/吨钢) (17)图4:2018年西宁特钢、马钢股份、重庆钢铁、八一钢铁、凌钢股份吨钢毛利最低(单位:元/吨钢) (17)图5:2018年方大特钢、三钢闽光、新钢股份、韶钢松山和太钢不锈吨钢净利最高(单位:元/吨钢) (18)图6:2018年西宁特钢、本钢板材、八一钢铁、河钢股份和首钢股份吨钢净利最低(单位:元/吨钢) (18)图7:2018年太钢不锈、酒钢宏兴、西宁特钢、本钢板材和大冶特钢等公司吨钢成本较高 (20)图8:2018年三钢闽光、方大特钢、沙钢股份、韶钢松山、柳钢股份等公司吨钢成本最低 (20)图9:2018年宝钢股份、首钢股份、西宁特钢、太钢不锈和本钢板材吨钢折旧较高 (21)图10:2018年柳钢股份、三钢闽光、大冶特钢、凌钢股份和沙钢股份吨钢折旧最低 (21)图11:2018年西宁特钢、酒钢宏兴、太钢不锈、宝钢股份和河钢股份吨钢期间费用较高 (23)图12:2018年柳钢股份、沙钢股份、凌钢股份、三钢闽光和新钢股份吨钢期间费用最低 (23)图13:2018年西宁特钢、河钢股份、包钢股份、本钢板材和首钢股份等公司吨钢财务费用较高 (23)图14:2018年大冶特钢、方大特钢、沙钢股份、三钢闽光和新钢股份吨钢财务费用最低 (23)图15:2018年酒钢宏兴、八一钢铁、包钢股份、西宁特钢和太钢不锈吨钢销售费用较高 (24)图16:2018年柳钢股份、三钢闽光、重庆钢铁、方大特钢和沙钢股份的吨钢销售费用最低 (24)图17:2018年方大特钢、宝钢股份、大冶特钢、太钢不锈和河钢股份吨钢管理费用较高 (24)图18:2018年八一钢铁、凌钢股份、柳钢股份、鞍钢股份和沙钢股份吨钢管理费用最低 (24)图19:2016年后申万上市钢企经营现金净流量与主营业务收入的比值逐年上升25图20:2018年方大特钢、三钢闽光、首钢股份、沙钢股份和马钢股份等销售现金比率在16%以上 (26)图21:2018年西宁特钢、ST抚钢、金洲管道、武进不锈和八一钢铁等销售现金比率在5%以下 (26)图22:2016年后申万上市钢企存货周转率、应收账款周转率和总资产周转率逐年上升 (26)图23:2018年杭钢股份、大冶特钢、首钢股份、三钢闽光和永兴特钢等存货周转率排名靠前(单位:次) (27)图24:2018年三钢闽光、重庆钢铁、八一钢铁、凌钢股份、山东钢铁应收账款周转率排名靠前(单位:次) (27)图25:2018年申万钢铁上市公司总体资产负债率已降至60%以下至57.5% (27)图26:2018年永兴特钢、武进不锈、杭钢股份和方大特钢资产负债率均在30%以下 (28)图27:2018年方大特钢、常宝股份、沙钢股份、永兴特钢和杭钢股份有息负债占比均低于10% (28)图28:根据2018年年报计算,2019年行业整体股息率连续2年维持4%以上 29表1:2018年SW钢铁板块31家企业实现盈利,仅西宁特钢净利为负 (6)表2:钢铁各需求终端历史表现(单位:亿吨) (8)表3:2018年钢铁相关下游行业主要经营数据指标 (10)表4:2018年主要钢材品种同比上涨5%~12% (11)表5:分季度看,主要钢材产品均价变化情况(单位:元/吨) (12)表6:2018年进口矿价格下跌4.5%,但焦炭上涨18.0%、废钢上涨37.7% (12)表7:分季度看,主要钢材产品均价变化情况(单位:元/吨) (12)表8:主要钢种吨钢毛利同比增长,热轧板卷增幅最高、达50%以上,冷轧板卷增幅最低、为20% (13)表9:分季度看,主要钢材产品吨钢毛利变化情况(单位:元/吨) (13)表10:申万钢铁板块32家上市公司2018年业绩变动分析 (15)表11:SW钢铁行业上市钢企2018年吨钢盈利情况 (16)表12:2018年58%的上市钢企吨钢成本同比上升,马钢股份同比大幅下降35%19表13:37.50%的钢企2018年吨钢折旧同比上升,八一钢铁吨钢折旧同比增幅达100%以上 (20)表14:2018年70.83%的上市钢企吨钢期间费用同比上升,韶钢松山增幅达115.15% (22)表15:2018年3家钢铁上市公司分红率在80%以上,7家公司分红率在50~80%之间 (29)表16:2018年92%上市钢企粗钢产量同比增长,其中重庆钢铁同比增幅达55%30。