财务报表分析--酒鬼酒2019财务分析报告

- 格式:pdf

- 大小:2.79 MB

- 文档页数:11

危机下的酒鬼酒股份有限公司财务报表分析作者:肖文静来源:《中国市场》2014年第34期[摘要]在“塑化剂”丑闻、“八项规定”等政策及“亿元存款失窃”案件的影响下,酒鬼酒公司自2012年第四季度以来连发6份业绩预减公告。

在此背景下,本文将对酒鬼酒2010—2013年的财务报表进行分析,并提出危机局面下的症结和出路所在。

[关键词]酒鬼酒;危机;财务报表分析[中图分类号]F230[文献标识码]A[文章编号]1005-6432(2014)34-0033-021酒鬼酒股份有限公司简介酒鬼酒股份有限公司(以下简称酒鬼酒)前身是始建于1956年的吉首酒厂,1997年7月于深圳证券交易所上市,股票代码为000799。

2012年9月,经第四届中国酒类品牌价值评议组委会评测,酒鬼酒股份有限公司的品牌价值为66.76亿元,同比增长46.78%,位居中国白酒第20位,湖南省第一位。

2酒鬼酒股份有限公司危机局面2.1“塑化剂”丑闻2012年11月19日,21世纪网发表《致命危机:酒鬼酒塑化剂超标260%》一文,将酒鬼酒股份有限公司推向舆论的风口浪尖。

事件曝光后,酒鬼酒马上向深圳证券交易所申请临时停牌三天,11月23日开始复牌,复牌当天就是一个跌停板,并持续到其后三天。

“塑化剂”事件以来的两个星期,酒鬼酒的股价由47.58元下降到27.32元,累计降幅达42.58%,市值蒸发65.83亿元。

2.2“八项规定”政策“塑化剂”事件带给白酒业的影响是相对短期且有限的,但2012年年底中央“八项规定”与中央军委“禁酒令”等的接踵而至则终结了白酒行业的黄金十年,让以往很大程度上依赖公务消费的白酒企业进入了长期低迷状态。

据统计,14家白酒上市公司的总市值从2013年年初的5872.8亿元,一路狂跌至2013年12月17日的2490.35亿元,在不到一年的时间内蒸发逾四成。

2.3“亿元被盗”案件2014年1月27日,酒鬼酒公告称,2013年11月29日子公司酒鬼酒供销公司1亿元存款涉嫌被盗取。

/31CHINA MANAGEMENT INFORMATIONIZATION(浙江工贸职业技术学院,浙江温州325003)王国银“酒鬼酒”财务状况分析【摘要】湖南酒鬼酒股份有限公司(简称“酒鬼酒”)由于2002~2003年连续两年亏损,被挂上“*ST酒鬼”的帽子,2004年公司管理层面临着巨大压力。

公司到底在哪里出了问题,本文从公司的偿债能力、营运能力、盈利能力、增长能力、现金流量等方面作出了综合分析。

【关键词】偿债能力营运能力盈利能力增长能力现金流量湖南酒鬼酒股份有限公司是于1997年7月采取向社会公开募集股份的方式创立的上市公司,股票上市地为深圳证券交易所,公司证券代码为000799,公司简称为“湘酒鬼”。

公司前身为创建于1956年的吉首市酒厂。

公司自组建以来,充分发扬“艰苦创业、团结奋斗、求实创新、以优取胜”的企业精神,大力实施名牌战略、科技创新战略和企业文化战略,坚持“酒业为主多元投资”的产业发展思路,形成了以酒业为主体,旅游业、药业、矿业等产业并举的产业构架,资产规模达到20多亿元。

企业先后荣获“全国酿酒行业优秀企业”、“全国酒文化优秀企业”、“中国公众形象优良企业”、“全国食品工业科技进步优秀企业”等多项殊荣,并通过ISO9001国际质量体系认证。

2000年“酒鬼”牌商标被国家工商局认定为“中国驰名商标”。

但由于公司2002~2003年连续两年净利润亏损,根据有关规定,公司股票自2004年4月30日起实行退市风险警示的特别处理,股票称为“*ST 酒鬼”。

针对这一现象,我们根据公司年度报表,从财务角度对此作出了分析。

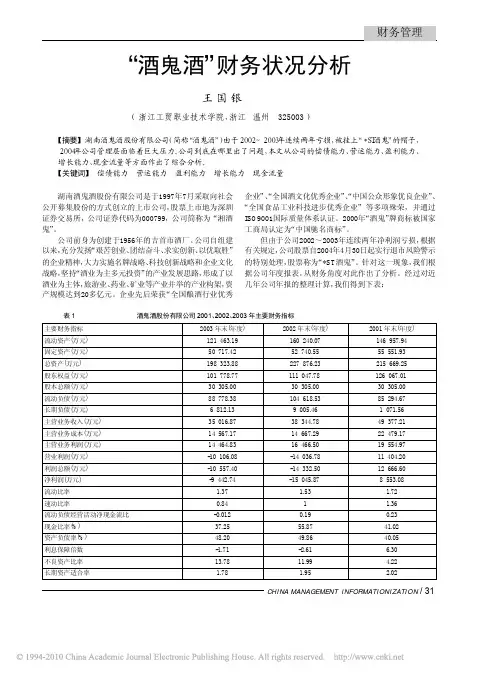

经过对近几年公司年报的整理计算,我们得到下表:表1酒鬼酒股份有限公司2001、2002、2003年主要财务指标一、偿债能力分析偿债能力是指企业偿还本身所欠债务的能力。

企业债务或负债,是指企业所承担的能以货币计量,将以资产或劳务偿付的经济资源或未来的经济利益。

偿债能力分析,对于企业投资者、经营者和债权人都有着十分重要的意义与作用。

酒鬼酒2022年财务分析综合报告一、实现利润分析2022年利润总额为139,960.28万元,与2021年的118,853.49万元相比有较大增长,增长17.76%。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2022年营业成本为82,489.83万元,与2021年的68,400.36万元相比有较大增长,增长20.6%。

2022年销售费用为102,402.42万元,与2021年的85,964.41万元相比有较大增长,增长19.12%。

从销售费用占销售收入比例变化情况来看,2022年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2022年管理费用为17,491.72万元,与2021年的18,228.3万元相比有所下降,下降4.04%。

2022年管理费用占营业收入的比例为4.32%,与2021年的5.34%相比有所降低,降低1.02个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-5,425.61万元。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,酒鬼酒2022年是有现金支付能力的,其现金支付能力为307,575.5万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析酒鬼酒2022年的营业利润率为35.09%,总资产报酬率为23.64%,净资产收益率为27.33%,成本费用利润率为52.97%。

企业实际投入到企业自身经营业务的资产为550,054.65万元,经营资产的收益率为25.84%,而对外投资的收益率为0.75%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,但二者的收益水平均大于企业负债资金成本,表明企业的盈利能力是可以接受的。

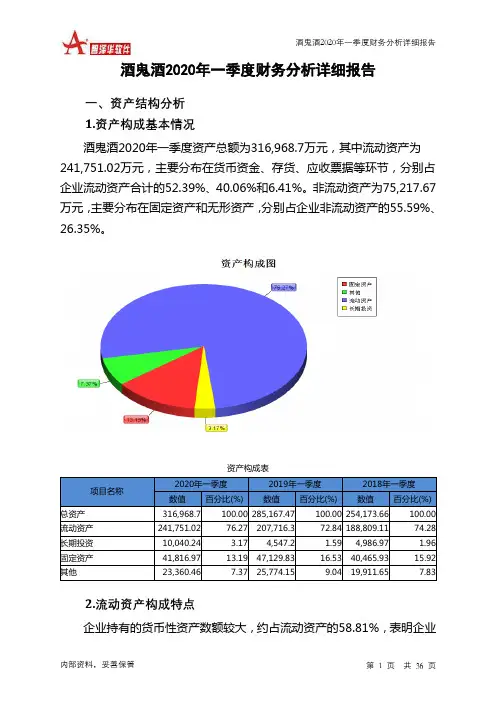

酒鬼酒2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况酒鬼酒2020年一季度资产总额为316,968.7万元,其中流动资产为241,751.02万元,主要分布在货币资金、存货、应收票据等环节,分别占企业流动资产合计的52.39%、40.06%和6.41%。

非流动资产为75,217.67万元,主要分布在固定资产和无形资产,分别占企业非流动资产的55.59%、26.35%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产316,968.7 100.00 285,167.47 100.00 254,173.66 100.00 流动资产241,751.02 76.27 207,716.3 72.84 188,809.11 74.28 长期投资10,040.24 3.17 4,547.2 1.59 4,986.97 1.96 固定资产41,816.97 13.19 47,129.83 16.53 40,465.93 15.92 其他23,360.46 7.37 25,774.15 9.04 19,911.65 7.832.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的58.81%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的40.06%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产241,751.02 100.00 207,716.3 100.00 188,809.11 100.00 存货96,835.64 40.06 82,925.22 39.92 79,391.5 42.05 应收账款411.95 0.17 603.54 0.29 624.75 0.33 其他应收款0 0.00 0 0.00 1,466.45 0.78 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据15,504.1 6.41 21,006.1 10.11 12,309.99 6.52 货币资金126,664.61 52.39 98,693.91 47.51 21,385.98 11.33 其他2,334.73 0.97 4,487.54 2.16 73,630.43 39.003.资产的增减变化2020年一季度总资产为316,968.7万元,与2019年一季度的285,167.47万元相比有较大增长,增长11.15%。

酒鬼酒2020年财务分析综合报告一、实现利润分析2020年利润总额为65,482.78万元,与2019年的40,094.8万元相比有较大增长,增长63.32%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年营业成本为38,586.21万元,与2019年的33,636.68万元相比有较大增长,增长14.71%。

2020年销售费用为42,360.66万元,与2019年的38,387.83万元相比有较大增长,增长10.35%。

从销售费用占销售收入比例变化情况来看,2020年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2020年管理费用为14,571.48万元,与2019年的14,651.53万元相比有所下降,下降0.55%。

2020年管理费用占营业收入的比例为7.98%,与2019年的9.69%相比有所降低,降低1.71个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-2,763.61万元。

三、资产结构分析2020年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

2020年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,酒鬼酒2020年是有现金支付能力的,其现金支付能力为254,142.75万元。

本企业无带息负债,不存在负债经营风险。

五、盈利能力分析酒鬼酒2020年的营业利润率为32.96%,总资产报酬率为16.58%,净资产收益率为18.59%,成本费用利润率为53.99%。

企业实际投入到企业自身经营业务的资产为420,922.52万元,经营资产的收益率为14.30%,而对外投资的收益率为-1.81%。

酒鬼酒2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为43,242.36万元,2023年三季度已经取得的短期带息负债为0万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有293,379.72万元的权益资金可供经营活动之用。

3.总资金需求该企业资金富裕,富裕250,137.36万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为254,576.75万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是277,285.49万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为265,931.12万元,企业有能力在3年之内偿还的贷款总规模为271,608.3万元,在5年之内偿还的贷款总规模为282,962.67万元,当前实际的带息负债合计为0万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该企业负债率低,发生资金链断裂的风险极小。

资金链断裂风险等级为0级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供297,819.11万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为43,242.36万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收利息减少79.18万元,应收账款增加5.21万元,预付款项增加2,794.93万元,存货增加23,390.36万元,其他流动资产增加2,840.36万元,共计增加28,951.68万元。

应付账款减少25,009.05万元,预收款项增加11.14万元,应付职工薪酬减少3,340.68万元,应交税费减少11,564.04万元,其他流动负债减少752.75万元,共计减少40,655.37万元。

酒鬼酒2019年财务分析综合报告酒鬼酒2019年财务分析综合报告一、实现利润分析2019年实现利润为40,094.8万元,与2018年的29,867.67万元相比有较大增长,增长34.24%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为33,636.68万元,与2018年的25,121.29万元相比有较大增长,增长33.9%。

2019年销售费用为38,387.83万元,与2018年的34,591.83万元相比有较大增长,增长10.97%。

2019年销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2019年管理费用为14,651.53万元,与2018年的12,811.13万元相比有较大增长,增长14.37%。

2019年管理费用占营业收入的比例为9.69%,与2018年的10.79%相比有所降低,降低1.1个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,053.43万元。

三、资产结构分析与2018年相比,2019年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,酒鬼酒2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析酒鬼酒2019年的营业利润率为26.45%,总资产报酬率为12.80%,净资产收益率为12.99%,成本费用利润率为36.54%。

企业实际投入到企业内部资料,妥善保管第1 页共3 页。

酒鬼酒2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为16,769.12万元,2019年已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供166,869.08万元的营运资本。

3.总资金需求

该企业资金富裕,富裕150,099.97万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为151,497.18万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是181,446.75万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为211,396.32万元,企业有能力在3年之内偿还的贷款总规模为241,345.88万元,在5年之内偿还的贷款总规模为301,245.01万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。

酒鬼酒2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为40,094.8万元,与2018年的29,867.67万元相比有较大增长,增长34.24%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润3、投资收益2019年投资收益为1,119.16万元,与2018年的1,825.7万元相比有较大幅度下降,下降38.70%。

4、营业外利润2019年营业外利润为98.65万元,与2018年的403.16万元相比有较大幅度下降,下降75.53%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为151,190.28万元,比2018年的118,688.39万元增长27.38%,营业成本为33,636.68万元,比2018年的25,121.29万元增加33.90%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入151,190.28 27.38 118,688.39 35.13 87,833.14 0 实现利润40,094.8 34.24 29,867.67 30.52 22,884.41 0 营业利润39,996.14 35.74 29,464.51 28.56 22,919.65 0投资收益1,119.16 -38.7 1,825.7 -47.63 3,486.4 0 营业外利润98.65 -75.53 403.16 1,244.16 -35.24 0二、成本费用分析1、成本构成情况2019年酒鬼酒成本费用总额为107,917.28万元,其中:营业成本为33,636.68万元,占成本总额的31.17%;销售费用为38,387.83万元,占成本总额的35.57%;管理费用为14,651.53万元,占成本总额的13.58%;财务费用为-1,053.43万元,占成本总额的-0.98%;营业税金及附加为24,115.55万元,占成本总额的22.35%。

酒鬼酒股份有限公司2019年第三季度报告全文酒鬼酒股份有限公司2019年第三季度报告2019年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人王浩、主管会计工作负责人董顺钢及会计机构负责人(会计主管人员)钟希文声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用二、重要事项进展情况及其影响和解决方案的分析说明□适用√不适用股份回购的实施进展情况□适用√不适用采用集中竞价方式减持回购股份的实施进展情况□适用√不适用三、公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项□适用√不适用公司报告期不存在公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项。