财务会计课后答案(人大版)

- 格式:doc

- 大小:229.00 KB

- 文档页数:29

财务会计课后习题答案财务会计课后习题答案在学习财务会计课程的过程中,课后习题是非常重要的一部分。

通过完成习题,我们可以巩固所学的知识,提高解决问题的能力。

下面,我将为大家提供一些财务会计课后习题的答案,希望对大家的学习有所帮助。

第一章:财务会计导论1. 什么是财务会计?财务会计是一种记录、分析和报告公司财务信息的方法和过程。

它主要关注公司的财务状况、经营成果和现金流量等方面的信息。

2. 财务会计的目的是什么?财务会计的目的是为了向内外部利益相关者提供有关公司财务状况和经营成果的信息,帮助他们做出决策。

第二章:会计方程1. 会计方程是什么?会计方程是指资产=负债+所有者权益。

它是财务会计的基础,用于记录和平衡公司的财务状况。

2. 什么是资产、负债和所有者权益?资产是公司拥有的资源或权益,可以用于产生经济利益。

负债是公司对外部债权人的经济责任。

所有者权益是公司所有者对公司资产的权益。

第三章:会计记录与账户1. 什么是会计记录?会计记录是指将公司的财务交易和事项按照一定的规则和方法记录下来,以便后续分析和报告。

2. 什么是账户?账户是用来记录和分类公司财务交易的工具。

常见的账户包括现金账户、应收账款账户、应付账款账户等。

第四章:会计分录与账簿1. 什么是会计分录?会计分录是指将公司的财务交易按照一定的格式和规则记录在账户中的过程。

它通常包括借方和贷方。

2. 什么是账簿?账簿是用来记录和保存公司财务交易的工具。

常见的账簿包括总账、明细账、日记账等。

第五章:会计凭证与会计报表1. 什么是会计凭证?会计凭证是用来记录和证明公司财务交易的凭证。

它通常包括会计科目、借贷金额、日期等信息。

2. 什么是会计报表?会计报表是向内外部利益相关者提供有关公司财务状况和经营成果的报告。

常见的会计报表包括资产负债表、利润表、现金流量表等。

第六章:资产与负债1. 什么是资产?资产是公司拥有的资源或权益,可以用于产生经济利益。

常见的资产包括现金、应收账款、存货等。

中国人民大学出版社财务会计学习题及答案第二章练习题2-1[其他货币资金业务]某企业2021年5月发生以下经济业务:(1)5月2日向南京某银行汇款400000元,开户订货专户,委托银行汇款该款项。

(2)5月8日采购员王某到武汉采购用银行汇票结算,将银行存款15000元转为银行汇票存款。

(3)5月19日采购员李某在南京以外埠存款出售材料,材料价款300000元,增值税进项税额51000元,材料已环评入库。

(4)5月20日收到采购员王某转来进货发票等单据,采购原材料一批,进价10000元,增值税进项税额1700元,材料义演收入库。

(5)5月21日,外埠存款清户,接到银行转回去收款通告,余额收妥进账。

(6)5月22日,接到银行汇票存款余额通告,已收妥进账。

建议:根据以上经济业务基本建设会计分录2-2[银行存款余额调节表]南方工厂2021年3月31日“银行存款日记账”账面余额226600元,“银行对账单”余额为269700元。

经核对,存在以下未达账项:1)3月30日,工厂销售产品,接到转账支票一张,金额23000元,银行尚未进账。

2)3月30日,工厂开出转账支票一张,支付购买材料款58500元,持票单位尚未向银行办理手续。

3)3月31日,银行代工厂收到销货款24600元,工厂尚未收到收款通知。

4)3月31日,银行代工厂付出电费17000元,工厂尚未收到付款通知。

要求:根据以上经济业务编制南方工厂的银行存款余额调节表。

2-3[应收账款票据的账务处置]甲企业2021年10月1日销售一批商品给乙企业,商品售价200000元,增值税税率为17%,甲企业接到乙企业送出的连本商业承兑汇票一张,期限为6个月,票面利率为6%。

2021年4月1日,乙企业由于周转困难,暂时无力缴付票款,经双方协商,乙企业再次核发6个月期的不连本商业汇票,确认债权债务关系。

甲企业2021年10月1日接到款项。

建议:根据以上经济业务,基本建设甲企业有关的会计分录。

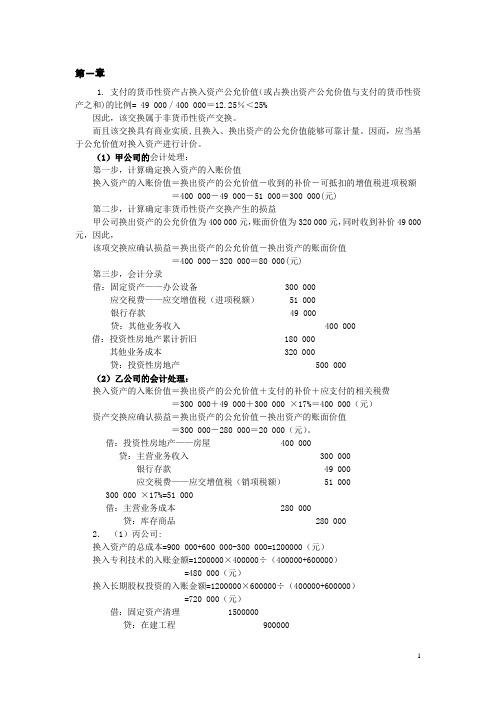

第一章1.支付的货币性资产占换入资产公允价值(或占换出资产公允价值与支付的货币性资产之和)的比例= 49 000/400 000=12.25%<25%因此,该交换属于非货币性资产交换。

而且该交换具有商业实质,且换入、换出资产的公允价值能够可靠计量。

因而,应当基于公允价值对换入资产进行计价。

(1)甲公司的会计处理:第一步,计算确定换入资产的入账价值换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400 000-49 000-51 000=300 000(元)第二步,计算确定非货币性资产交换产生的损益甲公司换出资产的公允价值为400 000元,账面价值为320 000元,同时收到补价49 000元,因此,该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-320 000=80 000(元)第三步,会计分录借:固定资产——办公设备 300 000应交税费——应交增值税(进项税额) 51 000银行存款 49 000贷:其他业务收入 400 000 借:投资性房地产累计折旧 180 000其他业务成本 320 000贷:投资性房地产 500 000 (2)乙公司的会计处理:换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+300 000 ×17%=400 000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)。

借:投资性房地产——房屋 400 000贷:主营业务收入 300 000银行存款 49 000应交税费——应交增值税(销项税额) 51 000 300 000 ×17%=51 000借:主营业务成本 280 000贷:库存商品 280 0002.(1)丙公司:换入资产的总成本=900 000+600 000-300 000=1200000(元)换入专利技术的入账金额=1200000×400000÷(400000+600000)=480 000(元)换入长期股权投资的入账金额=1200000×600000÷(400000+600000)=720 000(元)借:固定资产清理 1500000贷:在建工程 900000固定资产 600000借:无形资产——专利技术 480000长期股权投资 720000银行存款 300000贷:固定资产清理 1500000(2)丁公司:换入资产的总成本=400 000+600 000+300 000=1300000(元)换入办公楼的入账金额=1300000×900000÷(900000+600000) =780 000(元)换入办公设备的入账金额=1300000×600000÷(900000+600000) =520 000(元)借:在建工程——办公楼 780000固定资产——办公设备 520000贷:无形资产——专利技术 400000长期股投资 600000银行存款 300000第二章1.(1)甲公司的会计分录。

第2章货币资金习题一(1)借:其他应收款——备用金24 000贷:银行存款24 000借:管理费用18 760贷:库存现金18 760(2)借:其他货币资金——外埠存款180 000贷:银行存款180 000借:原材料(或材料采购)150 000应交税费——应交增值税(进项税额)25 500银行存款4 500贷:其他货币资金——外埠存款180 000 借:管理费用2 800贷:库存现金 2 800(3)借:银行存款234 000贷:主营业务收入200 000应交税费——应交增值税(销项税额)34 000 (4)借:库存现金240 000贷:银行存款240 000(5)借:库存现金200贷:待处理财产损溢——待处理流动资产损溢200习题二(1)借:银行存款32 000贷:库存现金32 000借:其他货币资金——银行汇票32 000贷:银行存款32 000(2)借:其他货币资金——外埠存款40 000贷:银行存款40 000(3)借:其他货币资金——信用卡9 600贷:银行存款9 600(4)借:材料采购24 800应交税费——应交增值税(进项税额) 4 216贷:其他货币资金——银行汇票29 016(5)借:银行存款2 984贷:其他货币资金——银行汇票2 984(6)借:其他货币资金——信用证保证金120 000贷:银行存款120 000(7)借:材料采购32 000应交税费——应交增值税(进项税额) 5 440贷:其他货币资金——外埠存款37 440(8)借:银行存款2 560贷:其他货币资金——外埠存款2 560(9)借:管理费用2 560贷:其他货币资金——信用卡2 560(10)借:其他货币资金——存出投资款160 000贷:银行存款160 000习题三甲公司2×12年8月31日银行存款余额调节表如下:银行存款余额调节表单位:元企业账面余额889 216.52加:银行已收,企业未收款项614 600.00176 885.10减:银行已付,企业未付款项92 610.00287.00调节后余额1 587 804.62银行账面余额 1 490 743.17加:企业已收,银行未收款项331 749.60减:企业已付,银行未付款项234 688.15调节后余额1 587 804.62。

第2章货币资金和应收款项1.银行存款余额调节表银行存款日记账余额165974 银行对账单余额180245加:银行已收10900 加:企业已收8000减:银行已付115 减:企业已付13200 银行多计利息1714调节后余额175045 调节后余额1750452.(1)借:其他货币资金-外埠存款400000贷:银行存款400000(2)借:其他货币资金-银行汇票存款15000贷:银行存款15000(3)借:原材料300000应交税费51000贷:其他货币资金-外埠存款351000(4)借:原材料10000应交税费1700贷:其他货币资金-银行汇票存款11700(5)借:银行存款49000贷:其他货币资金-外埠存款49000(6)借:银行存款3300贷:其他货币资金-银行汇票存款33003.总价法5月3日借:应收账款66690贷:主营业务收入57000应交税费96905月18日借:银行存款66023.1财务费用666.9贷:应收账款666905月19日120×100×0.95=11400 11400×0.17=1938 (11400+1938)×1%=133.38借:主营业务收入11400应交税费1938贷:银行存款13204.62财务费用133.38净价法57000×(1+17%)=6669066690×2%=1333.85月3日借:应收账款65356.2贷:主营业务收入55666.2应交税费96905月18日借:银行存款66023.1贷:应收账款65356.2财务费用666.95月19日借:主营业务收入11133.24应交税费1938财务费用133.38贷:银行存款13204.624.2009年借:资产减值损失10000贷:坏账准备1000020XX年借:坏账准备4000贷:应收账款4000借:资产减值损失8000贷:坏账准备80002011 借:坏账准备20000贷:应收账款20000借:应收账款3000贷:坏账准备3000借:资产减值损失12000贷:坏账准备12000第三章1.(1)借:在途物资-甲10300应交税费1700贷:银行存款12000(2)借:原材料-甲10300贷:在途物资-甲10300(3)乙货款30000丙货款20000运费分配率=1000/(300+200)=2保险费分配率=1500/(30000+20000)=0.03乙的成本=30000+600×(1-7%)+900=31458丙的成本=20000+400×(1-7%)+600=20972借:在途物资-乙31458-丙20972应交税费8570贷:银行存款61000(4)借:原材料-乙31458-丙20972贷:在途物资-乙31458-丙20972(5)借:在途物资-甲20000应交税费3400贷:银行存款23400(6)借:原材料-乙9000贷:在途物资9000(7)借:原材料-丁30000贷:应付账款300002.(1)借:在途物资30930应交税费5170贷:银行存款36100(2)借:库存商品57000贷:在途物资30930商品进销差价26070(3)借:银行存款60000贷:主营业务收入60000借:主营业务收入60000贷:库存商品60000(4)60000/(1+17%)=5128251282×17%=8717.95借:主营业务收入8717.95贷:应交税费8717.95(5)商品进销差价率=(9700+26070)/(43000+570000×100%=35.77% 已销商品进销差价=60000×35.77%=21462借:商品进销差价21462贷:主营业务成本214623.(1)甲材料可变现净值=510-9-200=301账面价值=300未发生减值。

人大高财课后练习答案第一章1.支付的货币性资产占换入资产公允价值(或占换出资产公允价值与支付的货币性资产之和)的比例=49000/400000=12.25%<25%因此,该互换属非货币性资产互换。

而且该交换具有商业实质,且换入、换出资产的公允价值能够可靠计量。

因而,应当基于公允价值对换入资产进行计价。

(1)甲公司的财务会计处置:第一步,计算确定换入资产的入账价值换出资产的进账价值=追成资产的公允价值-接到的补价-可以减免的增值税进项税额=400000-49000-51000=300000(元)第二步,排序确认非货币性资产互换产生的损益甲公司追成资产的公允价值为400000元,账面价值为320000元,同时接到补价49000元,因此,该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400000-320000=80000(元)第三步,会计分录筹钱:固定资产――办公设备300000应交税费――应交增值税(进项税额)51000银行存款49000贷款:其他业务收入400000筹钱:投资性房地产总计固定资产180000其他业务成本320000贷:投资性房地产500000(2)乙公司的会计处理:换出资产的进账价值=追成资产的公允价值+缴付的补价+应当缴付的有关税费=300000+49000+300000×17%=400000(元)资产互换应当证实损益=追成资产的公允价值-追成资产的账面价值=300000-280000=20000(元)。

筹钱:投资性房地产――房屋400000贷:主营业务收入300000银行存款49000应交税费――应交增值税(销项税额)51000300000×17%=51000筹钱:主营业务成本280000贷:库存商品2800002.(1)丙公司:换入资产的总成本=900000+600000-300000=1200000(元)换入专利技术的入账金额=1200000×400000÷(400000+600000)=480000(元)换出长期股权投资的进账金额=1200000×600000÷(400000+600000)=720000(元)借:固定资产清理1500000贷款:新建工程900000固定资产6000001筹钱:无形资产――专利技术480000长期股权投资720000银行存款300000贷:固定资产清理1500000(2)丁公司:换出资产的总成本=400000+600000+300000=1300000(元)换出办公楼的进账金额=1300000×900000÷(900000+600000)=780000(元)换入办公设备的入账金额=1300000×600000÷(900000+600000)=520000(元)筹钱:新建工程――办公楼780000固定资产――办公设备520000贷:无形资产――专利技术400000长期股投资600000银行存款3000002第二章1.(1)甲公司的会计分录。

《高级财务会计》课后习题参考答案第1章非货币性资产交换二、案例分析题案例1(1)该项资产置换交易属于非货币性资产交换,应以账面价值对换入资产进行计量。

属于非货币性资产交换的判断依据:交易双方以非货币性资产进行交换,涉及的补价小于25%(60/320=18.75%)。

采用账面价值计量的判断依据:交换是企业集团在整体层面做出的安排,未按市场交易规则进行,不具有商业实质,不满足采用公允价值计量的条件。

(2)交易分析与账务处理华科公司:华科公司换出资产为土地使用权,换入资产为长期股权投资.换入资产的入账金额=换出资产的账面价值-收到的补价+应支付的相关税费=300-60+6=246(万元)借:长期股权投资 246银行存款 60贷:无形资产_土地使用权 300银行存款 6永盛公司:永盛公司换出资产为长期股权投资,换入资产为土地使用权.换入资产的入账金额=换出资产的账面价值+支付的补价+应支付的相关税费=320+60=380(万元)借:无形资产_土地使用权 380贷:长期股权投资 320银行存款 60案例2和顺公司:换入资产入账金额=换出资产公允价值之和-收到的补价+应支付的相关税费=610-30+(150*17%-350*17%)=546(万元)原材料(棉布)分摊率=350/(350+230)=0.6034棉布分摊价值=546*0.6034=329.46固定资产分摊率=230/(350+230)=0.3966固定资产(厂房)入账价值=546*0.3966=216.54借:原材料-棉布 329.46应交税费-应交增值税(进项税额) 59.5固定资产-厂房 216.54银行存款 30营业外支出/资产处置损益(现行处理) 20累计摊销 100无形资产减值准备 20贷:主营业务收入 150应交税费-应交增值税(销项税额) 25.5交易性金融资产 160投资收益 40无形资产 400借:主营业务成本 110贷:库存商品 110天宝公司换入资产入账价值=换出资产公允价值之和+支付的补价+应支付的相关税费580+30+(350*17%-150*17%)=644(万元)库存商品(羽绒服)分摊率=150/(150+200+260)=0.2459库存商品(羽绒服)入账价值=644*0.2459=158.36(万元)交易性金融资产分摊率=200/(150+200+260)=0.3279交易性金融资产入账价值=644*0.3279=211.17(万元)无形资产(专利)分摊率=260/(150+200+260)=0.4262无形资产(专利)入账价值=644*0.4262=274.47(万元)借:固定资产清理 300累计折旧 200贷:固定资产 500借:库存商品 158.36应交税费-应交增值税(进项税额) 25.5交易性金融资产 211.17无形资产 274.47营业外支出/资产处置损益 70贷:其他业务收入 350应交税费-应交增值税(销项税额) 59.5固定资产清理 300银行存款 30 借:其他业务成本 300贷:原材料 300第2章债务重组二、案例分析题案例1(1)分析:在本债务重组案例中,宝塔实业是债权人,为帮助陷入财务困境的西北轴承公司渡过难关,同意西北轴承公司以银行承兑汇票或现金抵债。

人大《财务会计》(第四版)各章要点(--资产部分)1.货币资金的范围:(1)库存现金(2)银行存款(3)其他货币资金。

货币资金在资产负债表上只列示“货币资金”一个项目。

2.其他货币资金是指企业除现金、银行存款以外的其他货币资金。

包括外埠存款、银行汇票存款、银行本票存款、信用证存款、信用卡存款和在途货币资金等3.货币资金内部控制制度要求货币资金收支业务的全过程分工完成、各负其责4.库存现金短缺,查明原因后,属于正常差错,批准后转入管理费用5.库存现金溢余,无法查明溢余原因的,批准后转入营业外收入.6.交易性金融资产是企业为了近期内出售而持有的金融资产。

7.交易性金融资产购入时应以公允价值计量。

8.交易性金融资产购入时发生的相关交易费用,应作为投资费用处理,计入当期损益(借:投资收益)。

9.交易性金融资产购入时,支付的价款中包含已宣告但尚未发放的现金股利或已到付息期但尚未领取的债券利息,应当单独确认为应收项目(借:应收股利或应收利息)。

10.交易性金融资产持有期间的股利、利息作为实现的投资收益处理。

11.资产负债表日,企业应按当日交易性金融资产的公允价值进行计量,并将其变动计入当期损益。

(损益通过“公允价值变动损益”科目核算)。

12.会计实务中应收票据指收到的经承兑人承兑的商业汇票。

13.无论票据是否带息,取得应收票据时一律按面值入账。

14.带息票据,期末确认的利息收入,作冲减财务费用处理。

15.票据期限按月表示时以次月对日为1个月16.票据期限按日表示时,按实际天数计算17.若到期日付款人无力支付票款,则应将票据面值转入“应收账款”科目,并将尚未计提的利息予以计提18.贴现所得金额=票据到期值-贴现息19.贴现息(扣除票据到期利息)作为财务费用处理20.当有确凿证据表明应收票据不能收回时,应对其计提坏账准备。

●应收股利和应收利息均不计提坏账准备,而其他应收款则应计提坏账准备。

●预付账款也存在坏账的可能21.现金折扣是指销货企业为了鼓励顾客在一定期限内及早偿还货款而给予的一定价格优惠。

复习资料第一章财务会计基本理论(参考答案略)第二章货币资金与应收项目知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、(1)借:库存现金 5 000贷:银行存款 5 000(2)借:管理费用—办公费 300贷:库存现金 300(3)借:其它应收款—张地 2 000贷:库存现金 2 000(4)借:库存现金 60 000贷:银行存款 60 000(5)借:应付职工薪酬—洪某 500贷:库存现金 500(6)借:银行存款 1 170贷:主营业务收入 1 000应交税费—应交增值税(销项税额)170(7)借:应付职工薪酬 60 000贷:库存现金 60 000(8)借:其它应收款—后勤部门 6 000贷:库存现金 6 000(9)借:银行存款 46 800贷:应收账款—雨的公司 46 800(10)借:管理费用—差旅费 2 200贷:其它应收款—张地 2 000库存现金 200(11)借:应付账款—飞天公司 117 000贷:银行存款 117 000(12)借:原材料—甲材料 50 500应交税费—应交增值税(进项税额)8 500贷:银行存款 59 000 (13)借:应收账款 234 000 贷:主营业务收入 200 000 应交税费—应交增值税(销项税额) 34 000 (14)借:管理费用—保管费 5 000贷:库存现金 5 0002、3、(1)收到票据时:借:应收票据—丙公司 234 000贷:主营业务收入 200 000应交税费—应交增值税(销项税额) 34 000 (2)年终计提利息利息收入=234 000×10%÷12×6=5 850借:应收票据 5 850贷:财务费用 5 850(3)到期收回票据借:银行存款 245 700贷:应收票据 239 850财务费用 5 8504、(1)收到票据时:借:应收票据—甲公司 117 000贷:主营业务收入 100 000应交税费—应交增值税(销项税额) 17 000 (2)办妥贴息手续时:票据到期值=117 000(1+10%÷12×6)=122 850贴息利息=122 850×12%÷12×4=4 914贴息所得=122 850-4 914=117 936借:银行存款 117 936贷:应收票据 117 000财务费用 9365、(1)第一年应提坏账准备=1 000 000×1%=10 000借:资产减值损失—计提坏账准备 10 000贷:坏账准备 10 000 (2)第二年发生坏账:借:坏账准备 50 000贷:应收账款 50 000年终计提坏账准备前坏账准备余额=10 000-50 000=-40 000年终坏账准备余额应为=1 200 000×1%=12 000应补提坏账准备=12 000-(-40 000)=52 000借:资产减值损失—计提坏账准备 52 000贷:坏账准备 52 000 (3)第三年发生坏账:借:坏账准备 40 000贷:应收账款 40 000又收回坏账:借:应收账款 20 000贷:坏账准备 20 000同时,借:银行存款 20 000贷:应收账款 20 000年终计提坏账准备前坏账准备余额=12 000-40 000+20 000=-8 000 年终坏账准备余额应为=900 000×1%=9 000应补提坏账准备=9 000-(-8 000)=17 000借:资产减值损失—计提坏账准备 17 000贷:坏账准备 17 0006、(1)伊人公司(总价法):10月1日借:应收账款—乙公司 58 500贷:主营业务收入 50 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500财务费用 1 000贷:应收账款—乙公司 58 500若乙公司10月19日还款:借:银行存款 58 000财务费用 500贷:应收账款—乙公司 58 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 58 500(2)伊人公司(净价法):10月1日借:应收账款—乙公司 57 500贷:主营业务收入 49 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500贷:应收账款—乙公司 57 500若乙公司10月19日还款:借:银行存款 58 000贷:应收账款—乙公司 57 500财务费用 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 57 500财务费用 1 000(3)乙公司(总价法):10月1日借:在途物资 50 000 应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 58 500 若乙公司10月9日还款:借:应付账款—乙公司 58 500贷:银行存款 57 500财务费用 1 000若乙公司10月19日还款:借:应付账款—乙公司 58 500贷:银行存款 58 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 58 500贷:银行存款 58 500(4)乙公司(净价法):10月1日借:在途物资 49 000应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 57 500 若乙公司10月9日还款:借:应付账款—乙公司 57 500贷:银行存款 57 500若乙公司10月19日还款:借:应付账款—乙公司 57 500贷:银行存款 57 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 57 500财务费用 1 000贷:银行存款 58 500第三章存货知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、借:在途物资 201 000应交税费—应交增值税(进项税额) 34 000贷:银行存款 235 0002、(1)月末估价入账:借:原材料 100 000贷:应付账款 100 000(2)次月初红字冲回借:原材料100 000贷:应付账款100 000(3)次月6日借:原材料 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 0003、(1)8日,借:预付账款—丁公司 60 000贷:银行存款 60 000(2)20日,借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 95 100 同时,借:预付账款—丁公司 35 100贷:银行存款 35 100或者合并做以下处理:借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 60 000银行存款 35 1004、(1)总价法购入材料时:借:在途物资 100 000应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 117 000 若在10天内付款:借:应付账款—乙公司 117 000贷:银行存款 115 000财务费用 2 000若超过10天付款:借:应付账款—乙公司 117 000贷:银行存款 117 000(2)净价法购入材料时:借:在途物资 98 000 应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 115 000 若在10天内付款:借:应付账款—乙公司 115 000贷:银行存款 115 000若超过10天付款:借:应付账款—乙公司 115 000财务费用 2 000贷:银行存款 117 0005、(1)拨付原材料时,借:委托加工物资 60 000贷:原材料 60 000(2)支付加工费时,借:委托加工物资 20 000贷:银行存款 20 000(3)支付税金时,借:应交税费—应交增值税(进项税额) 3 400—应交消费税 8 000贷:银行存款 11 400(4)收回加工物资时,借:原材料—A材料 80 000贷:委托加工物资 80 0006、(1)10日进货时,借:材料采购 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 000 (2)10月2日材料入库:借:原材料 100 000贷:材料采购 100 000同时,借:材料成本差异 2 000贷:材料采购 2 000或者合并做以下会计处理:借:原材料 100 000材料成本差异 2 000贷:材料采购 102 000(3)10月20日进货:借:材料采购 205 000应交税费—应交增值税(进项税额) 34 000贷:应付票据 200 000应付账款 39 000(4)10月22日第二批材料入库:借:原材料 220 000贷:材料采购 220 000同时,借:材料采购 15 000贷:材料成本差异 15 000或者合并做以下会计处理:借:原材料 220 000贷:材料采购 205 000材料成本差异 15 0007、(1)购入存货:借:在途物资 2 000 000应交税费—应交增值税(进项税额) 340 000贷:银行存款等 2 340 000借:库存商品 2 600 000贷:在途物资 2 000 000商品进销差价 600 000(2)销售时,借:银行存款等 3 276 000贷:主营业务收入 2 800 000应交税费—应交增值税(销项税额) 476 000(3)结转成本借:主营业务成本 2 800 000贷:库存商品 2 800 000(4)结转已销商品进销差价进销差价率=(400 000+600 000)÷(800 000+2 600 000)=29.4%已销商品进销差价=2 800 000×29.4%=823 200已销商品成本=2 800 000-823 200=1 976 800借:商品进销差价 823 200贷:主营业务成本 823 2008、(1)2010年借:资产减值损失—计提存货跌价准备 200 000贷:存货跌价准备 200 000(2)2011年借:资产减值损失—计提存货跌价准备 100 000(1 800 000-1 700 000)贷:存货跌价准备 100 000(3)2012年借:存货跌价准备 240 000(1 940 000-1 700 000)贷:资产减值损失—计提存货跌价准备 240 000(4)2013年借:存货跌价准备 60 000(2 000 000-1 940 000)贷:资产减值损失—计提存货跌价准备 60 000第四章金融资产知识题(答案要点可参见教材内容):略技能题:1、(1)2×11年 5 月 10 日借:交易性金融资产——成本600应收股利 20投资收益 6贷:银行存款 6262×11年5 月 30 日借:银行存款20贷:应收股利 202×11 年 6 月 30 日借:交易性金融资产——公允价值变动40贷:公允价值变动损益 402×11年 8 月 10 日借:应收股利 40贷:投资收益 402×11年 8 月 20 日借:银行存款40贷:应收股利 402×11年12 月 31 日借:交易性金融资产——公允价值变动80贷:公允价值变动损益 802×12年 1 月 3 日借:银行存款630投资收益 90贷:交易性金融资产——成本 600——公允价值变动 120同时:借:公允价值变动损益 120贷:投资收益 120(2)累计损益=120+40-6-90=642、应收利息=面值×票面利率投资收益=债券期初摊余成本×实际利率“持有至到期投资—利息调整”即为“应收利息”和“投资收益”的差额。

财务会计课后答案(人大版)第二章一、思考题1、我国的货币资金内部控制制度一般应包含的内容:(1)货币资金收支业务的全过程分工完成、各负其责(2)货币资金收支业务的会计处理程序制度化 (3)货币资金收支业务与会计记账分开处理 (4)货币资金收入与货币资金支出分开处理 (5)内部稽核人员对货币资金实施制度化检查 2、企业可以使用现金的范围: (1)职工工资、津贴 (2)个人劳动报酬(3)根据国家规定颁发给个人的科学技术、文化艺术、体育等各项奖金 (4)各种劳保、福利费用以及国家规定的对个人的其他支出等 (5)向个人收购农副产品和其他物资的价款 (6)出差人员必须随身携带的差旅费银行扣减多计利息 调节后余额2、编制会计分录1 714 175 045 调节后余额175 045 (1)5 月 2 日 借:其他货币资金——外埠存款 400 000贷:银行存款400 000(2)5 月 8 日 借:其他货币资金——银行汇票 15 000贷:银行存款15 000(3)5 月 19 日 借:原材料300 000应交税费——应交增值税(进项税额) 51 000贷:其他货币资金——外埠存款 315 000(4)5 月 20 日 借:原材料 10 000应交税费——应交增值税(进项税额) 1 700贷:其他货币资金——银行汇票 11 700(5)5 月 21 日 借:银行存款 49 000贷:其他货币资金——外埠存款 49 000(6)5 月 22 日 借:银行存款 3 300贷:其他货币资金——银行汇票3 3003、编制会计分录(1)借:交易性金融资产——M 公司股票——成本20 000 投资收益——交易性金融资产投资收益480 贷:其他货币资金——存出投资款20 480(2)2007 年12 月31 日借:交易性金融资产——M 公司股票——公允价值变动 4 000 贷:公允价值变动损益——交易性金融资产公允价值变动损益 4 0001(3)2008 年 1 月25 日借:其他货币资金——存出投资款32 000贷:交易性金融资产——M 公司股票——成本20 000交易性金融资产——M 公司股票——公允价值变动 4 000投资收益——交易性金融资产投资收益8 000借:公允价值变动损益——交易性金融资产公允价值变动损益 4 000贷:投资收益——交易性金融资产投资收益4 000第三章一、思考题1、总价法和净价法优缺点:(1)总价法优点:以总价法核算时,入账的销售收入与销货发票所记载的主营业务收入相符,便于管理;可以提供企业为了及时汇款而发生的现金折扣数额,便于报表使用者了解企业有关应收账款管理的政策。

(2)总价法缺点:没有估计可能发生的现金折扣,因而造成虚列销售收入,虚增应收账款,不符合稳健原则的一般要求。

(3)净价法优点:销售收入和应收账款均按扣减最大现金折扣后的净额计价入账,符合稳健原则的要求。

(4)净价法缺点:销售收入的入账金额与销售发票所记载的主营业务收入不一致,不便于销项税的核对,而且在客户未能享受现金折扣是,必须查对原销售总额才能进行账务处理,会计期末要对客户已经丧失的现金折扣进行调整,会计处理手续比较麻烦。

2、我国对带追索权的应收票据的处理办法:主要体现在应收票据贴现中。

我国将因票据贴现而产生的负债单独以“短期借款”科目核算,会计核算上,不单独设置“应收票据贴现”科目。

企业将带追索权的票据贴现,不符合金融资产终止确认条件,不应冲销应收票据账户。

此时,应根据实际收到的贴现款借记“银行存款”,贷记“短期借款”科目。

票据到期时,无论付款人是否足额向贴现银行支付票款,均满足金融资产终止确认条件,应终止确认应收票据。

其中,付款人足额向贴现银行支付票款,企业未收到有关追索债务的通知,则企业因票据产生的负债责任解除,作为偿还短期借款对待。

若付款人未足额向贴现银行支付票款,企业则成为实际的债务人,将付款人未付的款项作为企业的一项负债。

二、练习题1、加一个条件:企业按月计提利息票据到期利息80000 × 10% × 90/360 = 2000票据到期值80000 + 2000 = 82000贴现天数=5(天)贴现息82000 × 8% × 5/360 = 91.1贴现款82000 — 91.1 = 81908.9应收利息80000 × 10% ×2/12 = 1333.3(1)将应收票据产生的负债,在资产负债表内以资产的备抵项目反映2005 年12 月25 日借:银行存款81908.9贷:应收票据贴现80000应收利息1333.3财务费用575.62006 年1 月15 日借:应收票据贴现80000 贷:应收票据80000借:应付账款80000应收利息2000贷:短期借款82000(2)将因票据贴现产生的负债单独以“短期借款”反映2005 年12 月25 日2借:银行存款81908.9贷:短期借款81908.92006 年1 月15 日借:短期借款81908.9贷:应收票据80000应收利息1333.3财务费用575.6借:应收账款80000 应收利息2000贷:短期借款820002、编制会计分录(1)总价法2005 年5 月3 日借:应收账款——乙企业66690 贷:主营业务收入57000应交税费——应交增值税(销项税额)96902005 年5 月18 日借:银行存款66023.1 财务费用666.9贷:应收账款——乙企业666902005 年5 月19 日借:主营业务收入11266.62 应交税费——应交增值税(销项税额)1938贷:银行存款13204.62(2)净价法2005 年5 月3 日借:应收账款——乙企业65356.2 贷:主营业务收入55666.2应交税费——应交增值税(销项税额)96902005 年5 月18 日借:银行存款66023.1贷:应收账款——乙企业65356.2财务费用666.92005 年5 月19 日借:主营业务收入11266.62 应交税费——应交增值税(销项税额)1938贷:银行存款13204.62第四章一、思考题1、会计实务中,对购货折扣的核算方法有:(1)总价法。

在记录存货赊购业务时,存货的购货价格和应付账款都按发票总价记账在总价法下,如果企业获得了现金折扣,则将现金折扣视为提前付款而获得的利息收入。

在会计处理上,为了反映企业所取得的现金折扣,应设置“购货折扣”科目。

如果企业发生的购货折扣事项不多且数额不大,为了简化会计核算手续,赊购货物时,按发票价格借记“财务费用”进行核算。

以总价法核算的情况下,赊购货物时,按发票价格借记“物资采购”、“在途物资”等科目,按购货增值税借记“应交税费”科目,按发票总价贷记“应付账款”科目;实际支付款时,按应付账款总价借记“应付账款”科目,按实际付款额贷记“银行存款”科目,按实际获得的现金折扣贷记“财务费用”科目。

总价法将获得现金折扣作为企业的一项收益处理,虽不尽合理,但是具有客观性,核算方法简便,在会计实务中被广泛采用。

3(2)净价法。

在记录存货赊购业务时,存货价值和应付账款都按发票总价扣除最大现金折扣后的净额记账。

在净价法下,如果企业丧失最大现金折扣,应将丧失的现金折扣作为超期限付款而支付的利息费用。

会计处理上,为了反映企业所丧失的现金折扣,应设置“丧失的购货折扣”科目进行核算。

如果企业丧失的购货折扣事项不多且金额不大,也可以将丧失的现金折扣通过“财务费用”科目核算。

以净价法核算的情况下,赊购货物时,按发票中的货物价格扣除最大现金折扣以后的净额借记“物资采购”、“在途物资”等科目,按发票所列购货增值税额借记“应交税费”科目,按发票总价扣除最大现金折扣后的净额贷记“应付账款”科目。

采用净价法时,为了及时反映企业虽未付款但已在会计期末丧失的现金折扣数额,应编制调整分录,借记“财务费用”科目,贷记“应付账款”科目。

2、存货成本包括以下内容:(1)采购成本。

存货的采购成本一般包括购买价款、进口关税和其他税金、运输费、装卸费、保险费以及其他可直接归属存货采购成本的费用。

(2)加工成本。

存货的加工成本是指企业加工生产某产品而消耗的除原材料以外应计入加工成本的支出,主要包括直接人工及按一定方法分配的制造费用。

(3)其他成本。

存货的其他成本是指除采购成本、加工成本以外,使存货达到目前场所和状况所发生的应计入存货成本的其他支出,如企业为特定客户设计产品而发生的专项设计费,以及应计入存货成本的借款费用等。

(4)其他方式取得存货的成本。

1)企业通过非货币性资产交换方式换入的存货,应以换出资产的公允价值加上支付的相关税费再加上支付的补价或者减去收到的补价作为换入存货成本,或者以换出资产的账面价值加上支付的相关税费再加上支付的补价或者减去收到的补价作为换入存货成本(公允价值不能可靠取得时)2)投资者投入存货成本,应按照投资合同或者协议约定的价值确定,但是合同或者协议约定价值不公允时,应以公允价值确定。

3)通过债务重组方式取得的存货成本,应以取得存货的公允价值确定。

4)盘盈的存货成本,按照同类或类似存货的公允价值确定。

二、练习题1、会计分录(1)甲企业拨交商品时:借:委托代销商品——乙企业140000贷:库存商品140000收到代销清单时:借:应收账款——乙企业175500贷:主营业务收入150000应交税费——应交增值税(销项税额)25500借:主营业务成本140000贷:委托代销商品——乙企业140000 收到代销款时:借:银行存款175500贷:应收账款——乙企业175500(2)乙企业收到代销商品时:借:受托代销商品——甲企业150000贷:代销商品款150000销售代销商品时:借:银行存款181350贷:主营业务收入155000应交税费——应交增值税(销项税额)263504借:主营业务成本150000贷:受托代销商品——甲企业150000收到增值税专用发票时:借:代销商品款150000应交税费——应交增值税(进项税额)25500贷:应付账款——甲企业175500支付货款:借:应付账款——甲企业175500贷:银行存款1755002、会计分录2002 年末:借:资产减值损失——存货跌价损失5000第五章练习题1、计息日票面利息投资收益折价摊销期06/01/0106/06/3006/12/3107/06/3007/12/3108/06/3008/12/3109/06/30 09/12/3100/06/3000/12/31合计借:应收利息(或银行存款)①=100000×6%÷2300030003000300030003000300030003000300030000贷:投资收益②=期初价值×8%÷236763703373137603790382238553889 3925 3960* 38111 借:持有至到期投资—溢折价③=②-①6767037317607908228558899259608111余额④=期初价值+③91889925659326893999947599554996371972269811599040100000注:*表明是含小数点尾数的调整。