高级会计学_课后答案_人s大出版社_第五版

- 格式:pdf

- 大小:359.51 KB

- 文档页数:39

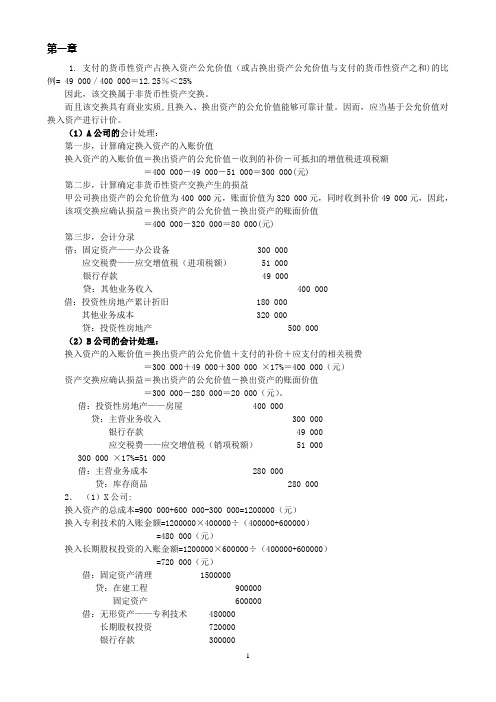

第一章1.支付的货币性资产占换入资产公允价值(或占换出资产公允价值与支付的货币性资产之和)的比例= 49 000/400 000=12.25%<25%因此,该交换属于非货币性资产交换。

而且该交换具有商业实质,且换入、换出资产的公允价值能够可靠计量。

因而,应当基于公允价值对换入资产进行计价。

(1)A公司的会计处理:第一步,计算确定换入资产的入账价值换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400 000-49 000-51 000=300 000(元)第二步,计算确定非货币性资产交换产生的损益甲公司换出资产的公允价值为400 000元,账面价值为320 000元,同时收到补价49 000元,因此,该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-320 000=80 000(元)第三步,会计分录借:固定资产——办公设备 300 000应交税费——应交增值税(进项税额) 51 000银行存款 49 000贷:其他业务收入 400 000借:投资性房地产累计折旧 180 000其他业务成本 320 000贷:投资性房地产 500 000(2)B公司的会计处理:换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+300 000 ×17%=400 000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)。

借:投资性房地产——房屋 400 000贷:主营业务收入 300 000银行存款 49 000应交税费——应交增值税(销项税额) 51 000300 000 ×17%=51 000借:主营业务成本 280 000贷:库存商品 280 0002.(1)X公司:换入资产的总成本=900 000+600 000-300 000=1200000(元)换入专利技术的入账金额=1200000×400000÷(400000+600000)=480 000(元)换入长期股权投资的入账金额=1200000×600000÷(400000+600000)=720 000(元)借:固定资产清理 1500000贷:在建工程 900000固定资产 600000借:无形资产——专利技术 480000长期股权投资 720000银行存款 300000贷:固定资产清理 1500000(2)Y公司:换入资产的总成本=400 000+600 000+300 000=1300000(元)换入办公楼的入账金额=1300000×900000÷(900000+600000) =780 000(元)换入办公设备的入账金额=1300000×600000÷(900000+600000) =520 000(元)借:在建工程——办公楼 780000固定资产——办公设备 520000贷:无形资产——专利技术 400000长期股投资 600000银行存款 300000第二章1.(1)甲公司的会计分录。

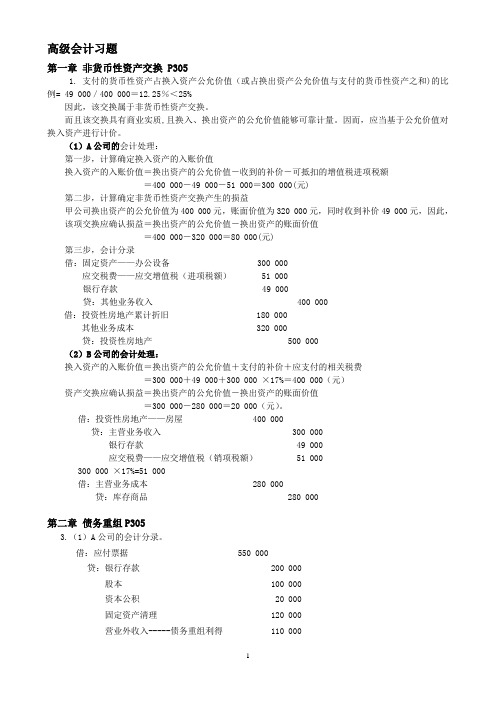

高级会计习题第一章非货币性资产交换 P3051.支付的货币性资产占换入资产公允价值(或占换出资产公允价值与支付的货币性资产之和)的比例= 49 000/400 000=12.25%<25%因此,该交换属于非货币性资产交换。

而且该交换具有商业实质,且换入、换出资产的公允价值能够可靠计量。

因而,应当基于公允价值对换入资产进行计价。

(1)A公司的会计处理:第一步,计算确定换入资产的入账价值换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400 000-49 000-51 000=300 000(元)第二步,计算确定非货币性资产交换产生的损益甲公司换出资产的公允价值为400 000元,账面价值为320 000元,同时收到补价49 000元,因此,该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-320 000=80 000(元)第三步,会计分录借:固定资产——办公设备 300 000应交税费——应交增值税(进项税额) 51 000银行存款 49 000贷:其他业务收入 400 000借:投资性房地产累计折旧 180 000其他业务成本 320 000贷:投资性房地产 500 000(2)B公司的会计处理:换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+300 000 ×17%=400 000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)。

借:投资性房地产——房屋 400 000贷:主营业务收入 300 000银行存款 49 000应交税费——应交增值税(销项税额) 51 000300 000 ×17%=51 000借:主营业务成本 280 000贷:库存商品 280 000第二章债务重组P3053.(1)A公司的会计分录。

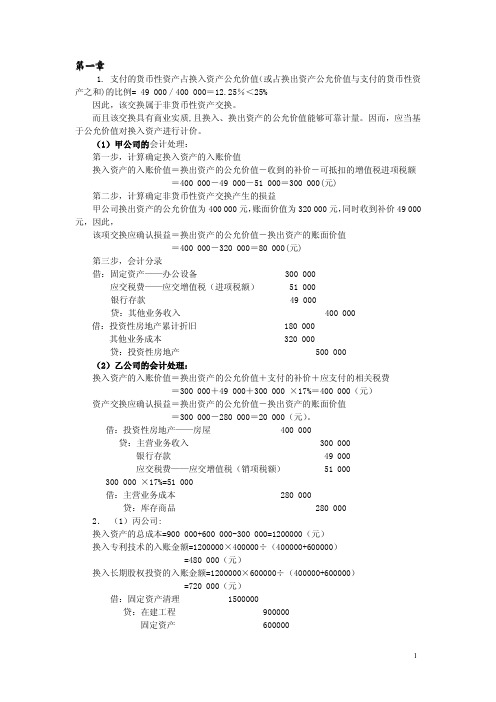

高级会计学_第五版_课后习题答案-中国人民大学出版社导读:就爱阅读网友为您分享以下“高级会计学_第五版_课后习题答案-中国人民大学出版社”资讯,希望对您有所帮助,感谢您对的支持!高级会计学----人大第五版—课后习题答案第一章1.(1)A公司①分析判断:支付货币性资产比例= 49 000/400 000=12.25%<25%,该交换属于非货币性资产交换。

该交换具有商业实质,换入、换出资产的公允价值均能够可靠计量,应基于换出资产公允价值对换入资产进行计价。

②计算换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400 000-49 000-51 000=300 000(元)交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-320 000 =80 000(元)③分录借:固定资产——办公设备300 000应交税费——应交增值税(进项税额)51 000银行存款49 000贷:其他业务收入400 000借:其他业务成本320 000投资性房地产累计折旧180 000贷:投资性房地产500 000(2)B 公司①分析判断②计算换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+300 000 ×17%=400 000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)。

③分录借:投资性房地产——房屋400 000贷:主营业务收入300 000银行存款49 000应交税费——应交增值税(销项税额)51 000借:主营业务成本280 000贷:库存商品280 0002.(1)X 公司①分析判断:不涉及货币性资产,属于多项非货币性资产交换。

具有商业实质,但换出资产与换入资产的公允价值不能可靠计量。

换入资产的总成本应基于换出资产账面价值确定,并按换出资产账面价值进行分配,不确认损益,②计算换入资产的总成本=900 000+600 000-300 000=1200000(元)其中专利技术=1200000×400000÷(400000+600000)=480 000(元)长期股权投资=1200000×600000÷(400000+600000)=720 000(元)2③分录借:固定资产清理1500000 贷:在建工程900000固定资产600000借:无形资产——专利技术480000 长期股权投资720000 银行存款300000贷:固定资产清理1500000(2)Y 公司①分析判断②计算换入资产的总成本=400 000+600 000+300 000=1300000(元)办公楼=1300000×900000÷(900000+600000)=780000(元)设备=1300000×600000÷(900000+600000)=520 000(元)③分录借:在建工程——办公楼780000 固定资产——办公设备520000 贷:无形资产——专利技术400000 长期股投资600000银行存款3000003第二章1.(1)甲公司假定甲公司转让该设备不需要缴纳增值税。

高级会计学第五章课后参考答案(仅供参考)1.(1)20×6年末。

会计折旧=3000×5/15=1000(万元)计税折旧=3000÷5=600(万元)年末账面价值=3000-1000=2000(万元)年末计税基础=3000-600=2400(万元)年末可抵扣暂时性差异=2400-2000=400(万元)年末递延所得税资产余额=400×15%=60(万元)年末应确认的递延所得税资产=60(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备) 60贷:所得税费用——递延所得税费用 60 本年应交所得税=(5000-600)×15%=660万元借:所得税费用——当期所得税费用 660贷:应交税费——应交所得税 660 (2)20×7年。

1)20×7年开始税率恢复至25%,需调整年初“递延所得税资产”余额。

调整后年初“递延所得税资产”余额=60÷15%×25%=100(万元)应调整增加年初“递延所得税资产”余额=100-60=40(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备) 40贷:所得税费用——递延所得税费用 402)20×7年末。

会计折旧=3000×4/15=800(万元)计税折旧=3000÷5=600(万元)年末账面价值=2000-800=1200(万元)年末计税基础=2400-600=1800(万元)年末可抵扣暂时性差异=1800-1200=600(万元)年末递延所得税资产余额=600×25%=150(万元)年末应确认的递延所得税资产=150-100=50(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备) 50贷:所得税费用——递延所得税费用 50本年应交所得税=(5000-600)×25%=1100万元编制如下会计分录:借:所得税费用——当期所得税费用 1100贷:应交税费——应交所得税 1100 (3)20×8年末。

高级会计学第五版课后习题答案1. 会计信息的特点及其核心质量特征会计信息具有以下特点:•适用性:会计信息适用于各种不同类型的企业和组织,无论其规模大小。

•可靠性:会计信息应该是可靠的,基于真实、准确的数据和事实。

•准确性:会计信息应该精确无误,反映出实际情况。

•完整性:会计信息应该是完整的,包含所有重要的财务数据。

•持续性:会计信息应该是连续的,以便于进行比较和分析。

•可理解性:会计信息应该是易于理解的,无论是会计专业人员还是非会计专业人员都可以读懂。

•可比性:会计信息应该是可比较的,方便进行跨企业或跨时间的分析。

会计信息的核心质量特征包括可靠性和准确性。

可靠性是指会计信息基于真实、准确的数据和事实,不能含有虚假或误导性的信息。

准确性是指会计信息要精确无误,能够真实地反映出企业的财务状况和经营情况。

2. 可比性和财务报表分析可比性是指不同企业或不同时间的财务数据能够进行比较和分析。

在财务报表分析中,可比性非常重要,因为只有相互比较才能发现企业的优劣势,找出问题所在,并作出相应的调整。

要实现可比性,需要注意以下几个方面:•一致性原则:财务报表编制需要遵循统一的会计准则和规定。

•披露要求:企业应按照规定披露财务信息,包括会计政策、会计估计和会计衡量基准等。

•财务指标选择:在财务分析中,选择合适的财务指标进行比较,如比率分析、趋势分析等。

•时间范围:在比较不同时间的财务数据时,要选择相同的时间范围,例如比较同一季度或同一年度的数据。

通过比较不同企业或不同时间的财务数据,可以识别出企业的优劣势、潜在的风险和机会,并帮助企业制定相应的战略和决策。

3. 会计估计和会计政策对财务报表的影响会计估计和会计政策对财务报表有重要影响,可能导致财务报表呈现不同的结果。

会计估计是指在财务报表编制过程中,根据不完全的信息和未来的假设,对某些事项进行合理的估计。

会计估计的不准确性可能导致财务报表出现错误或误导性的信息。

会计政策是指企业在财务报表编制过程中采用的会计规则、准则和方法。

[财务高级会计]高级会计学第五版课后习题答案高级会计学----人大第五版—课后习题答案第一章1.(1)A公司①分析判断:支付货币性资产比例=49000/400000=12.25%<25%,该交换属于非货币性资产交换。

该交换具有商业实质,换入、换出资产的公允价值均能够可靠计量,应基于换出资产公允价值对换入资产进行计价。

②计算换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400000-49000-51000=300000(元)交换应确认损益=换出资产的公允价值-换出资产的账面价值=400000-320000=80000(元)③分录借:固定资产——办公设备300000应交税费——应交增值税(进项税额)51000银行存款49000贷:其他业务收入400000借:其他业务成本320000投资性房地产累计折旧180000贷:投资性房地产500000(2)B公司①分析判断②计算换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300000+49000+300000×17%=400000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300000-280 000=20000(元)。

③分录借:投资性房地产——房屋400000贷:主营业务收入300000银行存款49000应交税费——应交增值税(销项税额)51000借:主营业务成本280000贷:库存商品2800002.(1)X公司①分析判断:不涉及货币性资产,属于多项非货币性资产交换。

具有商业实质,但换出资产与换入资产的公允价值不能可靠计量。

换入资产的总成本应基于换出资产账面价值确定,并按换出资产账面价值进行分配,不确认损益,②计算换入资产的总成本=900000+600000-300000=1200000(元)其中专利技术=1200000×400000÷(400000+600000)=480000(元)长期股权投资=1200000×600000÷(400000+600000)=720000(元)2③分录借:固定资产清理1500000贷:在建工程900000固定资产600000借:无形资产——专利技术480000长期股权投资720000银行存款300000贷:固定资产清理1500000(2)Y公司①分析判断②计算换入资产的总成本=400000+600000+300000=1300000(元) 办公楼=1300000×900000÷(900000+600000)=780000(元) 设备=1300000×600000÷(900000+600000)=520000(元)③分录借:在建工程——办公楼780000固定资产——办公设备520000贷:无形资产——专利技术400000长期股投资600000银行存款3000003第二章1.(1)甲公司假定甲公司转让该设备不需要缴纳增值税。

高级会计学----人大第五版—课后习题答案第一章1.(1)A公司①分析判断:支付货币性资产比例= 49 000/400 000=12.25%<25%,该交换属于非货币性资产交换。

该交换具有商业实质,换入、换出资产的公允价值均能够可靠计量,应基于换出资产公允价值对换入资产进行计价。

②计算换入资产的入账价值=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400 000-49 000-51 000=300 000(元)交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-320 000=80 000(元)③分录借:固定资产——办公设备300 000应交税费——应交增值税(进项税额) 51 000银行存款49 000贷:其他业务收入400 000借:其他业务成本320 000投资性房地产累计折旧180 000贷:投资性房地产500 000(2)B 公司①分析判断②计算换入资产的入账价值=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+300 000 ×17%=400 000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)。

③分录借:投资性房地产——房屋400 000贷:主营业务收入300 000银行存款49 000应交税费——应交增值税(销项税额) 51 000借:主营业务成本280 000贷:库存商品280 0002.(1)X 公司①分析判断:不涉及货币性资产,属于多项非货币性资产交换。

具有商业实质,但换出资产与换入资产的公允价值不能可靠计量。

换入资产的总成本应基于换出资产账面价值确定,并按换出资产账面价值进行分配,不确认损益,②计算换入资产的总成本=900 000+600 000-300 000=1200000(元)其中专利技术=1200000×400000÷(400000+600000)=480 000(元)长期股权投资=1200000×600000÷(400000+600000)=720 000(元)2③分录借:固定资产清理1500000贷:在建工程900000固定资产600000借:无形资产——专利技术480000长期股权投资720000银行存款300000贷:固定资产清理1500000(2)Y 公司①分析判断②计算换入资产的总成本=400 000+600 000+300 000=1300000(元) 办公楼=1300000×900000÷(900000+600000)=780000(元) 设备=1300000×600000÷(900000+600000)=520 000(元)③分录借:在建工程——办公楼780000固定资产——办公设备520000贷:无形资产——专利技术400000长期股投资600000银行存款3000003第二章1.(1)甲公司假定甲公司转让该设备不需要缴纳增值税。

高级会计学第十一章课后参考答案(仅供参考1.(1甲公司20×7年度合并财务报表工作底稿的相关调整与抵销分录。

1借:营业收入 2000000贷:营业成本 1500000存货 500000借:递延所得税资产 125000贷:所得税费用 125000500000×25%=125000(元2借:营业外收入 200000贷:固定资产 200000借:固定资产 50000贷:管理费用 50000借:递延所得税资产 37500贷:所得税费用 37500150000×25%=37500(元3借:投资收益 50000贷:财务费用 50000借:应付债券 1050000贷:持有至到期投资 10500004借:存货跌价准备 200000贷:资产减值损失 2000005借:股本——普通股 4000000资本公积 2000000盈余公积 800000年初未分配利润 200000商誉400000贷:长期股权投资——S公司 6000000少数股东权益 1400000商誉=6000000-7000000×80%=400000(元少数股东权益=7000000×20%=1400000(元6借:少数股东净利润 128750贷:少数股东权益 128750少数股东净利润=(1000000-500000+125000+25000-6250×20% = 643750×20%=128750(元多计固定资产折旧费用=25000(元多计折旧费用对应的所得税费用=25000×25%=6250(元7借:盈余公积 100000贷:提取盈余公积 1000001000000×10%=100 000(元(2甲公司20×8年合并财务报表工作底稿对此项业务的调整与抵销分录。

借:年初为分配利润 300000贷:资产减值损失 200000存货 100000说明:年初为分配利润300000=07年甲公司确认的未实现内部销售利润(1000000-500000-乙公司确认的存货跌价损失(1000000-800000;资产减值损失200000为08年乙公司补提的跌价损失;存货100000为乙公司存货账面金额600000-原价公司账面金额500000,即该存货从企业集团的角度看未发生减值。

练习题P151.20X7年5月,A公司以其一直用于出租的一房屋换入B公司生产的办公家具准备作为办公设备使用,B公司则将换入的房屋继续出租。

交换前A公司对该房屋采用成本模式进行后续计量,该房屋的原始成本为500 000元,累计已提折旧180 000元,公允价值为400 000元,没有计提过减值准备;B公司换入房屋后继续采用成本模式进行计量。

B公司办公家具的账面价值为280 000元,公允价值和计税价格均为300 000元,适用的增值税税率为17%。

B公司另外支付A 公司49 000元的补价。

假设该交换不涉及其他相关税费。

要求:分别编制A公司和B公司与该项资产交换相关的会计分录。

分析:A公司换入的办公家具流动性强,能够在较短的时间内产生现金流量,而换出的用于出租的房屋要在较长的时间内产生现金流量,且两者的风险不同,因此两者之间的交换具有商业实质,而且出租房屋和办公家具的公允价值均能可靠计量。

支付的货币性资产占换入资产公允价值=49 000/400 000=12.25%<25%(或占换出资产公允价值与支付的货币性资产之和)的比例因此,该交换属于涉及补价的非货币性资产交换1(1)A公司会计处理:换入资产的入账金额=换出资产的公允价值-收到的补价+应支付的相关税费=400 000-49 000=351 000(元)换入资产入账金额(不含税)=351 000/(1+17%)=300 000(元)换入资产可抵扣的增值税进项税额=300 000x17%=51 000(元)该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400 000-(500 000-180 000)=80 000(元)编制会计分录:借:其他业务成本320 000投资性房地产累计折旧180 000贷:投资性房地产500 000借:固定资产-办公设备300 000应交税费-应交增值税(进项税额)51 000银行存款49 000贷:其他业务收入400 000(2)B公司会计处理:换入资产的入账金额=换出资产的公允价值+支付的补价+应支付的相关税费=300 000+49 000+51 000(300 000x17%)=400 000(元)该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=300 000-280 000=20 000(元)编制会计分录:应交税费=300 000x17%=51 000(元)借:投资性房地产-房屋400 000主营业务成本280 000贷:银行存款49 000主营业务收入300 000应交税费-应交增值税(销项)51 000库存商品-办公家具280 0002.20x7年9月,X公司的生产经营出现资金短缺,为扭转财务困难,遂决定将其正在建造的一办公楼及购买的办公设备与Y公司的一项专利技术及其对Z公司的一项长期股权投资进行交换。