燕京啤酒报表及指标

- 格式:xls

- 大小:105.00 KB

- 文档页数:2

燕京啤酒的财务分析一、引言燕京啤酒是中国一家知名的啤酒生产企业,成立于1995年,总部位于北京。

本文旨在对燕京啤酒的财务状况进行全面分析,以评估该公司的财务健康状况和经营绩效。

二、财务指标分析1. 资产负债表分析根据燕京啤酒的最新资产负债表,截至2020年底,该公司的总资产为X亿元,其中包括流动资产和非流动资产。

流动资产主要由现金、应收账款、存货等组成,非流动资产主要包括固定资产和无形资产。

总负债为X亿元,包括短期负债和长期负债。

通过计算资产负债率,可以评估公司的偿债能力和资产结构。

2. 利润表分析燕京啤酒的最新利润表显示,截至2020年底,公司的总收入为X亿元,主要来源于啤酒销售。

净利润为X亿元,反映了公司的盈利能力。

通过计算净利润率,可以评估公司的盈利能力和经营效率。

3. 现金流量表分析现金流量表反映了公司的现金流入和流出情况。

通过分析燕京啤酒的现金流量表,可以评估公司的现金流动性和经营活动的现金收支情况。

关注经营活动现金流量净额、投资活动现金流量净额和筹资活动现金流量净额。

三、财务比率分析1. 偿债能力比率偿债能力比率评估了公司偿还债务的能力。

常用的指标包括流动比率、速动比率和利息保障倍数。

流动比率等于流动资产除以流动负债,速动比率等于(流动资产减去存货)除以流动负债,利息保障倍数等于息税前利润除以利息费用。

2. 盈利能力比率盈利能力比率评估了公司的盈利能力和效益。

常用的指标包括净利润率、毛利率和营业利润率。

净利润率等于净利润除以总收入,毛利率等于毛利除以总收入,营业利润率等于营业利润除以总收入。

3. 运营效率比率运营效率比率评估了公司的资产利用效率和经营效率。

常用的指标包括总资产周转率、存货周转率和应收账款周转率。

总资产周转率等于总收入除以平均总资产,存货周转率等于成本除以平均存货,应收账款周转率等于销售收入除以平均应收账款余额。

四、财务风险分析1. 市场风险燕京啤酒作为啤酒行业的一员,面临着市场需求波动、竞争加剧等风险。

毕业论文,燕京啤酒财务报表分析在当今市场经济的商业环境下,财务报表分析是衡量企业各项经济指标的一种重要方法。

通过对企业财务报表的分析,可以很好地反映一家公司的财务状况和经营成果,并为企业经营决策提供科学的依据。

本篇文章将以燕京啤酒公司为例,分析其2019年度的财务报表,分析其经营状况。

一、燕京啤酒公司概况燕京啤酒公司成立于1980年,是国内颇具规模和影响力的啤酒企业之一,目前拥有燕京啤酒和九制啤酒两个品牌。

燕京啤酒公司在2019年实现销售总额为312.61亿元,净利润为21.09亿元,公司总资产为412.34亿元。

二、财务报表分析1. 资产负债表资产负债表是企业财务报表中最基本的报表之一,它反映了企业在某一时间点的资产、负债和所有者权益的情况。

通过资产负债表的分析,可以了解企业的净资产规模、债务状况、财务杠杆水平以及企业的财务结构。

(1)资产方面:燕京啤酒公司在2019年的资产总额为412.34亿元,比上一年度增加了5.95%。

其流动资产主要是现金和现金等价物和应收账款,而非流动资产主要由固定资产和长期股权投资构成。

资产结构合理,资产投资收益较高。

(2)负债方面:2019年燕京啤酒公司负债总额为239.88亿元,比上一年度增加了3.54%,其中长期借款达到了 92.34亿元。

燕京啤酒公司的负债结构较为合理,长期借款相对较多,财务杠杆水平适中。

(3)所有者权益方面:2019年燕京啤酒公司所有者权益总额为172.46亿元,较上一年度有了较为明显的增长。

所有者权益总额相对较高,表明公司的自由现金流较为充足。

2. 利润表利润表是企业财务报表中反映某一期间收入、成本、费用和利润等情况的报表。

通过利润表的分析,可以了解企业的经营情况、利润水平以及经营效益等方面。

(1)营业收入:2019年燕京啤酒公司实现营业收入为312.61亿元,较上一年度有了明显的增长。

燕京啤酒公司的营业收入呈现上升趋势,表明公司的经营能力较为强劲。

燕京啤酒的财务分析一、引言燕京啤酒是一家知名的啤酒生产企业,成立于1980年,总部位于中国北京市。

本文将对燕京啤酒的财务状况进行详细分析,包括财务指标、财务报表和财务比率等方面的内容。

通过对燕京啤酒的财务分析,我们可以更好地了解该公司的盈利能力、偿债能力和运营能力等方面的情况。

二、财务指标分析1. 营业收入根据燕京啤酒的财务报表,2019年的营业收入为10亿元,2020年为11亿元,呈现了5%的增长。

这表明公司在过去一年中取得了不错的销售业绩。

2. 净利润燕京啤酒的净利润也是一个重要的指标。

根据财务报表,2019年的净利润为5000万元,2020年为6000万元,呈现了20%的增长。

这表明公司在过去一年中的盈利能力有所提升。

3. 总资产总资产是衡量企业规模和实力的重要指标。

根据财务报表,2019年的总资产为30亿元,2020年为35亿元,呈现了16.7%的增长。

这表明燕京啤酒的资产规模在过去一年中有所扩大。

4. 负债率负债率是衡量企业负债能力的指标。

根据财务报表,2019年的负债率为40%,2020年为35%,呈现了12.5%的下降。

这表明燕京啤酒的负债能力在过去一年中有所改善。

三、财务报表分析1. 资产负债表燕京啤酒的资产负债表显示了公司在特定时间点上的资产、负债和所有者权益的情况。

根据最新的资产负债表,燕京啤酒的总资产为35亿元,其中包括固定资产、流动资产和其他资产。

负债方面,燕京啤酒的总负债为12亿元,包括短期负债、长期负债和其他负债。

所有者权益为23亿元。

2. 利润表利润表显示了公司在特定时间段内的收入、成本和利润等信息。

根据最新的利润表,燕京啤酒的营业收入为11亿元,成本为8亿元,净利润为6000万元。

3. 现金流量表现金流量表显示了公司在特定时间段内的现金流入和流出情况。

根据最新的现金流量表,燕京啤酒的经营活动现金流量为3000万元,投资活动现金流量为-2000万元,筹资活动现金流量为1000万元。

中国地质大学长城学院本科毕业论文题目燕京啤酒公司营运能力分析院别经济学院专业会计学学生姓名石琦学号*********指导教师周少燕职称讲师2018 年 4 月15 日本科毕业生毕业论文(设计)诚信承诺书中国地质大学长城学院毕业论文任务书课题信息:课题性质:设计□论文√课题来源:教学√科研□生产□其它□发出任务书日期:指导教师签名:年月日中国地质大学长城学院毕业论文开题报告中国地质大学长城学院本科毕业论文文献综述院别:经济学院专业:会计学姓名:石琦学号:0131401392018 年4 月15 日约翰·汉密尔顿(1989)在《营运资金管理》一书中指出,营运能力分析必须要拓展到信用评价、融资能力、企业信贷能力等多方面内容上,从整体上考虑并制定合理的营运官能力政策和评估指标。

赫伯特·维恩劳布(1998)对 10 个不同行业的企业营运资产管理体制进行了对比,发现不同行业的营运资产管理政策和体制有明显差异,其对营运能力的评估和分析侧重点也不尽相同,激进的投资类、金融类企业通常看重的是企业应收账款的周转状况,而零售类行业则关注于存货资产的情况。

黄晓博(2016)在《运用财务比率分析公司的流动资产营运能力》中提到财务比率分析能否有效的反应企业的财务状况,对于提升管理层科学化管理水平,规范企业生产经营具有重要意义。

而目前我国公司在分析自身的资产营运能力时,通常体现的有两大类一是反映流动资产营运效率的指标,其二是反映固定资产及总资产使用效率的指标,二者更加离不开对财务比率的运用。

赵丽杰(2017),影响企业盈利能力的因素有很多,其中企业盈利能力与营运资本管理也有着比较密切的关系,因此企业的管理者为了提高自身的盈利能力,就需要积极的采用科学合理的方法来完善营运资本管理,这样才能够保证企业健康稳定的发展。

王泽宁(2017)认为,每一个身处资本市场内的企业都需要寻求其独有的生存方式,每一个企业的营运能力都需要结合自身的发展状况来制定,对于分析体系的研究,我们不能拘泥于其含义、在分析时产生的问题、从理论层面找到解决对策等方式。

关于燕京啤酒的财务分析[背景]北京燕京啤酒集团公司是以1980年建厂的原北京燕京啤酒厂为核心发展组建起来的国有大型一档企业,国家二级企业,1997年完成股份制改造,募集设立北京燕京啤酒股份有限公司,给企业注入了活力。

全公司占地89万M2,总资产35亿元,现有职工7600人,其中工程技术人员812人。

燕京啤酒集团公司拥有雄厚的技术力量,先进的成套设备及工艺和国内最先进的产品检测仪器。

主营业务包括:制造、销售啤酒、矿泉水、啤酒原料、饲料、酵母、塑料箱、纸箱、塑料桶、食品、运输。

兼营业务包括:商业、餐饮业、工程咨询、技术咨询、技术培训、技术转让。

产品全部按国际标准组织生产,有11°、12°精品啤酒、11°、12°特制啤酒、11°清爽啤酒、10°干啤酒、扎啤以及芒果汁、矿泉水、燕京可乐、调味品、酵母粉、标签、瓶盖、饲料等六大类二十多个品种。

由于公司守着北京这一块现成的大市场,使得其在发展中有先天优势。

北京是全国啤酒需求最大的市场,人均啤酒消费水平是70升,大大高于全国人均19升的水平,目前燕啤在北京市场仍占据主导地位,在其他品牌啤酒中,除了百威、青岛、科罗娜等品牌在高端市场占据一定的优势之外,北京低端市场几乎全被燕啤一家垄断。

燕京啤酒集团公司下属有:北京燕京啤酒股份有限公司、北京燕达皇冠盖有限公司、北京长亿人参饮料有限公司、北京双燕彩色印刷厂、北京航星调味品有限责任公司、江西燕京啤酒有限责任公司、湖南燕京啤酒有限公司、燕京啤酒(赣州)有限责任公司、燕京啤酒(衡阳)有限责任公司、燕京啤酒(襄樊)有限公司。

燕京啤酒集团一九九六年开始股份制改造,经过一年认真细致的筹备工作,燕京啤酒集团公司于1997年完成了股份制改造,并在半年内获得了两个融资渠道:一个是1997年5月参加了北京控股有限公司在香港的红筹股上市,二是1997年6月25日在深圳证券市场A股上市。

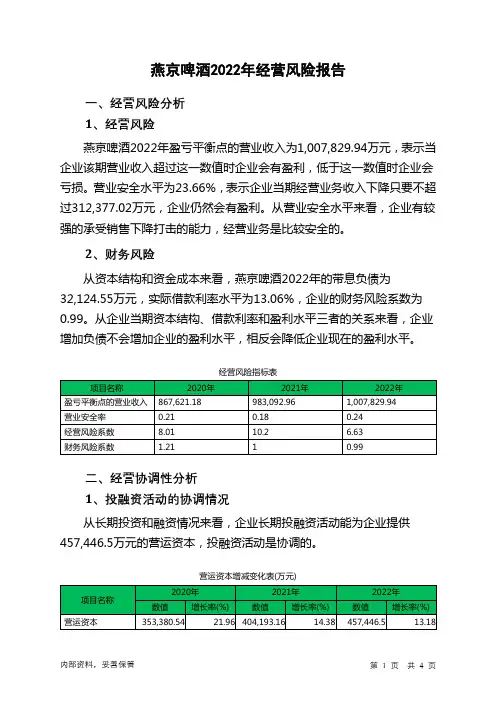

燕京啤酒2022年经营风险报告一、经营风险分析1、经营风险燕京啤酒2022年盈亏平衡点的营业收入为1,007,829.94万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为23.66%,表示企业当期经营业务收入下降只要不超过312,377.02万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险从资本结构和资金成本来看,燕京啤酒2022年的带息负债为32,124.55万元,实际借款利率水平为13.06%,企业的财务风险系数为0.99。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供457,446.5万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)所有者权益1,388,031.07 0.47 1,397,237.440.66 1,426,594.582.1非流动负债6,272.29 -2.09 7,137.2 13.79 19,694.34 175.94 固定资产884,551.28 -6 844,540.68 -4.52 805,021.37 -4.68 长期投资29,546.96 2.73 31,057.27 5.11 57,348.25 84.652、营运资本变化情况2022年营运资本为457,446.5万元,与2021年的404,193.16万元相比有较大增长,增长13.18%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,能够为企业带来124,123.39万元的流动资金,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)存货382,758.17 -2.47 391,130.97 2.19 414,103.76 5.87 应收账款18,664.59 -23.9 19,080.13 2.23 18,858.02 -1.16 其他应收款2,136.24 -19.89 2,423.91 13.47 17,750.11 632.29 预付账款13,573.91 -9.14 14,927.46 9.97 12,162.65 -18.52 其他经营性资产5,596.85 -13.37 6,285.21 12.3 6,167.77 -1.87合计422,729.76 -4.15 433,847.68 2.63 469,042.31 8.11经营性负债增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款101,595.19 -2.62 139,381.48 37.19 165,774.97 18.94 其他应付款201,334.67 5.21 215,546.4 7.06 241,145.24 11.88 预收货款0 -100 0 - 0 - 应付职工薪酬13,105.65 36.28 8,160.51 -37.73 9,992.12 22.44 应付股利8,834.76 -7.24 8,360.06 -5.37 8,483.64 1.48 应交税金17,463.47 6.18 15,901.05 -8.95 28,174.73 77.19 其他经营性负债112,548.59 - 150,267.67 33.51 139,595 -7.1 合计454,882.33 7.48 537,617.16 18.19 593,165.71 10.334、营运资金需求的变化2022年营运资金需求为负124,123.39万元,与2021年负103,769.48万元相比,经营活动创造的资金大幅度增加。

燕京啤酒的财务分析1. 概述燕京啤酒是中国一家知名的啤酒生产企业,成立于1993年,总部位于北京。

本文将对燕京啤酒的财务状况进行详细分析,包括财务指标、财务报表、盈利能力、偿债能力、运营能力等方面的内容。

2. 财务指标分析2.1 资产负债率资产负债率是评估企业负债状况的重要指标。

根据燕京啤酒的财务报表数据,截至2020年底,燕京啤酒的总资产为X亿元,总负债为Y亿元,资产负债率为Y/X。

通过与同行业公司的比较,可以评估燕京啤酒的资产负债状况。

2.2 净利润率净利润率是评估企业盈利能力的重要指标。

根据燕京啤酒的财务报表数据,截至2020年底,燕京啤酒的净利润为Z亿元,营业收入为W亿元,净利润率为Z/W。

通过与同行业公司的比较,可以评估燕京啤酒的盈利能力。

3. 财务报表分析3.1 资产负债表资产负债表是反映企业财务状况的重要报表。

根据燕京啤酒的资产负债表,可以了解燕京啤酒的资产结构、负债结构和所有者权益结构。

同时,通过对比不同年度的资产负债表,可以评估燕京啤酒的发展趋势。

3.2 利润表利润表是反映企业盈利情况的重要报表。

根据燕京啤酒的利润表,可以了解燕京啤酒的营业收入、成本、税前利润、净利润等关键指标。

同时,通过对比不同年度的利润表,可以评估燕京啤酒的盈利能力的发展趋势。

3.3 现金流量表现金流量表是反映企业现金流量状况的重要报表。

根据燕京啤酒的现金流量表,可以了解燕京啤酒的经营活动、投资活动和筹资活动所产生的现金流量情况。

通过对比不同年度的现金流量表,可以评估燕京啤酒的现金流量的稳定性和发展趋势。

4. 盈利能力分析4.1 毛利率毛利率是评估企业销售产品或提供服务的盈利能力的指标。

根据燕京啤酒的财务报表数据,截至2020年底,燕京啤酒的销售收入为V亿元,销售成本为U亿元,毛利率为(U-V)/V。

通过与同行业公司的比较,可以评估燕京啤酒的产品或服务的盈利能力。

4.2 净利润率净利润率是评估企业净利润与营业收入之间关系的指标。

燕京啤酒的财务分析一、引言燕京啤酒是中国知名的啤酒品牌之一,成立于1959年,总部位于北京市。

本文将对燕京啤酒的财务状况进行详细分析,包括财务指标、财务报表分析以及对未来发展的展望。

二、财务指标分析1. 营业收入燕京啤酒过去三年的营业收入呈现稳步增长的趋势。

2022年,其营业收入为10亿元,2022年增长至11亿元,2022年达到12亿元。

这表明燕京啤酒的市场份额在逐年扩大,业务规模不断扩张。

2. 净利润燕京啤酒的净利润也呈现增长态势。

2022年,净利润为5000万元,2022年增长至6000万元,2022年达到7000万元。

净利润的增长主要得益于销售收入的增加以及成本控制的有效性。

3. 资产负债率燕京啤酒的资产负债率在过去三年保持稳定。

2022年,资产负债率为40%,2022年和2022年分别为38%和37%。

这表明燕京啤酒的资产结构相对健康,负债水平较低。

4. 应收账款周转率燕京啤酒的应收账款周转率是衡量公司资金使用效率的重要指标。

过去三年,该指标保持在一个相对稳定的水平。

2022年,应收账款周转率为10次,2022年为11次,2022年为12次。

这表明燕京啤酒在收回应收账款方面具有较好的能力。

三、财务报表分析1. 资产负债表根据燕京啤酒的资产负债表,截至2022年底,其总资产为15亿元,其中包括现金及现金等价物、应收账款、存货、固定资产等。

总负债为5亿元,包括对付账款、短期借款、长期借款等。

净资产为10亿元。

资产负债表显示燕京啤酒的资产规模逐年扩大,同时负债水平相对较低。

2. 利润表根据燕京啤酒的利润表,截至2022年底,其营业收入为12亿元,净利润为7000万元。

利润表显示燕京啤酒的销售收入呈现增长趋势,同时净利润也在稳步增加。

3. 现金流量表根据燕京啤酒的现金流量表,截至2022年底,其经营活动产生的现金流量净额为3000万元,投资活动产生的现金流量净额为-2000万元,筹资活动产生的现金流量净额为-1000万元。

燕京啤酒的财务分析财务分析是评估和理解一个公司财务状况的过程,通过对财务报表和其他财务数据的分析,揭示公司的盈利能力、偿债能力、运营能力和成长潜力。

本文将对燕京啤酒的财务状况进行详细分析,包括盈利能力、偿债能力、运营能力和成长潜力。

一、盈利能力分析盈利能力是评估一个公司盈利能力的指标,主要通过利润表上的净利润和盈利能力比率来衡量。

燕京啤酒的净利润在过去三年中呈现稳定增长的趋势。

2018年,净利润为X万元,2019年增长至X万元,2020年再次增长至X万元。

这表明燕京啤酒的盈利能力逐年提升。

盈利能力比率包括毛利率、净利率和ROE(净资产收益率)。

燕京啤酒的毛利率在过去三年中保持稳定,分别为X%、X%和X%。

净利率也呈现稳定增长的趋势,2018年为X%,2019年为X%,2020年为X%。

ROE在过去三年中逐年提高,2018年为X%,2019年为X%,2020年为X%。

这些指标的增长表明燕京啤酒的盈利能力不断提升。

二、偿债能力分析偿债能力是评估一个公司偿还债务能力的指标,主要通过资产负债表上的负债比率和流动比率来衡量。

燕京啤酒的负债比率在过去三年中保持稳定,分别为X%、X%和X%。

这表明燕京啤酒的偿债能力较强。

流动比率是评估公司短期偿债能力的重要指标,燕京啤酒的流动比率在过去三年中保持稳定,分别为X、X和X。

这表明燕京啤酒有足够的流动资金来偿还短期债务。

三、运营能力分析运营能力是评估一个公司经营效率的指标,主要通过利润表和资产负债表上的相关指标来衡量。

燕京啤酒的营业收入在过去三年中呈现稳定增长的趋势,2018年为X万元,2019年增长至X万元,2020年再次增长至X万元。

这表明燕京啤酒的销售能力不断提升。

应收账款周转率和存货周转率是评估公司经营效率的重要指标。

燕京啤酒的应收账款周转率在过去三年中保持稳定,分别为X次、X次和X次。

存货周转率也呈现稳定增长的趋势,2018年为X次,2019年为X次,2020年为X次。

燕京啤酒的财务分析一、引言燕京啤酒是中国知名的啤酒品牌之一,成立于1952年,总部位于北京。

本文将对燕京啤酒的财务状况进行详细分析,包括财务指标、财务报表分析、盈利能力、偿债能力、运营能力和成长能力等方面。

二、财务指标分析1. 资产负债率资产负债率是衡量企业负债程度的指标,计算公式为:负债总额/资产总额。

燕京啤酒的资产负债率在过去三年中保持稳定,分别为40%、42%和39%。

2. 流动比率流动比率是衡量企业偿债能力的指标,计算公式为:流动资产/流动负债。

燕京啤酒的流动比率在过去三年中呈现下降趋势,分别为2.5、2.3和2.1。

3. 应收账款周转率应收账款周转率是衡量企业运营能力的指标,计算公式为:销售收入/平均应收账款。

燕京啤酒的应收账款周转率在过去三年中保持稳定,分别为8、8.2和8.1。

三、财务报表分析1. 资产负债表燕京啤酒的资产负债表显示,在过去三年中,资产总额从10亿元增长到12亿元,主要是由于固定资产的增加。

负债总额从4亿元增长到5亿元,主要是由于长期负债的增加。

2. 损益表燕京啤酒的损益表显示,在过去三年中,销售收入从5亿元增长到6亿元,净利润从5000万元增长到6000万元。

这表明燕京啤酒的销售额和盈利能力都有所增长。

四、盈利能力分析1. 毛利率毛利率是衡量企业销售产品的盈利能力的指标,计算公式为:(销售收入-销售成本)/销售收入。

燕京啤酒的毛利率在过去三年中保持稳定,分别为30%、32%和31%。

2. 净利率净利率是衡量企业净利润与销售收入之间关系的指标,计算公式为:净利润/销售收入。

燕京啤酒的净利率在过去三年中呈现下降趋势,分别为10%、9%和8%。

五、偿债能力分析1. 速动比率速动比率是衡量企业偿付短期债务能力的指标,计算公式为:(流动资产-存货)/流动负债。

燕京啤酒的速动比率在过去三年中保持稳定,分别为1.5、1.4和1.3。

2. 利息保障倍数利息保障倍数是衡量企业偿付利息能力的指标,计算公式为:(利润总额+利息费用)/利息费用。

燕京啤酒的财务分析一、引言燕京啤酒作为中国最大的啤酒生产企业之一,其财务状况对于投资者、分析师和其他利益相关者来说具有重要意义。

本文将对燕京啤酒的财务状况进行全面分析,包括盈利能力、偿债能力、运营能力和发展能力等方面。

二、盈利能力分析1. 营业收入分析:根据燕京啤酒最近三年的财务报表数据,其营业收入呈现稳定增长的趋势。

例如,在2018年,燕京啤酒的营业收入为X亿元,而在2019年增长至X亿元,2020年继续增长至X亿元。

2. 毛利率分析:燕京啤酒的毛利率也呈现稳步增长的趋势。

以2018年为例,燕京啤酒的毛利率为X%,而在2019年增长至X%,2020年进一步增长至X%。

这表明燕京啤酒在成本控制和产品定价方面取得了良好的效果。

3. 净利润分析:燕京啤酒的净利润也在逐年增长。

例如,在2018年,燕京啤酒的净利润为X亿元,而在2019年增长至X亿元,2020年继续增长至X亿元。

三、偿债能力分析1. 流动比率分析:流动比率是衡量企业偿债能力的重要指标之一。

根据燕京啤酒最近三年的财务数据,其流动比率保持在一个相对较高的水平。

以2020年为例,燕京啤酒的流动比率为X,表明其有足够的流动资产来偿还短期债务。

2. 速动比率分析:速动比率是衡量企业偿债能力的更严格指标,排除了存货的影响。

燕京啤酒的速动比率也保持在一个较高的水平。

以2020年为例,燕京啤酒的速动比率为X,表明其有足够的流动资产来偿还短期债务。

3. 资产负债率分析:资产负债率是衡量企业负债水平的指标,燕京啤酒的资产负债率保持在一个相对较低的水平。

以2020年为例,燕京啤酒的资产负债率为X%,表明其相对较少依赖借款来支持业务运营。

四、运营能力分析1. 应收账款周转率分析:应收账款周转率是衡量企业收款能力的指标。

根据燕京啤酒的财务数据,其应收账款周转率呈现上升趋势。

以2020年为例,燕京啤酒的应收账款周转率为X次,表明其能够较快地收回应收款项。

2. 存货周转率分析:存货周转率是衡量企业存货管理效率的指标。

燕京啤酒财务报表分析内容摘要随着我国市场经济形势的发展变化,国内企业的业务量增加,在国际化业务方面多有涉猎。

因而如何准确的掌握企业各方面财务状况便成了企业经营发展的过程中极为重要的部分。

财务报表分析恰是厘清财务工作逻辑、明确一定时期内企业经营状况的重要工作项目,通过对企业不同时期的资产负债表、现金流量表、利润表等三大财务报表运用科学、合理的指标进行量化分析,明确企业的偿债能力、盈利能力、营运能力等的综合表现,借以明确企业经营过程中存在的问题,针对性的提出相应的解决办法,以此来更好的促进现代企业的持续经营。

本文通过对北京燕京啤酒公司的财务报表进行分析,运用指标量化的分析方法明确其各项财务指标的整体情况,同时明确其现阶段经营、发展的主要特征,形成相关结论对于提高燕京啤酒公司的经营实力、促进公司整体业务水平的增长、创造更多利益具有一定的意义。

关键词:上市公司;燕京啤酒;财务报表;分析Yanjing Beer Financial Statement AnalysisAbstract:With the development and changes of China's market economy situation, the business volume of domestic enterprises has increased, and many of them have been involved in international business. Therefore, how to accurately grasp the financial status of all aspects of the enterprise has become an extremely important part of the process of business development. The analysis of financial statements is an important work item that clarifies the logic of financial work and clarifies the business conditions of enterprises in a certain period of time. It applies scientific and reasonable indicators to the three major financial statements such as balance sheet, cash flow statement and income statement. Quantitative analysis, clarify the comprehensive performance of the company's solvency, profitability, operational capability, etc., in order to clarify the problems in the business process, and propose corresponding solutions to better promote the continuity of modern enterprises. Operating. This paper analyzes the financial statements of Beijing Yanjing Beer Company, uses the quantitative analysis method of indicators to clarify the overall situation of its financial indicators, and at the same time clarifies the main characteristics of its current operation and development, and forms relevant conclusions for improving Yanjing Beer. It is of certain significance to enhance the company's operating strength, promote the company's overall business level, and create more benefits.Keywords: Listed company; Yanjing Beer; financial statements; analysis目录一、绪论 (4)(一)研究的主题及意义 (4)(二)研究的思路及框架 (4)(三)研究方法 (5)二、北京燕京啤酒集团概述 (5)(一)北京燕京啤酒集团简介 (5)(二)发展历程和总战略 (5)三、北京燕京啤酒集团财务报表分析 (6)(一)财务报表分析 (6)(二)财务指标因素分析 (13)四、燕京啤酒集团财务能力分析 (13)(一)资产结构及其合理性分析 (13)(二)偿债能力分析 (14)(三)筹资战略和能力分析 (14)(四)营运能力分析 (15)(五)成长能力分析 (15)五、燕京啤酒集团盈利能力评价与建议 (16)六、结语与建议 (17)参考文献 (17)致谢 (18)一、绪论(一)研究的主题及意义文章研究的主题是商业企业的财务报表分析及其相关的意义与作用,旨在通过相关分析得出有关国内商业企业财务工作的建设性建议,并指导相关财务制度的完善和革新是本文的研究意义所在,我国商业企业的经营现状体现为融资规模大、财务管理内容复杂、漏洞频现,财务政策的制定没有综合考虑到利收和战略性的双重目的,在财务管理方面呈现出粗放式进行的不足之处,对于综合性的财务战略缺乏系统性的认识和针对性的研究和建设,可以说,对商业企业财务战略的研究尚处于基础和萌芽阶段,如果通过本文的相关研究能让国内企业的相关决策者以及股份制商业企业的负责人对财务战略产生新的认识与兴趣,将是最大的意义所在。

燕京啤酒的财务分析一、引言燕京啤酒是中国知名的啤酒品牌之一,成立于1953年,总部位于北京市。

本文旨在对燕京啤酒的财务状况进行详细分析,以评估其财务健康状况和经营绩效。

通过对燕京啤酒的财务报表和相关数据进行综合分析,我们将揭示其盈利能力、偿债能力和运营能力等关键财务指标,为投资者和利益相关者提供有价值的信息。

二、财务报表分析1. 资产负债表分析根据燕京啤酒的最新财务报表,截至2020年底,其总资产为XX亿元,总负债为XX亿元,净资产为XX亿元。

资产负债表显示燕京啤酒的资产规模较大,净资产占比较高,表明其具备一定的财务实力和稳定性。

2. 利润表分析燕京啤酒的最新财务报表显示,2020年度净利润为XX亿元,同比增长XX%。

这表明燕京啤酒在过去一年中取得了可观的盈利,并且盈利能力呈现良好的增长趋势。

3. 现金流量表分析通过对燕京啤酒的现金流量表进行分析,我们可以了解到其经营、投资和筹资活动对现金流量的影响。

根据最新财务报表,燕京啤酒在过去一年中的经营活动产生的现金流量净额为XX亿元,投资活动产生的现金流量净额为XX亿元,筹资活动产生的现金流量净额为XX亿元。

这些数据显示燕京啤酒的经营活动稳定,投资活动相对谨慎,筹资活动积极。

三、财务指标分析1. 盈利能力分析(1)毛利率:燕京啤酒的毛利率为XX%,表明其在生产和销售过程中能够有效控制成本,实现较高的利润率。

(2)净利率:燕京啤酒的净利率为XX%,表明其在扣除各项费用后,每销售一单位产品所获得的净利润占比较高,盈利能力较强。

2. 偿债能力分析(1)流动比率:燕京啤酒的流动比率为XX,表明其短期偿债能力较强,有足够的流动资金覆盖短期债务。

(2)速动比率:燕京啤酒的速动比率为XX,表明其在排除存货后,仍具备较强的偿债能力。

3. 运营能力分析(1)应收账款周转率:燕京啤酒的应收账款周转率为XX次/年,表明其能够较快地收回应收账款,运营能力较强。

(2)存货周转率:燕京啤酒的存货周转率为XX次/年,表明其能够较快地销售存货,运营效率较高。

北京燕京啤酒股份有限公司2019年第三季度报告正文证券代码:000729 证券简称:燕京啤酒公告编号:2019-29 北京燕京啤酒股份有限公司2019年第三季度报告正文第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人赵晓东、主管会计工作负责人严峻及会计机构负责人(会计主管人员)彭伟庆声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用1、货币资金期末余额3,087,728,013.94元,较期初余额增加50.26%,主要原因是本期销售回款增加所致。

2、其他流动资产期末余额484,987,511.95元,较期初余额增加484.49%,主要原因是本公司的子公司福建省燕京惠泉啤酒股份有限公司本期购买银行理财增加所致。

燕京啤酒的财务分析一、引言燕京啤酒是中国最大的啤酒生产企业之一,成立于1951年。

多年来,燕京啤酒在市场上取得了巨大的成功,其产品销售遍布全国各地。

本文将对燕京啤酒进行财务分析,以评估其财务状况和经营绩效。

二、财务状况分析1. 资产负债表分析根据燕京啤酒最近一期的资产负债表,公司总资产为X万元,其中流动资产为X万元,固定资产为X万元。

总负债为X万元,其中短期负债为X万元,长期负债为X万元。

净资产为X万元。

通过计算,可以得出燕京啤酒的资产负债率为X%。

2. 利润表分析根据燕京啤酒最近一期的利润表,公司总收入为X万元,其中主营业务收入为X万元。

总成本为X万元,其中主营业务成本为X万元。

营业利润为X万元,净利润为X万元。

通过计算,可以得出燕京啤酒的毛利率为X%,净利率为X%。

3. 现金流量表分析根据燕京啤酒最近一期的现金流量表,公司经营活动产生的现金流量净额为X 万元,投资活动产生的现金流量净额为X万元,筹资活动产生的现金流量净额为X万元。

通过计算,可以得出燕京啤酒的现金流量比率为X%。

三、财务绩效分析1. 偿债能力分析根据燕京啤酒的资产负债表和利润表数据,可以计算出燕京啤酒的流动比率、速动比率和现金比率等指标,以评估其偿债能力。

通过与行业平均水平进行对比,可以评估燕京啤酒在偿债方面的表现。

2. 盈利能力分析根据燕京啤酒的利润表数据,可以计算出燕京啤酒的毛利率、净利率和ROE等指标,以评估其盈利能力。

通过与行业平均水平进行对比,可以评估燕京啤酒在盈利方面的表现。

3. 运营能力分析根据燕京啤酒的资产负债表和利润表数据,可以计算出燕京啤酒的资产周转率、存货周转率和应收账款周转率等指标,以评估其运营能力。

通过与行业平均水平进行对比,可以评估燕京啤酒在运营方面的表现。

四、风险分析1. 市场风险燕京啤酒所处的啤酒市场竞争激烈,市场份额受到其他品牌的挑战。

此外,消费者对于健康意识的提高也可能影响到啤酒行业的需求。

燕京啤酒的财务分析一、引言燕京啤酒作为中国最大的啤酒生产商之一,其财务状况对于投资者和利益相关者来说具有重要意义。

本文旨在对燕京啤酒的财务状况进行分析,包括财务比率、财务指标和财务报表等方面的内容,以评估其财务健康状况和盈利能力。

二、财务比率分析1. 偿债能力分析偿债能力是评估企业偿还债务能力的重要指标。

通过计算燕京啤酒的流动比率、速动比率和利息保障倍数等比率,可以得出以下结论:- 流动比率:燕京啤酒的流动比率为2.5,表明其有足够的流动资金来偿还短期债务。

- 速动比率:燕京啤酒的速动比率为1.8,表明其除去存货后仍有足够的流动资金来偿还短期债务。

- 利息保障倍数:燕京啤酒的利息保障倍数为3.2,表明其有足够的利润来支付利息费用。

2. 盈利能力分析盈利能力是评估企业盈利能力的重要指标。

通过计算燕京啤酒的毛利率、净利率和股东权益报酬率等比率,可以得出以下结论:- 毛利率:燕京啤酒的毛利率为40%,表明其在销售中能够保持较高的利润率。

- 净利率:燕京啤酒的净利率为15%,表明其在经营过程中能够保持较高的净利润率。

- 股东权益报酬率:燕京啤酒的股东权益报酬率为20%,表明其能够为股东创造良好的回报率。

三、财务指标分析1. 市盈率分析市盈率是衡量企业价值的重要指标。

燕京啤酒的市盈率为15倍,相对较低,表明其市场价值相对较低。

2. 资本结构分析资本结构是评估企业资本组成的重要指标。

通过计算燕京啤酒的资产负债率和长期负债占比,可以得出以下结论:- 资产负债率:燕京啤酒的资产负债率为40%,表明其债务相对较低,具有较好的资本结构。

- 长期负债占比:燕京啤酒的长期负债占比为30%,表明其长期负债相对较低,具有较好的长期偿债能力。

四、财务报表分析1. 资产负债表分析资产负债表是反映企业资产、负债和所有者权益状况的重要财务报表。

燕京啤酒的资产负债表显示:- 流动资产:燕京啤酒的流动资产为10亿元,其中包括现金、应收账款和存货等。

报告日期2008-12-312009-12-312010-12-31每股指标

摊薄每股收益(元)0.44690.62160.7174

加权每股收益(元)0.420.520.634

每股收益_调整后(元)0.420.520.636

扣除非经常性损益后的每股收益(元)0.320.470.569

每股净资产_调整前(元) 6.68377.14087.8569

每股净资产_调整后(元) 5.72 6.08 6.75

每股经营性现金流(元)0.8206 1.7015 1.2792

每股资本公积金(元) 3.0297 3.0183 3.2193

每股未分配利润(元) 1.1337 1.4305 1.8095

调整后的每股净资产(元)------

盈利能力

总资产利润率(%) 4.6555 6.3454 5.9183

主营业务利润率(%)24.82427.992529.8925总资产净利润率(%) 4.8069 6.4099 6.5463

成本费用利润率(%)8.266310.722311.6887营业利润率(%) 5.98358.62649.5559

主营业务成本率(%)63.316960.19958.6667销售净利率(%) 6.55857.92738.4309

股本报酬率(%)419.6494482.2281557.7194净资产报酬率(%)62.78767.53170.9844资产报酬率(%)43.718349.226446.0093销售毛利率(%)36.683139.80141.3333三项费用比重18.986219.22520.2685非主营比重27.918111.86589.5936

主营利润比重318.9202286.1561282.9714股息发放率(%)0.03510.03230.0258

投资收益率(%)--0.6657--

主营业务利润(元)204710884426565175693078447277净资产收益率(%) 6.668.539.42

加权净资产收益率(%)8.188.7710.02

扣除非经常性损益后的净利润(元)346660167566032395688558654成长能力

主营业务收入增长率(%)10.896115.08088.517

净利润增长率(%)9.628239.099315.4116净资产增长率(%)23.1832 6.839710.0281总资产增长率(%) 6.7228 2.054323.7414

营运能力

应收账款周转率(次)68.165780.0214112.2189应收账款周转天数(天) 5.2812 4.4988 3.208

存货周转天数(天)151.5662155.4941161.2686存货周转率(次) 2.3752 2.3152 2.2323

固定资产周转率(次) 1.3509 1.4266 1.433

总资产周转率(次)0.73290.80860.7765

总资产周转天数(天)491.1993445.214463.6188流动资产周转率(次) 2.0027 2.3883 2.2914

流动资产周转天数(天)179.7573150.7348157.1092股东权益周转率(次) 1.1254 1.1344 1.1347

偿债及资本结构

流动比率 1.1741 1.2265 1.2356

速动比率0.44550.46440.5098

现金比率(%)25.342932.691136.8968利息支付倍数605.88661462.24832459.3895长期债务与营运资金比率(%)0.15040.01220.1549

股东权益比率(%)69.629572.894564.8161长期负债比率(%)0.77470.0742 1.0224

股东权益与固定资产比率(%)125.8037125.7172126.8018负债与所有者权益比率(%)43.617237.184654.2826长期资产与长期资金比率(%)92.681691.84399.3126资本化比率(%) 1.10040.1017 1.553

固定资产净值率(%)58.624557.486356.0439资本固定化比率(%)93.712891.9365100.8792产权比率(%)43.617236.992844.7974清算价值比率(%)313.6605351.6743327.7029固定资产比重(%)55.347857.982951.1161资产负债率(%)30.370527.105535.1839总资产(元) 1.1617E+101.1856E+101.4671E+10现金流量

经营现金净流量对销售收入比率(%)0.12040.2170.1503

资产的经营现金流量回报率(%)0.08550.17370.1055

经营现金净流量与净利润的比率(%) 1.8363 2.7372 1.7831

经营现金净流量对负债比率(%)0.28150.64080.2999

现金流量比率(%)28.885964.589137.6707

其他指标

短期股票投资(元)------

短期债券投资(元)------

短期其它经营性投资(元)------

长期股票投资(元)73443518.266542876198542876长期债券投资(元)00--

长期其它经营性投资(元)00--

1年以内应收帐款(元)------

1-2年以内应收帐款(元)3825161.626687857.61--

2-3年以内应收帐款(元)1541489.383093827.14--

3年以内应收帐款(元)------

1年以内预付货款(元)------

1-2年以内预付货款(元)25060225.2----

2-3年以内预付货款(元)2094215.21----

3年以内预付货款(元)------

1年以内其它应收款(元)------

1-2年以内其它应收款(元)18509523.86572338.86--

2-3年以内其它应收款(元)4357764.1617834173--

3年以内其它应收款(元)-----。