四川长虹2018年经营风险报告-智泽华

- 格式:rtf

- 大小:136.83 KB

- 文档页数:4

长虹美菱2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长虹美菱2018年财务分析综合报告一、实现利润分析2018年实现利润为3,434.19万元,与2017年的5,661.49万元相比有较大幅度下降,下降39.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为1,422,640.2万元,与2017年的1,380,267.31万元相比有所增长,增长3.07%。

2018年销售费用为257,627.72万元,与2017年的243,433.71万元相比有较大增长,增长5.83%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为31,791.75万元,与2017年的49,693.17万元相比有较大幅度下降,下降36.02%。

2018年管理费用占营业收入的比例为1.82%,与2017年的2.96%相比有所降低,降低1.14个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

本期财务费用为-3,930.56万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,长虹美菱2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析长虹美菱2018年的营业利润率为0.28%,总资产报酬率为-0.03%,净资产收益率为0.68%,成本费用利润率为0.20%。

企业实际投入到企业自身经营业务的资产为1,493,428.22万元,经营资产的收益率为0.33%,而对外投资的收益率为2.56%。

从企业内外部资产的盈利情况来看,对外投资的收益。

四川长虹2018年财务分析综合报告四川长虹2018年财务分析综合报告一、实现利润分析2018年实现利润为91,760.56万元,与2017年的95,206.27万元相比有所下降,下降3.62%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为7,298,578.67万元,与2017年的6,770,223.32万元相比有所增长,增长7.8%。

2018年销售费用为590,140.6万元,与2017年的584,621.14万元相比变化不大,变化幅度为0.94%。

2018年在销售费用基本不变的情况下营业收入获得了一定程度的增长,企业营销水平有所提高。

2018年管理费用为155,574.11万元,与2017年的265,161.62万元相比有较大幅度下降,下降41.33%。

2018年管理费用占营业收入的比例为1.87%,与2017年的3.42%相比有所降低,降低1.55个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为51,776.64万元,与2017年的2,342.66万元相比成倍增长,增长21.1倍。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,四川长虹2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

长江电力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长江电力2018年财务分析综合报告一、实现利润分析2018年实现利润为2,700,710.62万元,与2017年的2,665,438.89万元相比有所增长,增长1.32%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为1,900,515.56万元,与2017年的1,945,373.37万元相比有所下降,下降2.31%。

2018年销售费用为2,503.17万元,与2017年的1,912.58万元相比有较大增长,增长30.88%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为80,064.59万元,与2017年的84,043.73万元相比有所下降,下降4.73%。

2018年管理费用占营业收入的比例为1.56%,与2017年的1.68%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为585,394.58万元,与2017年的589,665.98万元相比有所下降,下降0.72%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,长江电力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析长江电力2018年的营业利润率为53.49%,总资产报酬率为11.05%,净资产收益率为16.28%,成本费用利润率为100.13%。

企业实际投入到企业自身经营业务的资产为24,916,523.95万元,经营资产的收益率为10.99%,而。

长虹华意2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为144,811.1万元,2018年已经取得的银行短期借款为177,999.23万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供188,044.19万元的营运资本。

3.总资金需求

该企业资金富裕,富裕43,233.08万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为239,956.81万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是256,335.36万元,实际已经取得的短期贷款金额为177,999.23万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为272,713.91万元,企业有能力在3年之内偿还的贷款总规模为289,092.47万元,在5年之内偿还的贷款总规模为321,849.57万元,当前实际的长短期借款合计为179,099.23万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

但

内部资料,妥善保管第页共1 页。

四川长虹2018年决策水平报告一、实现利润分析2018年实现利润为91,760.56万元,与2017年的95,206.27万元相比有所下降,下降3.62%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为91,182.07万元,与2017年的96,707.84万元相比有所下降,下降5.71%。

在市场份额扩大的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年四川长虹成本费用总额为8,187,817.12万元,其中:营业成本为7,298,578.67万元,占成本总额的89.14%;销售费用为590,140.6万元,占成本总额的7.21%;管理费用为155,574.11万元,占成本总额的1.9%;财务费用为51,776.64万元,占成本总额的0.63%;营业税金及附加为55,909.66万元,占成本总额的0.68%。

2018年销售费用为590,140.6万元,与2017年的584,621.14万元相比变化不大,变化幅度为0.94%。

2018年在销售费用基本不变的情况下营业收入获得了一定程度的增长,企业营销水平有所提高。

2018年管理费用为155,574.11万元,与2017年的265,161.62万元相比有较大幅度下降,下降41.33%。

2018年管理费用占营业收入的比例为1.87%,与2017年的3.42%相比有所降低,降低1.55个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

三、资产结构分析四川长虹2018年资产总额为7,150,493.89万元,其中流动资产为5,044,421.94万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的33.44%、27.98%和16.7%。

非流动资产为2,106,071.95万元,主要分布在长期投资和固定资产,分别占企业非流动资产的35.46%、34.16%。

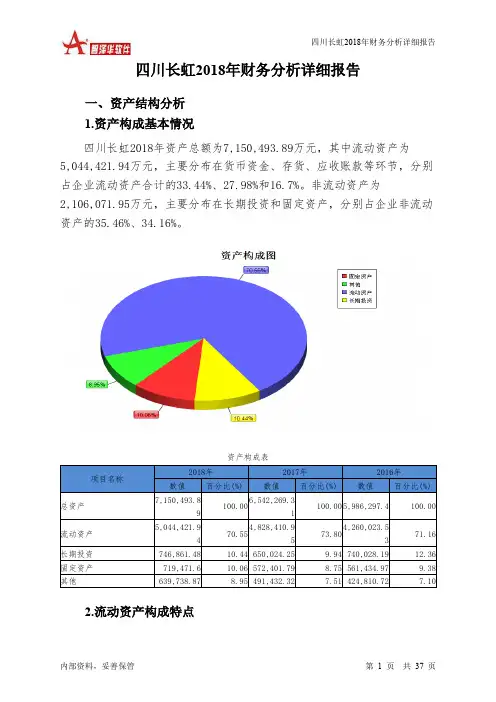

四川长虹2018年财务分析详细报告一、资产结构分析1.资产构成基本情况四川长虹2018年资产总额为7,150,493.89万元,其中流动资产为5,044,421.94万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的33.44%、27.98%和16.7%。

非流动资产为2,106,071.95万元,主要分布在长期投资和固定资产,分别占企业非流动资产的35.46%、34.16%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的46.08%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为7,150,493.89万元,与2017年的6,542,269.31万元相比有所增长,增长9.3%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加182,256.08万元,固定资产增加147,069.82万元,长期投资增加96,837.23万元,应收票据增加72,957.9万元,无形资产增加59,363.13万元,在建工程增加42,971.93万元,预付款项增加39,167.71万元,应收账款增加35,200.44万元,交易性金融资产增加27,232.64万元,开发支出增加21,689.53万元,商誉增加17,879.88万元,应收利息增加9,360.39万元,递延所得税资产增加5,604.78万元,其他非流动资产增加1,706.92万元,应收股利增加1,068.53万元,固定资产清理增加157.32万元,共计增加760,524.22万元;以下项目的变动使资产总额减少:其他应收款减少439.56万元,长期待摊费用减少1,066.94万元,一年内到期的非流动资产减少4,449.79万元,其他流动资产减少59,532.46万元,存货减少74,626.27万元,共计减少140,115.02万元。

四川长虹2018年经营风险报告

内部资料,妥善保管 第 1 页 共 4 页

四川长虹2018年经营风险报告

一、经营风险分析 1、经营风险

四川长虹2018年盈亏平衡点的营业收入为6,757,770.44万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为18.96%,表示企业当期经营业务收入下降只要不超过1,580,755.85万元,企业仍然会有盈利。

从营业安全水平来看,企业有一定的承受销售下降打击的能力,但营业安全水平并不太高。

2、财务风险

从资本结构和资金成本来看,四川长虹2018年的付息负债为1,878,152.95万元,实际借款利率水平为2.76%,企业的财务风险系数为1.2。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供259,499.71万元的营运资本,投融资活动是协调的。

营运资本增减变化表。