中国历年通货膨胀率 1980-2015 最新 最全

- 格式:xls

- 大小:23.00 KB

- 文档页数:2

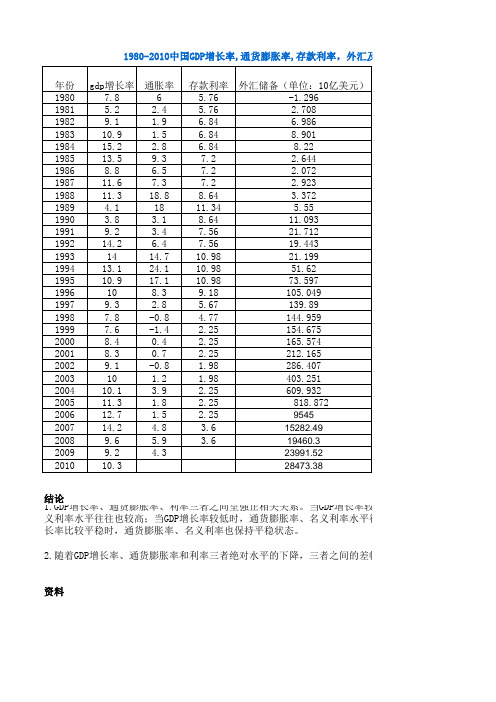

1980-2010中国GDP增长率,通货膨胀率,存款利率,外汇及汇结论1.GDP增长率、通货膨胀率、利率三者之间呈强正相关关系。

当GDP增长率较高义利率水平往往也较高;当GDP增长率较低时,通货膨胀率、名义利率水平往往也较低;而当GDP增长率比较平稳时,通货膨胀率、名义利率也保持平稳状态。

2.随着GDP增长率、通货膨胀率和利率三者绝对水平的下降,三者之间的差幅呈逐步缩小趋势。

资料在1987年以前,我国经济体制基本上是计划经济体制,中央银行作用不突出清晰,利率难以起到调节经济的杠杆作用。

我国GDP增长率、通货膨胀率、利率三者之间基本没有关联。

而1988年以来,特别是1993年以来,随着经济市场化程度的逐步提高,GDP增长率、通货膨胀率、利率三者之间的关联度和相互作用的程度越来越高,变化方向基本一致,利率逐步发挥了抑制通货膨胀或促进经济增长的作用,利率的杠杆效应正不断得到加强。

中央银行根据一定时期宏观经济增长的需要和通货膨胀状况相机抉择,或者提高利率以抑制通货膨胀,或者调低利率以促进经济增长,GDP增长率、通货膨胀率、利率三者之间关联度从无到有,由弱转强,三者变动方向逐步趋于一致,变动曲线逐步趋于接近。

因此可以看出决定和影响我国未来利率变动趋势的主要因素:一是宏观经济增长情况,二是通货膨胀率状况。

汇及汇率率较高时,通货膨胀率、名利率水平往往也较低;而当GDP增之间的差幅呈逐步缩小趋势。

不突出,货币政策目标不膨胀率、利率三者之间基本没有的逐步提高,GDP增长率、通货膨方向基本一致,利率逐步发挥了抑加强。

相机抉择,或者提高利率以抑制通、利率三者之间关联度从无到接近。

因此可以看出决定和影响我通货膨胀率状况。

中国历年通货膨胀率(1980-2010)数据采集来自中国统计局1980年至2010年"****年国民经济和社会发展统计公报“全国居民消费价格总水平指数/tjgb/index.htm以及统计局适时公告你现在看到的最新数据来自中国统计局于2010年11月11日的新闻发布2010年CPI指数与PPI指数2000-2009年国内生产总值2010年货币流通量进出口总额与贸易顺差单位:亿美元财政收支与税收以下为2009年国家经济数据==================================================2008年各月消费物价指数(2008年12月6日更新)其中,历年经济数据比较:2008年全年消费物价指数,生产者价格指数走势图近年物价指数,货币供应货币供应M2及准备金数据及政策********************************************中国历年银行存款基准利率(1990年至2008年)1990 -4-151990-8-211991-4-211993-5-151993-7-111996-5-11996-8-231997-10-231998-3-251998-7-11998-12-710.088.647.569.1810.989.167.47 5.67 5.22 4.77 3.781999 -6-12002-2-212004-10-292006-8-192007-3-182007-5-192007-7-212007-8-222007-9-152007-12-212008-x-x2.25 1.98 2.25 2.52 2.793.06 3.33 3.6 3.874.142008 -10-92008-10-302008-11-272008-12-232009-X-X3.87 3.6 2.52 2.25重要声明!已经有不止一位朋友提出质疑,认为消费物价指数的不应该是通胀率。

案例2 中国改革开放以来的通货膨胀一1979-1980年6%二1982-1986年8.8%三1986-1990年18.5%四1992-1994年21.7%无2006-2008年6%央行基础货币投放机制变化及金融影响作者/农行战略规划部【摘要】•过去30年基础货币投放经历了从再贷款为主转向外汇占款为主的过程,大致可分为三个阶段。

第一阶段:1984-1993年,再贷款和财政透支为基础货币投放主渠道。

第二阶段:1994 -2001年,外汇占款和再贷款等并重。

第三阶段:2002-2011年,外汇占款成为基础货币投放主渠道。

•内外部环境变化致外汇占款增长放缓。

从内部原因看:一是人口红利减弱,出口品成本上升。

二是人民币接近均衡水平,资本项目顺差减少。

三是央行退出常态式干预,主动购汇减少。

从外部原因看:一是国际经济弱势复苏。

二是美联储QE退出。

三是国际金融市场波动加大。

•我国以公开市场操作投放基础货币主要受制于两个因素:一是国债规模有限。

二是国债市场交易量小。

相对来说,再贷款、再贴现有两方面的优势:一方面,再贷款不受证券抵押限制,投放相对灵活,且没有数量限制。

另一方面,再贷款和再贴现可实现定向、定价、定量投放,有利于实现特定领域定向支持。

•基础货币投放机制变化对金融体系和银行的影响。

一是影响资金价格中枢。

二是银行对公存款增长难度可能加大。

三是货币领域定向调控将加剧银行分化。

过去十多年,外汇占款一直是我国基础货币投放的主渠道。

但从2012年开始,外汇占款增速出现趋势性下降。

今年以来,外汇占款少增现象更加明显。

4月份新增外汇占款846亿元,月增量环比下降51%,同比下降70%。

未来一段时间,基础货币投放渠道可能将从外汇占款为主转向更为侧重再贷款、再贴现等途径。

基础货币投放渠道变化,将对金融生态和银行经营环境产生深远影响,商业银行需提前谋划应对。

一、过去30年基础货币投放从再贷款转向外汇占款1984年我国建立独立的中央银行体系,承担制定、执行和实施货币政策职能。

导语:国家统计局近期发布的数据显示,2011年上半年中国CPI同比涨5.4%,本轮通胀仍未见有缓和迹象,政府明确要求“继续把稳定物价总水平放在宏观调控的首要位置”。

其实,改革开放三十多年来,类似的严重通胀还发生过四次。

那么,每一次通胀的原因是什么?谁又成为历次通胀的买单人呢?1980年第一次通胀,广大消费者为财政赤字和货币增发买单原因:基建投资导致货币增发从1979年开始,中国在逐步推行商品经济的改革过程中,经济实现了快速发展。

从1979年至1984年,5年时间GDP就翻了一番,人均收入翻了不止一番。

经济的发展离不开基建投资和政府财政的支持,据统计,1979年至1980年我国两年财政赤字都达170亿元以上,国家不得不增发货币130亿元来弥补国库亏损,到1980年底,全国市场货币流通量比1978年增长63.3%。

通胀程度:1980年通胀达6% 在增发130亿元货币的刺激下,1979年、1980年全国物价出现了明显上涨,其中1980年通胀达到6%,已经到了经济危机的临界点。

政策应对:压缩基建投资、紧缩银根 1980年12月,国务院发出了《关于严格控制物价、整顿议价的通知》,对通货膨胀进行治理,经过压缩基本建设投资、收缩银根、控制物价等一系列措施,通货膨胀得到抑制。

买单人:广大消费者1984-1985年第二次通胀,到1985年通胀率一度高达9.3%原因:固定资产投资规模过大导致货币增发 1984-1985年的通货膨胀体现为固定资产投资规模过大引起社会总需求过旺,工资性收入增长超过劳动生产率提高引起成本上升导致成本推动。

伴随着基建规模、社会消费需求、货币信贷投放急剧扩张,经济出现过热现象。

通胀程度:1985年通胀率高达9.3% 政策应对:控制固定资产投资规模等从1984年11月到1985年10月,国务院发布了的一系列宏观调控措施,比如,控制固定资产投资规模,加强物价管理和监督检查,全面进行信贷检查等。

买单人:广大消费者1987-1989年第三次通胀,政府急刹车导致六成民企倒闭原因:紧缩政策尚未见效,放开基建投资和货币增发在1984-1985年中央采取的紧缩政策尚未完全见到成效的情况下,1986年又开始全面松动,主要表现为商品价格的放开和工资改革的推行及随之而来的基本建设投资的大规模升温。