第四讲 向量自回归模型

- 格式:ppt

- 大小:774.50 KB

- 文档页数:72

向量自回归模型

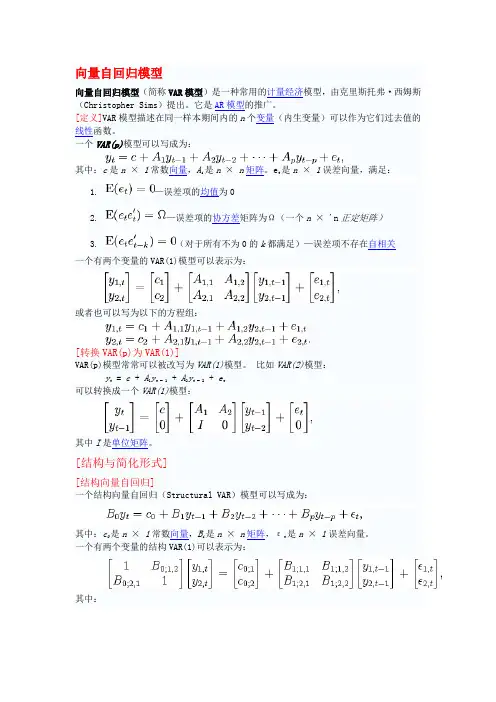

向量自回归模型(简称VAR 模型)是一种常用的计量经济模型,由克里斯托弗·西姆斯(Christopher Sims )提出。

它是AR 模型的推广。

[定义]VAR 模型描述在同一样本期间内的n 个变量(内生变量)可以作为它们过去值的线性函数。

一个VAR(p)模型可以写成为:

其中:c 是n × 1常数向量,A i 是n × n 矩阵。

e t 是n × 1误差向量,满足:

1. —误差项的均值为0

2. —误差项的协方差矩阵为Ω(一个n × 'n 正定矩阵)

3.

(对于所有不为0的k 都满足)—误差项不存在自相关

一个有两个变量的VAR(1)模型可以表示为:

或者也可以写为以下的方程组:

[转换VAR(p)为VAR(1)]

VAR(p)模型常常可以被改写为VAR(1)模型。

比如VAR(2)模型:

y t = c + A 1y t − 1 + A 2y t − 2 + e t

可以转换成一个VAR(1)模型:

其中I 是单位矩阵。

[结构与简化形式]

[结构向量自回归]

一个结构向量自回归(Structural VAR )模型可以写成为:

其中:c 0是n × 1常数向量,B i 是n × n 矩阵,εt 是n × 1误差向量。

一个有两个变量的结构VAR(1)可以表示为:

其中:

[简化向量自回归]

把结构向量自回归与B0的逆矩阵相乘:

让:

对于和我们得到p-阶简化向量自回归(Reduced VAR):。

第四章向量自回归模型介绍向量自回归模型(Vector Autoregression,VAR)是一种时间序列分析模型,常用于分析多个相关变量之间的动态关系。

VAR模型可以看作是多个单变量自回归模型的组合,它对多个变量的信息进行了同时处理,能够更全面地捕捉变量之间的相互作用和影响。

VAR模型的基本假设是,当前时间点的所有变量值与过去时间点的所有变量值相关。

假设我们有p个变量,那么VAR(p)模型定义了每个变量在当前时间点的取值都是过去p个时间点的线性组合,同时还考虑了随机误差项。

数学表示为:Yt=A1*Yt-1+A2*Yt-2+...+Ap*Yt-p+εt其中Yt是一个p维列向量,包含当前时间点p个变量的取值;Yt-1至Yt-p是过去p个时间点的p维列向量;A1至Ap是p个p×p维矩阵,表示每个变量与过去时间点的线性关系;εt是一个p维列向量,表示随机误差项。

VAR模型的参数估计可以使用最小二乘法进行,通过最小化模型产生的残差平方和来求解参数。

可以使用矩阵形式进行计算,将所有时间点的变量值和延迟值堆叠成矩阵,并将所有误差项堆叠成矩阵,然后通过对应的矩阵运算求解参数矩阵。

VAR模型的参数估计结果可以用于分析变量之间的动态关系和相互影响。

通过观察参数矩阵中的元素值,可以了解到不同变量之间的关系类型(正相关还是负相关)、强度(系数大小)和延迟效应(系数所对应的时间点)。

同时,还可以利用VAR模型进行变量预测和冲击响应分析。

变量预测是VAR模型的一个常用功能,在给定过去时间点的变量值后,使用估计得到的参数矩阵可以预测未来时间点的变量取值。

这对于经济领域的预测和政策制定非常有用,可以根据变量之间的关系和历史数据进行未来变量值的估计。

冲击响应分析是指在VAR模型中引入一个外部冲击,观察该冲击对其他变量的影响。

冲击响应分析能够量化不同变量之间的直接和间接关系,帮助研究人员了解系统中各个变量对于一个特定冲击因素变化的反应情况。

第四章 向量自回归过程的时间序列分析§1 向量自回归模型有时我们需要考虑多个时间序列过程的组合。

例如,宏观经济系统中,(,,,)t t t t y m p r 它们之间是一个相互联系的整体(IS —LM )。

多变量的时间序列将会产生一些单变量不存在的问题。

本章主要讨论平稳的自回归形式的多变量随机过程V AR 。

给一般的向量平稳过程,12(,,,) 0,1,2,t t t mt Y Y Y Y t '==±±。

这里t Y 的协差矩阵定义为:()cov(,)[()()]t t k t t k k Y Y E Y Y μμ--'Γ==--仅依赖于k 。

设,111212122212()m m m m mm kk γγγγγγγγγ⎛⎫⎪ ⎪Γ= ⎪⎪⎝⎭,于是得到矩阵序列{()}k Γ。

又()()ij ji k k γγ=-,()()k k '∴Γ=Γ-。

设()k k +∞=-∞Ω=Γ∑,那么,1(0)[()()]k k k ∞='Ω=Γ+Γ+Γ∑。

称为tY 的长期协差阵。

且t Y 的谱定义为:0111()(){[()()]}22t i ki k i k Y k k f k ek e k e ωωωωππ+∞∞--=-∞='=Γ=Γ+Γ+Γ∑∑。

用11ˆ()()(), 0,1,2,Tt t k t k k Y Y Y Y k T -=+'Γ=--=∑作为()k Γ的估计,又M 是一个截断,满足,M →∞且0M T →。

再用1ˆˆˆˆ(0)(1)[()()]1Mk k k k M ='Ω=Γ+-Γ+Γ+∑作为Ω的一致估计。

相应于单变量平稳过程,我们同样定义向量的白噪声过程WN 和向量的鞅差分过程MDS 。

并进一步给出由它们的线性过程组成的其他的向量过程:(1)VAR 过程,1t t t Y Y φε-=+。

这里φ是一个m m ⨯的矩阵,t ε是向量WN 。

向量自回归模型简介一、Var模型的基本介绍向量自回归模型(Vector Autoregressive Models,VAR)最早由Sims(1980)提出。

他认为,如果模型设定和识别不准确,那么模型就不能准确地反应经济系统的动态特性,也不能很好地进行动态模拟和政策分析。

因此,VAR模型通常使用最少的经济理论假设,以时间序列的统计特征为出发点,通常对经济系统进行冲击响应(Impulse-Response)分析来了解经济系统的动态特性和冲击传导机制。

由于VAR模型侧重于描述经济的动态特性,因而它不仅可以验证各种经济理论假设,而且在政策模拟上具有优越性。

VAR模型主要用于替代联立方程结构模型,提高经济预测的准确性。

用联立方程模型研究宏观经济问题,是当前世界各国经济学者的一种通用做法,它把理论分析和实际统计数据结合起来,利用现行回归或非线性回归分析方法,确定经济变量之间的结构关系,构成一个由若干方程组成的模型系统。

联立方程模型适合于经济结构分析,但不适合于预测:联立方程模型的预测结果的精度不高,其主要原因是需要对外生变量本身进行预测。

与联立方程模型不同,VAR模型相对简洁明了,特别适合于中短期预测。

目前,VAR模型在宏观经济和商业金融预测等领域获得了广泛应用。

二、VAR模型的设定VAR模型描述在同一样本期间内的n个变量(内生变量)可以作为它们过去值的线性函数。

一个VAR(p)模型可以写成为:或:其中:c是n × 1常数向量,A i是n × n矩阵,p是滞后阶数,A(L)是滞后多项式矩阵,L是滞后算子。

是n × 1误差向量,满足:1. —误差项的均值为02. Ω—误差项的协方差矩阵为Ω(一个n × 'n正定矩阵)3.(对于所有不为0的p都满足)—误差项不存在自相关虽然从模型形式上来看比较简单,但在利用VAR模型进行分析之前,对模型的设定还需要意以下两点:一是变量的选择。