案例与作业 四川长虹财务报表分析

- 格式:docx

- 大小:71.56 KB

- 文档页数:6

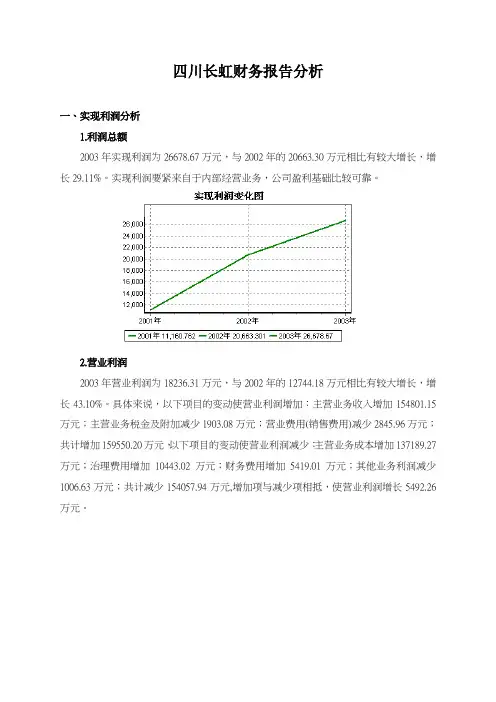

四川长虹财务报告分析一、实现利润分析1.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

实现利润要紧来自于内部经营业务,公司盈利基础比较可靠。

2.营业利润2003年营业利润为18236.31万元,与2002年的12744.18万元相比有较大增长,增长43.10%。

具体来说,以下项目的变动使营业利润增加:主营业务收入增加154801.15万元;主营业务税金及附加减少1903.08万元;营业费用(销售费用)减少2845.96万元;共计增加159550.20万元,以下项目的变动使营业利润减少:主营业务成本增加137189.27万元;治理费用增加10443.02万元;财务费用增加5419.01万元;其他业务利润减少1006.63万元;共计减少154057.94万元,增加项与减少项相抵,使营业利润增长5492.26万元。

3.投资收益2003年投资收益为3310.68万元,与2002年的7764.67万元相比有较大幅度下降,下降57.36%。

4.营业外利润2003年营业外利润为4169.54万元,与2002年的81.22万元相比成倍增长,增长50.33倍。

5.主营业务的盈利能力2003年主营业务收入净额为1413319.58万元,与2002年的1258518.43万元相比有较大增长,增长12.30%。

从主营业务收入和成本的变化情形来看,2003年的主营业务收入净额为1413319.58万元,比2002年的1258518.43万元有所增长,增长12.30%,主营业务成本为1208264.29万元,比2002年的1071075.02万元有所增加,增加12.81%,主营业务收入和主营业务成本同时增长,但主营业务成本增长幅度大于主营业务收入,说明公司主营业务盈利能力下降。

实现利润增减情形表项目名称2003年2002年2001年数值(万元)增长率(%)数值(万元)增长率(%)数值(万元)增长率(%)销售收入1413319.58 12.30 1258518.43 32.27 951461.89 0.00 实现利润26678.67 29.11 20663.30 85.14 11160.76 0.00 营业利润18236.31 43.10 12744.18 487.30 2169.97 0.00 投资收益3310.68 -57.36 7764.67 -35.44 12026.23 0.00 营业外收支净额4169.54 5033.40 81.22 102.40 -3386.68 0.00 补贴收入962.14 1213.98 73.22 -79.15 351.24 0.006.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

四川长虹股份利润表金额单元:元一,利润表的趋势阐发四川长虹股份利润趋势阐发表单元:%通过四川长虹股份利润趋势阐发表,可以看出该公司盈利状况的变化趋势主要表示在以下几个方面:1.公司2021年营业收入增长较快,营业收入增长了%,2021年营业收入增长也比较快,增长了%。

增长速度较为均匀。

%和%,也就是只有2021年增加了,而2021年却减少了146.40%。

这主要是由于营业成本、营业税金、发卖费用、办理费用、财政费用、资产减值增长太快所导致的。

%,但2021年的利润总额较2021年减少了%。

此中,非流动资产措置损掉较2021年别离增长了%和431.55%。

%,而2021年的净利润较2021年减少了%。

其主要原因是由于营业利润的减少,营业利润较2021年减少了231.78%,以及营业外支出中非流动资产措置损掉的增加,营业外支出中非流动资产措置损掉较2021年增加了431.55%。

二,利润表的比较阐发——历史比较阐发四川长虹股份利润垂直阐发表金额单元:元,比重〔%〕从以上四川长虹股份利润垂直阐发表可以看出,该公司2021年营业利润占营业收入的比重为 2.22%,比2021年的-0.92%升高了3.14% ,主要是因为2021年财政费用、办理费用、公允价值变更收益等的下降、投资收益上升所引起的;2021年利润总额占营业收入的比重为2.61% ,比2021年的-1.06%上升了3.67%,从表上可以看出是因为2021年营业外收入上升、营业外支出下降造成的;2021年净利润占营业收入的比重为2.34%,比2021年的-1.21%上升了3.55%,从企业利润布局变化上看,主要是由于盈利能力比上一年度都有所上升。

四川长虹股份利润程度阐发表四川长虹股份利润程度阐发通过四川长虹股份利润程度阐发表,可以看出该公司盈利状况的变化主要表示在以下几个方面:〔1〕公司2021年营业收入较2021年元,增长率为23.37%,说明公司的经营规模有所扩大。

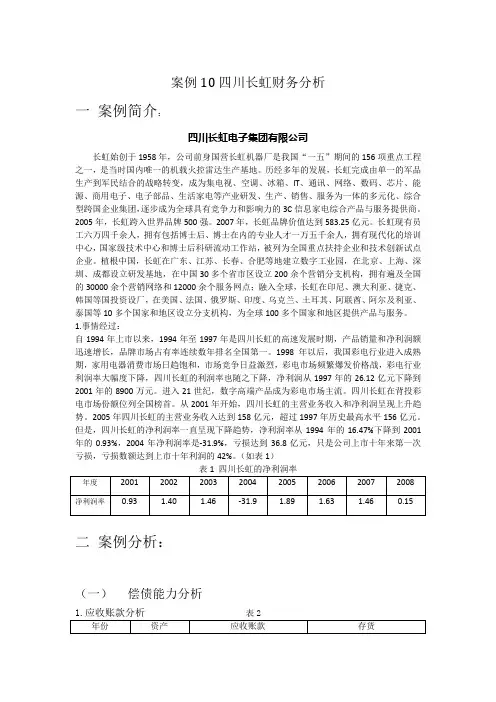

长虹公司财务造假案例分析四川长虹始创于1958年,其前身国营长虹机器厂是我国“一五”期间的156项重点工程之一。

然而从数年前开始,长虹就陆续爆出财务丑闻。

2003年3月5日《深圳商报》披露了长虹在美国遭遇巨额诈骗的消息:长虹2002年出口彩电近400万台,其中有300多万台是由美国APEX公司代理出口的,这家公司拖欠了长虹的货款,使长虹彩电数亿美元可能无法追回。

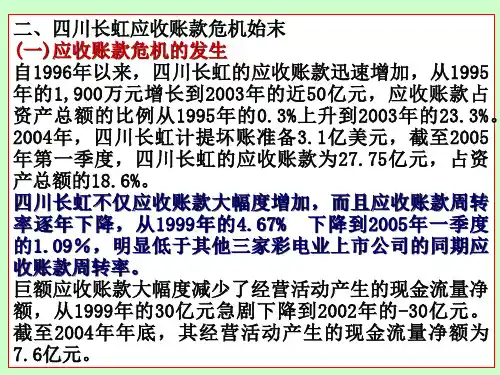

四川长虹立即给予否认,称“传长虹在美国遭巨额诈骗”纯属捏造,当时有人质疑长虹外销急剧增长和应收账款急剧增长的背后存在“提前确认收入”可能。

2003年3月25日,四川长虹公布2002年报显示,长虹实现收入125.9亿元,实现净利1.76亿元,但经营性现金流为-29.7亿元,这是自要求编制现金流量表以来(1998年),长虹经营性现金流首次出现负数。

长虹的这份年报披露了这样的一个事实:截止2002年底,长虹应收账款仍高达42.2亿元,其中APEX公司欠38.3亿元(4.6亿美元)。

事实上,审计意见及会计报表附注都没有完全揭示APEX风险,长虹巨亏预告后,股价几度跌停,投资者损失惨重。

长虹2008年年报披露存在漏洞,披露的成本、费用存在差异约155亿元,长虹2008年可能存在同时虚增营业收入和成本、费用上百亿元。

律师提供的一份材料中指出,长虹2008年年报(合并)中披露的营业成本(2304652.63万元)、销售费用(298553.91万元)、管理费用(114800.62万元),计算得出三项合计为2718007.16万元,但通过年报披露的采购金额等信息分析计算,上述三项费用合计金额约为1166326.47万元,中间存在大约155亿元的差距。

两位律师指出,这一是可能长虹2008年隐瞒约155亿元的利润,但可能性较小,另一种可能则是四川长虹2008年可能存在同时虚增营业收入和成本、费用上百亿元。

2010年2月25日,媒体刊出《被指虚增销售收入50亿四川长虹10年财务迷踪》一文,所谓的长虹“财务门”事件由此开始闹得沸沸扬扬。

四川长虹上市公司的财务分析摘要:本案例通过四川长虹公司近四年来的财务报表分析,以长虹为例,对我国上市的家电企业做了比较简短的分析,旨在准确把握和评价其财务状况及盈利能力等,发现我国上市公司存在的普遍问题,为我国的家电行业做一些系统的粗略的建议,为企业的长远发展制定相应的战略策略。

本研究主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司资产效率、偿债能力、现金获取能力、股利政策做全面分析。

关键词:财务分析;四川长虹;财务比率在当前全球经济和金融正进入一个新的调整周期,企业如何顺应这一经济周期的变化,是眼下长虹发展所考虑的重要问题之一。

而我们对此进行的小小分析研究是很有意义的。

1.财务分析比率四川长虹电器股份有限公司(简称四川长虹)是1988年经绵阳市人民政府【绵府发(1988)33号】批准进行股份制改革试点。

同年人民银行绵阳市分行【绵人行金(1988)字第47号】批准四川长虹向社会公开发行了个人股票。

1993四川长虹按《股份有限公司规范意见》有关规定进行规范后,国家体改委【体改(1993)54号】批准四川长虹继续进行规范化的股份制企业试点。

1994年3月11日,中国证监会【证监发审字(1994)7号】批准四川长虹的社会公众股4997.37万股在上海证券交易所上市流通。

四川长虹主营业务包:视屏产品、视听产品、空调产品、电池系列产品、网络产品、激光读写系列产品、数字通讯产品、卫星电视广播地面接收设备、摄录一体机、通讯传输设备、电子医疗产品的制造、销售,电子商务、高科技风险投资以及国家允许的其他投资业务,电力设备、安防技术产品的制造、销售。

1.1变现能力分析根据2005年至2008年的财务数据,计算出流动比率和速动比率,见表1.流动比率:流动比率反映了企业中比较容易变现的流动资产保障情况。

一般认为生产企业合理的最低流动比率2,四川长虹05年的流动比率为2.14,高于此值,表明其在05年的变现能力比较高,短期偿债能力比较强。

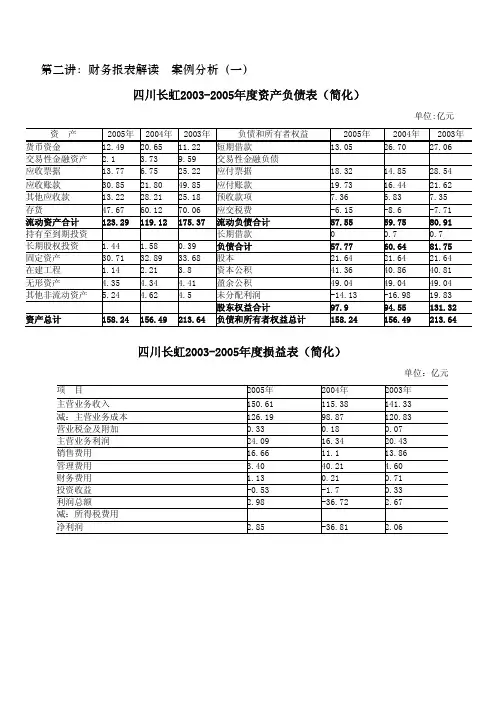

第二讲:财务报表解读案例分析(一)四川长虹2003-2005年度资产负债表(简化)单位:亿元资产2005年2004年2003年负债和所有者权益2005年2004年2003年货币资金12.4920.6511.22短期借款13.0526.7027.06交易性金融资产 2.1 3.739.59交易性金融负债应收票据13.77 6.7525.22应付票据18.3214.8528.54应收账款30.8521.8049.85应付账款19.7316.4421.62其他应收款13.2228.2125.18预收款项7.36 6.837.35存货47.6760.1270.06应交税费-6.15-8.6-7.71流动资产合计123.29119.12175.37流动负债合计57.5559.7580.91持有至到期投资长期借款00.70.7长期股权投资 1.44 1.580.39负债合计57.7760.6481.75固定资产30.7132.8933.68股本21.6421.6421.64在建工程 1.14 2.21 3.8资本公积41.3640.8640.81无形资产 4.35 4.34 4.41盈余公积49.0449.0449.04其他非流动资产 5.24 4.62 4.5未分配利润-14.13-16.9819.83股东权益合计97.994.55131.32资产总计158.24156.49213.64负债和所有者权益总计158.24156.49213.64四川长虹2003-2005年度损益表(简化)单位:亿元项目2005年2004年2003年主营业务收入150.61115.38141.33减:主营业务成本126.1998.87120.83营业税金及附加0.330.180.07主营业务利润24.0916.3420.43销售费用16.6611.113.86管理费用 3.4040.21 4.60财务费用 1.130.210.71投资收益-0.53-1.70.33利润总额 2.98-36.72 2.67减:所得税费用净利润 2.85-36.81 2.06长虹2003-2005年度现金流量表(简化)单位:亿元项目2005年2004年2003年一、经营活动产生的现金流量:销售商品、提供劳务收到的现金158.78156.83146.58收到其他与经营活动有关的现金 1.470.090.16经营活动现金流入小计160.94162.05147.94购买商品、接受劳务支付的现金121.04135.95136.16支付给职工以及为职工支付的现金 6.82 5.79 6.38经营活动现金流出小计146.73154.44155.38经营活动产生的现金流量净额14.217.6-7.44二、投资活动产生的现金流量:收回投资收到的现金 1.297.9611.88处置固定资产、无形资产等长期回的现金净 1.070.080.02投资活动现金流入小计16.3020.2813.94购建固定资产、无形资产和其他长期资产支 1.88 2.07 5.97投资活动现金流出小计25.518.3816.46投资活动产生的现金流量净额-9.2 1.9-2.52三、筹资活动产生的现金流量:吸收投资收到的现金 1.180.630.45取得借款收到的现金30.4152.9150.2筹资活动现金流入小计31.7653.5550.65偿还债务支付的现金44.1253.2239.23分配股利、利润或偿付利息支付的现金0.760.630.38筹资活动产生的现金流量净额-13.25-0.3111.04四、汇率变动对现金及现金等价物的影响五、现金及现金等价物净增加额-8.379.44 1.16将净利润调节为经营活动现金流量净利润 2.85-36.81 2.42加:资产减值准备固定资产折旧、油气资产折耗、生产性生物 3.48 3.39 2.91存货的减少(增加以“-”号填列)13.52-0.06 1.63经营性应收项目的减少(增加以“-”号填-15.2428.1-19.78经营性应付项目的增加(减少以“-”号填10.83-26.45 3.77其他经营活动产生的现金流量净额经营活动产生现金流量净额14.217.6-7.44现金的期末余额减:货币资金的期初余额现金及现金等价物净增加额-8.379.44 1.16分析:长虹创建于1958年,由军工企业转型为家电龙头企业,1994年沪交所上市。

案例10四川长虹财务分析一案例简介:二案例分析:(一)偿债能力分析由表2可知应收账款过多,企业资金一方面被购货方占用多,另一方面还为购货方代交增值税等税金,并且一旦应收账款收不回来,造成的损失更大,对企业财务状况产生不良影响。

2.资产负债分析表3是四川长虹电器股份有限公司从2009年到2012年的资产负债率的走势图。

由于资产负债率反映了在企业全部资产中有多大的比例是通过借债而筹集的,一般来说,资产负债率越低,企业的负债越安全,财务风险越小。

长期偿债能力主要分析公司的资本结构对公司长期负债的影响,长期偿债能力较弱的话会增加公司的经营风险。

产权比率一般为1:1比较好,如果认为资产负债率在20%-70%之间,则意味着产权比率应当维持在50%-180%之间。

各项指标值越大(负数不计入),说明公司的长期负债能力越差,公司的经营风险越高。

表格中数据反映出较2009年该公司2011年度经营下滑,长期负债增多,而2012年公司经营情况好转,公司财务管理能力提升,偿债能力得到回升。

由表1可知,四川长虹电器股份有限公司的资产负债率保持在30%上一些,这不偶然的,而是公司有计划的成长要远远强过盲目膨胀,稳中求发展。

虽然资产负债率低说明了企业没有合理的运用财务杠杆,但盲目的举债也会增加企业的财务风险,一旦出现问题,企业将有可能面临破产的困境,所以应该合理的控制企业的资产负债率,而且是计划性的、长期的控制该指标在合理的范围。

(二)盈利能力分析首先,进行收入利润率分析,如表4从表中可以看出,四川长虹2012年的营业收入利润率、营业收入毛利率、总收入利润率、销售净利润率、销售息税前利润率均有较大幅度的下降,这些表明企业的盈利能力出现了较大的问题。

其次,进行成本利润率分析,如表5所示。

由上表看出,该企业2012年与2011年相比营业成本利润率、营业费用利润率、全部成本费用总利润率、全部成本费用净利润率均下降,下降幅度较大,分别为40.11%、28.32%、27.95%、33.01%。

案例与作业四川长虹财

务报表分析

Standardization of sany group #QS8QHH-HHGX8Q8-GNHHJ8-HHMHGN#

四川长虹(600839,SH)的财务报表分析案例

四川长虹历来是中国彩电大王,几次在家电业价格战中取胜,进而成为中国彩电业的老大,但是,近几年来长虹因为竞争的加剧,人事的变动以及经营上的种种危机使得长虹处

于

历史的经营低谷,目前的长虹举步维艰,应该寻找新的对策。

我们分析一下近几年长虹的

财

务状况。

ò¢通过对四川长虹1998至2003年5年间公司基本财务数据分析,纵向比较分析长虹五年来规模扩张情况、生产经营情况、盈利状况和发展趋势。

1600000 万元

1400000

1200000

1000000

800000

600000

400000

200000

199819992000200120022003年

主营业务收入变化曲线图

250000万元

200000

150000

100000

50000

199819992000200120022003年

净利润变化曲线

年

199819992000200120022003

总股本变化曲线

元

1

199819992000200120022003年

每股收益变化曲线

从图中可以看出,公司主营业务收入波动不大,99年和01年有所下降,01年降到最低

点不到100亿,2001年之后,长虹开创人倪润峰再次上台,长虹开始大范围的降价,推出背头彩电并扩大出口,之后主营收入和净利润开始稳步上升。

1999 年,长虹因为“郑百文”事件,大量应收帐款无法收回,导致净利润大幅下降 %。

加上1999年长虹有过一次10配的增配股和送股使得股本扩张摊薄了每股收益,99年

每股收益大幅下降。

由总股本看出,99年之后长虹没有再次增发或配股,也没有进行股利分配,公司正处于整合阶段,一方面在激烈的竞争中惨淡经营,力图维持已有份额,另一方面加大研发力度,开发高端产品背投彩电,待行业好转,获得先机,占领高端市场。

t¢根据2003年的财务报表进行四川长虹与同行业深康佳A(000016)的财务指标横向对

比

2,速动比率大于1,说明流动负债偿还能力有保障,,但是其现金债务比率为负,说明2003年长虹经营现金净流量为负,现金净流出量大于现金净流入量,说明没有合理分配现金流量,现金占在流动资产中占的比例在减少,应收账款和存货等不能迅速变现的资产比例在增加。

而深康佳现金流量管理状况比四川长虹好,但是流动和速动比率不高,短期偿债能力比长虹差,说明深康佳流动资产在总资产中比重不高。

总的来说,长虹的短期偿债能力要好与深康佳。

的保障能力比较高,公司的资金来源主要是股权和资本和留存收益。

同时另一方面也说明了,长虹融资政策比较保守,过分依赖于股市圈钱,没有充分利用财务杠杆的收益,公司股东承担的风险比

较大。

深康佳的资产负债率稍微高于上市公司50%的平均水平,说明深康佳较多的利用了财务杠杆,公司财务风险要高于长虹,产权比率高于1,说明债权人的投资得不到股东权益的保障,债权人承担较大的风险。

总的来说,长虹长期偿债能力要优于深康佳。

3、资产管理能力分析

收

益的资产利用能力要低于深康佳。

存货、应收账款太多,02、03年长虹通过美国的APEX 公司大量向美国出口彩电,甚至被提起反倾销诉讼,根据2003年长虹公司年报,其通过信

用程度并不高的APEX的出口额为亿元,其中应收账款竞高达亿,坏账的风险

非常高。

深康佳本期存货和应收账款大量减少,尤其是应收账款周转率高达42,每8天应收账款就周转一次,说明深康佳减少了销售额同时加强了对应收帐款的收回,在资产上汲取

了过多的水分。

但同时势必确认较多的费用,本期营业费用高达14亿元,比02年增加%。

使得净利润有所下降,总的来说,康佳资产管理能力明显好于长虹。

已经没有哪家公司可以使得盈利能力明显高于其他公司。

每家企业都大体能够获得行业平均利润率。

从销售毛利率来看,彩电行业已经到了饱和的程度,结合销售净利率来看,长虹和深康佳的盈利

能力已经非常弱,03年长虹正处于发展的低谷,自杀性的价格战导致其非常微薄的净利润。

美国的反倾销诉讼导致长虹出口大幅下降,主营业务收入下降,大量应收帐款无法收回,长

虹处境非常恶劣,长虹潜在的危机开始暴露。

而同行业的TCL完成整体上市,03年净资产

收益率高达%。

长虹必须寻找新的出路,加大研发力度,开发高端产品,寻找新的业务增长点,同时发挥销售上的优势。

而康佳也积极开拓新的出路,进军IT产业。

èy¢总体评价

从以上的分析可以看出,四川长虹和深康佳在家电行业走向激烈竞争的过程中,都出现了收入下滑,利润下降,盈利能力降低的局面,主要的原因是两家公司的生产经营都过分集中于彩电这一单一产品,彩电行业长期的价格战使得利润非常微薄。

四川长虹的财务政策比较保守,较多利用股权资本。

降低了公司的财务风险,而深康佳较多利用财务杠杆,在经营状况好时可以利用杠杆的优势,在状况差的时候会加大财务风险。

在资产管理方面,深康佳优于长虹,资产利用能力较高,而长虹应收账款负担较重,应该在这方面做出改进。

总的来说,两家公司的财务状况都不乐观,都需要做出相应的对策。

要求:

(1)讨论财务报表分析的方法,每种分析方法如何使用本案例使用了哪些方法

(2)从相关网站上进一步寻找资料完成对长虹公司新的财务分析。