蒙牛私募股权投资上市案例分析

- 格式:docx

- 大小:51.69 KB

- 文档页数:14

财务战略分析——蒙牛案例分析一、公司简介内蒙古蒙牛乳业(集团)股份有限公司,主要生产奶类产品系列,现已在全国15 个省市区建立生产基地20 多个,拥有液态奶、酸奶、冰淇淋、奶品、奶酪五大系列200 多个品项,产品以其优良的品质覆盖国内市场,并出口到美国、加拿大、蒙古、东南亚及港澳等国家和地区。

二、蒙牛发展路线•1999年:蒙牛公司成立,注册资本100万元,埋下基石•1999年8月:股份制改造,增资到1398万元,10个发起人,进入快速成长期•2001年:从内蒙古走向全国•2002年:进军香港市场•2003年:借力航天,行业领跑•2004年:踏上世界牛“寻梦”之路•2005年:勇于追求,实现“乳都”梦想•2006年:获得国际乳业大奖,开启中国牛奶爱心行动•2007年:多元合作,200亿领军乳业•2008年:牛奶安全,取信于民•2009年:跻身世界乳业20强成立仅仅8年多的蒙牛,销售收入就从1999年的119位上升到了2007年的第2位,其中,超高温瞬间灭菌牛奶、液态奶、冰淇淋销量均居全国第一,并成为中国牛奶出口量最大的企业。

三、蒙牛集团财务战略简介(一)蒙牛的融资1.蒙牛第一次融资面世不到半年,资金成为蒙牛发展的巨大瓶颈。

与此同时,蒙牛开始了向民间资本融资,并经历了一场有惊无险的“非法集资”风波。

1999年8月18日,内蒙古蒙牛乳业股份有限公司在内蒙古工商局注册成立,注册资本1398万元,法定代表人牛根生,发起人共10位。

2002年蒙牛将绣球抛向风险资本。

2002年10和2003年10月,摩根、英联、鼎辉分两次向其注入了约5亿元资金。

2002年摩根、英联、鼎辉三家国际投资机构联手向蒙牛的境外母公司(开曼群岛公司)注入2597万美元(折合人民币约约2.1亿),同时取得49%的股权。

2003年10月三家投资机构再次向蒙牛的海外母公司注入3523万美元,折合人民币2.9亿元。

2.蒙牛第二次融资到2003年,蒙牛上市已经水到渠成,丰硕的果实等待着收获。

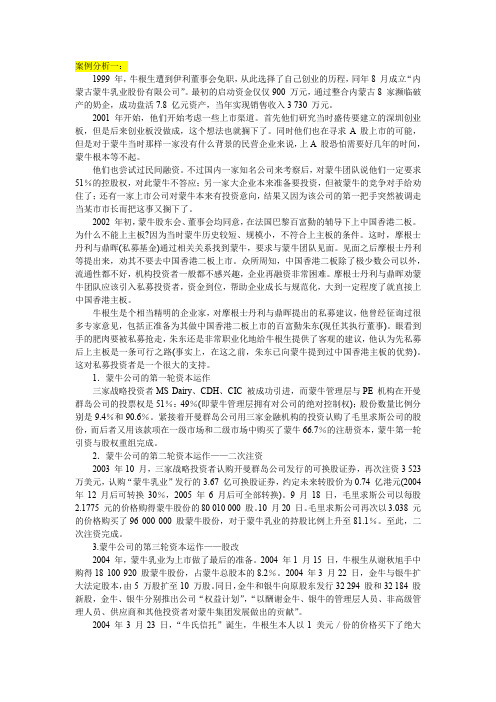

案例分析一:1999 年,牛根生遭到伊利董事会免职,从此选择了自己创业的历程,同年8 月成立“内蒙古蒙牛乳业股份有限公司”。

最初的启动资金仅仅900 万元,通过整合内蒙古8 家濒临破产的奶企,成功盘活7.8 亿元资产,当年实现销售收入3 730 万元。

2001 年开始,他们开始考虑一些上市渠道。

首先他们研究当时盛传要建立的深圳创业板,但是后来创业板没做成,这个想法也就搁下了。

同时他们也在寻求A 股上市的可能,但是对于蒙牛当时那样一家没有什么背景的民营企业来说,上A 股恐怕需要好几年的时间,蒙牛根本等不起。

他们也尝试过民间融资。

不过国内一家知名公司来考察后,对蒙牛团队说他们一定要求51%的控股权,对此蒙牛不答应;另一家大企业本来准备要投资,但被蒙牛的竞争对手给劝住了;还有一家上市公司对蒙牛本来有投资意向,结果又因为该公司的第一把手突然被调走当某市市长而把这事又搁下了。

2002 年初,蒙牛股东会、董事会均同意,在法国巴黎百富勤的辅导下上中国香港二板。

为什么不能上主板?因为当时蒙牛历史较短、规模小,不符合上主板的条件。

这时,摩根士丹利与鼎晖(私募基金)通过相关关系找到蒙牛,要求与蒙牛团队见面。

见面之后摩根士丹利等提出来,劝其不要去中国香港二板上市。

众所周知,中国香港二板除了极少数公司以外,流通性都不好,机构投资者一般都不感兴趣,企业再融资非常困难。

摩根士丹利与鼎晖劝蒙牛团队应该引入私募投资者,资金到位,帮助企业成长与规范化,大到一定程度了就直接上中国香港主板。

牛根生是个相当精明的企业家,对摩根士丹利与鼎晖提出的私募建议,他曾经征询过很多专家意见,包括正准备为其做中国香港二板上市的百富勤朱东(现任其执行董事)。

眼看到手的肥肉要被私募抢走,朱东还是非常职业化地给牛根生提供了客观的建议,他认为先私募后上主板是一条可行之路(事实上,在这之前,朱东已向蒙牛提到过中国香港主板的优势)。

这对私募投资者是一个很大的支持。

蒙牛私募股权投资上市案例分析2004年6月10日,蒙牛乳业登陆香港股市,公开发售3.5亿股,在香港获得206倍的超额认购率,一次性冻结资金283亿港元,共募集资金13.74亿港元,全面摊薄市盈率达19倍。

尽管如此,蒙牛携手境外资本的发展路径也仍是毁誉参半。

一、案例简述(一)蒙牛为何选择PE融资据蒙牛介绍,他们在创立企业之初就想建立一家股份制公司,然后上市。

除了早期通过原始投资者投资一些资金之外,蒙牛在私募之前基本上没有大规模的融资,如果要抓住乳业的快速发展机会,在全国铺建生产和销售网络,蒙牛对资金有极大的需求。

他们也尝试过民间融资。

不过国内一家知名公司来考察后,对蒙牛团队说他们一定要求51%的控股权,对此蒙牛不答应;另一家大企业本来准备要投,但被蒙牛的竞争对手给劝住了;还有一家上市公司对蒙牛本来有投资意向,结果又因为它的第一把手突然被调走而把这事搁下了。

2002年初,蒙牛的股东会、董事会均同意在法国巴黎百富勤的辅导下上香港二板。

为什么不能上主板?因为当时蒙牛发展历史较短、规模小,不符合上主板的条件。

这时,摩根士丹利与鼎晖(私募基金)找到蒙牛,要求与蒙牛团队见面。

见了面之后,摩根等提出来,劝其不要去香港二板上市。

众所周知,香港二板除了极少数公司以外,流通性不好,机构投资者一般都不感兴趣,企业再融资非常困难。

摩根与鼎晖劝牛根生团队应该引入私募投资者,资金到位,帮助企业成长与规范化,大到一定程度了就直接上香港主板。

(二)外资进入蒙牛进程2002年6月5日,摩根士丹利在开曼注册了两家壳公司:China Dairy Holdings和其全,第一家作为未来回收自己对蒙牛投资资金的帐户公司,第二MS Dairy Holdings资子公司.家作为对蒙牛进行投资的股东公司。

2002年9月23日,蒙牛在英属维京群岛(BVI)注册了两家新公司:Jinniu Milk IndustryLtd.(金牛公司)和Yinniu Milk Industry Ltd.(银牛公司),两家公司注册股本5万股,注册资金5万美元,每股面值1美元。

蒙牛私募股权配置案例分析----蒙牛及摩根的收获和经验姓名:连金杯学号:201532110215姓名:学号:姓名:学号本文结合蒙牛股权配置重组的过程,站在投资方和企业方的各自立场作简要分析如下:一、蒙牛的经验收获一)、蒙牛PE融资成功的经验2004年6月10日,“蒙牛乳业”(02319.HK)在香港挂牌上市,并创造出又一个奇迹:公开发售3.5亿股(其中1亿股为外持有的旧股),公众超额认购达206倍,全面摊薄市盈率高达19倍,IPO共募集资金13.74亿港元。

开盘后,蒙牛股价一路飙升,当天股价即上涨了22.98%。

后来居上的“蒙牛乳业”,由此在资本运作方面赶上了同行业第一梯队的所有对手,这是蒙牛成功PE融资的最有利说明。

其经验总结如下:1、蒙牛拥有良好的自身条件1999-2002年,蒙牛不到3年就过了年销售额10亿元的大关,加人中国乳品行业第一集团。

其良好的发展潜力与专业化的从业水准是吸引国际专业投资机构的重点。

蒙牛自创立之始,就解决了股权结构不清晰这一许多中国企业先天不足的问题,是一家完全100%由自然人持股的企业。

作为一个纯民营的股份制企业,蒙牛在体制上具有先天的优越性。

2、蒙牛适时地选择了有力的合作伙伴首先,探索其他融资渠道失败给蒙牛提供了引入外资的机会,蒙牛对摩根提出的引入私募投资者的建议进行了分析论证,并多方请教当时香港以及内地的业界人士,最终开始与摩根接触进行谈判。

其次,在融资谈判时,蒙牛也极力寻求其他优秀投资机构以引入多家投资机构。

鼎晖和英联投资的加入在一定程度上有利于蒙牛在谈判中的地位。

事实上,2002年蒙牛接触英联投资后,“英联”的加入把投资出价抬高了20%。

3、私募投资机构的丰富管理经验和专业投资水平三家投资机构在为蒙牛提供自身发展所急需的资金以外,还带来了先进的管理方法,优化了公司治理。

另外帮助蒙牛重组了企业法律结构与财务结构,让蒙牛在财务、管理、决策过程等方面实现规范化。

不可否认的是,摩根的加入提升了蒙牛的信誉以及影响力。

蒙牛私募股权投资上市案例分析2004年6月10日,蒙牛乳业登陆香港股市,公开发售3.5亿股,在香港获得206倍的超额认购率,一次性冻结资金283亿港元,共募集资金13.74亿港元,全面摊薄市盈率达19倍。

尽管如此,蒙牛携手境外资本的发展路径也仍是毁誉参半。

一、案例简述(一)蒙牛为何选择PE融资据蒙牛介绍,他们在创立企业之初就想建立一家股份制公司,然后上市。

除了早期通过原始投资者投资一些资金之外,蒙牛在私募之前基本上没有大规模的融资,如果要抓住乳业的快速发展机会,在全国铺建生产和销售网络,蒙牛对资金有极大的需求。

他们也尝试过民间融资。

不过国内一家知名公司来考察后,对蒙牛团队说他们一定要求51%的控股权,对此蒙牛不答应;另一家大企业本来准备要投,但被蒙牛的竞争对手给劝住了;还有一家上市公司对蒙牛本来有投资意向,结果又因为它的第一把手突然被调走而把这事搁下了。

2002年初,蒙牛的股东会、董事会均同意在法国巴黎百富勤的辅导下上香港二板。

为什么不能上主板?因为当时蒙牛发展历史较短、规模小,不符合上主板的条件。

这时,摩根士丹利与鼎晖(私募基金)找到蒙牛,要求与蒙牛团队见面。

见了面之后,摩根等提出来,劝其不要去香港二板上市。

众所周知,香港二板除了极少数公司以外,流通性不好,机构投资者一般都不感兴趣,企业再融资非常困难。

摩根与鼎晖劝牛根生团队应该引入私募投资者,资金到位,帮助企业成长与规范化,大到一定程度了就直接上香港主板。

(二)外资进入蒙牛进程2002年6月5日,摩根士丹利在开曼注册了两家壳公司:China Dairy Holdings 和其全资子公司MS Dairy Holdings,第一家作为未来回收自己对蒙牛投资资金的帐户公司,第二家作为对蒙牛进行投资的股东公司。

2002年9月23日,蒙牛在英属维京群岛(BVI)注册了两家新公司:Jinniu Milk Industry Ltd.(金牛公司)和Yinniu Milk Industry Ltd.(银牛公司),两家公司注册股本5万股,注册资金5万美元,每股面值1美元。

2002年9月24日,China Dairy Holdings扩大法定股本1亿倍,并开始对外发售股份,股份从1000股扩大为1000亿股,分为一股十票投票权的A类股5200股和一股一票投票权的B类股,并规定原来的1000股旧股算作A类股份,包含于5200股A类股份之内。

2002年10月17日,“金牛”与“银牛”以1美元/股的价格,分别投资1134美元、2968美元认购了1134股和2968股的A类股票,加上以前各自持有的500股旧股,“金牛”与“银牛” Dairy Holdings提供了现金2597.3712万美元(注:2002年税后利润7786万元乘以8倍市盈率得出当时“蒙牛股份”的总价值应该是6.5亿元,6.5亿乘以1/3得2.16亿元即2597.3712万美元)。

China Dairy Holdings 其余A类股票和B类股则未发行。

2003年9月19日,“金牛”、“银牛”分别将所持有的开曼群岛公司1634股(500股开曼群岛公司最初成立时“金牛”所持股份,加上1134股管理层于首次增资前认购的股份)、3468股(同上的500股,加上2968股)A类股票转换成16340股、34680股B类股票,管理层股东在开曼群岛公司中所占有的股权比例与其投票权终于一致,均为51%。

(注:(16340+34680)/48680=51%:49%,但未转换前股份数量比例却是9.4%:90.6%(即5102:48680))2003年9月,鉴于牛根生团队取得了2003年的辉煌成果,“金牛”和“银牛”在股份转化为普通股的同时,获得以面值认购新的普通股的权利,新认购的股份数量上限是“金牛”和“银牛”的合计持股数量不能超过开曼公司总股本的66%,即可以新认购43636股,此新认购的部分按照原来“金牛”与“银牛”的持股比例分配为13975股:29661股,分别划入“金牛”与“银牛”名下。

这样,蒙牛系与私募投资者在开曼公司的股份数量比例变为65.9%:34.1%。

(注:(5120+43636)/48980=65.9%:34.1%)2003年10月,三家战略投资者鉴于“蒙牛股份”当年的税后利润将超过2.3亿元,前期投资市盈率已经下降到2.82倍以下(外资以2.16亿元获得了近1/3的股权,因此市值仅约6.5亿元,2.16/2.3*0.33=2.82),因此,决定增大持有量,但是,牛根生坚决不放32%的最高外资投资底线,于是,新的投资只能通过认购可转债这个新金融品种来实现了。

外资系斥资3523.3827万美元,购买未来转股价0.096美元/股的债权,等于以0.74港元/股的价格预订了3.67亿股上市公司股票(IPO半年后可转30%,一年后可全部转股)。

2003年10月20日,毛里求斯公司以3.038元/股的价格增持了9600万股“蒙牛股份”(其于“蒙牛股份”的持股比例上升至81.1%),以人民币兑美元的汇率为1:8.27计算,这笔款项的资金数量恰好等于二次增资资金2004年3月22日,“金牛”与“银牛”扩大法定股本,由5万股扩至10万股,面值1美元/股,这样一来,它们各有了5万股未发行的新股份。

2004年3月22日,“金牛”和“银牛”向原股东发行32294股和32184股新股。

2004年3月22日,“金牛”、“银牛”分别推出“公司权益计划”,“以酬谢金牛、银牛的管理层人员、非高级管理人员、供应商和其他投资者对蒙牛集团发展作出的贡献”。

每份“公司权益计划”价格为1美元,受益者将其转换成对应的“金牛”、“银牛”股权时,每股转换价格是:“金牛”112美元,“银牛”238美元。

2004年3月23日,“牛氏信托”诞生。

牛根生本人以1元/份的价格买下了绝大部分(9099份)金牛“权益计划”和全部银牛(17816份)“权益计划”,加上他原来持有的“金牛股份”23019股(占金牛全部股本的27.97%),把这些股份的投票权和绝对财产控制权信托给牛本人,“权益计划”受益人选择权、转股后募集的股金和转股后的投票权,也信托给牛本人。

2004年3月23日,牛根生以各1美元的象征性代价,从三家外资投资者手中获得8716股开曼公司普通股,占全部开曼公司股本的6.1%。

为此,牛根生承诺,至少5年内不跳槽到别的竞争对手公司去或者新开设同类乳业公司,除非外资系减持上市公司股份到25%以下。

这样一来,牛根生即使在“蒙牛”被外资系流放,他也不能再出去创业了。

牛根生并承诺,10年内,外资系随时随地可以净资产价格或者2亿元人民币的“蒙牛股份”总作价,两者中的一个较高价格,增资持有“蒙牛股份”的股权。

这样,即使牛根生将来有二心,操纵金、银牛,对抗外资系,外资系也可以轻松地增持“蒙牛股份”的股权,从而摊薄金、银牛对“蒙牛股份”的控制力,架空牛根生。

2004年6月10日,“蒙牛乳业”(02319.HK)在香港挂牌上市,并创造出又一个奇迹:公开发售3.5亿股(其中1亿股为外资持有的旧股),开曼上市公司的股份扩大为10亿股,公众超额认购达206倍,一次性冻结资金283亿港元,股票发行价格稳稳地落在了最初设计的询价区间3.125-3.925港元的上限3.925港元,全面摊薄市盈率高达19倍,IPO共募集资金13.74亿港元。

2004年上市后,蒙牛管理团队最终在上市公司持股54%,国际投资机构持股11%,公众持股35%。

(三)通过IPO外资成功退出2004年12月,摩根士丹利等私募投资者行使第一轮可转换债券转换权,增持股份1.105亿股。

增持成功后,三个私募投资者立即以6.06港元的价格抛售了1.68亿股,套现10.2亿港元。

2005年6月15日,三家私募投资者行使全部的剩余可转债,共计换得股份2.58亿股,并将其中的6261万股奖励给管理层的代表——金牛。

同时,摩根斯丹利等投资者把手中的股票几乎全部抛出变现,共抛出3.16亿股(包括奖给金牛的6261万股),价格是每股4.95港元,共变现15.62亿港元。

表三家机构投资者退出过程二、摩根的收获1、以8倍的市盈率对蒙牛估值,对摩根意味着什么?以 8倍的市盈率对2002年的蒙牛进行估值没有真正体现蒙牛的企业价值。

市盈率=普通股市场价格/普通股每年每股盈利。

按蒙牛2002年的税后利润和8倍的市盈率对蒙牛估值,可计算当时“蒙牛股份”的总价值应该是6.5亿元,即7786万元*8倍市盈率=6.5亿元。

由于牛根生最多肯让出来不超过1/3的股权,那这1/3的部分就值2.16亿元(约合2597.3712万美元),即6.5亿元*1/3=2.16亿元。

无论与当时经验值比较,还是从影响市盈率的因素分析,蒙牛以8倍的市盈率进行估值都有失公允,蒙牛市值被低估,也就是说国外投资者以较少的出资拿到的蒙牛1/3的股权更有价值。

2、A类股和B类股所有权与控制权分离方案让摩根获得高收益所有权与控制权分离的具体方案为把开曼公司的所有股票分为两类:一股10票投票权的A类股5102股和一股一票投票权的B类股48980股。

A类股有金牛(1634股)和银牛(3468股)共同持有。

三家投资机构以2.16亿元(2597.3712万美元)买下48980股B类股。

这样原蒙牛股东和私募投资者在开曼公司的持股比例为5102:48980,即9.4%:90.6%。

而原蒙牛股东和私募投资者在开曼公司的投票权控股权比例为5102*10:48980即51%:49%。

私募机构投资者这样做,既保证其投资的高收益。

私募机构投资者拥有90.6%持股比例也就意味拥有蒙牛收益的90.6%。

同时,不违背协议即私募机构投资者的控股权不超过1/3。

更通俗点说就是蒙牛高管拼命赚的绝大部分进入了私募投资者的口袋。

这显然很失公允!除此之外,私募机构投资者看得更远,考虑的更慎重。

他们为蒙牛管理层股东设定了表现目标:只有达到表现目标才有权把A类股转化为B类股。

如果蒙牛管理层没有达到表现目标,私募投资者将以极大的持股比例拿到收益权。

如果蒙牛管理层达到了表现目标, A类股转化为B类股,持股比例为51%:49%,但是由于高的收益率,私募投资者依然收益丰厚。

而事实上,蒙牛管理层达到目标后,私募投资者又开始谋划别的收益计划了!3、二次注资,私募投资者采用可换股证券,用意何在?摩根为什么又决定增大持有量?文中说为了使市盈率与目标市盈率相当!这似乎很顺理成章,但这也是摩根与牛根生的一笔交易,即蒙牛获得新认购43636股使蒙牛与私募投资者在开曼的持股比例为65.9%:34.1%。

蒙牛获得新认购权之后,摩根的收益比例由原来的90.6%下降为34.1%,追逐高收益的摩根肯定不会情愿接受目前的状况。