收益率分布的实证分析

- 格式:pdf

- 大小:530.09 KB

- 文档页数:15

金融天地CAPM运用实证分析——基于市场的有效性检验熊鹏飞 安徽大学经济学院摘要:资本资产定价模型作为资本市场最基础的定价模型之一,一直是资本市场均衡理论模型方面研究探讨的核心之一,市场的有效性是使用这个模型的大前提条件,本文使用的是单位根检验方法,主要是针对弱势有效市场进行检验,目的在于证明其收益率序列是否随机游走过程,本文首先对CAPM模型历史研究情况进行简单的梳理,以某上市公司为例,使用单位根检验的方法对沪市有效性进行检验,然后在基于证明上证交易所市场有效性检验的前提下,运用CAPM模型对选取的某一上市公司进行估值[1]。

关键词:CAPM 市场有效性;ADF检验;股利贴现模型中图分类号:F832 文献识别码:A 文章编号:1001-828X(2019)024-0285-02一、CAPM模型概述在20世纪60年代,William Sharpe、John Lintner等一些著名学者在市场风险资产定价理论模型方面突破性的研究出了资本资产定价模型。

尽管在这之前马科维茨的分散投资与效率组合投资理论在此之前已经使用严谨的数理工具向世界描绘了一个风险厌恶的投资者如何在众多风险资产构建最优资产组合的情景,但是,由于其过于繁琐,与现实严重脱节,所以很难被人们使用到现实的市场环境中,CAPM模型是以风险资产期望收益均衡为基础的预测模型,公式表达为:E(r i)=r f+βim(E(r m)-r f)。

可以看出,单个资产的预期收益率与衡量该资产对市场变动敏感程度的标准β值之间存在一种正相关关系[2]。

19世纪七十年代开始,外国的较为发达的资本市场都开始对资本资产定价模型的适用性进行大量的研究证明,但是都没有得出确定性的较为一致的结论,目前,我国证券市场日趋完善,很有必要对资本资产定价模型的适用性进行相关二、序列随机游走过程证明本文选取的是上证交易所上市公司,目的选取最新数据再一次对沪市的有效性进行检验,并以选取的某上市公司为例进行估值,从而进行投资价值判断。

230证券投资SECURITIES INVESTMENT信托公司增资前后净资产收益率实证分析李智娟 华鑫国际信托有限公司摘要:注册资本是信托业发展的基础保障,信托公司增加注册资本金不仅满足业务增长需要,开拓业务渠道,而且提高资信及对外投资能力,实现公司稳定健康发展。

本文选取2010年到2018年信托行业增资数据,对连续9年行业增资情况进行统计分析,找出在公司增资前后净资产收益率变化情况,并利用著名统计学家卡尔皮尔逊的统计指标-pearson 相关系数进行实证相关性分析,研究与净资产收益率密切关联的指标及各因素之间所产生影响的程度。

最后对信托公司在竞争激烈、监管趋严的情况下,如何提高公司净资产收益率提出建议和对策。

关键词:增资前后;净资产收益率;实证分析;相关系数一、实证分析指标及样本选择(一)指标选择与含义净资产收益率是反映股东所有者权益的收益水平,用以衡量信托公司运用资金的效率,体现自有资金获得净收益的能力,净资产收益率指标值越高,说明公司投资带来的投资收益越高。

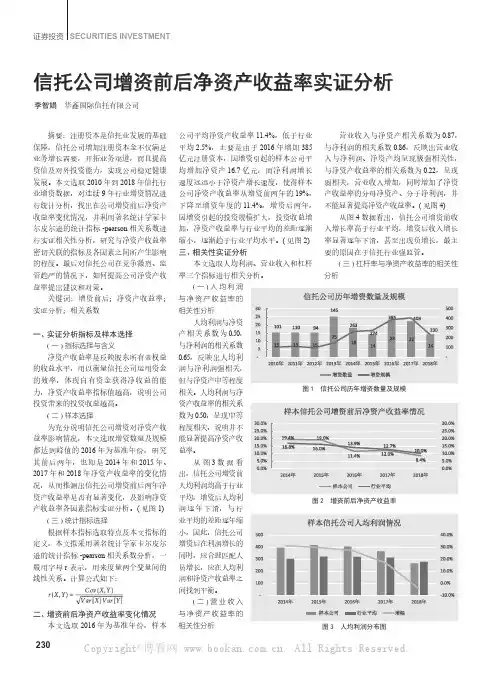

(二)样本选择为充分说明信托公司增资对净资产收益率影响情况,本文选取增资数量及规模都达到峰值的2016年为基准年份,研究其前后两年,也即是2014年和2015年、2017年和2018年净资产收益率的变化情况,从而推测出信托公司增资前后两年净资产收益率是否有显著变化,及影响净资产收益率各因素指标实证分析。

(见图1)(三)统计指标选择根据样本指标选取特点及本文指标的定义,本文拟采用著名统计学家卡尔皮尔逊的统计指标-pearson 相关系数分析,一般用字母r 表示,用来度量两个变量间的线性关系。

计算公式如下:二、增资前后净资产收益率变化情况本文选取2016年为基准年份,样本公司平均净资产收益率11.4%,低于行业平均2.5%,主要是由于2016年增加385亿元注册资本,因增资引起的样本公司平均增加净资产16.7亿元,而净利润增长速度远远小于净资产增长速度,使得样本公司净资产收益率从增资前两年的19%,下降至增资年度的11.4%,增资后两年,因增资引起的投资规模扩大,投资收益增加,净资产收益率与行业平均的差距逐渐缩小,逐渐趋于行业平均水平。

创业板市场股票收益率影响因素的实证分析——基于FF改进模型高广阔;黄阳阳【摘要】创业板市场曾一度成为投资者关注的焦点,其股票收益率的决定性因素是什么?本文采用2014年5月至2016年12月共计134周的创业板上市公司股票数据,基于Fama-French改进模型进行实证检验.结果表明:创业板市场存在账面市值比效应,但规模效应不显著;账面市值比因子与创业板股票预期收益率成负相关的关系,规模因子和资金净流入因子则与创业板股票预期收益率呈正相关关系;资金净流入量对2014年以来的创业板市场股票价格的暴涨和下跌起着重要的驱动作用;FF改进模型在创业板市场的适用性要明显优于FF模型.【期刊名称】《经济与管理评论》【年(卷),期】2017(000)005【总页数】6页(P83-87,111)【关键词】创业板市场;Fama-French改进模型;资金净流入;股票预期收益率【作者】高广阔;黄阳阳【作者单位】上海理工大学管理学院,上海 200093;上海理工大学管理学院,上海200093【正文语种】中文【中图分类】F8302015年创业板股票市场泡沫的破灭充分暴露了我国创业板市场存在的一些问题:创业板市场经营时间较短,内幕交易频发,市场操控等违纪行为以及投机者盲目跟风等,创业板股票市场的规范化和法制化程度不高。

但不可否认的是,创业板股票上市门槛低、高科技成长、投资收益高、市场活跃等特征也凸显了其独有的生命力。

对创业板市场股票的定价问题是学术界的关注焦点,本文中该问题涉及Fama-French三因素模型(以下简称FF模型)和FF模型的改进模型。

经典的投资学理论认为,单只股票的收益率与市场风险溢价呈线性关系,但是,之后很多学者发现仅仅依靠衡量市场风险的β值来估算预测股票的预期收益的CAPM是存在着缺陷的。

Fama and French(1992-1993)在前人研究的基础上,开创性提出了FF模型,认为β值不再是决定股票预期收益的唯一因素,规模因素和账面市值比因素与市场因素对股票的预期收益率也起着重要作用[1-2]。

南京财经大学硕士学位论文基于三因子模型的上证A股市场股票收益率实证研究姓名:牛茜茜申请学位级别:硕士专业:金融学指导教师:郭文旌2010-11-06摘要随着我国金融市场的不断发展与完善,影响投资行为和股票收益率的因素也逐渐变得复杂。

正确认识我国证券市场的运行特征和股票收益率的影响因素,对于投资者进行投资组合选择、基金经理评价组合业绩、企业提高自身竞争力和监管部门健全证券市场运行机制都有一定的指导意义。

本文从微观角度对影响我国股票收益率的因素进行了实证研究。

以上证A 股市场所有上市公司股票为样本,依据账面市值比和流通市值两个风险因素,使用Excel强大的筛选功能,交叉分组得到9个股票组合;通过FF三因子模型,使用计量经济学的检验方法对股票收益率与账面市值比因子、规模因子及市场因子之间的关系进行了实证分析;进一步,通过该模型比较分析了引入行业因素后进行分组所得到的各个组合股票收益率之间的差异。

在分组方法的选择上,我们比较了两种分组方式下证券组合的经济意义,最终使用账面市值比的不同取值范围来定义不同的账面市值比组合,以统一每个组合中所描述的股票收益率的财务风险大小。

在组合收益率的实证分析中,我国股票收益率表现出了明显的账面市值比效应和规模效应。

我们利用递归残差图检验和CUSUMSQ检验对三因素模型的稳定性进行了实证研究,发现其不具有稳定性。

我们使用Excel对各个组合进行步长为1的递归回归,合理解释了各因子回归系数所表现出的规律性。

在引入行业因素的比较分析中,我国股票组合收益率的账面市值比效应和规模效应并不明显。

对此,本文给出的解释为:引入行业因素后的组合中,上市公司数目少、分散性不足造成回归结果不理想。

关键词:股票收益率;三因子模型;账面市值比;规模;行业ABSTRACTWith the development of finance market in our country, the factors having an impact on investment behavior and return of stocks came to be more complex .To get a thorough understanding of these factors will have a far-reaching significance in establishing a healthy running mechanism,improving the quality of listed companies and providing investors with reliable information and scientific guidance.On the basis of that, we have an empirical research on the possible factor which influencing stock returns of our companies listed in ShangHai stock market from micro aspect. The stocks of all listed companies in Shanghai A-share market as a sample, according to two risk factors of book-to-market value and market value,together with the powerful filter function of Excel, we get nine stock portfolios which shows obvious characteristics;We examines the relationship between the return of stock and three factors:book-to-market value factor, scale factor and the market factor through FF- three factors model,as well as the inspection method arising from Econometrics ;Further, we compare and analysis the difference in the return of stock portfolios after the consideration of industry.In the selection of approach on assigning group , we show a comparation of economic meaning of each goup by two different approach .On the basis of B-M ,we find there is a corsponding relation between the value scope and define different groups ,in order to unify financial risk of each combination of stocks.In combination of empirical analysis, there are obvious book-to-market effect and scale effect in China stock returns. Three factors model in this paper does not have stability by the inspection of recursion residual figure and CUSUMSQ test. Through the recursive regression, we give reasonable explanations on the regularity of sensitive coefficient sequences of these two factors in each group.In the the comparison and analysis after the consideration of industry factor , there is no book-to-market effect and scale effect on the return of stock portfolio in our country.The possible reason is that the count of listed companies becomes less and less with the regard of industry , the lack of dispersion on data lead to the non ideal regression result.KEY WORDS:Return of Stock; Three Factor Model; Book-to-Market Value; Size; Industry学位论文独创性声明本论文是我个人在导师指导下进行的研究工作及取得的研究成果。

中国人民银行工作论文No.2015/4PBC Working Paper No.2015/4 2015年4月3日April3,2015我国理财产品收益率曲线构建及实证研究吴国培王德惠付志祥梁垂芳1摘要:随着理财产品期限品种和发行数量的不断丰富,理财产品收益率开始显现出价格发现的功能,尤其是会通过理财产品与其他金融产品之间的替代性影响存款和债券的定价。

另外,在未来以政策利率为基础的新货币政策框架之下,理财产品的收益率也将是货币政策传导所需要关注的一类价格。

构建理财产品收益率曲线将有助于完善我国收益率曲线的体系。

本文用三次平滑样条插值法构建了商业银行理财产品收益率曲线,并对收益率曲线包含的经济信息进行了一些定量分析。

我们的初步结论包括:理财产品收益率的期限结构已经较为完整;理财产品收益率曲线对货币政策的反应较为显著;理财产品收益率曲线与宏观经济变量之间存在较为显著的关联关系,收益率曲线斜率包含了一定的经济预测功能。

Abstract:With rapid development of the wealth-management product(WMP)market,the yields of WMPs began to demonstrate a role of price discovery.In particular,the yields of WMPs affect the pricing of deposits and bonds through the substitution between financial products.In addition,under the policy rate-based new monetary policy framework in the future,the yields of WMPs will be subject to the influence of monetary policy transmission.Therefore,a yield curve of WMPs should be part of our yield curve system.In this paper,we develop a WMP yield curve using the cubic smoothing spline interpolation method,and conduct some quantitative analyses of the economic information contained in the yield curve.Our preliminary findings include:the term structure of WMP yield curve is largely complete;the yield curve responds to monetary policy shocks;the correlation between the yield curve and macroeconomic variables suggests that the former can be used as a predictor of economic preformance.关键词:理财产品;收益率曲线;三次平滑样条插值1吴国培,经济学博士,现任中国人民银行福州中心支行行长,国家外汇管理局福建省分局局长,厦门大学和福州大学博士生导师,研究员职称,享受国务院特殊津贴专家,email:wgp163@;王德惠,经济师,现任中国人民银行福州中心支行调查统计处副处长,email:Wdh7858@;付志祥,工程师,任职于中国人民银行福州中心支行,email:klening@;梁垂芳,经济师,任职于中国人民银行福州中心支行,email:liangchuifang@。

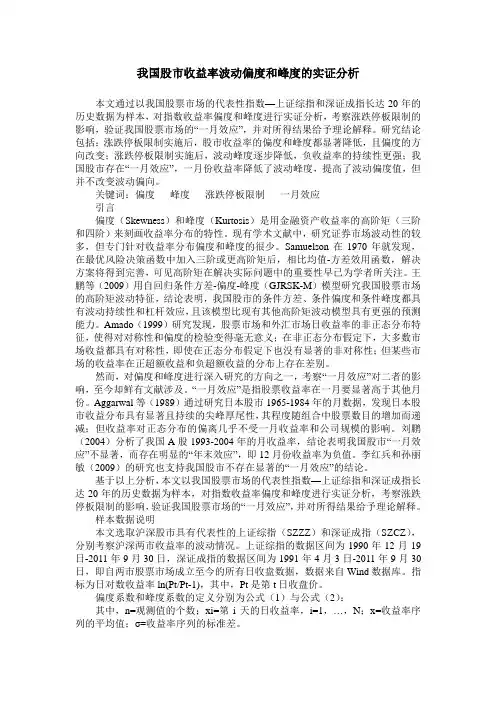

我国股市收益率波动偏度和峰度的实证分析本文通过以我国股票市场的代表性指数—上证综指和深证成指长达20年的历史数据为样本,对指数收益率偏度和峰度进行实证分析,考察涨跌停板限制的影响,验证我国股票市场的“一月效应”,并对所得结果给予理论解释。

研究结论包括:涨跌停板限制实施后,股市收益率的偏度和峰度都显著降低,且偏度的方向改变;涨跌停板限制实施后,波动峰度逐步降低,负收益率的持续性更强;我国股市存在“一月效应”,一月份收益率降低了波动峰度,提高了波动偏度值,但并不改变波动偏向。

关键词:偏度峰度涨跌停板限制一月效应引言偏度(Skewness)和峰度(Kurtosis)是用金融资产收益率的高阶矩(三阶和四阶)来刻画收益率分布的特性。

现有学术文献中,研究证券市场波动性的较多,但专门针对收益率分布偏度和峰度的很少。

Samuelson在1970年就发现,在最优风险决策函数中加入三阶或更高阶矩后,相比均值-方差效用函数,解决方案将得到完善,可见高阶矩在解决实际问题中的重要性早已为学者所关注。

王鹏等(2009)用自回归条件方差-偏度-峰度(GJRSK-M)模型研究我国股票市场的高阶矩波动特征,结论表明,我国股市的条件方差、条件偏度和条件峰度都具有波动持续性和杠杆效应,且该模型比现有其他高阶矩波动模型具有更强的预测能力。

Amado(1999)研究发现,股票市场和外汇市场日收益率的非正态分布特征,使得对对称性和偏度的检验变得毫无意义;在非正态分布假定下,大多数市场收益都具有对称性,即使在正态分布假定下也没有显著的非对称性;但某些市场的收益率在正超额收益和负超额收益的分布上存在差别。

然而,对偏度和峰度进行深入研究的方向之一,考察“一月效应”对二者的影响,至今却鲜有文献涉及。

“一月效应”是指股票收益率在一月要显著高于其他月份。

Aggarwal等(1989)通过研究日本股市1965-1984年的月数据,发现日本股市收益分布具有显著且持续的尖峰厚尾性,其程度随组合中股票数目的增加而递减;但收益率对正态分布的偏离几乎不受一月收益率和公司规模的影响。

Operations Research and Fuzziology 运筹与模糊学, 2023, 13(5), 5159-5164Published Online October 2023 in Hans. https:///journal/orfhttps:///10.12677/orf.2023.135518研究生群体教育收益率的影响因素实证研究——基于CGSS2021数据纪文艳上海工程技术大学管理学院,上海收稿日期:2023年8月28日;录用日期:2023年10月11日;发布日期:2023年10月20日摘要主要采用明瑟收入函数模型以及扩展模型,通过CGSS2021的综合社会调查数据,以本科学历的个人教育收益率为基础加以比较。

并通过多元回归分析的方式,综合考察研究生工作经历、工作地域、性别、父母受教育程度以及单位性质等有关因素,从而对其个人教育收益率展开实证分析研究。

结果显示,在个人特征方面,受教育年限、父母受教育年限、工作经历以及性别因素等均对研究生教育收益率有显著影响;在地区差异方面,中国东部的教育收益率最大且就业人数最多;尽管国有经济的教育收益率较低,但高等教育人才的规模最大。

关键词明瑟收入函数,教育收益率,多元线性回归Empirical Study on the Factors Influencingthe Return on Education of GraduateStudent Groups—Based on CGSS2021Wenyan JiSchool of Management, Shanghai University of Engineering Science, ShanghaiReceived: Aug. 28th, 2023; accepted: Oct. 11th, 2023; published: Oct. 20th, 2023AbstractMincer income equation model and the extended model are mainly used to compare the individual education return rate of undergraduate education based on the comprehensive social survey data纪文艳of CGSS2021. And through multiple regression analysis, we comprehensively examine factors re-lated to graduate students’ work experience, work location, gender, parental education level, and unit nature, in order to conduct empirical analysis and research on their personal education re-turn rate. The results show that in terms of personal characteristics, education years, parental education years, work experience, and gender factors all have a significant impact on the return on graduate education; In terms of regional differences, the education return rate in eastern China is the highest and the number of employed people is the highest; Although the education return rate of the state-owned economy is relatively low, the scale of higher education talents is the larg-est.KeywordsMincer Income Equation, Education Returns, Multiple Linear Regression Array Copyright © 2023 by author(s) and Hans Publishers Inc.This work is licensed under the Creative Commons Attribution International License (CC BY 4.0)./licenses/by/4.0/1. 问题提出从高等教育普及化趋势来看,随着我国高等教育规模不断扩大,大学生人数呈现逐年递增的趋势。

基于CAPM模型在中医药行业的实证研究作者:***来源:《中国集体经济》2021年第17期摘要:新中药医药行业在抗击疫情中起到了非常重要的作用。

探究中药医药行业对于CAPM模型研究的适用性,行业整体对于风险的承受能力,对于促进我国中药医药行业的发展具有积极意义。

文章选取30家A股上市公司36个月的月收益率为研究对象,运用时间序列的检验法,单个股票的期望收益率与系统风险成线性关系,CAPM模型的拟合度效果不好,但对于研究中药医药行业的风险与收益关系,以及中药医药产业发展具有重要意义。

关键词:CAPM模型;时间序列检验法;中药医药一、研究背景现代市场经济的发展过程中,证券市场中证券的定价问题是金融经济学领域研究的核心问题之一。

马科维茨的《投资组合选择》对现代资产组合理论进行了详细的说明和阐述,这意味着开始了资产定价问题的现代研究和准备。

自此,资本资产定价模型(CAPM模型)被Sharp等发现,资产收益与其系统性风险之间存在着的线性关系进入大众视线,且能够应用于评估资产、预算成本、预测股票的收益以及配置资源等方面。

但是由于CAPM模型的假设条件复杂且严格,且现实中要想满足这些假设非常困难,因此实证过程得出的多数结果与CAPM 模型的结论并不相符合。

尽管CAPM模型假设条件众多,实际应用起来比较困难,不太容易合理解释现行的资本市场,但其仍然提供了一个正确的角度来指导投资实践活动。

中药医药行业在我国新冠疫情的防控中做出了重大贡献,中药医药行业必将是未来产业发展中的重要一环,中药医药行业的需求也将越来越强。

因此,研究中药医药行业的个股,股票组合收益率与风险之间的关系,对于CAPM模型的拟合程度,可以对投资者进行更好地指导,对中药医药行业的发展,以及宏观经济对其产生的影响,都具有参考意义。

二、文献综述CAPM理论模型的发现,使得全世界范围内的金融研究者进行了大量的实证检验,从而试图证明CAPM模型的有效性。

Sharp(1972)发现了股票收益和股票的系统性风险间的关系,然后对两者进行回归检验,结论发现收益和风险之间的关系非线性,但是近似于线性。

DOI:10.19995/10-1617/F7.2023.23.105前景理论与股票收益:基于A股市场的实证研究胡婷 张云怡(湖北经济学院金融学院 湖北武汉 430205)摘 要:本文提出投资者将在前景理论框架下进行决策,先通过股票的历史收益分布形成对股票的心理描述,再基于价值函数和概率加权函数进行评估得到股票的前景理论价值。

投资者将倾向配置具有较高前景理论价值的股票,从而导致其更高的均衡价格和更低的期望收益,即有前景理论价值与股票期望收益负相关。

本文基于A股市场的投资组合分析和Fama-MacBeth横截面回归分析支持了该研究假设,研究结果表明:前景理论价值对股票期望收益的预测能力主要由股票历史收益分布的偏度特征所驱动,并从行为金融视角揭示了资产价格的形成规律,本研究对证券市场参与者和监管者均具有一定的指导意义。

关键词:前景理论;股票收益;价值函数;概率加权函数;Fama-MacBeth横截面回归本文索引:胡婷,张云怡.前景理论与股票收益:基于A股市场的实证研究[J].商展经济,2023(23):105-113.中图分类号:F830.9 文献标识码:A任何资产定价模型的关键因素都是对投资者如何评估风险的假设。

标准金融学的传统资产定价模型假设投资者根据期望效用框架评估风险,基于这一假设模型有助于理解一些经验事实。

但尽管如此,仍有大量市场异象无法由传统的资产定价模型所解释。

Kahneman和Tversky(1979)、Tversky和Kahneman(1992)基于实验研究提出的行为金融学经典前景理论指出,人们对风险的态度可能显著偏离期望效用框架下的预期,该理论被大量研究证实能够更准确地描绘人们的风险态度,并被广泛应用于解释各类资产定价异象(如Barberis和Huang,2008;Wang等,2017;An等,2020;张永莉和邹勇,2013;赵胜民和刘笑天,2020)。

基于此,本文提出了一个显而易见的问题:如果一些投资者根据前景理论评估风险,那么基于该模型是否就能帮助我们更好地理解资产价格和资产收益率?本文给出了关于这个问题的实证证据。

第34卷第2期2018年4月吉林工商学院学报JOURNAL OF JILIN BUSINESS AND TECHNOLOGY COLLEGEV ol.34,No.2Apr.2018深证综合指数收益率波动实证分析宋华,张锋(安徽大学经济学院,安徽合肥230601)[摘要]股票市场无时无刻都在发生着变化,股市的波动无法避免,深证综合指数能够基本反映出我国证券市场波动情况。

借助GARCH模型对深证综合指数收益率波动性进行分析,得出深证综合指数日收益率序列有着明显的条件异方差特性、收益率波动性有着明显的集群现象以及深证综合指数存在着杠杆效应的结论。

[关键词]证券市场;深证综合指数;收益率波动性;GARCH模型[中图分类号]F832.51[文献标识码]A[文章编号]1674-3288(2018)02-0070-05[收稿日期]2018-01-04[作者简介]宋华(1963-),女,安徽六安人,安徽大学经济学院副教授,主要研究方向为金融理论和实务;张锋(1994-),男,安徽宣城人,安徽大学经济学院硕士研究生。

一、引言虽然中国证券市场已经有了几十年的历史,但是依然有很多问题尚未解决,不够规范化的证券市场就是诸多难题之一。

不规范的问题主要体现在证券市场制度以及监督管理上,这些不规范的问题给中国的证券市场带来了较大的波动性,使得证券市场稳定性降低。

这种不稳定也让证券市场最基本的融资、定价以及配置功能无法充分发挥,使得证券市场充满了风险,投资者需要面对更多的难题。

在这种情况下,研究股市的收益率波动就成为了投资者与研究者最为关注的问题。

因此对收益率波动性分析就有了重要的理论应用价值。

波动性是证券市场的基本性质之一,证券市场的融资功能、定价功能、资源配置功能也是通过波动完成的。

研究者可以通过观察证券市场的波动性掌握市场的整体状况,投资者通过波动性进行投资,确定投资风险的大小,也可以通过波动性来估计股票价格[1]。

深证综合指数能够基本反映出我国证券市场波动情况,为研究波动性提供了良好的原始数据。