2010年晶圆代工市场研究报告

- 格式:doc

- 大小:25.50 KB

- 文档页数:2

中国芯片制造商行业市场规模调研及投资前景研究分析报告博研咨询&市场调研在线网中国芯片制造商行业市场规模调研及投资前景研究分析报告正文目录第一章、中国芯片制造商行业市场概况 (3)第二章、中国芯片制造商产业利好政策 (4)第三章、中国芯片制造商行业市场规模分析 (6)第四章、中国芯片制造商市场特点与竞争格局分析 (8)第五章、中国芯片制造商行业上下游产业链分析 (9)第六章、中国芯片制造商行业市场供需分析 (11)第七章、中国芯片制造商竞争对手案例分析 (14)第八章、中国芯片制造商客户需求及市场环境(PEST)分析 (15)第九章、中国芯片制造商行业市场投资前景预测分析 (17)第十章、中国芯片制造商行业全球与中国市场对比 (19)第十一章、对企业和投资者的建议 (21)第一章、中国芯片制造商行业市场概况中国芯片制造业在过去几年中经历了显著的增长和发展,成为全球半导体产业链中的重要组成部分。

2023年中国芯片制造行业的总产值达到了约4,500亿元人民币,同比增长18%。

这一增长主要得益于国家政策的支持、市场需求的增加以及本土企业的技术创新。

1.1 行业规模与增长2023年,中国芯片制造行业的市场规模继续扩大,其中集成电路(IC)制造占据了主导地位,产值约为3,200亿元人民币,占行业总产值的71%。

存储芯片和逻辑芯片是主要的产品类别,分别占总产值的25%和40%。

模拟芯片和分立器件也呈现出良好的增长势头,分别占总产值的15%和10%。

从区域分布来看,长三角地区依然是中国芯片制造的核心区域,2023年产值达到2,000亿元人民币,占全国总量的44%。

珠三角地区紧随其后,产值约为1,200亿元人民币,占比27%。

京津冀地区和中西部地区的芯片制造业也在快速发展,分别贡献了600亿元人民币和700亿元人民币的产值。

1.2 主要企业表现2023年,中国芯片制造行业的龙头企业表现尤为突出。

中芯国际作为国内最大的芯片代工企业,2023年实现营业收入约1,000亿元人民币,同比增长20%。

上海国资主导,晶圆代工“老二”冲击科创板第三大IPO作为国内第二大晶圆代工厂,华虹半导体2014年登陆港交所,募资3.2亿美元。

时隔7年,其复制中芯国际“H+A”上市之路,以华虹公司之名奔赴科创板,募资金额高达212亿元,发行市值高达892亿元。

上市后,上海国资委间接持有华虹公司29.19%的股权,形成绝对控制,国家大基金的持股比例则达到10.27%。

晶圆制造为重资产行业,在成熟制程的激烈竞争中,华虹公司仍重金押注产能扩张。

其能否有效消化下游消费电子行业需求不振带来的影响,并强化在光伏、储能、新能源汽车等高增长领域的布局,或成其市值表现的胜负手。

程华秋子/文作为国内第二大晶圆代工厂,华虹半导体(01347.HK)成立于2005年,并于2014年登陆港交所,最新市值约为330亿港元,市盈率为8.3倍。

2023年,华虹半导体启动回A进程,以华虹公司(688347)之名登陆科创板。

根据发行计划,其此次拟募资180亿元,7月25日开启网上申购时,实际发行价达到52元/股,募资212亿元,发行总市值高达892亿元,成为科创板第三大IPO项目。

此前,内地晶圆代工龙头中芯国际(00981.HK,688981)回A之后,股价扶摇直上,最高触及95元/股,市值一度高达7000亿元,几乎是其港股低位时的10倍。

此次华虹公司回A,能否重演这一奇迹?上市后,上海国资委持股29.19%,大基金持股10.27%一直以来,因为资金门槛低、回报率高、回收投资快,资本更偏爱IC 设计企业,而晶圆厂建设产线是重资产模式,因此大多依赖地方政府支持,比如晶合集成(688249)、粤芯半导体分别由合肥国资、广州国资控股,华虹公司则是上海国资委的代表项目。

华虹公司成型,就是源于上海国资牵头下华虹NEC与宏力半导体联姻。

华虹集团成立于1997年,是909工程(电子工业部和上海市政府共同投资建立8英寸晶圆厂)的主体单位,主要从事芯片设计、代工等业务。

行业点评1 行业投资观点1.1 从代工价格上涨看8英寸晶圆代工的供需关系和竞争优势近期,台积电、联电、世界先进三大代工厂将8英寸晶圆线代工价格调高10-20%,主要原因是模拟芯片和功率器件需求提升导致8英寸晶圆线产能利用率维持高位,三大晶圆厂针对8英寸晶圆线代工价格调整以及各自的2020年二季度业绩表现均反应了目前订单饱满产能满载导致的行业供需紧张关系。

从需求端来看,8英寸晶圆的下游需求主要来自于电源管理芯片、CMOS 图像传感芯片、指纹识别芯片、显示驱动IC 、射频芯片以及功率器件等领域,本质上看,8英寸晶圆产能紧张的需求端驱动因素是模拟芯片和功率器件的需求量持续上升。

反过来看需求端对不同尺寸晶圆线的适配性,模拟芯片和功率器件适配8英寸晶圆主要存在两方面优势:一是模拟芯片和功率器件需要使用包括高压CMOS 、BiCMOS 和BCD 在内的特种工艺技术,同时对工艺参数有较为严格的容差限制,8英寸晶圆已具备了成熟的特种工艺,能够包含较多的模拟内容或支持较高电压;二是8英寸晶圆相对于12英寸晶圆线具备明显的成本优势,包括剩余折旧额较低,设备改造成本较低等。

任选下游两个领域未来五年的全球市场规模增速来看,电源管理IC 市场规模预计年复合增长率约为12.35%,CMOS 图像传感器市场规模预计年复合增长率约为8.70%,均表现为较快的增长预期。

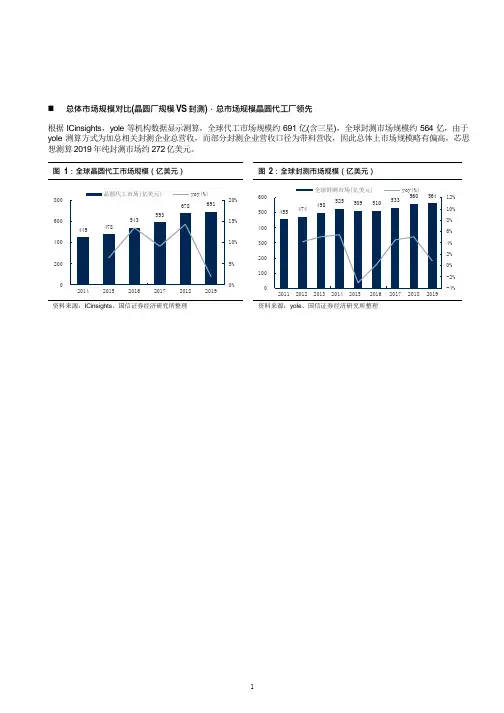

图1:全球电源管理芯片市场规模预测(亿美元)图2:全球图像传感器芯片市场规模预测(亿美元)资料来源:TMR ,前瞻产业研究院,财信证券 资料来源:IC Insights ,前瞻产业研究院,财信证券从行业发展驱动的角度看,5G 通讯、消费电子终端多元化、汽车电动化以及工业互联网将带动模拟芯片和功率器件的需求量持续提升,电源管理芯片、图像传感器芯片、射频芯片、功率器件等都将在不同的细分领域保持较快的增长趋势,因此,8英寸晶圆产线的需求端未来几年将保持相对旺盛状态,供需关系取决于供给端。

2010年全球十大晶圆代工厂- 商业-财经- 十大经典新公司是做晶圆代工的,作为新知识补充或者纪念新工作,就爱Top10特别整理了一下2010年全球十大晶圆代工厂,也算帮助大家了解一下高科技时代很重要的一个组成部分。

IC Inghts 2010年全球前十大晶圆代工排名出炉,台积电继续稳居第一,联电依然排行第二,合并特许半导体后的全球晶圆(Globalfoundries)挤入第三,但营收与联电才差4亿多美元,三星屈居第十。

IC Insights指出,三星多年以来一直希望成为晶圆代工领域的重要企业,虽然去年获得了苹果、高通和赛灵思等重要客户,仍仅位居全球第十大晶圆代工厂。

但三星今年有新的晶圆厂计划,近期还传出三星将跨入模拟晶圆代工,未来三星排名仍有机会攀升。

以下是2010年的前十大晶圆代工具体排名:Top1 台积电,收入133.07亿美元,同比增长48%台湾集成电路制造股份有限公司(LSE:TMSD),简称台积电或台积,英文简写“TSMC”,为世界上最大的独立半导体晶圆代工企业,与联华电子并称“晶圆双雄”。

本部以及主要营业皆设于台湾新竹市新竹科学工业园区。

台积公司目前总产能已达全年430万片晶圆,其营收约占全球晶圆代工市场的百分之六十。

Top2 台联电,收入39.65亿美元,同比增长41%UMC---联华电子公司,简称台联电。

是世界著名的半导体承包制造商。

该公司利用先进的工艺技术专为主要的半导体应用方案生产各种集成电路(IC)。

联华电子拥有先进的承包生产技术,可以支持先进的片上系统(SOC)设计,其中包括0.13 微米(micron)铜互连、嵌入式DRAM、以及混合信号/RFCMOS。

Top3 Globalfoundries,收入35.1亿美元,同比增长219%GlobalFoundries是从美国AMD公司分拆出的半导体晶圆代工公司,成立于2009年3月2日,母公司分别为AMD及阿布达比的Advanced Technology Investment Company (ATIC),其中ATIC占公司股权65.8%,两公司均享有均等投票权。

多家晶圆代工订单能见度更已排至明年上半年

随着个人电脑及智能手机市场进入旺季,加上先进驾驶辅助系统(ADAS)及自驾车、物联网及工业4.0等新蓝海市场进入成长爆发期,带动面板驱动IC、微控制器(MCU)、电源管理IC(PMIC)、金氧半场效电晶体(MOSFET)等强劲需求,也让台积电、联电、世界先进的8英寸晶圆代工产能满载到年底,且订单能见度更已看到明年上半年。

■主因一:新款芯片快速成长

过去几年8英寸晶圆代工产能主要是用来生产面板驱动IC及MCU,随着手机用面板驱动IC及内建嵌入式快闪存储器(eFlash)的32位元MCU开始转到12英寸厂投片,去年以前8英寸晶圆代工产能利用率时常掉到7成左右。

不过,随着车用及物联网等新款芯片市场快速成长,而且主要采用8英寸晶圆投片,也让8英寸晶圆代工市场自去年底一路热到现在,看来还会一路满载到年底。

■主因二:短期难以大幅扩产

事实上,8英寸晶圆代工产能之所以会供不应求,原因出在晶圆代工厂短。

我国0.25um工艺生产线情况调研者:王肇烽应数111班5501111033调研的主题:我国0.25um工艺生产线情况调研时间:2014年5月25日~6月4日调研方式:网上搜索资料现将此次调研的有关情况报告如下:首先先介绍下我国半导体产业的发展现状。

中国的半导体市场需求强劲,市场规模的增速远高于全球平均水平。

不过,产业规模的扩大和市场的繁荣并不表明国内企业分得的份额更大,相反,中国的半导体市场正日益成为外资公司的乐土。

国内半导体公司的发展面临强大的压力,生存环境堪忧。

从两大分支上看,分立器件由于更新换代较慢、对技术和制造的要求较低、周期性也不明显,因而更适合国内企业,加上国际低端分立器件产能的转移,国内企业能够在低端市场获得优势。

而从产业链环节上看,我们相对看好设计业,认为本土设计公司有突破的可能。

基于政策支持、市场需求和产能转移,我们判断半导体行业在国内有很大的增长潜力,未来5年的年均复合增长率保持在20%以上。

国内有约500家半导体设计公司,多数公司都是中小型的(人数超过100人的不足2成),并且大多从事低端设计业务,缺乏技术实力强大的高端设计公司。

产品多数依赖消费类产品,而难以进入利润率高的高端芯片市场。

不过,仍有部分设计公司取得了相当程度的突破,比如珠海炬力(MP3芯片)、北京中星微(数字多媒体芯片)、福州瑞芯(MP3芯片),香港晶门科技(LCD Driver)、以及上海展讯通信(TD-SCDMA标准的移动电话芯片)。

这些新涌现的设计公司是中国IC设计业高速发展的基础。

未来的格局是众多中小公司将被淘汰或者被兼并,出现一批规模大、竞争力强的公司。

自华虹NEC于1999年建成大陆第一条8英寸芯片生产线以来,2000年至2004年间,台资和外资的芯片制造厂就在大陆建成了另外8条8英寸线和1条12英寸线,目前大约有10条在建8英寸线和2条12英寸线。

8英寸线的工艺分布在0.35um - 0.13um,12英寸线的工艺为90nm。

国内主要晶圆代工企业中国是全球最大的晶圆代工市场之一,在国内有许多主要的晶圆代工企业。

这些企业在技术创新、产能规模和市场份额方面占据着重要位置,对促进中国半导体产业的发展起到了重要作用。

首先,中芯国际是中国最大的晶圆代工企业之一。

中芯国际成立于2000年,总部位于上海,目前在上海、北京、深圳和武汉设有生产基地。

公司拥有世界领先的45纳米、40纳米和28纳米工艺技术,生产高品质的集成电路产品。

中芯国际以其专业化的技术优势,稳定的产能和快速的市场响应速度,成为国内外客户的首选晶圆代工合作伙伴。

其次,华虹半导体是中国最早的晶圆代工企业之一。

华虹半导体成立于1997年,总部位于上海,是中国大陆最大的晶圆代工企业之一。

公司拥有世界先进的工艺技术,并在上海、北京、南京、合肥等地设有生产基地。

华虹半导体致力于为客户提供高质量、高稳定性的晶圆代工服务,是国内众多知名芯片设计企业的重要合作伙伴。

另外,台积电(中国)是台湾著名的晶圆代工企业台积电在中国的子公司。

台积电(中国)成立于2000年,总部位于上海,并在北京、深圳、苏州等地设有生产基地。

作为全球领先的晶圆代工企业,台积电(中国)拥有世界领先的工艺技术,专注于为客户提供高品质、高性能的集成电路代工服务。

台积电(中国)以其卓越的制造能力和优质的客户服务,在中国市场享有良好的声誉。

最后,长电科技是中国最大的晶圆代工企业之一。

长电科技成立于2000年,总部位于苏州,现有在苏州、上海、合肥等地设有多个生产基地。

公司在12英寸、8英寸和6英寸晶圆代工领域具有较高的技术实力和市场份额。

长电科技以其先进的制造工艺和健全的质量控制体系,为客户提供高质量的晶圆代工服务,并与国内外知名芯片设计企业建立了长期的合作关系。

总的来说,中国的晶圆代工企业在技术创新、产能规模和市场份额方面取得了显著进展。

这些企业通过不断提升制造工艺水平,不断扩大产能规模,并开展深度合作,以满足客户对高性能和高品质集成电路的需求。

晶圆加工市场分析报告1.引言1.1 概述晶圆加工市场是半导体行业的重要组成部分,也是现代科技领域的核心。

随着信息技术和通信行业的不断发展,晶圆加工市场也呈现出快速增长的趋势。

本报告将对晶圆加工市场进行全面分析,旨在帮助相关行业参与者更好地了解市场动态,把握发展趋势,制定有效的市场策略。

本报告将首先对晶圆加工市场的基本概况进行介绍,包括市场规模、市场结构等方面的分析。

随后,将重点对主要市场参与者进行深入分析,包括晶圆制造商、设备供应商、原材料供应商等,以便更好地了解市场格局和竞争态势。

最后,将对市场趋势和未来发展进行预测,以及对市场加工市场的发展前景进行展望。

通过本报告的撰写,旨在为行业参与者以及相关决策者提供可靠的市场分析和发展建议,推动晶圆加工市场的良性发展,促进行业持续健康发展。

文章结构部分的内容如下:1.2 文章结构本报告分为引言、正文和结论三个部分。

引言部分将对晶圆加工市场进行概述,并介绍文章的结构和目的。

正文部分将对晶圆加工市场的概况、主要市场参与者分析以及市场趋势和发展预测进行深入分析。

结论部分将总结市场分析结果,展望市场前景,并提出相应的建议和展望。

通过对这三个部分的分析,读者将对晶圆加工市场有一个全面的了解,并能够做出准确的判断和决策。

1.3 目的本报告的目的是对晶圆加工市场进行深入分析,以全面了解市场的概况、主要参与者和市场趋势。

通过对市场的分析,我们旨在为相关行业从业者提供有益的参考和决策依据,帮助他们更好地把握市场机遇,应对挑战,制定有效的市场策略,争取更大的市场份额和利润空间。

同时,通过对市场发展趋势的预测,本报告也旨在指导相关行业从业者做出长远规划,为他们未来的发展提供支持和指导。

最终目的是为晶圆加工市场的进一步发展和壮大提供有力的支持和推动。

1.4 总结:在本篇文章中,我们对晶圆加工市场进行了深入的分析和研究。

通过对市场概况、主要市场参与者分析以及市场趋势和发展预测的探讨,我们可以清晰地看到晶圆加工市场的现状和未来走向。

晶圆制造项目可行性研究报告

一、研究报告主要内容

1、晶圆制造项目概述:晶圆制造是一种半导体制造技术,它是将批

量生产的微电子元件制成大面积的综合芯片,以满足客户的技术应用需求。

它涉及的工艺流程有晶圆组装、芯片封装、晶圆分割、晶圆清洗、晶圆表

面处理等。

2、市场前景分析:晶圆制造市场正处于蓬勃发展的时期,国内外晶

圆制造市场都取得了显著的发展。

根据相关研究报告,到2024年,晶圆

制造市场有望实现以下发展情况:CAGR从2024年的10.2%到2024年的14.9%(市场规模从64.5亿美元增长至102.1亿美元)。

3、项目可行性分析:

(1)资金可行性:为实施晶圆制造项目,需要进行大量的资金投入,因此,该项目可行性的第一步是投资者认可的资金评估。

(2)经济可行性:为了衡量投资回报率及可行性,该项目需要进行

适当的经济评估,确定可以实施的各项财务计划。

(3)技术可行性:晶圆制造项目的关键技术可行性评估是关键,需

要对晶圆制造的技术流程、设备、材料以及其它投资进行全面的评估,确

定技术的可行性和可行性。

(4)管理可行性:有效的管理,能够充分发挥资金和技术的投资回报,从而确保项目的顺利实施和取得最佳效果。

集成电路市场现状及发展趋势集成电路发展大事记1947年:贝尔实验室肖特莱等人发明了晶体管,这是微电子技术发展中第一个里程碑;1950年:结型晶体管诞生;1950年: R Ohl和肖特莱发明了离子注入工艺;1951年:场效应晶体管发明;1956年:C S Fuller发明了扩散工艺;1958年:仙童公司Robert Noyce与德仪公司基尔比间隔数月分别发明了集成电路,开创了世界微电子学的历史;1960年:H H Loor和E Castellani发明了光刻工艺;1962年:美国RCA公司研制出MOS场效应晶体管;1963年:F.M.Wanlass和C.T.Sah首次提出CMOS技术,今天,95%以上的集成电路芯片都是基于CMOS工艺;1964年:Intel摩尔提出摩尔定律,预测晶体管集成度将会每18个月增加1倍;1966年:美国RCA公司研制出CMOS集成电路,并研制出第一块门阵列(50门);1967年:应用材料公司(Applied Materials)成立,现已成为全球最大的半导体设备制造公司;1971年:Intel推出1kb动态随机存储器(DRAM),标志着大规模集成电路出现;1971年:全球第一个微处理器4004由Intel公司推出,采用的是MOS工艺,这是一个里程碑式的发明;1974年:RCA公司推出第一个CMOS微处理器1802;1976年:16kb DRAM和4kb SRAM问世;1978年:64kb动态随机存储器诞生,不足0.5平方厘米的硅片上集成了14万个晶体管,标志着超大规模集成电路(VLSI)时代的来临;1979年:Intel推出5MHz 8088微处理器,之后,IBM基于8088推出全球第一台PC;1981年:256kb DRAM和64kb CMOS SRAM问世;1984年:日本宣布推出1Mb DRAM和256kb SRAM;1985年:80386微处理器问世,20MHz;1988年:16M DRAM问世,1平方厘米大小的硅片上集成有3500万个晶体管,标志着进入超大规模集成电路(ULSI)阶段;1989年:1Mb DRAM进入市场;1989年:486微处理器推出,25MHz,1μm工艺,后来50MHz芯片采用0.8μm 工艺;1992年:64M位随机存储器问世;1993年:66MHz奔腾处理器推出,采用0.6μm工艺;1995年:Pentium Pro, 133MHz,采用0.6-0.35μm工艺;1997年:300MHz奔腾Ⅱ问世,采用0.25μm工艺;1999年:奔腾Ⅲ问世,450MHz,采用0.25μm工艺,后采用0.18μm工艺;2000年: 1Gb RAM投放市场;2000年:奔腾4问世,1.5GHz,采用0.18μm工艺;2001年:Intel宣布2001年下半年采用0.13μm工艺。

2023年硅光子晶圆代工行业市场营销策略硅光子晶圆(silicon photonics wafer)代工行业是一个相对新兴的市场,所以市场营销策略对于发展和推广产品非常关键。

以下是一个针对硅光子晶圆代工行业的市场营销策略,包括目标市场,竞争分析,品牌推广和销售渠道等。

1. 目标市场:首先,要确定硅光子晶圆代工行业的目标市场。

针对硅光子晶圆的核心应用领域,如通信、数据中心、生物医药等进行市场细分。

然后,通过市场研究和调研,确定潜在客户、目标客户群体和他们的需求。

2. 竞争分析:在确定目标市场后,对竞争对手进行全面的分析。

了解竞争对手的产品特点、定价策略、销售渠道和品牌知名度等。

这样可以为自己的产品定价、市场定位和品牌推广提供有价值的信息。

3. 品牌推广:建立一个强大的品牌是市场营销的关键之一。

为了在竞争激烈的市场中脱颖而出,可以采取以下策略:- 建立专业形象:通过线上和线下展会、会议演讲、专业论坛等方式来展示公司的技术实力和专业能力;- 提供有价值的内容:通过博客、白皮书、技术文章等方式提供有关硅光子晶圆的专业知识,吸引潜在客户并建立信任;- 建立合作伙伴关系:与相关领域的合作伙伴如芯片设计公司、设备制造商等建立合作关系,共同推广硅光子晶圆技术。

4. 销售渠道:选择合适的销售渠道也是重要的市场营销策略。

可以考虑以下几种销售渠道:- 直销模式:与潜在客户建立直接联系,通过销售团队进行销售和客户关系管理;- OEM合作:与硅光子晶圆的设备制造商合作,将自家产品整合到其设备中;- 经销商渠道:建立与国内外的经销商合作关系,将产品销售给其销售渠道。

5. 客户关系管理:与客户建立良好的关系非常重要。

建立一个完善的客户关系管理系统,跟踪客户的需求、反馈和投诉,并及时解决问题。

定期联系客户,了解他们的需求和反馈,并提供相关产品和服务。

总结:硅光子晶圆代工行业是一个具有潜力和竞争的市场。

通过定位目标市场、竞争分析、品牌推广、选择合适的销售渠道和建立良好的客户关系,可以在市场上取得竞争优势。

全球芯片代工台积电居首SMIC第四位市场研究公司IC Insights 最新出具的2010 年全球晶圆代工企业排名中,台积电全年收入依旧位列全球第1,三星电子仅列全球第10。

根据IC Insights 的数据,三星2010 年的晶圆代工业务收入达到4 亿美元,较2009 年增长38%,位居第十。

而台积电则位列全球第一,全年实现收入133.07 亿美元,较2009 年增长48%。

台积电的领先优势非常明显,排名第二的是台联电,收入为39.65 亿美元,同比增长41%。

其次分别是Globalfoundries(收入35.1 亿美元,同比增长219%)、中芯国际(收入15.55 亿美元,同比增长45%)、TowerJazz(收入5.10 亿美元、同比增长70%)、Vanguard(收入5.08 亿美元,同比增长33%)、Dongbu(收入4.95 亿美元,同比增长25%)、IBM(收入4.30 亿美元,同比增长28%)、MagnaChip(收入4.20 亿美元,同比增长60%)和三星(收入4 亿美元,同比增长38%)。

在此之后则是SSMC(收入3.30 亿美元,同比增长18%)、X-Fab(收入3.20亿美元,同比增长51%)、华虹NEC(收入2.95 亿美元,同比增长23%),德州仪器(收入2.85 亿美元,同比增长14%)和宏力(收入2.60 亿美元,同比增长44%)。

在2010 年的排名中,台积电和台联电仍然延续了2009 年的领先优势,继续位居第1 和第2 位。

Globalfoundries 则从2009 年的第4 升至第3 位,中芯国际从第5 升至第4 位。

TowerJazz 从第9 升至第5 位,Vanguard 从第7 升至第6 位,Dongbu 从第6 下滑至第7 位,IBM 仍然是第8 位,MagnaChip 则从第12 升至第9。

IC Insights 在报告中说:“事实上,台积电2010 年的收入达到排名第二的台。

报告晶圆代工行业的市场现状进行了市场调研;研究分析了国内重点区域晶圆代工行业的发展状况,进出口市场需求,同时本市场研究报告分析了晶圆代工行业的市场竞争格局,最后晶圆代工行业的未来发展晶圆代工景及投资风险进行了权威预测。

第一章晶圆制造简介 6

第一节晶圆制造流程 6

第二节晶圆制造成本分析 10

第二章半导体市场 17

第一节 2009-2010年半导体产业预测 17

第二节 2009年半导体市场下游预测 22

第三节全球晶圆代工产业现状 31

第四节全球半导体制造产业 35

一、全球半导体产业概况 35

二、全球晶圆代工行业概况 44

第五节中国半导体产业与市场 47

一、中国半导体市场 47

二、中国半导体产业 54

三、中国IC设计产业 57

四、中国半导体产业发展趋势 61

第三章晶圆代工产业简介 67

第一节晶圆制造工艺简介 67

第二节全球晶圆产业及主要厂商简介 68

第三节中国半导体产业政策环境 76

第四节中国晶圆制造业现状及预测 79

第四章晶圆厂研究 87

一、中芯国际 87

二、上海华虹NEC电子有限公司 93

三、上海宏力半导体制造有限公司 97

四、华润微电子 102

五、上海先进半导体 110

六、和舰科技(苏州)有限公司 123

七、BCD(新进半导体)制造有限公司 134

八、方正微电子有限公司 135

九、中宁微电子公司 142

十、南通绿山集成电路有限公司 144

十一、纳科(常州)微电子有限公司 144

十二、珠海南科集成电子有限公司 145

十三、康福超能半导体(北京)有限公司 149

十四、科希-硅技半导体技术第一有限公司 149

十五、光电子(大连)有限公司 152

十六、西安西岳电子技术有限公司 152

十七、吉林华微电子股份有限公司 157 十八、丹东安顺微电子有限公司 173 十九、敦南科技 186

二十、福建福顺微电子 187

二十一、杭州立昂 187

二十二、杭州士兰集成电路 190

二十三、Hynix-ST 半导体公司 196

二十四、台积电 197

二十五、联电 208

二十六、特许 217

二十七、东部亚南DongbuAnam 220

二十八、世界先进 221

二十九、JAZZ半导体 226

三十、MagnaChip 229

三十一、Silterra 231

三十二、X-Fab 233

三十三、1st Silicon 235

三十四、Tower Semiconductor 236

三十五、Episil Technologies 238

三十六、IBM 239。