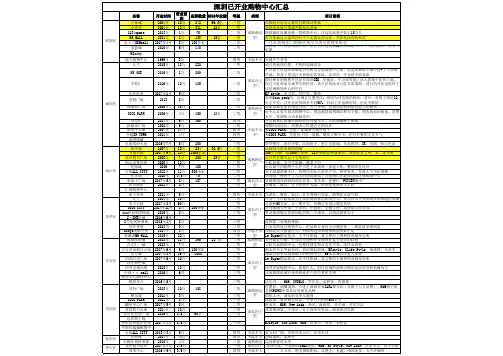

深圳2015-2017年开业的商业地产项目统计表

- 格式:xlsx

- 大小:18.44 KB

- 文档页数:9

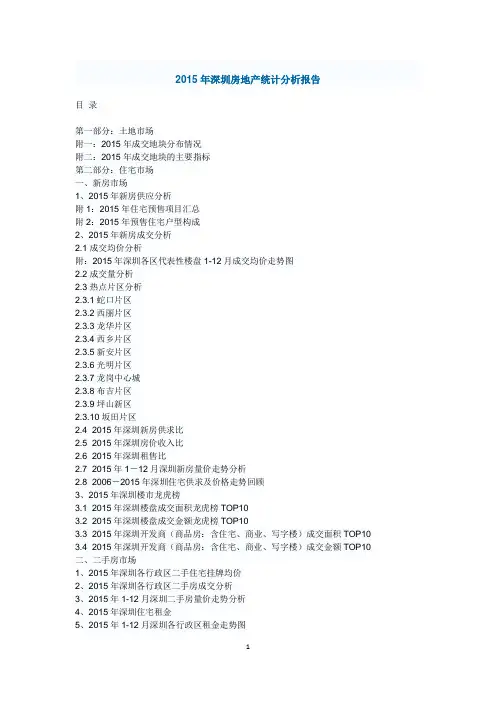

2015年深圳房地产统计分析报告目录第一部分:土地市场附一:2015年成交地块分布情况附二:2015年成交地块的主要指标第二部分:住宅市场一、新房市场1、2015年新房供应分析附1:2015年住宅预售项目汇总附2:2015年预售住宅户型构成2、2015年新房成交分析2.1 成交均价分析附:2015年深圳各区代表性楼盘1-12月成交均价走势图2.2 成交量分析2.3 热点片区分析2.3.1蛇口片区2.3.2西丽片区2.3.3龙华片区2.3.4西乡片区2.3.5新安片区2.3.6光明片区2.3.7龙岗中心城2.3.8布吉片区2.3.9坪山新区2.3.10坂田片区2.4 2015年深圳新房供求比2.5 2015年深圳房价收入比2.6 2015年深圳租售比2.7 2015年1-12月深圳新房量价走势分析2.8 2006-2015年深圳住宅供求及价格走势回顾3、2015年深圳楼市龙虎榜3.1 2015年深圳楼盘成交面积龙虎榜TOP103.2 2015年深圳楼盘成交金额龙虎榜TOP103.3 2015年深圳开发商(商品房:含住宅、商业、写字楼)成交面积TOP103.4 2015年深圳开发商(商品房:含住宅、商业、写字楼)成交金额TOP10二、二手房市场1、2015年深圳各行政区二手住宅挂牌均价2、2015年深圳各行政区二手房成交分析3、2015年1-12月深圳二手房量价走势分析4、2015年深圳住宅租金5、2015年1-12月深圳各行政区租金走势图三、2015年新房二手房量价比较1、新房二手房价格比较2、新房二手房成交量比较第三部分:商业一、一手商业1、新增预售分析附:2015年商业预售项目汇总2、一手商业成交分析附:2015年楼盘成交龙虎榜之商业TOP10二、二手商业1、二手商业挂牌均价附:2015年1-12月深圳各行政区二手商业量价走势图2、商业租金附:2015年1-12月深圳各行政区商业租金走势图3、二手商业成交分析第四部分:写字楼一、一手写字楼1、新增预售分析附:2015年取得预售证的写字楼项目2、一手写字楼成交分析附:2015年楼盘成交龙虎榜之写字楼TOP10二、二手写字楼1、二手写字楼挂牌均价附:2015年1-12月深圳各行政区二手写字楼量价走势图2、写字楼租金附:2015年1-12月深圳各行政区写字楼租金走势图3、二手写字楼成交分析第五部分:政策点评第六部分:2015年小结第七部分:2016年预测【内容摘要】2015年是深圳楼市量价持续大幅攀升的一年,营业税5改2、央行5次降息,多重调控政策的不断松绑,是2015年深圳楼市大幅走暖、甚至走向“疯狂”的加速剂和催化剂。

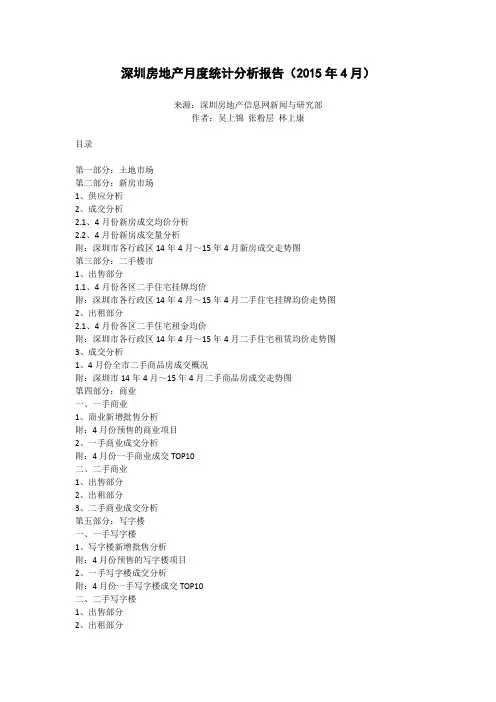

深圳房地产月度统计分析报告(2015年4月)来源:深圳房地产信息网新闻与研究部作者:吴上锦张粉层林上康目录第一部分:土地市场第二部分:新房市场1、供应分析2、成交分析2.1、4月份新房成交均价分析2.2、4月份新房成交量分析附:深圳市各行政区14年4月~15年4月新房成交走势图第三部分:二手楼市1、出售部分1.1、4月份各区二手住宅挂牌均价附:深圳市各行政区14年4月~15年4月二手住宅挂牌均价走势图2、出租部分2.1、4月份各区二手住宅租金均价附:深圳市各行政区14年4月~15年4月二手住宅租赁均价走势图3、成交分析1、4月份全市二手商品房成交概况附:深圳市14年4月~15年4月二手商品房成交走势图第四部分:商业一、一手商业1、商业新增批售分析附:4月份预售的商业项目2、一手商业成交分析附:4月份一手商业成交TOP10二、二手商业1、出售部分2、出租部分3、二手商业成交分析第五部分:写字楼一、一手写字楼1、写字楼新增批售分析附:4月份预售的写字楼项目2、一手写字楼成交分析附:4月份一手写字楼成交TOP10二、二手写字楼1、出售部分2、出租部分3、二手写字楼成交分析第六部分:小结第一部分:土地市场根据深圳房地产信息网的监测,2015年4月深圳全市出让1块商业用地,编号为B302-0115的商业用地位于福田区,本地块属于公开出让,用地面积6941.25平方米,建筑面积5890平方米,由深圳深中润投资控股有限公司和深圳前海君临融资租赁有限公司以45800万元联合竟得,折合楼面地价77759元/平方米。

第二部分:新房市场1、供应分析降准降息、降二套首付等多重利好因素不断刺激楼市,4月深圳楼市继续回暖,开发商推盘步伐加快。

根据深圳房地产信息网的监测,2015年4月深圳住宅预售面积610406平方米,环比暴增2.7倍,住宅预售套数5076套,环比暴增近4倍。

2015年4月取得预售许可证的项目分布在南山、宝安、龙岗三个区域,南山区2个楼盘取得预售许可证,预售量为157492.7平方米/675套;宝安区港铁?天颂一个楼盘取得预售许可证,预售量为118941.09平方米/896套;龙岗区9个楼盘取得预售许可证,预售量为333972.37平方米/3505套。

邓爷爷1979年在南中国划圈时不曾想过,深圳历任市长也预料不到,国家发改委甚至要惊呆:深圳将来的写字楼总量,超过全球最大城市纽约曼哈顿!赚全中国的钱,赚全世界的钱。

得益于总部经济和写字楼经济,深圳的写字楼在深圳经济特区的36年间,如雨后春笋一般拔地而起。

笔者仅计入深圳主城罗湖、福田、南山三区的商务写字楼,未计入深圳市级、区级、街道各级政府办公楼;各层局级及事业单位办公楼;盐田、宝安、龙岗、龙华新区、光明新区、坪山新区、大鹏新区的写字楼和产业园;商业裙楼的办公面积;也未计入商办物业属性的商务公寓。

我们从表一“深圳主城三区写字楼项目数及面积统计表”可见,深圳主城罗湖、福田、南山三区已建写字楼437个项目,写字楼建筑面积约3111万㎡,其中:福田中心区写字楼57个项目约60栋,建筑面积586万㎡;南山科技园写字楼72栋,建筑面积513万㎡。

在建写字楼主要是后海片区,写字楼14个项目,241万㎡;笋岗片区7个项目,135万㎡。

如果计入目前在建的深圳主城三区32个写字楼项目的540万㎡商务面积,深圳主城罗湖、福田、南山三区的469个写字楼项目,建筑面积约3651万㎡(文后附:深圳主城三区469个写字楼项目,总计建筑面积约3651万㎡的统计清单)。

即如今深圳主城三区的已建在建写字楼的总和,已与纽约曼哈顿中城3720万㎡的商务总量相当。

从表二“深圳6大总部基地及深圳主城三区写字楼面积统计表”,深圳前海蛇口自贸区及5大总部基地规划建设的写字楼,前海自贸区写字楼面积1200万㎡,蛇口自贸区写字楼面积1000万㎡;5大总部基地写字楼面积:深圳福田中心区750万㎡(已建成写字楼面积约600万㎡),后海总部基地480万㎡(写字楼336万㎡、配套144万㎡)、留仙洞总部基地320万㎡(写字楼224万㎡、配套96万㎡)、深圳湾高新区总部基地1000万㎡(写字楼700万㎡、配套300万㎡),龙华核心区总部基地350万㎡(写字楼245万㎡、配套105万㎡)。

中国50个著名综合体项目一览:华贸中心、上海新天地每座城市都需要有带领步入国际化的商业综合体,中国地产发展至今,发展城市综合体已经代表了一种趋势,一种潮流,一种地产品牌持续发展与城市地产价值最大化的必需。

这种发展趋势不仅仅表现在一线城市,二三线城市也是如此,苏州有圆隔时代广场、深圳有万象城、北京有银泰中心、南京有水游城、武汉有世界城、重庆有龙湖时代天街……1.商铺租金最贵:东方广场之东方新天地东方新天地坐落在目前亚洲最大的综合性商业建筑群之一的东方广场内,面积12万平方米,连接着金街–王府井商业街和银街–东单商业街。

东方新天地现已成为不少知名品牌店的首选地点,也成为北京白领、国内外游客购物、就餐、娱乐、休闲的理想场所。

东方新天地商场包括6个主题购物区–缤纷新天地、都市新天地、庭苑新天地、寰宇新天地、活力新天地和天空大道。

6个主题购物区各有不同的商品定位,在装饰风格上也各有特色,适合更多的消费层。

另外有餐饮、娱乐、休闲等多种配套设施,使东方新天地在购物的基础上具有更多的功能。

2.入驻品牌最多综合体:华贸中心北京华贸中心坐落于长安街国贸桥以东800米处。

这座由三栋高达百余米写字楼、座酒店、商城、国际公寓、商务楼和公园组成的地标性百万平米超大规模商务建筑集群,已经成为高端、时尚、现代的国际级商圈。

它的出现使CBD 繁华地段东移,确立了CBD新的商务地标。

此外,华贸商圈还拥有两座堪称世界酒店业楚翘的丽思卡尔顿酒店、JW万豪酒店。

两座酒店可接待上千人的会议和活动,配有北京独一无二的"独立式婚礼小教堂",国际最顶级的俱乐部也在此落户。

华贸中心的整体设计由世界最著名的建筑设计师之一的美国KPF担纲,建筑设计纯净、简洁、明快、凌厉、极富纪念性和时代感,基于"建筑与城市人文结合、建筑与环境共生"的理念。

KPF的设计宗旨是创造一系列的由建筑综合体组成的城市空间,并使这些城市空间的产生与存在与周围环境形成一种必然的联系。

10月全国新开47个购物中心渠道下沉明显消息:在商业地产领域,素有“金九银十”之说。

继9月全国开出66家购物中心后,10月又涌入众多新的商业项目。

据&搜铺网统计,10月全国新开业各类商业项目47个(不含专业市场、游乐园、酒店及写字楼裙房,且商业面积≥2万㎡),新增商业体量362.68万方。

这其中包括上海三林印象城、福州东百优品城和上海巴黎春天七宝店城市奥特莱斯三个存量改造项目。

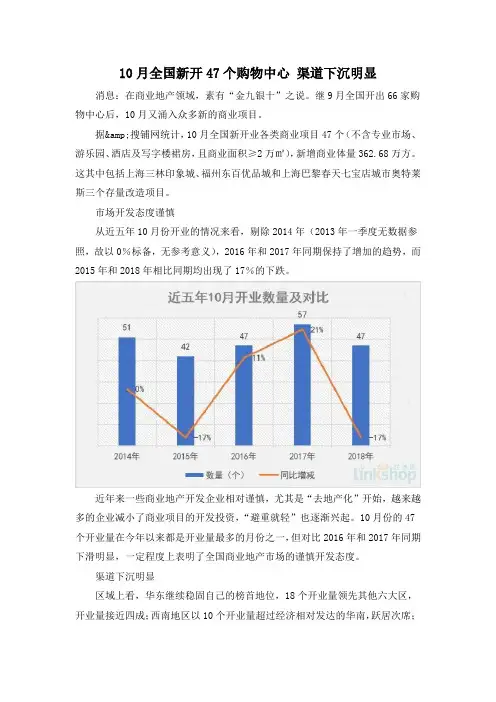

市场开发态度谨慎从近五年10月份开业的情况来看,剔除2014年(2013年一季度无数据参照,故以0%标备,无参考意义),2016年和2017年同期保持了增加的趋势,而2015年和2018年相比同期均出现了17%的下跌。

近年来一些商业地产开发企业相对谨慎,尤其是“去地产化”开始,越来越多的企业减小了商业项目的开发投资,“避重就轻”也逐渐兴起。

10月份的47个开业量在今年以来都是开业量最多的月份之一,但对比2016年和2017年同期下滑明显,一定程度上表明了全国商业地产市场的谨慎开发态度。

渠道下沉明显区域上看,华东继续稳固自己的榜首地位,18个开业量领先其他六大区,开业量接近四成;西南地区以10个开业量超过经济相对发达的华南,跃居次席;华南、华北、西北同以5个开业量紧随其后;表现相对疲软的是华中和东北两大区,各2个,且华中湖南和湖北两大省10月并无新项目入市。

从城市活跃度来看,上海最为活跃,有4个项目开业,不过有两个是存量改造项目;北京、天津、成都、达州和遵义5个城市的开业量均在2个以上。

可以看出,四大一线城市中,上海、北京表现正常,深圳和广州各一个项目开业,尤其是广州,今年8月、9月均无新项目亮相。

其他经济发达、商业环境较好的城市如杭州、重庆、西安、南京、苏州等地10月开业量均不理想,反倒是三四线城市的达州、遵义比较活跃,另外诸如安徽亳州、山东淄博、江西新余、河南平顶山、山西晋中、云南曲靖、陕西延安、甘肃武威、宁夏吴忠、新疆昌吉等地亦有项目开业。

60家商业地产品牌!在这个瞬息万变的市场中,创新⽐管控更适合⽣存。

在产品线复制中失败案例⽐⽐皆是,那些对复制条件要求极为苛刻的企业,和在复制中注重创新和差异化的商业地产企业却⼀路稳扎稳打。

在产品线的基础上,少⼀些标准化,多⼀些个性化,少⼀些KPI,多⼀些创新机制培育,对管理者赋能升维,才是对商业价值的最⼤化发掘。

1华润商业预计截⾄2020年,华润置地计划投⼊运营的商业项⽬达54个,2021年及以后开业的项⽬还将有17个,加上华润集团委托管理的项⽬,预计5年后,华润置地投⼊运营的购物中⼼将达到90个。

华润商业产品线⼀览2恒隆地产凭借多年在港发展及管理物业的经验和成就,⾃1992年开始,恒隆地产在上海打造了两项地标式物业,恒隆⼴场和港汇恒隆⼴场,⼤获成功。

恒隆商业产品线⼀览恒隆商业产品线⼀览3万科/印⼒集团⽬前印⼒作为万科旗下商业地产管理平台,在全国持有或管理的商业项⽬数量为126家,管理⾯积约1000万平⽅⽶;年已服务4.2亿客户。

印⼒计划未来三年⽬标管理⾯积达到2000万平⽅⽶。

据了解,万科与印⼒的整合仍在进⾏中,在⼴深区域,万科商业⽬前分为万科⼴深公司和印⼒⼴深公司,产品线相对独⽴。

印⼒商业产品线⼀览万科商业产品线⼀览4万达集团⽬前万达集团的投资重点是商业地产、⽂化旅游和互联⽹⾦融三⼤产业,2016年以后,万达每年将开业轻资产型万达⼴场超过50个。

万达商业产品线⼀览5凯德地产凯德地产凯德商业产品线⼀览6⼤悦城地产⼤悦城商业产品线⼀览7龙湖集团龙湖集团商业产品线⼀览8新鸿基新鸿基规划和在建的项⽬主要集中在华东地区,尤其是上海和南京两⼤城市,诸如上海徐家汇国贸中⼼ITC、南京国⾦中⼼IFC、上海莘庄天荟。

新鸿基在去年的年度财报中表⽰,未来五⾄六年内,集团在内陆投资物业⾯积约1200万平⽅尺。

新鸿基商业产品线⼀览9太古集团2000年后太古集团将太古汇、太古⾥及颐堤港三类产品线落地内陆,⽬前在内陆正运营的商业地产项⽬仅有5座,除北京三⾥屯太古⾥项⽬外,其余4座均为与其他开发商共同持有。

2012排名在前十名的房地产企业为:1 深圳市万科房地产有限公司2 深圳华侨城房地产有限公司3 深圳招商房地产有限公司4 深圳市振业(集团)股份有限公司5 深圳市水榭花都房地产有限公司6 中海地产集团有限公司7 佳兆业地产(深圳)有限公司8 金地(集团)股份有限公司9 深圳市绿景房地产开发有限公司10 深圳市尚模发展有限公司•万科企业股份有限公司•深圳市至祥置业有限公司•恒大地产集团•大连万达集团股份有限公司•中国海外发展有限公司•绿地控股集团有限公司•保利房地产(集团)股份有限公司•龙湖地产有限公司•华润置地有限公司•世茂房地产控股有限公司近日,搜狐焦点网记者从深圳市规划和国土资源委员会处了解到,2012年深圳市房地产企业综合实力排名出炉,深圳万科连续15年荣膺第一。

排名第二至第十的企业分别是:华侨城地产、招商地产、振业集团、水榭花都地产、中海地产、佳兆业集团、金地集团、绿景地产、尚模发展原文地址:深圳市知名房地产企业名录作者:李老师•深圳市广森投资集团有限公司•深圳市粤宝实业发展有限公司•深圳市宏发投资有限公司•深圳市京地投资发展有限公司•深圳市宝安龙华经济发展有限公司•永泰辉印刷(深圳)有限公司•深圳市深建华实业有限公司•深圳市祈年实业发展有限公司•深圳市旅游(集团)股份有限公司•深圳市海轩投资发展有限公司•深圳市德业基投资集团有限公司•深圳市龙岗鸿基房地产开发有限公司•深圳桑达房地产开发有限公司•深圳市圣尊实业发展有限公司•深圳市福中福房地产开发有限公司•深圳市龙岗德兴房地产开发有限公司•深圳经济特区工业园开发公司•深圳新浩房地产有限公司•鼎太房地产开发(深圳)有限公司•深圳市榕江实业有限公司•深圳润恒房地产开发集团有限公司•深圳市美地置业发展有限公司•深圳市龙岗长海实业有限公司•深圳锦峰集团有限公司•深圳市富春东方房地产开发有限公司•深圳新安湖实业有限公司•深圳市广业成投资发展有限公司•深圳金光华实业集团有限公司•深圳惠名房地产开发有限公司•深圳市沙头下沙实业股份有限公司•深圳市罗沙工程开发有限公司•深联实业(深圳)有限公司•深圳市合能房地产开发有限公司•深圳市鸿基房地产有限公司•深圳市华熙房地产有限公司•深圳市岗宏集团有限公司•深圳市国野股份有限公司•深圳市富源房地产开发有限公司•深圳市东埔实业集团有限公司•深圳市建业房地产开发有限公司•深圳市湖贝实业股份有限公司•深圳市华明辉置业有限公司•深圳海滨房产有限公司•深圳市利丰房地产开发有限公司•深圳玮鹏实业有限公司•深圳市光明房地产开发公司•深圳市海岸房地产开发有限公司•深圳市志联佳实业有限公司•深圳市建信房地产有限公司•深圳市鹏宝东物业发展有限公司•深圳市观澜物业发展有限公司•深圳恒丰房地产有限公司•深圳市盐田区城建集团有限公司•华业发展(深圳)有限公司•深圳世纪星源物业发展有限公司•深圳市清水河实业有限公司•中国南山开发(集团)股份有限公司•深圳市益田假日广场有限公司•深圳市森之润投资发展有限公司•深圳市朗朗投资集团有限公司•企业名称:天安中国投资有限公司企业代表:马申总经理企业简介:公司简介:天安(深圳)实业发展有限公司主营房地产,先后投资了深圳天安国际大厦、国贸商住大厦、天安数码城、国际旋转餐厅、文锦广场、万佳百货等项目,其投资兴建的天安数码城是知识经济和民营经济的发展带给房地产业的全新概念,定位为中小民营科技企业的发展基地,被国家科技部授予“国家级民营科技园”称号。

1、福田区华富街道长城开发彩田工业园更新单元.rar2、罗湖区笋岗街道深业泰富地块城市更新单元.rar3、南山区粤海街道虹海研发大楼更新单元示意图.rar4、宝安区新安街道中粮69区工业区更新单元示意图.rar5、宝安区沙井街道茭塘工业区更新单元示意图.rar6、龙岗区南湾街道上李朗工业区城市更新单元.rar7、龙华新区民治街道梅林关更新单元.rar8、龙华新区大浪办事处龙胜建设路工业区更新单元.rar9、龙华新区观澜办事处观城横坑河西片区城市更新单元.rar10、龙华新区龙华街道豪杰工业园城市更新单元公示图纸.rar《2015年深圳市城市更新单元计划第二批计划》一览表附图:1. 福田区梅林街道华强激光工厂城市更新单元拟拆除重建范围示意图2. 罗湖区翠竹街道万泽珠宝大厦城市更新单元拟拆除重建范围示意图3. 南山区招商街道蛇口工业区沿山路片区城市更新单元拟拆除重建范围示意图4. 宝安区福永街道凤凰第三工业区城市更新单元拟拆除重建范围示意图5. 宝安区松岗街道上山门工业区城市更新单元拟拆除重建范围示意图6. 宝安区松岗街道岗润工业区城市更新单元拟拆除重建范围示意图7. 宝安区松岗街道罗田工业区城市更新单元拟拆除重建范围示意图8. 宝安区沙井街道和一第三工业区城市更新单元拟拆除重建范围示意图9. 宝安区沙井街道共和旧村片区城市更新单元(范围调整)拟拆除重建范围示意图10. 宝安区沙井街道辛养工业区城市更新单元(范围调整)拟拆除重建范围示意图11. 宝安区新安街道25区城市更新单元(范围调整)拟拆除重建范围示意图12. 宝安区新安街道宝城25区城市更新单元(范围调整)拟拆除重建范围示意图13. 龙岗区平湖街道良安田新村城市更新单元拟拆除重建范围示意图14. 龙岗区坂田街道坂雪岗科技城04城市更新单元拟拆除重建范围示意图15. 龙岗区坂田街道坂雪岗科技城15城市更新单元拟拆除重建范围示意图16. 龙岗区龙岗街道梨园、梨一村片区城市更新单元拟拆除重建范围示意图17. 光明新区光明办事处光明集团办公大楼片区城市更新单元拟拆除重建范围示意图18. 光明新区光明办事处大丰安片区城市更新单元拟拆除重建范围示意图19. 光明新区公明办事处信宏城片区城市更新单元拟拆除重建范围示意图20. 坪山新区坪山办事处宝山南片区城市更新单元拟拆除重建范围示意图21. 龙华新区观澜办事处松元厦大布头片区城市更新单元拟拆除重建范围示意图22. 龙华新区民治办事处宝山工业区城市更新单元拟拆除重建范围示意图《2015年深圳市城市更新单元计划第三批计划》一览表及附图1罗湖区清水河街道外贸物流园城市更新单元.rar2罗湖区清水河街道海龙建筑制品有限公司H405-0033地块城市更新单元.rar 3罗湖区南湖街道食品大厦城市更新单元.rar4盐田区梅沙街道小梅沙村城市更新单元.rar5宝安区西乡街道庄边工业区城市更新单元.rar6宝安区石岩街道上下屋及田心旧村片区城市更新单元.rar7宝安区沙井街道东塘旧村片区更新单元.rar8宝安区沙井街道衙边工业区城市更新单元.rar9龙岗区龙岗街道新塘围片区城市更新单元.rar10龙岗区龙城街道盛平荔枝园城市更新单元.rar11坪山新区坪地街道冠云片区城市更新单元.rar12龙岗区平湖街道山厦工业区城市更新单元.rar13光明新区光明街道竹园片区城市更新单元.rar14光明新区公明街道元昇厂片区城市更新单元.rar15坪山新区坪山街道汤坑第一工业区城市更新单元.rar16坪山新区坪山街道马西片区城市更新单元.rar17龙华新区观澜办事处茜坑新村西片区城市更新单元.rar18龙华新区观澜办事处君子布君新片区城市更新单元.rar19龙华新区观澜办事处田心村城市更新单元.rar20大鹏新区葵涌街道上洞电厂城市更新单元.rar21福田区沙头街道下沙社区城市更新单元调整后拟拆除重建范围示意图.rar 22南山区粤海街道桂庙新村城市更新单元(范围调整).rar23宝安区新安街道宝城34-2片区城市更新单元(范围调整).rar24宝安区石岩街道总部经济园更新单元(范围调整).rar25宝安区石岩街道艾美特工业区城市更新单元(范围调整).rar26宝安区石岩街道华石工业区城市更新单元(范围调整).rar27龙岗区横岗街道六约南片塘坑片区城市更新单元(范围调整).rar28龙岗区龙岗街道老墟镇片区城市更新单元(范围调整).rar29坪山新区坪山街道东门老街城市更新单元(范围调整).rar30龙华新区龙华办事处油松片区城市更新单元(范围调整).rar31大鹏新区葵涌街道上洞片区城市更新单元(范围调整).rar《2015年深圳市城市更新单元计划第四批计划》(草案)一览表5. 南山区粤海街道科兴生物园城市更新单元拟拆除重建范围示意图6. 宝安区福永街道凤凰社区第一工业区城市更新单元拟拆除重建范围示意图7. 坪山新区坪山办事处正山甲片区城市更新单元拟拆除重建范围示意图8. 龙华新区民治办事处钟氏电子工业区城市更新单元拟拆除重建范围示意图9. 龙华新区大浪办事处英泰工业中心城市更新单元拟拆除重建范围示意图10. 龙华新区大浪办事处上下横朗城市更新单元拟拆除重建范围示意图11. 南山区桃源街道益力矿泉水厂城市更新单元(范围调整)拟拆除重建范围示意图12. 坪山新区坪山办事处飞东片区城市更新单元(范围调整)拟拆除重建范围示意图13. 坪山新区坪山办事处飞西片区城市更新单元(范围调整)拟拆除重建范围示意图14. 龙华新区民治办事处民治第三工业区更新单元(范围调整)拟拆除重建范围示意图文档附件:《2015年深圳市城市更新单元计划第四批计划》(草案)公众意见征询表.doc01-福田区沙头街道金地工业区城市更新单元拟拆除重建范围.rar02-福田区梅林街道中汽南华地块城市更新单元拟拆除重建范围.rar03-福田区香蜜湖街道侨城东B301-0030宗地城市更新单元拟拆除重建范围.rar04-南山区南山街道田厦巷头新村城市更新单元拟拆除重建范围示意图.rar05-南山区粤海街道科兴生物园城市更新单元拟拆除重建范围示意图.rar06-宝安区福永街道凤凰社区第一工业区更新单元拟拆除重建范围图.rar07-坪山新区坪山办事处正山甲片区城市更新单元拟拆除重建范围示意图.rar08-龙华新区民治办事处钟氏电子工业区城市更新单元拟拆除重建范围图.rar09-龙华新区大浪办事处英泰工业中心城市更新单元拟拆除重建范围图.rar10-龙华新区大浪办事处上下横朗城市更新单元拟拆除重建范围图.rar11-南山区桃源街道益力矿泉水厂城市更新单元(范围调整)拟拆除重建范围示意图.rar12-坪山新区坪山办事处飞东片区城市更新单元(范围调整)拟拆除重建范围示意图.rar13-坪山新区坪山办事处飞西片区城市更新单元(范围调整)拟拆除重建范围示意图.rar14-龙华新区民治办事处民治第三工业区更新单元(范围调整)拟拆除重建范围.rar。

房地产项目合同统计表模板英文回答:Real Estate Project Contract Statistics Template.Introduction:In the real estate industry, it is essential to maintain accurate records and statistics of project contracts. This helps in tracking the progress of various projects, analyzing trends, and making informed business decisions. To facilitate this process, a comprehensive contract statistics template is crucial. In this article, I will discuss the key components and benefits of such a template.Contract Identification:The first section of the contract statistics template is dedicated to contract identification. This includesdetails such as contract number, project name, client name, and contract start and end dates. By capturing these essential details in a standardized format, it becomes easier to search and retrieve specific contracts when required.Financial Information:The next section of the template focuses on the financial aspects of the contract. It includes details such as contract value, payment terms, and any additional financial arrangements. This information helps in monitoring the financial performance of the project and ensures that all financial obligations are met in a timely manner.Project Progress:Tracking the progress of a real estate project is crucial for effective project management. The template should include a section to record key milestones, completion dates, and any delays or issues encounteredduring the project. This information provides valuable insights into the project's timeline and helps in identifying potential bottlenecks or areas of improvement.Contract Amendments:Real estate projects often undergo changes and amendments during their lifecycle. The template should have a section dedicated to recording contract amendments, including the nature of the change, date of amendment, and any associated costs or implications. This allows for transparency and accountability in managing contract modifications.Contract Performance Evaluation:Evaluating the performance of contracts is essential to assess the success of a real estate project. The template should include metrics and indicators to measure the performance of each contract, such as adherence to timelines, budget, and quality standards. By analyzing this data, project managers can identify areas of improvementand take proactive measures to address any performance issues.Benefits of Using a Contract Statistics Template:Using a contract statistics template offers several benefits for real estate projects. Firstly, it streamlines the process of contract management by providing a standardized format for recording and organizing contract information. This saves time and effort in searching for specific contracts or details.Secondly, the template facilitates data analysis and reporting. By capturing relevant data points, project managers can generate reports and analyze trends to gain valuable insights into the performance of their projects. This enables informed decision-making and helps in identifying areas of improvement or potential risks.Furthermore, the template promotes transparency and accountability in contract management. All stakeholders have access to the same information, ensuring that everyoneis on the same page and can track the progress and performance of the project effectively.Conclusion:In conclusion, a comprehensive contract statistics template is essential for effective contract management in the real estate industry. It helps in identifying and tracking contracts, monitoring financial performance, evaluating project progress, managing contract amendments, and assessing contract performance. By using a standardized template, real estate professionals can streamline their operations, make informed decisions, and ensure the success of their projects.中文回答:房地产项目合同统计表模板。

2015年深圳房地产统计分析报告【内容摘要】第一部分:土地市场随着深圳新增土地资源的紧缺,城市更新用地在深圳的房地产市场中扮演着愈来愈重要的角色,2015年深圳楼市的火爆和亢奋,吸引社会各路资金齐聚深圳,从二三级市场蔓延到一级土地市场,2015年有限的土地出让,频频引发多家房企的大肆争夺,地王频出,楼面地价频创历史新高,位于宝安尖岗山的A122-0345宗地,楼面地价直逼8万元/平方米,成为近年来深圳楼市的地王新贵。

根据深圳房地产信息网的监测,2015年深圳共成交18块土地,其中4块居住用地,10块商业用地,3块商业服务业设施用地,1块商业性办公用地。

2015年共计用地面积320580平方米,同比减少77.4%,建筑面积1685717平方米,同比减少51.5%,成交金额3225101万元,同比减少37.8%,楼面地价上涨28.3%,为19132元/平方米。

点评:2015年是深圳楼市异常火爆和异常亢奋的一年,成交量创下2008年金融危机以来的新高,成交均价大幅创历史新高,二级市场的火爆渗透到土地市场,2015年可供出让的新增土地十分有限,进而引发全国各地的房地产企业来深圳分争市场蛋糕,有限的几块出让土地,纷纷成为深圳乃至全国土地市场的地王。

有限的土地出让远远不能够满足深圳高速发展的房地产市场,2015年深圳仅出让4块居住用地,能够为市场带来的有效供给仅为30万平方米,这样的供给量对深圳的住宅市场贡献甚微,近年来深圳大幅加大城市更新的力度,深圳楼市主要依赖于旧改项目,有效缓解了新增土地供应的不足。

2015年深圳仅定向转让1块商业性办公用地,写字楼市场无有效供给,由于2014年商业性办公用地出让体量很大,有效供给达100万平方米,因此,2015年的零供给并不会引起写字楼市场的供应紧张。

附一:2015年成交地块分布情况第二部分:住宅市场一新房市场1、2015年新房供应分析2015年,是深圳楼市量价大放异彩的一年,成交量同比增加65.2%,成交均价同比猛涨39.4%。

深圳中心区及中央商务区已建成投入使用和正在出售的商务楼宇将近30栋。

以下是局部有代表性的商务楼盘介绍。

〔排名不分先后〕1.已投入使用工程安联大厦由深圳市安联投资投资兴建的安联大厦位于深圳中心区心脏地带,西临金田路口和市民广场,东临鹏程五路,北为福中三路,南紧邻深南大道规划用地,占地5917.3平方米,其中商业面积8858.75平方米,办公面积62219.24平方米,高150米,共35层〔地下4层〕,拥有420个车位,是靠政府办公机构最近、品味最高的深圳中心区北区首座国际化智能写字楼。

大厦以“肺空间〞、“绿色办公〞、“阳光办公〞、“环保节能〞、和“城市文脉〞5大理念打造真正具有生态价值的健康商务空间,上下贯穿的中庭高150米,产生竖向气流带动空气流通,与室外自然空间相融,形成独特的建筑“肺〞空间,结合板式造型和巧妙的横向透风设计,保证了大厦的每一个角落都能享受自然的新鲜空气。

28个空中花园隔层有序地分布在安联大厦四侧,2000平方米的屋顶花园更是根据步行空间和视线透视原理精心打造。

8000平方米遮阳架立面采用透光隔热低辐射通透玻璃,躲避西晒的同时不影响采光,降低能耗。

2000平方米标准层设计合理,空间分割灵活,每单位面积500-2300平方米不等,户户朝阳,光亮通透,空气畅通。

4大智能集成系统〔通讯及办公室自动化、平安自动化、楼宇机电设备管理自动化系统及楼宇管理系统〕实时掌控全球信息变化。

2大世界品牌中央空调〔美国约克和日本大金VRV中央空调〕,另设室外空调机位,有效解决加班加时的后顾之忧。

1个全球顶级管家,有150年历史的“世界管家〞第一太平戴维斯为大厦提供代表全行业最高标准的物业管理效劳。

目前位居世界最大的船公司前二强的中国远洋运输〔集团〕总公司、伦敦上市并与世界顶级建筑商和38%世界500强客户合作的全球顶级办公室外包运营商雷格斯公司、财华社集团、2002年度和2003年度全美财富500强企业罗宾逊全球物流〔大连〕、中国检验认证〔集团〕〔CCIC〕的核心成员深圳、中国外乡最正确股份制商业银行招商银行、第一家获准在中国开业的欧洲合资寿险公司安联群众人寿保险、世界最具国际性特色银行之一的英国渣打银行等拥有全球宏大资源的跨国机构选择签约进驻深圳中心区安联大厦。

深圳9大商圈投资分析一城多中心商业格局正形成1-1【社会消费品零售额及增长趋势】龙华新区零售总额保持3%以上的速度快速增长,全区最高,客观反映龙华新区消费市场发展态势良好,商业市场发展潜力大。

2015年,深圳市社会消费品零售总额同比增长2%至人民币5017.84亿元。

1-2【中高端购物中心供应】近三年中高端购物中心新增供应主要集中在新兴商圈,其中龙华新区新增38万㎡,各大商业项目呈现出优势互补的特征,商业逐步成熟。

2015年,中高端购物中心供应量与净吸纳量持平,平均空置率约6.2%,核心及新兴商圈的控制率分化持续扩大,核心商圈的平均空置率同比上升0.7%至7.8%,新兴商圈的平均空置率同比下降4.6%至2.5%。

1-3【市场概述小结】随着新兴商圈商业发展,一城多中心商业格局正在形成2015年深圳社会消费品零售总额5017.84亿元,人均消费支出达到4.66万元,拥有强劲的消费力。

新兴商圈商业发展逐步成熟,各大商业项目呈优势互补的特征。

2-1【商圈发展过程】规律一:由以住宅底商为主的商圈向主题商业街区、集中商业商业为主的商圈发展演变。

规律二:由单一商圈发展到多个商圈并存发展和竞争。

深圳市商圈发展状况演变2-2【商业发展规划】沿地铁一号线、四号线,聚集罗湖“金三角”国际商业中心、华强北“互联网+电子交易”国际商贸区、福田中心商业区、宝安中心商业区、龙华新城商业中心区等多个重点商业中心区,是深圳商业发展的主轴,主要为深圳居民及外来人士提供全方位、多层次的综合商业服务;重点建设5个市级商业中心区,包括福田中心商业区、南山后海商业中心、宝安中心商业区、龙城中心商业区、龙华新城商业中心,18个区级商业中心区,包括东园路、深南东、梅林、南头、南油、西丽等。

【资料来源:深圳市商贸流通业发展“十三五”规划】2-3【商业格局】核心商圈仍以罗湖传统商圈、福田与南山中心商圈为主;随着东西走向的饱和发展,商业中心开始逐渐向北带状衍生,形成宝安、龙华、龙岗三大新兴商业组团。