关于燕塘乳业有限公司的财务报表分析

- 格式:docx

- 大小:44.60 KB

- 文档页数:4

燕塘乳业2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供5,877.95万元的资金供长期使用。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有2,837.77万元的权益资金可供经营活动之用。

3.总资金需求该企业资金富裕,富裕8,715.72万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为24,677.87万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是42,346.23万元,实际已经取得的短期带息负债为9,895万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为33,512.05万元,企业有能力在3年之内偿还的贷款总规模为37,929.14万元,在5年之内偿还的贷款总规模为46,763.32万元,当前实际的带息负债合计为9,895万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

该企业资产负债率较低,盈利水平在提高,当前不存在资金链断裂风险。

资金链断裂风险等级为0级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供8,904.92万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动不存在资金缺口。

4.未来一年会不会出现资金问题(1).未来保持当前盈利状况本期营业利润为5,271.88万元,存货为15,422.84万元,应收账款为12,308.3万元,其他应收款为0万元,应付账款为0万元,货币资金为24,677.87万元。

如果经营形势不发生大的变化,企业一年内不会出现资金缺口。

第1篇一、概述随着我国经济的快速发展和居民生活水平的不断提高,乳制品消费需求持续增长。

乳业作为我国重要的农产品加工业之一,对促进农业结构调整、增加农民收入、满足消费者需求等方面发挥着重要作用。

本报告通过对某乳业公司近三年的财务报表进行分析,旨在评估其财务状况、盈利能力、偿债能力、运营效率等方面,为投资者、管理层和相关部门提供决策参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析根据资产负债表,该公司总资产逐年增长,主要增长来自于流动资产和固定资产。

流动资产占比最高,表明公司短期偿债能力较强。

具体来看:(1)货币资金:占比逐年上升,表明公司现金流充裕。

(2)应收账款:占比相对稳定,但需关注其回收风险。

(3)存货:占比逐年下降,表明公司库存管理较为合理。

2. 负债结构分析该公司负债总额逐年增长,主要增长来自于流动负债。

流动负债占比高,表明公司短期偿债压力较大。

具体来看:(1)短期借款:占比逐年上升,需关注其利息支出。

(2)应付账款:占比相对稳定,表明公司供应商关系良好。

(3)预收账款:占比逐年下降,表明公司销售业务有所放缓。

3. 所有者权益分析所有者权益逐年增长,主要增长来自于留存收益。

表明公司盈利能力较强,股东投资回报较好。

(二)利润表分析1. 营业收入分析营业收入逐年增长,主要增长来自于主营业务收入。

表明公司产品市场需求旺盛,市场占有率不断提高。

2. 营业成本分析营业成本逐年增长,主要增长来自于原材料成本和人工成本。

需关注原材料价格波动和人工成本上升对公司盈利能力的影响。

3. 期间费用分析期间费用主要包括销售费用、管理费用和财务费用。

销售费用和管理费用逐年增长,表明公司营销和管理能力有所提升。

财务费用逐年下降,表明公司财务状况有所改善。

4. 净利润分析净利润逐年增长,表明公司盈利能力较强。

但需关注净利润增长幅度与营业收入增长幅度之间的关系,以判断公司盈利质量。

三、财务比率分析1. 偿债能力分析(1)流动比率:逐年上升,表明公司短期偿债能力较强。

第1篇一、引言乳业作为我国重要的食品行业之一,近年来在市场需求、产品创新、产业链拓展等方面都取得了显著成绩。

本报告通过对某乳业公司财务报告的分析,旨在揭示其财务状况、经营成果和现金流量等方面的情况,为投资者、管理层和相关部门提供决策参考。

二、财务报表概述1. 资产负债表分析(1)资产结构分析根据资产负债表,我们可以看到该公司资产总额为XX亿元,其中流动资产占比XX%,非流动资产占比XX%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

从资产结构来看,该公司流动资产占比相对较高,说明公司短期偿债能力较强。

但非流动资产占比相对较低,可能表明公司在长期发展方面存在一定的制约。

(2)负债结构分析该公司负债总额为XX亿元,其中流动负债占比XX%,非流动负债占比XX%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

从负债结构来看,该公司流动负债占比相对较高,说明公司短期偿债压力较大。

但非流动负债占比相对较低,可能表明公司在长期负债方面风险较小。

(3)所有者权益分析该公司所有者权益总额为XX亿元,占资产总额的XX%。

从所有者权益结构来看,该公司资本充足,有利于公司长期发展。

2. 利润表分析(1)营业收入分析该公司营业收入为XX亿元,同比增长XX%。

营业收入增长表明公司市场占有率有所提高,产品销售情况良好。

(2)营业成本分析该公司营业成本为XX亿元,同比增长XX%。

营业成本增长速度低于营业收入增长速度,说明公司成本控制能力较强。

(3)期间费用分析该公司期间费用为XX亿元,同比增长XX%。

期间费用增长速度低于营业收入增长速度,说明公司费用控制能力较好。

(4)利润总额分析该公司利润总额为XX亿元,同比增长XX%。

利润总额增长表明公司盈利能力较强。

3. 现金流量表分析(1)经营活动现金流量分析该公司经营活动现金流量为XX亿元,同比增长XX%。

经营活动现金流量增长表明公司经营活动产生的现金流入充足,有利于公司持续发展。

第1篇一、概述燕塘乳业股份有限公司(以下简称“燕塘乳业”或“公司”)成立于1993年,总部位于广东省广州市,是一家集奶牛养殖、乳品加工、乳品销售为一体的大型乳制品企业。

公司主要产品包括鲜奶、酸奶、奶粉、冰淇淋等,产品覆盖全国多个省市。

本文将对燕塘乳业的财务报告进行分析,旨在了解公司的财务状况、经营成果和现金流量。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据燕塘乳业2021年度资产负债表,公司总资产为XX亿元,其中流动资产占比较高,达到XX%。

具体来看,存货、应收账款和预付款项占流动资产的比例较大,分别为XX%、XX%和XX%。

这表明公司主要依赖存货周转和应收账款回收来维持日常运营。

(2)负债结构分析燕塘乳业的负债结构较为合理,长期负债和短期负债比例相对均衡。

长期负债主要用于公司固定资产的购置和扩建,短期负债主要用于日常运营和支付短期债务。

2. 利润表分析(1)营业收入分析从燕塘乳业2021年度利润表来看,公司营业收入为XX亿元,同比增长XX%,表明公司主营业务发展势头良好。

其中,鲜奶、酸奶、奶粉等主要产品的销售收入均有所增长。

(2)毛利率分析燕塘乳业的毛利率水平较为稳定,2021年度毛利率为XX%,与上年同期基本持平。

这表明公司在产品定价和成本控制方面具有一定的优势。

(3)费用分析燕塘乳业的费用控制较为合理,2021年度销售费用、管理费用和财务费用分别为XX亿元、XX亿元和XX亿元,同比增长XX%、XX%和XX%。

其中,销售费用增长主要由于市场推广力度加大,管理费用增长主要由于人员薪酬增加,财务费用增长主要由于贷款利息支出增加。

3. 现金流量表分析(1)经营活动现金流量分析燕塘乳业2021年度经营活动现金流量净额为XX亿元,同比增长XX%。

这表明公司主营业务产生的现金流量较为稳定,能够满足日常运营和偿还债务的需要。

(2)投资活动现金流量分析燕塘乳业2021年度投资活动现金流量净额为XX亿元,同比增长XX%。

燕塘乳业2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为60,041.19万元,与2022年三季度的64,372.6万元相比有所下降,下降6.73%。

企业通过销售商品、提供劳务所收到的现金为56,976.93万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的94.9%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加7,934.93万元。

二、现金流出结构分析2023年三季度现金流出为63,946.13万元,与2022年三季度的61,377.03万元相比有所增长,增长4.19%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的60.24%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金基本不变,企业经营活动现金流入基本稳定。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与经营活动有关的现金;取得借款收到的现金;无形资产和其他长期资产收回的现金净额。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;偿还债务支付的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度燕塘乳业投资活动需要资金6,497.64万元;经营活动创造资金7,934.93万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度燕塘乳业筹资活动需要净支付资金5,342.22万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负3,904.93万元,与2022年三季度的2,995.56万元相比,2023年三季度出现现金净亏空,亏空3,904.93万元。

2023年三季度经营活动产生的现金流量净额为7,934.93万元,与2022年三季度的9,735.69万元相比有较大幅度下降,下降18.50%。

广东燕塘乳业股份有限公司财务报表分析摘要十九大提出“要实施健康中国战略,完善国民健康政策”,奶业和乳制品作为国民健康饮食中的重要一部分,国家与政府对于该行业的政策支持和关注越来越多。

如今,乳制品行业的交流活动越来越多,各乳业企业积极参与其中,该活动是由政府主导、部委参与、行业自治协会协办,所以有着政府与业内自律的同时监管,乳制品行业将会迎来更好的发展前景。

更有创新要素供给的改革,未来乳制品行业前景依旧可期。

燕塘乳业作为华南乳业的领头牛,2018年,公司推动全产业链升级,因此成为华南唯一一家中国奶业20强企业,有着一定的知名度与市场。

消费者的关注度越来越高。

本文依据燕塘乳业2016年至2018年的财务报告,首先通过比较分析法对燕塘乳业2016-2018年的财务报表进行分析;其次通过比率分析法对燕塘乳业的财务效率进行分析;然后运用杜邦分析法综合分析燕塘乳业的财务状况和经营成果;最后对燕塘乳业的财务状况、经营成果和现金流量进行综合评价,并针对发现的问题提出解决措施和建议。

关键词:燕塘乳业;财务报表;财务指标;杜邦分析Analysis Financial Statements of Guangdong YantangDairy Co.,ltdAbstractThe 19th National Congress of the Communist Party of China proposed "to implement the healthy China strategy and improve the national health policy". As an important part of the national healthy diet, the dairy industry and dairy products are bound to receive more and more policy support and attention from the government and the state. Nowadays, there are more and more communication activities in the dairy industry, in which dairy enterprises actively participate.This activity is led by the government, with the participation of ministries, and co-organized by the industry autonomous association. Therefore, with the supervision of the government and the industry self-discipline, the dairy industry will usher in a better development prospect. Moreover, with the reform of the innovation factor supply, the future prospects of dairy industry can still be expected. As the leading cow of the dairy industry in south China, Yantang Dairy Co.,ltd promoted the upgrading of the whole industrial chain in 2018. Therefore, it has become the only one of China's top 20 dairy enterprises in south China, with certain popularity and market. Consumers are paying more and more attention.Based on the financial reports of Yantang Dairy Co.,ltd from 2016 to 2018, this paper firstly analyzes the financial statements of Yantang Dairy Co.,ltd from 2016 to 2018 through comparative analysis. Secondly, the financial efficiency of Yantang Dairy Co.,ltd was analyzed by ratio analysis method. Then, Dupont analysis method was used to comprehensively analyze the financial status and operating results of Yantang Dairy Co.,ltd. Finally, the financial status, operating results and cash flow of yantang dairy were comprehensively evaluated, and solutions and Suggestions were put forward for the problems found.Key words:Yantang Dairy Co.,ltd; Financial Statements; Financial indicators; DuPont Analysis目录摘要 (I)Abstract (II)一、引言 (1)二、财务报表分析相关理论 (1)(一)财务报表分析的含义及意义 (1)(二)财务报表分析的主要方法 (1)三、燕塘乳业股份有限公司概况 (2)(一)公司简介 (2)(二)当前所处行业发展状况 (2)四、燕塘乳业财务报表分析 (3)(一)燕塘乳业资产负债表分析 (3)(二)燕塘乳业利润表分析 (10)(三)燕塘乳业现金流量表分析 (13)五、燕塘乳业财务效率指标分析 (16)(一)盈利能力分析 (17)(二)营运能力分析 (17)(三)偿债能力分析 (18)(四)发展能力分析 (19)六、杜邦财务综合分析 (20)七、燕塘乳业财务分析综合评价与建议 (21)(一)评价 (21)(二)未来发展建议 (21)参考文献 (23)附录 (24)一、引言随着十九大提出“要实施健康中国战略,完善国民健康政策”,奶业和乳制品作为国民健康饮食中的重要一部分,国家与政府对于该行业的政策支持和关注越来越多,国内乳制品行业迎来了更加良好的发展前景。

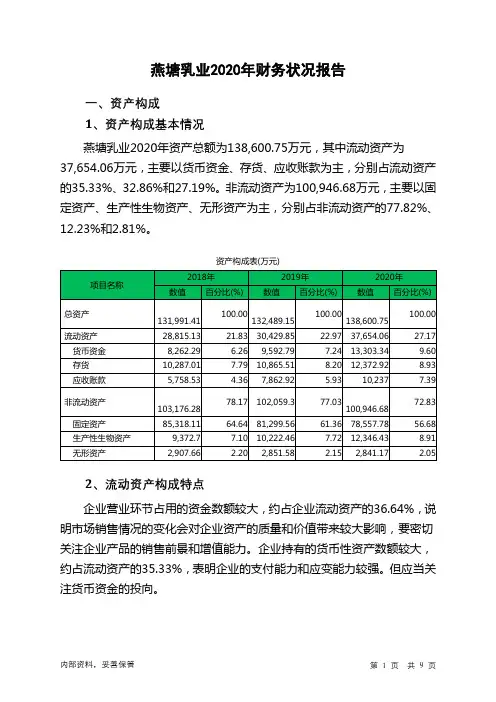

燕塘乳业2020年财务状况报告一、资产构成1、资产构成基本情况燕塘乳业2020年资产总额为138,600.75万元,其中流动资产为37,654.06万元,主要以货币资金、存货、应收账款为主,分别占流动资产的35.33%、32.86%和27.19%。

非流动资产为100,946.68万元,主要以固定资产、生产性生物资产、无形资产为主,分别占非流动资产的77.82%、12.23%和2.81%。

资产构成表(万元)2、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的36.64%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的35.33%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产28,815.13 100.00 30,429.85 100.00 37,654.06 100.00 货币资金8,262.29 28.67 9,592.79 31.52 13,303.34 35.33 存货10,287.01 35.70 10,865.51 35.71 12,372.92 32.86 应收账款5,758.53 19.98 7,862.92 25.84 10,237 27.19 预付款项3,312.93 11.50 1,664.62 5.47 1,422.79 3.78 其他应收款202.67 0.70 177.78 0.58 244.82 0.65 其他流动资产990.47 3.44 266.23 0.87 73.2 0.193、资产的增减变化2020年总资产为138,600.75万元,与2019年的132,489.15万元相比有所增长,增长4.61%。

4、资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加3,710.55万元,应收账款增加2,374.08万元,生产性生物资产增加2,123.96万元,存货增加1,507.4万元,长期待摊费用增加273.39万元,递延所得税资产增加157.08万元,其他非流动资产增加148.48万元,其他应收款增加67.05万元,共计增加10,362万元;以下项目的变动使资产总额减少:无形资产减少10.41万元,其他流动资产减少193.03万元,预付款项减少241.83万元,在建工程减少1,063.35万元,固定资产减少2,741.78万元,共计减少4,250.4万元。

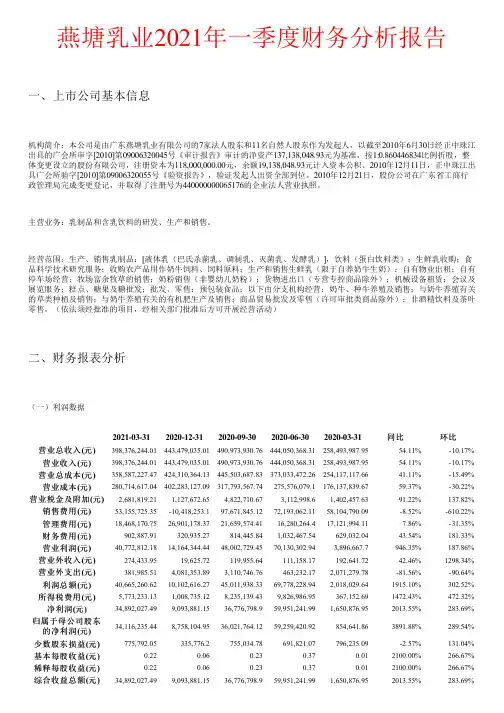

燕塘乳业2021年一季度财务分析报告一、上市公司基本信息机构简介:本公司是由广东燕塘乳业有限公司的7家法人股东和11名自然人股东作为发起人,以截至2010年6月30日经正中珠江出具的广会所审字[2010]第09006320045号《审计报告》审计的净资产137,138,048.93元为基准,按1:0.860446834比例折股,整体变更设立的股份有限公司,注册资本为118,000,000.00元,余额19,138,048.93元计入资本公积。

2010年12月11日,正中珠江出具广会所验字[2010]第09006320055号《验资报告》,验证发起人出资全部到位。

2010年12月21日,股份公司在广东省工商行政管理局完成变更登记,并取得了注册号为440000000065176的企业法人营业执照。

主营业务:乳制品和含乳饮料的研发、生产和销售。

经营范围:生产、销售乳制品:[液体乳(巴氏杀菌乳、调制乳、灭菌乳、发酵乳)],饮料(蛋白饮料类);生鲜乳收购;食品科学技术研究服务;收购农产品用作奶牛饲料、饲料原料;生产和销售生鲜乳(限于自养奶牛生奶);自有物业出租;自有停车场经营;牧场富余牧草的销售;奶粉销售(非婴幼儿奶粉);货物进出口(专营专控商品除外);机械设备租赁;会议及展览服务;糕点、糖果及糖批发;批发、零售:预包装食品;以下由分支机构经营:奶牛、种牛养殖及销售;与奶牛养殖有关的草类种植及销售;与奶牛养殖有关的有机肥生产及销售;商品贸易批发及零售(许可审批类商品除外);非酒精饮料及茶叶零售。

(依法须经批准的项目,经相关部门批准后方可开展经营活动)二、财务报表分析(一)利润数据2021-03-312020-12-312020-09-302020-06-302020-03-31同比环比营业总收入(元)398,376,244.01443,479,035.01490,973,930.76444,050,368.31258,493,987.9554.11%-10.17%营业收入(元)398,376,244.01443,479,035.01490,973,930.76444,050,368.31258,493,987.9554.11%-10.17%营业总成本(元)358,587,227.47424,310,364.13445,503,687.83373,033,472.26254,117,117.6641.11%-15.49%营业成本(元)280,714,617.04402,283,127.09317,793,567.74275,576,079.1176,137,839.6759.37%-30.22%营业税金及附加(元)2,681,819.211,127,672.654,822,710.673,112,998.61,402,457.6391.22%137.82%销售费用(元)53,155,725.35-10,418,253.197,671,845.1272,193,062.1158,104,790.09-8.52%-610.22%管理费用(元)18,468,170.7526,901,178.3721,659,574.4116,280,264.417,121,994.117.86%-31.35%财务费用(元)902,887.91320,935.27814,445.841,032,467.54629,032.0443.54%181.33%营业利润(元)40,772,812.1814,164,344.4448,002,729.4570,130,302.943,896,667.7946.35%187.86%营业外收入(元)274,433.9519,625.72119,955.64111,158.17192,641.7242.46%1298.34%营业外支出(元)381,985.514,081,353.893,110,746.76463,232.172,071,279.78-81.56%-90.64%利润总额(元)40,665,260.6210,102,616.2745,011,938.3369,778,228.942,018,029.641915.10%302.52%所得税费用(元)5,773,233.131,008,735.128,235,139.439,826,986.95367,152.691472.43%472.32%净利润(元)34,892,027.499,093,881.1536,776,798.959,951,241.991,650,876.952013.55%283.69%归属于母公司股东34,116,235.448,758,104.9536,021,764.1259,259,420.92854,641.863891.88%289.54%的净利润(元)少数股东损益(元)775,792.05335,776.2755,034.78691,821.07796,235.09-2.57%131.04%基本每股收益(元)0.220.060.230.370.012100.00%266.67%稀释每股收益(元)0.220.060.230.370.012100.00%266.67%综合收益总额(元)34,892,027.499,093,881.1536,776,798.959,951,241.991,650,876.952013.55%283.69%归属于母公司所有者的综合收益总额(元)34,116,235.448,758,104.9536,021,764.1259,259,420.92854,641.863891.88%289.54%归属于少数股东的综合收益总额(元)775,792.05335,776.2755,034.78691,821.07796,235.09-2.57%131.04%利润分析:2021年一季度利润总额为4066.53万元,与2020年一季度的201.8万元相比,增长1915.13%;环比2020年四季度的1010.26万元相比,增长302.52%,利润总额主要来源于主营业务。

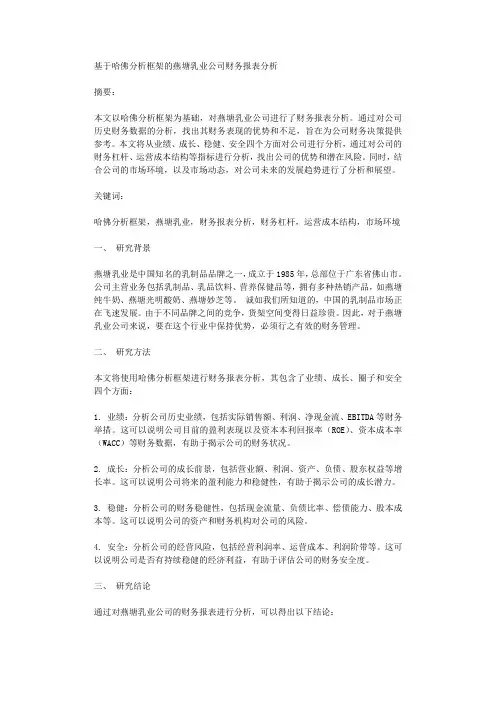

基于哈佛分析框架的燕塘乳业公司财务报表分析摘要:本文以哈佛分析框架为基础,对燕塘乳业公司进行了财务报表分析。

通过对公司历史财务数据的分析,找出其财务表现的优势和不足,旨在为公司财务决策提供参考。

本文将从业绩、成长、稳健、安全四个方面对公司进行分析,通过对公司的财务杠杆、运营成本结构等指标进行分析,找出公司的优势和潜在风险。

同时,结合公司的市场环境,以及市场动态,对公司未来的发展趋势进行了分析和展望。

关键词:哈佛分析框架,燕塘乳业,财务报表分析,财务杠杆,运营成本结构,市场环境一、研究背景燕塘乳业是中国知名的乳制品品牌之一,成立于1985年,总部位于广东省佛山市。

公司主营业务包括乳制品、乳品饮料、营养保健品等,拥有多种热销产品,如燕塘纯牛奶、燕塘光明酸奶、燕塘妙芝等。

诚如我们所知道的,中国的乳制品市场正在飞速发展。

由于不同品牌之间的竞争,货架空间变得日益珍贵。

因此,对于燕塘乳业公司来说,要在这个行业中保持优势,必须行之有效的财务管理。

二、研究方法本文将使用哈佛分析框架进行财务报表分析,其包含了业绩、成长、圈子和安全四个方面:1. 业绩:分析公司历史业绩,包括实际销售额、利润、净现金流、EBITDA等财务举措。

这可以说明公司目前的盈利表现以及资本本利回报率(ROE)、资本成本率(WACC)等财务数据,有助于揭示公司的财务状况。

2. 成长:分析公司的成长前景,包括营业额、利润、资产、负债、股东权益等增长率。

这可以说明公司将来的盈利能力和稳健性,有助于揭示公司的成长潜力。

3. 稳健:分析公司的财务稳健性,包括现金流量、负债比率、偿债能力、股本成本等。

这可以说明公司的资产和财务机构对公司的风险。

4. 安全:分析公司的经营风险,包括经营利润率、运营成本、利润阶带等。

这可以说明公司是否有持续稳健的经济利益,有助于评估公司的财务安全度。

三、研究结论通过对燕塘乳业公司的财务报表进行分析,可以得出以下结论:1. 在业绩方面:燕塘乳业公司在近几年的发展中表现稳健,实现了增长。

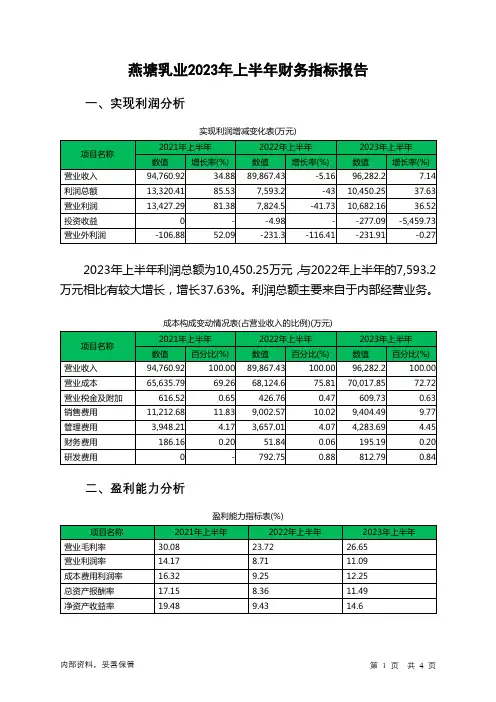

燕塘乳业2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年上半年利润总额为10,450.25万元,与2022年上半年的7,593.2万元相比有较大增长,增长37.63%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)燕塘乳业2023年上半年的营业利润率为11.09%,总资产报酬率为11.49%,净资产收益率为14.60%,成本费用利润率为12.25%。

企业实际投入到企业自身经营业务的资产为178,747.82万元,经营资产的收益率为11.95%,而对外投资的收益率为-7.23%。

2023年上半年营业利润为10,682.16万元,与2022年上半年的7,824.5万元相比有较大增长,增长36.52%。

以下项目的变动使营业利润增加:其他收益增加124.53万元,资产减值损失减少24.02万元,共计增加148.55万元;以下项目的变动使营业利润减少:投资收益减少272.11万元,资产处置收益减少100.88万元,信用减值损失减少99.4万元,营业成本增加1,893.25万元,管理费用增加626.68万元,销售费用增加401.93万元,营业税金及附加增加182.97万元,财务费用增加143.35万元,研发费用增加20.04万元,共计减少3,740.61万元。

各项科目变化引起营业利润增加2,857.66万元。

三、偿债能力分析偿债能力指标表项目名称2021年上半年2022年上半年2023年上半年流动比率 1.35 1.18 1.16速动比率0.96 0.72 0.852023年上半年流动比率为1.16,与2022年上半年的1.18相比略有下降。

2023年上半年流动比率比2022年上半年下降的主要原因是:2023年上半年流动资产为56,123.75万元,与2022年上半年的63,088.18万元相比有较大幅度下降,下降11.04%。

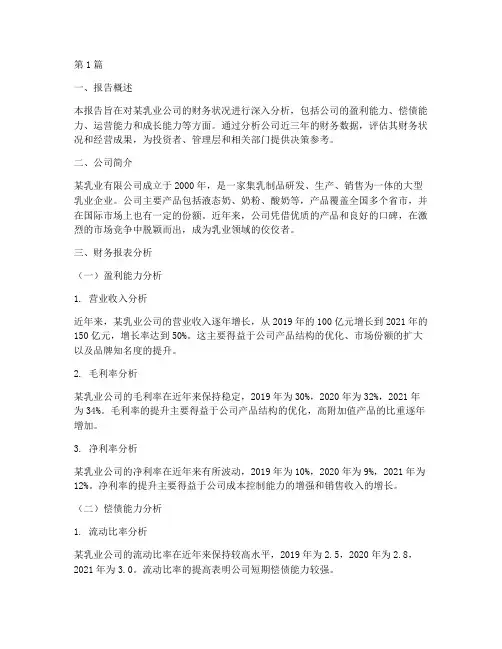

第1篇一、报告概述本报告旨在对某乳业公司的财务状况进行深入分析,包括公司的盈利能力、偿债能力、运营能力和成长能力等方面。

通过分析公司近三年的财务数据,评估其财务状况和经营成果,为投资者、管理层和相关部门提供决策参考。

二、公司简介某乳业有限公司成立于2000年,是一家集乳制品研发、生产、销售为一体的大型乳业企业。

公司主要产品包括液态奶、奶粉、酸奶等,产品覆盖全国多个省市,并在国际市场上也有一定的份额。

近年来,公司凭借优质的产品和良好的口碑,在激烈的市场竞争中脱颖而出,成为乳业领域的佼佼者。

三、财务报表分析(一)盈利能力分析1. 营业收入分析近年来,某乳业公司的营业收入逐年增长,从2019年的100亿元增长到2021年的150亿元,增长率达到50%。

这主要得益于公司产品结构的优化、市场份额的扩大以及品牌知名度的提升。

2. 毛利率分析某乳业公司的毛利率在近年来保持稳定,2019年为30%,2020年为32%,2021年为34%。

毛利率的提升主要得益于公司产品结构的优化,高附加值产品的比重逐年增加。

3. 净利率分析某乳业公司的净利率在近年来有所波动,2019年为10%,2020年为9%,2021年为12%。

净利率的提升主要得益于公司成本控制能力的增强和销售收入的增长。

(二)偿债能力分析1. 流动比率分析某乳业公司的流动比率在近年来保持较高水平,2019年为2.5,2020年为2.8,2021年为3.0。

流动比率的提高表明公司短期偿债能力较强。

2. 速动比率分析某乳业公司的速动比率在近年来也保持较高水平,2019年为2.0,2020年为2.2,2021年为2.4。

速动比率的提高表明公司短期偿债能力更强。

3. 资产负债率分析某乳业公司的资产负债率在近年来有所下降,2019年为60%,2020年为55%,2021年为50%。

资产负债率的下降表明公司负债水平有所降低,财务风险有所降低。

(三)运营能力分析1. 存货周转率分析某乳业公司的存货周转率在近年来有所下降,2019年为5次,2020年为4次,2021年为3次。

广东燕塘乳业股份有限公司2020年年度财务预算报告根据广东燕塘乳业股份有限公司(以下简称“公司”)《章程》等相关规定,公司以2019年度经审计的经营业绩为基础,结合公司战略发展目标及2020年市场营销计划、生产经营计划、产品开发计划、质量控制计划、资本运作规划等,经过慎重分析研究,编制了《2020年年度财务预算报告》。

主要指标如下:一、2020年度的主要预算指标1、产销量:预计同比变动-20%至20%。

2、营业收入:预计同比变动-20%至20%。

3、归属母公司所有者的净利润:预计同比变动-40%至10%。

二、关于净利润的情况说明1、在新冠肺炎疫情影响下,各地加强防疫管控,人民出行意愿降低,交通受阻,导致乳品消费市场进入较为低迷阶段,从而限制了乳制品产品的市场消化,预计疫情期间销售量受到一定影响。

2、预计受疫情影响全球经济下行已成大概率事件,全球贸易往来受限将导致公司主要进口材料及饲料成本上升。

3、国内乳制品行业竞争将更趋激烈,公司为刺激消费、抢占市场,促进产销量提升,将加强市场推广、加大投入市场的促销力度,由此会带来相关费用及成本增加。

4、为最大程度降低疫情对公司运营的影响,公司投入的防控措施将导致的管理成本上升。

三、制定2020年度财务预算的基本假设1、公司所遵循的国家和地方现行有关法律、法规和制度无重大变化;2、公司主要经营所在地及业务涉及地区的社会经济环境无重大变化;3、无其他不可抗力及不可预见因素对公司造成重大不利影响。

四、确保预算完成的主要措施2020年度,为实现公司持续健康发展,顺利完成年度各项指标,必须全力以赴做好以下各项工作:1、坚持贯彻“质量立企”的发展方针,充分利用一体化全产业链优势,确保产品质量;同时开发新产品,提高产品竞争力。

2、进一步采取措施提升新设备生产效能,推进精益生产,降本增效,发挥产能优势,降低生产损耗,压缩成本。

3、进一步深化公司的品牌建设,紧抓大湾区建设机遇,加强湾区内新兴渠道和新兴区域的开拓与推广,同时做好对传统渠道、市场的精耕横拓,促进销量增长。

关于燕塘乳业有限公司的财务报表分析摘要:财务报表分析是以企业的财务报表和其他资料为基本一句,采用专门的分析工具和方法,从财务报表中寻找有用的信息,有效地寻求企业经营的财务状况变化的原因,从而对企业的财务状况、经营成果和现金流量进行综合与评价的过程。

本文结合上市公司燕塘乳业股份有限公司今年来的财务报表,利用财务报表提供的基本信息,结合财务报表分析中的财务报表和各项财务指标,主要对该公司的偿债能力,盈利能力营运能力方面进行原因分析和结果预测,大致了解一下该公司的经营情况。

关键词:财务报表、财务报表分析、财务指标、经营情况企业简介:广东燕塘乳业股份有限公司是一家集牧场、研发、加工、销售于一体,目前华南地区规模最大的乳制品生产企业之一。

自2005 年起,燕塘乳业分别斥资在粤西的湛江市和粤东的汕头市建立乳品厂,形成了广州、湛江和汕头三大生产基地。

公司目标是以广东为大本营,业务逐步渗透福建、江西、湖南、广西和海南等省份。

燕塘乳业是由广东省燕塘投资有限公司、广东省粤垦投资有限公司、广东省湛江农垦集团公司等18 个股东联合出资而成。

公司是广东地区的乳业龙头,巴氏杀菌奶、花式奶为主要产品。

其中巴氏杀菌奶属于液体乳,花式奶为乳饮料。

公司以低温奶为主,占营收的 4 成。

行业分析:2005-2014 年,我国乳制品制造行业利润总额整体呈现出较快增长的态势,尽管2008 年行业利润总额出现负增长,但经过2009-2010 年全面复苏后,我国乳制品行业的盈利规模得以迅速恢复,其中2009 年及 2011 年利润总额增幅度较大。

我国乳制品行业发展时间较短,但发展非常迅速,乳制品消费量持续增长。

未来在乳制品行业发展的有利因素和不利因素的共同作用下,行业利润空间预计将继续维持稳定。

公司财务报表分析:一、资产负债比较分析资产负债表资产负债表摘要2014/12/31 2013/12/31 2012/12/31 2011/12/31货币资金 (万元 ) 48,886 15,659 9,431 4,346应收账款 (万元 ) 1,340 1,150 1,152 1,428存货 (万元 ) 5,790 5,293 4,257 3,629流动资产合计(万元 ) 57,850 24,136 16,536 12,020固定资产净额(万元 ) 26,153 25,881 22,068 21,141资产总计 (万元 ) 96,074 58,006 45,963 38,996 流动负债合计(万元 ) 21,373 22,066 18,358 18,296非流动负债合计(万元) 719 761 990 614负债合计 (万元 ) 22,092 22,827 19,348 18,910所有者权益 ( 或股东权益 ) 合计73,982 35,179 26,615 20,086 (万元 )表 1资产负债变动分析表2012 年比 2011 年 2013 年比 2012 年 2014 年比 2013 年总资产增加百分比17.87 26.2 65.63总负债增加百分比 2.32 14.18 3.33股东权益增加百分比32.51 32.18 110.3表 2(一)增加变动分析由上表可以看出,燕塘乳液股份有限公司的资产规模是呈逐年上升趋势的。

关于燕塘乳业有限公司的财务报表分析摘要:财务报表分析是以企业的财务报表和其他资料为基本一句,采用专门的分析工具和方法,从财务报表中寻找有用的信息,有效地寻求企业经营的财务状况变化的原因,从而对企业的财务状况、经营成果和现金流量进行综合与评价的过程。

本文结合上市公司燕塘乳业股份有限公司今年来的财务报表,利用财务报表提供的基本信息,结合财务报表分析中的财务报表和各项财务指标,主要对该公司的偿债能力,盈利能力营运能力方面进行原因分析和结果预测,大致了解一下该公司的经营情况。

关键词:财务报表、财务报表分析、财务指标、经营情况企业简介:广东燕塘乳业股份有限公司是一家集牧场、研发、加工、销售于一体,目前华南地区规模最大的乳制品生产企业之一。

自2005 年起,燕塘乳业分别斥资在粤西的湛江市和粤东的汕头市建立乳品厂,形成了广州、湛江和汕头三大生产基地。

公司目标是以广东为大本营,业务逐步渗透福建、江西、湖南、广西和海南等省份。

燕塘乳业是由广东省燕塘投资有限公司、广东省粤垦投资有限公司、广东省湛江农垦集团公司等18 个股东联合出资而成。

公司是广东地区的乳业龙头,巴氏杀菌奶、花式奶为主要产品。

其中巴氏杀菌奶属于液体乳,花式奶为乳饮料。

公司以低温奶为主,占营收的 4 成。

行业分析:2005-2014 年,我国乳制品制造行业利润总额整体呈现出较快增长的态势,尽管2008 年行业利润总额出现负增长,但经过2009-2010 年全面复苏后,我国乳制品行业的盈利规模得以迅速恢复,其中 2009 年及 2011 年利润总额增幅度较大。

我国乳制品行业发展时间较短,但发展非常迅速,乳制品消费量持续增长。

未来在乳制品行业发展的有利因素和不利因素的共同作用下,行业利润空间预计将继续维持稳定。

公司财务报表分析:一、资产负债比较分析资产负债表资产负债表摘要2014/12/312013/12/312012/12/312011/12/31货币资金 (万元 )48,88615,6599,4314,346应收账款 (万元 )1,3401,1501,1521,428存货 (万元 )5,7905,2934,2573,629流动资产合计 (万元 )57,85024,13616,53612,020固定资产净额 (万元 )26,15325,88122,06821,141资产总计 (万元 )96,07458,00645,96338,996流动负债合计 (万元 )21,37322,06618,35818,296非流动负债合计 ( 万元 )719761990614负债合计 (万元 )22,09222,82719,34818,910所有者权益 ( 或股东权益 ) 合计73,98235,17926,61520,086(万元 )表1资产负债变动分析表2012 年比 2011 年 2013年比 2012 年 2014 年比 2013 年总资产增加百分比17.8726.265.63总负债增加百分比 2.3214.18 3.33股东权益增加百分比32.5132.18110.3表 2(一)增加变动分析由上表可以看出,燕塘乳液股份有限公司的资产规模是呈逐年上升趋势的。

总资产和股东权益从 2011 年到 2014 年一直呈增加趋势,而且增加的百分比也呈上升趋势尤其是在2013 年到2014 年股东权益增加百分比翻了一番,说明公司股东注重自己的权益。

而负债增加百分比总体较低,虽然在 2012 年到 2013 年间负债增加百分比较大,在总资产增加百分比较少的前提下,负债增加率高,说明公司有较高的风险,但是 2013 年到 2014 年负债增加百分比有回落,控制在了较低的增长率,说明公司意识到负债带来了高风险,转而采取了较稳健的财务政策。

由以上增长趋势来看,总资产以及股东权益的增加比率比总负债的增加比率高,说明公司采用低风险的财政政策,使得公司具有良好的发展前景。

(二)短期偿债能力分析(1)流动比率流动比率 =流动资产 / 流动负债该公司 12 年的流动比率为 0.90, 13 年为 1.09, 14 年为 2.71,流动比率一直在增加,到14年增加到 2.71 倍,说明公司注重短期偿债能力,能合理的配置流动资产与固定资产,最为有效的运用资金。

(2)速动比率速动比率 =速动资产 / 流动负债速动比率剔除了变现能力较弱的存货项目,它更能反映企业的短期偿债能力。

该公司12 年的速动比率为 0.67 ,13 年为 0.85,14 年为 2.43,速动比率也一直增加,到 14 年增加到 2.43倍,说明燕塘公司的变现能力强,短期偿债能力也强。

(三)长期偿债能力(1)资产负债率资产负债率 =总负债 / 总资产资产负债率越高,说明企业的长期偿债能力就越弱,债权人的保证程度就越弱。

该企业的资产负债率 12 年为 42.09%, 13 年为 39.35%?14 年为 22.99%。

从数据可以看出,该企业的资产负债率呈现逐年下降趋势的,说明企业调节自身的资本结构,以降低负债带来的企业风险。

企业的长期偿债能力强,风险系数却较低,对债权人的保证程度较高。

(2)负债权益比率产权比率 =负债 / 股东权益该企业的产权比率 12 年为 72.70% , 13 年为 64.89% , 14 年为 29.86% 。

从这些数据可以看出,该企业的产权比率呈现逐年下降趋势的,从该比率可以看出,该企业对负债的依赖度逐渐降低的,相应企业的风险也降低,所有者权益也逐渐。

该企业的长期偿债能力还是较强的。

二、经营效益比较分析利润表利润表摘要2014/12/312013/12/312012/12/312011/12/31营业收入 (万元 )94,99187,78177,39964,902营业成本 (万元 )64,94561,31353,29846,004营业利润 (万元 )10,1268,8518,0926,241利润总额 (万元 )10,0288,9048,1476,222所得税费用 ( 万元 )2,1491,8731,6171,046净利润 (万元 )7,8807,0316,5295,176基本每股收益0.650.590.550.43(一)资产有效率分析( 1)总资产周转率总资产周转率 =营业收入 / 平均总资产总资产周转率反映了企业相对其资产规模所产生的营业量。

该企业的总资产周转率12 年为1.82 次, 13 年为 1.69 次, 14 年为 1.23 次。

从数据可以看出,该企业的总资产周转率是呈现逐年下降趋势,但是下降较为缓慢,相对稳定。

由于该公司近年来的主营业务收入增加幅度不大,而总资产增加幅度较大,所以周转率出现下降情况。

虽然主营业务成本也在同时提高,但是增加的幅度没有收入增加的幅度大,这说明企业的全部资产经营效率还是较好的。

总体来看,该企业的主营收入是呈现增长状态的。

(2)固定资产周转率固定资产周转率 =营业收入 /固定资产固定资产周转率反映了企业利用其固定资产的生产能力的程度。

该企业的固定资产周转率12 年为 3.50 次, 13 年为 3.39 次, 14 年为 3.63 次。

从数据可以看出,该企业的固定资产周转率相对稳定,没有太大的增长幅度,而且13 年有所下降。

如果公司生产人员提出调拨资金以供新的资本投资时,管理层应该注意。

( 3)存货周转率存货周转率 =营业成本 /平均存货该企业的存货周转率12 年为 13.51 次, 13 年为 12.84 次, 14 年为 11.71 次。

从这些数据可以看出,该企业的存货周转率同样是呈现逐年下降趋势的。

这说明该企业的存货在逐年增加,或者说存货的增长速度高于主营业务收入的增长水平,不仅耗费存货成本,还影响企业的资金周转,但是整体来看存货周转率较高。

(二)获利能力分析( 1)毛利率毛利率 =毛利 /营业收入毛利率是分析企业运营能力的常用指标,该公司的毛利率12 年为 31.13% ,13 年为 30.15% ,14 年为 31.63% 。

从数据中可以看出毛利率相对稳定在30% 左右,没有太大的增加或者下降幅度,说明企业经营状态良好。

( 2)净利率净利率 =净利率 /营业收入该公司的净利率 12 年为 8.4% ,13 年为 8.01% , 14 年为 8.3% 。

从这些数据中可以看出,公司的净利率也相对稳定在 8% 左后,但是公司的毛利率较高而净利率较低,说明公司的财务费用比较多,所以公司应该加强管理,减少费用。

(三)报酬投资能力分析资产报酬率资产报酬率 =净利润 /平均总资产资产报酬率是评价企业盈利能力的重要指标,衡量的是全部资产带来的收益。

该公司的资产12 年为 15,37% , 13 年为 13.53% , 14 年为 10.23% ,从数据可以看出,资产报酬率在14年下降幅度较大,说明公司投资回报能力下降。

三、现金流量比较分析现金流量表现金流量表摘要2014/12/312013/12/312012/12/312011/12/31期初现金及现金等价物余额15,6599,4314,3464,036(万元 )经营活动产生的现金流量净额10,16310,84911,5177,116(万元 )投资活动产生的现金流量净额-7,499-5,180-6,028-9,405(万元 )筹资活动产生的现金流量净额30,564560-4042,599(万元 )现金及现金等价物净增加额33,2276,2285,085310(万元 )期末现金及现金等价物余额48,88615,6599,4314,346(万元 )通过以上数据不难看出,该企业基本上是依靠正常经营活动来产生现金收入的,其中,投资活动产生的现金流量是负值,说明该企业基本在投资固定资产等较大的投资,以促进企业的壮大发展。

四、综合评价以及分析结论通过以上分析,我们对燕塘乳业股份有限公司有了一个比较详细的了解。

但是单独的分析任何一类财务指标,都不足以全面评价企业财务状况和经营效果,只有对各种财务指标进行综合、系统的分析,才能对企业的财务状况做出全面合理的评价。

结合上诉指标我们可以看出,燕塘企业的经营状况良好,风险低,发展状况持续稳健的增加。

从总资产的增加情况来看,公司的总规模也不断扩这与公司目标以广东为大本营,业务逐步渗透福建、江西、湖南、广西和海南等省份相符。

公司的负债率低,经营风险也较低,但我认为可以适当的提高资产负债率,使公司获得更高的收益。

燕塘乳液之所以没有进军全国市场,与伊利蒙牛竞争,也是因为规模较小,产品结构比较单一,在内地市场认可度低、竞争优势不突出。

但是在广东由于地区环境因素影响,温度较高,奶牛可以吃到鲜草,再加上技术先进,使得奶源质量较好,受到大多数人喜欢,这也是燕塘乳业在广东地区占据市场的原因。