高一政治征税与纳税(1)

- 格式:pdf

- 大小:1.13 MB

- 文档页数:9

高中政治必修1—征税和纳税摘要本文是针对高中政治必修1课程中的征税和纳税内容进行的详细解析。

首先介绍了征税的概念和意义,然后分析了纳税人的义务和权利,接着探讨了税务机关的职责和作用。

最后,本文还对纳税制度的完善和纳税问题的解决提出一些思考。

通过本文的阅读,读者将对征税和纳税有更深入的理解和认识。

1. 征税的概念和意义征税是国家从居民、企事业单位和其他组织等依法征收一定的金钱或货币等财产作为国家收入的一种制度安排。

征税是国家财政运行的重要方式之一,对于国家的经济发展和社会稳定具有重要意义。

征税的意义主要有三点。

首先,征税是国家获取财政收入的重要途径,可以用于满足国家的各项财政支出。

其次,征税可以实现财富再分配,通过税收的方式来调节财富的分配不平衡,实现社会公平与公正。

最后,征税可以起到调控经济的作用,通过税收制度的设计来引导和控制经济发展,促进经济的稳定和可持续发展。

2. 纳税人的义务和权利纳税人作为国家征税的主体,享有一定的纳税权利和承担纳税义务。

2.1 纳税人的纳税义务纳税人的纳税义务是指纳税人应当按照国家税法规定,按时足额地纳税。

纳税人必须遵守国家税法的规定,如实申报纳税义务,并按时足额地缴纳税款。

纳税人需要对自己的财产、收入和符合税法规定的其他纳税事项进行申报,以便税务机关对纳税人的纳税义务进行监督和核查。

2.2 纳税人的纳税权利纳税人的纳税权利是指纳税人依法享有的在纳税过程中所享有的一系列权利。

纳税人的纳税权利主要包括以下方面: - 纳税人有权自主选择纳税对象和纳税方式; - 纳税人有权依法享受税收优惠政策; - 纳税人有权查询、复核和申诉税务机关的税收决定; - 纳税人有权获得税务机关的服务和协助; - 纳税人有权依法参与税收法律法规的制定和决策过程。

3. 税务机关的职责和作用税务机关是负责征税和管理税收的行政机关,具有一系列的职责和作用。

3.1 税务机关的主要职责税务机关的主要职责包括: - 征税:负责对纳税人的申报信息进行核查和查账,按照法定程序征收和清查税款。

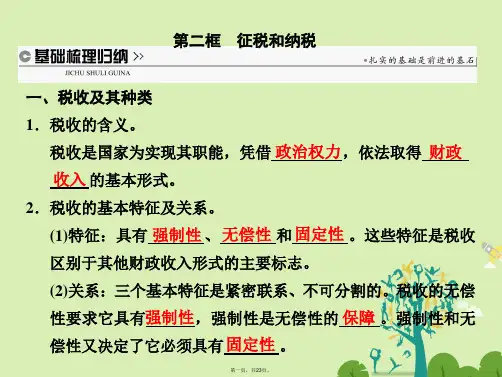

高中思想政治必修一知识点:征税和纳税不逃税,不偷漏税,依法纳税是每一个公民的义务,下面是小编给大家带来的高中思想政治必修一知识点:征税和纳税,希望能够帮助到大家!高中思想政治必修一知识点:征税和纳税第二框征税和纳税1.税收(1)含义:人们习惯将税和税的征收合称为税收。

(2)本质:从本质上看,税收是国家为实现其职能,凭借政治权力,依法取得财政收入的基本形式。

(3)税收与国家、法律的关系:①有国就有税。

国家通过税收组织财政收入,为自身的存在和发展提供物质保障。

②有税必有法。

税法是税收的法律依据和法律保障。

(4)税收的特征①强制性:国家凭借政治权力强制征税,纳税人必须依法纳税,税务机关必须依法征税。

②无偿性:国家取得税收收入,既不需要返还给纳税人,也不需要对纳税人直接付出任何代价。

(直接无常,间接有偿)③固定性:国家在征税之前就以法律的形式,预先规定了征税对象和税率,不经国家批准不得随意改变。

(固定性也是相对的)④三者关系:A三者紧密联系、不可分割,统一于税法;B税收的无偿性要求它具有强制性,强制性是无偿性的保障;C税收的强制性和无偿性又决定了它必须具有固定性。

⑤提示:税收的三个基本特征也是税收区别于其他财政收入形式的基本标志。

2.为什么说依法纳税是公民的基本义务?/我国税收有何重要作用?(1)税收是组织财政收入的基本形式,税收为实现国家职能提供物质保证,具有维护国家政权的作用。

(2)税收是调节经济的重要杠杆,是实现经济监督的重要手段。

(3)我国税收取之于民、用之于民,国家利益、集体利益、个人利益在根本上是一致的。

(4)国家的兴旺发达、繁荣富强与每个公民息息相关,国家各项职能的实现,必须以社会各界缴纳的各种税收作为物质基础。

(5)因此,每个公民在享受国家提供的各种服务的同时,必须承担义务,自觉诚信纳税。

3.我国税收的类型(1)可分为流转税、所得税、资源税、财产税和行为税五大类,共二十多种。

(2)增值税和个人所得税增值税个人所得税含义是以生产经营中的增值额为征税对象的一种税是国家对个人所得征收的一种税纳税人是在我国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人。

高一政治必修一知识点征税和纳税第九课征税和纳税1.税收的含义:税收是国家为做到其职能,凭借政治权力,依法依法取得公共财政的基本形式。

(有国就有税,有税必有法)2.税收的性质:取之于民,用之于民。

3.税收的特征:强制性、无偿性和固定性。

三者关系:三者紧密联系,不可分割。

税赋的无偿性要求它具有强制性,强制性是无偿性的保护;税收的强制性和无偿性又决定了它的固定性。

种类税利债费强制性有有没有有无偿性有没有没有有固定性有没有没有没有4.税收和更为其他三种财政收入形式的比较:5.税收的种类:流转税(如增值税、营业税、消费税、关税),所得税(个人所得税和企业所得税),资源税,财产税和行为税。

6.增值税:①含义:以生产经营中的增值额为经销征税对象的一种税。

②纳税人:在我国境内销售货物或者提供加工、修理修配劳务以及出口货物的个人性单位和个人。

③ 计算公式:增值税=商品销售额*税率-上一步骤已缴税金增值税的基本特征税率为17%。

7.个人所得税:①含义:是国家对个人所得额征收的一种税种。

②纳税人:在我国境内居住科泽藓一年,从我国境内外取得所得的个人,以及不在我国境内居住或居住不满夺下一年而从我国境内取得所得的个人。

③特点:“高收入者多纳税,低收入者少纳税”。

④计算方法:超额累进税率和比重税率。

8.纳税人和负税人:①含义:纳税人指税法规定的直接负有纳税义务单位和个人;负税人会是最终承担税款的单位名称单位和个人。

②关系:当纳税人所缴的税款是由自己负担时,纳税人与负税人则是一致的;当纳税人通过一定的途径将税款他人负担时,纳税人就不是负税纳。

因此纳税人不一定是负税人。

9.四种违法税法的不良行为:偷税、欠税、骗税和抗税。

注意:偷税主要包括通过伪造、涂改、销毁帐簿和票据,少报应税项目、销售收入及经营等形式不缴或少缴。

而骗税主要是骗取国家的特殊政策,如骗取出口退税,涂改、伪造者出口退税凭证,虚报自然灾害等。

10.依法法律责任纳税是公民的基本义务,公民要增强对国家工职人员及公共权力的监督意识,以主人翁的态度积极关注国家对税收的征管和使用,对贪污和浪费国家资财的行为进行批评和检举,以维护人民和国家的利益。

高中思想政治必修一知识点:征税和纳税第二框征税和纳税.税收(1)含义:人们习惯将税和税的征收合称为税收。

(2)本质:从本质上看,税收是国家为实现其职能,凭借政治权力,依法取得财政收入的基本形式。

(3)税收与国家、法律的关系:①有国就有税。

国家通过税收组织财政收入,为自身的存在和发展提供物质保障。

②有税必有法。

税法是税收的法律依据和法律保障。

(4)税收的特征①强制性:国家凭借政治权力强制征税,纳税人必须依法纳税,税务机关必须依法征税。

②无偿性:国家取得税收收入,既不需要返还给纳税人,也不需要对纳税人直接付出任何代价。

(直接无常,间接有偿)③固定性:国家在征税之前就以法律的形式,预先规定了征税对象和税率,不经国家批准不得随意改变。

(固定性也是相对的)④三者关系:A三者紧密联系、不可分割,统一于税法;B税收的无偿性要求它具有强制性,强制性是无偿性的保障;c税收的强制性和无偿性又决定了它必须具有固定性。

⑤提示:税收的三个基本特征也是税收区别于其他财政收入形式的基本标志。

2.为什么说依法纳税是公民的基本义务?/我国税收有何重要作用?(1)税收是组织财政收入的基本形式,税收为实现国家职能提供物质保证,具有维护国家政权的作用。

(2)税收是调节经济的重要杠杆,是实现经济监督的重要手段。

(3)我国税收取之于民、用之于民,国家利益、集体利益、个人利益在根本上是一致的。

(4)国家的兴旺发达、繁荣富强与每个公民息息相关,国家各项职能的实现,必须以社会各界缴纳的各种税收作为物质基础。

(5)因此,每个公民在享受国家提供的各种服务的同时,必须承担义务,自觉诚信纳税。

3.我国税收的类型(1)可分为流转税、所得税、资源税、财产税和行为税五大类,共二十多种。

(2)增值税和个人所得税增值税个人所得税含义是以生产经营中的增值额为征税对象的一种税是国家对个人所得征收的一种税纳税人是在我国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人。