贷款业务操作流程图

- 格式:docx

- 大小:37.06 KB

- 文档页数:3

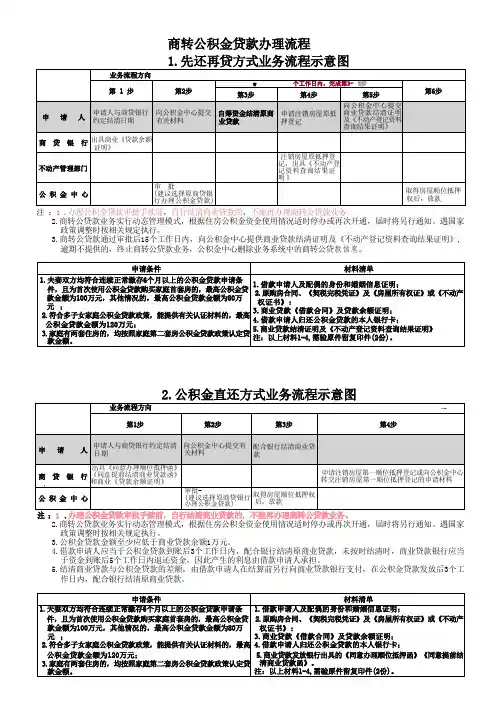

商转公积金贷款办理流程

注:1 .办理公积金贷款审批手续前,自行结清商业贷款的,不能再办理商转公贷款业务。

2.商转公贷款业务实行动态管理模式,根据住房公积金资金使用情况适时停办或再次开通,届时将另行通知。

遇国家

政策调整时按相关规定执行。

3.商转公贷款通过审批后15个工作日内,向公积金中心提供商业贷款结清证明及《不动产登记资料查询结果证明》,

逾期不提供的,终止商转公贷款业务,公积金中心删除业务系统中的商转公贷款信息。

2.商转公贷款业务实行动态管理模式,根据住房公积金资金使用情况适时停办或再次开通,届时将另行通知。

遇国家

政策调整时按相关规定执行。

3.公积金贷款金额至少应低于商业贷款余额1万元。

4.借款申请人应当于公积金贷款到账后3个工作日内,配合银行结清原商业贷款,未按时结清时,商业贷款银行应当

于资金到账后5个工作日内退还资金,因此产生的利息由借款申请人承担。

5.结清商业贷款与公积金贷款的差额,由借款申请人在结算前另行向商业贷款银行支付,在公积金贷款发放后3个工

作日内,配合银行结清原商业贷款。

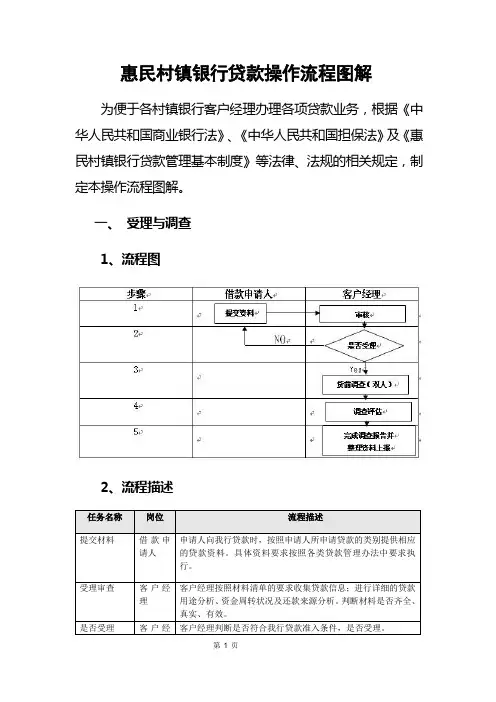

惠民村镇银行贷款操作流程图解为便于各村镇银行客户经理办理各项贷款业务,根据《中华人民共和国商业银行法》、《中华人民共和国担保法》及《惠民村镇银行贷款管理基本制度》等法律、法规的相关规定,制定本操作流程图解。

一、受理与调查1、流程图2、流程描述任务名称岗位流程描述提交材料借款申请人申请人向我行贷款时,按照申请人所申请贷款的类别提供相应的贷款资料。

具体资料要求按照各类贷款管理办法中要求执行。

受理审查客户经理客户经理按照材料清单的要求收集贷款信息;进行详细的贷款用途分析、资金周转状况及还款来源分析。

判断材料是否齐全、真实、有效。

是否受理客户经客户经理判断是否符合我行贷款准入条件,是否受理。

完成调查报告并整理上报客户经理对符合我行贷款条件,客户经理应根据调查情况进行综合效益分析,出具书面调查报告;并对金额、期限、用途、利率、还款方式、等提出建议;客户经理完成调查报告,并对调查报告中所含信息的真实性及调查结论负责。

二、审查审批1、流程图2、流程描述审查审查人结合贷前调查报告,综合评定借款申请人的资信状况、担保的充分性、还款来源的可靠性、风险的可控性,提出该笔贷款的审查意见。

根据贷款权限管理,报相关审批人。

对否决的信贷业务,提出否决意见报部门负责人签批后将审查意见和贷款资料返还客户经理。

审核风险合规部门经理结合贷前调查报告、审查意见书,综合评定借款申请人贷款的可行性,提出该笔贷款的审核意见。

对不需要提交贷审会审议的,根据额度权限直接交有权审批人审批;对需要提交贷审会审议的,负责组织形成贷审会材料并召集贷审会成员召开贷审会。

审议贷审会对提交上会的业务,经贷审成员审议后,否决的业务,由贷审会办公室负责通知业务部门;对需要复议的信贷业务,对需要补充和完善事宜形成意见反馈给业务部门和客户经理进行补充完善;对审议通过的信贷业务,由有权审批人签字后返还业务部门办理贷款手续。

审批主管行长对行长授权范围内的业务进行审批,主要结合调查、审查意见提出审批意见。

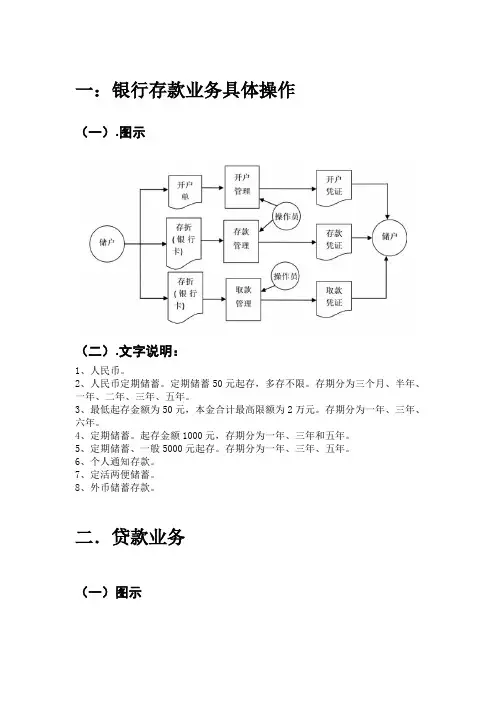

一:银行存款业务具体操作(一).图示(二).文字说明:1、人民币。

2、人民币定期储蓄。

定期储蓄50元起存,多存不限。

存期分为三个月、半年、一年、二年、三年、五年。

3、最低起存金额为50元,本金合计最高限额为2万元。

存期分为一年、三年、六年。

4、定期储蓄。

起存金额1000元,存期分为一年、三年和五年。

5、定期储蓄、一般5000元起存。

存期分为一年、三年、五年。

6、个人通知存款。

7、定活两便储蓄。

8、外币储蓄存款。

二.贷款业务(一)图示(二)文字说明(三)银行与客户建立信贷关系,一般按以下四个步骤进行操作:1.客户申请建立信贷关系客户首次向贷款行申请贷款或借款人变更法人主体时,应首先向贷款行申请建立信贷关系或重新建立信贷关系,并填写《建立信贷关系申请书》,并向银行提供下列资料。

(1)国家有关部门注册登记或批准成立的有关文件复印件,会(审)计师事务所出具的验资报告,有特殊规定的行业应有有权批准机关核发的生产许可证或专营证件。

(2)客户经济或财务状况资料,法人客户应提供_上- -年度财务报表和最近一期财务报表及审计报告。

(3)企(事) 业法人单位的章程,或个人合伙企业的合同或协议复印件。

(4)法定代表人身份证明。

借款人是股份有限公司和有限责任公司的还应同时提供董事会或股东会授权法定代表人办理借款事宜的授权书。

(5)银行开户许可证、预留印鉴卡和贷款证(卡)。

2.银行受理审查和审批银行接到客户提交的《建立信贷关系申请书》及有关资料后,安排双人对客户提供的情况进行核实,对照贷款的条件,判别其是否具备建立信贷关系的条件。

填写《建立信贷关系审批书》,报有权审批部门审批。

3.企业信用等级评估按《贷款通则》要求和现行制度规定,对企业要评定信用等级,并按信用等级掌握贷款。

对新开户的企业应在建立信贷关系前评定企业的信用等级,对已经在本行开户的企业,国有控股银行一般由二级分行于年初(-季度前)根据企业生产经营情况评定企业信用等级。

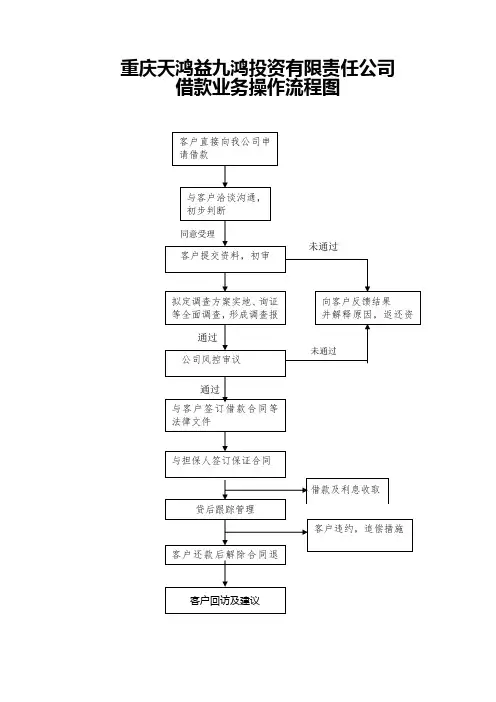

重庆天鸿益九鸿投资有限责任公司借款业务操作流程图经营基本准则慎守投资法规,严明诚信经营;明确工作职责,恪守职业道德;维护公司信誉,严格服从指挥;展现优秀素质,高效创造业绩;(一)法人客户需提供的资料1、各类证照原件及复印件,包括:营业执照副本、机构代码证、税务登记证、法人代表身份证明、贷款卡及年检证明、开户许可证;2、特殊行业须提供有权部门颁发的特殊行业生产许可证或企业资质等级证书。

3、股东会或董事会同意借款决议,独资企业投资人同意借款承诺书;4、中国人民银行出具的企业及法定代表人征信信息;5、法定代表人授权委托书及身份证明;6、能够证明本单位连续运营的材料,如:最近半年内水电费发票、银行对账单、综合纳税申报表等;(二)自然人客户需提供的资料1、借款人身份证、户口簿、结婚证原件及复印件(单身者提供相关证明);2、借款人职业收入证明,重要财产证明(如:房产、车辆及存款、国债、基金、股票等有价证券);3、中国人民银行出具的个人征信信息及半年内银行流水;4、借款人在当地常住居所或经营场所证明(房产证或房屋租赁合同)。

5、若借款人配偶没有在借款(担保、抵押、质押)合同中签字的,配偶必须出具同意借款(担保、抵押、质押)的承诺书;6、没有结婚或已经离婚的,提供民政部门出具的单身证明;7、协商离婚的,提供民政部门加盖印章的离婚协议或离婚合同和《离婚证书》;8、诉讼离婚的,提供法院的判决书或调解书、法律文书生效证明书;9、18周岁以上男60周岁女55周岁以下的,提供收入证明;(三)担保人应提供的资料1、法人营业执照(年检)、组织机构代码证、税务登记证;2、特殊行业须提供有权部门颁发的特殊行业生产许可证或企业资质等级证书。

3、贷款卡及开户许可证;4、资信证明;5、法定代表人委托书及代理人身份证;6、当期财务报表及近3年的财务报表。

报表主要包括:资产负债表、损益表、现金流量表、纳税申报表等;7、主要存货、长期投资、固定资产、银行借款明细表,应收账款账龄分析表和或有负债明细表;8、股东会或董事会同意担保的决议;9、其他有关材料。

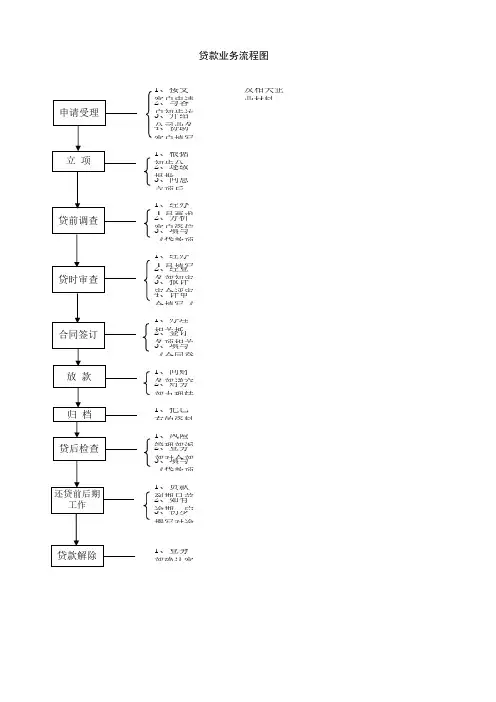

1、接受客户申请书及相关企业材料

2、与客户初步访谈、了解客户基本情况

3、介绍公司业务流程和政策

4、协助客户填写《贷款申请表》

1、根据初步分析,经办人员认为可以立项,填写《贷款项目立项意见表》

2、逐级报批

3、同意立项后,经办人员进行调查前准备

1、经办人员要求客户提交各项所需资料

2、分析客户资信状况且、偿债能力、担保措施的价值和可操作性

3、填写《贷款项目调查报告》

1、经办人员填写《业务部评(初)审意见表》

2、经业务部初审后报风险部会签

3、报评审会评审

4、评审会填写《贷款项目评审意见书》

1、办理相关抵(质)押法律手续

2、签订各项相关借款合同

3、填写《合同登记表》

1、向财务部递交放款通知书

2、财务部办理转帐手续

1、把已有的资料复制二份移交资料保管员及风险管理部

1、风险管理部派员对项目进行检查或抽查

2、业务部对全部项目进行全程跟踪检查

3、填写《贷款项目检查分析报告表》

1、贷款到期日前(一般5天)业务部填写《贷款到期通知书》发送企业

2、如有逾期,应填写《逾期项目统计表》

3、初步撰写对逾期贷款的意见报告1、业务部确认客户还款后应办理解除抵(质)押及担保手续

贷款业务流程图

见表》。

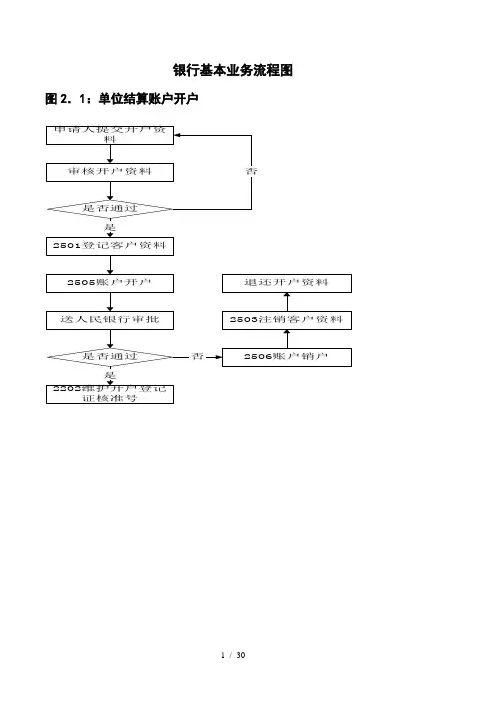

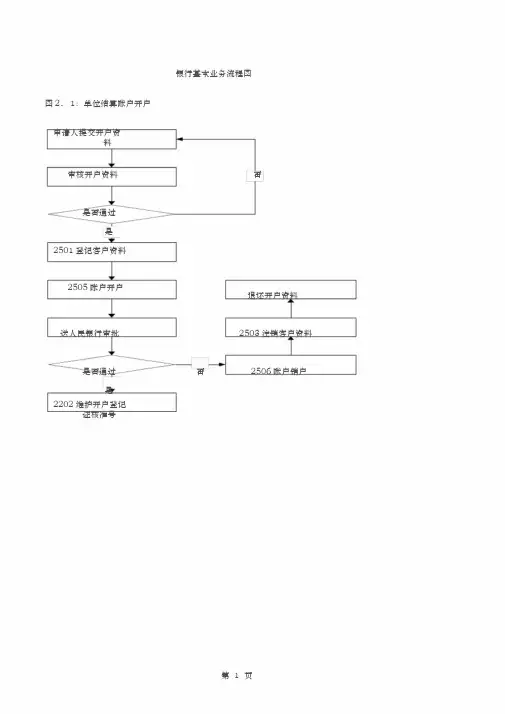

银行基本业务流程图图2.1:单位结算账户开户图4.1:准贷记卡业务流程图4.2:借记卡业务流程图5.1:公司贷款发放图5.2:公司贷款联机归还图5.3:公司贷款批量归还图5.4:单位定期存单换单及质押图5.5:公司贷款展期图5.6:公司贷款联机形态转移图5.7:公司贷款批量形态转移图5.8:公司贷款核销图5.9:收回已核销贷款图5.10:公司贷款当日差错处理图5.11:公司贷款次日及跨年差错处理图5.12:贴现放款图5.13:贴现收回或转逾期、核销图5.14:融资申请及融资票据提出图5.15:融资入账图5.16:回购式票据融资到期处理图5.17:买断式票据融资到期处理图5.18:融资期限变更图5.20:同业拆借放款图5.21:同业拆借还款图5.22:同业拆借展期图5.23:同业拆借形态转移图5.24:委托贷款放款图5.25:委托贷款还款图5.26:委托贷款展期图5.27:委托贷款核销图5.28:贷款划转录入图5.30:PCAS公积金贷款发放图5.31:PCAS公积金贷款柜台还款图5.32:PCAS公积金日终处理图5.33:以资抵债划转图5.34:以资抵债处置图8.1:跨中心往账业务、来账业务往往往往往往往往往往往往往往图8.2:网内往来往账业务、网内往来来账业务往往往往往往往往往往往往往往往往图8.3:漫游汇款业务图8.4:同城交换提出业务、同城交换提入业务同城交换提出业务同城交换提入业务大额支付往账业务大额支付来账业务小额支付往账业务小额支付来账业务图8.7:代理汇兑业务图9.1:外汇账单清算业务流程图9.2:进口信用证业务流程(1)(5)(12)(4)(6)(7)(2)(10)(11)(3)(8)(9)1、进出口商签定销售合同,规定以跟单信用证方式结算;2、申请人(进口商)指示开证行开立跟单信用证;3、开证行开出跟单信用证,要求通知行通知受益人(出口商);4、通知行将信用证通知受益人(出口商);5、受益人(出口商)收到信用证,审证,发货;6、受益人(出口商)向其往来银行或信用证指定银行交单;7、交单银行审单。

银行基本业务流程图图2.1:单位结算账户开户申请人提交开户资料审核开户资料否是否通过是2501登记客户资料2505账户开户退还开户资料送人民银行审批2503注销客户资料是否通过否2506账户销户是2202维护开户登记证核准号第1 页图4.1:准贷记卡业务流程个人或单位担保信息个人基本信息维抵押资料维护产生申请人客户质押资料维护申请表维护(增、删、查、改)开卡、制卡、重制卡、到期换卡、挂失补卡(由市分行卡部完成)发卡到网点卡片启用(通过邮寄或公司送存、取、转帐、消费⋯⋯挂失、冻结、止付⋯⋯到期不换销卡销户第 2 页图4.2: 借记卡业务流程个人基本信息维产生申请人客户申请表维护(增、删、查、改)开户存、取、转帐、挂失、冻结、消费⋯⋯止付⋯⋯到期不换销卡销户图5.1: 公司贷款发放如是抵(质)押贷表外记账款(5603)信贷部门提交放款资料会计部门审核放款资料发放贷款记账(2401或2406)如是一般贷款贷款发放完成第 3 页图5.2: 公司贷款联机归还复利清算(7312)信贷部门提交签章齐全的还款凭证会计部门审查还款资料利息试算(7304)贷款归还(2402或2405)贷款结清客户提交还款凭证及支付凭证图5.3: 公司贷款批量归还无余额或余额不足本金转超期、利息转应收未收利息打印贷款形态转移清单、利息冲减清单系统检查还款账户是否有余额系统批量扣收本金、利息打印贷款本息收回清单、还款凭证图5.4: 单位定期存单换单及质押客户提交单位定期开户证实书及换单申请书会计部门审查换单资料信贷部门提交质押止付通知书及存单单位定期存单质押( 1 5 9 4 )单位定期开户证实书换单( 1 3 8 1 )会计部门审查质押资料第4 页图5.5: 公司贷款展期信贷部门提交贷款展期通知书及相关资料会计部门审查展期资料贷款展期(2408)图5.6: 公司贷款联机形态转移信贷部门提交贷款形态转移资料会计部门审查形态转移资料贷款形态转移(2403)图5.7: 公司贷款批量形态转移系统检查还款账户无余额贷款形态转移次日打印形态转移清单、利息冲减清单等图5.8: 公司贷款核销贷款本金核销(2404)信贷部门或风险资产部门提会计部门审查供贷款核销资贷款核销资料料贷款利息核销(7307)图5.9: 收回已核销贷款信贷部门或风险资产管理部门提交已核销贷款收回资料会计部门审查收回已核销贷款资料已核销贷款收回处理(7345)第5 页图5.10: 公司贷款当日差错处理会计部门或信贷部门发现当日差错会计人员提交会计主管审核抹账( 0199)图5.11: 公司贷款次日及跨年差错处理本金冲正后需重新发放补放款( 2417)柜员填制红蓝会计主管审核本金冲正或补字冲正传票批注并签章账(2415)利息冲正(7314)、利息删除本金冲正后需调整(7303)、利息登记(7302)、利利息息收回( 2402、2405)、欠息转应收(7305)、利息冲减(7306)利息差错处理图5.12: 贴现放款信贷部门提交会计部门审核贴现票据贴现资料票据贴现资料(2451、2452)第6 页图5.13: 贴现收回或转逾期、核销款项划回或无款退回但贴贴现收回现申请人账户足额支付(2455)会计部门办理贴现款项托收贴现逾期收回(2402、2405)无款退回且贴现申请人账户不足支付贴现转逾期(2457)贴现核销(2404、7307)图5.14: 融资申请及融资票据提出融资票据删除(2463)会计部门对买断式融资票据录入错误入账前退回作背书信贷部门或资金部门提次票据融资资料会计部门审查融资资料融资申请(2461)融资票据录入(2462)融资票据提出(2464)图5.15: 融资入账会计部门收到划回票款及收账通知会计部门审核收账通知融资入账(2465)第7 页图5.16: 回购式票据融资到期处理未到期票据表外记账(5603)票据部门提交回购式票据到期划回通知会计部门审核划回通知资料融资票据回购(2466)到期票据发出托收图5.17: 买断式票据融资到期处理联机销记融资销记(2456)会计部门审查融资票据到期情况存在批量未销记记录融资销记处理完毕批量销记融资批量销记拟定( 2469)图5.18: 融资期限变更票据部门或信贷部门提交融会计部门审核融资期限变更资期限变更通通知书(2468)知书图5.19: 转贴现期限变更应补利息向客户收取利息转贴现期限变更(2458)票据或信贷部门提交期限变更通知书会计部门审核通知书转贴现期限变更利息试算(2459)转贴现期限变更(2458)退客户利息应退利息第8 页图5.20 :同业拆借放款对新客户新增银行代码(7339)资金计划部门签发资金调拨单柜员审核资金调拨单拆借放款(3551)入拆入行指定账户图5.21: 同业拆借还款资金计划部门签发会计部门审核资金拆借汇入资金转过资金到期通知书到期通知书渡户复利清息结清贷款(7312/3552) 拆借还款(3552) 利息试算(7304)图5.22 :同业拆借展期人民币展期(3553)资产部门提交资金展期申请书和展期协议会计部门审核展期申请书和展期协议外币增拆/减拆/续拆 (3554)图5.23 :同业拆借形态转移资金计划部门提交资金形态转移通知书会计部门审核资金形态转移通知书同业拆借形态转移(3555)第9 页图5.24: 委托贷款放款非冻结方式转账放款放款转入借款入账人指定账户(8506)信贷部门提交委托贷款放款资料会计部门审核放款资料建立委托贷款合约(8501)委托人资金委托(8504)约定放款日次冻结方式入约定放款日自动扣收委托资日打印自动扣款及放款清账金及放款单,修改账户信息(8512)图5.25 :委托贷款还款信贷部门或客户提交还款凭证及支付凭证会计部门审核还款凭证及支付凭证还款资金转入过渡利息试算(7304)次日打印《委托贷款本息分配成功清单》和《委托贷款本息分配不成功清单》,并对分配不成功记录进行账务处理日终自动分配本息给资金委托人转账还款(8505)图5.26 :委托贷款展期信贷部门提交展期会计部门审核展期委托贷款展期处理申请书及展期协议资料(8511)图5.27: 委托贷款核销信贷部门提交委托会计部门审核委托委托贷款核销贷款核销批文贷款核销(8509)第10 页图5.28: 贷款划转录入信贷部门提交会计部门审查贷款划转录入贷款划转查询贷款划转清单贷款划转清单(7346)(7349)录入错误贷款划转删除(7347)图5.29 :贷款划转确认贷款划转确认(7348)信贷部门提交会计部门审查贷款划转查询贷款划转查询贷款划转清单贷款划转清单(7349)(7349)图5.30 :PCAS公积金贷款发放信贷部门提交公积会计部门审核公积建立PCAS系统客在PCAS系统发放在ABIS系统汇总记金贷款放款资料金贷款放款资料户资料贷款账图5.31 :PCAS公积金贷款柜台还款信贷部门或客户提交还款凭证和支付凭证会计部门审核还款凭证和支付凭证,检查还款资金的真实性PCAS 系统的柜员进行还款试算、还款和打印记账凭证ABIS 系统的柜员进行贷款归还和利息收入记账A BIS 系统的柜员将还款资金转入过渡第11 页图5.32 :PCAS 公积金日终处理PCAS系统的柜员选择核对流水交易进行日终核对PCAS系统的柜员进行日终轧账PCAS系统的柜员进行日终记账,打印过账流水清单和记账凭证PCAS系统日终签退ABIS系统的柜员检ABIS系统的柜员在PCAS系统的柜员查日终平账情况,内部核算子系统进传递记账凭证给确保账务记载正确行记账处理ABIS系统的柜员图5.33: 以资抵债划转信贷部门提供以资抵债资产账务划转表会计部门审核账务划转表内核开户内核记账贷记过渡抵债贷款还款图5.34: 以资抵债处置变现处置内核记账资产管理部门提交抵债资产处置证明文件及相关凭证会计部门审查证明文件及相关凭证租赁处置自用处置内核记账,并建账立卡第12 页图8.1 :跨中心往账业务、来账业务往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往4701往往往往往往往往往往往往4702往往往往往往往往往往往往往往往往往往往往往往4705 往往往往n往往往往往往往往往4703 往往往往n4704 往往往往往往往往往往往往往往往往往往往往往往往往“4706 往往往/往往往往往往往往往往往”往往往往往往往往“4706往往往往往往”往往往往往往往往往往往往往往往往往往4 720往往往往往往往往往724往往往往往往往往往往往往往4741 往往往往往往往往往往往往”往往往往往往往往往往往往往往往往往往往往往4707往往往往往往往往往往往往往往往往往往往往往往往往第13 页图8.2 :网内往来往账业务、网内往来来账业务往往往往往往往往往往往往往往往往往往往往往往往往往往往往往0701 往往往往往往往往往往往往往往往往往0702 往往往往往往往往往Y 往往往往往往往往往往N往往往往往0199 往往往往往0709 往往往往往往往往往往往往往往往往往0703 往往往往往往往往往往往往0704 往往往往往往0703 往往往往往往往往往往往往往往往往往往往往往往往往0715 往往往往往往往往往往往往往4741 往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往/0711 往往往往往往往往往往往往往往往往往往往往往往往往往往往往往往图8.3 :漫游汇款业务4788兑付/退汇补记账N 兑付成功?Y 交易成功4785汇出审核柜员选择查证凭证“4786兑付”Y客户提交漫游汇款申请书有效身份证件柜员选择审核凭证滞后交易成功N 发送失败系统自动处理收妥款项“4783汇出”复核?N中心拒绝4784取消重做款项退还第14 页图8.4 :同城交换提出业务、同城交换提入业务同城交换提出业务9099取消交易9098柜台抹ABIS单边帐4099同城抹账4010单笔提出票转下场4011整场提出票转下场差错重新异常记账n出票据凭证4005提出借方票据4006批量提出借方票据4002提出贷方票据成功滞后复核票据加盖交换专用场次切换受理提审核数据正确?y票据提出4001批量提出贷方票据章及打码同城交换提入业务4021提入借方票据4023批量提入借方票据 4022提入贷方票据提入退票处理完成4024批量提入贷方票据受理提入票据审核票据4030本行票退票场次切换滞后复核票据加盖交换专用章及打码票据提出4033单笔票据抵用4035批量票据抵用4031他行票退票退还客户第15 页图8.5 :大额支付往账业务、大额支付来账业务大额支付往账业务客户申请跨系统汇款托收审核凭证5760往账业务录入原始凭证录入清单5765确认贷方业务重新重新5762删除往账报单n 确认正确?n 5761修改往账报单y系统自动重发发送不成功n发送成功?y打印记账凭证或n5770取消贷方报单人行拒绝大额支付来账业务非本行来账774大额支付转网内联行会计主管审批转汇来账未核销5799生成贷方来账凭证打印来账凭证审核来账凭证正常5776核销贷方业务(贷记过渡)成功打印记账凭证营业期间柜员随时选择5794未处理业务汇总信息查询5783查询来账业务退汇与原始凭证核对会计主管审批5760交易业务种类选择“退回”来账已自动核销次日打印客户入账通知书客户回单第16 页图8.6 :小额支付往账业务、小额支付来账业务小额支付往账业务0736核销借记业务0776生成未核销普通借记业务打印未核销普通借记业务待核销0770查询待处理业务汇总信息或0763查询多笔接收报单自动核销次日打印客户入账通知书客户提交财政授权支付财政直接支付支票截留等同城或异地借记业务凭证审核正确柜员选择原始作证柜员选择0732录入借记业务0734确认借记业务交易提交成功录入清单来账客户提交:汇兑委托收款划回托收承付划回等同城或异地贷记业务凭证审核正确柜员选择0731录入贷记业务原始作证录入清单柜员选择0733确认贷记业务发起行省中心前置系统接收人行来账 / 回执来账0775生成未核销贷记业务/0735核销贷记业务/借记业务回执借记业务回执077d打印未核销贷记业务/借记业务回执待核销0770查询待处理业务汇总信息或0763查询多笔接收报单自动核销次日打印客户入账通知书小额支付来账业务n0748修改定期业务明细数据y0751录入定期业务输入有误?n0752复核定期业务手工录入明细数据明细数据0743复核定期业务批量入库客户提交定期贷记业务定期借记业务审核凭证0741录入定期业务汇总数据0746查询定期业务汇总数据入库成功?磁盘导入074a批量上传0742批量导入y定期业务上传失败?定期业务明细数据明细数据0744确认 y定期业务客户修改0747生成定期业务明细差错清单074c打印定期业务明细差错清单y数据有误?n第17 页图 8.7 :代理汇兑业务差错、异常情况处理发报行省中心 往账发报行总行交换中心 转发 收报行省中心 来账 收报行往账来账 签约行 来账(核押不符发出查询) 主办行省中心核押不符发出查复 主办行 核押不符 代理发出查询贷方业务 加编密押 往账(核押不符发出查询)数据检查 账务处理 成功 往账 代理业务查询 异常处理核押不符 收到查复有误整批退回图 9.1 :外汇账单清算业务流程流程图: 经办柜员帐单处理 输入/修改复核柜员 复核/记帐图 9.2:进口信用证业务流程受益人 (出口商)(1) (5) (12)申请人(进口商)(4) (6)(7) (2)(10) (11)(3)(8) 通知行 / 开证行 (9)议付行1、进出口商签定销售合同,规定以跟单信用证方式结算;第18 页4、通知行将信用证通知受益人(出口商);5、受益人(出口商)收到信用证,审证,发货;6、受益人(出口商)向其往来银行或信用证指定银行交单;7、交单银行审单。

银行贷款数据流程图LT银行个人贷款管理系统顶层数据流图基本数据流图: 顶层进程:客户提出申请要求贷款,通过信贷管理系统处理(处理申请、建立贷款账户和客户贷款处理),最终将终结(还完或无力偿还)老客户的贷款,转入历史档案。

D1历史档案客户P1业务处理银行F1贷款申请F2有关证明材料F3贷款结束F4基本信息及贷款情况F5贷款支付明细信贷管理系统-1将信贷管理系统展开成三个处理过程:处理申请(P1),建立贷款账户(P2)和客户贷款处理(P3)。

根据新客户的申请表进行申请处理,将未予批准的通知发放给申请客户,为经批准的客户建立贷款账户并将欲发放贷款金额存入账目,通过客户贷款处理进程为以后客户的还款,终结提供服务。

新客户D2申请档案D3账目D1历史存档P1处理申请P2建立贷款账户P3贷款处理老客户处理通知申请表申请客户发放贷款现金D4账户存档贷款信息申请期限终结信息终结通知老客户信息申请者信息批准客户名单处理申请-1将处理申请(P1)进程展开为四个进程:录入申请(P1.1),审查申请(P1.2),打印通知(P1.3),发放贷款及记账(P1.4)。

新客户所提交的申请贷款的表格将通过录入申请处理置于申请档案中。

审查申请进程通过审查客户的一些基本信息、贷款员搜集的有关证明、业务经理的核查和来自历史档案的有关信息来决定是否能向申请客户提供贷款。

打印通知是将已经审查合格的各户需求明细打印通知出纳部,由出纳部作发放贷款与记账的工作,并计入账目。

数据字典:数据存储条目名称:历史档案编号:D1 说明:存放客户终结账户的原因。

结构:有关的数据流:客户姓名D1 →P1.2帐号P3.4 →D1申请贷款日期申请贷款金额建立账户日期终结账户日期终结账户原因申请档案名称:申请档案编号:D2 说明:新客户用于申请贷款的审查凭证。

结构:有关的数据流:申请号P1.1 →D2申请贷款期限D2 →P1.2申请金额D2 →P3.1用途本人基本情况账目名称:账目编号:D3 说明:由出纳部门对所发放的贷款进行汇总记帐。

贷款业务操作流程图

银行担保贷款操作流程图如下:

1.客户申请贷款,提交书面借款申请和相关资料,包括基

本信息、贷款用途和有效担保情况,并承诺所提供的资料真实、完整、有效。

2.客户经理受理申请,对于不符合条件或资料不完整的申请,不予受理或要求补充资料。

对于符合条件的申请,安排客户经理进行尽职调查。

3.客户经理进行尽职调查,包括借款人及相关关系人情况、贷款用途情况、还款来源及贷款担保情况等,并提出调查意见。

客户部门和尽职调查人员对调查报告内容的真实性、完整性和有效性负责。

4.审查人员进行贷款审查,风险管理部门对担保贷款进行

全面的风险审查,并形成风险审查意见。

按照___信贷业务审

批权限文件规定,实行审贷分离、分级审批,形成最终审批意见。

5.经审批同意发放的贷款,在签订合同前,客户经理与借款人及相关当事人签订书面借款合同、担保合同等相关法律文件。

合同文本的签订必须执行面谈、面签制度。

6.放款审核岗根据借款人的提款申请,审核是否落实审批条件及合同约定的提款条件,是否办妥贷款用途、支付对象、支付方式与交易资料是否一致,审核符合提款条件后,出具提款通知书。

7.出账前出账审核岗主要审查信贷业务的合同文本、法律文书、相关凭证和审批手续是否合法、合规、完整和有效,审查符合规定后,依据信贷业务审批文件,提款通知书和合同约定的支付方式办理出账和结算手续。

8.管理贷后,客户经理负责监督借款人按时还款,确保贷款风险控制。

9.贷款收回时,客户经理负责协调借款人还款,并进行贷款结清手续。

银行担保贷款的操作流程包括客户申请、客户经理受理、贷款业务调查、审查、批审议审、签订信贷合同、放款审核、出账审核、管理贷后以及贷款收回等环节。

借款人在申请贷款时需要提交书面申请和相关资料,客户经理会对申请进行受理

和尽职调查,审查人员会进行贷款审查,风险管理部门会对担保贷款进行全面的风险审查。

经审批同意发放的贷款会在签订合同前进行书面合同签订,放款审核岗会审核提款条件并出具提款通知书,出账前出账审核岗会审查合同文本和相关凭证并办理出账和结算手续。

管理贷后和贷款收回时,客户经理负责监督借款人按时还款和进行贷款结清手续。

整个流程旨在确保贷款风险控制和客户权益保护。