SWIFT形式的信用证

- 格式:ppt

- 大小:138.01 KB

- 文档页数:7

SWIFT代码信用证分析信用证是国际贸易中使用的一种重要贸易方式。

它是一种保证金融交易的支付方式,确保买卖双方履行合同的义务。

信用证是由买方的银行发出,以保证卖方在符合合同规定之后能够获得支付。

信用证通常包括买卖双方的信息、交货日期、货物数量和质量要求,以及支付金额和方式等内容。

在进行信用证分析时,SWIFT代码可以提供以下信息:1. 发证行(Issuing Bank):SWIFT代码可以确定信用证的发证行是哪家银行。

这个信息可以帮助我们了解信用证的发出方。

发证行的信誉和声誉对于买卖双方的信任和合作至关重要。

2. 通知行(Advising Bank):SWIFT代码还可以确定通知行的信息。

通知行是由发证行指定的,负责通知受益人(卖方)信用证的存在和内容。

通知行有助于促进信息的流通和交流。

通知行通常是受益人所在地的银行,有时也可以是国际银行。

3. 受益人(Beneficiary):SWIFT代码还可以确定受益人的信息。

受益人是指信用证的收款方,通常是卖方。

SWIFT代码可以帮助我们识别受益人的银行,以及可能的国际分行。

4. 开证行(Opening Bank):开证行是指信用证由谁开立的。

SWIFT代码可以确定开证行的信息。

开证行是买方的银行,为受益人提供支付保证。

开证行通常会与发证行和通知行有一定的合作关系。

除了上述信息,SWIFT代码还可以提供其他有关交易的重要信息,如信用证的有效期、偿付方式、转让条款等。

这些信息对购买方和销售方来说都是至关重要的。

简而言之,SWIFT代码的分析可以帮助我们识别信用证交易中各方的身份和角色,了解信用证的发出方和收款方所在的银行,以及其他有关交易的重要信息。

这些信息对于识别交易的可信度、可行性和可靠性非常重要。

因此,在进行国际贸易和金融交易时,SWIFT代码的准确性和正确使用是非常关键的。

信用证相关知识SWIFT在信用证中的使用SWIFT是一个全球性的金融电信网络,致力于金融机构之间的通信和交流。

它提供了一种安全、可靠的电信平台,为银行、保险公司、证券公司等金融机构提供各种金融服务。

在信用证中,SWIFT的使用主要体现在以下几个方面:1.开证通知:当进口商与出口商之间达成信用证的开立协议后,进口商需要通过SWIFT向出口商的银行发送开证通知。

开证通知中包含了信用证的基本信息,如开证日期、金额、有效期限等。

这样,出口商收到通知后即可开始履行合同并准备装运货物。

2.来单通知:当出口商完成货物装运后,他们将提供相应的装箱单据给他们的银行。

出口商的银行将通过SWIFT向进口商发出来单通知,通知进口商所购货物的具体情况和到达港口的时间等信息。

3.议付/承兑请求:根据信用证的条款,进口商的银行可能需要承兑或议付所购货物的相关支票、汇票等支付工具。

在这种情况下,银行将使用SWIFT向出口商的银行发出议付/承兑请求,要求其承兑或议付。

4.修改通知:当信用证的条款需要进行修改时,银行将使用SWIFT发出修改通知。

例如,进口商可能需要更改货物订购数量、价格或有效付款日期等。

通过SWIFT的修改通知,进口商的银行与出口商的银行可以迅速进行沟通,以便及时调整信用证的条款。

5.异常状况通知:当在信用证履行过程中出现异常状况时,银行会通过SWIFT向有关方面发出异常状况通知。

这些异常状况可能包括货物未能按时送达、文件不完整或不符合要求等。

通过SWIFT的通知,各方可以及时了解到异常情况并采取相应的措施。

总之,SWIFT在信用证中的使用大大提高了信用证的效率和安全性。

通过SWIFT,各方可以快速、准确地进行信息传递,以确保信用证的及时、顺利履行。

此外,SWIFT的全球覆盖范围也使得全球各地的金融机构能够便捷地进行通信和交流,进一步促进了国际贸易的发展。

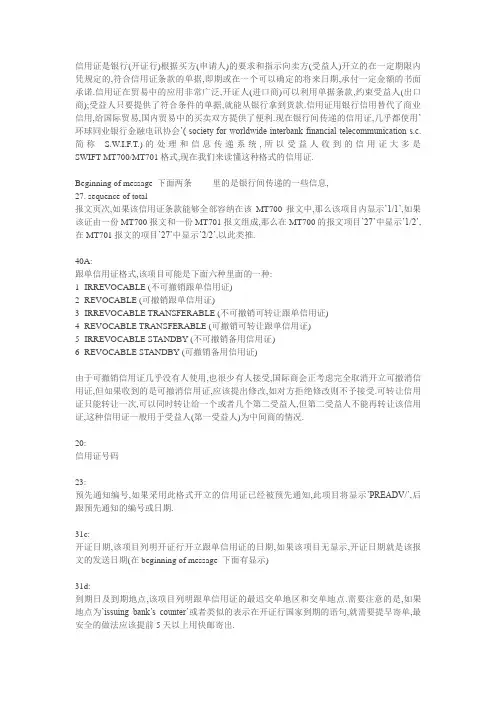

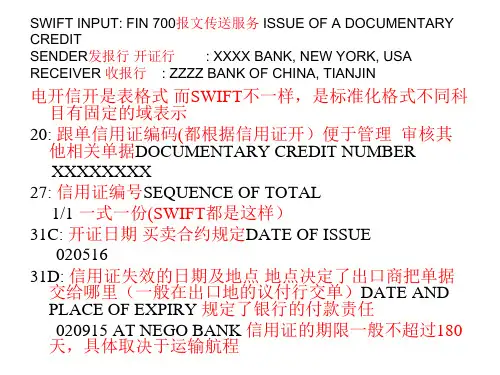

信用证是银行(开证行)根据买方(申请人)的要求和指示向卖方(受益人)开立的在一定期限内凭规定的,符合信用证条款的单据,即期或在一个可以确定的将来日期,承付一定金额的书面承诺.信用证在贸易中的应用非常广泛,开证人(进口商)可以利用单据条款,约束受益人(出口商);受益人只要提供了符合条件的单据,就能从银行拿到货款.信用证用银行信用替代了商业信用,给国际贸易,国内贸易中的买卖双方提供了便利.现在银行间传递的信用证,几乎都使用’环球同业银行金融电讯协会’( society for worldwide interbank financial telecommunication s.c. 简称S.W.I.F.T.)的处理和信息传递系统,所以受益人收到的信用证大多是SWIFT-MT700/MT701格式,现在我们来读懂这种格式的信用证.Beginning of message 下面两条-------里的是银行间传递的一些信息,27. sequence of total报文页次,如果该信用证条款能够全部容纳在该MT700报文中,那么该项目内显示’1/1’,如果该证由一份MT700报文和一份MT701报文组成,那么在MT700的报文项目’27’中显示’1/2’,在MT701报文的项目’27’中显示’2/2’,以此类推.40A:跟单信用证格式,该项目可能是下面六种里面的一种:1- IRREVOCABLE (不可撤销跟单信用证)2- REVOCABLE (可撤销跟单信用证)3- IRREVOCABLE TRANSFERABLE (不可撤销可转让跟单信用证)4- REVOCABLE TRANSFERABLE (可撤销可转让跟单信用证)5- IRREVOCABLE STANDBY (不可撤销备用信用证)6- REVOCABLE STANDBY (可撤销备用信用证)由于可撤销信用证几乎没有人使用,也很少有人接受,国际商会正考虑完全取消开立可撤消信用证,但如果收到的是可撤消信用证,应该提出修改,如对方拒绝修改则不予接受.可转让信用证只能转让一次,可以同时转让给一个或者几个第二受益人,但第二受益人不能再转让该信用证,这种信用证一般用于受益人(第一受益人)为中间商的情况.20:信用证号码23:预先通知编号,如果采用此格式开立的信用证已经被预先通知,此项目将显示’PREADV/’,后跟预先通知的编号或日期.31c:开证日期,该项目列明开证行开立跟单信用证的日期,如果该项目无显示,开证日期就是该报文的发送日期(在beginning of message 下面有显示)31d:到期日及到期地点,该项目列明跟单信用证的最迟交单地区和交单地点.需要注意的是,如果地点为’issuing bank’s counter’或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出.51a:开证申请人的银行50:开证申请人59:受益人32b:信用证的货币及金额39a:信用证金额浮动允许范围,该项目列明信用证金额上下浮动最大允许范围,用百分比表示,(如10/10 表示允许上下浮动不超过10%39b:信用证金额的最高限额,该项目用’up to’,’maximum’或’not exceeding’后跟金额表示.39c:附加金额,该项目列明信用证所涉及的附加金额,诸如保险费,运费,利息等.注意:39款如果不显示,则金额须完全符合32b,如使用则39a 和39b 只可能出现一种.41a:指定的有关银行及信用证的兑付方式,该项目列明被授权对该证付款,承兑或议付的银行及该信用证的兑付方式.1- 银行表示方法:当该项目代号为41A 时,银行用SWIFT 名址码表示当该项目代号为41D 时,银行用行名地址表示如果信用证为自由议付信用证时,该项目代号为41D,银行用ANY BANK IN …(国家/地名) 表示,如果对国家地区也无限制,该项目代号为41D,银行用ANY BANK 表示.2- 兑付的表示方法:以下语句分别表示:BY PAYMENT 即期付款BY ACCEPTANCE 远期承兑BY NEGOTIATION 议付BY DEFFERED PAYMENT 迟期付款BY MIXED PAYMENT 混合付款如果该信用证为迟期付款信用证,有关付款的详细条款将在项目42P中列明;如果该证系混合付款信用证,有关付款的详细条款将在项目42M 中列明.42c:汇票付款期限,该项目列明跟单信用证项下汇票的付款期限.42a:汇票的付款人,该项目列明跟单信用证项下汇票的付款人.该项目不能出现帐号注:如42C 42A 没有,则不需要汇票,有的银行因为使用汇票需要交印花税所以拒绝汇票42m:混合付款条款,该项目列明混合付款跟单信用证项下的付款日期,金额及确定的方式.42p:迟期付款条款,该项目列明只有在迟期付款跟单信用证项下的付款日期及确定的方式.43t:分批装运条款,该项目列明跟单信用证项下分批装运是否允许,如表明NOT ALLOWED, 或者NOT PERMITTED 等,则需一次把货出完,使发票金额满足32B,39A,39B的要求.否则将构成短装或者超装.如规定可以分批,则一次或多次出货都可以,但总金额仍需满足金额条款.43t:转运条款,该项目列明跟单信用证项下货物转运是否允许.提单或者其他运输单据上显示的内容须符合该条款.44a:装船,发运和接受监管的地点44b:货物发送的最终目的地44c:最迟装运日期,B/L的装船日和签发日可以不同,如果B/L上表明x年x月x日on board(已装船批注),则该日期视为装运日期,如果该日期未显示,则装运日为B/L的签发日(issuing date).44d:装运期,详细的规定货物的装运过程.有些分批装运的情况可以在这里规定具体的装船,发运和接受监管的期限.45a:货物/劳务描述,这里表述的是比较具体的货描和价格条款,如FOB,CIF等.关于价格条款信用证是按照INCOTERM 2000 (international commercial terms)为标准,具体的内容可以参阅该规则.46a:单据要求,按照这里规定的时间,内容,份数提交单据.47a:附加条款,常见的附加条款有,英文单据;第三方单据是否接受;某些具体内容需在全部或某几种单据中显示;关于不符单据的扣费和处理过程等等.某些国家开来的信用证把46a 和47a 的条款全部混在一起,给单证员带来一定难度,这个情况下更要求单证员细心的做好每个细节.71b:费用负担,该项目的出现只表示费用由收益人负担.若无此项目,则表示除议付费,转让费外,其他费用均由开证申请人负担.48:交单期限,一般的描述是以开立运输单据后多少天内交单.若无此项目,则表示在开立运输单据后21天内交单.49:保兑指示.53a:偿付行57a:通知行72:附言78:给付款行,承兑行或议付行的指示.(49以后的几个项目都是银行间清算的内容,与单证方面无关,这里就不详尽描述了.另外如果是信开的信用证,格式上和swift大体一致)“Documents Required”Part in L/C(At least in duplicate unless otherwise specified)(除特殊说明外一式两份)-Beneficiary’s signed provisional commercial invoice indicating full cargo value and 98PCT cargo value in 5 originals based on certificate of quality issued by SGS Australia PTY LTD. And certificate of weight issued by producer including contract no., vessel name and L/C no., B/L date and no.受益人签署的临时商业发票原件5份,显示完整的货物价值和98% 的货物价值。

信用证SWIFT格式跟单信用证的特点和标准在出口业务中采用的“信用证”方式,正式名称叫作“跟单信用证”。

我们在习惯上将其简称为L/C(LETTER OF CREDIT)。

国际贸易的结算方式很多,跟单信用证(DOCUMENTARY CREDIT)是其中最普遍使用的结算方式之一。

简单来说,信用证是银行应申请人的要求而开立的一项有条件的承诺,保证受益人可凭符合信用证所有条款的各项单据取得货款。

跟单信用证的特点是一切凭单据行事,而不用管货物的好坏。

单据是否与信用证条款相符是确定付款责任的唯一依据。

对开证人来说,通过信用证条款可促使受益人有效履行合同。

开证人是否支付货款,由开证行审核受益人所提交的单据是否相符而决定。

对受益人来说,只要做到单证相符,即可取得到开证行偿付的货款,大大降低了贸易风险。

因此,制作单证相符的单据及相关的审证、审单工作在跟单信用证实务中显得至关重要。

现在国际间使用的信用证普遍都受到国际商会制定的“跟单信用证统一惯例”(即俗称的“500条款”)所约束,作为解释信用证条款及决定单证是否相符的统一标准。

国际商会自1933年起开始制定跟单信用证标准,并陆续修改过4次,目前最新的是国际商会第500号文件(UCP500),全称叫作“跟单信用证统一惯例”:UNIFORM CUSTOMS AND PRACTICE FOR DUCUMENTARY CREDITS—1993 REVISION(Publication No.500)。

“500条款”从1994年起生效,使用至今。

可以这样说,熟读“500条款”是用好信用证的基础。

但这仅仅是“纸上谈兵”,在实际工作中会出现各式各样的问题,无法从教科书中找到现成的答案。

我们将逐一分析跟单信用证的SWIFT报文格式,并结合“500条款”,以问答的形式讲述操作实战。

这篇指南不会对信用证基础知识多加解释,希望你在读这篇文章前已经学习过【进出口实务】和集团公司的【出口业务管理规定】,或具有一定的单证工作经验,这样更容易理解文章的内容。

一.SWIFT介绍SWIFT 又称:“环球同业银行金融电讯协会”,是国际银行同业间的国际合作组织,成立于一九七三年,目前全球大多数国家大多数银行已使用SWIFT系统。

SWIFT的使用,使银行的结算提供了安全、可靠、快捷、标准化、自动化的通讯业务,从而大大提高了银行的结算速度。

由于SWIFT的格式具有标准化,目前信用证的格式主要都是用SWIFT电文,因此有必要对SWIFT进行了解。

二.SWIFT特点1.SWIFT需要会员资格。

我国的大多数专业银行都是其成员。

2.SWIFT的费用较低。

同样多的内容,SWIFT的费用只有TELEX(电传)的18%左右,只有CABLE(电报)的2.5%左右。

3.SWIFT的安全性较高。

SWIFT的密押比电传的密押可靠性强、保密性高,且具有较高的自动化。

4.SWIFT的格式具有标准化。

对于SWIFT电文,SWIFT组织有着统一的要求和格式。

三.SWIFT电文表示方式。

1.项目表示方式SWIFT 由项目(FIELD)组成,如:59 BENEFICIARY(受益人),就是一个项目,59是项目的代号,可以是两位数字表示,也可以两位数字加上字母来表示,如51a APPLICANT(申请人)。

不同的代号,表示不同的含义。

项目还规定了一定的格式,各种SWIFT电文都必须按照这种格式表示。

在 SWIFT电文中,一些项目是必选项目(MANDATORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,如:31D DATE AND PLACE OF EXPIRY (信用证有效期),可选项目是另外增加的项目,并不一定每个信用证都有的,如:39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)。

2.日期表示方式SWIFT电文的日期表示为:YYMMDD(年月日)如:1999年5月12日,表示为:990512;2000年3月15日,表示为:000315;2001年12月9日,表示为:011209。

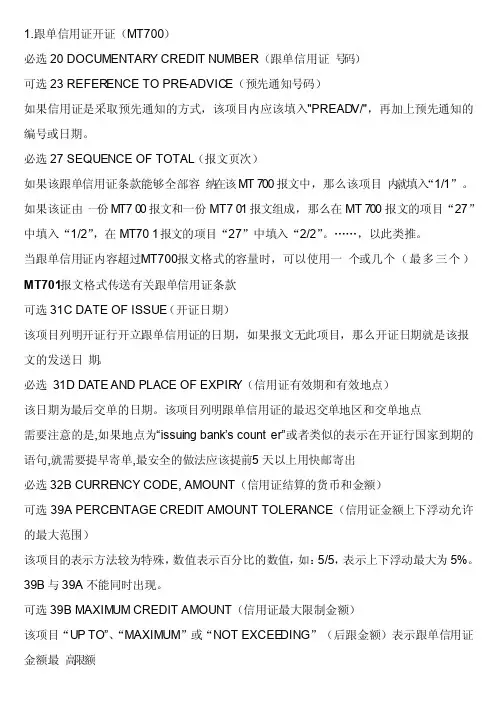

1.跟单信用证开证(MT700)必选 20 DOCUME NTARY CREDIT NUMBER(跟单信用证号码)可选 23 REFERE NCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选 27 SEQUEN CE OF TOTAL(报文页次)如果该跟单信用证条款能够全部容纳在该MT700报文中,那么该项目内就填入“1/1”。

如果该证由一份M T700报文和一份MT701报文组成,那么在MT700报文的项目“27”中填入“1/2”,在MT701报文的项目“27”中填入“2/2”。

……,以此类推。

当跟单信用证内容超过M T700报文格式的容量时,可以使用一个或几个(最多三个)MT701报文格式传送有关跟单信用证条款可选 31C DATE OF ISSUE(开证日期)该项目列明开证行开立跟单信用证的日期,如果报文无此项目,那么开证日期就是该报文的发送日期。

必选31D DATE AND PLACEOF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期。

该项目列明跟单信用证的最迟交单地区和交单地点需要注意的是,如果地点为“issuin gbank’scounte r”或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出必选 32B CURREN CY CODE, AMOUNT(信用证结算的货币和金额)可选 39A PERCEN TAGECREDIT AMOUNT TOLERA NCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

SWIFT代码信用证分析信用证是国际贸易中常用的支付方式之一,它是由出口商和进口商之间签订的一种支付保证书,由买方的银行向卖方的银行发出。

信用证的主要目的是保证出口商获得预付款或支付,并确保进口商获得货物或服务。

在信用证分析中,SWIFT代码扮演着重要的角色。

通过分析SWIFT代码,可以确定银行的身份和位置,从而更好地了解信用证的背景和有效性。

首先,通过SWIFT代码可以确定信用证的开证行。

开证行是信用证的发起者,负责向卖方支付款项,并向进口商提供付款保证。

通过SWIFT代码,可以确认开证行的身份,并进一步了解其资信和国际声誉。

其次,SWIFT代码可以确定信用证的通知行。

通知行是负责通知卖方信用证的支付和条款的银行,在信用证中通常会指定卖方的银行作为通知行。

通过SWIFT代码,可以确认通知行的身份,进而了解其在整个信用证交易过程中的作用。

此外,通过SWIFT代码还可以确定信用证的受益人银行。

受益人银行是卖方的银行,负责收到信用证的通知并检查银行的信用等级和有效性。

通过分析SWIFT代码,可以确认受益人银行的身份和所在地,从而判断其在信用证交易中的可靠性和权威性。

最后,通过SWIFT代码还可以确定信用证相关的其他银行,如付款行、承兑行等。

这些银行在信用证交易中扮演着不同的角色,通过分析其SWIFT代码,可以更好地了解其在信用证交易过程中的职责和义务。

总之,SWIFT代码在信用证分析中扮演着重要的角色,通过分析SWIFT代码,可以确定信用证的各种参与方的身份和位置,进一步了解其在信用证交易中的权威性和可靠性。

这对于判断信用证的有效性和进行风险评估非常重要,有助于提高贸易的安全性和保障交易各方的利益。

SWIFT信用证简介

SWIFT是环球银行间金融电讯协会(Society for Worldwide Interbank Financial Tele communication)的简称。

该组织是一个国际银行同业间非盈利性的国际合作组织,专门从事于各国之间非公开性的国际间的金融业电讯业务,主要有十大类业务。

第一类,客户汇款与支票;第二类,银行头寸调拨;第三类,外汇买卖和存放款;第四类,托收;第五类,证券;第六类,贵金属和辛迪加;第七类,跟单信用证和保函;第八类,旅行支票;第九类,银行帐务;第十类,SWIFT系统电报。

SWIFT具有安全可靠、高速度、低费用、自动加核密押等特点。

凡依据国际商会所制定的电讯信用证格式设计,利用SWIFT网络系统设计的特殊格式,通过SWIFT网络系统传递的信用证的信息,即通过SWIFT开立或通知的信用证称为SWIFT 信用证,也称为“环球电协信用证”。

凡采用SWIFT信用证,必须遵守SWIFT使用手册的规定,使用SWIFT手册规定的代号(Tag),现以SWIFT信用证为例介绍其代号。

目前开立SWIFT信用证的格式代号为MT700和MT701,以下对两种格式做简单介绍。

表1 MT700 Issue of a Documentary Credit

表2 MT701 Issue of a Documentary Credit

注:①M/O为Mandatory与Optional的缩写,前者是指必要项目,后者为任意项目。

②合计次序是指本证的页次,共两个数字,前后各一,如“1/2”,其中“2”指本证共2页,“1”指本页为第1页。

综合辅导:信用证的SWIFT电文格式一.SWIFT介绍SWIFT又称:“环球同业银行金融电讯协会”,是国际银行同业间的国际合作组织,成立于一九七三年,目前全球大多数国家大多数银行已使用SWIFT系统。

SWIFT的使用,使银行的结算提供了安全、可靠、快捷、标准化、自动化的通讯业务,从而大大提高了银行的结算速度。

由于SWIFT的格式具有标准化,目前信用证的格式主要都是用SWIFT电文,因此有必要对SWIFT进行了解。

二.SWIFT特点1.SWIFT需要会员资格。

我国的大多数专业银行都是其成员。

2.SWIFT的费用较低。

同样多的内容,SWIFT的费用只有TELEX(电传)的18%左右,只有CABLE (电报)的2.5%左右。

3.SWIFT的安全性较高。

SWIFT的密押比电传的密押可靠性强、保密性高,且具有较高的自动化。

4.SWIFT的格式具有标准化。

对于SWIFT电文,SWIFT组织有着统一的要求和格式。

三.SWIFT电文表示方式。

1.项目表示方式SWIFT由项目(FIELD)组成,如:59 BENEFICIARY(受益人),就是一个项目,59是项目的代号,可以是两位数字表示,也可以两位数字加上字母来表示,如51a APPLICANT(申请人)。

不同的代号,表示不同的含义。

项目还规定了一定的格式,各种SWIFT电文都必须按照这种格式表示。

在SWIFT电文中,一些项目是必选项目(MANDATORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,如:31D DATE AND PLACE OF EXPIRY(信用证有效期),可选项目是另外增加的项目,并不一定每个信用证都有的,如:39B MAXIMUM CREDIT AMOUNT (信用证限制金额)。

2.日期表示方式SWIFT电文的日期表示为:YYMMDD(年月日)如:1999年5月12日,表示为:990512;2000年3月15日,表示为:000315;2001年12月9日,表示为:011209。

SWIFT 信用证及其基本内容国际上各银行开具的信用证没有统一的格式,但无论是以什么方式开具的信用证,其遵循的基本原则和基本内容都是一致的。

在出现了SWIFT 组织以后,信用证的形式和条款逐渐规范,并在实际业务中为大多数国家的银行所遵循。

Swift共有十类特点格式化和规范化第一类客户汇款与支票第二类银行头寸调拨第三类外汇买卖和存放款第四类托收第五类证券第六类贵金属与辛迪加第七类跟单信用证和保函第八类旅行支票第九类银行帐务第十类 SWIFT系统电报SWIFT电讯的表示方法1、各国货币的表示方法美元 USD 人民币 CNY 日元 JPY 英镑 GBP2、数字的表示方法数字不使用分格号,小数点用逗号表示5,152,286.36 表示为 5152286,364/5 0,8 5%表示为 5 PERCENT日期的表示方法 YYMMDD 2007年10月15日表示为071015第七类重点介绍MT700/701 MT707MT700/701开立信用证格式最长不能超过2000个字符,假如超过2000,我们将其分为若干部分,使用一个MT700以及若干个MT701MT700 02 02表示电讯等级代码(普通级)27, 40A , 20 ,31D,50,32B,41M,49为必选项目(MANDATORY) 其余为选用项目(OPTIONAL)SWIFT信用证是指凡通过SWIFT系统开立或予以通知的信用证。

在国际贸易结算中,SWIFT信用证是正式的、合法的,被信用证各当事人所接受的、国际通用的信用证。

采用SWIFT信用证必须遵循SWIFT的规定,也必须使用SWIFT手册规定的代号(TAG),而且信用证必须遵循国际商会1993年修订的《跟单信用证统一惯例》各项条款的规定。

在SWIFT 信用证中可省去开证行的承诺条款,但不因此免除银行所应承担的义务。

SWIFT信用证的特点是快速、准确、简明、可靠。

SWIFT报文(TEXT)由一些项目(FIELD)组成,每一种报文格式(MESSAGE TYPE,MT)规定了由那些项目组成,每一个项目又严格规定了由多少字母、多少数字或多少字符组成。