sdf 模型 随机折现因子

- 格式:docx

- 大小:4.06 KB

- 文档页数:3

资产定价模型随机贴现因子随机贴现因子是资产定价模型中的重要概念,它对于衡量资产的风险和回报至关重要。

在金融领域,随机贴现因子被用来计算未来现金流的折现率,从而确定资产的现值。

随机贴现因子可以被理解为一个调整因子,它考虑了市场风险以及未来现金流的不确定性。

随机贴现因子的计算基于资产的预期收益率和市场风险。

预期收益率是指投资者对资产未来回报的预期,而市场风险则是指资产价格波动的风险。

在资产定价模型中,随机贴现因子可以通过对这两个因素进行建模来计算。

随机贴现因子的计算方法可以有多种。

一种常见的方法是使用离散时间模型,将时间划分为若干个期间,然后计算每个期间的贴现因子。

另一种方法是使用连续时间模型,通过求解随机微分方程来计算贴现因子。

随机贴现因子的计算需要考虑很多因素,例如资产的风险特征、市场预期、利率水平等。

这些因素都会对贴现因子的计算产生影响。

因此,在实际应用中,需要仔细考虑这些因素,并选择合适的模型来计算贴现因子。

随机贴现因子在资产定价领域起着重要的作用。

它不仅可以帮助投资者理解和衡量资产的风险和回报,还可以用于评估投资组合的价值和风险。

随机贴现因子的准确计算对于投资决策具有重要意义,可以帮助投资者做出明智的投资选择。

随机贴现因子是资产定价模型中重要的概念,它对于衡量资产的风险和回报至关重要。

通过合理的建模和计算,可以准确地估计资产的现值,并为投资者提供有价值的决策信息。

在实际应用中,我们需要注意考虑各种因素,并选择合适的模型来计算随机贴现因子。

通过深入研究和理解随机贴现因子,我们可以更好地理解和应用资产定价模型,为投资决策提供支持。

开放经济下随机折现因子对经济周期与经济波动的解释能力2013年02月25日14:24 来源:《投资研究》2012年3期作者:吴贾徐舒袁景安字号打印纠错分享推荐浏览量 104 【内容提要】本文通过研究随机折现因子(SDF)与经济周期以及经济波动的关系,旨在探索金融市场与宏观经济的内在联系。

我们构建了一个开放经济定价模型(OEAP model),将汇率、通货膨胀率、国内消费以及市场收益率纳入统一的框架内,探讨SDF对经济周期及经济波动的解释能力。

基于模型的估计结果表明在开放经济的模型假设下SDF具有显著的反周期特点并且SDF的波动性方差可以作为衡量经济波动一个很好的指标。

另外,模型的模拟结果表明,相对于封闭经济假设下的Epstein-Zin模型,OEAP模型对消费具有更好的拟合效果,这说明OEAP 模型对SDF具有更准确的估计。

【关键词】开放经济随机折现因子经济周期消费一、引言对经济周期以及经济波动的研究一直是经济学中的热点问题。

面对当今国际金融市场动荡不安以及世界经济复苏的不确定性,能够准确把脉经济态势,测度经济的波动无疑是我国经济平稳发展所面临的一个巨大挑战。

美国1929年至1933年的大萧条为研究经济周期和经济波动铺就了道路,并形成了许多成熟的理论,比如经济周期波动理论,纯货币理论,货币投资过度理论等。

在当代,仍有许多学者对这一问题进行研究,如Rebelo(2005),Justiniano和Primiceri(2008)。

这些理论都具有广泛的影响力,它们共同之处是从宏观经济角度来研究经济周期。

随着金融市场的发展,它在一国经济中的作用日益凸显。

金融市场作为资源配置和管理风险的重要工具,对一国的经济发展有重要作用。

同样,金融市场中的潜在风险与摩擦也会阻碍经济的健康有序发展。

由于股票市场在金融市场中的重要地位,因此,金融学领域对经济周期的研究常常与股票市场相联系。

国外已有不少学者对股票市场与经济周期的关系进行过研究。

具有随机折现因子的资产定价方法摘要】本文简要介绍了资产定价理论的发展,主要分析了随机折现因子模型。

在一定的假设条件下,根据随机折现因子方法的基本理论,推导出传统的CAPM模型。

初步分析了随机折现因子与风险溢价的关系、波动率边界、因子结构等特征。

【关键词】资产定价;随机折现因子;套利定价;CAPMRandom factor is discounted pricing of assetsLiu Dan【Abstract】This paper introduces the development of the theory of asset pricing, mainly of random discount factor model. In certain assumptions, the discount factor based on random method of the basic theory, derived traditional CAPM model. Preliminary analysis of a random discount factor and the risk premium, volatility borders, and other characteristics of the structure.【Key words】Asset pricing; Arbitrage pricing; Stochastic discount factor; CAPM 资产定价理论是用于解释在未来存在不确定条件下资产的均衡价格,是现代金融理论核心内容,也是近几十年来现代金融理论中发展最快的一个领域。

资产定价模型主要分为两大类:均衡定价模型和套利定价模型。

均衡定价模型主要目的是寻找风险溢价的真正来源,模型主要包括一些影响市场经济结构的宏观经济变量。

均衡定价模型要求的假设条件严格,比较难于理解,CAPM、ICAPM、CCAPM都属于均衡定价模型。

股权风险溢价之谜的中国例证——基于标准C-CAPM模型的实证研究郑晓亚【摘要】结合全局与分段样本,利用H-J方差界的思想综合考察标准模型对我国自股票市场成立以来的历史数据的解释效力,探讨我国是否存在如西方国家资本市场一样的股权溢价之谜.实证结果发现,通过实际市场数据得出的主要考察参数在模型设定的合理参数取值范围之外,标准模型在分段与全局样本中均不能对我国1992年1月至2012年12月的股权风险溢价提供有效的解释.【期刊名称】《湖南财政经济学院学报》【年(卷),期】2014(030)002【总页数】10页(P137-146)【关键词】股权风险溢价之谜;标准C-CAPM模型;随机贴现因子;H-J方差下界【作者】郑晓亚【作者单位】中国建设银行股份有限公司,北京100033【正文语种】中文【中图分类】F830.91资产定价理论告诉我们,一项资产的风险溢价与其市场风险成正比。

作为早期资产定价理论核心研究成果的CAPM模型在一个单期静态的设定下,利用风险资产对市场组合的β值来衡量这一市场风险,进而决定其带来的风险溢价。

在这样的条件下,CAPM模型中的投资者们无疑是孤立且封闭的,他们只在一个局部且狭隘的资本市场范围内关注自己的投资组合,而不关心自己投资组合的收益是否会与市场以外的其他因素存在关联。

来自现实的资本市场经验表明,当宏观经济形势走低时,如市场组合收益下降,投资者的财富出现缩水,自然的结果是消费降低,此时市场组合的增量收益为投资者带来的边际效用会放大。

从这个意义上说,宏观经济与资本市场的资产收益和投资者效用之间,或许存在一个以消费为纽带的传导机制。

基于消费的CAPM模型的出现正式为资产定价理论打通了这一传导机制。

作为CAPM模型的一般化①,C-CAPM一方面借助跨期的设定为变量赋予了动态性,克服了CAPM模型单期设定中的局限性,在投资者的市场选择对象中引入了具有不确定性收益的有价证券等资产,因而投资者在一个不确定性的环境下做出的决策与现实情况更为贴近;另一方面,C-CAPM模型将消费引入效用函数设定并与跨期设定相结合,使C-CAPM模型中的投资者需要在即期消费与未来消费之间,或是即期消费与即期投资之间做出选择,故而将资产的系统性风险与经济状态 (即消费)联系了起来,并将风险定义为投资者消费增长对证券收益变化反应的敏感程度,寻求这一风险对资产收益和风险溢价的影响。

随机前沿模型(SFA)-原理解读随机前沿模型(SFA )原理和软件实现一、SFA 原理在经济学中,常常需要估计生产函数或者成本函数。

生产函数f (x)的定义为:在给定投入x 情况下的最大产出。

但现实中的产商可能达不到最大产出的前沿,为了,假设产商i 的产量为:i i i y f (x ,)βξ= (1)其中,β为待估参数;i ξ为产商i 的水平,满足i 01ξ<≤。

如果i =1ξ,则产商i 正好处于效率前沿。

同时,考虑生产函数还会受到随机冲击,故将方程(1)改写成:i v i i i y f (x ,)e βξ= (2)其中,i v e 0>为随机冲击。

方程(2)意味着生产函数的前沿i v i f (x ,)e β是随机的,故此类模型称为“随机前沿模型”(stochastic frontier model )。

随机前沿模型最早由Aigner, Lovell and Schmidt(1977)提出,并在实证领域运用广泛,Kumbhakar and Lovell(2000)为该领域的研究写了一本著作,有兴趣的同学可以去参考。

假设o k1i 1i ki f (x ,)e x x ββββ=L (柯布道格拉斯生产函数,共有K 个投入品),则对方程(2)取对数可得:K i 0k ki i i k 1ln y =+ln x ln ββξν=++∑ (3)由于i 01ξ<≤,故i ln 0ξ≤。

定义i i u =-ln 0ξ≥,则方程3可以写成:Ki 0k ki i i k 1ln y =+ln x -u ββν=+∑ 其中,i u 0≥为“无效率”项,反映产商i 距离效率前沿面的距离。

混合扰动项i i i ενμ=-分布不对称,使用OLS 估计不能估计无效率项i u 。

为了估计无效率项i u ,必须对i i νμ、的分布作出假设,并进行更有效率的MLE (最大似然估计)估计。

一般,无效率项的分布假设有如下几种:(1)半正态分布(2)截断正态分布(3)指数分布在一般的论文中,使用的最多的是半正态分布随机前沿模型可以很容易地用于估计成本函数,经过与生产函数的随机前沿模型类似的推导可得:Ki 0y i k ki i i k 1ln c =+lny ln P +u βββν=++∑ 其中,i c 为产商i 的成本,i y 为产出,ki P 为要素K 的价格,i u 为无效率项,i ν为成本函数的随机冲击。

sdf 模型随机折现因子摘要:I.引言- 介绍sdf 模型- 随机折现因子的概念II.sdf 模型的基本原理- 折现因子的作用- sdf 模型的核心思想III.随机折现因子的应用- 投资领域的应用- 其他领域的应用IV.随机折现因子的优缺点- 优点- 缺点V.结论- 总结sdf 模型与随机折现因子的关系- 对未来研究的展望正文:I.引言sdf 模型,即随机折现因子模型,是一种将随机折现因子引入到模型中的方法。

这种模型广泛应用于金融、经济等领域,对于理解资产价格、投资决策等问题具有重要意义。

本文将详细介绍sdf 模型以及随机折现因子的相关知识。

II.sdf 模型的基本原理折现因子是经济学和金融学中的一个重要概念,它表示了未来现金流的价值与现在现金流价值的比率。

在sdf 模型中,折现因子被看作是一个随机过程,用随机折现因子来描述实际中折现因子的不确定性。

这样,sdf 模型就能够更加真实地反映现实世界中的经济现象。

sdf 模型的核心思想是将随机折现因子与资产价格联系起来。

通过对随机折现因子的建模,可以得到资产价格的动态过程。

这种方法不仅能够解释资产价格的波动,还能够为投资决策提供有力的理论支持。

III.随机折现因子的应用随机折现因子在投资领域有广泛的应用。

例如,在债券定价、股票定价、期权定价等方面,随机折现因子能够提供更准确的估值结果。

此外,随机折现因子在其他领域也有应用,如通货膨胀预测、经济增长预测等。

IV.随机折现因子的优缺点随机折现因子的优点在于能够更真实地反映现实世界中的不确定性。

在实际应用中,由于各种因素的影响,折现因子的值往往会发生变化,而随机折现因子正是抓住了这种不确定性,从而使模型更具有现实意义。

然而,随机折现因子也存在一定的缺点。

首先,由于随机折现因子的引入,模型的复杂性会增加,导致模型的求解变得更加困难。

其次,在实际应用中,对随机折现因子的估计可能存在一定的不准确性,这也会影响模型的预测效果。

资产定价模型随机贴现因子

资产定价模型(Capital Asset Pricing Model,CAPM)是金融

领域中常用的一种定价模型,用于衡量资产的预期收益率。

而随机

贴现因子(Stochastic Discount Factor,SDF)则是CAPM模型中

的重要概念,用于描述资产价格的波动和风险溢价的来源。

随机贴现因子是CAPM模型中的核心概念之一,它是一个随机变量,用于衡量未来资产收益的折现率。

在CAPM模型中,资产的预期

收益率与随机贴现因子成正比,这反映了资产价格波动的风险溢价。

随机贴现因子的波动性和特征对资产价格的形成和变动起着至关重

要的作用。

随机贴现因子的概念源自于对资产价格波动的深入研究,它能

够更准确地描述资产价格的变动和波动。

通过对随机贴现因子的分析,我们能够更好地理解资产价格波动的本质和来源,进而更加准

确地预测资产的未来收益。

随机贴现因子的引入使得CAPM模型更加全面和准确,能够更好

地解释资产价格的波动和风险溢价的形成。

它为投资者提供了更准

确的资产定价和风险管理工具,有助于更加科学地进行投资决策。

总之,随机贴现因子作为资产定价模型中的重要概念,对于解释资产价格的波动和风险溢价的形成起着至关重要的作用。

通过对随机贴现因子的深入研究和分析,我们能够更好地理解资产价格的波动和风险溢价的本质,为投资者提供更准确的资产定价和风险管理工具。

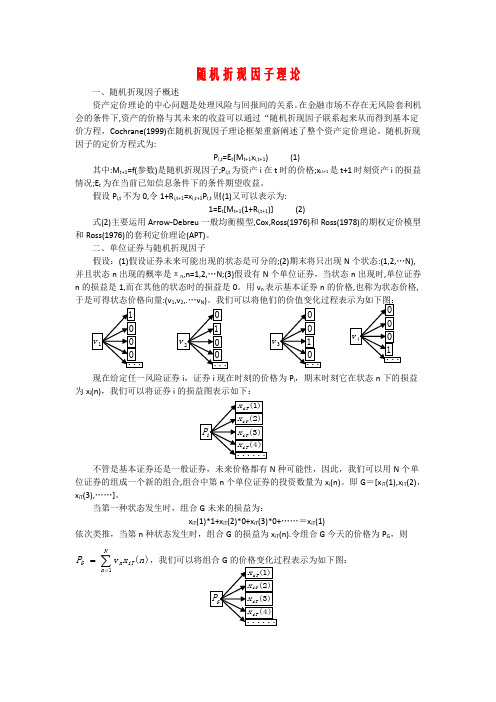

随机折现因子理论一、随机折现因子概述资产定价理论的中心问题是处理风险与回报间的关系。

在金融市场不存在无风险套利机会的条件下,资产的价格与其未来的收益可以通过“随机折现因子联系起来从而得到基本定价方程,Cochrane(1999)在随机折现因子理论框架重新阐述了整个资产定价理论。

随机折现因子的定价方程式为:P i,t=E t(M t+1x i,t+1) (1)其中:M t+1=f(参数)是随机折现因子;P i,t为资产i在t时的价格;x i,t+1是t+1时刻资产i的损益情况;E t为在当前已知信息条件下的条件期望收益。

假设P i,t不为0,令1+R i,t+1=x i,t+1P i,t则(1)又可以表示为:1=E t[M t+1(1+R i,t+1)] (2)式(2)主要运用Arrow-Debreu一般均衡模型,Cox,Ross(1976)和Ross(1978)的期权定价模型和Ross(1976)的套利定价理论(APT)。

二、单位证券与随机折现因子假设:(1)假设证券未来可能出现的状态是可分的;(2)期末将只出现N个状态:(1,2,…N),并且状态n出现的概率是πn,n=1,2,…N;(3)假设有N个单位证券,当状态n出现时,单位证券n的损益是1,而在其他的状态时的损益是0。

用v n表示基本证券n的价格,也称为状态价格,于是可得状态价格向量:(v1,v2,.…v N)现在给定任一风险证券i,证券i现在时刻的价格为P i,期末时刻它在状态n下的损益为x i(n),我们可以将证券i的损益图表示如下:不管是基本证券还是一般证券,未来价格都有N种可能性,因此,我们可以用N个单位证券的组成一个新的组合,组合中第n个单位证券的投资数量为x i(n)。

即G=[x iT(1),x IT(2),x iT(3),……]。

当第一种状态发生时,组合G未来的损益为:x iT(1)*1+xiT(2)*0+x iT(3)*0+……=x iT(1)依次类推,当第n种状态发生时,组合G的损益为x iT(n).令组合G今天的价格为P G,则)(1nxvPiTNnnG∑==,我们可以将组合G的价格变化过程表示为如下图:由于组合G 未来的损益状态与证券i 完全相同,根据套利均衡定价原理,即未来损益完全相同的两个证券,它们现在的价格也相同,可得到证券i 现在时刻的价格:)(1n x v P P iT Nn n G i ∑=== (3)x i (n)是状态为n 时的损益,证券i 在未来时刻各种状态下损益的集合,也可用随机变量x i 表示。

2022年中级会计职称《财务管理》知识点:随机模型(05.31)

知识点:随机模型(米勒-奥尔模型)

控制原理

企业根据历史经验和现实需要,测算出一个现金持有量的控制范围,即制定出现金持有量的上限和下限,将现金量控制在上下限之内。

三条线的确定

(1)下限(L)的确定

现金管理部经理在综合考虑以下因素的基础上确定:

①短缺现金的风险程度;

②公司借款能力;

③公司日常周转所需资金;

④银行要求的补偿性余额。

(2)回归线R的计算公式:R=3b*西格玛平方/4i 开三次方+ L

(3)最高控制线H的计算公式为:H=3R-2L

特点

适用于所有企业最佳现金持有量的测算.

建立在企业的现金未来需求总量和收支不可预测的前提下,计算出来的现金持有量比较保守。

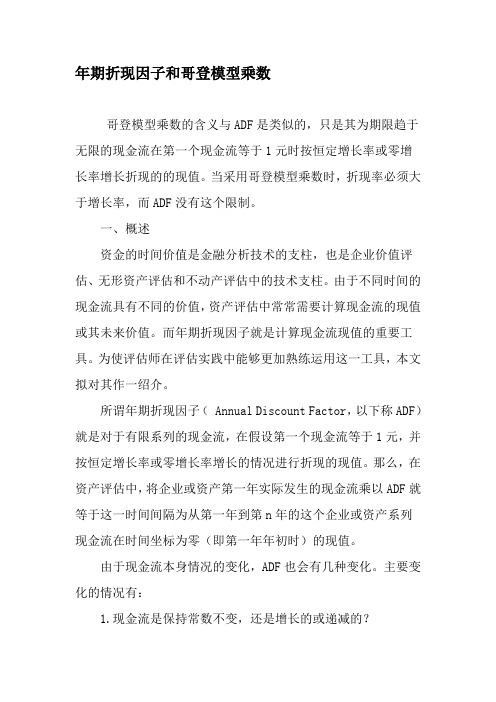

年期折现因子和哥登模型乘数哥登模型乘数的含义与ADF是类似的,只是其为期限趋于无限的现金流在第一个现金流等于1元时按恒定增长率或零增长率增长折现的的现值。

当采用哥登模型乘数时,折现率必须大于增长率,而ADF没有这个限制。

一、概述资金的时间价值是金融分析技术的支柱,也是企业价值评估、无形资产评估和不动产评估中的技术支柱。

由于不同时间的现金流具有不同的价值,资产评估中常常需要计算现金流的现值或其未来价值。

而年期折现因子就是计算现金流现值的重要工具。

为使评估师在评估实践中能够更加熟练运用这一工具,本文拟对其作一绍介。

所谓年期折现因子( Annual Discount Factor,以下称ADF)就是对于有限系列的现金流,在假设第一个现金流等于1元,并按恒定增长率或零增长率增长的情况进行折现的现值。

那么,在资产评估中,将企业或资产第一年实际发生的现金流乘以ADF就等于这一时间间隔为从第一年到第n年的这个企业或资产系列现金流在时间坐标为零(即第一年年初时)的现值。

由于现金流本身情况的变化,ADF也会有几种变化。

主要变化的情况有:1.现金流是保持常数不变,还是增长的或递减的?2.现金流是发生在年中,还是在年末?故有年中ADF和年末ADF之分。

3.现金流是从第一年开始还是从别的什么时间开始?4.是每年都有现金流还是有规律地跳过一些年份?5.完结时是一个完整的年份还是在一年的几分之几?如果现金流结束在某一年的几分之几时段上,那么应该采用残余时间段的ADF公式。

ADF是有限系列现金流的年期折现因子。

当这个有限序列现金流的期限变为无穷大时,且现金流的增长率为一常数,则现金流的年期折现因子就变为哥登模型(Gorden & Shapiro 1956)乘数。

所以,哥登模型乘数就是恒定增长率下的永久年金的折现因子。

二、年末现金流的ADF由于ADF 的定义是第一年开始的现金流为1元,按恒定增长率n年内现金流折现的现值。

sdf 模型随机折现因子

SDF模型(随机折现因子)在金融领域中扮演着重要的角色。

它是评估资产或项目的价值和风险的一种数学模型,用于计算现金流的现值。

本文将对SDF模型进行详细介绍,并探讨其应用和意义。

一、SDF模型的概念和原理

SDF模型全称为Stochastic Discount Factor模型,即随机折现因子模型。

它是一种衡量风险和回报之间关系的工具。

该模型基于资本市场上的资产定价理论,通过计算未来现金流的现值来确定资产的价格。

SDF模型假设投资者关注的是未来现金流的风险,而不是风险本身。

因此,通过计算现金流的折现值,可以得出资产的合理价格。

SDF模型的核心思想是风险溢价。

它认为,投资者对风险资产的需求取决于预期回报和风险溢价之间的平衡。

风险溢价是指资产预期回报与无风险资产回报之间的差异,它反映了投资者对风险的偏好程度。

SDF模型通过引入风险溢价来解释资产价格的形成和波动。

二、SDF模型的应用和意义

1. 资产定价:SDF模型是金融市场中广泛使用的资产定价模型之一。

它可以用于计算不同风险资产的合理价格,并帮助投资者做出投资决策。

通过SDF模型,投资者可以评估资产的风险和回报,并选择

最优的投资组合。

2. 风险管理:SDF模型可以帮助投资者进行风险管理和资产配置。

通过计算不同资产的风险溢价,投资者可以选择适合自己风险偏好的投资组合。

同时,SDF模型还可以帮助投资者识别和评估不同风险因素对资产价格的影响,从而制定相应的风险管理策略。

3. 金融工程:SDF模型在金融工程领域中也有广泛的应用。

它可以用于衍生品定价、期权定价、对冲策略设计等。

通过SDF模型,金融工程师可以计算衍生品的合理价格,并设计相应的交易策略,实现风险的有效对冲和套利。

4. 经济政策:SDF模型在宏观经济政策制定中也具有重要意义。

通过计算不同经济变量的风险溢价,政策制定者可以评估政策对经济的影响,并制定相应的调控措施。

SDF模型可以帮助政策制定者理解经济波动的原因和机制,从而更好地制定和实施经济政策。

三、SDF模型的局限性和挑战

尽管SDF模型在金融领域中具有广泛的应用,但它也存在一些局限性和挑战。

首先,SDF模型假设投资者的决策是理性的,能够准确评估风险和回报。

然而,现实中投资者的决策可能受到情绪、认知偏差等因素的影响,导致模型预测的偏差。

SDF模型对市场信息的要求较高,需要大量的数据和准确的预测。

然而,由于金融市场的不确定性和复杂性,很难准确预测未来的收益和风险。

这给SDF模型的应用带来了一定的困难。

SDF模型还存在对假设的依赖性和参数的敏感性。

模型的结果可能会受到假设的合理性和参数的选择所影响,因此需要谨慎使用和解释。

总结起来,SDF模型作为一种衡量资产价值和风险的数学模型,在金融领域中具有重要的应用价值。

它可以帮助投资者理解资产价格形成的机制,评估资产的风险和回报,做出合理的投资决策。

然而,SDF模型也存在一定的局限性和挑战,需要在实际应用中加以注意和克服。

通过不断改进和完善SDF模型,可以提高其在金融领域中的应用效果,为投资者和决策者提供更准确和可靠的信息支持。