税二-第八章 城镇土地使用税

- 格式:ppt

- 大小:357.00 KB

- 文档页数:41

正保远程教育旗下品牌网站美国纽交所上市公司(NYSE:DL)

中华会计网校会计人的网上家园

注册税务师考试辅导《税法二》第八章讲义2

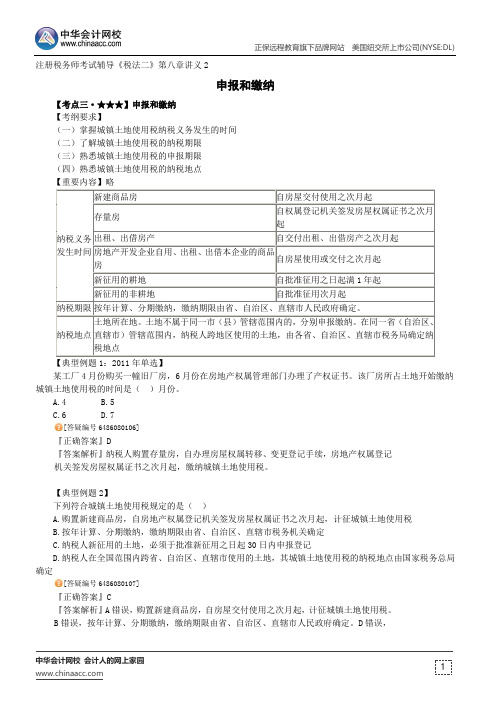

申报和缴纳

【考点三·★★★】申报和缴纳

【考纲要求】

(一)掌握城镇土地使用税纳税义务发生的时间

(二)了解城镇土地使用税的纳税期限

(三)熟悉城镇土地使用税的申报期限

(四)熟悉城镇土地使用税的纳税地点

【重要内容】略

【典型例题1:2011年单选】

某工厂4月份购买一幢旧厂房,6月份在房地产权属管理部门办理了产权证书。

该厂房所占土地开始缴纳城镇土地使用税的时间是()月份。

A.4

B.5

C.6

D.7

[答疑编号6486080106]

『正确答案』D

『答案解析』纳税人购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登记

机关签发房屋权属证书之次月起,缴纳城镇土地使用税。

【典型例题2】

下列符合城镇土地使用税规定的是()

A.购置新建商品房,自房地产权属登记机关签发房屋权属证书之次月起,计征城镇土地使用税

B.按年计算、分期缴纳,缴纳期限由省、自治区、直辖市税务机关确定

C.纳税人新征用的土地,必须于批准新征用之日起30日内申报登记

D.纳税人在全国范围内跨省、自治区、直辖市使用的土地,其城镇土地使用税的纳税地点由国家税务总局确定

[答疑编号6486080107]

『正确答案』C

『答案解析』A错误,购置新建商品房,自房屋交付使用之次月起,计征城镇土地使用税。

B错误,按年计算、分期缴纳,缴纳期限由省、自治区、直辖市人民政府确定。

D错误,。

城镇土地使用税城镇土地使用税是指在城镇范围内占有、使用土地的单位和个人,按照其土地的面积和土地使用权类型,向国家支付的一种地方税收。

城镇土地使用税的征收对象包括个人、企事业单位以及其他组织。

本文将对城镇土地使用税的相关内容进行详细介绍。

一、城镇土地使用税的征收依据和税率城镇土地使用税的征收依据主要包括土地面积和土地使用权类型。

根据《土地管理法》的规定,土地使用权分为国有土地使用权和集体土地使用权。

税款的计算是依据土地面积和土地使用权类型综合确定的,通常采用的计税依据是每平方米每年的税额。

同时,不同城市和地区可能会根据当地的土地市场价格水平,对土地使用权类型和地段进行分类,并设置不同的税率,以实现税收的差异化调节。

一般来说,土地面积越大、土地使用权类型越好的单位和个人,需要缴纳的土地使用税就越高。

二、城镇土地使用税的征收机构和程序城镇土地使用税的征收工作主要由税务机关负责,这些税务机关依法履行对纳税人的登记、核定、征收和管理职责。

征收城镇土地使用税主要分为目标管理和事中管理两个环节。

目标管理是指通过税务机关对使用土地的单位和个人开展登记和核定工作,确定其土地使用权类型和面积,并按照当地的税率计算得出应缴纳的城镇土地使用税。

事中管理是指税务机关根据税款的实际情况,对纳税人进行税收监督和管理,确保纳税人按时足额缴纳城镇土地使用税。

三、城镇土地使用税的纳税义务和申报纳税根据《中华人民共和国城镇土地使用税税收管理办法》,所有拥有城镇土地使用权的单位和个人,都有义务按照国家规定的时间和程序申报和缴纳城镇土地使用税。

纳税期限一般为每年的1月1日至5月31日。

纳税人在纳税期限内,需向地方税务机关提交《城镇土地使用税纳税申报表》,并按照核定的税款金额,缴纳相应的税款。

逾期未缴纳城镇土地使用税的,将按照《中华人民共和国税收征收管理法》的规定,加收滞纳金。

四、城镇土地使用税的用途和意义城镇土地使用税是国家对城镇土地资源的一种税收调节手段,通过对土地的收益进行抽取,实现了对城镇土地资源的合理开发和利用。

2015年注册会计师资格考试内部资料税法第八章 房产税法、城镇土地使用税法、契税法和耕地占用税法知识点:房产税纳税义务人与征税范围● 详细描述: 房产税是以房屋为征税对象,按照房屋的计税余值或租金收入,向产权所有人征收的一种财产税。

(一)纳税义务人 房产税的纳税义务人是征税范围内的房屋产权所有人,包括国家所有和集体、个人所有房屋的产权所有人、承典人、代管人或使用人三类。

具体包括: 1.产权属国家所有的,由经营管理单位纳税;产权属集体和个人所有的,由集体单位和个人纳税。

2.产权出典的,由承典人纳税。

3.产权所有人、承典人不在房屋所在地的,由房产代管人或者使用人纳税。

4.产权未确定及租典纠纷未解决的,由房产代管人或者使用人纳税。

5.无租使用其他房产的,由房产使用人纳税。

6.外商投资企业、外国企业和组织以及外籍个人,依照《中华人民共和国房产税暂行条例》缴纳房产税。

(二)征税对象——房产 与房屋不可分割的各种附属设施或不单独计价的配套设施,也属于房屋,应一并征收房产税; 但独立于房屋之外的建筑物(如水塔、围墙等)不属于房屋,不征房产税。

房地产开发企业建造的商品房,在出售前,不征收房产税;但对出售前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

(三)征税范围 房产税的征税范围不包括农村。

例题:1.下列房产应征房产税的有()。

A.企业办公用的房产B.军队出租的空余房产C.个人拥有的营业性房产D.宗教寺庙中宗教人员生活用的房产正确答案:A,C解析:选项B,对军队空余房产租货收入暂免征收房产税;选项D,宗教寺庙中宗教人员生活用的房产免征房产税。

2.以下属于房产税征税对象的有()。

A.室内游泳池B.加油站罩棚C.独立于房屋之外的围墙D.办公楼正确答案:A,D解析:加油站罩棚,不属于房产,不征收房产税;独立于房屋之外的围墙,不具备房产的特征,不征收房产税。

3.房产税的纳税人可以是()。

第八章城镇土地使用税一、单项选择题1、土地使用权未确定或权属纠纷未解决的,以()为土地使用税纳税人。

A.原拥有人B.实际使用人C.代管人D.产权所有人2、根据城镇土地使用税的规定,下列说法正确的是()。

A.城镇土地使用税实行分级幅度税额B.城镇土地使用税的纳税人是所有占用土地的单位和个人C.城镇土地使用税的计税依据是纳税人用于生产经营活动的土地面积D.企业内的广场、道路占地免征城镇土地使用税3、城镇土地使用税的计税依据是()。

A.实际占用的土地面积B.居住面积C.建筑面积D.使用面积4、2010年度甲企业与乙企业共同使用面积为8000平方米的土地,该土地上共有建筑物15000平方米,甲企业使用其中的4/5,乙企业使用其中的1/5。

除此之外,经有关部门批准,乙企业在2009年1月份新征用耕地6000平方米。

甲乙企业共同使用土地所处地段的年税额为4元/平方米,乙企业新征土地所处地段的年税额为2元/平方米。

2010年度缴纳城镇土地使用税的情况是()。

A.甲企业纳税25600元,乙企业纳税18400元B.甲企业纳税25600元,乙企业纳税6400元C.甲企业纳税48000元,乙企业纳税24002元D.甲企业纳税48000元,乙企业纳税12000元5、甲公司与某事业单位共同使用一块面积为5000平方米土地,其中事业单位占用70%,当地城镇土地使用税单位税额每平方米5元。

甲公司应纳城镇土地使用税为()元。

A.7500B.17500C.25000D.900006、甲公司实际占地面积共计20000平方米,其中3000平方米为厂区外的绿化区,2000平方米为厂区以内的绿化用地,企业创办的学校和医院共占地1500平方米,出租500平方米,无偿借出800平方米给部队作训练场地。

所处地段适用年税额为3元/平方米。

甲公司应缴纳的城镇土地使用税为()。

A.40000元B.42000元C.41000元D.44100元7、下列单位的用地,征收城镇土地使用税的是()。

税务师-税法二-突击强化题-第8章城镇土地使用税[单选题]1.某企业在市区拥有一宗地块,尚未由有关部门组织测量面积,但持有政府部门核发的土地使用证书。

下列关于该企业履行城镇土地使用税纳税义(江南博哥)务的表述中,正确的是()。

A.暂缓履行纳税义务B.自行测量土地面积并履行纳税义务C.待将来有关部门测定完土地面积后再履行纳税义务D.以证书确认的土地面积作为计税依据履行纳税义务正确答案:D参考解析:本题考查城镇土地使用税的计税依据。

城镇土地使用税以纳税人实际占用的土地面积为计税依据。

纳税人实际占用的土地面积按下列办法确定:(1)以房地产管理部门核发的土地使用证书与确认的土地面积为准(选项D当选);(2)尚未核发出土地使用证书的,应由纳税人申报土地面积,据以纳税,待核发土地使用证后再作调整。

[单选题]2.某企业2021年度拥有位于市郊的一宗地块,面积为10000平方米,其中5500平方米种植果树用于采摘,2500平方米为水果罐头生产基地,2000平方米为办公生活用地。

该市规定的城镇土地使用年税额为2元/平方米,则该企业2021年度就此地块应缴纳的城镇土地使用税为()万元。

A.2.00B.1.10C.0.90D.0.40正确答案:C参考解析:本题结合税收优惠考查城镇土地使用税的计算。

选项C当选,具体过程如下:(1)考虑税收优惠。

直接用于农、林、牧、渔业的生产用地,免税;农副产品加工厂占地和生活、办公用地应照章征收城镇土地使用税。

故该企业种植果树的5500平方米土地可以免征,其余用地应照章征税。

(2)注意单位换算。

题干已知税率单位是“元”,选项是“万元”。

综上,该企业2021年应缴纳的城镇土地使用税=(2500+2000)×2÷10000=0.9(万元)。

选项A不当选,未考虑直接用于农、林、牧、渔业的生产用地免税的规定。

选项B不当选,误按照果树占地作为计税依据计算应纳税额。

选项D 不当选,误认为农副产品加工厂用地免税。

城镇土地使用税的计算公式

城镇土地使用税是政府用来收取国家空间使用权的一项重要开支,是一项涉及国家财政的税收制度,现行的计算公式为:B+D-L-P <= 预定义的浮动范围

其中,B表示应纳税土地的税金总额,D表示国家和政府统一定价的土地使用税的差额,L表示当地政府或开发企业分担的价格减免费用,P表示按照国家有关规定,有资格免予土地使用税的税率和金额。

在纳税制度上,土地使用税对企业的收入和财务状况有很大影响,因此有必要认真和完整地熟悉国家土地使用税的政策和计算公式,以便正确计算和缴纳土地使用税,保护自身的合法利益。

城镇土地使用税是国家税务体系中一个重要组成部分,对企业特别是新兴行业影响很大,因此必须加强对城镇土地使用税计算公式的了解,支付税款负责,正确合法地开展营业活动,保护自身权益。

第八章城镇土地使用税【经典母题】【经典母题1】下列各项中,一定免征或暂免征收城镇土地使用税的有()。

A.盐矿的矿井用地B.工业企业仓库用地C.免税单位职工家属的宿舍用地D.机场场外道路用地E.个人所有的居住房屋及院落用地F.公园内设立的影剧院用地【答案】AD【解析】选项B:工业企业仓库用地应当照章纳税。

选项C对免税单位职工家属的宿舍用地和选项E个人所有的居住房屋及院落用地可由各省、自治区、直辖市地方税务局确定是否减免城镇土地使用税。

选项F:公园自用非营业场所用地属于免税用地,公园内设立的影剧院用地属于营业性用地要照章纳税。

【考点小结】此题主要注意发问的角度,一题多练。

①下列各项中,应当缴纳城镇土地使用税的有:BF。

②下列各项中,可由省、自治区、直辖市地方税务局确定减免城镇土地使用税的有:CE。

【经典母题2】甲企业(国有企业)生产经营用地分布于A、B、C三个地域,A的土地使用权属于甲企业,面积10000平方米,其中幼儿园占地1000平方米,厂区内绿化占地2000平方米;B的土地使用权属甲企业与乙企业共同拥有,面积5000平方米,实际使用面积各半;C地域的面积为3000平方米,甲企业一直使用但土地使用权未确定。

假设A、B、C的城镇土地使用税的单位年税额为每平方米5元,甲企业全年应纳城镇土地使用税()。

A.57500元B.62500元C.72500元D.85000元【答案】C【解析】甲企业全年应纳城镇土地使用税=[(10000-1000)+5000/2+3000]×5=14500×5=72500(元)。

【考点小结】(征免范围结合)①企业办的幼儿园用地能与企业其他用地明确区分的,免征城镇土地使用税;②厂区外公共绿地暂免征收城镇土地使用税,但厂区内绿化用地不免征城镇土地使用税;③与其他单位共用土地按各自占地面积分别缴纳城镇土地使用税;④土地使用权未确定的,由使用人缴纳城镇土地使用税。

【经典答疑】【问题】甲某为乙公司的法人代表,2011年11月22日,甲乙双方签订租赁合同,约定:甲将市区A地块1万平方米的土地(土地用途:工业;房地产产权为甲某私有)及地上厂房出租给乙使用。