国机汽车2018年经营成果报告-智泽华

- 格式:rtf

- 大小:305.25 KB

- 文档页数:10

国机汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 国机汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为79,119.15万元,与2017年的91,264.61万元相比有较大幅度下降,下降13.31%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2018年营业成本为4,151,779.13万元,与2017年的4,725,354.75万元相比有较大幅度下降,下降12.14%。

2018年销售费用为67,187.62万元,与2017年的64,377.61万元相比有所增长,增长4.36%。

2018年尽管企业销售费用有所增长,但营业收入却仍然出现了较大幅度的下降,企业市场销售活动开展得不太理想。

2018年管理费用为58,805.11万元,与2017年的61,396.31万元相比有所下降,下降4.22%。

2018年管理费用占营业收入的比例为1.33%,与2017年的1.22%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2018年财务费用为37,445.82万元,与2017年的22,547.65万元相比有较大增长,增长66.07%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,国机汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析国机汽车2018年的营业利润率为1.76%,总资产报酬率为4.59%,净资产收益率为7.08%,成本费用利润率为1.83%。

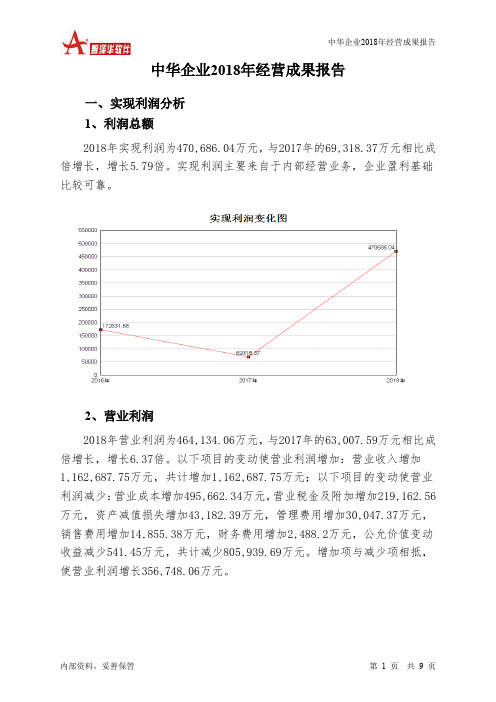

中华企业2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为470,686.04万元,与2017年的69,318.37万元相比成倍增长,增长5.79倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为464,134.06万元,与2017年的63,007.59万元相比成倍增长,增长6.37倍。

以下项目的变动使营业利润增加:营业收入增加1,162,687.75万元,共计增加1,162,687.75万元;以下项目的变动使营业利润减少:营业成本增加495,662.34万元,营业税金及附加增加219,162.56万元,资产减值损失增加43,182.39万元,管理费用增加30,047.37万元,销售费用增加14,855.38万元,财务费用增加2,488.2万元,公允价值变动收益减少541.45万元,共计减少805,939.69万元。

增加项与减少项相抵,使营业利润增长356,748.06万元。

3、投资收益2018年投资收益为47,041.44万元,与2017年的4,489.26万元相比成倍增长,增长9.48倍。

4、营业外利润2018年营业外利润为6,551.98万元,与2017年的6,310.78万元相比有所增长,增长3.82%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为1,928,584.78万元,比2017年的765,897.03万元增长151.81%,营业成本为1,098,400.96万元,比2017年的602,738.62万元增加82.24%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年中华企业成本费用总额为1,511,598.53万元,其中:营业成本为1,098,400.96万元,占成本总额的72.66%;销售费用为27,049.57万元,占成本总额的1.79%;管理费用为55,786.09万元,占成本总额的3.69%;财务费用为53,765.39万元,占成本总额的3.56%;营业税金及附加为262,824.93万元,占成本总额的17.39%。

中国中车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国中车2018年财务分析综合报告一、实现利润分析2018年实现利润为1,534,237.2万元,与2017年的1,539,931.5万元相比变化不大,变化幅度为0.37%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为17,052,602.1万元,与2017年的16,315,256.2万元相比有所增长,增长4.52%。

2018年销售费用为774,584.1万元,与2017年的721,763.4万元相比有较大增长,增长7.32%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,343,088.1万元,与2017年的2,391,060万元相比有较大幅度下降,下降43.83%。

2018年管理费用占营业收入的比例为6.13%,与2017年的11.33%相比有较大幅度的降低,降低5.2个百分点。

而营业利润却没有多大变,管理费用的降低对营业利润的影响不大,要关注其他成本费用项目支出水平的降低。

2018年财务费用为127,939.6万元,与2017年的125,377.3万元相比有所增长,增长2.04%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国中车2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

中信重工2018年财务分析详细报告一、资产结构分析1.资产构成基本情况中信重工2018年资产总额为1,965,897.41万元,其中流动资产为1,130,804.91万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的33.71%、33.22%和20.06%。

非流动资产为835,092.49万元,主要分布在固定资产和在建工程,分别占企业非流动资产的43.13%、18.26%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的34.31%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业营业环节占用的资金数额较大,约占企业流动资产的33.71%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为1,965,897.41万元,与2017年的1,973,846.54万元相比变化不大,变化幅度为0.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加39,024.56万元,货币资金增加30,377.36万元,预付款项增加14,555.91万元,在建工程增加12,321.66万元,交易性金融资产增加1,950万元,无形资产增加1,509.33万元,递延所得税资产增加270.83万元,共计增加100,009.64万元;以下项目的变动使资产总额减少:长期待摊费用减少140.26万元,其他应收款减少1,813.11万元,其他非流动资产减少2,521.14万元,应收利息减少4,342.09万元,存货减少11,726.34万元,固定资产减少13,086.53万元,应收账款减少19,962.02万元,应收票据减少43,825.67万元,长期投资减少151,406.52万元,共计减少248,823.69万元。

长城汽车2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为647,707.2万元,与2017年的623,296.6万元相比有所增长,增长3.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为623,203.73万元,与2017年的585,415.24万元相比有所增长,增长6.45%。

以下项目的变动使营业利润增加:资产减值损失减少18,054.95万元,营业税金及附加减少27,830.78万元,营业成本减少48,596.11万元,财务费用减少63,247.63万元,管理费用减少328,673.5万元,共计增加486,402.96万元;以下项目的变动使营业利润减少:销售费用增加16,880.08万元,公允价值变动收益减少31,574.73万元,营业收入减少269,175.9万元,共计减少317,630.71万元。

增加项与减少项相抵,使营业利润增长168,772.25万元。

3、投资收益2018年投资收益为21,927.02万元,与2017年的12,422.48万元相比有较大增长,增长76.51%。

4、营业外利润2018年营业外利润为24,503.47万元,与2017年的37,881.36万元相比有较大幅度下降,下降35.32%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为9,779,985.92万元,比2017年的10,049,161.82万元下降2.68%,营业成本为8,148,094.26万元,比2017年的8,196,690.36万元下降0.59%,营业收入和营业成本同时下降,但营业收入下降幅度大于营业成本,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年长城汽车成本费用总额为9,100,247.92万元,其中:营业成本为8,148,094.26万元,占成本总额的89.54%;销售费用为457,519.86万元,占成本总额的5.03%;管理费用为167,630.37万元,占成本总额的1.84%;财务费用为-49,387.52万元,占成本总额的-0.54%;营业税金及附加为362,738.04万元,占成本总额的3.99%。

一汽轿车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 一汽轿车2018年财务分析综合报告一、实现利润分析2018年实现利润为25,725.34万元,与2017年的46,127.74万元相比有较大幅度下降,下降44.23%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时营业利润也在下降,企业减收减利,经营业务开展得不理想。

二、成本费用分析2018年营业成本为2,095,372.93万元,与2017年的2,162,924.1万元相比有所下降,下降3.12%。

2018年销售费用为264,590.71万元,与2017年的274,801.03万元相比有所下降,下降3.72%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2018年管理费用为104,732.84万元,与2017年的163,750.89万元相比有较大幅度下降,下降36.04%。

2018年管理费用占营业收入的比例为3.99%,与2017年的5.87%相比有所降低,降低1.88个百分点。

企业经营业务的盈利水平也有所下降,管理费用支出正常。

本期财务费用为-2,176.33万元。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,一汽轿车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析一汽轿车2018年的营业利润率为1.74%,总资产报酬率为1.27%,净资产收益率为2.81%,成本费用利润率为0.99%。

企业实际投入到企业自身经营业务的资产为1,524,343.62万元,经营资产的收益率为3.00%,而对外投。

长安汽车2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为65,822.53万元,与2017年的718,088.96万元相比有较大幅度下降,下降90.83%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

2、营业利润2018年营业利润为负20,143.83万元,与2017年的715,162.75万元相比,2018年出现亏损,亏损20,143.83万元。

以下项目的变动使营业利润增加:营业成本减少1,277,956.44万元,管理费用减少249,754.1万元,营业税金及附加减少76,810.5万元,资产减值损失减少1,296.26万元,共计增加1,605,817.29万元;以下项目的变动使营业利润减少:财务费用增加9,791.19万元,销售费用增加130,513.05万元,营业收入减少1,371,393.48万元,共计减少1,511,697.72万元。

增加项与减少项相抵,使营业利润下降94,119.57万元。

3、投资收益2018年投资收益为负7,130.68万元,与2017年的690,632.49万元相比,2018年出现亏损,亏损7,130.68万元。

4、营业外利润2018年营业外利润为85,966.37万元,与2017年的2,926.21万元相比成倍增长,增长28.38倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为6,629,827.04万元,比2017年的8,001,220.52万元下降17.14%,营业成本为5,658,346.84万元,比2017年的6,936,303.27万元下降18.42%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年长安汽车成本费用总额为6,676,688.98万元,其中:营业成本为5,658,346.84万元,占成本总额的84.75%;销售费用为528,325.53万元,占成本总额的7.91%;管理费用为278,275.55万元,占成本总额的4.17%;财务费用为-42,706.2万元,占成本总额的-0.64%;营业税金及附加为230,591.8万元,占成本总额的3.45%。

中通客车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中通客车2018年财务分析综合报告一、实现利润分析2018年实现利润为4,626.38万元,与2017年的22,841.59万元相比有较大幅度下降,下降79.75%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2018年营业成本为508,587万元,与2017年的671,311.42万元相比有较大幅度下降,下降24.24%。

2018年销售费用为35,863.56万元,与2017年的40,996.44万元相比有较大幅度下降,下降12.52%。

2018年销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2018年管理费用为14,198.64万元,与2017年的30,285.7万元相比有较大幅度下降,下降53.12%。

2018年管理费用占营业收入的比例为2.34%,与2017年的3.86%相比有所降低,降低1.52个百分点。

管理费用控制较好,但并没有带来经济效益的明显提高。

2018年财务费用为15,667.27万元,与2017年的12,541.58万元相比有较大增长,增长24.92%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中通客车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

上汽集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 上汽集团2018年财务分析综合报告一、实现利润分析2018年实现利润为5,434,384.98万元,与2017年的5,426,101.26万元相比变化不大,变化幅度为0.15%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为76,998,582.25万元,与2017年的74,238,241.23万元相比有所增长,增长3.72%。

2018年销售费用为6,342,302.71万元,与2017年的6,112,168.01万元相比有所增长,增长3.77%。

2018年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2018年管理费用为2,133,601.51万元,与2017年的3,130,120.82万元相比有较大幅度下降,下降31.84%。

2018年管理费用占营业收入的比例为2.4%,与2017年的3.65%相比有所降低,降低1.24个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为19,543.73万元,与2017年的14,323.46万元相比有较大增长,增长36.45%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,上汽集团2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析上汽集团2018年的营业利润率为6.05%,总资产报酬率为7.24%,净资产收益率为17.39%,成本费用利润率为6.30%。

企业实际投入到企业自身经营业务的资产为62,842,376.87万元,经营资产的收益率为8.54%,而对外投资的收益率为31.58%。

国机汽车2018年经营成果报告

一、实现利润分析

1、利润总额

2018年实现利润为79,119.15万元,与2017年的91,264.61万元相比有较大幅度下降,下降13.31%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2018年营业利润为77,742.68万元,与2017年的90,902.24万元相比有较大幅度下降,下降14.48%。

以下项目的变动使营业利润增加:营业成本减少573,575.62万元,资产减值损失减少35,006.96万元,管理费用减少2,591.2万元,营业税金及附加减少1,072.04万元,共计增加612,245.81万元;以下项目的变动使营业利润减少:销售费用增加2,810万元,财务费用增加14,898.16万元,营业收入减少598,738.13万元,共计减少616,446.3万元。

增加项与减少项相抵,使营业利润下降4,200.48万元。

3、投资收益

2018年投资收益为负3,026.56万元,与2017年的5,636.93万元相比,2018年出现亏损,亏损3,026.56万元。

4、营业外利润

2018年营业外利润为1,376.46万元,与2017年的362.37万元相比成倍增长,增长2.8倍。

5、经营业务的盈利能力

从营业收入和成本的变化情况来看,2018年的营业收入为

4,425,275.84万元,比2017年的5,024,013.97万元下降11.92%,营业成本为4,151,779.13万元,比2017年的4,725,354.75万元下降12.14%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。

实现利润增减变化表

项目名称

2018年2017年2016年

数值增长率(%) 数值增长率(%) 数值增长率(%)

营业收入4,425,275.8

4

-11.92

5,024,013.9

7

-0.68

5,058,479.1

2

实现利润79,119.15 -13.31 91,264.61 13.82 80,185.49 0 营业利润77,742.68 -14.48 90,902.24 16.16 78,258.48 0 投资收益-3,026.56 -153.69 5,636.93 29.68 4,346.82 0 营业外利润1,376.46 279.85 362.37 -81.2 1,927.01 0

二、成本费用分析

1、成本构成情况

2018年国机汽车成本费用总额为4,351,722.35万元,其中:营业成本为4,151,779.13万元,占成本总额的95.41%;销售费用为67,187.62万元,占成本总额的1.54%;管理费用为58,805.11万元,占成本总额的1.35%;财务费用为37,445.82万元,占成本总额的0.86%;营业税金及附加为7,182.84万元,占成本总额的0.17%。