网上办税厅增值税减免明细表减免税代码对照表

- 格式:xlsx

- 大小:16.08 KB

- 文档页数:12

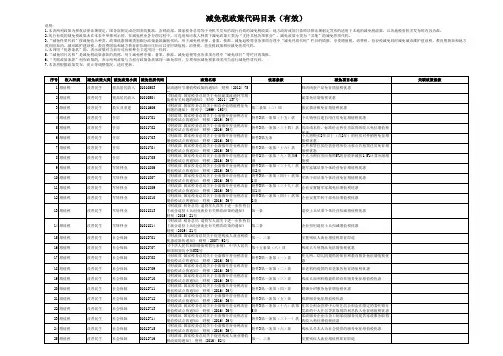

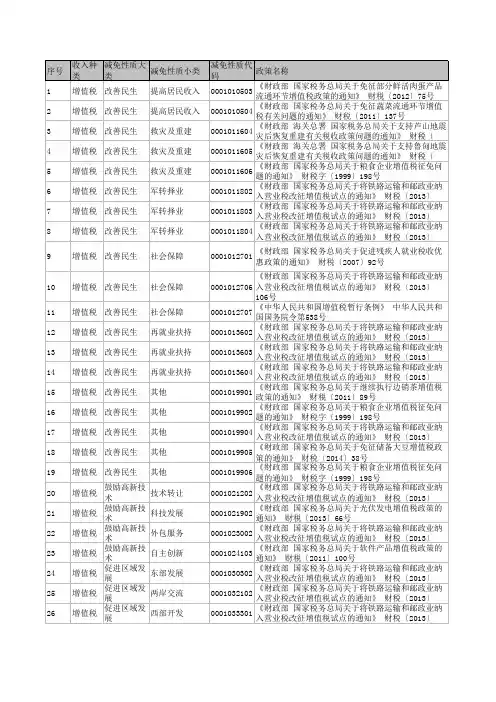

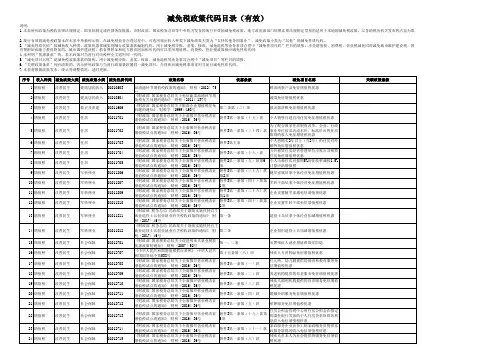

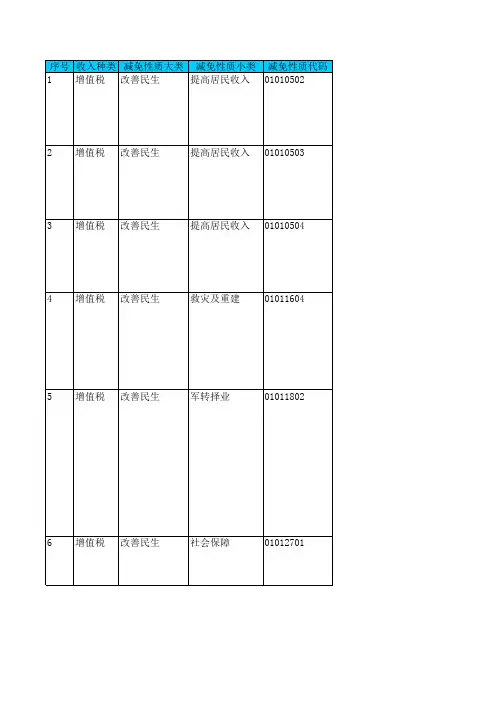

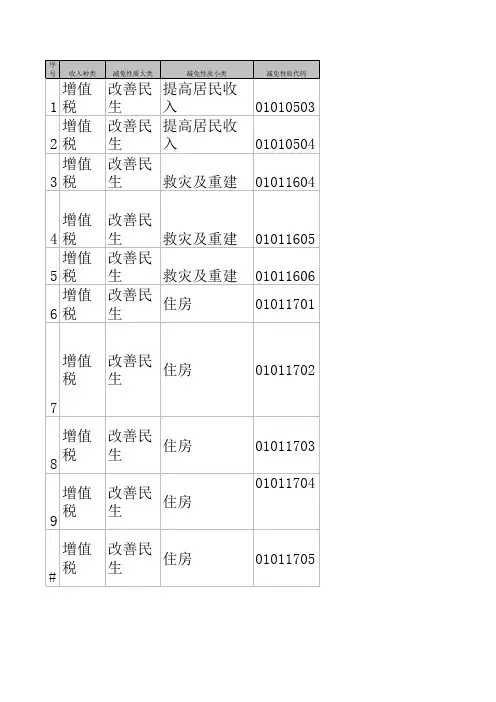

减免税政策代码目录(有效)

说明:

1.本表所列政策为税收法律法规规定、国务院制定或经国务院批准,由财政部、国家税务总局等中央机关发布的现行有效的减免税政策。

地方政府或部门依照法律法规制定发布的适用于本地的减免税政策,以各地税务机关发布的内容为准。

2.现行有效的减免税政策未在本表中单独列示的,在减免税业务办理过程中,可选用相应收入种类下减免政策大类为“支持其他各项事业”,减免政策小类为“其他”的减免性质代码。

3.“减免性质代码”按减免收入种类、政策优惠领域类别细分政策条款编制代码,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免性质代码”栏目的填报。

享受增值税、消费税、营业税减免同时减免城市维护建设税、教育费附加和地方教育附加的,城市维护建设税、教育费附加和地方教育附加相应代码可以采用增值税、消费税、营业税政策相应减免性质代码。

4.未列明“优惠条款”的,表示政策对当前行对应税种全文适用同一代码。

5.“减免项目名称”是减免税政策条款的简称,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免项目”等栏目的填报。

6.“关联政策条款”列有政策的,表示所列政策与当前行政策条款属同一减免项目,办理相应减免税事项采用当前行减免性质代码。

7.本表将根据政策发布、废止等调整情况,适时更新。

其他

个人所得税

396支持其他各项

事业

05129999。

减免税政策代码表

个人所得税支持其他各项

事业

其他

36205129999

说明:

1.本表所列政策为税收法律法规规定、国务院制定或经国务院批准,由财政部、国家税务总局等中央机关发布的减免税政策。

对于地方政府或部门依照法律法规制定发布的适用于本地的减免税政策,以各地税务机关发布的内容为准。

2.减免性质代码:是减免税政策按收入种类、政策优惠领域类别细分条款的代码表现,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免性质代码”栏目的填报。

在享受增值税、消费税、营业税减免同时减免城市维护建设税、教育费附加和地方教育附加的,城市维护建设税、教育费附加和地方教育附加相应代码可以采用增值税、消费税、营业税政策相应减免性质代码。

3.优惠条款:未填写优惠条款的代码是指本代码代表该项减免税政策中相应收入种类有关的所有减免税政策条款。

4.减免项目名称:是减免税政策条款的简称,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免项目”等栏目的填报。

5.关联政策条款:与当前行所列政策条款属同一减免项目,办理相应减免税事项采用当前行减免性质代码。

6.本表未包含,但现行有效的减免税政策,在减免税业务办理过程中,可选用相应收入种类下减免政策大类为“支持其他各项事业”,减免政策小类为“其他”的减免性质代码。

7.本表将根据政策发布、废止等调整情况,适时更新。

填报要点:

1.“本期应纳税额减征额”栏的数额来源于《增值税减免税申报明细表》的“减税项目”栏,根据发生的减税性质分行填列。

2.若重点群体人员为个体工商户,该纳税人最高抵减税额为14400元。

政策依据:

《关于进一步支持和促进重点群体创业就业有关税收政策的通知》(财税〔2019〕22号)规定:

持《就业创业证》(注明“自主创业税收政策”或“毕业年度内自主创业税收政策”)或《就业失业登记证》(注明“自主创业税收政策”)的大学毕业生,从事个体经营的,自办理个体工商户登记当月起,在3年(36个月,下同)内按每户每年12000元为限额依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税,山西省按照14400元执行。

本市场金融市场0001081508值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081509《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081510《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081511《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081512《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081513《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081515《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081517《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081518《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081519《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场资本市场0001083913《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农金融市场0001091501《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092313《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农其他0001099903《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101402《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101403《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101404《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101405《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103227《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103228《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号育体育文化0001103229值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103230《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业国防建设0001120706《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业交通运输0001121310《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业商品储备0001122601《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业医疗卫生0001123406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129927《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129928《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129931《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092314《财政部 国家税务总局关于继续实行农村饮水安全工程建设运营税收优惠政策的通知》 财税〔2016〕改善民生社会保障0001012717《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081502《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号改善民生住房0001011705《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011805《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011808《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013605《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013607《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129932《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生社会保障0001012716《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081520《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号2003/2/21第二条金融资产管理公司免征增值税优惠2016/5/1附件3第一条第(十五)款优惠2016/5/1附件3第一条第(三十四)款为了配合国家住房制度改革,企业、行政事业单位按房改成本价、标准价出售住房取得的收入免征增值2016/5/1附件3第五条个人将购买2年以上(含2年)的住房对外销售免征增值税优惠2016/5/12018/12/31附件3第一条第(十六)款公共租赁住房经营管理单位出租公共租赁住房免征增值税优惠2016/5/1附件3第一条第(三十九)款第2项随军家属从事个体经营免征增值税优惠2016/5/1附件3第一条第(四十)款第1项军转干部从事个体经营免征增值税优惠2016/5/1附件3第一条第(三十九)款第1项企业安置随军家属免征增值税优惠2016/5/1附件3第一条第(四十)款第2项企业安置军转干部免征增值税优惠2016/5/1附件3第一条第(一)款托儿所、幼儿园提供的保育和教育服务免征增值税优惠2016/5/1附件3第一条第(二)款养老机构提供的养老服务免征增值税优惠2016/5/1附件3第一条第(三)款残疾人福利机构提供的育养服务免征增值税优惠2016/5/1附件3第一条第(四)款婚姻介绍服务免征增值税优惠2016/5/1附件3第一条第(五)款殡葬服务免征增值税优惠2016/5/1附件3第一条第(十九)款第5项住房公积金管理中心用住房公积金在指定的委托银行发放的个人住房贷款取得的利息收入免征增值税优2016/5/1附件3第一条第(三十一)款家政服务企业由员工制家政服务员提供家政服务取得的收入免征增值2016/5/1附件3第一条第(六)款残疾人员本人为社会提供的服务免征增值税优惠2016/5/1附件3第一条第(三十二)款福利彩票、体育彩票的发行收入免征增值税优惠2016/5/1附件3第一条第(三十六)款涉及家庭财产分割的个人无偿转让不动产、土地使用权免征增值税优2016/5/1附件3第一条第(二十六)款技术转让、技术开发免征增值税优惠2016/5/1附件3第一条第(十七)款台湾航运公司、航空公司从事海峡两岸海上直航、空中直航业务在大陆取得的运输收入免征增值税优惠2016/5/1附件3第一条第(二十四)款符合条件的担保机构从事中小企业信用担保或者再担保业务取得的收入免征增值税优惠2016/5/1附件1第五十条小微企业免征增值税优惠2016/5/1附件3第一条第(二十七)款合同能源管理项目免征增值税优惠2016/5/1附件3第一条第(十九)款第3项国债、地方政府债利息收入免征增值税优惠2016/5/1附件3第一条第(十九)款第6项外汇管理部门在从事国家外汇储备经营过程中,委托金融机构发放的外汇贷款取得的利息收入免征增值2016/5/1附件3第一条第(十九)款第7项统借统还业务取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十)款被撤销金融机构以货物、不动产、无形资产、有价证券、票据等财产清偿债务免征增值税优惠2016/5/1附件3第一条第(二十二)款第2项香港市场投资者(包括单位和个人)通过沪港通买卖上海证券交易所上市A股取得的收入免征增值税2016/5/1附件3第一条第(二十二)款第3项香港市场投资者(包括单位和个人)通过基金互认买卖内地基金份额取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第4项证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券取得的收入免征增值税优惠2016/5/1附件3第一条第(二十三)款金融同业往来利息收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第1项合格境外投资者(简称QFII)委托境内公司在我国从事证券买卖业务取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第5项个人从事金融商品转让业务取得的收入免征增值税优惠2016/5/1附件3第一条第(十九)款第4项人民银行对金融机构的贷款的利息收入免征增值税优惠2016/5/1附件3第一条第(二十一)款保险公司开办的一年期以上人身保险产品取得的保费收入免征增值税2016/5/12016/12/31附件3第一条第(十九)款第1项金融机构农户小额贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(十)款农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治免征增值税优惠2016/5/1附件3第一条第(三十五)款将土地使用权转让给农业生产者用于农业生产免征增值税优惠2016/5/1附件3第一条第(八)款从事学历教育的学校提供的教育服务免征增值税优惠2016/5/1附件3第一条第(九)款学生勤工俭学提供的服务免征增值税优惠2016/5/1附件3第一条第(十九)款第2项国家助学贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十九)款政府举办的从事学历教育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全部归该学校所有的收入免征增值2016/5/1附件3第一条第(三十)款政府举办的职业学校设立的企业从事“现代服务”、“生活服务”业务活动取得的收入免征增值税免征2016/5/1附件3第一条第(十一)款纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所提供文化体育服务取得的第一道门票收入免征增值税优惠2016/5/1附件3第一条第(十二)款寺院、宫观、清真寺和教堂举办文化、宗教活动的门票收入免征增值2016/5/12017/12/31附件3第一条第(二十八)款科普单位的门票收入,以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税优惠2016/5/1附件3第一条第(十四)款个人转让著作权免征增值税优惠2016/5/1附件3第一条第(三十三)款军队空余房产租赁收入免征增值税优惠2016/5/1附件3第一条第(十八)款国际货物运输代理服务免征增值税优惠2016/5/1附件3第一条第(二十五)款国家商品储备管理单位及其直属企业承担商品储备任务,从中央或者地方财政取得的利息补贴收入和价差补贴收入免征增值税优惠2016/5/1附件3第一条第(七)款医疗机构提供的医疗服务免征增值税优惠2016/5/1附件3第一条第(三十七)款土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者免征增值税优惠2016/5/1附件3第一条第(三十八)款县级以上地方人民政府或自然资源行政主管部门出让、转让或收回自然资源使用权(不含土地使用权)免征增值税优惠2016/5/1附件3第一条第(十三)款行政单位之外的其他单位收取的符合条件的政府性基金和行政事业性收费免征增值税优惠2016/1/12018/12/31第四条农村饮水安全工程免征增值税优惠2016/5/1第八条残疾人个人提供劳务免征增值税优惠2008/1/1黄金期货交易免征增值税优惠2016/5/1附件2第一条第(九)款第6项个人出租住房应按照5%的征收率减按1.5%计算应纳增值税2016/5/1附件3第三条第(一)款第1项退役士兵从事个体经营扣减增值税优惠2016/5/1附件3第三条第(一)款第2项企业招用退役士兵扣减增值税优惠2016/5/1附件3第三条第(二)款第1项重点群体从事个体经营扣减增值税优惠2016/5/1附件3第三条第(二)款第2项招录重点群体就业扣减增值税优惠2016/5/1附件2第一条第(九)款第2项公路经营企业中的一般纳税人选择适用简易计税方法减按3%计算应纳2016/5/1第一、三条安置残疾人就业增值税即征即退2008/1/1黄金期货交易增值税即征即退税额式减免有效核算新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增“减免项目名称”调整新增减征增值税新增扣减增值税新增扣减增值税新增扣减增值税新增扣减增值税新增减征增值税新增新增。

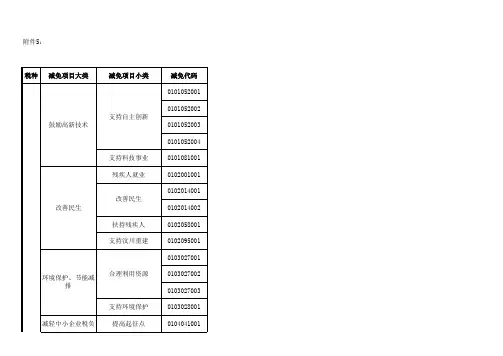

减免税政策代码目录(有效)

说明:

1.本表所列政策为税收法律法规规定、国务院制定或经国务院批准,由财政部、国家税务总局等中央机关发布的现行有效的减免税政策。

地方政府或部门依照法律法规制定发布的适用于本地的减免税政策,以各地税务机关发布的内容为准。

2.现行有效的减免税政策未在本表中单独列示的,在减免税业务办理过程中,可选用相应收入种类下减免政策大类为“支持其他各项事业”,减免政策小类为“其他”的减免性质代码。

3.“减免性质代码”按减免收入种类、政策优惠领域类别细分政策条款编制代码,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免性质代码”栏目的填报。

享受增值税、消费税、营业税减免同时减免城市维护建设税、教育费附加和地方教育附加的,城市维护建设税、教育费附加和地方教育附加相应代码可以采用增值税、消费税、营业税政策相应减免性质代码。

4.未列明“优惠条款”的,表示政策对当前行对应税种全文适用同一代码。

5.“减免项目名称”是减免税政策条款的简称,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免项目”等栏目的填报。

6.“关联政策条款”列有政策的,表示所列政策与当前行政策条款属同一减免项目,办理相应减免税事项采用当前行减免性质代码。

7.本表将根据政策发布、废止等调整情况,适时更新。

支持其他各项事业其他05129999

326个人所得税。

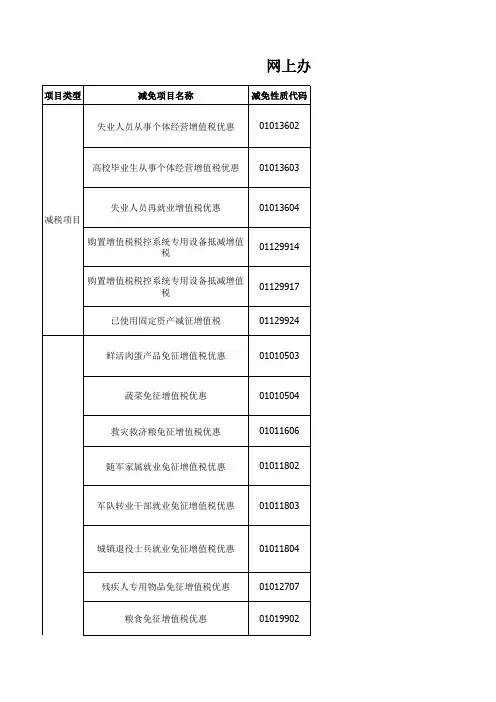

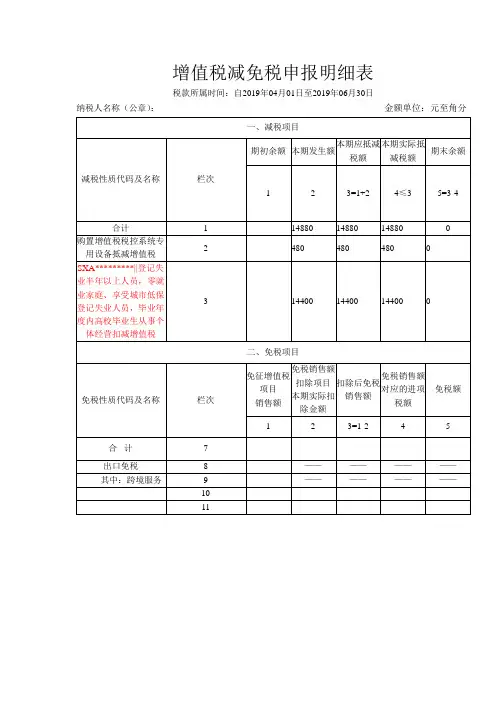

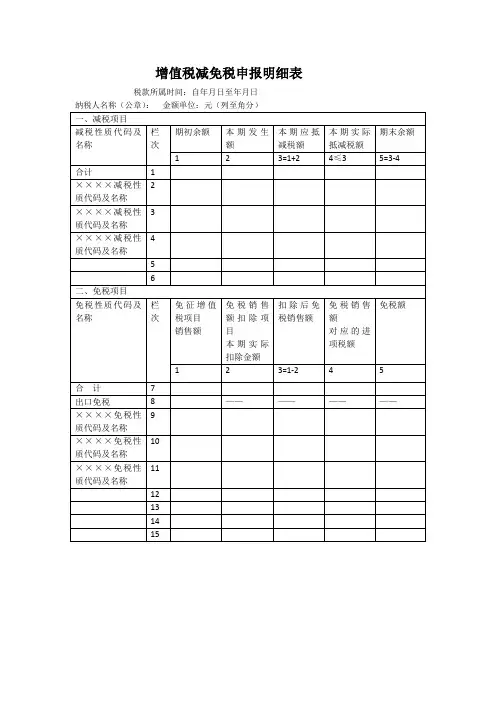

增值税减免税申报明细表税款所属时间:自年月日至年月日纳税人名称(公章):金额单位:元(列至角分)【表单说明】一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

(一)“免税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

《财政部 国家税务总局关于对部分营业税纳税人免征文化事业建《财政部 国家税务总局关于对小微企业免征有关政府性基金的通其他2015/1/12017/12/第一条其他值税优惠建增值税优惠免征增值税优惠改革,企业、行政事业单位按房改成本价、标准价出售住房取得的收入免征增含2年)的住房对外销售免征增值税优惠单位出租公共租赁住房免征增值税优惠的征收率减按1.5%计算应纳增值税增值税优惠扣减增值税优惠免征增值税优惠免征增值税优惠增值税优惠增值税优惠增值税优惠即征即退即征即退值税优惠保育和教育服务免征增值税优惠务免征增值税优惠育养服务免征增值税优惠住房公积金在指定的委托银行发放的个人住房贷款取得的利息收入免征增值税家政服务员提供家政服务取得的收入免征增值税优惠供的服务免征增值税优惠增值税优惠营增值税优惠扣减增值税优惠增值税优惠征增值税优惠发行收入免征增值税优惠人无偿转让不动产、土地使用权免征增值税优惠征增值税优惠征增值税优惠增值税优惠增值税劳务即征即退两岸海上直航、空中直航业务免征增值税优惠司从事海峡两岸海上直航、空中直航业务在大陆取得的运输收入免征增值税优服务免征增值税优惠物免征增值税优惠事中小企业信用担保或者再担保业务取得的收入免征增值税优惠增值税优惠值税即征即退增值税优惠增值税优惠产免征增值税优惠税优惠增值税优惠交割业务增值税政策收入免征增值税优惠家外汇储备经营过程中,委托金融机构发放的外汇贷款取得的利息收入免征增息收入免征增值税优惠、不动产、无形资产、有价证券、票据等财产清偿债务免征增值税优惠单位和个人)通过沪港通买卖上海证券交易所上市A股取得的收入免征增值税单位和个人)通过基金互认买卖内地基金份额取得的收入免征增值税优惠证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券取得的免征增值税优惠QFII)委托境内公司在我国从事证券买卖业务取得的收入免征增值税优惠业务取得的收入免征增值税优惠贷款的利息收入免征增值税优惠增值税优惠增值税优惠增值税优惠增值税优惠以上人身保险产品取得的保费收入免征增值税优惠增值税即征即退取得的利息收入免征增值税优惠值税优惠增值税优惠农药服务免征增值税优惠值税优惠害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物增值税优惠征增值税优惠业生产者用于农业生产免征增值税优惠教育服务免征增值税优惠务免征增值税优惠息收入免征增值税优惠育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全立的企业从事“现代服务”、“生活服务”业务活动取得的收入免征增值税免征增值税优惠征增值税优惠征增值税优惠征增值税优惠征增值税优惠征增值税优惠增值税优惠增值税优惠增值税优惠征增值税优惠征增值税优惠馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所教堂举办文化、宗教活动的门票收入免征增值税优惠以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税优惠值税优惠免征增值税优惠免征增值税优惠免征增值税优惠及其直属企业承担商品储备任务,从中央或者地方财政取得的利息补贴收入和务免征增值税优惠用设备抵减增值税用设备抵减增值税值税优惠和土地使用者将土地使用权归还给土地所有者免征增值税优惠或自然资源行政主管部门出让、转让或收回自然资源使用权(不含土地使用权位收取的符合条件的政府性基金和行政事业性收费免征增值税优惠纳税人选择适用简易计税方法减按3%计算应纳增值税售货物免征消费税柴油免税油料免税的自产成品油部分免税产乙烯、芳烃产品免税汽油免税汽电车辆专用车辆人民武装警察部队列入军队武器装备订货计划的车辆和国际组织驻华机构的车辆车减半征收车辆(列入免税图册车辆)建设费优惠取得的收入免征增值税优惠息收入免征增值税优惠收入免征增值税优惠值税优惠利息收入免征增值税优惠免征增值税优惠得的收入免征增值税优惠入免征增值税优惠买卖股票、债券取得的收入免征增值税优惠入免征增值税优惠、牲畜、水生动物的配种和疾病防治免征增值税优惠、培训班取得的全部归该学校所有的收入免征增值税优惠得的收入免征增值税免征增值税优惠、图书馆在自己的场所提供文化体育服务取得的第一道门票收入免征增值税优惠入免征增值税优惠取得的利息补贴收入和价差补贴收入免征增值税优惠税优惠用权(不含土地使用权)免征增值税优惠增值税优惠。

增值税减免税申报明细表税款所属时间:自年月日至年月日纳税人名称(公章):金额单位:元(列至角分)【表单说明】一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

(一)“免税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。