增值税备案类减免税登记表表样

- 格式:docx

- 大小:9.39 KB

- 文档页数:2

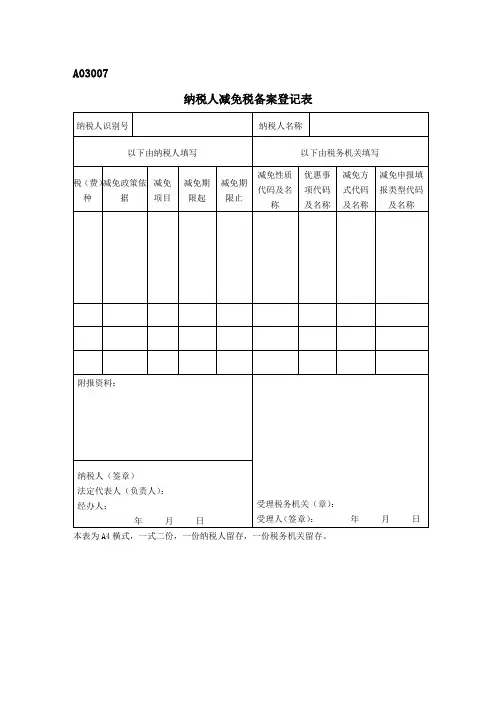

A03007纳税人减免税备案登记表纳税人识别号纳税人名称以下由纳税人填写以下由税务机关填写 税(费)种减免政策依据减免项目减免期限起减免期限止减免性质代码及名称优惠事项代码及名称 减免方式代码及名称减免申报填报类型代码及名称附报资料:受理税务机关(章):受理人(签章): 年 月 日纳税人(签章)法定代表人(负责人): 经办人:年 月 日本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

填表说明1.本表适用于纳税人办理减免税备案事项。

2.“纳税人识别号”:填写税务机关赋予的纳税识别号。

3.“纳税人名称”:单位填写纳税人单位名称全称,个人填写纳税人姓名。

4.“税(费)种”:填写办理减免税政策备案相应税(费)种。

5.“减免政策依据”:填写享受减免税政策文件名称及文号。

6.“减免项目”:填写享受的减免税政策具体条款、内容。

7.“减免期限起”:填写享受减免税政策起始时间。

8.“减免期限止”:填写享受减免税政策终止时间,如无终止时间,无需填写。

9.“附列资料”:填写减免税政策文件或税务机关规定办理本项减免税备案事项所需纳税人提供的附报资料名称。

10.“减免性质代码及名称”:填写税务机关统一编制的减免性质代码及名称。

11.“优惠事项代码及名称”:依据纳税人的减免项目填写税务机关统一编制的优惠事项质代码及名称。

12.“减免方式代码及名称”:依据纳税人的减免项目填写税务机关统一编制的减免方式代码及名称。

13.“减免申报填报类型代码及名称”:依据纳税人减免项目,并结合申报减免栏次,填写税务机关统一编制的减免申报填报类型代码及名称。

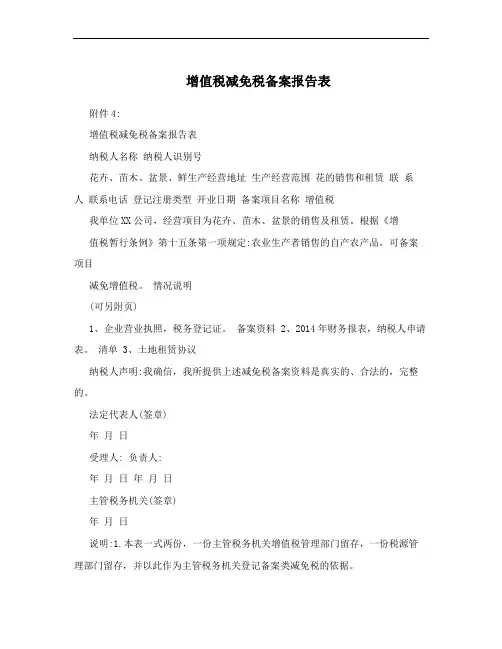

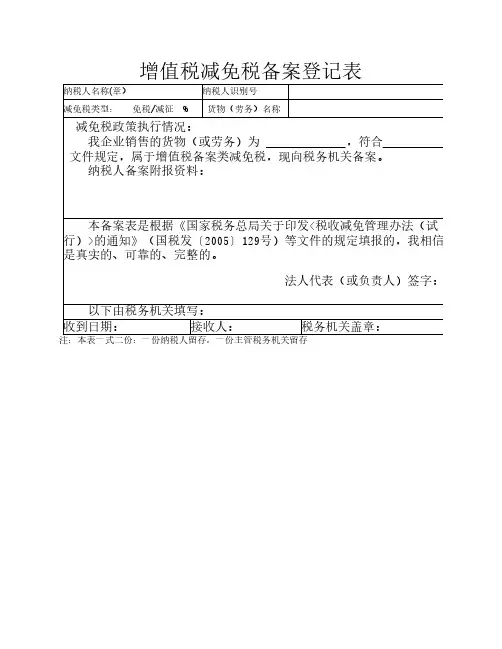

增值税减免税备案报告表

附件4:

增值税减免税备案报告表

纳税人名称纳税人识别号

花卉、苗木、盆景、鲜生产经营地址生产经营范围花的销售和租赁联系

人联系电话登记注册类型开业日期备案项目名称增值税

我单位XX公司,经营项目为花卉、苗木、盆景的销售及租赁。

根据《增

值税暂行条例》第十五条第一项规定:农业生产者销售的自产农产品,可备案项目

减免增值税。

情况说明

(可另附页)

1、企业营业执照,税务登记证。

备案资料

2、2014年财务报表,纳税人申请表。

清单

3、土地租赁协议

纳税人声明:我确信,我所提供上述减免税备案资料是真实的、合法的,完整的。

法定代表人(签章)

年月日

受理人: 负责人:

年月日年月日

主管税务机关(签章)

年月日

说明:1.本表一式两份,一份主管税务机关增值税管理部门留存,一份税源管理部门留存,并以此作为主管税务机关登记备案类减免税的依据。

2.减免税有前置附加条件的,需报送质检机构出具的检测报告或相关部门的证明文件。

西安国家民用航天产业基地国家税务局增值税减免申请资料,备案类)

,企业公章,

纳税人名称:

纳税人识别号: 生产经营地址:

联系电话: 减免税税种: 增值税

申请时间:。

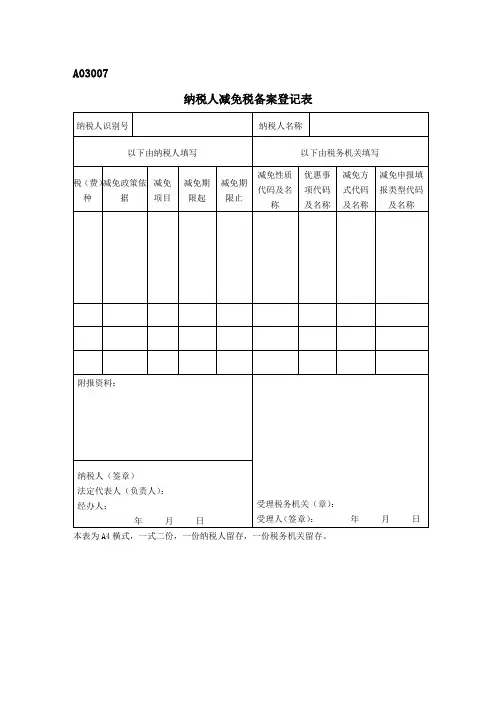

A03007纳税人减免税备案登记表纳税人识别号纳税人名称以下由纳税人填写以下由税务机关填写 税(费)种减免政策依据减免项目减免期限起减免期限止减免性质代码及名称优惠事项代码及名称 减免方式代码及名称减免申报填报类型代码及名称附报资料:受理税务机关(章):受理人(签章): 年 月 日纳税人(签章)法定代表人(负责人): 经办人:年 月 日本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

填表说明1.本表适用于纳税人办理减免税备案事项。

2.“纳税人识别号”:填写税务机关赋予的纳税识别号。

3.“纳税人名称”:单位填写纳税人单位名称全称,个人填写纳税人姓名。

4.“税(费)种”:填写办理减免税政策备案相应税(费)种。

5.“减免政策依据”:填写享受减免税政策文件名称及文号。

6.“减免项目”:填写享受的减免税政策具体条款、内容。

7.“减免期限起”:填写享受减免税政策起始时间。

8.“减免期限止”:填写享受减免税政策终止时间,如无终止时间,无需填写。

9.“附列资料”:填写减免税政策文件或税务机关规定办理本项减免税备案事项所需纳税人提供的附报资料名称。

10.“减免性质代码及名称”:填写税务机关统一编制的减免性质代码及名称。

11.“优惠事项代码及名称”:依据纳税人的减免项目填写税务机关统一编制的优惠事项质代码及名称。

12.“减免方式代码及名称”:依据纳税人的减免项目填写税务机关统一编制的减免方式代码及名称。

13.“减免申报填报类型代码及名称”:依据纳税人减免项目,并结合申报减免栏次,填写税务机关统一编制的减免申报填报类型代码及名称。

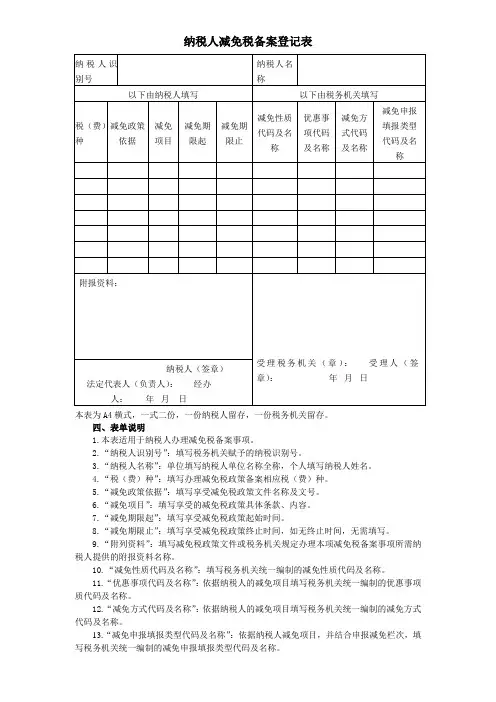

纳税人减免税备案登记表

本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

四、表单说明

1.本表适用于纳税人办理减免税备案事项。

2.“纳税人识别号”:填写税务机关赋予的纳税识别号。

3.“纳税人名称”:单位填写纳税人单位名称全称,个人填写纳税人姓名。

4.“税(费)种”:填写办理减免税政策备案相应税(费)种。

5.“减免政策依据”:填写享受减免税政策文件名称及文号。

6.“减免项目”:填写享受的减免税政策具体条款、内容。

7.“减免期限起”:填写享受减免税政策起始时间。

8.“减免期限止”:填写享受减免税政策终止时间,如无终止时间,无需填写。

9.“附列资料”:填写减免税政策文件或税务机关规定办理本项减免税备案事项所需纳税人提供的附报资料名称。

10.“减免性质代码及名称”:填写税务机关统一编制的减免性质代码及名称。

11.“优惠事项代码及名称”:依据纳税人的减免项目填写税务机关统一编制的优惠事项质代码及名称。

12.“减免方式代码及名称”:依据纳税人的减免项目填写税务机关统一编制的减免方式代码及名称。

13.“减免申报填报类型代码及名称”:依据纳税人减免项目,并结合申报减免栏次,填写税务机关统一编制的减免申报填报类型代码及名称。

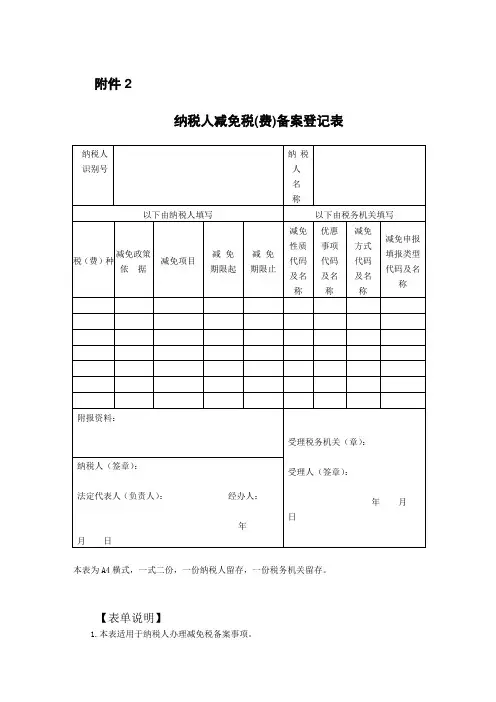

附件2

纳税人减免税(费)备案登记表

本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

【表单说明】

1.本表适用于纳税人办理减免税备案事项。

2.“纳税人识别号”:填写税务机关赋予的纳税识别号。

3.“纳税人名称”:单位填写纳税人单位名称全称,个人填写纳税人姓名。

4.“税(费)种”:填写办理减免税政策备案相应税(费)种。

5.“减免政策依据”:填写享受减免税政策文件名称及文号。

6.“减免项目”:填写享受的减免税政策具体条款、内容。

7.“减免期限起”:填写享受减免税政策起始时间。

8.“减免期限止”:填写享受减免税政策终止时间,如无终止时间,无需填写。

9.“附列资料”:填写减免税政策文件或税务机关规定办理本项减免税备案事项所需纳税人提供的附报资料名称。

10.“减免性质代码及名称”:填写税务机关统一编制的减免性质代码及名称。

11.“优惠事项代码及名称”:依据纳税人的减免项目填写税务机关统一编制的优惠事项质代码及名称。

12.“减免方式代码及名称”:依据纳税人的减免项目填写税务机关统一编制的减免方式代码及名称。

13.“减免申报填报类型代码及名称”:依据纳税人减免项目,并结合申报减免栏次,填写税务机关统一编制的减免申报填报类型代码及名称。

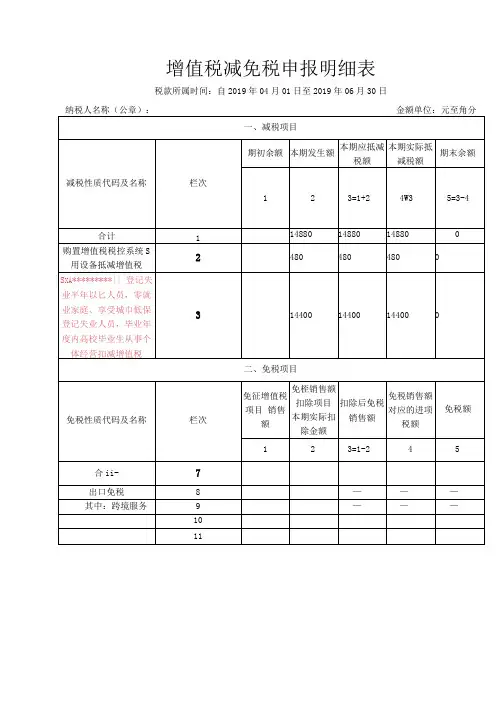

增值税减免税申报明细表税款所属时间:自2019年04月01日至2019年06月30日

填报要点:

1.“本期应纳税额减征额”栏的数额来源于《增值税减免税申报明细表》的“减税项目” 栏,根据发生的减税性质分行填列。

2.若重点群体人员为个体工商户,该纳税人最高抵减税额为14400元。

政策依据:

《关于进一步支持和促进重点群体创业就业有关税收政策的通知》(财税(2019) 22号)规定:持《就业创业证》(注明“自主创业税收政策”或“毕业年度内自主创业税收政策”)或《就业失业登记证》(注明“自主创业税收政策”)的大学毕业生,从事个体经营的,自办理个体工商户登记当月起,在3年(36个月,下同)内按每户每年12000元为限额依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税,山西省按照14400元执行。

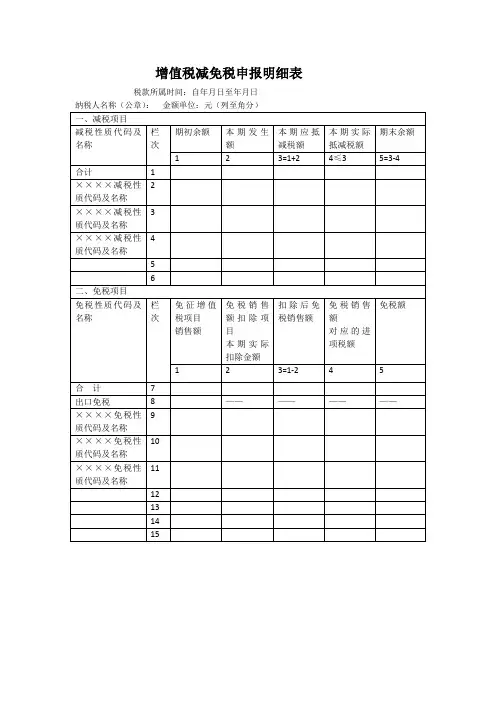

增值税减免税申报明细表税款所属时间:自年月日至年月日纳税人名称(公章):金额单位:元(列至角分)【表单说明】一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

(一)“免税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

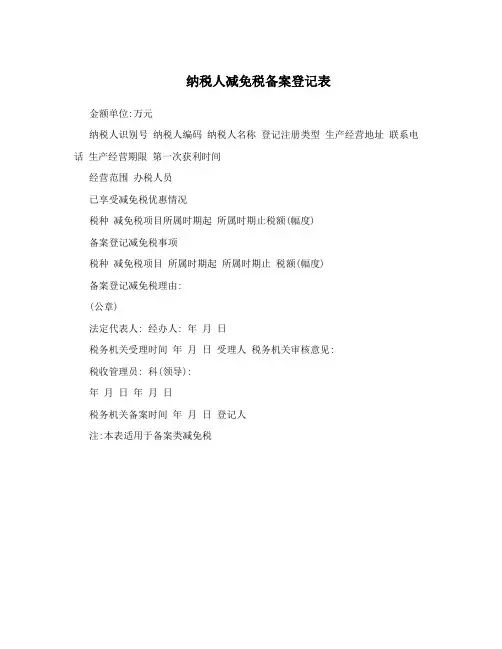

纳税人减免税备案登记表

金额单位:万元

纳税人识别号纳税人编码纳税人名称登记注册类型生产经营地址联系电话生产经营期限第一次获利时间

经营范围办税人员

已享受减免税优惠情况

税种减免税项目所属时期起所属时期止税额(幅度)

备案登记减免税事项

税种减免税项目所属时期起所属时期止税额(幅度)

备案登记减免税理由:

(公章)

法定代表人: 经办人: 年月日

税务机关受理时间年月日受理人税务机关审核意见:

税收管理员: 科(领导):

年月日年月日

税务机关备案时间年月日登记人

注:本表适用于备案类减免税。

免税备案登记表减免税备案登记表

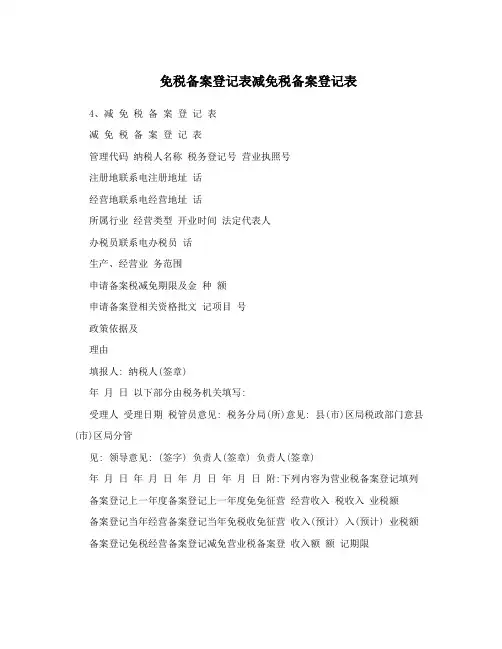

4、减免税备案登记表

减免税备案登记表

管理代码纳税人名称税务登记号营业执照号

注册地联系电注册地址话

经营地联系电经营地址话

所属行业经营类型开业时间法定代表人

办税员联系电办税员话

生产、经营业务范围

申请备案税减免期限及金种额

申请备案登相关资格批文记项目号

政策依据及

理由

填报人: 纳税人(签章)

年月日以下部分由税务机关填写:

受理人受理日期税管员意见: 税务分局(所)意见: 县(市)区局税政部门意县(市)区局分管

见: 领导意见: (签字) 负责人(签章) 负责人(签章)

年月日年月日年月日年月日附:下列内容为营业税备案登记填列备案登记上一年度备案登记上一年度免免征营经营收入税收入业税额

备案登记当年经营备案登记当年免税收免征营收入(预计) 入(预计) 业税额备案登记免税经营备案登记减免营业税备案登收入额额记期限。

增值税减免税申报明细表税款所属时间:自年月日至年月日纳税人名称(公章):金额单位:元(列至角分)【表单说明】一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

(一)“免税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

A06631《增值税减免税申报明细表》增值税减免税申报明细表税款所属时间:自年月日至年月日纳税人名称(公章):金额单位:元(列至角分)【表单说明】(一)本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

仅享受月销售额不超过3万元(按季纳税9万元)免征增值税政策或未达起征点的增值税小规模纳税人不需填报本表,即小规模纳税人当期增值税纳税申报表主表第12栏“其他免税销售额”“本期数”和第16栏“本期应纳税额减征额”“本期数”均无数据时,不需填报本表。

(二)“税款所属时间”“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

(三)“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

1.“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

2.第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

3.第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

4.第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

5.第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第 1行“合计”本列数=主表第23行“一般项目”列“本月数”。

小规模纳税人填写时,第1行“合计”本列数=主表第16行“本期应纳税额减征额”“本期数”。

6.第5列“期末余额”:按表中所列公式填写。

(四)“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第12栏“其他免税销售额”“本期数”无数据时,不需填写本栏。