增值税开票编码税率表

- 格式:xls

- 大小:30.50 KB

- 文档页数:6

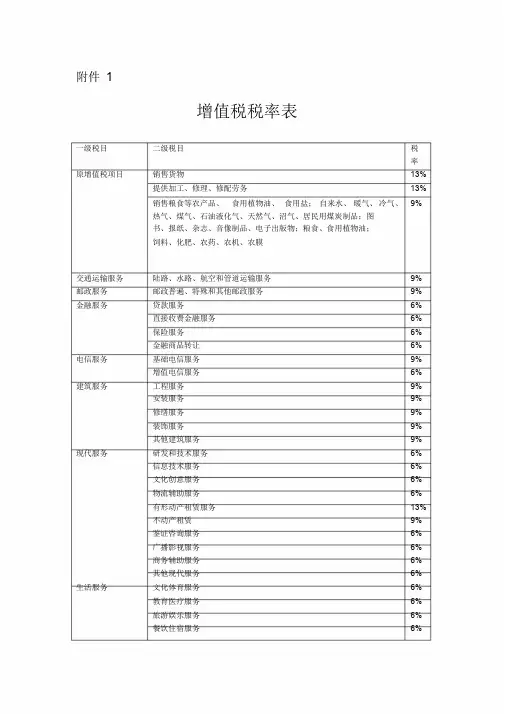

附件1增值税税率表一级税目二级税目税率原增值税项目销售货物13% 提供加工、修理、修配劳务13%销售粮食等农产品、食用植物油、食用盐;自来水、暖气、冷气、9%热气、煤气、石油液化气、天然气、沼气、居民用煤炭制品;图书、报纸、杂志、音像制品、电子出版物;粮食、食用植物油;饲料、化肥、农药、农机、农膜交通运输服务陆路、水路、航空和管道运输服务9% 邮政服务邮政普遍、特殊和其他邮政服务9% 金融服务贷款服务6% 直接收费金融服务6%保险服务6%金融商品转让6% 电信服务基础电信服务9% 增值电信服务6% 建筑服务工程服务9% 安装服务9%修缮服务9%装饰服务9%其他建筑服务9% 现代服务研发和技术服务6% 信息技术服务6%文化创意服务6%物流辅助服务6%有形动产租赁服务13%不动产租赁9%鉴证咨询服务6%广播影视服务6%商务辅助服务6%其他现代服务6% 生活服务文化体育服务6% 教育医疗服务6%旅游娱乐服务6%餐饮住宿服务6%居民日常服务6%其他生活服务6% 销售无形资产转让土地使用权9% 转让技术、商标、著作权、商誉、自然资源和其他权益性无形资6%产使用权和所有权销售不动产9%一、表格说明:1、以上税率为一般纳税人按照一般计税方法适用的税率表,若税收政策调整,则按新政策执行;一般纳税人按规定或者选择简易计税方法和小规模纳税人,适用的征收率以相关法律法规规定为准。

2、中标单位应开具增值税专用发票,法律法规规定不得开具增值税专用发票的除外。

二、相关税收政策:1、《中华人民共和国增值税暂行条例》2、《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36 号)3、《关于深化增值税改革有关政策的公告》(财政部税务总局海关总署公告2019 年第39 号)。

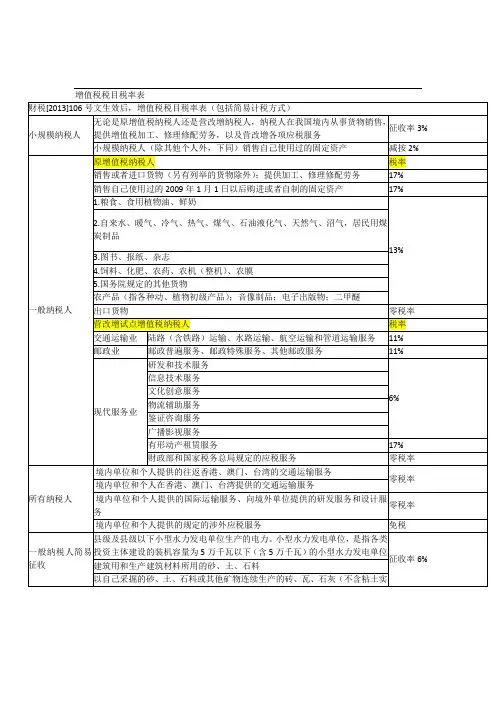

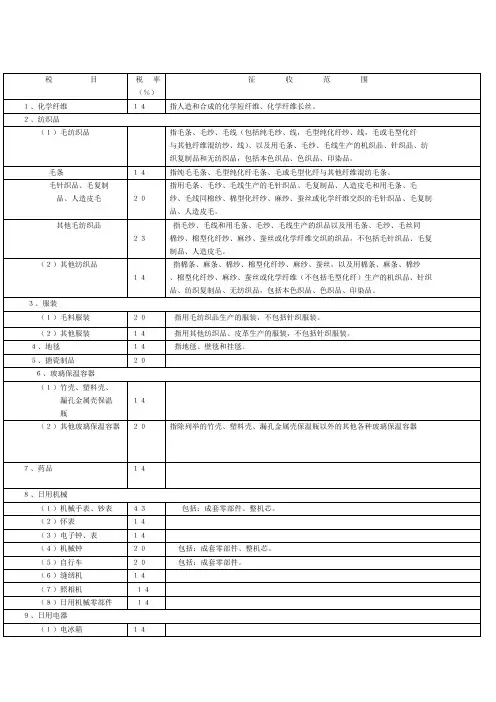

增值税税目税率表财税[2013]106号文生效后,增值税税目税率表(包括简易计税方式)小规模纳税人无论是原增值税纳税人还是营改增纳税人,纳税人在我国境内从事货物销售,提供增值税加工、修理修配劳务,以及营改增各项应税服务征收率3% 小规模纳税人(除其他个人外,下同)销售自己使用过的固定资产减按2%一般纳税人原增值税纳税人税率销售或者进口货物(另有列举的货物除外);提供加工、修理修配劳务17%销售自己使用过的2009年1月1日以后购进或者自制的固定资产17%1.粮食、食用植物油、鲜奶13%2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品3.图书、报纸、杂志4.饲料、化肥、农药、农机(整机)、农膜5.国务院规定的其他货物农产品(指各种动、植物初级产品);音像制品;电子出版物;二甲醚出口货物零税率营改增试点增值税纳税人税率交通运输业陆路(含铁路)运输、水路运输、航空运输和管道运输服务11%邮政业邮政普遍服务、邮政特殊服务、其他邮政服务11%现代服务业研发和技术服务6%信息技术服务文化创意服务物流辅助服务鉴证咨询服务广播影视服务有形动产租赁服务17%财政部和国家税务总局规定的应税服务零税率所有纳税人境内单位和个人提供的往返香港、澳门、台湾的交通运输服务零税率境内单位和个人在香港、澳门、台湾提供的交通运输服务境内单位和个人提供的国际运输服务、向境外单位提供的研发服务和设计服务零税率境内单位和个人提供的规定的涉外应税服务免税一般纳税人简易征收县级及县级以下小型水力发电单位生产的电力。

小型水力发电单位,是指各类投资主体建设的装机容量为5万千瓦以下(含5万千瓦)的小型水力发电单位征收率6% 建筑用和生产建筑材料所用的砂、土、石料以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品自来水商品混凝土(仅限于以水泥为原料生产的水泥混凝土)寄售商店代销寄售物品(包括居民个人寄售的物品在内)征收率4%典当业销售死当物品经国务院或国务院授权机关批准的免税商店零售的免税品一般纳税人销售自己使用过的属于条例第十条规定不得抵扣且未抵扣进项税额的固定资产征收率4% 减半征收纳税人购进或者自制固定资产时为小规模纳税人,认定为一般纳税人后销售该固定资产增值税一般纳税人发生按简易办法征收增值税应税行为,销售其按照规定不得抵扣且未抵扣进项税额的固定资产2008年12月31日以前未纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的2008年12月31日以前购进或者自制的固定资产2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以前购进或者自制的固定资产试点纳税人中的一般纳税人提供的公共交通运输服务(包括轮客渡、公交客运、轨道交通、出租车),可以选择按照简易计税方法计算缴纳增值税征收率3%试点纳税人中的一般纳税人,以试点实施之前购进或者自制的有形动产为标的物提供的经营租赁服务,试点期间可以选择适用简易计税方法计算缴纳增值税。

带有编码的发票咋开?编码对应税率表咋记?手把手教你开具带有编码的增值税发票(按顺序解答)一问:现在要开发票,开票软件显示金税盘内无可用发票,可是我已经在税务局领了发票了,怎么办?答:请进入开票软件后,点发票管理模块中的发票读入,将从税务机关领取来的发票读到系统中。

然后再点发票填开就可以开票了。

二问:当看到整个发票的界面后,购买方栏里的名称、纳税人识别号、住址电话、开户行及帐号都需要填吗? 答:如果你开具的是增值税专用发票,这些项目一定要全部填写完成,不能输入简称,如果是增值税普通发票,只需填写购买方名称,其他项目填不填都可以。

三问:购买方栏里的名称、纳税人识别号、住址电话、开户行及帐号填好后,再往下面的空格货物或应税劳务服务名称,填什么呀?答:这个填住宿费,然后点击一下旁边空白地方,弹出一个商品编码添加界面,点税收分类编码框里的按钮。

然后选择餐饮住宿服务类下的编码,双击一下保存。

如果是税控盘的话,先选择分类编码,再输入商品名称。

四问:以上内容填好了,怎么打印?答:在屏幕的右上角,有一个打印的按钮,点击,然后出现打印调整对话框,再把对应的纸质发票放到打印机里,再次点打印就可以了。

五问:发票打出来了,可是如果我在电脑上把发票开出来了,但是我没在打印机里放对应的纸质发票,这张发票还可以重新打印吗?答:可以,你用发票管理模块中的发票查询,选择对应的月份,就可以查到此张发票,就可以再次打印了。

六问:假如刚才那张发票开错了怎么办?答:如果发票开具错误,当月发现并且满足作废条件的,可以在发票管理模块中选择发票作废,找到此张发票选择作废就可以了。

七问:那如果不是当月发现或不能作废的发票是不是要开红票啊?答:对,不过红字发票的开具也分两种,如果是开具红字专用发票,首先需要进入发票管理模块中信息表下,点开红字增值税发票信息表,然后才能开具红字专用发票。

如果是开具红字普通发票,那就简单了,符合相关条件的,不需要信息表,直接开具负数普通发票就行了。

最新增值税税率表大全增值税税率说明:一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(一)县以下小型水力发电单位生产的电力;(二) 建筑用和生产建筑材料所用的砂、土、石料;(三)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;(四)原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括高炉水渣)生产的墙体材料;(五)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。

二、金属矿采选产品、非金属矿采选产品增值税税率由17%调整为13%。

三、增值税一般纳税人销售自来水可按6%的税率征收。

四、文物商店和拍卖行的货物销售按6%的税率征收。

五、寄售商店代销寄售物品、典当业销售的死当物品按6%乃奥收魇铡六、单位和个人经营者销售自己使用过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税。

七、销售自己使用过的其他属于货物的固定资产,暂免征收增值税。

注:“使用过的其他属于货物的固定资产”应同时具备以下几个条件:(一)属于企业固定资产目录所列货物;(二)企业按固定资产管理,并确已使用过的货物;销售价格不超过其原值的货物。

对不同时具备上述条件,无论会计制度规定如何核算,均应按6%的征收率征收增值税。

八、增值税小规模纳税人销售进口货物,税率为6%,提供加工、修理修配劳务,税率为6%。

九、邮政部门以外的其他单位与个人销售集邮商品、征收增值税。

十、增值税一般纳税人向小规模纳税人购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额。

十一、工厂回收的废旧物资按照10%的扣除率计算进项税额。

十二、增值税一般纳税人凭发票上的运费金额按7%的扣除率计算进项税额。

如运输费用和其他杂费合并开列,则不得计算进项税额。

土地增值税税率表档次级距税率速算扣除系数税额计算公式说明1增值额未超过扣除项目金额50%的部分30%增值额30%扣除项目指取得土地使用权所支付的金额;开发土地的成本、费用;新建房及配套设施的成本、费用或旧房及建筑物的评估价格;与转让房地产有关的税金;财政部规定的其他扣除项目。

![增值税税率表[2018年0501]](https://uimg.taocdn.com/708433f9b14e852458fb5786.webp)

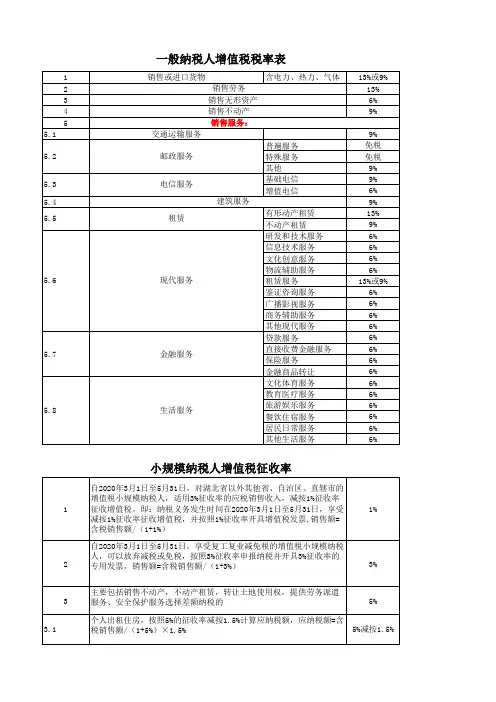

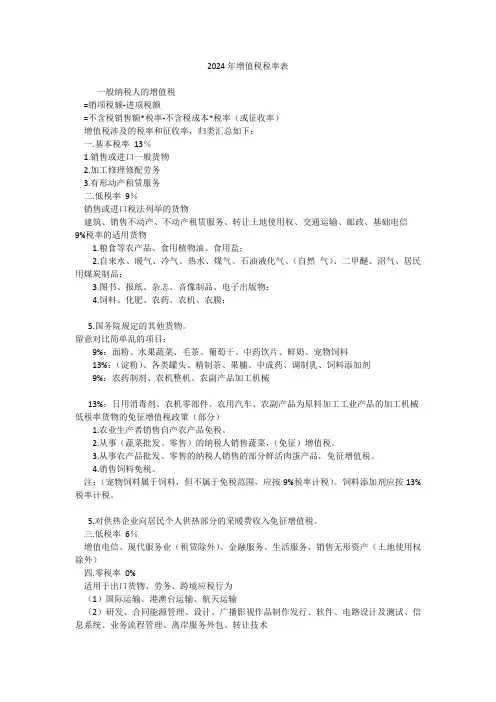

2024年增值税税率表一般纳税人的增值税=销项税额-进项税额=不含税销售额*税率-不含税成本*税率(或征收率)增值税涉及的税率和征收率,归类汇总如下:一.基本税率13%1.销售或进口一般货物2.加工修理修配劳务3.有形动产租赁服务二.低税率9%销售或进口税法列举的货物建筑、销售不动产、不动产租赁服务、转让土地使用权、交通运输、邮政、基础电信9%税率的适用货物1.粮食等农产品、食用植物油、食用盐;2.自来水、暖气、冷气、热水、煤气、石油液化气、(自然气)、二甲醚、沼气、居民用煤炭制品;3.图书、报纸、杂志、音像制品、电子出版物;4.饲料、化肥、农药、农机、农膜;5.国务院规定的其他货物。

留意对比简单乱的项目:9%:面粉、水果蔬菜、毛茶、葡萄干、中药饮片、鲜奶、宠物饲料13%:(淀粉)、各类罐头、精制茶、果脯、中成药、调制乳、饲料添加剂9%:农药制剂、农机整机、农副产品加工机械13%:日用消毒剂、农机零部件、农用汽车、农副产品为原料加工工业产品的加工机械低税率货物的免征增值税政策(部分)1.农业生产者销售自产农产品免税。

2.从事(蔬菜批发、零售)的纳税人销售蔬菜,(免征)增值税。

3.从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品,免征增值税。

4.销售饲料免税。

注:(宠物饲料属于饲料,但不属于免税范围,应按9%税率计税)。

饲料添加剂应按13%税率计税。

5.对供热企业向居民个人供热部分的采暖费收入免征增值税。

三.低税率6%增值电信、现代服务业(租赁除外)、金融服务、生活服务、销售无形资产(土地使用权除外)四.零税率0%适用于出口货物、劳务、跨境应税行为(1)国际运输、港澳台运输、航天运输(2)研发、合同能源管理、设计、广播影视作品制作发行、软件、电路设计及测试、信息系统、业务流程管理、离岸服务外包、转让技术五.一般纳税人:征收率(一)征收率:3%1.除5%征收率以外的情形2.减按2%(1)含税收入/(1+3%)x2%(2)小规模销售自己使用过的固定资产(3)一般人销售自己使用过不得抵扣且未抵进项的固定资产(4)二类纳税人销售旧货(二)征收率:5%1.不动产销售、不动产租赁、转让土地使用权2.劳务派遣和安保服务差额计税时3.一般纳税人人力资源外包选择简易计税时4.减按1.5% (个人出租住房:含税收入/(1+5%)x1.5%)(三)征收率:0.5%1.2024年5月1日-2023年底,二手车经销企业销售收购二手车2.含税收入/(1+0.5%)x0.5%(三)征收率:1%1.小规模纳税人3%征收率情形(至2024年3月31日)2.含税收入/(1+1%)x1%(1)纳税人销售自己使用过的固定资产,适用3%征收率减按2%征收增值税的,不得开具增值税专用发票。

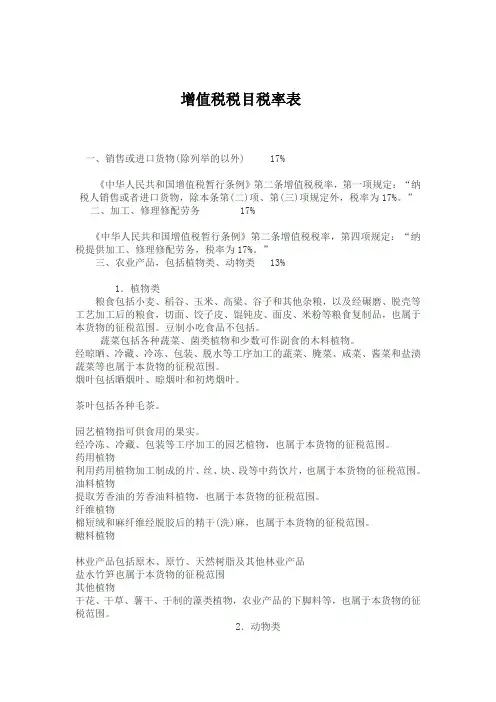

增值税税目税率表一、销售或进口货物(除列举的以外) 17%《中华人民共和国增值税暂行条例》第二条增值税税率,第一项规定:“纳税人销售或者进口货物,除本条第(二)项、第(三)项规定外,税率为17%。

”二、加工、修理修配劳务 17%《中华人民共和国增值税暂行条例》第二条增值税税率,第四项规定:“纳税提供加工、修理修配劳务,税率为17%。

”三、农业产品,包括植物类、动物类 13%1.植物类粮食包括小麦、稻谷、玉米、高梁、谷子和其他杂粮,以及经碾磨、脱壳等工艺加工后的粮食,切面、饺子皮、馄钝皮、面皮、米粉等粮食复制品,也属于本货物的征税范围。

豆制小吃食品不包括。

蔬菜包括各种蔬菜、菌类植物和少数可作副食的木料植物。

经晾晒、冷藏、冷冻、包装、脱水等工序加工的蔬菜、腌菜、咸菜、酱菜和盐渍蔬菜等也属于本货物的征税范围。

烟叶包括晒烟叶、晾烟叶和初烤烟叶。

茶叶包括各种毛茶。

园艺植物指可供食用的果实。

经冷冻、冷藏、包装等工序加工的园艺植物,也属于本货物的征税范围。

药用植物利用药用植物加工制成的片、丝、块、段等中药饮片,也属于本货物的征税范围。

油料植物提取芳香油的芳香油料植物,也属于本货物的征税范围。

纤维植物棉短绒和麻纤维经脱胶后的精干(洗)麻,也属于本货物的征税范围。

糖料植物林业产品包括原木、原竹、天然树脂及其他林业产品盐水竹笋也属于本货物的征税范围其他植物干花、干草、薯干、干制的藻类植物,农业产品的下脚料等,也属于本货物的征税范围。

2.动物类水产品包括鱼、虾、蟹、鳖、贝类、棘皮类、软体类、腔肠类、海兽类、鱼苗(卵)、虾苗、蟹苗、贝苗(秧),以及经冷冻、冷藏、盐渍等防腐处理和包装的水产品。

干制的鱼、虾、蟹、贝类、棘皮类、软体类、腔肠类等,以及未加工成工艺品的贝壳、珍珠也属于本货物的征税范围。

畜牧产品包括¬ 兽类、禽类和爬行类动物兽类、禽类和爬行类动物的肉产品® 蛋类产品¯ 鲜奶各种兽类、禽类和爬行类动物的肉类生制品亦属征税范围,经加工的咸蛋、松花蛋、腌制的蛋等,也属于本货物的征税范围动物皮张将生皮、生皮张用清水、盐水或者防腐药水浸泡、刮里、脱毛、晒干或者熏干,未经鞣制的,也属于本货物的征税范围。

想念儿时的天真烂漫,那是何等的快乐和幸福的时光啊!尽管那时生活清贫,条件艰苦,每天却可以无忧无虑的尽情玩耍,没有烦恼,没有忧愁。

即使和伙伴发生矛盾,也会哭着哭着就笑了,瞬间和好如初。

那种纯真无邪的笑容,那种甜蜜的感觉至今回味无穷!暮然回首,青春岁月是一本仓促的书!那是生命中一段最宝贵的黄金岁月,那是一个多梦的花季!有美好的记忆,有留恋和不舍;有欢笑和泪滴;有懵懂和和执意……却因为年少时不懂得珍惜,而留下无奈的遗憾;留下无法回去的昨天;留下酸楚的故事!走过青春岁月,自然就是而立之年!每个人的肩上,都会挑起一副责任的重担,所以你要精心的选择;全心全意的设计;斗志昂扬地投入。

然而在打拼的路上,终究难以事事如意!谁没有过坎坷的经历,谁没流过失败的泪滴!然而再苦再累,再难再痛的感受,也只能自己偷偷地流泪,默默地承担,悄悄地咽下苦涩的滋味!也许失败并不可怕,可怕的却是失去重新振作的勇气!勇气有时候是一瞬间的闪念,有时候是一辈子的执念。

勇气是在你看清了生活的真相之后,依然热爱生活” !人生需要努力,生活需要奋斗,我们更需要坚持和战胜困难的勇气!因为勇气是逆境中绽放的光芒,它是一笔财富,拥有了勇气就有了改变的机会” !强者不是没有眼泪,而是含着眼泪奔跑的人”愿我们在困境中,都能拥有一颗勇敢坚强的内心。

为了那些关注的目光,为了那些守望的人,我们要凤凰涅槃要,浴火重生”如花般精彩的绽放。

相信阳光总在风雨后,愿梦想成真的喜悦,能抚慰我们疲惫的身心!走在不惑之年的路上,曾经波澜起伏的内心,已被岁月磨练得淡然如水、和善温润!此刻,可以宽容看不惯的人;可以原谅莫名其妙的事;可以善待身边的一切;可以静看庭前花开花谢,天空云卷云舒”简简单单的度过清淡如莲的每一天!人的一生,亲人是血浓于水的不离不弃!无论你在外面受到怎样的委屈,内心有多大的压力,或者工作如何的不顺心。

你总能从亲人那里得到关爱和安慰,而且那是永远不需要回报的给予!那里有家的味道,温暖你冰冷的内心;有亲情的馨香,幸福地把你围绕!生命中的朋友,不会一直陪在你的左右,却会永远陪伴在心间!所以孤独寂寞的夜晚,就会倍加想念那些一起走过的日子,想念那些苦中作乐的往昔;想念风雨中相互的鼓励和支持,,…朋友如四季盛开的鲜花,一路芳香,一路陪伴。

税收分类编码及税率表税收分类编码是指按照一定的标准对税收项目进行分类和编码,以方便计算机处理和识别。

税收分类编码是税收制度中的重要组成部分,也是税务部门进行征管和统计的重要基础。

在实际应用中,税收分类编码一般采用国际通用的HS编码标准。

1.增值税增值税是一种流转税,是对商品和劳务的增值部分征收的税种。

增值税的税收分类编码为170,税率分为一般纳税人和小规模纳税人两种情况。

一般纳税人的税率为17%,可以抵扣进项税额。

小规模纳税人的税率为3%,不能抵扣进项税额。

2.消费税消费税是一种流转税,是对特定商品和劳务征收的税种。

消费税的税收分类编码为172,税率根据不同商品和消费行为而有所不同。

目前,共有37个税目,税率从0%到20%不等,具体根据不同商品和消费行为而定。

3.企业所得税企业所得税是一种所得税,是对企业所得征收的税种。

企业所得税的税收分类编码为174,税率分为基本税率和优惠税率两种情况。

基本税率为25%,适用于大多数企业。

优惠税率则根据不同行业、地区和企业规模等因素而有所不同,如小微企业的税率为20%或15%。

4.个人所得税个人所得税是一种所得税,是对个人所得征收的税种。

个人所得税的税收分类编码为171,税率分为综合所得和分类所得两种情况。

综合所得的税率为3%至45%,采用超额累进税率。

分类所得的税率则根据不同所得类型而定,如稿酬税率为14. 1%,利息税率为20%等。

5.附加税费附加税费是在增值税、消费税的基础上,按照一定比例征收的税费。

附加税费的税收分类编码为173,包括城市建设维护税、教育费附加、地方教育附加等。

城市建设维护税的税率为7%或5%,教育费附加的税率为3%,地方教育附加的税率为2%。

这些税率会根据不同地区和政策有所不同。

6.其他税收除了以上几个常见的税收分类编码及税率表之外,还有许多其他的税收项目,如房产税、印花税、车船使用税、土地增值税等。

这些税收的税率也会根据不同地区、行业和政策而有所不同。

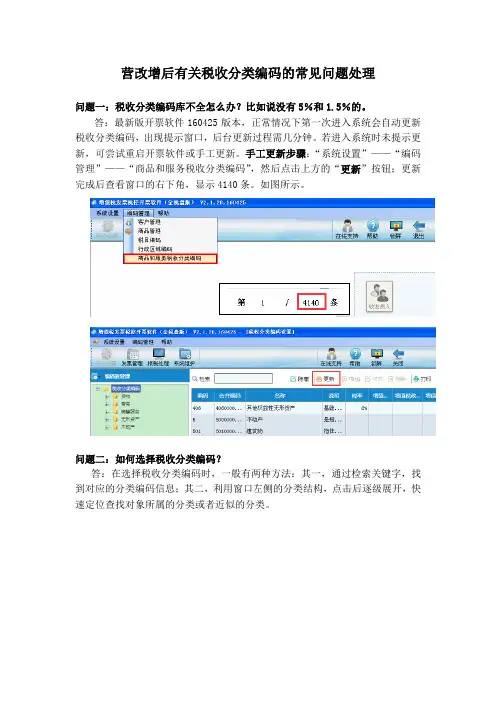

营改增后有关税收分类编码的常见问题处理问题一:税收分类编码库不全怎么办?比如说没有5%和1。

5%的。

答:最新版开票软件160425版本,正常情况下第一次进入系统会自动更新税收分类编码,出现提示窗口,后台更新过程需几分钟。

若进入系统时未提示更新,可尝试重启开票软件或手工更新。

手工更新步骤:“系统设置”——“编码管理”——“商品和服务税收分类编码",然后点击上方的“更新”按钮;更新完成后查看窗口的右下角,显示4140条。

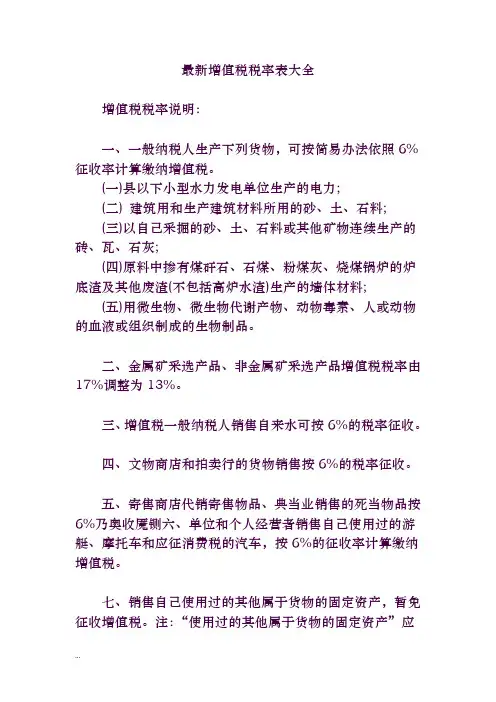

如图所示.问题二:如何选择税收分类编码?答:在选择税收分类编码时,一般有两种方法:其一,通过检索关键字,找到对应的分类编码信息;其二,利用窗口左侧的分类结构,点击后逐级展开,快速定位查找对象所属的分类或者近似的分类。

3%的编码? 答:,一般纳税人对应6操作方法:打开商品编码—--点“添加”--—选择正确的税收分类编码,对应税率6%—-— 手工将税率栏中的6%改为3%-—-点“保存”.问题四:营改增初期咨询较多的几种税收分类编码例举答:餐饮:3070401, 餐饮服务住宿:3070402, 住宿服务物业费:3040801,企业管理费旅游:3070301,旅游服务娱乐:3070302,娱乐服务日常生活服务业:3070599,其他居民日常服务 问题五:适用于简易征收的或享受优惠政策的企业,如何正确选择税收分类编码和税率?答:在选择税收分类时,先按照行业正确选择;然后将下方的“享受优惠政策"改为“是”,在 “优惠政策”栏中选择适用的优惠政策;最后“税率”栏会自动更新到对应的税率。

附:全国推开营改增后最新增值税税率表当我被上帝造出来时,上帝问我想在人间当一个怎样的人,我不假思索的说,我要做一个伟大的世人皆知的人。

于是,我降临在了人间。

我出生在一个官僚知识分子之家,父亲在朝中做官,精读诗书,母亲知书答礼,温柔体贴,父母给我去了一个好听的名字:李清照。

小时侯,受父母影响的我饱读诗书,聪明伶俐,在朝中享有“神童”的称号。