第6章 期权无套利定价关系

- 格式:ppt

- 大小:565.00 KB

- 文档页数:38

无套利定价原理概述无套利定价原理是金融学中的一个重要概念,用于解释金融市场上资产的相对定价关系。

无套利定价原理的基本思想是,如果存在任何一种能够获得无风险利润的机会,市场参与者将迅速利用这种机会进行套利操作,从而导致价格的调整,直至不存在任何套利机会为止。

无套利定价原理是现代金融理论的基石之一,其核心思想是资产的价格应该基于市场上其他可交易资产的价格来决定。

如果存在两个或多个资产的价格之间存在不一致的情况,即存在套利机会,市场将迅速做出反应,将这些资产的价格调整到一个平衡点,使得套利机会消失。

通过无套利定价原理,投资者可以评估不同资产的相对价值,并根据这些定价关系来制定投资策略。

例如,如果一个资产的价格被低估,而另一个相关的资产的价格被高估,投资者可以进行配对交易,通过买入低估资产并卖出高估资产,获得套利利润。

无套利定价原理在金融市场上的应用非常广泛。

它被用于评估各种金融衍生品的定价,例如期权、期货和利率互换等。

无套利定价原理也被应用于评估投资组合的风险和收益特征,帮助投资者进行资产配置和风险管理决策。

需要注意的是,实际市场中存在许多因素会导致套利机会的出现和消失。

例如,交易成本、市场流动性、信息不对称等因素都可能影响套利机会的实际可行性。

此外,市场参与者的行为和心理因素也会对价格的形成和调整产生影响。

总之,无套利定价原理是金融学中重要的理论基础,通过分析资产价格之间的相对关系,它帮助我们理解金融市场的运作机制,并为投资者提供了一个评估资产价值和制定投资策略的依据。

无套利定价原理是现代金融学中的一个核心概念,它的应用涵盖了各个金融市场和资产类型。

在这个原理的指导下,投资者可以利用市场上的定价差异来寻找套利机会,从而实现无风险的盈利。

在金融市场中,套利是指通过同时进行买入和卖出两个或多个相关资产的操作,以获得无风险利润。

这种操作基于无套利定价原理的假设,即市场上不存在任何能够获得无风险利润的机会。

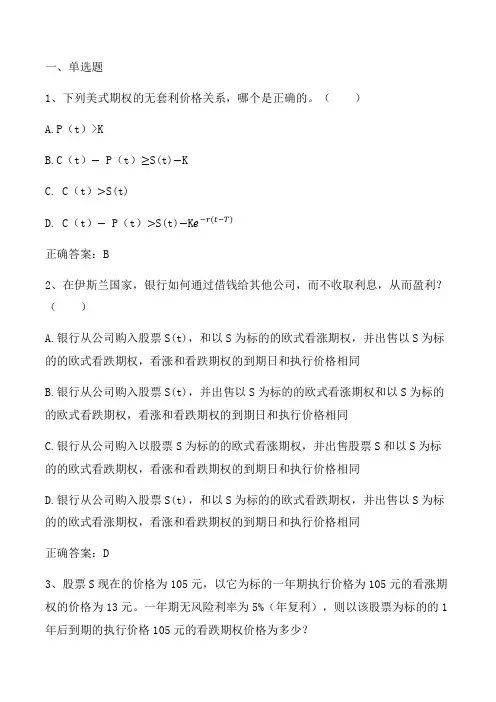

一、单选题1、下列美式期权的无套利价格关系,哪个是正确的。

()A.P(t)>KB.C(t)− P(t)≥S(t)−KC. C(t)>S(t)D. C(t)− P(t)>S(t)−K e−r(t−T)正确答案:B2、在伊斯兰国家,银行如何通过借钱给其他公司,而不收取利息,从而盈利?()A.银行从公司购入股票S(t),和以S为标的的欧式看涨期权,并出售以S为标的的欧式看跌期权,看涨和看跌期权的到期日和执行价格相同B.银行从公司购入股票S(t),并出售以S为标的的欧式看涨期权和以S为标的的欧式看跌期权,看涨和看跌期权的到期日和执行价格相同C.银行从公司购入以股票S为标的的欧式看涨期权,并出售股票S和以S为标的的欧式看跌期权,看涨和看跌期权的到期日和执行价格相同D.银行从公司购入股票S(t),和以S为标的的欧式看跌期权,并出售以S为标的的欧式看涨期权,看涨和看跌期权的到期日和执行价格相同正确答案:D3、股票S现在的价格为105元,以它为标的一年期执行价格为105元的看涨期权的价格为13元。

一年期无风险利率为5%(年复利),则以该股票为标的的1年后到期的执行价格105元的看跌期权价格为多少?A.18元B.8元C.5元D.13元正确答案:B4、根据期权平价公式,购买一份股票的欧式看跌期权等价于:A.购买看涨期权,出售股票,以无风险利率投资现金B.出售看涨期权,出售股票,以无风险利率借入现金C.出售看涨期权,购买股票,以无风险利率借入现金D.购买看涨期权,购买股票,以无风险利率借入现金正确答案:A5、一只股票现在的价格为S,以它为标的资产的一年后到期的执行价格为105元的看涨期权的价格为16元。

以该股票为标的的一年后到期的执行价格为105元的看跌期权价格为9元。

假设股票不分红,若一年期无风险利率为5%(年复利),根据期权平价公式,S=:A.106B.105C.107D.108正确答案:C二、判断题1、时刻t,欧式看涨期权的价格为c(t),美式看涨期权的价格为C(t),若他们的到期期限T、行权价K和他们的标的资产都相同,则c(t) 小于等于C(t)正确答案:√2、时刻t,欧式看跌期权的价格为p(t),美式看跌期权的价格为P(t),若他们的到期期限T、行权价K和他们的标的资产都相同,则p(t) 小于等于P(t)正确答案:√3、时刻t,美式看涨期权的价格为C(t),他的标的资产价格为S(t),则C(t)小于等于S(t)正确答案:√4、时刻t,欧式看跌期权的价格为p(t),合约的执行价格为K,则p(t) 小于等于K从到期日T折现到t的现值,即p(t)≤exp{-r(T-t)}*K正确答案:√5、如果标的资产不分红,则具有相同到期日,相同执行价格的欧式看涨期权c(t)和美式看涨期权C(t)的价格相同,即c(t)=C(T)正确答案:√6、两份美式看涨期权,如果他们的标的资产S和执行价格K相同,但到期日不同:T1<T2,则在时间t,他们的价格满足下列关系:C(S;K;t,T1) ≥C(S;K;t,T2) 正确答案:×7、假设标的资产不分红,则基于相同标的到期期限T相同的平值欧式看涨期权和看跌期权,看涨期权的价格更贵:c(t)>p(t) (提示:考虑期权平价公式)正确答案:√8、股票S现在的价格为200元,一份一年后到期的执行价格为200元的欧式看涨期权的价格为27元,一份一年后到期的执行价格为215元的欧式看涨期权的价格为10元,一年期的无风险债券利率为5%,则这个市场不存在套利机会正确答案:×9、欧式看跌期权的价格是执行价格K的凸函数正确答案:√10、股票S现在的价格为100元,现有三份到期日均为一年的看涨期权,他们的执行价格为别为100元,105元和110元,现在的期权价格为别为:13元,11元和7元。

期权定价模型与⽆套利定价期权定价模型与⽆套利定价 期权定价模型基于对冲证券组合的思想。

投资者可建⽴期权与其标的股票的组合来保证确定报酬。

在均衡时,此确定报酬必须得到⽆风险利率。

期权的这⼀定价思想与⽆套利定价的思想是⼀致的。

所谓⽆套利定价就是说任何零投⼊的投资只能得到零回报,任何⾮零投⼊的投资,只能得到与该项投资的风险所对应的平均回报,⽽不能获得超额回报(超过与风险相当的报酬的利润)。

从Black-Scholes期权定价模型的推导中,不难看出期权定价本质上就是⽆套利定价。

B-S期权定价模型(以下简称B-S模型)及其假设条件 ⼀)B-S模型有5个重要的假设 1、⾦融资产收益率服从对数正态分布; 2、在期权有效期内,⽆风险利率和⾦融资产收益变量是恒定的; 3、市场⽆摩擦,即不存在税收和交易成本; 4、⾦融资产在期权有效期内⽆红利及其它所得(该假设后被放弃); 5、该期权是欧式期权,即在期权到期前不可实施。

⼆)荣获诺贝尔经济学奖的B-S定价公式 C=S•N(D1)-L•E-γT•N(D2) 其中: D1=1NSL+(γ+σ22)Tσ•T D2=D1-σ•T C—期权初始合理价格 L—期权交割价格 S—所交易⾦融资产现价 T—期权有效期 r—连续复利计⽆风险利率H σ2—年度化⽅差 N()—正态分布变量的累积概率分布函数,在此应当说明两点: 第⼀,该模型中⽆风险利率必须是连续复利形式。

⼀个简单的或不连续的⽆风险利率(设为r0)⼀般是⼀年复利⼀次,⽽r要求利率连续复利。

r0必须转化为r⽅能代⼊上式计算。

两者换算关系为:r=LN(1+r0)或r0=Er-1。

例如r0=0.06,则r=LN(1+0.06)=0853,即100以583%的连续复利投资第⼆年将获106,该结果与直接⽤r0=0.06计算的答案⼀致。

第⼆,期权有效期T的相对数表⽰,即期权有效天数与⼀年365天的⽐值。

如果期权有效期为100天,则T=100365=0.274。