税费计算与申报课

- 格式:ppt

- 大小:1.88 MB

- 文档页数:28

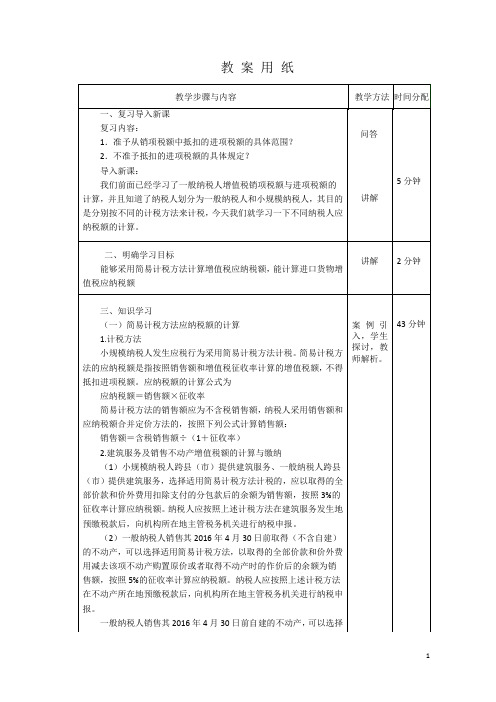

教学步骤与内容教学方法时间分配

(2)核定应纳所得税额。

纳税人不属于核定应税所得率情形的,

核定其应纳所得税额。

C.核定征收企业所得税申报表

核定征收企业所得税申报月(季)度预缴和年度纳税申报使用1

张表,并且没有附表。

四、技能学习

预缴企业所得税纳税申报表的填制

企业纳税申报时,必须填报企业所得税纳税申报表及其有关附

表,还应附送同期财务会计报告等。

预缴所得税可以按规定填制“企业所得税月(季)预缴纳税申报

表”

1.进入平台

2.填写申报表主表及附表

3.申报表发送

4.网上缴税

5.评分

教材案例,根据案例有关资料,要求填写企业所得税月(季)预

缴纳税申报表。

五、模仿、整合训练

1.企业可以选择按国(地区)别分别计算,或者不按国(地区)

别汇总计算其来源于境外的应纳税所得额,并按规定的税率,分别计

算其可抵免境外所得税税额和抵免限额,即可以选择分国不分项计算

举一反三

训练法

举一反三

20分钟。

《税费计算与申报》课程标准一、课程定位本课程是高等职业院校会计专业的一门专业核心课程,是以企业报税工作岗位的典型工作任务为依据设置的。

税费计算与申报是企业从事经济活动过程中不可避免的一项重要工作,一般均要设置报税岗位来处理涉税事务。

本课程主要学习增值税、消费税、企业所得税、个人所得税、关税、房产税、城市维护建设税、车船税、城镇土地使用税等企业经常涉及的税收相关法规、税款计算、申报缴纳的专业知识和纳税工作流程的规定,使学生具备从事本专业相关职业岗位所必需的税务登记、税费计算、纳税申报、税款缴纳等相关职业技能。

本课程对日常涉税事务的处理能力培养起着主体作用;对纳税筹划、税务检查、税务代理能力的培养起着奠基作用;对会计处理能力的培养起着综合和提升作用,是将税务处理知识、技能与会计知识、技能有机结合的最佳选择。

二、课程目标1.熟悉增值税、消费税、企业所得税、个人所得税、关税、房产税、城市维护建设税、车船税、城镇土地使用税、教育费附加等税种的主要法律法规内容;2.会根据企业经济业务确定其纳税义务及所涉及的税种、税目、税率和计税依据;3.能依据企业经济业务的具体情况,运用税法规定的减免税优惠政策;4.能根据企业经济业务发生的具体情况,确定纳税义务的发生时间;5.能准确计算企业当期应纳税额;6.会填写相关税种的纳税申报表及附列资料;7.能根据税法规定选择纳税地点及时办理纳税申报和税款缴纳手续;8.培养敬业爱岗精神和良好的职业道德,善于团队合作,能与税务、外汇、银行等涉税业务机构进行交流沟通;9.能利用各种资源进行资料的搜集和整理。

三、设计思路1.本课程标准设计的总体思路是:打破以知识传授为主要特征的传统学科课程模式,采用以职业任务和行动过程为导向的工作过程系统化学习课程模式。

根据报税岗位,开展广泛调研,在邀请税务实践专家对报税岗位典型的职业工作进行项目任务与职业能力分析的基础上,采用工作过程系统化的课程开发技术,遵循“设计导向”的职业教育理念,确定本课程学习目标和学习情境设计。

《税费计算与申报》课程标准(70课时)一、课程定位《税费计算与申报》是学院会计专业、审计专业、会计电算化专业开设的专业核心课程,是以企业办税人员工作岗位的典型工作任务为依据设置的,也是初级会计师,中国注册会计师职业资格考试的必考内容。

税款的计算与申报是企业从事经济活动过程中不可避免的一项重要工作,一般均要设置报税岗位来处理涉税事务。

本课程对日常涉税事务的处理能力培养起着主体作用,对纳税筹划、税务检查、税务代理能力的培养起着基础性作用,对会计处理能力的培养起着综合和提升作用,它是一门理论知识与实践技能相结合、课程与工作相结合以工作任务为导向的课程。

二、课程目标/关键能力(一)总目标《税费计算与申报》立足于税款计算、纳税申报基本操作技能的培养,理论结合实际,强调课程的岗位性,注重学生的敬业精神以及发现问题、分析问题、解决问题等综合能力和创新能力的培养。

以“纳税人和征税对象的确定——税款计算——纳税申报”的工作过程,系统地介绍增值税、消费税、营业税、企业所得税、个人所得税、其他税的基本知识,包括各种税的纳税人、征税范围、计税依据、税款计算、纳税申报等。

力争通过课堂传授与实务操作,突出动手能力的培养,注重将知识转化为能力,达到学以致用的目标,培养学生能够胜任日后工作岗位的相关能力。

(二)具体目标1.熟悉增值税、消费税、营业税、企业所得税、个人所得税、城市维护建设税、教育费附加等税种的主要法律法规内容,熟悉纳税工作流程。

2.会根据企业经济业务确定其纳税义务及所涉及的税种、税目、税率和计税依据。

3.能依据企业经济业务的具体情况,运用税法规定的减免税优惠政策。

4.能根据企业经济业务发生的具体情况,确定纳税义务的发生时间。

5.能准确计算企业当期应纳税额。

6.会填写相关税种的纳税申报表。

7.能根据税法规定选择纳税地点及时办理纳税申报和税款缴纳手续。

8.培养敬业爱岗精神和良好的职业道德,善于团队合作,能与税务、银行等涉税业务机构进行交流沟通。

《税费计算与申报》说课大家好,这学期我担任《税费计算与申报》这门课程的教学工作,下面我将从课程设置、教学内容、教学设计、教学组织与实施、课程特色等几个方面对该课程进行简要的介绍。

一、课程设置1、课程性质《税费计算与申报》是统计与会计核算专业课程体系中的专业核心课程。

税费的计算与申报是企业从事经济活动过程中不可避免的一项重要工作,一般均要设置办税岗位来处理涉税事务。

本课程是以企业办税员工作岗位的典型工作任务为依据设置的,主要学习流转税类、所得税类、资源税类、财产税类、行为目的税类五大类17个税种的专业知识和纳税工作流程,使学生具备从事相关职业岗位所必需的税务登记、税费计算、纳税申报、税款缴纳等相关职业技能。

2、课程定位会统专业课程设置分为公共必修、公共选修、专业必修、专业选修课四部分,其中专业必修课程按照从基础到专业、从初级到高级的顺序又划分为专业基础能力课程、专项核心能力课程及专业综合能力课程。

《税费计算与申报》是统会专业课程体系中主要专业核心课程之一,起到承上启下的重要作用,是在其先修课程《会计基础》、《会计实务》课程的基础上,对其中涉税事项相关知识的深入学习与运用;同时,又为后续课程《公司理财实务》、《管理会计》等课程提升综合能力奠定基础。

该课程的相关知识和技能不仅对学生毕业后从事的涉税工作岗位打下必要的技术基础,同时对其所从事的整个会计行业具有广泛的应用性,对学生职业能力培养和职业素养养成起主要支撑作用。

3、课程目标本课程培养目标“以职业能力培养为核心,以就业为导向,以真实工作任务为教学内容”,立足于税款计算、纳税申报基本操作技能的培养,理论结合实际,培养学生的敬业精神以及发现问题、分析问题、解决问题等综合能力。

注重将知识转化为能力,学以致用,达到企业办税员、税务师助理的水平,并胜任相关实际工作岗位,符合直接上岗的要求。

具体分为专业能力、方法能力和社会能力三个方面(见ppt)二、教学内容1、课程内容的选取本课程以企业办税岗位所需的相关专业知识与必要技能为依据,以实用、够用为原则,对课程内容进行整合优化,将岗位工作目标转换为学习目标,将岗位工作任务转换为学习情境,将工作内容转换为学习内容,最终实现课堂学习与岗位工作的对接。

《税费计算与申报》课程标准一、课程名称及编号税费计算与申报二、课程定位税费计算与申报课程是中等职业学校会计类专业课程体系中“专业技能课程"培养模块的核心课程,它的先修课程是会计基础、企业认知、会计基本技能、财经法规、初级会计电算化、会计核算与报告,后续课程是统计基础知识、EXCEL 在会计中的应用、商品流通企业会计实务、会计综合实训(手工和电算)、顶岗实习。

课程设置的目的是培养学生各种税费的计算与申报能力及可持续发展的学习与适应能力,具备处理企业纳税业务的基本操作技能,为进行会计综合实训、顶岗实习及从事企业会计工作打好基础。

三、课程目标通过学习税费计算与申报课程,掌握发票管理和纳税申报;掌握处理企业纳税业务的基本技能,能够运用税收法律制度基本规定计算各税种应纳税额并进行纳税申报,填开并打印发票,培养依法纳税、遵纪守法、诚实守信、严谨细致和一丝不苟的职业道德和工作能力,以及对纳税范围进行定位的专门能力。

知识目标:掌握发票的填开方法、企业主要税种的基本规定、税额计算及纳税申报表的填写方法。

能力目标:通过本课程的学习,能够领购填开发票;抄报税;正确计算会计主体各种税的应纳税额;能够应用税务实训平台进行纳税申报、会填制纳税申报表;有自我学习新税法,并具有分析问题与解决问题的能力,达到税务会计岗位职业标准的相关要求,形成一定的职业能力。

素质目标:自主学习的习惯,爱岗敬业的工作态度,精诚团结、同舟共济的合作精神,依法纳税并进行税收筹划的意识,社会责任感。

四、设计思路税费计算与申报课程按照理实一体教学模式设计教学内容结构,包括11个项目,24个任务,具体包括认知中国税制、增值税发票的填开和一般企业需要缴纳的13种税费的计算与申报,每个项目任务下设置如下内容:(1)学习目标、(2)任务案例、(3)任务内容、(4)知识准备、(5)操作指南、(6)综合训练、 (7)二维码资料。

通过学习目标、任务案例、任务内容的预设,让学生在完成操作任务的过程中,有目的地主动学习知识准备中的理论知识;学生在完成任务的同时可掌握各种税的基本法律规定、税额计算和纳税申报,在每个税种计算的知识准备中提供了应纳税额计算的思维导图,帮助学生理清思路,在操作指南中给出案例任务解析及答案,通过多种题型的综合训练(包括单项选择题、多项选择题、判断题、业务处理题)和税务实训平台案例的操作,学生以工作任务为核心,把理论知识与技能操练结合起来,在做中学,在学中做,实现理实一体,教学做一体化,培养学生税务会计岗位业务操作的职业能力。