新企业所得税申报表

- 格式:doc

- 大小:67.50 KB

- 文档页数:1

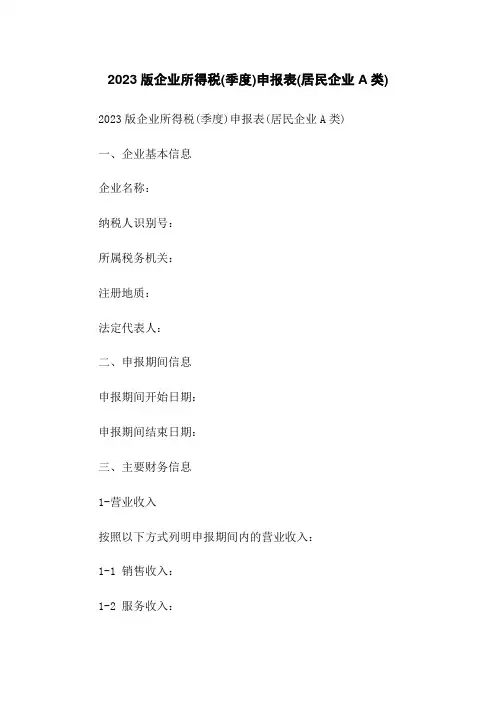

2023版企业所得税(季度)申报表(居民企业A类) 2023版企业所得税(季度)申报表(居民企业A类)一、企业基本信息企业名称:纳税人识别号:所属税务机关:注册地质:法定代表人:二、申报期间信息申报期间开始日期:申报期间结束日期:三、主要财务信息1-营业收入按照以下方式列明申报期间内的营业收入:1-1 销售收入:1-2 服务收入:1-3 其他收入:2-营业成本列明申报期间内的营业成本:3-营业利润计算申报期间内的营业利润:4-其他利润(亏损)列明申报期间内的其他利润(亏损):5-所得税费用计算申报期间内应缴纳的所得税费用:6-应纳税所得额计算申报期间内的应纳税所得额:7-已缴纳的所得税列明申报期间内已经缴纳的所得税:8-应补(退)所得税额计算申报期间内应补(退)的所得税额:四、附注在这里列明申报期间内的财务信息解释、调整等相关附注说明。

附件:1-资产负债表2-利润表3-现金流量表法律名词及注释:1-企业所得税:企业根据其所得额按规定计算并缴纳的税费。

详见《企业所得税法》。

2-营业收入:企业通过经营活动所形成的收入。

详见《企业会计准则第十三号——营业收入》。

3-营业成本:企业在经营活动中发生、与收入形成直接相关的成本。

详见《企业会计准则第十四号——营业成本》。

4-营业利润:企业在经营活动中所实现的利润。

详见《企业会计准则第十六号——利润表》。

5-其他利润(亏损):企业除营业利润之外的利润或亏损。

详见《企业会计准则第十六号——利润表》。

6-所得税费用:企业应当缴纳的所得税款项。

详见《企业所得税法》。

7-应纳税所得额:企业应纳税所得额,以企业所得税税法规定的应税所得项目和金额为基础,按税率计算企业所得税额。

详见《企业所得税法》。

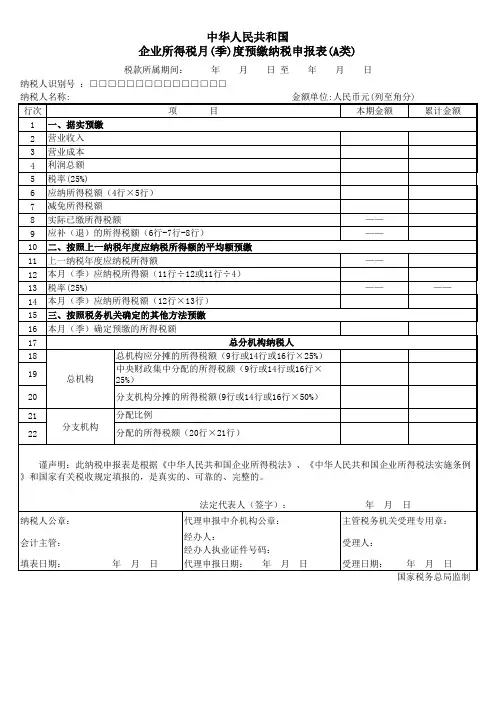

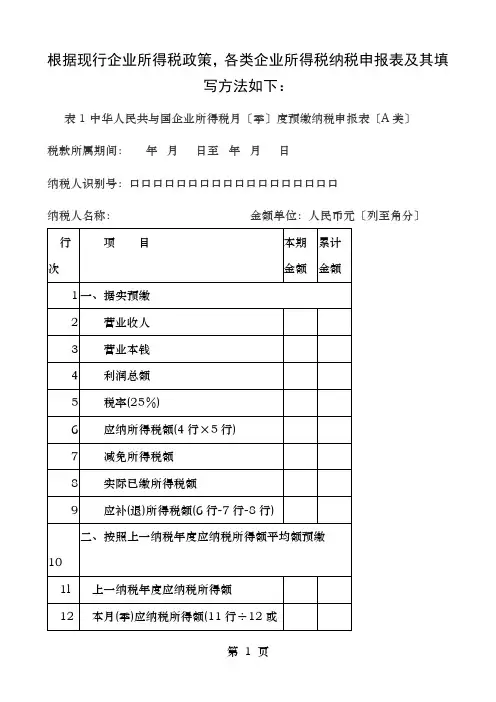

根据现行企业所得税政策,各类企业所得税纳税申报表及其填谨声明:此纳税申报表是根据?中华人民共与国企业所得税法?、?中华人民共填表说明:一、本表适用于实行查账征收方式申报企业所得税居民纳税人及在中国境内设立机构非居民纳税人在月〔季〕度预缴企业所得税时使用。

二、本表表头工程1.“税款所属期间〞:纳税人填写“税款所属期间〞为公历1月1日至所属月〔季〕度最后一日。

企业年度中间开业纳税人填写“税款所属期间〞为当月〔季〕开场经营之日至所属季度最后一日,自次月〔季〕度起按正常情况填报。

2.“纳税人识别号〞:填报税务机关核发税务登记证号码〔15位〕。

3.“纳税人名称〞:填报税务登记证中纳税人全称。

三、各列填报1.“据实预缴〞纳税人第2行至第9行:填报“本期金额〞列,数据为所属月〔季〕度第一日至最后一日;填报“累计金额〞列,数据为纳税人所属年度1月l日至所属季度〔或月份〕最后一日累计数。

纳税人当期应补〔退〕所得税额为“累计金额〞列第9行“应补〔退〕所得税额〞数据。

2.“按照上一纳税年度应纳税所得额平均额预缴〞纳税人第11行至第14行及“按照税务机关确定其他方法预缴〞纳税人第l6行:填报表内第11行至第l4行、第16行“本期金额〞列,数据为所属月〔季〕度第一El至最后一日。

四、各行填报 .本表构造分为两局部:1.第一局部为第1行至第16行,纳税人根据自身预缴申报方式分别填报。

包括非居民企业设立分支机构:实行据实预缴纳税人填报第2行至第9行:实行按上一年度应纳税所得额月度或季度平均额预缴纳税人填报第11至14行;实行经税务机关认可其他方法预缴纳税人填报第16行。

2.第二局部为第17行至第22行,由实行汇总纳税总机构在填报第一局部根底上填报第l8至20行;分支机构填报第20至22行。

五、具体工程填报说明“营业收入〞:填报会计制度核算营业收入,事业单位、社会团体、民办非企业单位按其会计制度核算收入填报。

“营业本钱〞:填报会计制度核算营业本钱,事业单位、社会团体、民办非企业单位按其会计制度核算本钱〔费用〕填报。

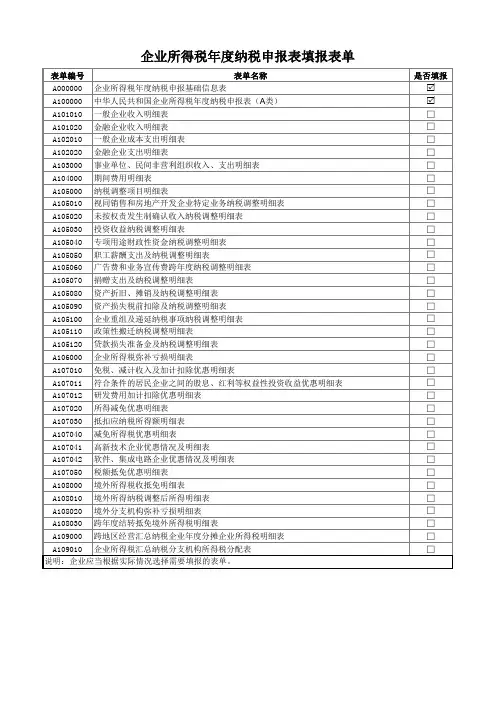

乐税智库文档财税文集策划 乐税网新企业所得税申报表解读:与旧申报表相比明晰的企业所得税政策【标 签】企业所得税汇算清缴,企业所得税申报表【业务主题】企业所得税【来 源】赵国庆 国家税务总局税务干部学院前两天抽空花了两个多小时把新发的企业所得税41张新申报表和填表说明粗略的翻看了一下。

总体感觉新表对于税务机关加强风险管理提供了强有力的信息。

在看的过程中发现,表格中有些术语的概念比较模糊,必须要对照填表说明才能知道准确含义,这些细节需要大家关注,这些就不详细说了但是,根据以往经验,总局在颁布新的企业所得税申报表时,很多在实践中执行有颇多争议的企业所得税政策都会通过申报表的填报规则给予明细,从而减少企业所得税政策执行中的税企争议。

这里,就从这个角度写一下总局最新发布的新企业所得税申报表究竟进一步明确了哪些企业所得税税收政策,也算对新申报表学习的一点心得。

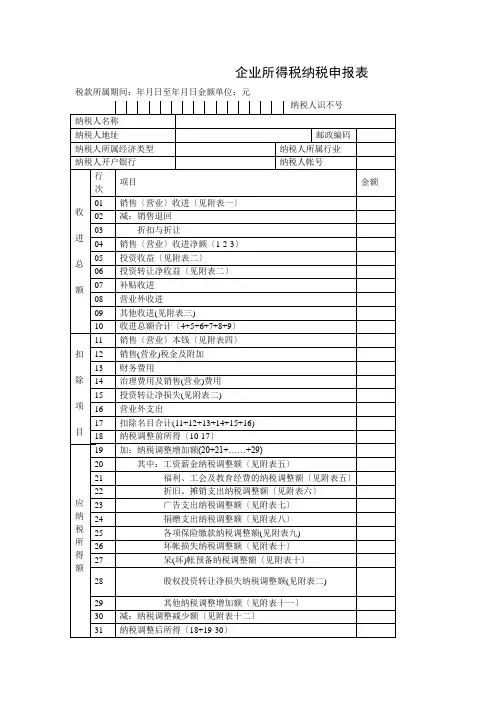

一、 尽量按照会计口径填表企业的营业收入和营业成本虽然我们在企业所得税法实施条例中明确的企业所得税应纳税所得额的计算是用收入总额-不征税收入-免税收入-税前准予扣除的项目。

但是,无论是修改前的企业所得税申报表还是新的企业所得税申报表,设计思路都是一致的,即申报表是通过会计利润进行纳税调整和调减得到应纳税所得额。

既然是基于这个目的,新企业所得税申报表在《一般企业收入明细表》(A101010)和《金融企业收入明细表》(A101020)中都将企业所得税中视同销售收入剔除(对应在《一般企业成本支出明细表》(A102010)和《金融企业支出明细表》(A102020)中也将视同销售成本剔除)。

这样就保证了主表(A100000)第13行前的数字尽量和会计保持一致,这样便于后期税务机关利用企业所得税申报表信息和企业报送的财务报表信息进行风险比对,减少不必要的差异导致比对风险异常。

因此,这一调整实际体现了总局的新企业所得税申报表的设计思路,即申报表不是简单用来报税的,他实际为税务机关开展风险管理提供信息来源。

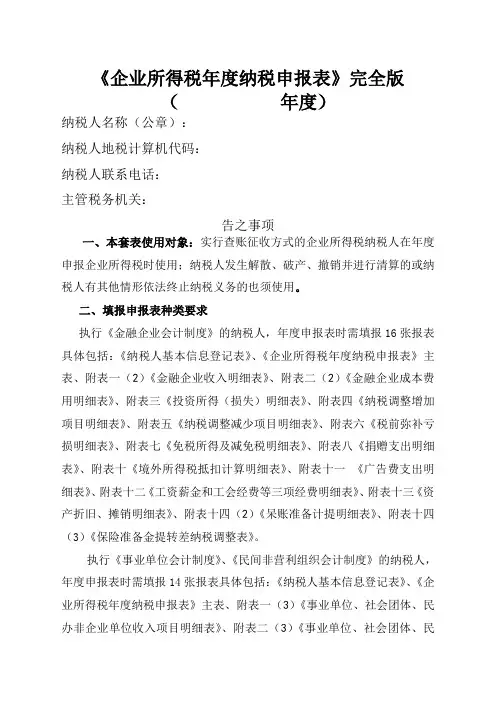

《企业所得税年度纳税申报表》完全版(年度)纳税人名称(公章):纳税人地税计算机代码:纳税人联系电话:主管税务机关:告之事项一、本套表使用对象:实行查账征收方式的企业所得税纳税人在年度申报企业所得税时使用;纳税人发生解散、破产、撤销并进行清算的或纳税人有其他情形依法终止纳税义务的也须使用。

二、填报申报表种类要求执行《金融企业会计制度》的纳税人,年度申报表时需填报16张报表具体包括:《纳税人基本信息登记表》、《企业所得税年度纳税申报表》主表、附表一(2)《金融企业收入明细表》、附表二(2)《金融企业成本费用明细表》、附表三《投资所得(损失)明细表》、附表四《纳税调整增加项目明细表》、附表五《纳税调整减少项目明细表》、附表六《税前弥补亏损明细表》、附表七《免税所得及减免税明细表》、附表八《捐赠支出明细表》、附表十《境外所得税抵扣计算明细表》、附表十一《广告费支出明细表》、附表十二《工资薪金和工会经费等三项经费明细表》、附表十三《资产折旧、摊销明细表》、附表十四(2)《呆账准备计提明细表》、附表十四(3)《保险准备金提转差纳税调整表》。

执行《事业单位会计制度》、《民间非营利组织会计制度》的纳税人,年度申报表时需填报14张报表具体包括:《纳税人基本信息登记表》、《企业所得税年度纳税申报表》主表、附表一(3)《事业单位、社会团体、民办非企业单位收入项目明细表》、附表二(3)《事业单位、社会团体、民办非企业单位支出项目明细表》、附表三《投资所得(损失)明细表》、附表四《纳税调整增加项目明细表》、附表五《纳税调整减少项目明细表》、附表六《税前弥补亏损明细表》、附表七《免税所得及减免税明细表》、附表八《捐赠支出明细表》、附表十《境外所得税抵扣计算明细表》、附表十一《广告费支出明细表》、附表十二《工资薪金和工会经费等三项经费明细表》、附表十三《资产折旧、摊销明细表》。

执行《企业会计制度》、《小企业会计制度》等会计制度的纳税人,年度申报表时需填报15张报表具体包括:《纳税人基本信息登记表》、《企业所得税年度纳税申报表》主表、附表一(1)《销售(营业)收入及其他收入明细表》、附表二(1)《成本费用明细表》、附表三《投资所得(损失)明细表》、附表四《纳税调整增加项目明细表》、附表五《纳税调整减少项目明细表》、附表六《税前弥补亏损明细表》、附表七《免税所得及减免税明细表》、附表八《捐赠支出明细表》、附表十《境外所得税抵扣计算明细表》、附表十一《广告费支出明细表》、附表十二《工资薪金和工会经费等三项经费明细表》、附表十三《资产折旧、摊销明细表》、附表十四(1)《坏账损失明细表》。

图解新企业所得税纳税申报表怎么填(7):一般企业成本支出明细表(老会计人的经验)本表适用于执行除事业单位会计准则、非营利企业会计制度以外的其它国家统一会计制度的查账征收企业所得税非金融居民纳税人填报。

纳税人应根据国家统一会计制度的规定,填报“主营业务成本”、“其他业务成本”和“营业外支出”。

一、有关项目填报说明1.第1行“营业成本”:填报纳税人主要经营业务和其他经营业务发生的成本总额。

本行根据“主营业务成本”和“其他业务成本”的数额计算填报。

2.第2行“主营业务成本”:根据不同行业的业务性质分别填报纳税人核算的主营业务成本。

3.第3行“销售商品成本”:填报从事工业制造、商品流通、农业生产以及其他商品销售企业发生的主营业务成本。

房地产开发企业销售开发产品(销售未完工开发产品除外)发生的成本也在此行填报。

4.第4行“其中:”非货币性资产交换成本“:填报纳税人发生的非货币性资产交换按照国家统一会计制度应确认的主营业务成本。

5.第5行“提供劳务成本”:填报纳税人从事建筑安装、修理修配、交通运输、仓储租赁、邮电通信、咨询经纪、文化体育、科学研究、技术服务、教育培训、餐饮住宿、中介代理、卫生保健、社区服务、旅游、娱乐、加工以及其他劳务活动发生的的主营业务成本。

6.第6行“建造合同成本”:填报纳税人建造房屋、道路、桥梁、水坝等建筑物,以及生产船舶、飞机、大型机械设备等发生的主营业务成本。

7.第7行“让渡资产使用权成本”:填报纳税人在主营业务成本核算的,让渡无形资产使用权而发生的使用费成本以及出租固定资产、无形资产、投资性房地产发生的租金成本。

8.第8行“其他”:填报纳税人按照国家统一会计制度核算、上述未列举的其他主营业务成本。

9.第9行:“其他业务成本”:根据不同行业的业务性质分别填报纳税人按照国家统一会计制度核算的其他业务成本。

10.第10行“材料销售成本”:填报纳税人销售材料、下脚料、废料、废旧物资等发生的成本。

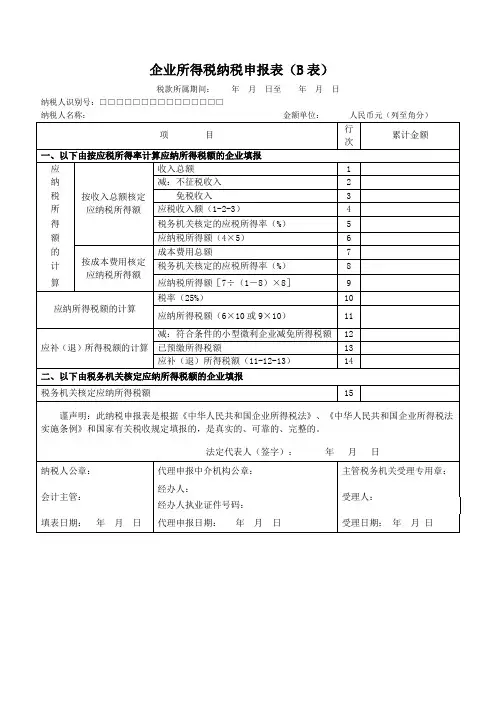

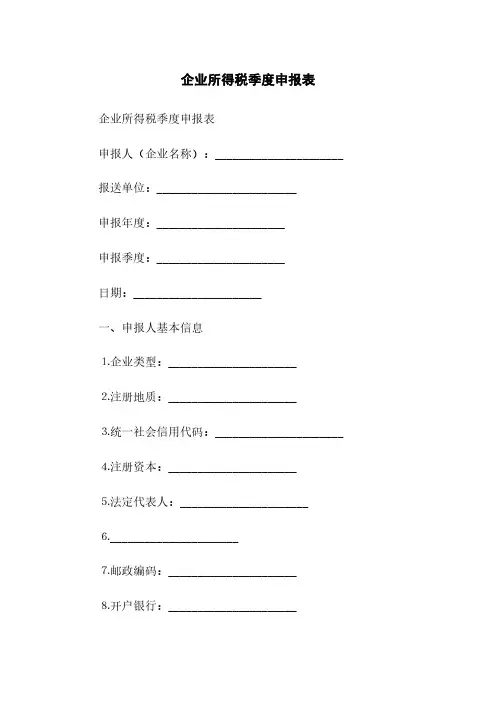

企业所得税季度申报表企业所得税季度申报表申报人(企业名称):______________________报送单位:________________________申报年度:______________________申报季度:______________________日期:______________________一、申报人基本信息⒈企业类型:______________________⒉注册地质:______________________⒊统一社会信用代码:______________________⒋注册资本:______________________⒌法定代表人:______________________⒍______________________⒎邮政编码:______________________⒏开户银行:______________________⒐______________________二、年度利润及营业额⒈年度累计利润:______________________⒉年度累计营业额:______________________三、纳税调整和应纳所得额计算⒈营业收入:______________________⒉营业成本:______________________⒊税金及附加:______________________⒋销售费用:______________________⒌管理费用:______________________⒍财务费用:______________________⒎资产减值损失:______________________⒏其他扣除项目:______________________⒐纳税调整合计:______________________⒑应纳税所得额:______________________四、纳税申报信息⒈应纳税所得额:______________________⒉适用税率:______________________⒊应缴税款:______________________五、补充申报和信息披露⒈是否存在跨境交易:______________________⒉是否存在转让股权或车辆:______________________⒊是否参与资本市场:______________________⒋是否存在金融机构控股:______________________⒌是否进行税务协议保护:______________________附件:⒈营业执照副本复印件:______________________⒉法人代表联系复印件:______________________⒊最近季度财务报表:______________________⒋注册资本变更证明:______________________法律名词及注释:⒈企业类型:指企业所属的法律形式。

新版企业所得税纳税申报表怎么填我们知道纳税是每个⼈的义务,⽽且企业也是需要缴纳税费的。

企业所得税是对我国内资企业和经营单位的⽣产经营所得和其他所得征收的⼀种税。

那么新版企业所得税纳税申报表怎么填,⽽且每⼀项所填都不⼀样,下⾯店铺的⼩编为⼤家整理了相关内容,来为⼤家解答。

新版企业所得税职⼯薪酬纳税填写1.第1⾏“⼀、⼯资薪⾦⽀出”:第1列“账载⾦额”填报纳税⼈会计核算计⼊成本费⽤的职⼯⼯资、奖⾦、津贴和补贴⾦额;第4列“税收⾦额”填报按照税法规定允许税前扣除的⾦额;第5列“纳税调整⾦额”为第1-4列的余额。

2.第2⾏“其中:股权激励”:第1列“账载⾦额”填报纳税⼈按照国家有关规定建⽴职⼯股权激励计划,会计核算计⼊成本费⽤的⾦额;第4列“税收⾦额”填报⾏权时按照税法规定允许税前扣除的⾦额;第5列“纳税调整⾦额”为第1-4列的余额。

3.第3⾏“⼆、职⼯福利费⽀出”:第1列“账载⾦额”填报纳税⼈会计核算计⼊成本费⽤的职⼯福利费的⾦额;第2列“税收规定扣除率”填报税法规定的扣除⽐例(14%);第4列“税收⾦额”填报按照税法规定允许税前扣除的⾦额,按第1⾏第4列“⼯资薪⾦⽀出-税收⾦额”×14%的孰⼩值填报;第5列“纳税调整⾦额”为第1-4列的余额。

4.第4⾏“三、职⼯教育经费⽀出”:根据第5⾏或者第5+6⾏之和填报。

5.第5⾏“其中:按税收规定⽐例扣除的职⼯教育经费”:适⽤于按照税法规定职⼯教育经费按⽐例税前扣除的纳税⼈填报。

第1列“账载⾦额”填报纳税⼈会计核算计⼊成本费⽤的⾦额,不包括第6⾏可全额扣除的职⼯培训费⽤⾦额;第2列“税收规定扣除率”填报税法规定的扣除⽐例;第3列“以前年度累计结转扣除额”填报以前年度累计结转准予扣除的职⼯教育经费⽀出余额;第4列“税收⾦额”填报按照税法规定允许税前扣除的⾦额,按第1⾏第4列“⼯资薪⾦⽀出-税收⾦额”×扣除⽐例与本⾏第1+3列之和的孰⼩值填报;第5列“纳税调整⾦额”,为第1-4列的余额;第6列“累计结转以后年度扣除额”,为第1+3-4列的⾦额。